Рынок ценных бумаг: основные понятия, цели и задачи

Цели фондового рынка

Фондовый рынок представляет собой институт (механизм), который сводит вместе покупателей (те, кто предъявляют спрос) и продавцов (поставщики) ценных бумаг, являющихся фондовыми ценностями.

Рынок ценных бумаг дает возможность компаниям и правительству расширить сферу источников финансирования, не ограничивая ее кредитами банков и самофинансированием. Потенциальные вкладчики посредством фондового рынка получают возможность инвестировать свои сбережения, получая максимальные возможности выбора.

В нашей стране используется смешанная модель фондового рынка, в соответствии с которой в одно время и наравне функционируют коммерческие банки, которые обладают всеми правами операций с ценными бумагами, и небанковские организации.

Фондовый рынок можно считать частью денежного рынка, а также рынка капиталов. Все эти рынки включают движение банковских кредитов прямого характера, перераспределение финансовых средств посредством системы страхования.

Цель функционирования рынка

Главной целью фондового рынка, как и любого финансового рынка, является процесс обеспечения механизма привлечений в экономику инвестиций.

В современной экономике фондовый рынок — основной способ перераспределения финансовых накоплений, который способствует созданию условий свободного и регулируемого перемещения капитала в наиболее эффективные отрасли экономики.

Цели первичного и вторичного рынка

С помощью фондового рынка происходит обслуживание процесса воспроизводства капитала. В соответствии с ролью рынка ценных бумаг в воспроизводственном процессе его классифицируют на первичный рынок и вторичный рынок.

Основной целью первичного рынка является выпуск и размещение первоначально выпускаемых ценных бумаг, при этом его участники – эмитенты.

Готовые работы на аналогичную тему

Эмитент представляет собой юридическое лицо (орган исполнительной власти, орган местного самоуправления), которое несет обязательства от собственного имени перед владельцами бумаг в сфере осуществления прав, которые за ними закреплены.

Эмитент – первоначальный владелец ценной бумаги, его целью является выпуск ценных бумаг.

Вторичный рынок представляет собой рынок, целью которого является осуществляется оборота ценных бумаг в виде перепродажи раньше купленных и в других формах. Основными участниками вторичного рынка являются спекулянты, цель которых получить прибыль в форме курсовой разницы. Главным типом деятельности спекулянтов считается процесс купли-продажи ценных бумаг.

Рисунок 1. Первичный и вторичный рынок. Автор24 — интернет-биржа студенческих работ

Задачей первичного рынка является мобилизовать временно свободные денежные средства и инвестировать их в экономику, осуществив при этом распределение свободных финансов по отраслям хозяйства.

Главной целью вторичного рынка является достижение сбалансированности рынка ценных бумаг и ликвидности.

Цели участников фондового рынка

Среди участников фондового рынка можно выделить множество субъектов, каждый из которых преследует свою цель:

- Государство является «стратегическим» инвестором, изменяя формы собственности на определенные объекты;

- Коммерческий банк может быть активным инвестором, максимально диверсифицируя инвестиционный портфель.

- Инвестиционный банк специализируется только на операциях с ценными бумагами, осуществляя кредитование лиц, к которым может также относиться государство.

- Крупные группы инвесторов, среди которых могут быть акционерные общества, или корпоративные вкладчики, целью которых считается прибыльное размещение временно свободных ресурсов, а также возможность получения контроля других акционеров.

- Частные инвесторы, характеризующиеся как имеющие постоянный источник дохода, но не удовлетворенные низким процентом, выплачиваемым по средствам в банке.

Профессиональные участники рынка ценных бумаг включают в себя организации и предпринимателей, доход которых имеет непосредственное отношение к деятельности на фондовом рынке.

Профессиональная деятельность на рынке ценных бумаг состоит из следующих типов деятельности:

- брокерская и дилерская деятельность;

- деятельность в сфере управления ценными бумагами;

- клиринговая деятельность;

- депозитарная и регистраторская деятельность;

- деятельность в сфере организации торгов ценными бумагами.

Брокер является профессиональным участником фондового рынка, который осуществляет покупку или реализацию ценных бумаг. Брокер действует по договору поручения, договору комиссии или агентскому договору.

Дилер является профессиональным участником рынка ценных бумаг, цель которого — осуществление сделки купли–продажи ценных бумаг за свой счет и от своего имени через публичное объявление цен покупки (реализации) соответствующих бумаг при наличии обязательства покупки (реализации) данных ценных бумаг по объявленным ценам.

Инвестиционные компании являются профессиональными участниками фондового рынка, которые определяют условия и подготовку нового выпуска, дают гарантию по размещению бумаг, оформляют подписку групп по реализации новых выпусков. Инвестиционные компании вправе осуществлять брокерскую и дилерскую деятельность.

Регистраторы включают в себя организации, которые ведут с эмитентом в соответствии с договором специальный реестр, включающий список владельцев именных ценных бумаг, который составлен на выбранную дату. В реестре отражаются имущественные права акционеров, в том числе операция их перехода от одних держателей к другим.

Депозитарии представляют собой организации, целью которых является оказание услуг в сфере хранения сертификатов ценных бумаг и учета прав собственности на бумаги. Важной функцией депозитариев является отражение ценных бумаг и прав владения на специальных счетах «депо». Через депозитарий эмитент переводит дивиденды на счета инвесторов.

Расчетные (клиринговые) организации представляют собой специализированные компании, целью которых является ведение расчетного обслуживания участников организованного фондового рынка и выявление позиций на фондовом рынке. Клиринг включает в себя зачет взаимных требований участников расчета.

Рынок ценных бумаг как часть финансового рынка

Рассматривая рынок ценных бумаг как часть финансового рынка, в первую очередь, следует обратить внимание на то, что на нем происходит обращение ценных бумаг в качестве специфических финансовых инструментов.

Наряду с рынком ценных бумаг в состав финансового рынка входит валютный рынок, рынок ссудного капитала и золота.

Ценная бумага представляет собой документ, который удостоверяет заемные, имущественные и прочие обязанности и права, реализовать которые можно при предъявлении, а передать при смене прав собственности.

Ценные бумаги обладают своей стоимостью (ценностью), которую выражают в деньгах. Имущественное право реализуется через передачу денежных средств в ссуду, формирование различных компаний, куплю-продажу, залог имущества и др. С помощью ценных бумаг владельцы получают определенную сумму дохода, при этом капитал, вкладываемый в них, называют фиктивным или фондовым.

В качестве особого товара ценные бумаги характеризуют имущественные отношения, они продаются, переуступаются, закладываются, дарятся, обмениваются, передаются по наследству. Также они способны выполнять функцию денег, как средство платежа, не выступая при этом всеобщим денежным эквивалентом.

Ценные бумаги имеют значение в государственном платежном обороте, участвуют в мобилизации инвестиций. Вся структура ценных бумаг в обращении может являться основой фондового рынка, который представлен в качестве регулирующего элемента экономики, отрасли, отдельных организаций. Посредством фондового рынка происходит перемещение капитала от инвесторов со свободными денежными ресурсами к эмитентам ценных бумаг.

Цель и задачи рынка ценных бумаг

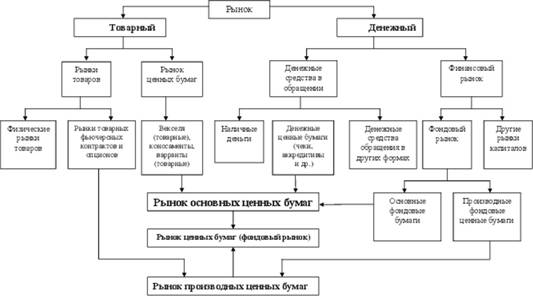

Рынок ценных бумаг как составная часть финансового рынка имеет основную цель, задачи и место в структуре рыночных отношений. Место рцб в общем рынке показано на рисунке 1.

Фундаментальная цель рынка ценных бумаг заключается в сосредоточении финансовых ресурсов, включая обеспечение возможности перераспределять их через различные операции участников с ценными бумагами.

Рисунок 1. Место рынка ценных бумаг

Перечислим основные задачи рынка ценных бумаг:

Мобилизовать временно свободные финансы с целью осуществить конкретные инвестиции.

Создать рыночную инфраструктуру, которая отвечает мировым стандартам.

Совершенствовать рыночный механизм и систему управления.

Обеспечить надлежащий контроль над фондовым капиталом через государственное регулирование.

Развивать вторичный рынок с помощью активизации маркетинговых исследований.

Совершенствовать ценообразование и минимизировать инвестиционный риск.

Формировать портфельные стратегии и прогнозировать перспективные направления развития.

Функции рынка ценных бумаг

Понятие рынка ценных бумаг нельзя рассматривать без определения его роли, которую можно выразить с помощью функций. Среди базовых функций рцб можно перечислить:

баланс спроса и предложения,

страхование ценовых рисков и риска в области финансов.

Основное значение играет учетная функция, состоящая в обязательном учете всех видов ценных бумаг с помощью списков-реестров, в регистрации всех участников, в отражении операций рынка, оформление которых происходит с помощью договоров конвертации, купли-продажи, залога и др.

Стимулирующая функция означает мотивацию с помощью предоставления прав по участию в управлении организацией, по получению дохода, по возможности становится владельцем имущества.

Принцип контрольной функции заключается в контроле соблюдения нормативной и законодательной базы.

Основной инструмент функции баланса спроса и предложения можно представить в виде обеспечения равновесия через проведенные операции с ценными бумагами.

С помощью перераспределительной функции осуществляется функционирование и перераспределение денежных средств между государством и населением, предприятиями, регионами и отраслями.

Регулирующая функция работает за счет регулирования разных общественных процессов с помощью фондовых операций. К примеру, реализация ценных бумаг на рынке способна сократить объемы денежной массы, а их приобретение государством увеличить этот объем.

Функция страхование ценовых рисков и риска в области финансов называется также хеджирование и предполагает возможность оберегать участников рынка от вероятных неудач посредством производных ценных бумаг, в том числе фьючерсных контрактов и опционов. Термин “страхование” в широком смысле может включать, как фондовую, так и нефондовую форму.

Фондовое страхование состоит в системе замкнутых и перераспределительных отношений в области целевого страхового фонда, формируемого за счет денежных взносов. Этот вид страхования предназначен возмещать возможный ущерб в связи с наступлением последствий страховых случаев.

Нефондовое страхование (хеджирование) заключается в нейтрализации отрицательных колебаний рыночной конъюнктуры для эмитента или инвестора определенного актива.

Сущность хеджирования заключается в том, что риск неблагоприятного изменения цены переносится с одного участника (хеджера) на другого (спекулянт). Хеджирование способствует ограждению хеджера от потерь, но лишает его возможности использовать благоприятное развитие конъюнктуры.

Нефондовое страхование по отсутствующему спросу на ценные бумаги или по неблагоприятному изменению цены проводят с помощью ролевого страховщика-спекулянта, а также посредством специальных типов сделок (опционы, форвардные и фьючерсные контракты).

Роль рынка ценных бумаг

Основы рынка ценных бумаг чаще всего рассматриваются по его роли во всей рыночной системе. Она проявляется в следующих положениях:

использование ценных бумаг в качестве инструментов приватизации, антикризисного управления, стабилизации денежного бумажного обращения, политики, направленной против инфляции;

перераспределение инвестиций с их концентрацией в самых перспективных и доходных проектах (предприятиях, отраслях) и одновременным отвлечением из отраслей, не обладающих четкими перспективами развития;

предоставление инвесторам возможности хранить и приумножать свои сбережения.

Роль ценных бумаг в реальной экономике относится к участию государства в мировом разделении труда и конкуренции. Экономика России специализируется на добыче газа и нефти, выпуске металла, производстве машин, часто не имея достаточных денежных средств или ресурсов, которые необходимы для вложений в проекты длительного периода времени. По той же причине не проводится серийный выпуск и экспорт по ряду высокотехнологичной продукции. Долговременные проекты не могут существовать даже за счет финансирования отдельными финансово-промышленными группами. Что касается бюджета РФ, то ему эта задача тоже не под силу.

Таким образом, есть объективная потребность использовать возможности рынка ценных бумаг через привлечение зарубежных ресурсов, работников высокой квалификации, которые относятся в развитых государствах к среднему классу. Именно эта прослойка населения представляет собой наиболее активный класс, осуществляющий инвестирование на рынке ценных бумаг. Они же чаще всего становятся участниками финансирования реальных проектов. По этой причине, российские предприятия должны участвовать в мировом разделении труда и быть заинтересованы развивать внутренние и внешние рынки корпоративных ценных бумаг.

Научная электронная библиотека

Цель рынка ценных бумаг — аккумулировать финансовые ресурсы и обеспечить возможность их перераспределения путем совершения различными участниками рынка ценообразных операций с ценными бумагами, т.е. осуществлять посредничество в движении временно свободных денежных средств к эмитентам ценных бумаг. Задачами рынка ценных бумаг являются:

- мобилизация временно свободных финансовых ресурсов для осуществления конкретных инвестиций;

- формирование рыночной инфраструктуры, отвечающей мировым стандартам;

- развитие вторичного рынка, активизация маркетинговых исследований;

- трансформация отношений собственности;

- совершенствование рыночного механизма и системы управления;

- обеспечение реального контроля над фондовым капиталом на основе государственного регулирования;

- уменьшение инвестиционного риска;

- развитие ценообразования.

К основным функциям рынка ценных бумаг относятся:

Финансовое сотрудничество — перераспределение денежных ресурсов, свободный, хотя и регулируемый, перелив капитала в наиболее эффективные сферы хозяйствования, отрасли предприятия.

Централизация капитала — соединение двух или более индивидуальных капиталов в один общий капитал. Эту функцию в первую очередь выполняет рынок акций. Развитие акционерных обществ вызвано развитием самих производительных сил общества. Создание крупных, технически оснащенных предприятий с большим удельным весом основного капитала и длительными сроками обращения требует огромных капитальных вложений. Индивидуальный капитал не может предоставить такие средства из-за своей ограниченности и стремления снизить финансовые риски. Банковский кредит не может быть формой финансирования подобных предприятий в силу своей ограниченности и жестких условий предоставления. Это препятствие преодолевает формы акционерного общества, которое, централизуя огромные капиталы посредством выпуска и продажи акций, в то же время не обязано возвращать деньги акционерам через какой-то срок.

Повышение степени концентрации капитала и производства — увеличение капитала путем накопления, т.е. капитализации чистой прибыли. Владельцы акций, как правило, не претендуют на получение свехприбыли, они довольствуются доходностью, близкой величине рыночного процента.

Специфические функции выполняются рынком ценных бумаг в определенные периоды развития экономики. Например, в период приватизации через ценные бумаги осуществлялось разгосударствление собственности и у частных физических и юридических лиц формировались права собственности на средства производства.

Одним из важных вопросов при анализе рынка ценных бумаг считается вопрос о его классификации по различным основаниям. Анализ структуры рынка служит решению острейшей практической задачи — сегментации рынка, выбора своей ниши на рынке для эффективной деятельности в условиях острой и возрастающей конкуренции.

Рынок ценных бумаг можно классифицировать по следующим видам:

Вид классификации Рынок ценных бумаг

Географический признак Международный

Место обращения ценных бумаг Биржевой

Применяемые технологии торговли Стихийный

Отношение ценных бумаг к их выпуску Первичный

в обращение Вторичный

Сроки обращения ценных бумаг Денежный

Виды ценных бумаг Акций

Производственных финансовых Инструментов и т.д.

Виды сделок с ценными бумагами Кассовый

Банковских и т.д.

Можно выделить и иные основания для классификации рынка ценных бумаг.

Современный российский рынок ценных бумаг находится в стадии восстановления после того, как он фактически отсутствовал на протяжении нескольких десятилетий. В России до 1917 г. существовал достаточно развитый для своего времени рынок ценных бумаг.

В годы централизованной директивной экономики можно было говорить о существовании только незначительного количества элементов финансового рынка. Фактически можно назвать только два полюса, между которыми могло происходить перераспределение денежных ресурсов через подобие рыночных отношений: государство и население. При этом государство являлось чистым потребителем капитала, население — чистым поставщиком его. Монопольное положение государства давало возможность диктовать свои условия, что и осуществлялось, начиная от низкой стоимости заимствования (соответственно низкой доходностью для инвесторов: доходность по вкладам в сберкассах, а позднее — в сберегательном банке, равно как и доходность по государственным ценным бумагам, была строго фиксирована и ограничена 3% годовых) и кончая насильственным размещением облигаций государственных займов в военные и послевоенные годы.

Учетная функция проявляется в обязательном учете в специальных списках (реестрах) всех видов ценных бумаг, обращающихся на рынке, регистрация участников рынка ценных бумаг, а также фиксация фондовых операций, оформленных договорами купли-продажи ценных бумаг.

Контрольная функция предполагает проведение контроля за соблюдением норм законодательства участниками рынка.

Функция сбалансированного спроса и предложения означает обеспечение равновесия спроса и предложения на финансовом рынке путем проведения операций с ценными бумагами.

Стимулирующая функция заключается в мотивации юридических и физических лиц стать участниками рынка ценных бумаг.

Перераспределительная функция состоит в перераспределении денежных средств между предприятиями, государством и населением, отраслями и регионами.

Регулирующая функция означает регулирование различных общественных процессов.

Рынок ценных бумаг как инструмент рыночного регулирования играют важную роль.

К вспомогательным функциям фондового рынка можно отнести использование ценных бумаг в приватизации, антикризисном управлении, реструктуризации экономики, стабилизации денежного обращения антиинфляционной политики.

Фондовый рынок позволяет решить следующие задачи:

- аккумулировать капитал эмитентами в кратчайшие сроки.

- вкладывать капитал инвесторами при менее затратной форме заимствований;

- регулировать сбережения, потребление, инфляцию, занятость и другие макроэкономические показатели;

- привлекать инвесторов к правам и обязанностям собственника;

- способствовать долгосрочному экономическому росту.

Основные факторы, определяющие характер рынка ценных бумаг:

- макроэкономические и финансовые условия;

- законодательная, правовая и институциональная инфраструктура.

Ценные бумаги — сложное, многообразное и противоречивое экономическое явление. Экономическое содержание и даже внешняя форма ценных бумаг разных видов очень отличаются друг от друга. Более того, с появлением новых технологий, в частности компьютерных, ценная бумага стала все чаще сбрасывать свою «бумажную» форму.

Чтобы разобраться во всей многогранности мира ценных бумаг, сначала необходимо ответить на вопрос, что такое ценная бумага как экономическая категория, как наиболее обобщенное, абстрактное, теоретическое выражение объективно существующих экономических отношений.

С юридической точки зрения ценная бумага представляет собой денежный документ, удостоверяющий имущественные права, осуществление или передача которых возможны только при предъявлении или если доказано закрепление этих прав в специальном реестре (в случаях, определенных законом).

Для того чтобы стать ценной бумагой как таковой, финансовый инструмент должен быть квалифицирован государством в качестве ценной бумаги.

Гражданский кодекс Российской Федерации называет следующие виды ценных бумаг:

Статья 143 — к ценным бумагам относятся: государственная облигация, вексель, чек, депозитный и сберегательный сертификаты, банковская сберегательная книжка на предъявителя, коносамент, акция, приватизационные ценные бумаги и другие документы, которые законами о ценных бумагах или в установленном ими порядке отнесены к числу ценных бумаг.

Статья 912 — к ценным бумагам отнесены также двойное складское свидетельство, складское свидетельство, простое складское свидетельство и залоговое свидетельство (варрант).

Кроме того, в 1995 г. по Указу Президента РФ от 26 июля 1995 г. №765 «О дополнительных мерах по повышению эффективности инвестиционной политики Российской Федерации» появился еще один вид ценных бумаг —инвестиционный пай.

В 1998 г. были приняты федеральные законы «Об ипотеке (залоге недвижимости)» и «Об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг», в результате чего появилась ценная бумага — закладная, а также конкретизированы ценные бумаги, выпускаемые органами власти. Это — федеральные государственные ценные бумаги и муниципальные ценные бумаги. Таким образом, в настоящий момент в России могут выпускаться практически все виды ценных бумаг, встречающиеся в мировой практике.

Источник https://spravochnick.ru/rynok_cennyh_bumag/torgovlya_na_fondovom_rynke/celi_fondovogo_rynka/

Источник https://zaochnik.com/spravochnik/buhgalterskij-uchet-i-audit/rynok-tsennyh-bumag/

Источник https://monographies.ru/en/book/section?id=3819