Федеральный закон от 22.04.1996 г. № 39-ФЗ • Президент России

Основы рынка ценных бумаг

Ценная бумага — документ, обладающий формальными признаками и предоставляющий его владельцу определённые права. В нашей стране их функционирование определяется следующими актами:

- Гражданский кодекс РФ ч. 1, глава 7;

- Федеральный закон от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг»;

- Федеральный закон от 26.12.1995 № 208-ФЗ «Об акционерных обществах».

На основе данных актов решают, что относится к ценным бумагам, на какие группы они делятся и так далее.

Помимо основных актов, существуют и дополнительные, такие как Положения ЦБ РФ, регулирующие различные аспекты рынка ценных бумаг.

Классификация ценных бумаг

Ценные бумаги можно разделить по правам, которые они дают владельцу, по базовым активам и иным признакам. Выделим основные группы.

Природа базового актива

Различают долевые, долговые и производные ценные бумаги.

Долевая ценная бумага удостоверяет собственность её владельца на часть капитала компании, а также даёт ему право участвовать в управлении в соответствии с величиной доли. Акции выпускаются в публичный доступ в ходе процедуры эмиссии. Владельцам акций компания-эмитент может выплачивать часть доходов в форме дивидендов, но эти выплаты во многих случаях носят добровольный характер.

Долговая ценная бумага представляет собой обязательство эмитента выплатить сумму долга её владельцу в определённый срок. Самый распространённый представитель данного типа — облигация. Их владельцы получают доход в форме процентов или в виде разницы между величиной номинала и ценой покупки — дисконт.

Ещё одна разновидность данных инструментов — депозитарная расписка, удостоверяющая право собственности на акции и облигации иностранных эмитентов.

Производная ценная бумага — дериватив — срочный инструмент, цена которого зависит от стоимости базового актива. Таким активом могут быть другие ценные бумаги, сырьё, биржевые индексы и так далее. Различают четыре их разновидности: форварды, фьючерсы, свопы и опционы. Именно производные инструменты доминируют на мировом фондовом рынке: в первом полугодии 2019 года объём сделок только по внебиржевым деривативам составил более 640 трлн долл.

Место обращения

Различают биржевые и внебиржевые ценные бумаги. К участию в торгах допускаются акции, облигации, депозитарные расписки, фьючерсы, опционы и прочие. Чеки и иные ценные бумаги индивидуализированного характера — нет.

Также перед допуском на биржу ценная бумага должна пройти процедуру листинга. Что значат для инвесторов прошедшие листинг ценные бумаги? Они удостоверяют, что биржа проверила качество компании-эмитента и оно её устроило.

В нашей стране биржевые ценные бумаги обращаются на Московской бирже. На начало июня 2020 года в Котировальном списке биржи находились 924 бумаги 205 эмитентов. В мае объём торгов по ним на фондовом рынке превысил 3,8 трлн руб. На облигации пришлось 2,2 трлн руб., а остальное — на акции и иные долевые ценные бумаги. Для сравнения, объём торгов деривативами составил 7,6 трлн руб., свыше 95% из которых пришлось на фьючерсы, а на опционы менее 5%.

Тип владельца

Выделяют две разновидности ценных бумаг: именные и на предъявителя. Именные включают идентификационные данные владельца, а собственником предъявительской бумаги является по факту её владелец.

Существуют и иные классификации: по отечественным и иностранным эмитентам, эмиссионные и неэмиссионные и прочие.

Общей тенденцией по всем вышеперечисленным инструментам является их перевод в электронный формат и ликвидация бумажных номиналов. Так, принятый 27 декабря 2018 г. ФЗ № 514 заменил бумажные сертификаты собственника по эмиссионным ценным бумагам записями в электронной форме.

Характеристики ценных бумаг

Разберём особенности финансовых инструментов более подробно.

Акции — это, пожалуй, наиболее известные ценные бумаги. Хотя существует много их разновидностей, но для операций на фондовом рынке рекомендуются те, которые:

- ликвидны (их легко купить и продать);

- выпущены надёжными компаниями;

- прошли процедуру листинга (допуска к биржевым торгам).

На бирже котируются как обыкновенные акции (АО), так и привилегированные (префы, АП). Что дают эти ценные бумаги? АО — право голоса в управлении, сообразно с их количеством. Владельцы АП лишены такого права, но им гарантирована первоочередная выплата дивидендов по акциям. Впрочем, дивиденды могут получать и владельцы АО, но такая выплата носит добровольный характер со стороны компании-эмитента.

Облигации — долговые ценные бумаги разного качества. Обычно им присваивается рейтинг специальными рейтинговыми агентствами. По качеству можно выделить несколько типов облигаций;

- Государственные (ОФЗ). Риск по ним минимален, но доходность может быть меньше уровня банковских депозитов.

Далее идут облигации менее надёжных компаний, компенсирующих риск повышенной доходностью. По всем облигациям, кроме дисконтных, регулярно выплачиваются проценты на обязательной основе — купонные выплаты. По характеру получения дохода облигации схожи с банковскими депозитами, но ими можно торговать на рынке, извлекая выгоду от изменений курсов. В целом, облигации считаются более устойчивыми ценными бумагами, благодаря купонам и долговой природе, но они не обладают таким потенциалом роста, как акции.

Депозитарные расписки применяются для выхода на иностранный рынок отечественных эмитентов. Торги депозитарными расписками многих крупных российских компаний ведутся на американских, азиатских и европейских биржах. Чем отличаются данные ценные бумаги — их зарубежная форма обращения влечёт дополнительные валютные риски.

Фьючерс — договор купли-продажи базового актива в будущем, который становится доступен в текущий момент времени после внесения наличными от 1 до 10% его цены.

Опционы дают возможность продать или купить базовый актив в будущем по заранее оговорённой цене исполнения — цена страйк. В первом варианте опцион называют пут (put), во втором — колл (call). Стоимость опциона — премия — зависит от волатильности курсов, сроков, отличия текущей цены от цены страйк.

Помимо спекуляций, фьючерсы и опционы дают возможность страховать стоимость базового актива (хеджировать) благодаря их срочной природе сделок.

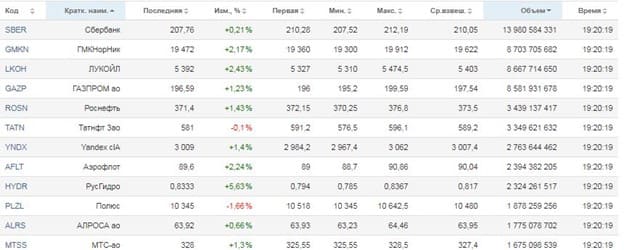

С основными показателями вышеперечисленных биржевых ценных бумаг можно ознакомиться на странице «Котировки» раздела «Частным инвесторам» Московской биржи.

Для более глубокого изучения конкретной ценной бумаги нужно кликнуть по её наименованию.

При анализе данных показателей торгующие биржевыми инструментами трейдеры обращают внимание на:

- волатильность — разброс значений цен на актив;

- спред — разницу цен покупки и продажи;

- объём сделок;

- текущую рыночную ситуацию и перспективы её развития;

- действия государственных регуляторов;

- состояние конкретного эмитента.

Эти и другие индикаторы влияют на их стратегии:

- короткая продажа (short) — игра на понижение, когда трейдер продаёт взятую взаймы у брокера ценную бумагу, чтобы потом выкупить её дешевле;

Также существуют чеки, сберегательные сертификаты, векселя и закладные.

Чек — распоряжение чекодателя банку уплатить определённую сумму.

Вексель — обязательство векселедателя выплатить в оговорённый срок векселедержателю определённую сумму.

Сберегательный сертификат — документ, удостоверяющий факт внесения его владельцем определённой суммы в банк.

Закладная — именной документ, удостоверяющий право на получение его владельцем обязательства, обеспеченного находящимся в ипотеке объектом.

Данные ценные бумаги представляют второстепенный интерес для трейдеров, хотя информация, к примеру, о непогашенном эмитентом векселе может значительно повлиять и на биржевые котировки его акций.

В чём значение ценных бумаг для инвесторов? Они многообразны и поэтому позволяют реализовывать торговые стратегии на любой вкус. Для начала торгов необходимо открыть брокерский счёт, с помощью которого можно оперировать российскими и зарубежными ценными бумагами.

Федеральный закон от 22.04.1996 г. № 39-ФЗ

Настоящим Федеральным законом регулируются отношения, возникающие при эмиссии и обращении эмиссионных ценных бумаг независимо от типа эмитента, при обращении иных ценных бумаг в случаях, предусмотренных федеральными законами, а также особенности создания и деятельности профессиональных участников рынка ценных бумаг. (В редакции Федерального закона от 28.12.2002 № 185-ФЗ)

Статья 2. Основные понятия, используемые в настоящем Федеральном законе

1. В целях настоящего Федерального закона используются следующие основные понятия:

1) эмиссионные ценные бумаги — любые ценные бумаги, которые характеризуются одновременно следующими признаками:

закрепляют совокупность имущественных и неимущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением установленных настоящим Федеральным законом формы и порядка;

размещаются выпусками или дополнительными выпусками;

имеют равные объем и сроки осуществления прав внутри одного выпуска независимо от времени приобретения ценных бумаг;

2) выпуск эмиссионных ценных бумаг — совокупность всех ценных бумаг одного эмитента, предоставляющих равные объем и сроки осуществления прав их владельцам и имеющих одинаковую номинальную стоимость в случаях, если наличие номинальной стоимости предусмотрено законодательством Российской Федерации. Выпуску эмиссионных ценных бумаг присваивается регистрационный номер, который распространяется на все ценные бумаги данного выпуска;

3) дополнительный выпуск эмиссионных ценных бумаг — совокупность ценных бумаг, размещаемых дополнительно к ранее размещенным ценным бумагам того же выпуска. Ценные бумаги дополнительного выпуска размещаются на одинаковых условиях;

4) регистрационный номер — цифровой (буквенный, знаковый) код, который идентифицирует конкретный выпуск (дополнительный выпуск) эмиссионных ценных бумаг;

5) владелец — лицо, указанное в учетных записях (записях по лицевому счету или счету депо) в качестве правообладателя бездокументарных ценных бумаг, либо лицо, которому документарные ценные бумаги принадлежат на праве собственности или ином вещном праве;

6) лица, осуществляющие права по ценным бумагам, — владельцы ценных бумаг и иные лица, которые в соответствии с федеральными законами или их личным законом от своего имени осуществляют права по ценным бумагам;

7) эмитент — юридическое лицо, исполнительный орган государственной власти, орган местного самоуправления, которые несут от своего имени или от имени публично-правового образования обязательства перед владельцами ценных бумаг по осуществлению прав, закрепленных этими ценными бумагами;

8) специализированное общество — хозяйственное общество, которое соответствует установленным главой 31 настоящего Федерального закона требованиям;

9) эмиссия ценных бумаг — установленная настоящим Федеральным законом последовательность связанных с размещением эмиссионных ценных бумаг действий эмитента и иных лиц;

10) акция — эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации;

11) облигация — эмиссионная ценная бумага, закрепляющая право ее владельца на получение (если иное не предусмотрено настоящим Федеральным законом) в предусмотренный в ней срок от эмитента облигации ее номинальной стоимости или иного имущественного эквивалента. Облигация при соблюдении условий, установленных настоящим Федеральным законом, может не предусматривать право ее владельца на получение номинальной стоимости облигации в зависимости от наступления одного или нескольких указанных в ней обстоятельств. Облигация может также предусматривать право ее владельца на получение установленных в ней процентов либо иные имущественные права. Доходом по облигации являются процент и (или) дисконт;

12) опцион эмитента — эмиссионная ценная бумага, закрепляющая право ее владельца на покупку в предусмотренный в ней срок и (или) при наступлении указанных в ней обстоятельств определенного количества акций эмитента такого опциона по цене, определенной в опционе эмитента. Принятие решения о размещении опционов эмитента и их размещение осуществляются в соответствии с установленными федеральными законами правилами размещения ценных бумаг, конвертируемых в акции. При этом цена размещения акций во исполнение требований по опционам эмитента определяется в соответствии с ценой, определенной в таком опционе;

13) российская депозитарная расписка — эмиссионная ценная бумага, не имеющая номинальной стоимости, удостоверяющая право собственности на определенное количество представляемых ценных бумаг (акций или облигаций иностранного эмитента либо ценных бумаг иного иностранного эмитента, удостоверяющих права в отношении акций или облигаций иностранного эмитента) и закрепляющая право ее владельца требовать от эмитента российских депозитарных расписок получения взамен российской депозитарной расписки соответствующего количества представляемых ценных бумаг и оказания услуг, связанных с осуществлением владельцем российской депозитарной расписки прав, закрепленных представляемыми ценными бумагами. В случае, если эмитент представляемых ценных бумаг принимает на себя обязательства перед владельцем российской депозитарной расписки, указанная ценная бумага удостоверяет также право ее владельца требовать надлежащего выполнения этих обязанностей;

14) размещение эмиссионных ценных бумаг — отчуждение эмиссионных ценных бумаг эмитентом первым владельцам путем заключения гражданско-правовых сделок;

15) публичное размещение ценных бумаг (размещение ценных бумаг путем открытой подписки) — размещение ценных бумаг путем их предложения неограниченному кругу лиц, в том числе на организованных торгах и (или) с использованием рекламы. Не является публичным размещение на организованных торгах ценных бумаг, предназначенных для квалифицированных инвесторов, либо ценных бумаг, на размещение которых в соответствии с федеральными законами распространяются требования и ограничения, установленные настоящим Федеральным законом для размещения и обращения ценных бумаг, предназначенных для квалифицированных инвесторов, а также размещение ценных бумаг с использованием инвестиционных платформ; (В редакции Федерального закона от 31.07.2020 № 306-ФЗ)

16) обращение ценных бумаг — заключение гражданско-правовых сделок, влекущих за собой переход прав на ценные бумаги;

17) публичное обращение ценных бумаг — обращение ценных бумаг на организованных торгах или обращение ценных бумаг путем предложения ценных бумаг неограниченному кругу лиц, в том числе с использованием рекламы. Не является публичным обращение на организованных торгах ценных бумаг, предназначенных для квалифицированных инвесторов, либо ценных бумаг, на обращение которых в соответствии с федеральными законами распространяются требования и ограничения, установленные настоящим Федеральным законом для размещения и обращения ценных бумаг, предназначенных для квалифицированных инвесторов, а также совершение сделок с ценными бумагами с использованием инвестиционных платформ; (В редакции федеральных законов от 02.08.2019 № 259-ФЗ, от 31.07.2020 № 306-ФЗ)

18) профессиональные участники рынка ценных бумаг — юридические лица, которые созданы в соответствии с законодательством Российской Федерации и осуществляют виды деятельности, указанные в статьях 3 — 5, 7 и 8 настоящего Федерального закона, а также лица, которые осуществляют деятельность, указанную в статье 61 настоящего Федерального закона;

19) финансовый консультант на рынке ценных бумаг — юридическое лицо, имеющее лицензию на осуществление брокерской и (или) дилерской деятельности на рынке ценных бумаг, оказывающее эмитенту услуги по подготовке проспекта ценных бумаг;

20) листинг ценных бумаг — включение ценных бумаг организатором торговли в список ценных бумаг, допущенных к организованным торгам для заключения договоров купли-продажи, в том числе включение ценных бумаг биржей в котировальный список;

21) делистинг ценных бумаг — исключение ценных бумаг организатором торговли из списка ценных бумаг, допущенных к организованным торгам для заключения договоров купли-продажи, в том числе исключение ценных бумаг биржей из котировального списка;

22) финансовый инструмент — ценная бумага или производный финансовый инструмент;

23) производный финансовый инструмент — договор (за исключением договора репо, а также опционного договора, заключенного с физическим лицом в связи с исполнением им трудовых обязанностей на основании трудового договора или в связи с участием физического лица в органах управления хозяйственного общества), предусматривающий одну или несколько из следующих обязанностей: (В редакции Федерального закона от 31.07.2020 № 306-ФЗ)

обязанность сторон или стороны договора периодически или единовременно уплачивать денежные суммы, в том числе в случае предъявления требований другой стороной, в зависимости от изменения цен на товары, ценные бумаги, курса соответствующей валюты, величины процентных ставок, уровня инфляции, значений, рассчитываемых на основании цен производных финансовых инструментов, значений показателей, составляющих официальную статистическую информацию, значений физических, биологических и (или) химических показателей состояния окружающей среды, от наступления обстоятельства, свидетельствующего о неисполнении или ненадлежащем исполнении одним или несколькими юридическими лицами, государствами или муниципальными образованиями своих обязанностей (за исключением договора поручительства и договора страхования), либо иного обстоятельства или иных показателей, которые предусмотрены федеральным законом или нормативными актами Центрального банка Российской Федерации (далее — Банк России) и относительно которых неизвестно, наступят они или нет, а также от изменения значений, рассчитываемых на основании одного или совокупности нескольких указанных в настоящем пункте показателей. При этом такой договор может также предусматривать обязанность сторон или стороны договора передать другой стороне ценные бумаги, товар или валюту либо обязанность заключить договор, являющийся производным финансовым инструментом;

обязанность сторон или стороны на условиях, определенных при заключении договора, в случае предъявления требования другой стороной купить или продать ценные бумаги, валюту или товар либо заключить договор, являющийся производным финансовым инструментом;

обязанность одной стороны передать ценные бумаги, валюту или товар в собственность другой стороне не ранее третьего дня после дня заключения договора, обязанность другой стороны принять и оплатить указанное имущество и указание на то, что такой договор является производным финансовым инструментом;

231) номинал обязательства производного финансового инструмента — размер денежной суммы, исходя из которой определяются денежные требования сторон (стороны) договора, являющегося производным финансовым инструментом. При этом номинал обязательства может определяться в твердой денежной сумме или в порядке, установленном указанным договором; (Подпункт введен — Федеральный закон от 31.07.2020 № 306-ФЗ)

24) контролирующее лицо — лицо, имеющее право прямо или косвенно (через подконтрольных ему лиц) распоряжаться в силу участия в подконтрольной организации и (или) на основании договоров доверительного управления имуществом и (или) простого товарищества, и (или) поручения, и (или) акционерного соглашения, и (или) иного соглашения, предметом которого является осуществление прав, удостоверенных акциями (долями) подконтрольной организации, более 50 процентами голосов в высшем органе управления подконтрольной организации либо право назначать (избирать) единоличный исполнительный орган и (или) более 50 процентов состава коллегиального органа управления подконтрольной организации;

25) подконтрольное лицо (подконтрольная организация) — юридическое лицо, находящееся под прямым или косвенным контролем контролирующего лица;

26) завершенный отчетный период — отчетный период, в отношении которого истек установленный срок представления бухгалтерской (финансовой) отчетности или бухгалтерская (финансовая) отчетность за который составлена до истечения установленного срока ее представления;

27) консолидированная финансовая отчетность эмитента — консолидированная финансовая отчетность, составляемая эмитентом в соответствии с Федеральным законом от 27 июля 2010 года № 208-ФЗ «О консолидированной финансовой отчетности»;

28) финансовая отчетность эмитента — финансовая отчетность, составляемая эмитентом в соответствии с Федеральным законом от 27 июля 2010 года № 208-ФЗ «О консолидированной финансовой отчетности» в случае, если этот эмитент вместе с другими организациями в соответствии с международными стандартами финансовой отчетности не создает группу;

29) квалифицированный инвестор — квалифицированный инвестор в силу федерального закона либо лицо, признанное квалифицированным инвестором в соответствии с настоящим Федеральным законом; (Подпункт введен — Федеральный закон от 31.07.2020 № 306-ФЗ)

30) квалифицированный инвестор в силу федерального закона — лицо, указанное в пункте 2 статьи 512 настоящего Федерального закона. (Подпункт введен — Федеральный закон от 31.07.2020 № 306-ФЗ)

2. Понятия «инсайдерская информация», «манипулирование рынком» используются в настоящем Федеральном законе в значении, определенном Федеральным законом от 27 июля 2010 года № 224-ФЗ «О противодействии неправомерному использованию инсайдерской информации и манипулированию рынком и о внесении изменений в отдельные законодательные акты Российской Федерации».

3. Если иное не установлено настоящим Федеральным законом или другими федеральными законами о ценных бумагах или не противоречит существу соответствующих отношений, правила, предусмотренные настоящим Федеральным законом для владельцев ценных бумаг, применяются также к иным лицам, осуществляющим от своего имени права по ценным бумагам.

(Статья в редакции Федерального закона от 27.12.2018 № 514-ФЗ)

РАЗДЕЛ II. УЧАСТНИКИ РЫНКА ЦЕННЫХ БУМАГ

(Наименование в редакции Федерального закона от 21.12.2013 № 379-ФЗ)

Глава 2. Виды профессиональной деятельности на рынке ценных бумаг

Статья 3. Брокерская деятельность

1. Брокерской деятельностью признается деятельность по исполнению поручения клиента (в том числе эмитента эмиссионных ценных бумаг при их размещении) на совершение гражданско-правовых сделок с ценными бумагами и (или) на заключение договоров, являющихся производными финансовыми инструментами, осуществляемая на основании возмездных договоров с клиентом (далее — договор о брокерском обслуживании). (В редакции Федерального закона от 29.06.2015 № 210-ФЗ)

Профессиональный участник рынка ценных бумаг, осуществляющий брокерскую деятельность, именуется брокером.

В случае оказания брокером услуг по размещению эмиссионных ценных бумаг брокер вправе приобрести за свой счет не размещенные в срок, предусмотренный договором, ценные бумаги.

2. Брокер совершает действия, направленные на исполнение поручений клиентов, в той последовательности, в какой были приняты такие поручения.

Брокер обязан принять все разумные меры, направленные на исполнение поручения клиента, обеспечивая при этом приоритет интересов клиента перед собственными интересами.

Принятое на себя поручение клиента брокер обязан исполнить добросовестно и на наиболее выгодных для клиента условиях в соответствии с его указаниями. При отсутствии в договоре о брокерском обслуживании и поручении клиента таких указаний брокер исполняет поручение с учетом всех обстоятельств, имеющих значение для его исполнения, включая срок исполнения, цену сделки, расходы на совершение сделки и исполнение обязательств по ней, риск неисполнения или ненадлежащего исполнения сделки третьим лицом. Если в договоре о брокерском обслуживании указаны организаторы торговли или иностранные биржи, на организованных торгах которых брокер обязан исполнять поручения клиента, требования настоящего абзаца применяются с учетом правил указанных торгов.

При совершении сделки на условиях более выгодных, чем те, которые были указаны клиентом, брокер не имеет права на получение дополнительной выгоды, если договором о брокерском обслуживании не установлен порядок ее распределения.

Отчет брокера о совершенных сделках должен содержать в том числе информацию о цене каждой из таких сделок и расходах, произведенных брокером в связи с их совершением, а в случае, если брокер получил дополнительную выгоду по сделке, совершенной на условиях более выгодных, чем те, которые были указаны клиентом, — информацию о размере полученной им дополнительной выгоды.

(Пункт в редакции Федерального закона от 27.12.2019 № 454-ФЗ)

21. Если это предусмотрено договором о брокерском обслуживании, брокер вправе совершать сделки с ценными бумагами и заключать договоры, являющиеся производными финансовыми инструментами, одновременно являясь представителем разных сторон в сделке, в том числе не являющихся предпринимателями. (Пункт введен — Федеральный закон от 21.11.2011 № 327-ФЗ; в редакции Федерального закона от 27.12.2018 № 514-ФЗ)

Как устроен фондовый рынок: полный гид для начинающего инвестора

В 2021 году оборот инвестиций составил больше 1 квадриллиона рублей на российском фондовом рынке. Что это за рынок и каковы его особенности, кто и с кем проводит сделки, почему эти сделки безопасны — в статье.

Фондовый рынок — это место, на котором покупают и продают ценные бумаги: акции, облигации и паи биржевых фондов. Поэтому его еще называют рынком ценных бумаг.

Что такое фондовый рынок

По задачам он похож на любой другой рынок — сводит вместе покупателей и продавцов и обеспечивает им безопасную сделку по рыночной цене. Эта цена формируется в результате спроса и предложения. Если бумага подорожала, значит, спрос на нее превысил предложение участников торгов. Если подешевела, значит, желающих ее продать больше, чем желающих купить.

Для фондового рынка характерна чуткость — бумаги практически мгновенно реагируют на новости. Например, в начале апреля 2022 года стало известно, что Илон Маск стал крупнейшим акционером Twitter. После этой новости стоимость акций компании резко выросла.

4 марта акций Twitter выросли на 28% за торговый день. Источник данных: приложение Газпромбанк Инвестиции

Кто есть кто на фондовом рынке

Большая часть операции фондового рынка происходят на фондовой бирже. Именно на ней лежат функции организатора необходимой инфраструктуры для торгов: биржа разрабатывает правила и следит за безопасностью сделок.

В торгах с ценными бумагами участвуют покупатели, продавцы и профессиональные участники рынка.

Чтобы попасть на биржу, инвестору нужен посредник. Таким посредником выступает брокер, именно он передает бирже все поручения инвестора о покупке или продаже бумаги. Поэтому инвестор сначала выбирает брокера — проверяет наличие лицензии, финансовую информацию и изучает отзывы. Потом подписывает с брокером договор, открывает у него счет и пополняет его деньгами. Эти деньги будут списываться при покупке бумаг и удержании комиссии брокера.

Кроме передачи поручений на биржу, в некоторых случаях брокер рассчитывает и удерживает налог на прибыль с операций, обычно он составляет 13%. Подробнее о налогообложении на фондовом рынке — в статье Как платить налоги на доходы от инвестиций и экономить.

Как ведут себя инвесторы на рынке

Инвестор покупает и продает бумаги с помощью брокера в рабочие часы биржи. Обычно сделки происходят в приложении брокера за считаные минуты, но за видимой частью скрывается сложный и хорошо отлаженный процесс:

- Инвестор принимает решение о покупке или продаже через приложение брокера.

- Брокер передает заявку инвестора в электронную систему биржи.

- Система сверяет параметры сделки у покупателя и продавца.

- Делается клиринг: биржа все проверяет и оформляет сделку.

- Происходит сделка: покупатель забирает бумаги, а продавец — деньги.

- В депозитарии появляется запись о сделке, которая подтверждает право собственности инвестора.

Регистратор вносит бумагу и владельца в реестр, который чаще всего используется при заключении внебиржевых сделок. А для инвестора работает депозитарий, который хранит и учитывает активы по каждому клиенту. Сколько бумаг есть у инвестора, какие он проводил сделки — вся информация собрана в депозитарии.

Любая операция на бирже строго фиксируется, поэтому инвестор всегда знает, сколько у него бумаг и в каком количестве.

Компании-эмитенты проходят сложные проверки и процедуры, чтобы выпустить свои ценные бумаги на рынок. Этот процесс называется листингом, и биржа тщательно следит, чтобы эмитент и его бумаги соответствовали всем требованиям. Подробнее об этом процессе можно узнать из статьи Как биржа оценивает надежность ценных бумаг.

Самые популярные активы и их доходность

Активы отличаются друг от друга по своей сути, рискам и доходности.

Акции — ценные бумаги, подтверждающие долю инвестора в уставном капитале компании. Покупая акции, он становится владельцем небольшой части бизнеса. На акциях можно заработать, покупая дешевле, а продавая дороже; а еще некоторые эмитенты платят дивиденды. Подробно об этом активе — в статье Что такое акции и как они появляются. Акции считаются высокорисковым активом, но могут принести более высокую доходность, нежели облигации.

Облигации — это своего рода долговые расписки. Покупая облигацию, инвестор как бы дает свои деньги в долг эмитенту. Через установленный заранее срок эмитент возвращает долг, а до срока погашения выплачивает проценты по облигациям — купоны. Этот актив считается надежнее акций, может регулярно приносить фиксированную доходность. Что такое облигации и как рассчитать их доходность — в статье Как инвестировать в облигации.

Паи биржевых фондов — это ценная бумага, подтверждающая долю инвестора в праве собственности на имущество, составляющее паевый инвестиционный фонд. В состав фонда может входить различное имущество, в том числе готовые портфели, иногда состоящие из десятков ценных бумаг разных компаний. В этом случае инвестор получает возможность инвестировать сразу во все бумаги, входящие в состав фонда. О том, как работают фонды, — в статье Что такое инвестиционные фонды.

В каталоге сервиса Газпромбанк Инвестиции нужную бумагу можно найти по названию самой бумаги или эмитента, тикеру или ISIN — международному идентификационному коду. Источник данных: приложение Газпромбанк Инвестиции

Как считать доходность активов

Чтобы оценить эффективность своих вложений, инвестор оценивает доходность — сколько ему принес каждый вложенный рубль. Она рассчитывается по формуле:

Доходность инвестиций = 100% х (Стоимость бумаг в конце периода + Сумма полученных дивидендов или процентов – Стоимость бумаг в начале периода – Комиссии – Налоги) / Стоимость бумаг в начале периода

Допустим, инвестиции составили 100 000 рублей. Через год стоимость портфеля выросла до 110 000 рублей, а еще инвестор получил 5000 рублей дивидендов. Комиссия брокеру составила 500 рублей, а налоги на дивиденды и прибыль — 13%.

Сначала рассчитаем прибыль: (110 000 + 5000 – 100 000 – 500) х (100% — 13%) = 12 615 рублей. Доходность инвестиций составит: 100% х 12615 / 100 000 = 12,6%.

Инвестируя в ценные бумаги, важно помнить о рисках: доходность большинства инструментов может превышать проценты по депозитам, но никто ее не гарантирует. Кроме того, инвестиции на фондовом рынке не страхуются государством.

Кто следит за фондовым рынком: регулятор и законы

За всеми сделками на фондовом рынке наблюдает государственный регулятор. Он защищает интересы инвесторов и контролирует, чтобы участники торгов соблюдали правила — соответствовали всем требованиям законодательства, работали на основании лицензий и регулярно публиковали свою отчетность для инвесторов. Также регулятор расследует нарушения, штрафует и лишает лицензии недобросовестных участников рынка.

В России таким регулятором выступает Банк России, на его сайте можно найти все нормативные документы.

Основной закон фондового рынка — Федеральный закон № 39-ФЗ от 22.04.1996 «О рынке ценных бумаг». В нем описаны права, обязанности и требования к участникам рынка, ответственность за нарушения. Также здесь подробно расписаны правила выпуска и торговли ценными бумагами, принципы прозрачности и открытости деятельности эмитентов.

Функционирование фондового рынка регламентируется и другими законами:

- регулирует взаимоотношения между профессиональными участниками торгов и ответственность за достоверность данных компаний-эмитентов: отчетности, исках, судебных процессах. Еще закон рассказывает, что делать инвестору, если организация предоставила недостоверные данные. описывает правила лицензирования и проведения торгов. дает детальное описание этим терминам и описывает наказания за подобные действия.

Кроме перечисленных законов есть и другие законодательные акты. Все они направлены на то, чтобы рынок ценных бумаг работал по правилам, а инвестор был максимально защищен от мошенничества.

Как оценивают фондовый рынок

Фондовый рынок оценивают по динамике его индекса. У каждой биржи есть свой индекс, в России это индексы Московской биржи: МОЕХ и РТС. Индекс Мосбиржи формируется на основе 50 акций наиболее значимых компаний из разных секторов экономики. По состоянию на 25.02.2022 индекс включает в себя акции более 40 компаний. РТС по структуре повторяет индекс Мосбиржи, но номинирован в долларах США.

График индекса Московской биржи за пять лет. По нему можно оценить, в какие периоды российский фондовый рынок рос, а в какие падал. Источник данных: ru.tradingview.com

Подробнее о главных индексах в России в статьях — Индекс Мосбиржи: какие акции в него входят и для чего он нужен и Что такое индекс РТС и что он значит для инвестора.

Кратко

- На фондовом рынке инвестор может купить или продать ценные бумаги, а эмитент — выпустить их и привлечь инвестиции.

- Действия всех участников торгов регламентированы законодательством и контролируются биржей и регулятором.

- Преимущества инвестиций в фондовый рынок — низкий порог входа, простота совершения сделок и безопасность.

Данный справочный и аналитический материал подготовлен компанией ООО «ГПБ Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «ГПБ Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «ГПБ Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

- Регистрация

- Вход

- Блог

- Справка

- Соглашение

- О компании

- Раскрытие информации

- Контактная информация

- Продукты партнёров

- Получателям финансовых услуг

- Информация депозитария

- Карта сайта

- Подписка «Огонь»

- Демосчет

- Безопасность

Общество с ограниченной ответственностью «ГПБ Инвестиции» осуществляет деятельность на основании лицензии профессионального участника рынка ценных бумаг на осуществление брокерской деятельности N045-14007-100000, выданной Банком России 25.01.2017, а так же лицензии на осуществление дилерской деятельности N045-14084-010000, лицензии на осуществление деятельности по управлению ценными бумагами N045-14085-001000 и лицензии на осуществление депозитарной деятельности N045-14086-000100, выданных Банком России 08.04.2020.ООО «ГПБ Инвестиции» не гарантирует доход, на который рассчитывает инвестор, при условии использования предоставленной информации для принятия инвестиционных решений. Представленная информация не является индивидуальной инвестиционной рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении операции принимается инвестором самостоятельно. ООО «ГПБ Инвестиции» не несёт ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «ГПБ Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в отношении обработки персональных данных на сайте, а также с реализуемыми ООО «ГПБ Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте. Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не хотите использовать куки-файлы, измените настройки браузера.

Источник https://journal.open-broker.ru/investments/osnovy-rynka-cennyh-bumag/

Источник http://www.kremlin.ru/acts/bank/9249

Источник https://gazprombank.investments/blog/education/stock-market-guide/