Если вам немного за 300. Почему акции «Газпрома» принесли разочарование и стоит ли вкладываться в российские ценные бумаги в долгосрочной перспективе?

Акции «Газпрома» взлетели на 21%. Что происходит и что делать

С руководством «Газпрома» что-то произошло, и оно решило увеличить размер дивидендов с 10,43 до 16,61 Р за акцию. Инвесторы отреагировали: акции выросли за два дня на 21% — до 195 Р .

Объявленные дивиденды должны утвердить акционеры. По факту утверждать будет правительство России, как владелец 50% акций «Газпрома». Кажется, что как раз благодаря правительству дивиденды и увеличили: за 2018 год «Газпром» получил рекордную чистую прибыль, а на дивиденды планировали направить меньше ее четверти. И это притом, что правительство требует от государственных компаний направлять на дивиденды половину прибыли.

Основная движуха в росте акций уже прошла, и можно спокойно разобраться в ситуации и подумать, что делать с акциями «Газпрома».

Поздно ли покупать акции

Главный миф, который я встречал за последние несколько дней: «Газпром» вырос, теперь уже дорого — покупать поздно. Если отбросить в сторону эффективность строек, закулисные игры менеджмента «Газпрома» и правительства и рассматривать только этот тезис — это не совсем так.

«Газпром» зарабатывает больше всех в секторе, у компании приемлемый долг, который можно полностью погасить за одну годовую прибыль. Из первых двух мультипликаторов в таблице ниже видно, что сейчас бизнес «Газпрома» стоит дешевле, чем его дочерняя компания «Газпром-нефть» , в которой «Газпрому» принадлежит 95% акций. Даже подорожание акций на 21% не изменило ситуацию.

И тут вступают в дело стройки. Свободных денег у «Газпрома» нет, если считать по стандартному методу. «Газпром» в свободный денежный поток включает вывод средств с депозитов — тогда появляются свободные деньги на дивиденды. Направлять на дивиденды 50% чистой прибыли с текущими инвестициями кажется невозможным. «Газпром» дороже своих конкурентов по мультипликатору EV / FCF из-за постоянных строек, которые съедают всю прибыль.

EBITDA — прибыль до вычета процентов, налогов и амортизации. В показателе меньше единоразовых доходов и расходов, чем у чистой прибыли

Чистый долг, или net debt, — сумма кредитов за вычетом денег на счетах

Свободный денежный поток, или free cash flow, — разница между реально заработанными деньгами и инвестициями в бизнес. В денежном потоке не учитывают бухгалтерские доходы и расходы, которые искажают чистую прибыль

Что может повлиять на доходы «Газпрома»

Цены на газ. 52% выручки «Газпрома» — продажа газа. Цены на газ в 1 квартале 2019 года упали, зато может помочь рост экспорта газа: за тот же квартал он вырос на 11% к показателю год назад.

Цены на нефть. 35% выручки «Газпрома» — продажа нефти. Цена за рублевый баррель в 1 квартале 2019 года была выше, чем в 1 квартале 2018 года. Что будет дальше — пока непонятно. «Газпром-нефть» увеличит добычу на 2% — если цены серьезно упадут, это не спасет.

Падение рубля. Текущий курс рубля помог росту выручки в 1 квартале 2019 года. При курсе доллара в 64—65 Р девальвация может увеличить доходы за 2 квартал. Но во 2 полугодии эффект будет обратным. Здесь нейтрально.

Дивиденды в дочерних компаниях. Нас больше всего интересуют дочерние компании, которые торгуются на фондовом рынке: «Газпром-нефть» и генерирующие энергию «Мосэнерго», ТГК-1 и ОГК-2. Мы делали отдельный разбор последних трех. Коротко: ТГК-1 и ОГК-2 будут зарабатывать больше за счет введенных станций — часть денег направят на уменьшение долга, остальное — на дивиденды. У «Мосэнерго» доходы будут падать: уже завершили основные стройки и получили от них доходы, а сейчас снова планируют инвестировать. «Газпром-нефть» тоже планирует уменьшить долг.

Еще компании могут увеличить долю чистой прибыли, направляемую на выплату дивидендов. Потенциал есть: максимум платят 36% чистой прибыли.

Удержание или снижение инвестиционной программы. На дне инвестора «Газпрома» в Гонконге компания объявила об инвестициях 1,3 трлн рублей за 2019 год. Возможно, сумма увеличится в течение года. Но, кажется, в «Газпроме» происходят перемены: в компании пытаются изменить систему управления инвестициями. Еще назначили нового куратора инвестпрограммы, который смог удержать расходы на инвестиции в другом проекте «Газпрома».

На что можно рассчитывать в будущем

Если представить, что «Газпром» рано или поздно выйдет на 50% чистой прибыли, то можно ожидать около 20 Р дивидендов на акцию в будущем. Это при условии, что с ценами на нефть и газ все будет в порядке и про расходы на стройки мы забудем.

При таком раскладе можно было бы ожидать цену акций в районе 270—280 Р : «Газпром» — большая компания, которая не будет торговаться с большой дивидендной доходностью, максимум — на уровне купонов по облигациям федерального займа. Но вы еще раз перечитайте все вводные.

Если вам немного за 300. Почему акции «Газпрома» принесли разочарование и стоит ли вкладываться в российские ценные бумаги в долгосрочной перспективе?

На минувшей неделе акции «Газпрома» вновь взяли планку 300 рублей (неделя для этой бумаги закрылась чуть ниже 299,66 руб.). Это не рекорд — летом 2008 года они котировались так же. Но о повторении ценового уровня говорить можно либо от полной некомпетентности, либо с иронией. Даже без больших финансовых знаний понятно, что 1 рубль 13 лет назад и 1 рубль сегодня — это две большие разницы по покупательной способности.

Воздушные шары взлетели. А акции — не очень. Фото: www.gazprom.ru

Означает ли это, что вкладывать деньги в российские ценные бумаги невыгодно в принципе? Ведь если акции одной из крупнейших корпораций страны принесли разочарование, то что ждать от остальных?

На мой взгляд, для глобального пессимизма причины нет. Парадоксально, но пример газового монополиста показывает: акции должны быть в личном инвестиционном портфеле. Но при этом подходить к формированию этого портфеля надо с умом.

По волне моей памяти

Если прокрутить время назад и оказаться в 2008 году, то на бирже мы увидим растущий «Газпром», показавший рекорд цены 369,5 руб. История разворачивалась в апреле—мае, и доллар тогда стоил всего 23,66 руб. А летом, когда акции еще держались у трёхсотрублевой отметки, доллар был уже выше около 24,5 руб.

Казалось бы, зачем нужны акции. Тот, кто купил на 300 тыс. руб. летом 1 тысячу акций «Газпрома», заработал явно меньше, чем тот, кто купил на те же деньги американскую валюту. Доллар-то сейчас стоит 73,99 руб., и это втрое выше, чем тогда. К тому же валюту можно положить на депозит в надёжном банке.

Аналогичные горькие выводы можно сделать, если на руках были деньги не на 1 тысячу акций монополиста, а на порядок больше. Тогда можно было вместо них купить доходную недвижимость в Москве, Петербурге или Сочи — она сыграла ещё лучше доллара.

Но не будем забывать: в 2008 году радостные («бычьи») настроения на мировых рынках сменились паникой. Сигнал к обвалу дал крах американских ипотечных агентств. Паника медвежьей волной прошла по всей планете. Вниз летели акции, облигации…

Дивиденды успеха

В октябре того же года акция «Газпром» стоила уже 84,00 руб. И если вы купили «Газпром» в октябре по минимальной цене, то относительно сегодняшних цен он подорожал в 3,57 раза.

Справку о всех выплаченных дивидендах можно найти на сайте «Газпрома» — дивиденды газовый концерн платит стабильно.

На сайте «Газпрома» наглядно представлены дивиденды за все годы. Фото: gazprom.ru

Если, например, вы купили акции в 2008 году, то они принесли бы округленно 104 руб.

Это сумма дивидендов за все эти годы.

Конечно, для точности следует усложнить расчёт. Нужно вспомнить о налоге на доходы с дивидендов (это минус). Но есть и плюсы. Это возможность реинвестировать дивиденды, хотя бы в те же акции «Газпрома», или разместить их на депозит.

Но есть такое правило: «Излишняя точность — признак невежества». Общую картину уточнения не меняют. Покупка акций «Газпрома» в 2008 году не то, что по максимальным, но и по летним 300-рублёвым ценам принесла прибыль на бумаге и реальный убыток.

Но вот что интересно: если акции были куплены в том же году, но в момент ценового провала, инвестор получил прибыль не только номинальную, но и в реальном выражении.

Суммарный дивиденд на акцию «Газпрома» за тринадцатилетний период — 104,3 руб. После вычета налогов остается 90,8 руб. По данным Bloomberg, при покупке акции за 300 рублей и реинвестировании дивидендов, сейчас у покупателя были бы активы стоимостью 543,5 руб. Но делать вывод из сравнения одной конкретной акции с доходностью депозита в рублях или долларах, на мой взгляд, некорректно

Если бы инвестор получал дивиденды и реинвестировал бы их в те же акции «Газпрома», то он получил бы +85% в рублях, подсчитал экономист, автор телеграм-канала «М2» Сергей Блинов.

Если перевести 85% в рубли, то исходные 300 руб. превращаются в 555 руб.

Разброс результатов у экспертов незначителен и вполне допустим. В главном они сходятся.

Автор телеграм-канала М2, макроэкономист, автор статей в журнале «Эксперт», газете «Ведомости» и других изданиях

Но даже с учётом дивидендов, в долларовом эквиваленте инвестор потерял целые 41%. Для понимания результата инвестирования можно обойтись и без иностранной валюты. Достаточно просто учесть инфляцию. На свои выросшие на 85% вложения инвестор смог бы купить сегодня на 22% меньше товаров, чем 13 лет назад на исходные 300 рублей. По данным Росстата, цены за этот период выросли в 2,36 раза (на 136%)

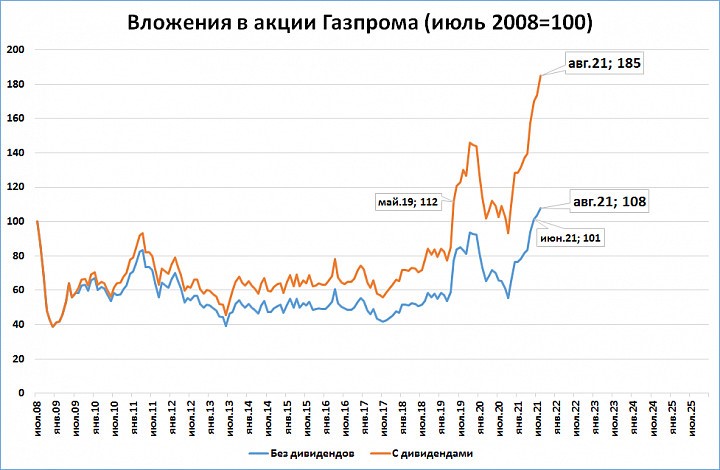

Вложения в акции Газпрома. Фото: «Выберу.ру»/Сергей Блинов

Так выгодно или нет

Получается, что всё определяет цена покупки актива. Акции «Газпрома» — частный случай.

Как же подобрать момент для удачной покупки? Или как выбрать недооцененный актив?

Вот несколько способов. Можно стать профи в инвестировании. Но это значит полностью изменить свою жизнь.

Можно доверить деньги управляющему. Но всегда будут сомнения в его квалификации и честности.

Наконец, личный портфель можно самому диверсифицировать по видам активов (покупать разные акции, облигации, валюту, валютные облигации, иностранные акции, недвижимость).

Не менее важно диверсифицировать и по времени. Покупка одних и тех же акций, но не одномоментно, а порциями дала бы совсем другой результат.

За прошедшие 13 лет шутливый риторический вопрос, когда цена акций «Газпрома» вернётся на 300 руб., стал на некоторых финансовых порталах настоящим мемом. Ответа, естественно, никто не ждал, но все эксперты сходились в понимании, что когда-нибудь это случится, но весьма не скоро. И вот час этот настал!

Пётр Пушкарёв приводит примеры, как за эту чёртову дюжину лет можно было вложиться выгодно в фондовый рынок: в американские акции или спекулировать на локальных взлетах и падениях хотя бы того же «Газпрома».

Но будем честны — спекуляции в большинстве случаев идут в минус. Вам кажется, что акция взлетела и назавтра упадёт. Вы продаете, а она продолжает рост и никогда больше не возвращается к прежним уровням….

Еще хуже одалживать акции, чтоб откупить дешевле — тут вообще, если акции, напротив, дорожают, то убытки не ограничены.

Я делаю вывод: пассивное инвестирование в акции даже очень сильной компании с серьёзным госучастием было менее выгодно, чем размещение денег на обычном депозите или в государственные облигации

ОФЗ сейчас приносят 7% годовых, а в 2008—2009 гг. на пике кризиса их доходность составляла и вовсе 12-15% годовых. Размещенные на таких условиях в кризис деньги были бы способны принести даже и без всякой ежегодной капитализации сложных процентов не меньше 150% в рублях за 13 лет.

На что ориентироваться, когда покупаешь акции? Советы инвестору

Когда только начинаешь инвестировать, легко потеряться в разнообразии вариантов. Друзья и коллеги советуют одни компании, робо-эдвайзеры и всевозможные брокеры предлагают другие варианты, а собственное чутье и анализ с ними совсем не согласны.

К чему и к кому стоит прислушаться среди всех этих голосов? Мы спросили у инвесторов и узнали, чем они руководствовались при торговле ценными бумагами — и что из этого вышло.

- частный инвестор

Моей лучшей инвестицией на данный момент стали акции АФК «Системы». Я купил их, несмотря на всеобщее мнение, что это потеря денег.

Ранее АФК «Система» участвовала в суде, в результате которого ее дочерняя компания «Башнефть» перешла «Роснефти», а глава АФК «Системы» Владимир Евтушенков успел посидеть под домашним арестом. Все вокруг писали, что у АФК «Системы» огромный долг после судебных разбирательств, ей нужно его выплачивать, это займет много времени и неизвестно, получится ли вообще.

Но я не сомневался, что компания выкарабкается. Отрицательных факторов, которые помешали бы АФК «Системе» это сделать, по моему мнению, не осталось. Я опирался на собственные расчеты. Эта инвестиция не была спонтанным решением. Я верил, что в долгосрочной перспективе компания покажет себя хорошо. Но моя вера не была основана на пустом месте. Она состояла из нескольких факторов.

- Во-первых, АФК «Система» владеет успешными бизнесами: «Детский мир», МТС, «Медси», Ozon и другие. Ее дочерние компании на протяжении последних пяти лет показывали положительные результаты. Это хорошие бизнесы. Почему хорошие? Потому что к плохому бизнесу клиенты не пойдут. Люди пользуются МТС. Если ходят в платную клинику, то часто это «Медси». Если заказывают товары, то в одном из десяти случаев это Ozon. Покупают игрушки детям в «Детском мире».

- Во-вторых, уверенность, что компания может генерировать доход. На тот момент долг АФК «Системы» был выше, чем три ее годовых прибыли. Тем не менее он был не критичен. Компания могла себе позволить гасить задолженность и при этом выделять какую-то сумму на развитие. Так и произошло.

В итоге, не слушая других, 14 ноября 2018 года я купил бумаги АФК «Системы» по цене ₽8,13 за одну акцию. Всего вложил в компанию ₽81,3 тыс. Прошел год, и на сегодняшний день моя доходность с этой инвестиции составляет 84% годовых. Мне удалось заработать ₽68,9 тыс.

Продавать акции АФК «Системы» я пока не намерен. Думаю, компания будет еще очень долго радовать акционеров. По-моему мнению, ее не поздно покупать даже сейчас.

Самая первая инвестиция в моей жизни — это до сих пор худшее мое решение на фондовом рынке. За все время это единственная сделка, которую я закрыл.

Примерно в середине июня 2018 года я впервые пополнил брокерский счет и купил акции компании «Россети» по цене ₽0,83 за штуку. Всего вложил ₽8,3 тыс.

Тогда у меня не было вообще никакого опыта в оценке бумаг. Я руководствовался одной простой логикой. Телефоны, компьютеры, ноутбуки, компании и заводы — все потребляют электричество. То есть на продукцию компании в любом случае будет спрос. А значит, компания станет хорошо зарабатывать и показывать рост финансовых показателей. Хотя тогда я даже не знал, что есть словосочетание «финансовые показатели».

Спустя два месяца я увидел цену в ₽0,63 за акцию. Мне стало понятно, что я не готов видеть минус и продал все акции. Потерял около 20% — ₽2 тыс. Это небольшая сумма.

Я пока в начале пути, и, разумеется, возможны ситуации, когда компании будут показывать результаты еще хуже. Но в будущем для меня это не станет поводом для паники. Я проведу тщательный анализ — то, чего не умел делать в данном примере.

Я не жалею о потерянных деньгах, даже если сумма была бы больше. Это опыт. Мысли, которые впоследствии привели меня к более обдуманным инвестициям, считаю бесценными.

- частный инвестор

Моей лучшей инвестицией стала покупка акций «Газпрома». Я был еще не очень опытен, эмоции и легкомыслие победили. Приобрел бумаги несмотря на то, что у «Газпрома» были проблемы.

Компания попала в судебное разбирательство — Стокгольмский суд обязал «Газпром» выплатить украинскому «Нафтогазу» $2,56 млрд за недопоставку газа. Плюс неопределенность вокруг «Северного потока-2», компания была под угрозой жестких санкций.

Я тогда удивился, что «Газпром» стоит на рынке дешевле, чем все его имущество. У компании был красивый Р/Е. Но про дивиденды я тогда даже не заморачивался. Поэтому на решение купить «Газпром» во многом повлиял ютуб-канал «Вредный инвестор» и выпуски о «Газпроме».

И вот 24 мая 2018 года я купил акций «Газпрома» в общей сложности на ₽32,1 тыс. Сегодня они стоят ₽55,2 тыс. А за то время, что я владел акциями, я получил от компании ₽1760 дивидендами. В итоге моя доходность с этой инвестиции составила 76%.

Я бы и сейчас купил «Газпром». Но теперь мотивация была бы другая. Я вкладывал бы меньше эмоций и не опирался на чужой опыт. А наоборот, больше бы самостоятельно оценивал бизнес. В общем, действовал бы не наугад.

Когда буду продавать бумаги «Газпрома», пока не знаю. В идеале — никогда. Однако я понимаю, что цена акций может рухнуть в любой момент, и тогда инвестиция не оправдает себя. С другой стороны, мир без газа не проживет. Я думаю, компания продолжит платить дивиденды и даже увеличивать их.

Впервые я открыл обычный брокерский счет полтора года назад и положил туда ₽10 тыс. Для пробы. Тогда я покупал большинство компаний, основываясь на инвестидеях от БКС. Это было не самое лучшее решение. Далеко не все инвестидеи оказались хорошими. Например акции ТМК — так себе идея. Но без опыта мне показалось, что компания отличная. А на самом деле у них ни роста бизнеса, ни нормальных дивидендов с прибыли.

Сейчас в первом счете находится ТМК, обыкновенные акции Сбербанка, «Русал», обыкновенные акции «Россетей», ФСК ЕЭС и обыкновенные акции «Ростелекома». Пока их не продаю, хотя и не все мне нравятся. Позже я открыл ИИС — и теперь там основная часть вложений, включая удачную инвестицию по «Газпрому».

За то время, что я инвестирую на фондовом рынке, самый большой минус в моем портфеле показали акции «Энел России». Тогда я пожадничал и купил. А теперь убыток около 30% от суммы покупки. Но пока я эти бумаги продолжаю держать. Вдруг что-то мне перепадет от продажи Рефтинской ГРЭС.

На втором месте — НЛМК и «Северсталь», обе компании ушли в минус примерно на 20%. Но я тоже не продаю их. Буду продолжать держать и, возможно, докуплю еще. Акции упали из-за снижения цен на сталь в мире. Печи, горно-обогатительные комбинаты и рудники компании остались на своих местах. Возможно, у компании упадет дивидендная доходность до 5–6%. Но я готов подождать, пока сталь снова подорожает.

Есть две компании, которые я все же продал в ноябре этого года. Это привилегированные акции «Башнефти» и акции «Аэрофлота». Я не потерял на них, но и не заработал — вышел практически в ноль. Продал их потому, что меня разочаровал бизнес.

«Башнефть» мне перестала нравиться в сравнении с другими нефтяными компаниями. При тех же рыночных условиях у конкурентов увеличились финансовые показатели за девять месяцев 2019 года, а у «Башнефти» упали. Эту компанию я покупал в надежде на большие дивиденды. Но в итоге дивиденды не увеличиваются, чистая прибыль не растет, менеджмент компании не озвучивает стратегию развития.

«Аэрофлот» мне кажется теперь неэффективным и дотационным бизнесом. А я надеялся на самостоятельный рост компании.

Для себя после всех неудачных инвестиций сделал вывод, что нужно внимательнее изучать эмитента , не гнаться за низкой ценой акции и высокими дивидендами в моменте, стараться смотреть на перспективы развития компании.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Цифровая платформа автоматизированных финансовых консультаций и управления капиталом. Обычно робот-советник собрает данные о клиентах, их финансовых возможностях, и предлагает персонализированный набор инструментов и стратегий. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Источник https://journal.tinkoff.ru/news/gazprom-rise-up-never-give-up/

Источник https://www.vbr.ru/investicii/novosti/2021/09/02/esli-vam-nemnogo-za-300-pocemy-akcii-gazproma/

Источник https://quote.rbc.ru/news/article/5dce76709a7947b7993f20de