FX. co — Фондовый рынок США удержался от нового падения после заседания ФРС, но еще не вечер. 2022-06-16

Эффект января — совпадение или объективно существующая тенденция?

Для трейдеров характерен постоянный поиск тенденций, актуальных на рынке, а также информации, которую можно эффективно использовать. Это приводит к появлению самых разнообразных теорий, основа которых — сезонные колебания котировок. Одна из них говорит о том, что существует некий эффект января. Рассмотрим это явление более подробно.

Суть теории

Эффектом января на фондовом рынке принято называть аномальное сезонное движение котировок. Оно выражается в резком росте акций сразу после наступления нового календарного года.

У теории о существовании данного явления есть вполне осязаемые предпосылки. Нельзя сказать, что рост акций в начале января не имеет за собой никаких реальных причин, и такое движение котировок — аномалия в полном смысле этого слова. Разберём объективные факторы, которые могут приводить к росту акций в первые дни после наступления нового года.

- Желание трейдеров сэкономить на налогообложении. Для этого они стремятся закрыть позиции в конце года для оптимизации выплат по налогам, а сразу после наступления следующего — снова открывают их.

Работает ли эффект января на практике?

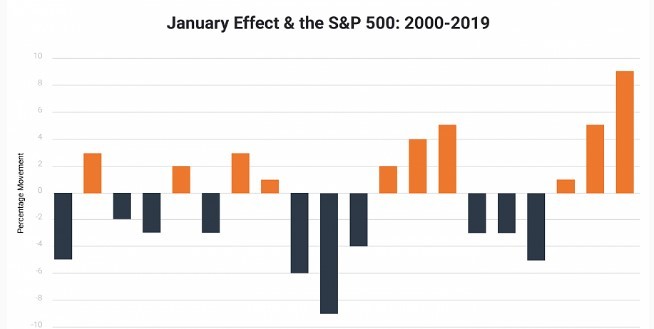

Рассмотрим в качестве примера динамику поведения индекса S&P 500 в январе, взяв период с 2000 по 2019 г.

Рис. 1. График изменения индекса S&P 500 в январе (промежуток с 2000 по 2019 г.) Источник: DailyFX.com

На графике видно, что в январе индекс рос в 10 случаях из 20, и, рассматривая данный временной промежуток, нельзя сказать об однозначном преобладании роста над падением. Можно выделить два периода по три года подряд, когда отмечался рост индекса в январе. Однако они следовали за такими же по размеру временными отрезками, когда наблюдалось падение стоимости акций.

Показатель в 50% не может объективно подтвердить наличие какой-либо тенденции. В данном случае мы говорим не более чем о шансах 50 на 50. Если эффект января и существует, то он не является стабильно повторяющейся закономерностью, и его нельзя использовать как основу для предсказания движений на рынке.

Чтобы разобраться, когда выгоднее всего продавать и покупать акции, ознакомьтесь с советами начинающим инвесторам от нашего эксперта, кандидата экономических наук Артёма Хачатряна.

Чтобы не пропустить ничего важного, подпишитесь на нашу рассылку – интересные статьи и актуальные предложения будут приходить прямо на вашу электронную почту. Сделать это можно буквально в два клика – с помощью специальной формы внизу страницы.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

FX.co ★ Фондовый рынок США удержался от нового падения после заседания ФРС, но еще не вечер.

Актуально до 2022-06-17

Фондовый рынок США удержался от нового падения после заседания ФРС, но еще не вечер.

Ключевые индексы фондового рынка США – DOW Jones, NASDAQ и S&P 500 – завершили среду небольшим ростом, который абсолютно ничего не меняет в технической картине любого из этих индексов. Прежде всего отметим, что фондовый рынок ответил на итоги заседания ФРС точно также не логично, как и валютный рынок. Напомним, что ставка ФРС была повышена на 0,75%, чего рынки не видели уже 28 лет. И после такой информации мы увидели падение доллара и рост фондовых индексов и акций? Конечно, вполне возможно, что фондовый рынок тоже заранее отыграл любое повышение ключевой ставки. Но что это означает в среднесрочной перспективе? Это означает, что перед следующим заседанием ФРС, на котором также будет повышена ставка минимум на 0,5%, доллар опять будет расти, а фондовые индексы – падать. В любом случае, так или иначе, но тенденция остается прежней. Доллар физически не может падать, если ФРС каждый полтора месяца повышает ставку. Фондовый рынок физически не может расти, так как условия для рисковых активов ухудшаются с каждым повышением ставки. Напомним также, что с 1 июля начинает действовать программа QT, которая является антиподом программы QE. ФедРезерв будет ежемесячно распродавать казначейских и ипотечных облигаций на сумму 95 млрд долларов. То есть приблизительно теми же темпами, что и скупал их во времена пандемии. Таким образом, плюс ко всему прочему в Штатах будет еще и денежная масса снижаться, что также является ужесточением монетарной политики и экономических условий.

Вчера вечером мы могли понять, что ФРС между рецессией и низкой инфляцией выбрала второе. Уже в первом квартале экономика США сократилась на 1,5%, аналогичные цифры мы можем увидеть и во втором квартале, и в третьем. Однако Джером Пауэлл вчера уже не говорил о том, что ВВП может продолжать снижаться. Зато говорил о необходимости вернуть инфляцию к 2%, а повышение ставки сразу на 0,75% четко говорит о том, что ФРС начинает действовать по «плану Джеймса Булларда», который еще несколько недель назад говорил о необходимости максимально быстрого повышения ключевой ставки в 2022 году до уровня 3,5%, чтобы иметь возможность в следующем году начать ее снижать потихоньку. Мы же в свою очередь сильно сомневаемся в том, что инфляция вернется к 2% в 2022 году. Скорее всего, на это понадобиться полтора-два года. Естественно, ФРС не будет повышать ставку на каждом заседании в течение следующих 18-24 месяцев, но в ближайшие полгода именно такой сценарий наиболее вероятен. Таким образом, мы ожидаем нового падения фондовых индексов и акций на рынке США. В среднесрочной перспективе.

*Представленный анализ рынка носит информативный характер и не является руководством к совершению сделки

Фондовый рынок входит в стадию сезонного роста. Как на этом заработать

До Нового года осталось несколько недель. Часто в конце декабря и в январе на рынках происходят сезонные ралли. Стоит ли ждать их в этом году и у каких акций есть потенциал?

В этом тексте вы узнаете:

Когда происходит «ралли Санта-Клауса» и могут ли ему помешать «омикрон» и инфляция

Исторические данные показывают, что в конце декабря рынок обычно растет

Для инвесторов декабрь часто становится одним из лучших месяцев в году. Потребители закупаются на праздники, а компании тратят деньги, которые остались в их годовых бюджетах. Обычно это приводит к тому, что компании получают хорошую прибыль в четвертом квартале. Инвесторы часто пытаются опередить события, закупаясь акциями до выхода отчетностей в январе и феврале, отмечает CNN.

Обычно в предновогодний период на фондовых рынках происходит «ралли Санта-Клауса» — в последние пять дней декабря и первые две торговые сессии января. В этот период индексы чаще показывали хорошие результаты, чем снижались.

«Здесь сказываются, скорее, сезонные моменты инвестирования рождественских бонусов, некоторой балансировки портфелей фондов — покупка лидеров, продажа аутсайдеров», — объясняет начальник отдела экспертов «БКС Мир инвестиций» Альберт Короев.

Согласно данным инвесткомпании Schroders, акции США показали положительную доходность в декабре в 77,9% случаев с 1926 года. По данным Stock Trader’s Almanac, с 1950 года в декабре индекс S&P 500 в среднем рос на 1,5%. По словам главного рыночного стратега LPL Financial Райана Детрика, декабрьский рост S&P 500 обычно бывает еще более внушительным, когда индекс хорошо себя показывает за первые 11 месяцев года.

По словам инвестиционного стратега «ВТБ Мои Инвестиции» Станислава Клещева, на российском рынке акций декабрь тоже один из самых удачных месяцев — среднемесячная доходность индекса РТС в последний месяц года превышает 4%. В последние пять сессий декабря и первые две сессии января индекс РТС рос в 21 случае из 26, в среднем на 6,4%, индекс Dow Jones — 18 раз против 26, в среднем на 2,3%, отмечает аналитик финансовой группы «Финам» Юлия Афанасьева.

Будет ли ралли в конце 2021 года?

Влияние «омикрона»

Ноябрь 2021 года закончился снижением S&P 500 на 0,8%. Главные причины — новый штамм коронавируса «омикрон» и заявление главы ФРС США Джерома Пауэлла о том, что в декабре регулятор рассмотрит вопрос об ускорении сворачивания программы стимулирования экономики. Снижение индекса в ноябре случается не так часто — в этом году оно стало десятым в истории S&P 500. При этом исторически, когда индекс падал в ноябре, в декабре он рос, отметили в Bespoke Investment Group. Однако в Bank of America считают, что «ралли Санта-Клауса» в 2021 году может и не быть.

Эксперты пока не уверены, насколько серьезным окажется влияние «омикрона», отмечает CNN. По словам старшего экономиста AllianceBernstein Эрика Винограда, распространение коронавируса до сих пор имеет значение, однако, согласно базовому сценарию, его влияние на рынки будет ограниченным.

«Есть надежда, что мы не вернемся к шатдаунам (прекращение работы предприятий. — РБК) марта 2020 года. Как общество мы научились жить с вирусом, и благодаря этому рынок и экономика стали более устойчивыми. Я не думаю, что новый штамм сведет на нет достигнутый прогресс», — добавил эксперт.

После ноябрьского снижения индексы стали расти в начале декабря, так как опасения относительно нового штамма коронавируса снизились, писал The Wall Street Journal. Инвесторы ставят на то, что «омикрон» может вызывать более легкое течение болезни, чем предполагалось. Тем не менее ученые и производители вакцин пока не пришли к единому мнению, насколько хорошо существующие вакцины могут противостоять новому штамму. Во Всемирной организации здравоохранения (ВОЗ) заявляли, что понадобится несколько недель для его изучения.

В инвесткомпании «Атон» считают, что снижение на рынке из-за «омикрона» носит, скорее, временный, чем фундаментальный характер. По словам ведущего стратега по глобальным рынкам «Атона» Алексея Камицкого, с каждой новой волной любой эпидемии вирус мутирует, становится более заразным, но менее летальным. Если так будет и с «омикроном», то новый штамм может стать «последним гвоздем в крышку гроба пандемии» и коронавирус перейдет в сезонную болезнь. Это может в итоге оказаться позитивным для рискованных рынков и для акций в частности.

По данным ВОЗ, «омикрон» пока ведет себя не очень агрессивно, отметил директор центра Глобальной вирусологической сети, советник ВОЗ, профессор Университета Джорджа Вашингтона Константин Чумаков в эфире телеканала РБК. «Те случаи, которые зафиксированы, они достаточно мягкие», — говорил он. Вирусолог предположил, что это связано с эволюцией коронавируса — заболевание приобретает более мягкие формы и может стать сезонным.

Давление инфляции и политика ФРС

Инвесторов все больше беспокоит инфляция и планы ФРС сократить стимулирование экономики. По мнению главного инвестиционного директора Rockefeller Global Family Office Джимми Чанга, позиция регулятора может быть менее благоприятной для рынка, в частности для «мемных» акций — например, бумаг GameStop и AMC. Ожидания более агрессивной политики ФРС может негативно сказаться и на акциях технологических компаний.

Если ФРС сократит стимулы, то рост экономики вернется к нормальным значениям — около 2% в год. Но такое замедление может сказаться и на рынке акций. «Едва ли есть сомнения, что акции не вырастут еще на 25% в следующем году», — говорит Эрик Виноград из AllianceBernstein.

«Пандемия и ужесточение политики Федрезерва США — несомненно, факторы риска. Однако и в прошлые годы мы наблюдали бюджетные кризисы в США, действия центробанков, резкие движения на сырьевых рынках. Но индексы в декабре демонстрировали традиционный рост», — отмечает Клещев из «ВТБ Мои Инвестиции».

В инвесткомпании «Атон» прогнозируют, что глобальная инфляция достигнет пика в конце 2021 и первом квартале 2022 года, но замедлится к концу следующего года. Однако в этом десятилетии она все равно будет выше, чем в 2010-х годах. «Центробанки, по всей видимости, будут гораздо спокойнее относиться к краткосрочным всплескам инфляции, помня о чрезмерном ужесточении политики после финансового кризиса 2007–2008 годов — тогда рост цен затормозили до неприемлемо низкого уровня, создав риск дефляции по японскому сценарию», — говорится в стратегии инвесткомпании на 2022 год. Рынки и инвесторы должны будут привыкать работать в условиях повышенной инфляции, отметили в «Атоне».

Дефляция — это снижение общего уровня цен, противоположное инфляции. Она может приводить к падению спроса на товары, снижению прибыли компаний, стоимости акций и заработной платы, росту безработицы.

Что такое «эффект января» и как он работает

Кроме декабря, удачным для инвесторов может быть и январь. В этом месяце акции тоже обычно растут, и называется это явление «эффектом января». В конце года инвесторы распродают бумаги, чтобы оптимизировать налоги. Потом они снова покупают активы, и акции растут в цене. Чаще всего «эффект января» проявляется в акциях компаний малой капитализации, так как они менее ликвидны.

По словам начальника управления торговых операций на российском фондовом рынке инвесткомпании «Фридом Финанс» Георгия Ващенко, чаще акции растут в начале года, чем в конце, но бурный рост наблюдался нечасто. Он отметил, что в январе рынок растет охотнее, если до этого он падал. Тогда инвесторы будут приносить новые деньги и покупать подешевевшие акции. Юлия Афанасьева из «Финама» отметила, что если бумаги не растут во время «ралли Санта-Клауса», то они отыгрываются в январе.

Стоит ли инвестировать в декабре и январе

По мнению Станислава Клещева из «ВТБ Мои Инвестиции», если доверять статистике, то следует покупать акции сейчас и держать их до весны, когда компании будут представлять годовую отчетность и у рынка появится понимание по финальным дивидендам.

Долгосрочные инвесторы вообще не должны думать о том, как заработать на новогодних праздниках, уверена Юлия Афанасьева. «Ни одно из зимних ралли не совпадает с инвестиционным горизонтом инвестора. Ралли зимы — это драйвер для поиска торговых идей у позиционных трейдеров, которые открывают позиции на несколько недель-месяцев», — отмечает эксперт. При этом и позиционные трейдеры должны совершать сделки на основании плана, на какие события и явления реагировать в течение года, а не на основе сезонных ралли.

Исторические данные — не гарантия того, что ралли случится и в этом году. Например, в декабре 2018 года акции США обвалились. Тем не менее часто инвесторы используют обвалы как возможность для покупки подешевевших бумаг. Например, после падения акций на новостях о появлении нового штамма коронавируса «омикрон» инвесторы за неделю вложили в бумаги $6,7 млрд, подсчитали в Bank of America. По данным банка, такой недельный приток средств в акции стал самым большим с 2017 года.

У каких акций есть потенциал?

Индексы

Юлия Афанасьева считает, что с учетом дополнительных рисков из-за нового штамма коронавируса не нужно выбирать какую-то конкретную отрасль для инвестиций. Лучше сделать ставку на индексы. Например, по индексу РТС было десять убыточных январей против 15 прибыльных, по индексу Мосбиржи — семь против 16 прибыльных, по индексу Dow Jones — шесть убыточных январей против 19 прибыльных.

В «Атоне» оценивают недавнее снижение индекса РТС с максимумов из-за «ковидных рисков» как хорошее условие для роста. В инвесткомпании считают, что у индекса есть потенциал роста на 20–30%, к 2000 пунктам в 2022 году.

По мнению Станислава Клещева, один из лучших способов участвовать в сезонном росте рынка — покупка фондов на индекс Мосбиржи.

«Магнит»

Что касается отдельных бумаг, то есть шанс на небольшое краткосрочное ралли у акций «Магнита», если не учитывать риски со сменой собственника, полагает Афанасьева. Бумаги ретейлера участвовали в «ралли Санта-Клауса» 12 раз из 15 со средним результатом 6,6%. «Но даже в случае развития позитивного сценария по акциям «Магнита» лучше успеть реализовать «бычьи» амбиции по ним до конца года», — сказала аналитик.

Акции «Магнита» попали в список наиболее привлекательных бумаг потребительского сектора на 2022 год по версии «Атона». В инвесткомпании отметили, что ретейлер планомерно увеличивает выручку и постепенно догоняет X5 — отставание по выручке сократилось с 21% в третьем квартале 2020 года до 10% в третьем квартале 2021 года. В «Атоне» также ждут, что в следующем году «Магнит» включит в свою отчетность результаты сети «Дикси», которую он купил в июле.

Банки, нефть, газ и промышленность

Еще один хороший способ поучаствовать в сезонном ралли — покупка в портфель «основных индексных тяжеловесов», считает Клещев. Среди них — акции «Газпрома», «Сбера», ЛУКОЙЛа и «Яндекса». Другой стратегией может стать покупка акций, по которым в ближайшее время будут дивидендные выплаты за девять месяцев. На растущем рынке они могут показать опережающую динамику.

В «Атоне» считают, что в 2022 году основными бенефициарами в контексте высоких цен на товарных рынках и ускорения инфляции будут сырьевые и финансовые компании, на которые приходится более 70% капитализации российского рынка. Эксперты компании отметили в сырьевом секторе «Газпром», ЛУКОЙЛ, НОВАТЭК и «Роснефть», а в финансовом — «Сбер» и ВТБ. «Все эти компании в 2022 году будут увеличивать доходы и выплачивать солидные дивиденды, оставаясь сильно недооцененными относительно мировых аналогов», — прогнозирует «Атон».

По словам аналитика «Альфа-Капитала» Юлии Мельниковой, из-за нового штамма коронавируса вновь стали популярны компании, которые разрабатывают вакцины. С другой стороны, она отметила довольно хороший сезон корпоративных отчетностей за третий квартал. По ее мнению, хорошо смотрятся компании, которые могут перекладывать рост себестоимости в цены на конечные товары без ущерба рентабельности бизнеса — показателя, который определяет эффективность использования ресурсов. В компании позитивно оценивают перспективы промышленной отрасли при условии улучшения ситуации с цепочками поставок в ближайшее время.

Источник https://journal.open-broker.ru/economy/effekt-yanvarya/

Источник https://www.fx.co/ru/analysis/313598

Источник https://quote.rbc.ru/news/article/61b21b0e9a79475c15efe604