Что такое децентрализованная биржа (DEX)? — Михаил Бойко на vc. ru

2019: Год DEX (Децентрализованных бирж)

Каждый, кто имеет какое-либо отношение к криптовалютам или технологии блокчейн, переживает суровую зиму, которая ледяными горами отражается на ценовых графиках популярных и, не очень, криптовалют (прим.: пока переводили, уже ситуация немного изменилась. ). Хайп прошел, пузырь лопнул, а дым рассеялся. Однако не все так плохо. Технологии продолжают развиваться и находят выход в таких решениях, как децентрализованные биржи (DEX — Decentralized Exchange), которые призваны кардинально изменить экосистему криптовалют в 2019 году.

Что такое децентрализованная биржа?

Вы можете быть удивлены. На централизованных торговых платформах, CEX (или Centralized Exchanges., прим.: в оригинале CEX это именно аббревиатура, не стоит смешивать с названием популярной биржи CEX.io), владелец платформы является лишь посредником, своего рода крипто-банкиром. Он отвечает за хранение и управление всеми средствами, которые торгуются на платформе. CEX, обычно, интуитивно-простая и доступная площадка, предлагающая высокую ликвидность и разнообразные торговые инструменты. Площадка также выступает шлюзом между фиатной валютой и крипто-активами.

Однако, как крипто-энтузиасты, мы знаем какие существуют риски централизации и доверие к посредникам, например, смерть основателя биржи Quadriga и потеря ключей от кошелька, на котором хранились средства пользователей. В случае централизованной площадки, она становится единой точкой отказа или цензуры.

Целью DEX является устранение посредников и единой точки отказа, путем проведения сделок непосредственно между пользователями, на самом блокчейне, который лежит в основе площадки, обходя торговую платформу. Таким образом, основная задача DEX состоит в том, чтобы просто предоставить покупателям актива инфраструктуру для поиска продавцов и наоборот.

Основное преимущество DEX по сравнению с CEX, очевидно:

- «надежность». Больше нет необходимости в посреднике. Следовательно, пользователи сами являются ответственными за свои средства, а не централизованная платформа (чей директор может умереть, ключи могут быть украдены или осуществлен взлом);

- так как пользователи являются ответственными за свои средства и нет никакого посредника в виде платформы, отсутствует вероятность цензуры (депозиты не могут быть заморожены, а пользователи заблокированы), не требуется верификация (KYC), чтобы получить доступ к торговым возможностям, и все торговые операции являются «анонимными», так как нет “смотрящего” и контролирующего органа;

- и, что более важно, как правило, в DEX вы можете сделать любой тип обмена между активами (при условии, что предложения покупателя и продавца совпадают), поэтому вы не ограничены условиями листинга инструментов, как в CEX (прим.: в общем случае это не так, здесь автор немного фантазирует и описывает исключительно идеалистическую картину, которая сейчас возможна только в условиях возможности атомарных свопов между чейнами);

Более того, поскольку сделки являются одноранговыми, некоторые биржи требуют, чтобы пользователи находились в сети для выполнения своей заявки (это звучит безумно, верно?). UX является основной причиной, по которой новички в криптовалюте предпочитают для торговли крипто-активами CEX, а не DEX. И как следствие ужасного UI/UX, DEX имеет низкую ликвидность практически по всех торгуемых активах.

Опять же, в случае, если вы забыли эту незначительную деталь, сделки в DEX являются одноранговыми, поэтому, если вы хотите обменять BTC на LTC, вам обязательно нужно найти клиента, готового обменять лайткоины на ваше предлагаемое количество биткойнов. Это может быть непростой задачей (мягко сказано) для определенных валют или в случае, если количество пользователей DEX-а невелико. И вот, все это вместе с ограниченной производительностью большинства DEX (блокчейнов в их основе), ставит непреодолимый заслон на пути к массовому принятию рынком.

CEX (централизованные):

- Простые в использовании

- Расширенные торговые возможности

- Высокая ликвидность

- Возможности работы с фиатными валютами (торговля, ввод/вывод)

- Сложно разобраться и использовать

- Только базовые торговые возможности

- Низкая ликвидность

- Нет возможности работы с обычными валютами

Он-чейн книга заявок и расчеты

Такой была архитектура первого поколения DEX. Простыми словами — это биржа, полностью поверх блокчейна. Все действия — каждый торговый ордер, изменение статуса — все записывается в блокчейн как транзакции. Таким образом, вся биржа управляется смарт-контрактом, который отвечает за размещение пользовательских заявок, блокировку средств, сопоставление ордеров и осуществление сделки. Этот подход обеспечивает децентрализацию, доверие и безопасность, перенося основные принципы блокчейна на весь функционал DEX поверх него. (прим.: в принципе, это именно настоящая децентрализованная биржа, полностью отвечающая духу и сути такого подхода. Недостаток в том, что реализации были поверх первых и несовершенных блокчейнов. Как пример неплохого решения, можно привести BitShares и Stellar).

Тем не менее, такая архитектура делает платформу:

- низколиквидной — в системе не хватает объема по инструментам;

- медленной — узким местом при выполнении заявок в DEX является смарт-контракт и пропускная способность сети. Представьте себе работу децентрализованный фондовой биржи по такому принципу;

- дорогой — каждая операция, изменяющая состояние, означает запуск смарт-контракта и оплату стоимости газа;

- “by-design” невозможность взаимодействовать с другими платформами, и это огромное ограничение.

Более того, встроенные DEX обычно применяются для обмена ограниченного количества стандартных токенов (например, только ERC20 и ERC721), что накладывает большие ограничения на торгуемые активы. Примеры таких децентрализованных платформ — DEX.toр (прим.: более известные все же EtherDelta/ForkDelta), или биржи на базе стандарта EIP823 (прим.: попытка стандартизировать формат смарт-контракта для торговли ERC-20 токенами).

Поскольку не все должно базироваться на Ethereum, позвольте мне поделиться с вами примером DEX, реализованным с использованием этого подхода на другом популярном блокчейне — EOS. В настоящее время Tokena — это первая реализация полностью он-чейн DEX-а, который использует промежуточный токен, чтобы минимизировать комиссионные, выплачиваемые пользователями.

Офф-чейн ордербук и он-чейн расчеты

Такой подход исповедуют DEX, построенные на протоколах второго уровня, поверх базового блокчейна. Для примера, 0x протокол поверх Ethereum. Выполнение сделок происходит на эфире (или на любой другой сети, которую поддерживает узлы-ретрансляторы (прим.: сейчас уже реализована версия 2.0 протокола и планируют объединить ликвидности на Ethereum (и его форков) и EOS), а пользователи получают возможность контроля своих средств, до момента совершения торговой операции (нет необходимости блокировать средства, пока заказ не будет выполнен). Ордербуки в такой схеме поддерживаются на узлах-ретрансляторах (Relay), которые и получают за это комиссию. Они транслируют каждый новый ордер, объединяя всю ликвидность системы и создавая более надежную торговую инфраструктуру. После получения ордера, маркет-мейкер ожидает вторую сторону сделки, и после этого трейд исполняется внутри смарт-контракта 0x и запись о сделке попадает в блокчейн.

Такой подход к проектированию приводит к снижению комиссионных, поскольку за новые заявки или обновления ордеров не нужно платить газ, и единственные две комиссии, которые нужно оплатить — это одна для ретрансляторов, которые способствовали торговле, и газ, необходимый для выполнения обмена токенами между пользователями в блокчейн-сети. В 0x-протоколе любой (прим.: подразумевается, что активный трейдер) может стать узлом-ретранслятором и зарабатывать дополнительные токены для совершения сделок, таким образом покрывая комиссионные своих сделок. Кроме того, тот факт, что торговые операции совершаются вне сети, решает проблему производительности блокчейна и смарт-контрактов, которое мы видели в DEX на базе Ethereum.

Еще раз напомним, одним из главных недостатков этого типа DEX является отсутствие взаимодействия с другими платформами. В случае с DEX на базе протокола 0x, мы можем торговать только токенами, живущими в сети Ethereum. Более того, в соответствии с конкретной реализацией DEX, могут существовать дополнительные ограничения в конкретных стандартах токенов, которыми нам разрешено торговать (в основном все предполагают торговлю токенами по стандарту ERC-20 или ERC-721). Идеальным примером DEX на базе 0x, является проект Radar Relay.

Чтобы получить возможность взаимодействовать с другими чейнами, мы должны решить еще одну проблему — доступность данных. DEX, которые используют механизмы вне блокчейна для хранения и обработки ордеров, делегируют эту задачу узлам-ретрансляторам, которые могут быть подвержены злонамеренному манипулированию заявками или иным угрозам, делая уязвимой всю систему.

И так, основные моменты этого типа DEX:

- Работа только с ограниченным перечнем стандартов инструментов

- Меньшие комиссии

- Лучшая производительность

- Больше ликвидности

- Отсутствие блокировок средств трейдеров

Смарт-контракты с резервами

Этот тип DEX дополняет два предыдущих типа платформ, и призван решить, в первую очередь, проблему ликвидности. Используя смарт-резервы, вместо того, чтобы напрямую искать покупателя для актива, пользователь может провести сделку с резервом, внося биткойны (или другие активы) в резерв и получая взамен встречный актив. Это аналогично децентрализованному банку, предлагающему ликвидность для системы. Резервы на базе смарт-контракта в DEX, являются решением, позволяющим обойти проблему “совпадения желаний” и открыть неликвидные токены для торговли. Недостатки?

Для этого требуется, чтобы третье лицо выступало в качестве банка и обеспечивало эти средства или осуществляло продвинутую политику управления ресурсами, чтобы пользователи могли заблокировать часть своих средств ради ликвидности DEX и для децентрализации управления резервами. Bancor (децентрализованная сеть ликвидности) — яркий пример такого подхода (прим.: и весьма успешно реализован. Также скоро ожидаем запуск проекта Minter, где это реализовано на уровне базового протокола самой сети).

- Увеличивает ликвидность

- Поддерживает сразу множество разных токенов

- Некоторая степень централизации

DEX новой волны

Теперь вы знаете различные подходы к архитектуре DEX и их реализации. Однако, почему такая низкая популярность таких решений, при наличии сильных преимуществ? Основными проблемами текущих проектов являются, в основном, масштабируемость, ликвидность, совместимость и UX. Давайте рассмотрим перспективные разработки, которые находятся на переднем крае развития DEX и блокчейнов.

Вопросы, которые должны быть решены в DEX нового поколения:

- Масштабируемость

- Ликвидность

- Совместимость

- UX

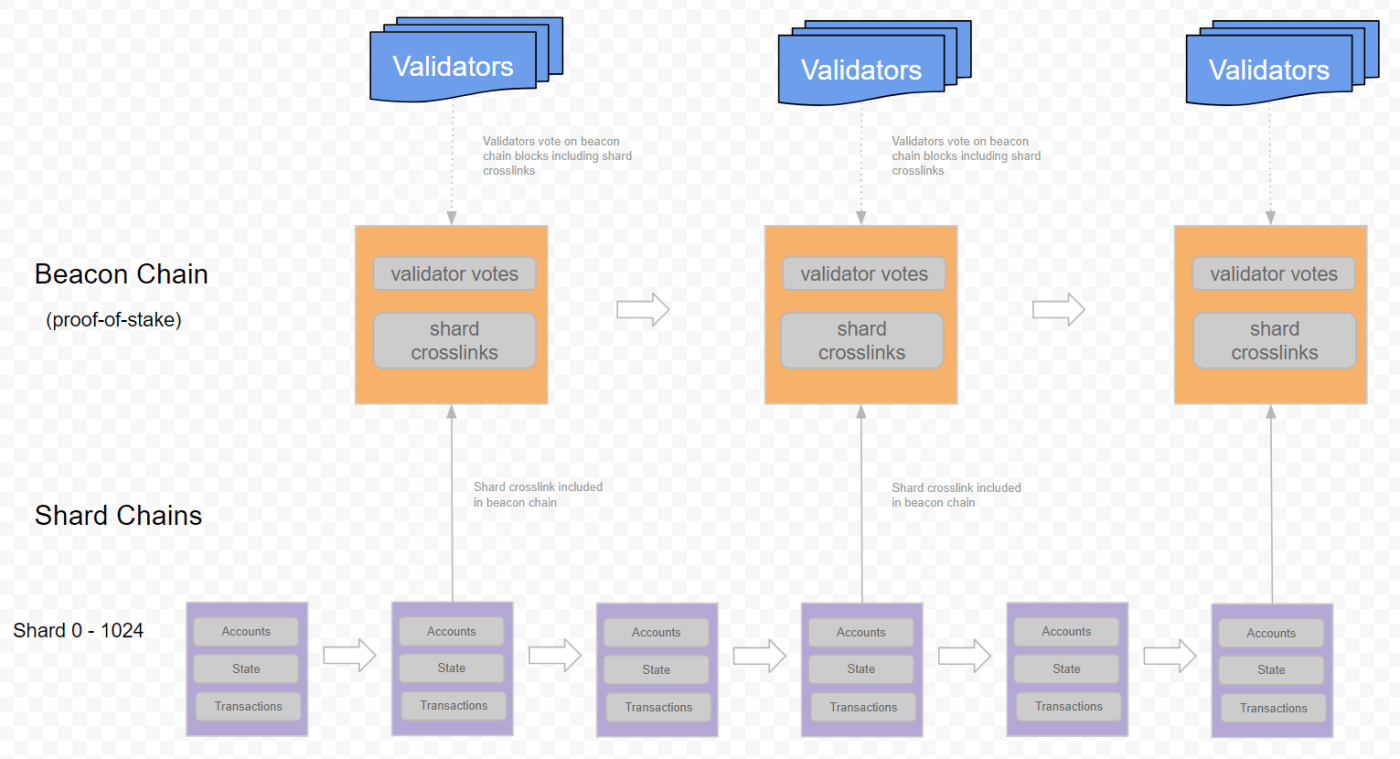

Давайте немного сосредоточимся на Ethereum 2.0. Наиболее перспективным улучшением является шардинг. Шардинг делит сеть Ethereum на подсети (шарды) с локальным консенсусом, так что проверка блоков больше не должна выполняться каждым узлом в сети, а только участниками одного шарда. Параллельно независимые шарды взаимодействуют друг с другом, чтобы достичь глобального консенсуса в сети. Чтобы это было возможно, Эфириум должен будет перейти от консенсуса Proof-of-Work к консенсусу Proof-of-Stake (что мы надеемся увидеть в ближайшие несколько месяцев).

Ожидается, что Ethereum сможет обрабатывать более 15 000 транзакций в секунду (что неплохо для реализации масштабируемого встроенного DEX).

Совместимость и кросс-чейн протоколы

Итак, мы выяснили на счет масштабируемости, но что с совместимостью? У нас может быть очень масштабируемая платформа Ethereum, но мы все еще можем торговать только токенами на основе Ethereum. Здесь вступают в игру такие проекты, как Cosmos и Polkadot (прим.: пока готовилась статья, Cosmos уже перешел в стадию реальной работы, поэтому мы уже можем оценить его возможности). Эти проекты направлены на объединение платформ блокчейнов различного типа, таких как Ethereum и Bitcoin, или NEM и ZCash.

Cosmos реализовал протокол Inter Blockchain Communication (IBC), который дает возможность одному блокчейну взаимодействовать с другими сетями. Отдельные сети будет связываться друг с другом через IBC и некоторый промежуточный узел, Cosmos Hub (реализуя архитектуру, схожую с 0x).

Chain Relays — это технический модуль в IBC, который позволяет блокчейнам читать и проверять события в других блокчейнах. Представьте себе, что смарт-контракт на Ethereum хочет выяснить, была ли выполнена конкретная транзакция в сети Bitcoin, тогда он доверяет эту проверку другому узлу Relay Chain, который подключен к нужной сети и может проверить, была ли эта транзакция уже выполнена и включена в блокчейн биткоина.

Наконец, Peg Zones — это узлы, которые действуют как шлюзы между различными блокчейнами и позволяют сети Cosmos подключаться к другим блокчейнам. Для работы Peg Zones требуется определенный смарт-контракт в каждой из подключенных цепочек, чтобы обеспечить возможность обмена криптовалютой между ними.

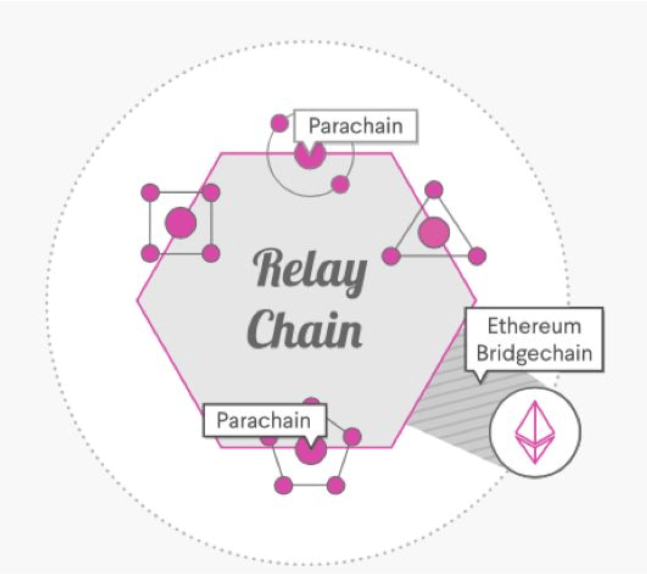

А что насчет Polkadot?

Polkadot и Cosmos используют аналогичные подходы. Они строят промежуточные блокчейны, которые работают поверх других сетей и консенсусных протоколов. В случае Polkadot зоны привязки называются Bridges, и они также используют узлы-ретрансляторы для связи между блокчейнами. Самое большое различие заключается в том, как они планируют соединить разные сети, и при этом обеспечивать безопасность.

Подход к безопасности сети в Polkadot базируется на объединении и потом шеринге между чейнами. Это позволяет отдельным цепочкам использовать коллективную безопасность, без необходимости начинать с нуля (прим.: очень сложный и непонятный момент у автора. В оригинале “With Polkadot the network security is pooled and shared. This means that individual chains can leverage collective security without having to start from scratch to gain traction and trust.”. Мы затрудняемся простыми словами описать алгоритм работы Polkadot-а, на текущий момент это один из самых сложных проектов и он все еще в исследовательской фазе. В разных материалах используют термин “безопасность” в очень разных контекстах, что затрудняет понимание. Чуть лучше сравнение двух систем есть, к примеру, в этой статье (RU)).

Эти технологии все еще находятся в стадии разработки, поэтому мы не увидим, по крайней мере, в течение нескольких месяцев, каких-либо реальных проектов бирж, построенных на этих протоколах взаимодействия и позволяющих осуществлять обмен активами между различными сетями. Тем не менее, преимущества таких технологий очень уж интересны для реализации DEX следующего поколения.

Ликвидность через резервирование

Аналогично смарт-контрактам с резервированием, у нас есть дополнительный тип DEX, которые используют независимые блокчейны в качестве основной инфраструктуры для обмена активами, такими как Waves, Stellar или даже Ripple.

Эти платформы позволяют децентрализованно обмениваться любыми двумя активами (любого рода) с использованием промежуточного токена. Таким образом, если я хочу обменять биткойны на эфиры, промежуточный токен будет использоваться между двумя активами для выполнения сделки. Фактически, эта реализация DEX работает как протокол поиска пути, который, используя промежуточные токены, стремится найти кратчайший путь (с более низкой стоимостью) для обмена одного актива на другой. Использование такого подхода оптимизирует соответствие заявок покупателей и продавцов, повышает ликвидность и позволяет реализовать некоторые сложные торговые инструменты (благодаря использованию обособленного, специального блокчейна, а не сети общего назначения). Для примера, Binance (прим.: одна из крупнейших в мире централизованных криптобирж) именно так и сделала, использовав отдельный блокчейн для своего нового проекта Binance DEX (прим.: запущен в рабочий режим буквально неделю назад). Ведущая биржа пытается решить все проблемы современных DEX благодаря отличному пользовательскому интерфейсу и высокой скорости работы чейна, который подтверждает блоки в течении секунды (прим.: внутри используется сетевой уровень Tendermint и консенсус pBFT, который гарантирует, что принятый блок сразу финальный и не может быть перезаписан. Также это означает, что в скором времени можно ожидать интеграции с другими сетями через сеть Cosmos).

Примечание: Оригинальная статья дальше рассказывает о продукте компании, в которой работает автор, и нам показалась эта часть не столь интересной, как первая часть, отлично раскрывающая подходы к архитектуре децентрализованных бирж.

Что такое децентрализованная биржа (DEX)?

Децентрализованные биржи позволяют людям обмениваться криптовалютными токенами напрямую друг с другом. У них есть некоторые преимущества перед централизованными криптобиржами и некоторые недостатки.

- DEX позволяют торговать без посредников.

- Пользователям не нужно отказываться от хранения своих монет.

- Главный недостаток для некоторых: вы несете ответственность за собственную безопасность.

Децентрализованная биржа или DEX — это место, где люди могут торговать без посредника. Чтобы лучше понять, что такое децентрализованная биржа, важно сначала понять, как работают централизованные биржи.

Централизованная биржа, такая как Binance или Coinbase — это сайт или приложение, где люди могут покупать, продавать или обменивать криптовалюты и токены, перечисленные на этой бирже.

Допустим, вы хотите купить Bitcoin.

Вы можете перейти на биржу, зарегистрироваться, указав банковские реквизиты, идентифицирующую информацию и внести немного наличных. (Иногда этот процесс занимает несколько дней, что является одним из недостатков централизованных бирж по сравнению с DEX.) Биржа сообщит вам цену — на основе «книги заказов» людей, покупающих и продающих на разные суммы, — и вы можете совершить транзакцию.

Итак, что будет дальше?

Биржа отобразит эти биткойны в вашем аккаунте и вы сможете обменять их на другие токены на бирже. Но на самом деле вы их не держите, потому что поручаете бирже действовать в качестве хранителя от вашего имени. Любая ваша торговля, например обмен Биткойна на Эфириум, происходит не в среде блокчейн, а в базе данных биржи.

Обменники объединяют криптовалюты пользователей в кошельки (часто «горячие» кошельки, подключенные к Интернету), контролируемые биржей. Биржа контролирует ваши приватные ключи. (Есть способы обойти это, поскольку биржи позволяют вам переводить свои токены в частный кошелек, но это добавляет дополнительный шаг, если вы хотите торговать этой криптовалютой.)

Сторонники DEX говорят, что привлекательность децентрализованных бирж — это безопасность. Централизованная биржа может ограничить ваш доступ к вашей криптовалюте, или отнять вашу возможность торговать ею, может также даже стать уязвимой для хакеров.

С другой стороны, централизованные биржи, как правило, намного проще использовать для новичков и они часто могут предлагать быструю торговлю, потому что они не связаны с инфраструктурой блокчейна. Это было самым большим достижением Coinbase :сделав своё имя нарицательным в США для людей, интересующихся криптовалютой, которые хотят попробовать свои силы в покупке криптовалюты, но немного боятся этого процесса. Для этих людей вполне нормально позволить Coinbase (или любой другой централизованной бирже) выступать в качестве хранителя своих средств.

Децентрализованная биржа использует смарт-контракты (автоматически выполняемые протоколы) для облегчения торговли между людьми, но не контролируют их монеты.

DEX справляется с этим одним из трех способов: книга заказов внутри цепочки, книга заказов вне сети или подход автоматического маркет-мейкера.

В книге заказов внутри цепочки, каждая транзакция записывается в блокчейн. Это не только сама покупка, но и запрос на покупку или отмену заказа. Это идеальный вариант децентрализации, но необходимость поместить все в блокчейн может сделать его более дорогим и медленным.

Децентрализованная биржа облегчает торговлю между людьми, но не контролирует их монеты.

В книгах заказов вне сети, все это происходит где-то еще, и только окончательная транзакция выполняется в блокчейне. Поскольку заказы не хранятся в цепочке, этот метод может столкнуться с некоторыми проблемами безопасности централизованных бирж, но он не такой медленный или дорогостоящий, как книги заказов в цепочке.

Автоматизированные маркет-мейкеры или AMM отказываются от книг заказов. С книгами заказов, если у вас есть звено цепи и вы хотите купить криптовалюту, вам понадобится кто-то с Compound, который хочет Chainlink и готов торговать по согласованной цене. AMM удаляют контрагентов и вводят алгоритмы для установки цены, позволяя вам обменивать Chainlink на Compound независимо от того, есть ли кто-то на другом конце сделки. Чтобы облегчить это, они обычно используют «пулы ликвидности», по сути платя пользователям за хранение части их средств в смарт-контракте, который затем можно использовать для сделок. Таким образом, отдельные пользователи играют ключевую роль в облегчении торгов.

Децентрализованные биржи не просят американских граждан вводить личную информацию, такую как номера социального страхования или адреса, которые централизованные биржи обязаны требовать в соответствии с Законом о банковской тайне. Поскольку DEX не берут под контроль активы, они вышли за рамки этих правил.

Множество опций

DEX, такие как Uniswap позволяют кому угодно создать пару токенов. Вы можете отчеканить новый жетон и сразу же начать обменивать его на жетон друга. Таким образом, DEX позволяют людям владеть токенами для использования в децентрализованных финансах (DeFi), услугах, которые позволяют им сохранять, брать взаймы, ссужать или торговать без обращения в банк или другое финансовое учреждение.

Меньше риска

Поскольку ваши монеты хранятся не на централизованной бирже, а в кошельке с закрытыми ключами, которые вы держите, вы защищены от взломов. И хотя централизованные биржи могут выйти из строя на техническое обслуживание, на DEX вы можете продолжать торговать.

Нет ссылки на банковские карты

Децентрализованные биржи работают только с активами в криптовалюте, а не с фиатными (например, долларами США), поскольку для включения криптовалюты в фиат потребуется участие банков. (Долларовые транзакции не могут рассчитываться мгновенно, как транзакции на основе блокчейна.) Следовательно, у вас уже должны быть активы в криптовалюте, чтобы использовать децентрализованный обмен.

Uniswap и многие другие DEX построены на Ethereum блокчейне. Любые токены, которые там торгуются, также должны быть в блокчейне Ethereum. Это означает отсутствие биткойнов и множества других популярных токенов от конкурирующих блокчейнов.

Нет обслуживания клиентов

Централизованные биржи работают как банки. У них есть клиенты, которых они больше всего хотят сделать счастливыми. Но в действительно децентрализованной бирже на другом конце нет участника. Разработчики, создавшие протокол, не имеют таких отношений с пользователями. Хоть и существуют целые сообщества пользователей DEX, вы несете ответственность за свои деньги.

Резюме

Децентрализованные биржи обычно стараются принять идеал блокчейна о «ненадежности» и конфиденциальности. Ваши жетоны остаются в вашем распоряжении, пока вы не обменяете их. Некоторых это обнадеживает с точки зрения безопасности. Для других такой уровень ответственности пугает, а риски вызывают беспокойство.

Как начать торговать на децентрализованной бирже. Простая инструкция

На фоне ограничительных мер, которые централизованные биржи ввели против россиян за последние две недели, децентрализованные торговые площадки (DEX) начали добавлять новый функционал для привлечения новых пользователей.

Например, децентрализованная биржа PancakeSwap добавила на платформу лимитные ордера, которые позволяют пользователям продавать и покупать активы в автоматическом режиме, когда их стоимость достигает желаемой отметки. Эксперты «РБК-Крипто» объяснили, чем централизованные биржи отличаются от децентрализованных торговых платформ и как начать торговать на DEX.

Почему пользователи предпочитают DEX

Основное преимущество, которое обеспечивают децентрализованные площадки — безопасность активов, рассказал криптоаналитик и бывший редактор «РБК-Крипто» Дмитрий Фомин. Он пояснил, что при работе на DEX пользователь совершает транзакции напрямую со своего кошелька, а не биржевого счета, который по сути контролируется сторонней организацией. Это особенно актуально в текущей ситуации, поскольку централизованные биржи в любой момент могут заблокировать россиянам доступ к торгам и заморозить их активы из-за санкций, отметил Фомин.

Как работают децентрализованные платформы

Торговля на DEX происходит напрямую между участниками сделки (peer-to-peer) без каких-либо посредников, объяснил старший аналитик Bestchange.ru Никита Зуборев. По его словам, при совершении сделок выполняются встречные заявки на покупку и продажу, а на более продвинутых площадках покупка проходит через пул ликвидности, который заранее формируют инвесторы.

Основной особенностью децентрализованных бирж является меньший запас ликвидности, из-за которого бывает проблематично купить желаемое количество токенов по выгодной цене, отметил Зуборев. Также он добавил, что на DEX обычно отсутствуют многие привычные для трейдеров инструменты, такие как стоп-лоссы, маржинальная торговля или лендинг.

«Одной из самых заметных проблем DEX является более ограниченный выбор активов, поскольку криптовалюты, не поддерживающие взаимодействие со смарт-контрактами, не могут торговаться на децентрализованных платформах», — пояснил Зуборев.

Особенности децентрализации

Тем, кто переходит на DEX с централизованных площадок стоит понять, что операции на децентрализованных биржах — это транзакции в сети криптовалюты, и за них взимаются комиссии, предупредил Фомин. По его словам, размер комиссий отличается у разных криптовалют и зависит от нагрузки на блокчейн. Поэтому при выборе DEX для торговли необходимо учитывать блокчейн, на котором работает площадка, и уровень комиссий внутри сети, рекомендовал Фомин.

Высокий уровень комиссий

На децентрализованных биржах, работающих в сети Ethereum, комиссии за проведение одной транзакции на 10 марта составляет около $15, отметил аналитик. Он объяснил, что размер комиссий в сети Ethereum редко находится на таком уровне, обычно они значительно выше — в диапазоне $50-100. В моменты сильных колебаний рынка, когда сеть испытывает максимальную нагрузку, комиссия достигает $200-500, добавил эксперт.

Средний уровень комиссий

Оптимальный уровень комиссий наблюдается в сети криптобиржи Binance (Binance Chain), пояснил Фомин. По его словам, 10 марта операция на блокчейне стоит около $0,5. Обычно размер комиссии в Binance Chain составляет от $3 до $5, предупредил аналитик. Он добавил, что недостаток сети Binance Chain заключается в небольшом количестве доступных для торгов монет.

Низкий уровень комиссий

Наиболее экономичный вариант — работа в сетях Polygon, Avalanche, Tron, Arbitrum и других, утверждает Фомин. Он пояснил, что в этих сетях комиссии значительно меньше, менее $0,1. Однако и доступных для торгов криптовалют в них намного меньше.

Начинать работать с децентрализованными биржами Фомин рекомендовал с небольшой суммы, поскольку есть риски безвозвратно потерять средства.

«Проверяйте каждое свое действие на DEX по сотне раз. Вы можете по ошибке отправить токен не на тот адрес, не на ту биржу, не в той сети, купить поддельную монету или подключить кошелек к сайту мошенников. Во всех этих случаях вы безвозвратно потеряете деньги», — предупредил аналитик.

Старший аналитик Bestchange.ru посоветовал новичкам использовать только популярные децентрализованные биржи, такие как Uniswap, PancakeSwap, dYdX, 1inch, Compound и другие. На этих платформах максимально понятный интерфейс, а сделки совершаются в автоматическом режиме, отметил Зуборев.

DEX не заменят централизованные биржи

На текущем этапе развития децентрализованные биржи пока не смогут полностью заменить централизованные торговые платформы, считает Зуборев. По его мнению, этому мешает относительная сложность интерфейсов, меньшая популярность и незначительный набор финансовых инструментов на DEX.

«Главный минус, который отсекает огромный сегмент пользователей — отсутствие возможности взаимодействия с фиатными валютами. Децентрализованные биржи можно использовать как обменные пункты только внутри экосистемы криптовалют — ввод и вывод средств на банковские счета недоступен», — отметил аналитик.

Чтобы обменивать криптовалюту на фиат инвесторам в любом случае придется использовать централизованные кастодиальные сервисы — обменные пункты, онлайн-кошельки, p2p-площадки или традиционные криптобиржи, добавил Зуборев.

Больше новостей о криптовалютах вы найдете в нашем телеграм-канале РБК-Крипто.

Источник https://habr.com/ru/post/451944/

Источник https://vc.ru/u/548398-mihail-boyko/262256-chto-takoe-decentralizovannaya-birzha-dex

Источник https://www.rbc.ru/crypto/news/622a037e9a79477482b3fcca