Жизнь с нового листа. Россияне с плохой кредитной историей смогут получать займы

Можно ли взять кредит без согласия супруга?

Ранее мы уже писали о кредитных проблемах для супружеской пары: какие долговые обязательства выбрать, как избежать развода в связи с кредитом.

В этом материале рассмотрим вопрос — а можно ли оформить кредит без согласия супруга?

Приятного чтения!

Финансовая нестабильность приводит к широкому использованию заемных средств в обыденной жизни множества семей. Однако соблюдать баланс интересов каждого супруга удается не всегда. Материальные проблемы часто становятся причиной ссор, провоцирующих разводы и судебные тяжбы.

Какими законами регулируется ответственность супругов по кредитам?

Нормы Гражданского кодекса закрепляют ответственность за исполнение кредитного обязательства за лицом, подписавшим соответствующий договор. Иными словами, кто является участником сделки, тот по ней и отвечает. Взыскание долгов с иного лица кроме случаев, установленных законом, неправомерно.

Обязательства по возврату задолженности могут быть возложены на «вторую половину» в следующих случаях:

- Супруг(а) выступает поручителем по кредиту.

- Супруг(а) берет на себя обязательства созаемщика по договору.

- Супруг(а) принимает наследство должника.

Семейный кодекс приравнивает приобретенное в браке имущества супругов к общей совместно нажитой собственности. Подразумевается, что пользоваться семейным имуществом муж и жена должны по взаимному согласию. Участие в сделке одного из супругов по умолчанию считается совершенным с одобрения другого. Иное придется доказывать стороне, пытающейся разделить долги пропорционально имуществу.

Когда требуется согласие обоих супругов на оформление кредита?

Как такового согласия супругов на оформление кредита российское законодательство не предусматривает. Каждый совершеннолетний, дееспособный гражданин самостоятельно решает, брать ему ссуду или нет, ничьих согласий не требуется.

На практике ипотека на покупку жилья для семьи оформляется при участии второго супруга в качестве созаемщика. Таким образом кредиторы снижают риск несвоевременной выплаты или невозврата долга, ведь ответственность его за полное погашение ложится на обоих членов семьи. Супруг-созаемщик не только выражает согласие с действиями основного должника, но и берет на себя обязательства перед банком путем подписания кредитного договора, становясь его полноправным участником.

Какие кредиты выдаются без ведома мужа или жены заемщика?

Оформление любых кредитов, кроме ипотечных, не требует от заемщиков письменного согласия супругов. Даже покупка дорогостоящего автомобиля, путевки или крупной бытовой техники может быть совершена без согласия и ведома мужа или жены покупателя.

Когда подтвержденный доход заемщика позволяет получить кредит на значительную сумму, его семья может и не знать о существовании займа. Нередко сведения о таких долгах появляются только при разводе и разделе имущества бывших супругов.

Что делать, если кредитор требует погасить кредит супруга?

Для принятия правильного решения не стоит спешить с удовлетворением требований заявителя. Нужно детально разобраться, что за долги, на какие цели и кем потрачены деньги, а также в каком статусе выступает супруг заемщика.

Если по кредитному договору жена или муж должника являются созаемщиками или поручителями, погашать задолженность перед банком им придется. В противном случае обязать выплачивать долги супруга вправе только суд.

Должнику придется доказывать, что заемные деньги расходовались на совместные нужды семьи, например, на образование детей, приобретение мебели или ремонт общего жилья. Когда необходимые доказательства не представлены, суд не распространяет обязательства по возврату кредита на супруга должника.

По закону взыскание по неоплаченным кредитам может быть наложено на долю заемщика в совместно нажитом за время брака имуществе. Доля должника из общего имущества выделяется на основании судебного решения по требованию кредитора и подлежит реализации. Вырученные средства поступают банку в счет погашения долга, остаток возвращается заемщику.

Заключение

В рамках действующего закона получить кредит без ведома супруга можно, однако при погашении задолженности совместная ответственность будет наступать только при условии, если заемные деньги потрачены на семейные нужды. Банки обычно настаивают на привлечении мужей и жен клиентов при оформлении ипотеки. В остальных случаях согласие второго супруга не требуется.

Предлагаем Вашему вниманию выгодные кредитные предложения от солидных банков:

Процентная ставка

от 5.5%

Срок

от 24 мес. до 5 лет

Шаг срока: 1 год

Сумма от — до

50т.р. — 5млн.р.

Банк принимает решение по заявке за 3 минуты

Процентная ставка

от 5.9 до 15.9%

Срок

от 13 мес. до 7 лет

Шаг срока: 1 месяц

Сумма от — до

300т.р. — 5млн.р.

На весь срок

без залога

и поручителей

Процентная ставка

от 6.5%

Срок

от 13 мес. до 5 лет

Сумма от — до

30т.р. — 1млн.р.

Выдача в день обращения; минимум док-тов

Шаг срока: 1 месяц

Процентная ставка

от 7.5%

Срок

от 12 мес. до 5 лет

Шаг срока: 1 год

Сумма от — до

30т.р. — 1млн.р.

Получение кредита в день обращения в банк

Вас также может заинтересовать:

В каких ситуациях происходит перевод долга на ребенка? Передаются ли финансовые обязательства по наследству? Как избежать наследования долгов? Ответы на эти и другие вопросы читайте в нашем информационном материале.

Какой вид займа лучше выбрать маме, воспитывающей ребенка в одиночку, от каких критериев зависит решение финансовой организации, преимущества и недостатки конкретных кредитных продуктов для матерей-одиночек.

Расторжение брака предполагает раздел имущества супругов, а при наличии долговых обязательств необходимо разделить и их финансовые обязательства. Рассмотрим правовые основания, особенности и нюансы раздела совместно нажитых долгов — добровольно, или через суд.

Подготовка к свадьбе доставляет много хлопот, и одним из основных вопросов является денежный: как рассчитать затраты на свадьбу, всё предусмотреть, ничего не забыть, где взять деньги на свадебные расходы, и как комфортнее их возвращать? Ответы — в статье.

Жизнь с нового листа. Россияне с плохой кредитной историей смогут получать займы

Благодаря изменениям в законодательстве, ненадёжные заёмщики смогут получать кредиты, просто сменив паспорт, предупредили финансисты. Чтобы прикрыть «лазейку», они предложили разрешить банкам запрашивать кредитную историю по ИИН или СНИЛС, которые не меняются в течение жизни.

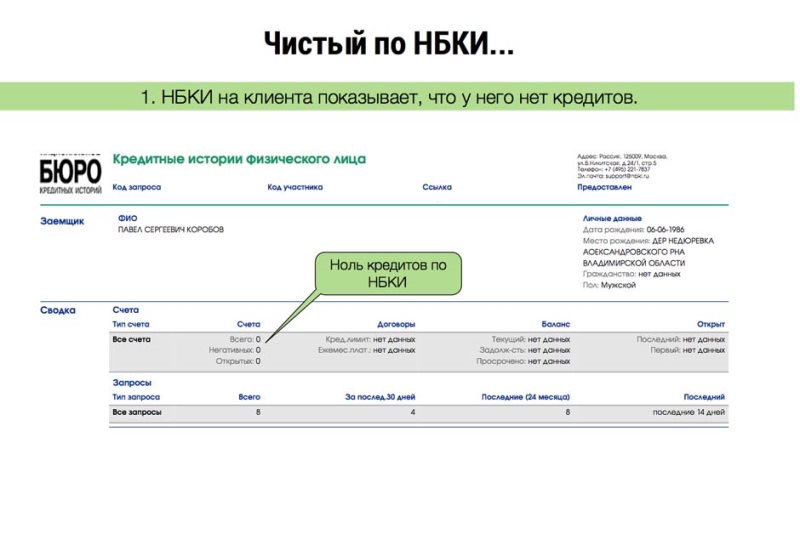

Смена паспорта обнулит кредитную историю

Согласно положению ЦБ, банки запрашивают кредитную историю потенциального заёмщика по действующему паспорту и двум предыдущим. Но с 16 июля текущего года, по распоряжению правительства, отметка о предыдущих паспортах стала добровольной.

Поэтому россияне с плохой кредитной историей могут начать жизнь с «чистого листа» после смены паспорта. Обратившись в банк, они предъявят новый паспорт и бюро кредитных историй ответит, что у человека с таким номером паспорта нет кредитной истории. Это, конечно, хуже, чем хорошая кредитная история, но куда лучше, чем плохая.

Не исключено, что некоторые граждане начнут умышленно пользоваться этой «лазейкой»: набирать кредиты, менять паспорт и снова идти за займами с «чистой» кредитной историей.

В новой кредитной истории нет займов и просрочек. Фото: sport-brend.ru

Об опасности мошенничества предупредил Национальный совет финансового рынка, направив письмо в Центробанк, пишет «Коммерсантъ». В нём же финансисты предложили решить проблему, разрешив банкам использовать при запросах кредитных историй ИНН и СНИЛС, которые остаются неизменными в течение жизни.

Путаница с кредитными историями

ЦБ сообщил, что получил письмо финансистов, оно находится на рассмотрении. При этом регулятор объяснил, насколько опасно включать ИИН и СНИЛС в качестве идентификаторов в его положение. По закону россияне не обязаны предъявлять банкам эти документы, так что не всегда берут их с собой. Поэтому в кредитные договоры нередко вписываются номера ИИН и СНИЛС с ошибками.

Если вписать эти документы в положение ЦБ и не закрепить законодательно, то может возникнуть путаница: выданные займы будут включаться в кредитные истории других людей.

Это не мой кредит, мне его подбросили. Фото: занятьденьги.рф

В банках всё спокойно

Опрошенные банки в целом не особо боятся обнаруженной «лазейки». Когда они оценивают потенциального заёмщика, то учитывают не только кредитную историю, но и множество других факторов, вплоть до телефона и истории его геолокации. С «чистой» кредитной историей, по их словам, можно получить в кредит не более 100 тысяч рублей. С каждым последующим займом кредитная история будет ухудшаться, а вероятность одобрения заявки снижаться. Даже если мошенник успеет за один день подать несколько заявок, то сможет занять не более 300-500 тысяч рублей.

Мошенники пойдут в МФО

Банкиры также считают, что такие заёмщики, скорее всего, предпочтут обращаться в микрофинансовые организации (МФО), которые менее требовательны к клиентам. Но директор СРО «МиР» Елена Стратьева заявила, что большинство МФО уже давно не выдают займы по одному паспорту:

Запрос как минимум «второго документа» (СНИЛС и ИНН, водительские права и др.) уже давно является обычной рядовой практикой

Займы по одному паспорту канули в Лету, утверждают МФО. Фото: 0bd.ru

Тем не менее, она считает логичным, если кредитные истории привяжут к документу, который не меняется в течение жизни, будь то ИНН или СНИЛС.

Я потерял паспорт. На меня могут оформить кредит?

«Экспресс газета» отвечает на актуальные, неудобные и неожиданные вопросы. Разбираемся, что делать, если вы потеряли или у вас украли паспорт и правда ли на вас могут оформить кредит.

Воспользоваться чужим паспортом — не проблема?

Оформление кредита или займа на чужой паспорт — не такое уж редкое явление. Кредитные аферисты, которые на этом специализируются, крадут паспорта в наиболее людных местах: в общественном транспорте в час пик, в торговом центре или в очереди в супермаркете.

Многим кажется, что фотография в паспорте — гарантия того, что вашим паспортом не смогут воспользоваться чужие люди. Ведь на фотографии — вы, и сотрудник, принимающий документы, обязательно это увидит.

К сожалению, это не так. На сегодняшний день применяются разные технологии по «доработке» чужих паспортов. Злоумышленники, укравшие или нашедшие ваш паспорт, меняют фотографию и, наклеив на новую карточку защитную пленку с голограммой — подмену которой сложно обнаружить невооруженным взглядом, — берут взаймы в микрофинансовых организациях, салонах связи и других местах, где сотрудники не слишком обременяют себя проверкой документов. Не всегда внимательно сравнивают фото в нем с лицом клиента и лишь проверяют по базе паспортов, чтобы документ не числился утерянным и не был в розыске.

К тому же взять заем можно и онлайн, заполнив анкету. Фотографий в интернете, как правило, не требуют. Действительно ли оформить кредит на другого человека так просто и что делать, если на вас висит незаконный долг, — спросим у нашего эксперта.

Главная угроза для тех, кто потерял паспорт, — онлайн-займы

— В банках обеспечена серьезная система проверки клиентов — там кредит по чужому паспорту взять довольно сложно. Но мошенники могут воспользоваться чужим паспортом, к примеру, для получения онлайн-займа в микрофинансовой организации (МФО), который — пусть и на небольшую сумму — можно оформить на сайте МФО без особых формальностей.

Чтобы предотвратить мошенническое оформление подобных займов, Банком России в адрес микрофинансовых организаций были направлены специальные рекомендации по проверке потенциальных заемщиков.

- Микрофинансовой организации рекомендуется запрашивать фото или видео клиента на фоне паспорта, заверенную нотариусом или собственной подписью скан-копию паспорта.

- Кроме того, Банк России рекомендует МФО сверять фамилию и имя заемщика с этими данными на платежной карте, задавать проверочные вопросы, связанные с личными данными потенциального клиента.

- МФО рекомендуется проверять информацию о заемщике в бюро кредитных историй, действительность паспортных данных потенциального клиента — с использованием сайта Главного управления по вопросам миграции МВД РФ.

Что касается граждан, то им тоже не следует терять бдительность.

- Как только вы обнаружили, что паспорт пропал, немедленно подайте заявление в полицию. Обязательно обратитесь и в бюро кредитных историй — там будет указано, какие займы и кредиты числятся за вами.

- Чтобы узнать, в каких именно бюро хранится кредитная история, сделайте запрос в Центральный каталог кредитных историй, принадлежащий Банку России.

- Если вы обнаружили, что на вас оформлен заем, которого вы не получали, обратитесь в микрофинансовую организацию, имеющую к вам претензии, с заявлением по адресу ее местонахождения. Заявление в организацию направьте по почте заказным письмом с уведомлением о вручении. Также следует направить жалобу в Банк России через интернет-приемную на официальном сайте.

- Обязательно обратитесь с заявлением в полицию.

Полина Щекина

Что такое цифровой рубль?

Платежную систему Qiwi оштрафовали на 11 миллионов и ввели ограничения

«У меня упало»: Галкин откровенно рассказал об импотенции Поклонники давно подозревали юмориста в этом недуге

Источник https://creditar.ru/credits/mozhno-li-vzyat-kredit-bez-soglasiya-supruga

Источник https://www.vbr.ru/banki/novosti/2021/08/11/zaimi-s-plohoi-kreditnoi-istoriei/

Источник https://www.eg.ru/question/694404-ya-poteryal-pasport-na-menya-mogut-oformit-kredit-083297/