Я пытался получить кредит на бизнес, а потом передумал — Дело Модульбанка

Пять способов вернуть кредиты, взятые на бизнес, если ИП закрылся

Из-за начавшегося экономического кризиса малый бизнес оказался под угрозой, а кому-то даже пришлось закрыться.

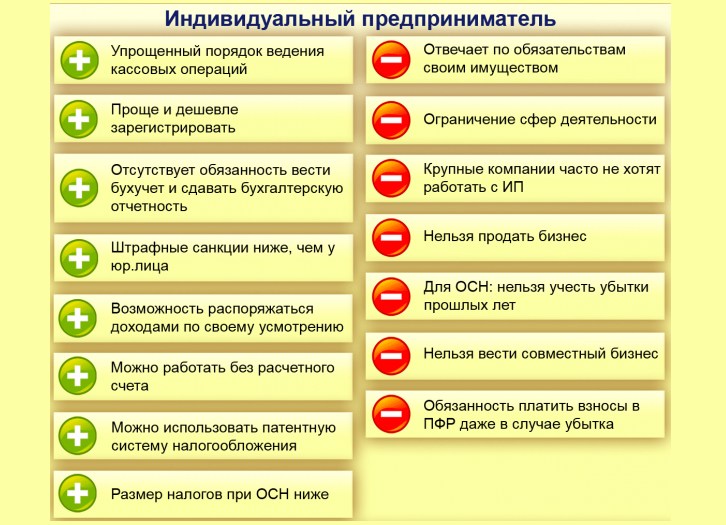

Но закрытие бизнеса не ведет к отмене кредитов, взятых индивидуальными предпринимателями на его развитие, платить всё равно нужно. Есть несколько способов закрыть кредит.

Способ 1. Воспользоваться кредитными каникулами

До 31 декабря индивидуальный предприниматель может получить кредитные каникулы на полгода. Эту возможность ввел Федеральный закон от 03.04.2020 № 106-ФЗ.

Этот способ подойдет, если платить по кредиту прямо сейчас нечем, но есть шансы восстановить доход в течение ближайшего полугода и условия по кредиту в целом устраивают.

Для получения каникул требуется попадать под 4 условия:

- за месяц до подачи в банк требования о кредитных каникулах доходы заемщика снизились на 30%,

- сумма кредита не превышает установленный лимит в 300 тыс. руб.,

- заемщик не находится на ипотечных каникулах,

- кредит взят до 3 апреля.

Если все условия выполнены, то банк обязан предоставить кредитные каникулы, во время которых по кредиту можно будет не платить. Мы уже писали подробную статью, как ИП уйти на кредитные каникулы, прочитайте, там есть нюансы.

После завершения кредитных каникул банк предоставит заемщику новый график платежей, где добавит сумму начисленных за время отсрочки процентов к основному долгу. Срок кредита увеличится на время каникул. Лучше брать кредитные каникулы на максимальный срок — полгода, т.к. взять отсрочку можно только раз, а вот прекратить её действие можно в любое время, оповестив об этом в банк.

За время кредитных каникул можно поискать новые источники дохода, помочь в этом может биржа труда. На бирже не только платят пособие, но и помогают найти новую работу или пройти обучение со стипендией. Подробнее об этом в нашем тексте «Как встать на учёт по безработице».

Ещё вариант получить отсрочку — воспользоваться отсрочкой банка. У многих кредитных организаций есть собственные программы кредитных каникул, условия по которым отличаются от условий, регламентированных законом № 106-ФЗ. Банку выгоднее сохранить заемщика, который сможет оплачивать кредит через какое-то время, чем потерять его совсем.

Важно. При оформлении кредитных каникул уточните у менеджера, является ли опция внутренней программой банка или оформляется по № 106-ФЗ, чтобы условия кредита после отсрочки не стали потом неожиданностью.

Способ 2. Реструктурировать или рефинансировать кредит

Если банк отказался предоставить индивидуальному предпринимателю кредитные каникулы или их срок завершился, а оплачивать кредит всё ещё тяжело, то его можно реструктурировать.

Реструктуризация кредита подразумевает изменения условий договора. Основных способа два — продление срока кредита или снижение процентной ставки. Оба они направлены на уменьшение ежемесячного платежа. Чаще всего банк соглашается продлить срок кредитного договора. В итоге переплата по кредиту увеличивается, но ежемесячный платеж сокращается, что упрощает для заемщика оплату кредита в текущем моменте.

Чтобы реструктурировать кредит, необходимо подать в банк заявление, образцы заявлений часто можно скачать прямо на сайте банка.

Также к заявлению нужно приложить документы, подтверждающие невозможность оплачивать кредит в полном объеме. Такими документами являются:

— справка о доходах за последние 3 месяца;

— лист записи ЕГРИП о прекращении деятельности в качестве ИП;

— справка о постановке на учет в качестве безработного (выдают центры занятости, в некоторых регионах — ещё и Госуслуги);

— свидетельство о смерти созаемщика;

— свидетельство о рождении ребенка,

— документы, подтверждающие нетрудоспособность.

Если у вас есть план по восстановлению заработка, который поможет погасить кредит, озвучьте его менеджеру банка. Ваша задача — показать, что трудности с оплатой кредита временные и через какое-то время вы сможете с ними справиться.

Пример. У индивидуального предпринимателя Надежды была небольшая танцевальная студия. Из-за коронавирусного кризиса и длительных ограничений на работу фитнес-центров, студию пришлось закрыть, а вместе с ней и ИП. Надежда брала кредит на развитие студии в сумме 300 тыс. руб. на четыре года. Ежемесячный платеж по кредиту составляет 7 827 руб.

Надежда обратилась в свой банк с заявлением о реструктуризации кредита, приложив к нему справку о доходах за последние 3 месяца и лист записи ЕГРИП о прекращении деятельности в качестве ИП. Также Надежда вспомнила о своем хобби — выпечке тортов.

Тогда она зарегистрировалась как самозанятая и представила банку свой финансовый план по развитию бизнеса домашнего кондитера. Банк пошел ей навстречу и реструктурировал кредит, теперь его срок составляет 6 лет, а ежемесячный платеж уменьшился до 5 787 руб.

Важно. Реструктуризация — право, а не обязанность банка, поэтому банк может отказать в услуге.

Если банк отказался реструктурировать кредит, то предприниматель может попробовать рефинансировать его в другом банке. Этот способ является оптимальным, если у заемщика открыто несколько кредитов, тогда их лучше объединить в один при рефинансировании.

Пакет документов для рефинансирования у каждого банка может отличаться, но в целом стандартный:

— второй документ, подтверждающий личность заемщика (загранпаспорт, водительские права, ИНН),

— документ, подтверждающий трудовую деятельность,

— справка о доходах (или выписка Пенсионного фонда) за последние 3 или 6 месяцев.

Вместе с документами в новый банк необходимо подать заявление о рефинансировании кредита и кредитный договор с текущим банком. Если по кредиту выступал поручитель, то потребуется договор поручительства. Если же кредит обеспечен залогом — то нужен и залоговый договор.

Некоторые банки в рамках рефинансирования не только открывают заемщику новый кредит вместо старого (или нескольких), но и выдают некоторую сумму наличными, что также может поддержать предпринимателя в период между закрытием бизнеса и поиском нового источника дохода.

Способ 3. Договориться с поручителем

Если по кредиту индивидуального предпринимателя привлекался поручитель, то о невозможности оплачивать кредит необходимо оповестить и его. Также можно попробовать договориться с поручителем о временной поддержке в оплате кредита.

Важно учитывать, что если скрываться от банка, то кредитная организация имеет право сразу обратиться к поручителю и потребовать от него оплачивать ваш кредит, если условия договора это допускают. Поэтому лучше держать в курсе ситуации и банк, и поручителя, и пытаться договориться со всеми сторонами одновременно.

Важно. Если уклоняться от погашения кредиторской задолженности, то можно даже попасть под уголовное преследование. Сумма долга для попадания под соответствующую статью 177 Уголовного кодекса начинается от 2,25 млн. руб.

Способ 4. Распродать залоговое имущество

Если кредитная нагрузка слишком велика, а перспектив восстановить доходы в ближайшее время нет, то имеет смысл продать залоговое имущество самостоятельно. Главное — получить для этой процедуры согласие банка. Скорее всего, банк пойдет навстречу заемщику, так как в курсе его сложной финансовой ситуации, и окажет помощь в реализации залога. Продать имущество можно только с согласия банка.

К этому способу закрытия кредита стоит прибегать, если других возможностей платить по кредиту нет. Важно помнить, что при самостоятельной продаже залога заемщик сам определяет его цену и может контролировать процесс. Если просто перестать платить по кредиту и скрываться от банка, то банк обратится в суд, а залог всё равно продадут — или путем исполнительного производства или на торгах по реализации имущества должников. Но в этом случае стоимость продажи обычно ниже, а проконтролировать процесс должник уже не может.

Способ 5. Подать заявление на банкротство

Если других вариантов не осталось, а статус ИП у заемщика прекращен (почитайте наш текст о том, как закрыть ИП и не оставить долгов), то погасить кредит можно, инициировав процедуру собственного банкротства.

Важно. Подавать заявление в арбитражный суд о собственном банкротстве обязательно, если сумма долга перед кредитором или несколькими превышает 500 тыс. руб., а возможности оплачивать кредит нет. Сделать это заемщик должен не позднее 30 дней с момента, когда он узнает, что не может платить по кредиту.

Также подать заявление о банкротстве можно добровольно при любой сумме долга при условии неплатежеспособности — если размер задолженности превышает стоимость имущества должника.

Основание: Федеральный закон от 26.10.2002 N 127-ФЗ

Банкротство является крайней мерой, так как несет множество не самых приятных последствий для предпринимателя. Среди них:

- распродажа имущества должника (кроме единственного жилья, если оно не в залоге. Не продадут и предметы первой необходимости — мебель, одежду, обувь, продукты),

- признать себя банкротом повторно запрещено еще пять лет после получения статуса,

- пять лет после признания себя банкротом необходимо сообщать об этом банку при оформлении кредита,

- три года после признания банкротом человек не сможет управлять юрлицом,

- до завершения процедуры банкротства суд может запретить покидать страну,

- запрещено распоряжаться имуществом и проводить сделки на сумму более 50 тыс. руб. — вы не сможете купить или продать ничего, дороже этой суммы без письменного согласия арбитражного управляющего.

Если статус ИП к моменту, когда предприниматель хочет объявить себя банкротом ещё действует, то процедура будет немного отличаться от банкротства физлица. Различия таковы:

- за 15 дней до подачи иска о банкротстве нужно опубликовать заявление о намерении обанкротиться в Едином федеральном реестре сведений о фактах деятельности юридических лиц,

- банкротство приведет к утрате статуса ИП,

- после признания предпринимателя банкротом, ему в течение 5 лет запрещено регистрироваться как ИП.

Основание: Статья 216 ФЗ № 127 «О несостоятельности «банкротстве»

Признать себя банкротом самостоятельно нельзя, это делает арбитражный суд. Для этого необходимо подать иск, приложив к нему обширный пакет документов, утвержденный статьей 213.4 ФЗ № 127.

Также учитывайте, что процедура банкротства не бесплатная — платить придется арбитражному управляющему от 25 тыс. руб. за ведение банкротства, за госпошлину при подаче иска в суд — ещё 300 руб., за публикации на сайте Единого федерального реестра сведений о банкротстве: 430,17 руб., а также за публикации в газете «Коммерсантъ» по цене 225,54 рубля за кв. см.

После завершения процедуры банкротства долги кредит официально закроют, а долг спишут.

Статья за 30 секунд:

- Если бизнес закрылся и платить по кредиту нечем, не скрывайтесь от банка, а сразу оповестите его о сложившейся ситуации, чтобы найти решение совместно.

- Воспользуйтесь кредитными каникулами — за это время есть шанс найти новый источник дохода.

- Попытайтесь реструктурировать или рефинансировать кредит, так платить по нему станет проще.

- Если других вариантов нет — попробуйте договориться об оплате кредита с поручителем или распродать залоговое имущество. В противном случае, сделать это всё равно придется, но на менее выгодных условиях.

- Если ничего не помогло — можно обанкротиться. Будут неприятные последствия, но они хотя бы предсказуемы.

Эту статью подготовили для вас специалисты ДелоБанка.

Наш банк создает сервисы, которые позволяют малому бизнесу легко работать и развиваться.

Если вы хотите узнать, как освободиться от рутинных задач и какие сервисы банка помогут эффективнее решать ваши текущие задачи, оставьте контакты и наши специалисты свяжутся с вами:

Я пытался получить кредит на бизнес, а потом передумал

Нашему герою нужно было 4 млн рублей, чтобы открыть второй хостел в Москве. Мы попросили его рассказать, как он пытался взять кредит в банке, какие документы нужно было собрать и сколько времени понадобилось на всё.

Эксперт — Роман Сабиржанов, пытался получить кредит на бизнес, а потом передумал. Записалa Светлана Дучак, редактор.

Мне нужно было 4 млн рублей

У меня тогда уже был хостел в Москве, обороты были хорошие, но наличных не хватало на открытие второго. Поэтому я решил взять кредит — 4 млн рублей на открытие второго хостела тоже в арендованном помещении и тоже в Москве.

Начал смотреть, что предлагают банки, и спрашивать знакомых. Банк, в котором у меня был расчетный счет, видел все расходы и доходы моего бизнеса, но отказал в кредите. Это было обидно. Тогда я начал спрашивать у друзей-предпринимателей, и мне посоветовали один банк, но не в Москве, а филиал в Подольске — там работал менеджером знакомый знакомого, это должно было помочь.

Я приехал в филиал банка, рассказал, зачем мне кредит, и сотрудники сказали, что готовы рассмотреть заявку. Мне выдали список документов и анкету.

В анкете — разделы с общими сведениями о бизнесе, учредителях, паспортных данных, поручителях и наличии залога — автомобилей или недвижимости. С анкетой сложностей не было, но банку еще нужна была бухгалтерская отчетность. Это было десять лет назад, все работали пока еще без онлайн-бухгалтерий, и чтобы предоставить отчетность, мне пришлось сначала навести в ней порядок.

Залога не было

Пока собирал документы, понял, что банку важны гарантии. Я не могу предоставить в залог товар или помещение: хостел работал в арендованном здании, основных средств производства тоже не было — мебель и всё, что было в хостеле, не оценивалось банком.

В то время у меня было две компании: хостел, в котором я владел 100% долей, и еще один бизнес, где у меня было 20%. Почему-то банк попросил, чтобы мой партнер по второму бизнесу выступил поручителем. Мы с ним не настолько близко общались, чтобы он готов был поручиться в банке. И мне было жутко неудобно и неловко просить партнера стать поручителем, но он понял мою ситуацию и согласился.

Мне было жутко неудобно и неловко просить партнера стать поручителем

Вторым поручителем был мой родственник, он жил не в Москве, а в области, из-за этого приходилось собирать документы в разных местах. Мне повезло, что банку хватало сканов документов, иначе пришлось бы ездить из Москвы в область, а потом еще в Подольск. Но когда я присылал документы, оказывалось, что чего-то не хватает или нужно переделать, и я опять звонил родственнику, просил переделать. Иногда приходилось еще звонить и напоминать.

Затем попросили документы на два моих подержанных автомобиля, они оценивались по 600—700 тысяч рублей. Несколько недель я собирал документы, менеджер исправляла их и запрашивала новые. Она была на сто процентов уверена, что всё получится, поэтому я с большой надежной собирал документы, терпел исправления и названивал поручителям.

Когда все было собрано, мне сказали, что готовы дать 1,3 млн рублей под 16% годовых. По сути это стоимость моих двух автомобилей. После того, как я собрал полное досье на своих родственников, потревожил разных людей и потратил много времени, услышать такую сумму было неприятно.

Я подумал и решил, что ради 1,3 млн рублей не готов привлекать поручителей и влезать в кредит. Отказался от этой идеи и начал развивать франшизу.

Кредиты в Модульбанке без знакомых знакомых

В Модульбанке можно получить кредит на бизнес — до 2 млн рублей со ставкой от 12% годовых. Для этого нужно:

- иметь ИП или ООО старше трех месяцев с оборотом по счету в любом банке от 125 000 рублей в месяц;

- оставить заявку на сайте Модульбанка;

- подключить Модульбанк к своему расчетному счету. И неважно, в каком он банке. Наша специальная программа «Мультибанк» увидит выписки по счету, проанализирует суммы и рассчитает кредитный лимит. Всё автоматизировано, без человеческго фактора и личной информации;

- получить предварительный расчет кредитного лимита через десять минут;

- через два часа получить решение банка, одобрен кредит или нет и на какую сумму.

Кредит работает по принципу овердрафта: получили деньги, потратили, вернули и можно получить снова. Если получили кредит на 2 млн рублей, а потратили только 1,5 млн рублей, проценты начисляют на 1,5 млн рублей.

Продать, закрыть или реанимировать — что делать с убыточным бизнесом?

Любой бизнес — это как игра в рулетку. Можно проснуться наутро миллионером, а можно потерять все и прогореть. И никто заранее не скажет, как оно все будет. Разоряются даже крупные компании мирового масштаба, не говоря о малом бизнесе. В статье мы расскажем, что делать, если проект не выстрелил и как выйти из ситуации с минимальными потерями.

Что имеем

Итак, ваш проект не приносит прибыли или, что еще хуже, несет убытки. Так продолжается уже несколько месяцев и перспектив не видно. Опытный предприниматель давно бы понял, что ловить тут нечего и дело пора закрывать. Однако многие новички думают, что нужно еще чуть-чуть подождать, и все наладится само собой. Это главная ошибка.

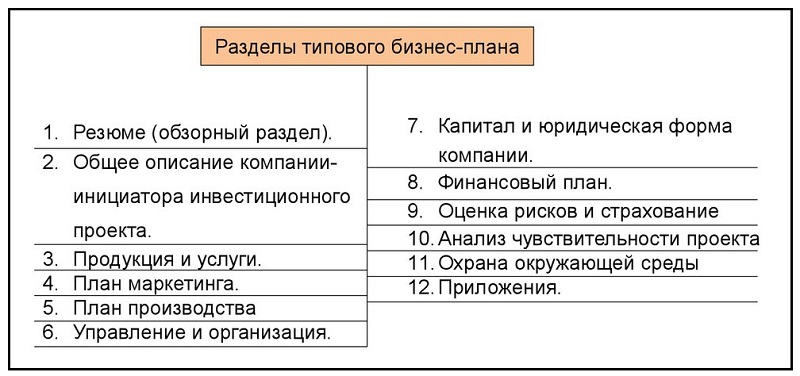

Само оно, конечно, не наладится и нужно что-то делать. Беда в том, что на это “что-то” обычно нужны деньги, которых уже нет. Кредиты потрачены, финансовая подушка — тоже. Согласно бизнес-плану проект уже должен приносить прибыль, а ее нет. Что предпринять? Ответ один: начать действовать.

Ситуация первая: пробуем реанимировать бизнес

Есть достаточное количество способов повысить продажи без денег — мы уже писали об этом здесь. Расширим тему и приведем несколько примеров:

- поменяйте персонал. Возможно, менеджеры по продажам работают настолько плохо, что клиенты не хотят у вас покупать. Если большая часть покупателей отваливается именно на этапе общения с менеджером — значит, что-то не так и работники не вывозят;

- оптимизируйте сайт. Здесь есть масса мелочей, которые прямо влияют на продажи. Неудобное меню, избыток виджетов и всплывающих окон, даже отсутствие адреса и телефона могут оттолкнуть определенный процент клиентов;

- приведите в порядок бухгалтерию. Если она ведется как попало или вообще не ведется, вы даже не сможете адекватно оценить, куда уходят деньги. Можно закрывать глаза на дисциплину, но с бухгалтерией все должно быть строго — копейка в копейку;

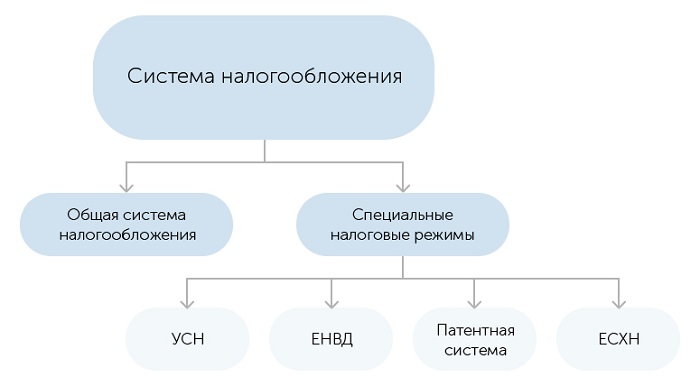

- пересмотрите налоговый режим. Когда он подобран неверно, на налогах вообще можно разориться. А может, вы фиксируете не все расходы и не отражаете их в декларации? Проверьте, в общем;

- начните экономить — может получиться как в этой истории. Экономить можно на всем — от услуг поставщиков до покупки туалетной бумаги в офис;

- поменяйте поставщиков. Фишка в том, что всегда можно найти того, кто продаст дешевле или сделает скидку;

- проработайте ассортимент. Уберите товары, которые продаются слабо и добавьте популярных с большей наценкой.

Эти простые ходы могут спасти бизнес или хотя бы приостановить убытки. А вы получите запас времени на подумать. Кроме того, произойдет определенная встряска — перезагрузка так сказать. Даже небольшие успехи в условиях убыточного бизнеса придают сил и энтузиазма. По ходу дела в голову могут прийти новые идеи, которые, в итоге, станут спасительными.

Что не нужно делать:

- брать очередные кредиты. Оформляя заем в банке, нужно точно знать, чем его отдавать. Рассчитывать на прибыль, особенно в нашем случае, не стоит;

- продавать личное имущество. Риск, конечно, дело благородное, но не в этой ситуации;

- пускать ситуацию на самотек. Всегда кажется, что “еще немного” и дело пойдет. Не пойдет, можете не сомневаться;

- демпинговать. Снижать цены в кризисной ситуации — верный способ угробить дело. Вы думаете, что сейчас клиенты пойдут сплошным потоком и получится выехать на объемах продаж, а на самом деле через неделю останетесь без оборотных средств. Ну или через месяц, но все равно останетесь. Демпинг хорош тогда, когда есть деньги и вы хотите уронить рынок;

- брать в долг. Ситуация та же, что и с кредитом в банке. Любой долг, рано или поздно, придется отдавать, а отдавать, возможно, будет нечем. Единственная ситуация, когда можно занять — это помощь родственников в формате “отдашь когда сможешь”. Но и тут злоупотреблять и занимать миллионы не стоит.

В общем, если бизнес не приносит прибыли — обязательно испробуйте вышеперечисленные варианты и как можно скорее. Главное правило такое: не привлекать дополнительных средств если не уверены, что вложения оправдаются. Ну а если не помогло — переходим к следующему варианту.

Ситуация вторая — закрываем бизнес

Не нужно воспринимать ликвидацию проекта как какую-то катастрофу. Бизнесы открываются и закрываются — это совершенно нормально. В любом случае, вы получили бесценный опыт и теперь не допустите прошлых ошибок в следующем проекте. А он будет, даже не сомневайтесь.

Способы ликвидации зависят от организационно-правовой формы — у ИП и юрлица он будет различаться. Дело в том, что ООО можно держать про запас — это ни к чему не обязывает. Сдавайте нулевые декларации в налоговую каждый год — и платить государству ничего не придется. Зато когда захотите вернуться в строй у вас уже будет готовая компания.

Индивидуальные предприниматели платят взносы “на себя” вне зависимости от того, есть у них прибыль или нет. Поэтому оставлять ИП “на всякий случай” невыгодно. Примерно 30 тысяч в год будете отдавать государству. Если вы бросили все, сожгли мосты и устроились на “нормальную работу”, например в офис — закрывайте ИП. Если что, потом откроете новое — это не сложно и не долго.

Когда бизнес нужно закрывать?

Решение о закрытии — очень непростой шаг, особенно если речь идет о первом в жизни бизнесе. Это как впервые уволиться с работы — сначала страшно, а когда это уже десятое увольнение — раз плюнуть. Как же понять, что пора завязывать и ничего хорошего уже не будет:

- испробованы все способы из предыдущего пункта. Если ничего не помогло и нет признаков оздоровления — можно смело закрываться;

- нет никакой динамики. Рост бизнеса — это главный критерий успешности. Даже если вы растете на 5% в год — это уже хорошо. Рано или поздно выйдете сначала в ноль, а там и прибыль не за горами;

- пройдена точка невозврата. Мы подробнее расскажем про это чуть ниже, но суть вот в чем: перед открытием бизнеса вы решили для себя, в каком случае будете закрываться. Если этот случай наступил — пора прекращать;

- вы накопили невозвратных долгов. Кредиты, которые нечем платить, долговые обязательства перед поставщиками, оплата за аренду офиса — если все это приобрело критические масштабы — продолжать дальше смысла нет. Ситуация будет только усугубляться;

- вам нечем платить государству. Если дела так плохи, что денег не хватает даже на уплату налогов — пора задумываться о закрытии. С государством шутить не стоит;

- не хватает денег на зарплату работникам. Здесь вообще может дойти до уголовного дела, когда сотрудники пожалуются куда следует;

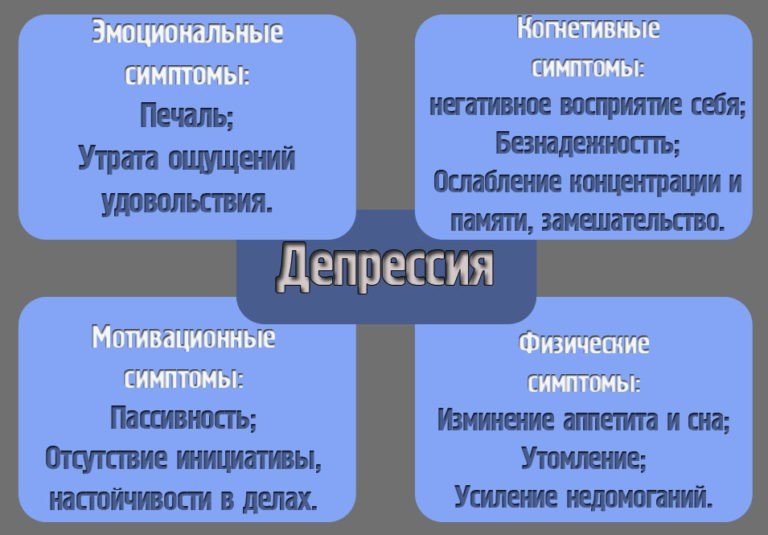

- вы потеряли интерес к делу. Руки опустились, ничего реанимировать уже не хочется. Дело, которое так радовало вас в самом начале, теперь приносит только разочарование. Это симптомы профессионального выгорания. Главное не перепутать его с обычной депрессией, которая, в отличие от выгорания, со временем проходит.

Есть два варианта закрытия бизнеса — банкротство и ликвидация. Ликвидация лучше, особенно для индивидуальных предпринимателей. Банкротство ИП — это, по сути, банкротство физлица, то есть вас. Это клеймо на долгое время: вы не сможете 3 года заниматься бизнесом, брать кредиты, к тому же можете лишиться личного имущества. Лучше любыми способами этого избежать.

При банкротстве юридического лица учредители рискуют меньше — они, по крайней мере, не отвечают перед кредиторами личным имуществом. Но это не значит, что при первом же удобном случае нужно банкротиться. Это имеет смысл, если долгов настолько много, что вы ну никак их не выплатите. Если есть возможность закрыть обязательства — выбирайте простую ликвидацию. Нет долгов вообще — оставляйте ООО в реестре и сдавайте нулевые декларации. Закрыть успеете всегда.

Ситуация третья — продаем бизнес

Здесь опять ООО в выигрыше — его можно продать целиком и официально. Прямо вместе с названием, активами и даже работниками. Если директор остается прежним, то даже договора с контрагентами перезаключать не придется. Продажа бизнеса ИП всегда будет полуофициальной. Продать можно только материальные ценности и товарный знак, если он, конечно, зарегистрирован. При покупке ИП-шного проекта новому хозяину придется переделывать все: договора с поставщиками, регистрацию онлайн-кассы, подавать уведомления в контролирующие органы.

Продать бизнес можно через “Авито” и другие порталы бесплатных объявлений. Также разместите объявление о продаже в ваших группах в социальных сетях. Однако, здесь есть одна муха в стакане, которая может помешать всему предприятию. Бизнес то у нас убыточный, и вряд ли найдется много желающих его купить. Поэтому есть несколько условий, когда продажа будет успешной:

- отсутствие серьезных долгов. Новый владелец покупает не только само дело, но и его доги, если речь идет об ООО. Большая долговая нагрузка — бизнес никто не купит;

- наличие хоть каких-то перспектив. Например, вам не хватает денег на оборотные средства, а все резервы уже исчерпаны. Были бы средства и все можно было исправить. А вот у нового хозяина деньги есть — вот и пускай попытает счастье;

- новый владелец — опытный прокачанный предприниматель, который видит, что вы все делаете неправильно. А само дело стоящее и, при должном подходе, может приносить прибыль.

Ни в коем случае не стоит обманывать потенциальных покупателей и говорить, что все тип-топ, просто вы потеряли интерес к делу или переезжаете в другой город. Такие вещи раскусываются на раз — в интернете достаточно сервисов для проверки предпринимателей. Даже простая проверка аналитики онлайн-кассы сразу покажет, что к чему.

А теперь самое главное, или о чем нужно договориться на берегу

В начале предпринимательского пути новоиспеченные бизнесмены всегда преисполнены оптимизма. Они обговаривают, как будут делить полученную прибыль, распределяют обязанности и не думают о плохом. А зря. Помимо приятных вещей всегда нужно обсудить и ситуацию возможного закрытия. Это та самая точка невозврата, о которой мы говорили в начале статьи. Вот подробности:

- четко, строго и однозначно определите условия закрытия. Например, закрываемся, если прибыли не будет два года. Или если долги составят миллион рублей;

- если партнеров несколько, назначьте человека, который будет принимать ключевые решения. Даже самые адекватные люди могут иметь диаметрально противоположные взгляды на один и тот же вопрос. Один говорит — все нормально, нужно только немного подождать, а другие уверены, что все пропало. Если партнеров больше двух и их нечетное число — вопрос можно решить голосованием;

- продумайте пути отступления и оставляйте место для маневра. Не нужно доводить ситуацию до крайности, когда денег нет, а без них ничего изменить уже нельзя. Определите момент, когда нужно будет менять бизнес модель и заложите на это средства в бизнес-плане. Это позволит вовремя поменять стратегию, а самое главное — на это еще будут деньги;

- не храните все яйца в одной корзине. Не нужно строить бизнес таким образом, чтобы его провал стал личным крахом и вы лишились всего. Заложить машину, квартиру и дачу красиво только в кино, а в реальности можно остаться на обочине жизни;

- придерживайтесь бизнес-плана. В нем должны быть заложены все варианты, в том числе и банкротство. Если бизнес-план не сработал и крах, все-таки, наступил — нужно немедленно принимать волевое решение о закрытии;

- отбросьте амбиции. Для многих — это самое сложное. Признаться самому себе и окружающим, что бизнес не удался, очень нелегко. Особенно, когда близкие считают вас успешным предпринимателем и знать не знают о проблемах. Вот и берутся очередные кредиты, появляются новые долги, которые лишь сужают петлю на шее.

Подытожим: главное — предусмотреть возможность провала в самом начале проекта и составить четкий план действий на этот случай. Это совершенно обычный рабочий момент, который застрахует вас от критических ситуаций, когда все плохо, а что делать — непонятно. А мы надеемся, что все советы, которые даны в статье, никогда не пригодятся вам в реальной жизни.

Источник https://www.klerk.ru/blogs/delobank/502864/

Источник https://delo.modulbank.ru/all/credit

Источник https://www.insales.ru/blogs/university/chto-delat-s-ubytochnym-biznesom