Банки которые дают ипотеку в Алматы: список банков работающих с ипотекой, дающие ипотечный кредит

Список банков Алматы дающих ипотеку

В зависимости от банка, но по стандарту: документ, удостоверяющий личность (супруга и супруги, если клиент состоит в браке), свидетельство о браке, свидетельство о рождении детей, справки о доходах, документы на недвижимость, оценка, справка о зарегистрированных правах и обременении.

Ипотека без первоначального взноса невозможна, необходимы денежные средства или дополнительный залог.

Все зависит от стоимости объекта, размера первоначального взноса и дохода . Расчеты разные, есть банки, которые рассчитывают исходя из прожиточного минимума, есть банки, которые рассматривают 50-60% от дохода и распределяют на все кредитные расходы.

Возможно, в зависимости от количества дней просрочки по кредитам и срока давности со дня последней просрочки.

Да, но может быть повышен размер первоначального взноса для этой категории заемщиков и может потребоваться более объемный пакет документов.

Возможно, в случае предоставления первоначального взноса в размере 50%, либо дополнительного залога равнозначного либо более стоимости приобретаемого объекта.

*Компания «Этажи» гарантирует, что подача заявки на одобрение ипотеки через компанию «Этажи» не может привести к увеличению ставки, по сравнению с самостоятельным обращением в кредитную организацию/Банк за ипотечным кредитом по соответствующей программе, с учетом даты подачи заявки, срока кредитования, первоначального взноса, суммы кредита, вида приобретаемой и/или закладываемой недвижимости, оплаты/ не оплаты комиссий банка за снижение процентной ставки, заключении аналогичного договора страхования, с привлечением тех же созаемщиков, поручителей и залогодателей, по тому же пакету документов, что и при подаче через Компанию «Этажи». При подаче заявки через компанию «Этажи», банками-партнерами предоставляются скидки по годовой процентной ставке, надбавки к ставке отсутствуют. ООО «Этажи» оказывает посреднические услуги по предоставлению ипотечного кредита, не является финансовой(кредитной) компанией. Банки вправе отказать в выдаче кредита без объяснения причин.

**Расчет экономии произведен при сумме кредита 3 млн рублей, сроке кредитования 20 лет, базовой ставке 9,2% и скидке по ставке 0,5%. Финансовую услугу предоставляет ПАО Банк «ФК Открытие» ставка 9,2% годовых по кредитному продукту «Квартира» (скидка 0,5% для клиентов компании «Этажи»). Срок — от 3 до 30 лет, сумма — от 500 тыс. до 15 млн руб. Первоначальный взнос от 20% до 80% от стоимости недвижимости. Ставка кредита фиксированная, зависит от первоначального взноса и суммы кредита. При первоначальном взносе более 30% ставка снижается на 0,3%, при сумме кредита более 4 млн.рублей ставка снижается на 0,3%. Все дисконты суммируются. Погашение задолженности — ежемесячно, равными платежами. Валюта кредита — рубль РФ. Заемщик несет расходы по оценке предмета залога, страхованию и государственной регистрации ипотеки. Страхование риска утраты (ограничения) права собственности, страхование жизни и трудоспособности — по желанию заемщика, при отсутствии данных видов страхования ставка увеличивается. Страхование осуществляется в соответствии с тарифами страховой компании. Банк вправе отказать в выдаче кредита без объяснения причин. Условия не являются офертой или приглашением делать оферты. ПАО Банк «ФК Открытие» (банк / банк «Открытие»). Лицензия ЦБ РФ № 2209.

***Информация о минимальной ставке по ипотеке может отличаться в зависимости от дополнительных условий.

Банки которые дают ипотеку в Алматы.

Список банков работающих с ипотекой в Алматы: банки, дающие ипотечный кредит.

Хотите оформить ипотеку на выгодных условиях и с повышением шанса одобрения на 25%? Обратитесь в компанию «Этажи».

Гид по ипотеке в РК: где выгоднее?

Что делать, если денег не хватает, а квартира нужна? Что лучше, многократно переплатить за своё либо годами отдавать деньги за чужое? Какие ипотечные продукты не подходят в конкретной ситуации? Существует ли выгодная ипотека и стоит ли с ней связываться? Для тех, кто окончательно запутался в вечном поиске ответов на эти вопросы, Krisha.kz составила ипотечный гид с самой актуальной информацией о предложениях на ипотечном рынке и особенностях социальных и банковских продуктов.

Жив ли ипотечный рынок?

Вопреки мрачным ожиданиям многих экономистов, в 2018 году рынок кредитования начал оживать после тяжёлого затяжного кризиса, девальвационных последствий и полной стагнации.

Всего за 9 месяцев 2018 года заёмщики получили 341 млрд тенге, на 40 % больше, чем в прошлом году. В частности, в сентябре (наиболее актуальные данные НБ РК) населению выдано более 52 млрд кредитных средств на покупку жилья.

Условно все эти кредиты можно разделить на три категории: оформленные через программы ипотечных организаций, через эксклюзивные программы банков и систему жилстройсбережений.

В первую очередь рассмотрим новый сегмент — это программы ипотечных организаций, в том числе государственная «7-20-25». Оговоримся сразу: детальной статистики по каждому виду кредитования не существует. Однако, исходя из имеющихся в свободном доступе данных, можно рассчитать примерную долю рынка.

По подсчётам «Крыши», в сентябре, на третий месяц после запуска госпрограммы по «7-20-25», было выдано порядка 16 % всех кредитных средств (на примере сентября 2018 года).

«7-20-25»

Проект народной ипотеки разрабатывался по поручению президента и был представлен в июле.

Условия:

- Любой платёжеспособный казахстанец, у которого нет жилья, может получить ссуду на покупку квартиры (первичная недвижимость, приобретается у застройщика) под 7 %. Объект должен быть сдан в эксплуатацию.

- Оператором является Ипотечная организация «Баспана». Получить кредит можно через один из этих банков: Bank RBK, Евразийский банк, АТФБанк, Цеснабанк, Fortebank, Халык Банк, Банк ЦентрКредит.

- Максимальная стоимость квартиры в Астане, Алматы, Актау, Атырау и Шымкенте не должна превышать 25 млн тенге, в остальных регионах установлен лимит в 15 млн.

- Необходим первоначальный взнос в размере 20 % от цены квартиры.

- Дополнительное залоговое обеспечение не требуется, однако если возникли проблемы с платёжеспособностью либо возраст подходит к пенсионному, придётся привлекать созаёмщиков.

- Срок кредитования — до 25 лет. Возможно также досрочное погашение без штрафов.

В случае если вы покупаете квартиру за 12.5 млн тенге, ситуация может выглядеть примерно так: первоначальный взнос равен 2.5 млн тенге. Соответственно сумма, полученная в кредит, — 10 млн тенге. Если брать этот заём на 10 лет, то ежемесячный платёж составит более 116 тыс. тенге, а общая переплата в итоге достигнет 3.9 млн тенге.

Программа является социальной, но имеет ряд недостатков. Один из них — дефицит квартир, соответствующих условиям. Как правило, все доступные квартиры раскупают ещё до ввода ЖК в эксплуатацию. В некоторых регионах объектов, подходящих под «7-20-25», не оказалось вовсе. Также придётся учесть, что жильё сдаётся в основном в улучшенной черновой отделке и требует вложений на ремонт и мебель, то есть необходим немалый бюджет на эти цели.

Первоначальный взнос, хоть и является минимальным на рынке, оказался не по силам для многих слоёв населения. Учитывая, что потенциальные соискатели не имеют жилья и снимают квартиры, накопить его непросто (напомним, о сложностях накопления мы писали ранее). Для того чтобы поддержать бюджетников, властям пришлось разработать принцип поощрения очередников жилищными сертификатами. В ближайшее время систему должны систематизировать и полноценно запустить.

В целом по «7-20-25» за 4.5 месяца было одобрено 2 925 заявок на сумму 35.1 млрд тенге. Ипотечный портфель «Баспаны» — 1.2 трлн тенге.

Кому подходит:

Программа «7-20-25» подходит только для тех, у кого нет жилья и дополнительного залога, но есть накопления на первоначальный взнос и официальный стабильный доход.

«Баспана Хит»

Включить вторичное жильё в «7-20-25» власти отказались, однако недавно на рынке появилась альтернатива — коммерческая ипотека от того же оператора — ИО «Баспана».

Условия:

- Критерий отсутствия жилья здесь исключён, однако процент выше, а срок сокращён до 15 лет. Номинальная ставка составляет 11 %, при этом годовая эффективная равна 11.9 %.

- Недвижимость может быть куплена как на первичном, так и на вторичном рынке. Объект должен быть введён в эксплуатацию.

- Сейчас заявки принимает Цеснабанк. Позже проект будет запущен в Народном банке.

За 10 лет при стоимости квартиры 12.5 млн тенге переплата составит 7.1 млн тенге. Сумма ежемесячного платежа при таких условиях — 142.9 тыс. тенге.

Кому подходит:

— Всем платёжеспособным гражданам с официальным доходом, независимо от того, есть жильё в праве собственности или нет.

— Желающим приобрести уже готовую к заселению квартиру (допускается вторичный рынок).

— Желающим приобрести частный дом.

Ипотека «Орда» от КИК

Ещё один новый ипотечный продукт — «Орда», программа Казахстанской ипотечной компании.

Условия:

- В отличие от проектов «Баспаны» первоначальный взнос здесь выше и составляет от 30 до 50 %. Также в залог можно предоставить имеющуюся недвижимость.

- Срок кредитования ограничен 20 годами, а максимальный размер займа расширен до 40 млн тенге.

- Номинальная ставка заявлена на уровне 12 и 14 % в зависимости от платёжеспособности.

- Единственный БВУ, где нам подтвердили, что программа уже запущена, — Цеснабанк. Ожидается, что позже присоединится БЦК. ГЭСВ там пока не установлена.

По словам консультантов, эффективная ставка составляет 15.1 % при частичном подтверждении дохода и 12.9 % при полном. Значит, при займе в 10 млн тенге придётся переплатить 9.4 млн тенге в первом случае и 7.8 млн — во втором. Размер ежемесячного платежа составит 162 тыс. и 148.7 тыс. тенге соответственно.

Кому подходит:

— Платёжеспособным гражданам, желающим приобрести квартиру или дом.

— Заёмщикам, уже имеющим недвижимость, которая частично выступит в роли залога.

Ипотека от БВУ

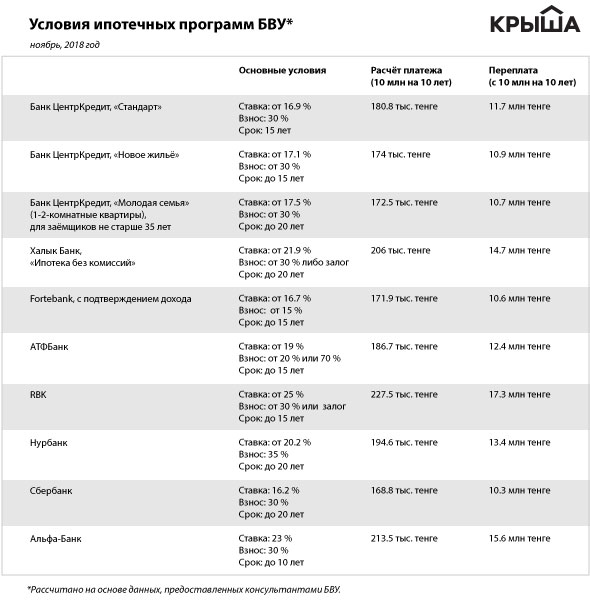

Исследование рынка, проведённое Krisha.kz, показало, что сейчас на ипотечном рынке РК представлено порядка 10 банков, в каждом из которых есть несколько собственных жилищных продуктов. Учитывая, что некоторые проекты приостановлены либо имеют несопоставимые условия, за основу взята информация о восьми БВУ и их десяти предложениях.

Условия:

- Средний показатель ГЭСВ составляет порядка 19-20 %. Однако это минимальный показатель, доступный для «идеальных заёмщиков» (полное подтверждение платёжеспособности, достаточный первоначальный взнос, наличие дополнительного залога и т. д.).

- Первоначальный взнос составляет в среднем 30 %, срок — 10, 15 или 20 лет.

Разумеется, переплата и размер платежа впечатляют. Одолжив, например, 10 млн тенге на 10 лет, придётся переплатить от 10.3 млн до 17.3 млн. Ежемесячные взносы варьируются в пределах 168.8–227.5 тыс. тенге.

Несмотря на жёсткие условия, заёмщики в БВУ всё же кредитуются. Причём объём ипотеки, по расчётам Krisha.kz, соответствует 15 % от общей суммы. Не исключено, что такой показатель достигнут за счёт более дорогих объектов, которые не попадают под программы ипотечных организаций и рефинансирования.

Также через коммерческие программы некоторых банков можно оформить кредиты на строящиеся объекты, тогда как программы ипотечных организаций этого не допускают. Многих привлекает возможность частичного подтверждения доходов, пусть даже за счёт более высоких процентов.

Кому подходят:

— Платёжеспособному населению, когда нет возможности воспользоваться программами ипотечных организаций.

— Гражданам с видом на жительство (в некоторых банках).

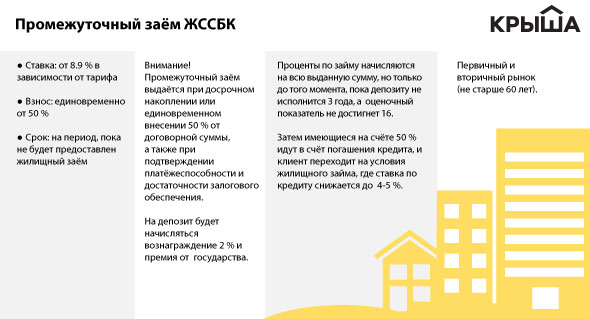

ЖССБК

Третий, самый объёмный, сегмент ипотечного кредитования принадлежит ЖССБК. По подсчётам Krisha.kz, около 70 % займов на жильё выдаётся именно через систему жилстройсбережений. Впрочем, это значение могло бы быть ниже, если бы не особая система промежуточного кредитования, которая отражается даже на статистике.

Дело в том, что варианты займов через ЖССБК кардинально отличаются от всех остальных финансовых продуктов, имеющихся на рынке. Вкратце главный принцип таков: «вкусную» ставку по кредиту (допустим, в пределах 4-5 %) нужно заслужить.

То есть мало иметь 50 % суммы и принести её в ЖССБК. Деньги должны пролежать в банке хотя бы три года. Чтобы получить кредит под минимальный процент, рекомендуется копить средства непосредственно в ЖССБК. Однако ставка по депозиту составляет не 9-10 %, как в обычных БВУ, а всего 2 %. На каждый счёт также начисляется государственная премия, которая в лучшем случае составляет 96 200 тенге, — это и есть те самые обещанные 20 %, которые «падают» не на всю сумму, а лишь на 200 МРП (481 000 тенге в 2018 году).

Предположим, вам надо накопить 5 млн за 3 года, откладывая по 139 тысяч. В обычном банке со ставкой по депозиту в 10 % к концу срока вознаграждение достигло бы 1.3 млн тенге, а в ЖССБК без учёта госпремии выйдет пара сотен тысяч.

Важно учесть, что пока средства лежат в ЖССБК и нарабатывают положенный срок и оценочный показатель (коэффициент дисциплины вкладчика), вам придётся снимать квартиру. Ориентировочно за 3 года только на наём жилья из бюджета уйдёт 3.6 млн тенге.

Чтобы не терять время и скорее начать платить за собственное жильё, можно получить промежуточный кредит по менее заманчивой ставке, причём на всю сумму покупки жилья. То есть депозит продолжит «крутиться» в ЖССБК под 2 %, пока вы будете выплачивать всю сумму за квартиру под 10 % (величина указана приблизительно. Номинальные ставки заявлены на уровне 8-9 %).

Как только депозит отработает положенный срок, эта сумма пойдёт в счёт погашения долга, а процент вознаграждения снизится до заявленных 4-5 %.

Внимание! Ставка начисляется на 100 % суммы только на период, пока депозиту не исполнится три года, а оценочный показатель (ОП) не выйдет на уровень 16 единиц.

Мы попросили ЖССБК предложить план покупки квартиры, при котором переплата составит порядка 1.3 млн тенге с суммы в 12.5 млн тенге. Он выглядит так: в течение 7 лет вы копите по 72.5 тыс. тенге, затем 10 лет вносите по 63.3 тыс. тенге. Если договорная сумма будет равна 25 млн тенге, вам предстоит 7 лет вносить ежемесячно по 145.5 тыс. тенге, а затем 10 лет платить по кредиту по 126. 6 тыс. тенге. При этом переплата составит 2.7 млн. тенге.

Требуется сократить срок — придётся увеличивать взносы. Что касается оценочного показателя, который напрямую влияет на размер ставки, то существует специальная формула. Рассчитать ОП можно самостоятельно, разделив вознаграждение, умноженное на 1 000, на договорную сумму.

ОП = вознаграждение * 1 000/договорная сумма

К примеру, если договорная сумма составляет 10 млн тенге, а вознаграждение — 80 тыс. тенге, то оценочный показатель будет равен 8.

Значение снижается при пропуске платежей или уменьшении оговорённой суммы взноса (рассчитывается и индивидуально). Растёт, к примеру, при внесении досрочных платежей, особенно на ранних этапах накопления. Также существуют механизмы выкупа счетов и их объединения, принципы семейных пакетов (когда открывается счёт на каждого члена семьи) и другие особенности, которые не встречаются ни в одном другом банке.

Очевидно, что эта схема наилучшим образом работает тогда, когда когда семья придерживается строгого финансового плана и не снимает при этом квартиру.

Чтобы взвесить рентабельность покупки квартиры через ЖССБК, рекомендуем обращаться в консультационные центры банка, к менеджерам. Важно уточнить у них сумму переплаты и эффективные ставки. К сожалению, при первичном расчёте они до сих пор указывают только номинальные ставки, что не даёт полного представления о стоимости кредита.

Запуск программы «7-20-25» на базе ЖССБК планировался, но постоянно откладывается из-за специфики системы. Не исключено, что в начале года будет представлен альтернативный продукт.

Также в Астане действует система сертификатов. Ожидается, что 1 декабря в Астане бюджетники получат первые сертификаты на 1 млн тенге, которые смогут потратить на покупку квартиры.

Где взять деньги на квартиру?

Несмотря на разнообразие ипотечных программ, вопрос о том, где же взять нужную сумму, стоит по-прежнему остро.

Наиболее доступные условия кредитования на сегодняшний день представлены на базе ИО «Баспана» (если не брать в расчёт систему жилстройсбережений). Однако участники самой бюджетной программы «7-20-25» ограничены первичным рынком. Также требуются солидные средства на ремонт (объектов в чистовой отделке мало).

Также есть ипотечная программа «Орда» от КИК, где переплата будет ниже, чем при обычной коммерческой ипотеке.

Что касается банковских предложений, не стоит рассчитывать на ставки ниже 20 % (на основе информации о ставках, предоставленных БВУ). Такие программы есть, но ориентированы на узкий круг заёмщиков с идеальными условиями. При этом в некоторых банках в индивидуальном порядке рассматриваются варианты финансирования долевого строительства и вопрос кредитования нерезидентов.

Рентабельность приобретения квартиры через ЖССБК рекомендуется рассчитывать отдельно, в зависимости от собственных условий, финансового плана на будущее и даже состава семьи (если депозиты открываются на нескольких родственников). Попросите консультанта рассчитать, что необходимо предпринять, чтобы как можно скорее достичь нужного оценочного показателя.

Как ни крути, сбор первоначального взноса является, пожалуй, самым сложным и ответственным периодом, особенно если приходится параллельно снимать жильё, но другого пути нет: копить придётся немало, независимо от программ. Не гонитесь за районами и площадью, улучшайте жилищные условия постепенно.

«Крыша» желает вам лёгких решений, будь то отказ от ипотеки либо серьёзные планы по её оформлению.

Частичная и полная перепечатка данного текста возможна только после разрешения редакции.

Ипотека в Казахстане

Список выгодных ипотечных программ с онлайн заявкой. Рассчитайте ежемесячный платеж и переплату на ипотечном калькуляторе, сравните и подберите кредит на жилье по ставке от 0,1%.

- Удостоверение личности

- Наличие ЭЦП ключа

- Удостоверение личности.

- Справка о заработной плате за последние 6 месяцев.

- Свидетельство о браке/разводе и свидетельства о рождении детей.

- Выписка ЕНПФ с индивидуального пенсионного счета.

- Адресная справка.

- Правоустанавливающие документы на недвижимость, являющейся обеспечением займ.

- Отчет об оценке недвижимости.

- Удостоверение личности.

- Справка о заработной плате за последние 6 месяцев.

- Свидетельство о браке/разводе и свидетельства о рождении детей.

- Выписка ЕНПФ с индивидуального пенсионного счета.

- Адресная справка.

- Правоустанавливающие документы на недвижимость, являющейся обеспечением займ.

- Отчет об оценке недвижимости.

- Удостоверение личности.

- Справка о заработной плате за последние 6 месяцев.

- Свидетельство о браке/разводе и свидетельства о рождении детей.

- Выписка ЕНПФ с индивидуального пенсионного счета.

- Адресная справка.

- Правоустанавливающие документы на недвижимость, являющейся обеспечением займ.

- Отчет об оценке недвижимости.

- Удостоверение личности.

- Справка о заработной плате за последние 6 месяцев.

- Свидетельство о браке/разводе и свидетельства о рождении детей.

- Выписка ЕНПФ с индивидуального пенсионного счета.

- Адресная справка.

- Правоустанавливающие документы на недвижимость, являющейся обеспечением займ.

- Отчет об оценке недвижимости.

Отзывы о ипотеках

Менің келінім Нур Султан қаласынан Умай бағдарламасымен ен пәтер алды. Отбасы банкінің Кошкарбаева 26 дағы филиалының қызметкерлерінің бәріне, сол филиалда кызмет істейтін кеңесші Какий Жанібекке алғысымыз шексіз. Бізге ақыл кеңестерін айтып, көп көмектерін берді.

Очень доволен данной услугой. Оформил ипотеку полностью онлайн по ЭЦП. Никуда ходить не надо.

Мне все нравиться, особенно возможность подачи онлайн заявки на ипотеку!

Здравствуйте, Вам Вопрос, Я Вот сколько лет снимаю квартиру, Вот например Сайт Колеса нашел Машину заявку дал прямо там же и приобрел машину через Банк, а Вот почему через сайт Крыша так нельзя придумать, например владелец дал объявление на сайт, Я покупатель так же как Колеса заявку дал одобрения есть и купил в кредит эту Квартиру, Каспий Вы же сможете это именно придумать чтобы Людям и Вам хорошо Была, Я Вот 17 лет снимаю квартиру и каждый месяц по 200 долларов оплачиваю, работаю один дома и ни как не могу накопить, Я лучше Вам платил бы за то в Будущем Моя собственная Квартира будет, Пожалуйста помогите Людям, Придумайте что нибудь на счёт жилья так же как Авто

Мы обязательно ответим на него в течении 1-3 рабочих дней

Задать вопрос о ипотеках

Ержан Маратович

Консультант по повышению финансовой грамотности

Мы обязательно ответим на него в течении 1-3 рабочих дней

Вопросы-ответы о ипотеках

В каждом случае обращения банки подходят к клиентам со своими списками требований, но общие условия можно выделить такие:

- возраст потенциального заемщика обычно ограничивается нормами от 21 года до 60 лет, так банки страхуют себя на случай потери платежеспособности клиентов;

- гражданство государства Казахстан и обязательная регистрация по месту жительства;

- стаж работы на последнем месте должен быть не меньше года;

- незапятнанная кредитная история;

- ежемесячный доход, достаточный для покрытия расходов, связанных с выплатой кредита.

Стоит сказать о том, что, прежде чем принимать решение о подаче заявки на получение ипотеки, человек должен трезво оценить свои финансовые возможности с учетом всех регулярных платежей, затрат на обеспечение семьи и другие статьи расходов.

Изучите, как происходит механизм начисления ежемесячной ставки по ипотеке. В некоторых случаях банки добавляют определенную комиссию, которая значительно увеличивает процент кредитной ставки.

Поинтересуйтесь, что входит в одноразовую сумму, которую вы обязаны будете оплатить в качестве страховки банку при оформлении ипотеки, и как она рассчитывается.

Кроме этого, вам нужно уточнить:

- максимальный срок погашения, на который выдается ипотечный кредит;

- сумму первоначального взноса;

- размер процентной ставки, и возможно ли ее изменение в зависимости от сроков погашения;

- валюта, в которой выдается ипотечный кредит;

- возможность погашения кредита раньше срока, оговоренного в договоре;

- размеры штрафных санкций, применяемых банком.

Вопсользуйтесь ипотечным калькулятором, чтобы рассчитать ежемесячный платеж по ипотечным программам для банков Казахстана.

Обычно список документов выглядит таким образом:

- непосредственно заполненный бланк заявления и анкета, которая индивидуальна для каждого банка;

- паспорт гражданина Казахстана с указанием места регистрации;

- справка с места работы о том, как долго соискатель занимает должность, а также справка о полученных доходах по месту работы за последние 6 месяцев – 1 год, в зависимости от требований банка;

- для предпринимателей нужно предоставить свидетельства, подтверждающие ведение коммерческой деятельности и получения доходов;

- в случае, если потенциальный заемщик состоит в браке, нужно предоставить документ о заключении брака, копию паспорта супруга или супруги, справки с места работы супруга или супруги, сведения о доходах;

- документы о других имеющихся у клиента доходах;

- копию трудового договора или трудовой книжки;

- документы о праве собственности на залоговое имущество, например на земельный участок.

Также документы обязан предоставить продавец квартиры или дома, для покупки которого берется ипотечный кредит. Решение по ипотеке банк принимает после изучения и проверки предоставленных документов.

Источник https://almaty.etagi.com/ipoteka/spisok-bankov/

Источник https://krisha.kz/content/articles/2018/gid-po-ipoteke-v-rk-gde-vygodnee

Источник https://finbee.kz/ipoteka/