Быстрый старт на фондовом рынке: 10 шагов / Хабр

Быстрый старт на фондовом рынке: 10 шагов

В комментариях к предыдущим статьям нас просили написать руководство, которое бы помогло новичкам быстрее освоиться на фондовом рынке и не потерять при этом все свои деньги. Мы ведем блог на хабре уже несколько месяцев, так что у наc накопилось некоторое количество полезных, а не только развлекательных материалов, которые помогут на первом этапе лучше понять устройство фондового рынка.

Шаг 0

Прежде всего необходимо получить теоретические знания о биржевой торговле и понять, нужно ли вам это? В решение этой задачи вам поможет наш список литературы.

Шаг 1

Но почему идти именно на фондовый рынок, а скажем, не на Forex? Ответ на этот вопрос содержится в двух статьях председателя правления ITinvest Владимира Твардовского (раз, два).

Шаг 2

Прежде всего, необходимо разобраться с тем, как именно биржевая торговля организована в нашей стране. Помимо, собственно, бирж, брокеров и трейдеров, среди игроков фондового рынке не только России, но и любой страны присутствуют регулирующие органы, саморегулируемые организации, регистраторы, депозитарии, клиринговые организации и клиринговые центры, расчетные палаты и депозитарии.

Подробнее устройство российского фондового рынка описано в двух наших статьях (раз, два).

Шаг 3

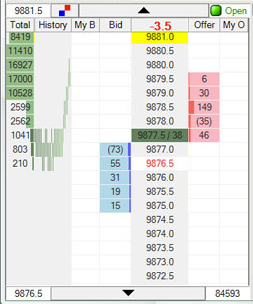

Далее следует ознакомиться с таким явлением, как торговый терминал.

Шаг 4

После того, как трейдер с помощью терминала ввел заявку на покупку или продажу, прежде чем попасть на биржу, она попадает в торговую систему брокера. Такие системы, снабжаются средствами авторизации и лимитирования, позволяющие смаршрутизировать заявку на рынок, а также дать клиенту информацию о ее статусе и о текущем состоянии его портфеля. При этом, важно знать о том, что большая часть заявок на современных биржах генерируется специальными роботами, для подключения которых у брокерских систем есть API.

Торговые роботы могут совершать сотни и тысячи заявок в течение каких-то секунд, поэтому самое важное для них – это скорость. Именно поэтому работа по схеме «пользователь (робот) – брокерская система – ядро биржи» не может удовлетворить всех торговцев – ведь в ней есть лишнее звено в виде брокерской системы. Именно поэтому появилась технология, позволяющая максимально оптимизировать эту цепочку – прямой доступ на биржу.

Шаг 5

Получив теоретические навыки и узнав побольше о технологиях многие трейдеры сразу переходят к торговле – и теряют деньги. Надо двигаться постепенно. Именно для такого плавного «врабатывания» в специфику фондового рынка и привыканию к выбранным средствам торговли, был придумана тестовая или виртуальная биржевая торговля.

Шаг 6

Помимо софта многие трейдеры обращают внимание и на «железную» составляющую работы на фондовом рынке. Поэтому, прежде чем всерьез окунуться в мир биржевых баталий, стоит изучить и ассортимент гаджетов для трейдинга – как знать, может какой-то инструмент поможет заработать больше денег.

Шаг 7

Акции – это далеко не единственное, что можно купить или продать на бирже. Наверняка вы часто слышали выражение о том, что биржевые спекулянты «делают деньги из воздуха»? Наверняка, речь шла о производных инструментах. Без которых, тем временем, нормальное функционирование экономики было гораздо труднее.

Шаг 8

На современно фондовом рынке никуда не уйти от темы алгоритмической торговли. Поэтому будет полезно узнать о перспективах данного направления в условиях нашей страны.

Шаг 9

Разобравшись с теорией и перспективами алгоритмической торговли самое время обратиться внимание на ее практическую составляющую. Из нашего топика вы узнаете с помощью каких программных средств можно создать настоящего торгового робота (с примером).

Шаг 10

Все равно считаете, что фондовый рынок это сплошной обман? Взгляните на пример простого парня, который получив некоторый опыт на бирже, сумел применить его и свои IT-навыки для того, чтобы заработать полмиллиона долларов за год (первая часть, вторая часть).

На сегодня все. В ближайшее время у нас в блоге появятся новые интересные технические статьи (например, о разработке собственного торгового терминала) и топики, в которых устройство фондового рынка рассматривается более глубоко. Спасибо за внимание!

Что делать, если рынок падает: 5 шагов, которые спасут ваши деньги

На российском фондовом рынке продолжаются распродажи. Во вторник, 23 ноября, индекс Московской биржи открылся снижением на 2,5%, до 3776,61 пункта, валютный индекс РТС опустился до уровня июля 2021 года — до 1585,65 пункта.

Лидерами снижения стали технологические (-7,5%), строительные (-0,98%) и потребительские компании (-0,69%). А среди причин эксперты называют рост геополитической напряженности. Резкое падение рынка началось еще в понедельник.

Не стоит забывать, что инвестиции — это всегда риск, ведь рынок не статичная, а постоянно меняющаяся система, на которую влияет множество внутренних и внешних факторов.

И если растущий рынок радует большинство инвесторов, то его коррекция или падение могут напугать и расстроить не только новичков на бирже.

Напоминаем, что лучшая стратегия на рынке: надейся на лучшее, готовься к худшему. Несмотря на то что большая часть защитных правил — это предварительная работа, которую нужно сделать уже на старте инвестиций, освежим в памяти основные принципы, которые помогут сберечь вложения.

Впервые текст был опубликован в марте 2021 года

1. Создать подушку безопасности

Это значит сформировать специальный фонд, инвестируя часть средств консервативно. К примеру — в депозиты или облигации . Он будет менее подвержен изменениям на рынке. А если вам срочно понадобятся средства, вы сможете легко их из такой подушки достать.

«Хорошо, если величина такого защитного фонда — не менее 12 месячных доходов. Помимо депозита в банке или ликвидных облигаций, можно также использовать паи ETF или ПИФ денежного рынка. Дополнительно фонд можно диверсифицировать по валютам. Например, четыре месяца жизни в рублях, четыре месяца — в долларах США и четыре месяца — в евро. Какую-то часть средств можно хранить наличными в сейфе», — советует финансовый консультант Владимир Верещак.

2. Определиться с целями

Нужно для себя определить, какова ваша основная стратегия на рынке. Если вы долгосрочный инвестор, то волатильность на рынке не должна вас беспокоить. После любых спадов рынок восстанавливается, на это требуется только время. Если у вас четко определены долгосрочные цели, то в период резкого падения на рынке не стоит в панике пересматривать свой портфель — это время нужно просто переждать.

Если ваша цель — инвестиции на срок менее трех лет, то в нестабильное время лучше выйти из рискованных активов. Вместо них купить облигации с погашением ровно до финансовой цели. А на новые свободные деньги можно докупить тех же облигаций, советует финансовый консультант Наталья Смирнова.

Крупнейшие обвалы фондового рынка: биржевой крах в США 1929 года и Великая депрессия

24 октября 1929 года на Нью-Йоркской фондовой бирже случился «черный четверг» — акции начали падать уже на открытии, индекс Dow Jones опускался до 11%. В «черный понедельник» 28 октября индекс Dow Jones упал уже на 13,5%, в «черный вторник» 29 октября — еще на 12%. В этот день было продано более 16 млн акций.

Потери инвесторов за октябрь—ноябрь 1929 года составили около $25–30 млрд. Вслед за кризисом на фондовом рынке начались проблемы и в экономике — этот период в истории США называется Великой депрессией.

Падение рынка США продолжилось до лета 1932 года. Для возвращения к докризисным максимумам понадобилось более 20 лет — это произошло только в 1954 году.

3. Диверсифицировать портфель

Сбалансированный инвестиционный портфель должен состоять из активов разной природы: акции, облигации, недвижимость, золото, инструменты, относящиеся к классу «альтернативных инвестиций», говорит финансовый консультант Владимир Верещак.

Цены на такие активы в один и тот же период времени двигаются в разные стороны — что-то может вырасти, а что-то упасть. За счет правильной диверсификации ваш портфель становится не столь чувствительным к снижениям, а эффективность инвестиций повышается, замечает он.

Финансовый консультант Наталья Смирнова также не рекомендует выбирать акции только какой-то одной отрасли или страны.

4. Проанализировать активы в своем портфеле

В ситуации, когда все аналитики предвещают наступление « медвежьего » рынка, нужно пересмотреть акции в своем портфеле — сократить долю рискованных и увеличить бумаги стабильных компаний. Финансовый консультант Наталья Смирнова в ситуациях неопределенности советует ориентироваться исключительно на эмитентов высокого качества — это должны быть крупнейшие компании в своих отраслях, которые точно переживут кризис, говорит эксперт.

Крупнейшие обвалы фондового рынка: крах доткомов

10 марта 2000 года индекс NASDAQ достиг исторического максимума — 5132,52 пунктов, после чего началось его падение. К маю он снизился до 3151 пунктов.

К докризисному уровню NASDAQ вернулся лишь в 2004 году. В результате падения рынка акций прекратили деятельность многие интернет-компании.

5. Присмотреться к дивидендным акциям

Реальный инструмент, который может нивелировать снижение стоимости портфеля при падении рынка, — это дивидендные акции, считает эксперт по инвестициям и личным финансам Игорь Файнман.

«Например, вы купили привилегированные акции «Сургутнефтегаза», а они подешевели на 10%. Зато выплаченный дивиденд составил 13% годовых, и даже несмотря на снижение вы в плюсе. Дивиденды создают свободный денежный поток, который можно распределять по своему усмотрению: реинвестировать в капитал или тратить на текущие нужды», — говорит Игорь Файнман.

Успешные американские инвесторы покупают не акции роста, а именно «дивидендных аристократов» (компании, которые увеличивают дивидендные выплаты год от года на протяжении более 25 лет). В случае снижения на рынке дивиденды позволяют портфелю инвестора не падать вслед за индексами, отмечает эксперт.

Проделав все эти перечисленные шаги заранее, вы сможете защитить свои активы от возможного падения и максимально снизите потери из-за волатильности на рынке.

Крупнейшие обвалы фондового рынка: падение из-за пандемии COVID-19

Рынок начал падать с 20 февраля из-за пандемии коронавируса и вводимых властями ограничений. В «черный понедельник 2020», 9 марта, индексы Dow, S&P 500 и NASDAQ упали примерно на 7,5% каждый.

12 марта, в «черный четверг», основные американские индексы упали на 10%. От максимумов падение составило около 30%. 16 марта, во второй «черный понедельник 2020», S&P 500 снизился еще на 5%. Низшей точки падения фондовый рынок в 2020 году достиг 23 марта.

Что делать, если рынок упал, а вы не успели к этому подготовиться?

В этом случае главное придерживаться двух главных принципов:

1. Не продавайте акции

Видя свой портфель в красной зоне, под влиянием эмоций хочется продать дешевеющие активы, чтобы спасти хоть часть денег. Но делать этого не нужно, советует эксперт Игорь Файнман, потому что рынок восстановится после любой коррекции.

«Самое правильное в момент падения на рынке: медитировать на график индекса S&P 500 за последние 50 лет — все это время он рос, растет сейчас и будет расти дальше. А коррекции — это временное, но необходимое «зло», которое нужно пережить как смерч и продолжить радоваться своим инвестициям», — резюмирует Файнман.

2. Докупайте акции

При просадке вы сможете выгоднее купить акции, которые раньше были дорогими. Сделав инвестиции в период спада по более низким ценам, вы сможете усредниться по цене входа и нивелировать падение в долгосрочном периоде, отмечает Наталья Смирнова.

А это значит, что вы почувствуете на себе не все падение, а только его часть. И через какое-то время доходность портфеля вырастет, говорит Владимир Верещак.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Инвесторы и трейдеры на бирже, стремящиеся заработать на снижении стоимости активов. Эта стратегия применяется на короткие позиции (в противоположность «быкам»). Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее Паевый инвестиционный фонд, а сокращенно ПИФ, является инструментом, при котором инвестор помещает свои средства в фонд и получает за это «кусок» всех активов и, соответственно, прибыли. Подробнее набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности. Подробнее

Инвестиции летом-2022: какие вложения уже не работают, а на какие стоит обратить внимание

Саян Галсандоржиев — инвестор, предприниматель, сооснователь инвестклуба VS Finance.

Вкладывать деньги однозначно стоит. Но, безусловно, делать это нужно с умом. Ситуация, которая сложилась в последнее время, вынуждает нас перестраиваться и анализировать инвестиционные инструменты куда более тщательно. То, что работало вчера, сегодня может приносить только убытки. Фондовый рынок, недвижимость, криптовалюта – что из этого актуально на сегодняшний день для инвестиций, а что нет? Давайте разбираться.

Фондовый рынок

У большинства инвесторов в портфеле есть акции, облигации, фонды и валюты разных стран. И это правильно. Главная задача — диверсифицировать портфель, то есть «набить» его разными инструментами, что позволит сохранить деньги. Речь даже не о получении сверхдоходности. Первое, что должен понимать любой инвестор, — инвестиции нужны прежде всего для сохранения капитала.

Особенно это актуально сегодня, когда, по данным ЦБ РФ, инфляция в мае составила 17,1 %. И грамотные инвестиции в фондовый рынок могут помочь сберечь от нее денежные средства.

Российские или зарубежные активы

При наличии небольшого капитала я всегда советую вкладывать только в российский фондовый рынок, так как стоимость большинства ценных бумаг нашей страны доступна для любого бюджета. Например, номинал одной облигации федерального займа (ОФЗ) составляет 1 000 рублей, в то время как номинал казначейских облигаций США стартует в районе 1 000 долларов. С последними особо не разгуляешься, если ваш инвестиционный капитал состоит из шестизначных сумм, а то и меньше. Но и дело тут не только в размере капитала.

«Их же сейчас не купить!» — наверняка подумали вы, когда речь зашла об американских облигациях. Действительно, доступ ко многим иностранным активам сейчас закрыт, а некоторые компании и сами ушли с российских бирж.

Так, 30 мая Банком России были введены ограничения по торговле американскими бумагами на Санкт-Петербургской бирже. Объясняется это защитой интересов российских инвесторов от возможных форс-мажорных ситуаций. И в этом я солидарен с позицией Банка. А уже 3 июня Евросоюз ввел санкции в отношении Национального расчетного депозитария (НРД), что привело к невозможности торговать иностранными ценными бумагами и получать по ним купоны и дивиденды (если они хранились в этом депозитарии). Российских ценных бумаг это не касается, как и не касается иностранных бумаг, которыми инвесторы из РФ владели через депозитарный мост «СПБ Банка» и центрального депозитария США DTC.

В условиях геополитической нестабильности своим клиентам и участникам клуба мы не советуем приобретать зарубежные активы. Российские ценные бумаги — наиболее безопасный вариант для инвесторов. Достаточно вспомнить недавнее отключение от SWIFT, когда невозможно было вывести деньги, если они находились у иностранных брокеров. Да, сейчас обстановка немного другая — брокеры сориентировались, некоторые банки работают по SWIFT и даже увеличили лимиты. Но что будет завтра — предугадать невозможно.

А что с фондами

Сейчас у российских брокеров есть доступ не ко всем ETF. Например, сегодня нельзя купить акции фондов FinEx. А у кого они и были — не могут их продать, так как у компании иностранная юрисдикция. Советую не расстраиваться, тем более если до этого не собирались выводить оттуда деньги. Портфельные инвестиции — это игра вдолгую. Ситуация рано или поздно изменится. В нашем инвестклубе именно такая стратегия, ведь терпение — это самый главный инструмент инвестора.

Если говорить про приобретение биржевых фондов с иностранного брокерского счета, то я бы не рекомендовал это делать. Во-первых, из-за нестабильной ситуации в мире, о чем уже говорилось выше. Во-вторых, неподготовленному инвестору будет сложно в этом разобраться без опыта и специальных знаний. В-третьих, стоимость таких активов может быть очень высокой. Но если вы обладаете внушительным капиталом, необходимой базой знаний и не боитесь рисковать — попробовать можно.

Какие инструменты выбрать

У большого количества российских инвесторов остается не так много способов сберечь деньги от инфляции. Вероятнее всего, единственной доступной альтернативой останется вложение в российские ценные бумаги. Проценты по вкладам в банки уже сейчас не перекрывают инфляцию.

На текущий момент на российском фондовом рынке доступны только самые простые инструменты для инвестиций. Сейчас я бы советовал обратить внимание на облигации. Консервативный инструмент, который обычно преобладает в портфелях у более осторожных инвесторов. Высокой доходности от них не ждут, но в качестве страховки — лучшее решение. Да, уровень доверия в нестабильные времена упал даже к государственным облигациям (ОФЗ), некоторые инвесторы остерегаются их покупать из-за разговоров о дефолте. Однако я придерживаюсь принципа «если живешь в этой стране — не стоит бояться дать ей в долг». Если обвалятся государственные облигации, обвалится и все остальное.

К тому же по рублевым облигациям сейчас достаточно высокая доходность. Как правило, у государственных она зависит от ставки Банка России, которая сейчас составляет 11 %. Кроме этого, их стоимость сейчас меньше номинальной. Почему так происходит? Фондовый рынок схож с рынком вторичного жилья. Только покупатели там приобретают не недвижимость, а ценные бумаги друг у друга. И поскольку кредитный рейтинг нашей страны из-за санкций очень низкий — инвесторы, особенно зарубежные, массово избавляются от российских ценных бумаг.

В связи с чем мы имеем уникальную ситуацию, когда государственные облигации стоят меньше, чем номинал, то есть меньше 1000 рублей. Так, купив облигацию за 960 рублей и дождавшись выплаты номинала, можно получить выплату в 1000 рублей и еще проценты сверху (примерно 11 %). Выгодно? Определенно.

Стоит присмотреться и к акциям российских компаний. Сейчас экономика страны сжата на максимум, и многие российские компании стоят две-три своей годовой прибыли, а некоторые и меньше. Это очень дешево. Например, Сбербанк сейчас стоит примерно три годовые прибыли, а крупнейший американский банк Bank of America 10 годовых прибылей (сравниванием показатели P/E). Чем ниже этот показатель, тем выгоднее — вы получаете больше прибыли в расчете на одну акцию. И парадокс в том, что при дальнейшем сохранении санкций ожидается рост российского фондового рынка и увеличение стоимости компаний нашей страны. В то время как западная экономика готовится к рецессии — ей расти некуда. Конечно, речь не обо всех компаниях. Нужно анализировать отдельно каждую и понимать, как санкции повлияли конкретно на нее.

Недвижимость

Инвестиции в недвижимость — психологически самый надежный инструмент для инвесторов. И так было долгое время. Но сейчас этот рынок подвержен негативному влиянию таких факторов, как:

- высокая ставка ЦБ, которая влияет на ставку по ипотеке;

- отсутствие или дороговизна импортных материалов, которые используются при строительстве и ремонтах.

Все это создает риски для строительной отрасли и в целом негативно сказывается на стоимости недвижимости — с одной стороны, компании стремятся повысить цены, так как несут больше расходов, а с другой — спрос уменьшился в силу повышенных ипотечный ставок. С 30 мая Сбербанк снизил их до 10,9 %, но назвать это выгодным все равно нельзя.

В нашем клубе мы обучаем анализировать все с точки зрения бизнеса. И рынок недвижимости в том числе. Так, даже в нестабильные времена есть локальные рынки, где цены на недвижимость продолжают расти несмотря ни на что. Например, в Сочи и других курортных городах России — Адлере, Геленджике и других. Вместе с одноклубниками мы приобретаем недвижимость в Сочи с целью последующих инвестиций. На данный момент у нас есть восемь объектов. Предпочтение отдаем премиум-сегменту — с точки зрения инвестиций он более привлекательный. Кроме этого, я советую уделять особое внимание анализу конкретной строительной компании (оценивать ее капитал, положение на рынке).

Криптовалюта

Несмотря на падение биткоина и альткоинов, сокращение капитализации рынка криптовалют, до сих остаются желающие использовать этот инструмент в качестве инвестиций. Прежде всего это связано с надеждами на повторение бурного роста биткоина. Но ожидания стоит умерить. Привлечь огромные капиталы уже не получится, а значит, и сверхдоходности ждать не стоит. Дикий рост конкретно биткоина произошел из-за того, что очень быстро увеличивался капитал, который в него вкладывался. Капитализация рынка криптовалют сегодня составляет 1,3 трлн долларов. В мире уже нет столько денег, которые смогли бы обеспечить бурный рост снова. Он возможен, но не в таких масштабах. И предсказать, какие цифровые валюты взлетят вверх, а какие нет — из разряда гадания на кофейной гуще. Достаточно вспомнить, как совсем недавно рухнула платежная система Terra (LUNA), и люди просто потеряли свои деньги. Предугадать это было невозможно.

Кроме этого, стоит помнить, что деятельность криптовалютного рынка на сегодняшний день никак не регулируется. В случае потери денег из-за мошенников — обратиться за помощью будет некуда. Поэтому в нашем клубе мы рекомендуем вкладывать в криптовалюту не более 10 % от всего инвестиционного капитала.

Вывод: что делать

То, что происходит сейчас с мировой экономикой и российской, в частности, — не повод отказываться от инвестиций. Если осознавать риски и диверсифицировать активы, можно обезопасить капитал от инфляции и даже его приумножить.

От вложений в иностранные ценные бумаги стоит воздержаться, по крайней мере сейчас, и сосредоточить свое внимание на российском фондовом рынке. Облигации дают хорошую доходность — стоят дешевле номинала и предлагают привлекательный размер купонных выплат, к тому же они достаточно безопасны и подходят инвесторам с любым бюджетом. В качестве инвестиций в недвижимость я бы рекомендовал сфокусироваться на поиске локальных рынков и надежных компаний в премиум-сегменте. Несмотря на то что традиционно рынок недвижимости для многих людей считается консервативным, риска сейчас в нем достаточно. А при желании вложиться в криптовалюту — не превышать 10 % от общего капитала.

Не хотим терять вас, давайте дружить! Подпишитесь на наш Telegram-канал, тут финансовые лайфхаки каждый день!

Источник https://habr.com/ru/company/iticapital/blog/212629/

Источник https://quote.rbc.ru/news/article/6049da8a9a7947964f0fcda0

Источник https://fintolk.pro/investiczii-letom-2022-kakie-vlozheniya-uzhe-ne-rabotayut-a-na-kakie-stoit-obratit-vnimanie/