Облигации и банковские депозиты — что выгоднее?

Депозит в банке для физических лиц: что это?

Депозит — один из способов получения прибыли от размещения в банке финансовых активов. Это могут быть деньги в национальной и иностранной валюте, ценные бумаги, драгоценные металлы. В чем разница между вкладом и депозитом, какой термин является правильным и что надо знать владельцам банковских депозитов?

Чем депозит отличается от вклада

Депозит и вклад — банковские услуги, доступные для физических и юридических лиц, индивидуальных предпринимателей. Разница заключается в типах размещаемых активов: на вклад принимаются только деньги, на депозит — ценные бумаги, драгоценные металлы в физическом выражении и на обезличенных металлических счетах, деньги. Понимая типизацию размещаемых ценностей, вклад можно назвать депозитом, поскольку размещение денег не противоречит понятию «депозит». А вот депозит назвать вкладом нельзя, так как сузить понятие депозита только до денег будет неправильным.

В случае с физическими лицами, понятия депозита и вклада тождественны, и в большинстве случаев речь идет о размещении денег клиента в банке на определенных условиях. Для компаний чаще применяется термин «депозит».

Виды депозитов

Деление на виды связано со сроками размещения средств, типами передаваемых банку активов, возможностями доступа к ценностям.

По сроку

- срочные;

- до востребования.

Первые подразумевают интервал размещения средств, оговариваемый до заключения договора. Срок может быть любым от одного месяца и влияет на ставку: наибольшую прибыль можно получить при размещении средств на максимальный срок. Большинство банков предлагают депозиты на срок до трех лет, по истечении срока договор автоматически пролонгируется на новый период, аналогичный выбранному при размещении средств.

Депозиты до востребования можно отозвать в любой момент. Их особенность в том, что вне зависимости от срока размещения начисленные проценты сохраняются. Правда, ставка очень невысока — в среднем 0,1%.

По возможностям управления

отзывной с пополнением

отзывной без пополнения

Наибольший доход приносит такой депозит, где нет возможности забрать деньги досрочно. Когда вы заключаете договор, банк не просто принимает ваши средства на хранение, он использует их для выдачи кредитов, торгов на фондовых и валютных биржах. Именно это позволяет выплачивать вам процент по депозиту: это часть прибыли, которую принесло размещение ваших средств. Банку важно понимать, каким объемом средств он может располагать в определенный период, поэтому за вашу гарантию не забирать деньги спонтанно процент по вкладу выше.

В некоторых банках для пополняемых депозитов действует правило: при увеличении суммы вклада в 10 раз его ставка автоматически понижается. Точные условия указаны в договоре, но, как правило, такой вклад переходит в категорию сберегательного счета по минимальной ставке. Почему так? Этим банк подталкивает к заключению нового договора на большую сумму, которая потенциально принесет клиенту и большую доходность: чем больше сумма, тем выше процент по вкладу. Но здесь есть и другой нюанс: расторжение вклада до истечения его срока подразумевает пересчет процентов по минимальной ставке, и в таком случае вы потеряете все начисления за последний расчетный период. Поэтому вместо пополнения текущего вклада иногда лучше открыть новый депозит в банке.

По форме ценностей

С деньгами все понятно — вы переводите их на депозитарный счет с вашей банковской карты, вносите через банкомат или кассу банка.

Но если речь идет о металлах, здесь есть два варианта:

фактическое размещение ценностей

через обезличенные счета

По форме ценностей

В первом случае вы покупаете металлические слитки или монеты и передаете их на хранение в банк. По истечении срока депозита банк возвращает вам ценности и проценты по ним в денежном эквиваленте, если они есть. Вопрос дальнейшего управления активами собственник решает сам: продать золото банку или разместить на депозит повторно.

Обезличенный металлический счет подразумевает приобретение ценных металлов без выдачи физического эквивалента. Оплаченный вес поступает на ваш счет, при этом производитель, номера слитков и другая идентификационная информация не указываются.

В обоих случаях владелец депозита сам следит за котировками и может продать металлы в любое время. Доходность определяется текущим курсом, при падении стоимости золота вы тоже понесете убытки. Банковский депозит в этом случае — просто место хранения.

С ценными бумагами ситуация схожа. Бумажные акции или облигации, которые вы приобрели самостоятельно, можно доверить депозитарию — финансовой организации, которая хранит ценные бумаги и перерегистрирует права собственности на них в случае перехода. Депозитарием также называется место в хранилище банка, где находятся ячейки для ценностей, передаваемых в физическом эквиваленте.

Кроме этого, можно вступить в ПИФ или открыть индивидуальный инвестиционный счет для получения прибыли от ценных бумаг, оборачиваемых электронно.

По выгодоприобретателю

Можно открыть депозит в банке на себя или на . Чаще всего вклады на третье лицо открываются на детей для получения определенной суммы при наступлении совершеннолетия. При заключении договора с банком на свое имя родитель указывает выгодоприобретателем ребенка и при этом может управлять депозитом — пополнять или даже отозвать его — до тех пор, пока ребенок не заявит на него свои права, но не ранее наступления 14 лет. Если депозит открыт на имя ребенка, распоряжаться средствами на счете может только он: с 14 лет с ограничениями и с 18 лет — свободно.

Как открыть депозит в банке

Открыть депозит в банке может любой гражданин РФ с возраста. Для этого нужен паспорт и средства, которые вы готовы положить на вклад или перевести в другие активы.

Визит в банк не нужен: для всех текущих клиентов банка возможно дистанционное открытие вкладов в мобильном приложении или на сайте банка.

Облигации и банковские вклады — что выбрать?

Банковские вклады долгое время были единственным доступным способом легко и безопасно инвестировать деньги. Банки стабильно выплачивают проценты, а для заключения договора достаточно обратиться в отделение и подписать документы. С другой стороны, последние пару лет двери на фондовый рынок открылись еще шире, в тренд вошли надежные облигации с более высокой доходностью. Возникает вопрос: вклад в банке или облигации – что выбрать?

В чем разница и сходство

Разница между облигациями и депозитами заключается в схеме работы инвестиций, больше затрагивая юридическую сторону.

Облигации – долговые бумаги. Эмитент фактически берет деньги инвестора в долг, обещая полностью вернуть номинальную стоимость в дату погашения. За пользование чужими деньгами компания или госорган платит процент в виде купонов. Сами долговые бумаги имеют не только номинал, но и рыночную стоимость – цену, за которую можно купить или продать облигацию на бирже. А доход извлекается несколькими способами: прибылью от перепродажи или купонными выплатами.

Вклады – это размещение денежных средств на счетах банков, на изначально определенных условиях, с целью получения процентного дохода. Их нельзя перепродавать, как долговые бумаги, и извлекать дополнительную прибыль. Доход начисляется ежедневно, но выплачивается в строго оговоренные дни. Если вкладчик желает забрать депозит раньше, чем указано в договоре, процентная ставка снижается до минимальной 0,1%, соответственно, сокращается и прибыль.

Преимущество облигаций, по сравнению с банковским депозитом, в большей доходности, даже с учетом всех сопутствующих комиссий и налогов. Однако не каждый выпуск бондов обещает высокий процент. На бирже встречаются и низкодоходные бумаги с купонами 3-5%, что примерно равно инфляции и условиям по банковским вкладам. В банки иногда проводят акции, предлагая разместить средства под повышенный процент.

При этом столь разные финансовые инструменты имеют ряд одинаковых характеристик:

Анализ по основным показателям

Сравнительный анализ – упрощенная «карта» инвестора, которая поможет определиться с основными факторами выбора.

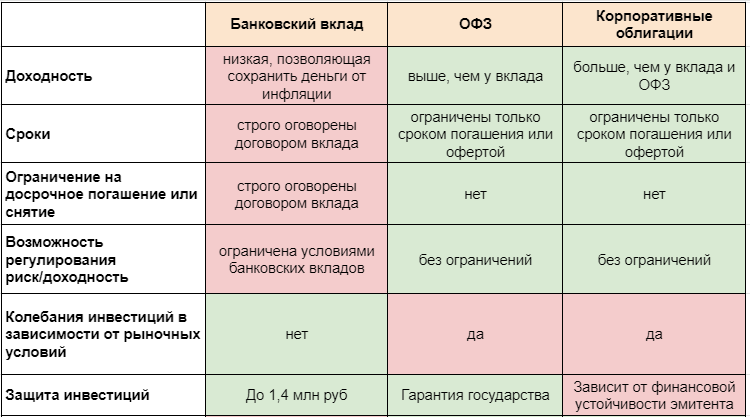

Для объективности в раздел «Вклады» входят все виды депозитов, за исключением наименее доходных «До востребования». «Облигации» – это бонды трех групп: гособлигации (ОФЗ), муниципальные и корпоративные.

Что выбрать в 2021 году?

Нельзя однозначно утверждать, что выгоднее: вклады или облигации. Это разные типы инвестиций со схожими характеристиками, выгодные в той или иной области.

Вклады лучше подходят для сохранения капитала до суммы 1,4 млн рублей. А также для диверсификации портфеля с высокорисковыми ценными бумагами. Доходность зависит от суммы депозита, срока и сопутствующих условий (пополнение, снятие). Они прогнозируемы и предсказуемы, это полностью пассивный доход, совершенно не требующий контроля. Для долгосрочной инвестиции можно оформить пролонгацию, регулярно выводить процентный доход либо капитализировать его. Но ставка может периодически меняться, падая или повышаясь, в зависимости от рынка.

Облигации – гибкий инвестиционный инструмент, позволяющий получать максимальную доходность до 10%-15% годовых, независимо от суммы стартовых инвестиций. Верхний порог вложений не ограничен, плюс действуют налоговые льготы в виде дополнительного дохода в 13%. Государственные, муниципальные, корпоративные, требуют минимальной аналитики и редкого контроля (не касается ОФЗ). Срочность вариативна – их можно приобретать в любой момент обращения, с погашением через 1-3-5-10-20-30 лет.

В последние пару лет депозиты перестали быть единственным доступным вариантом безопасно инвестировать личные накопления. С падением ставок вклады становятся менее привлекательными на фоне доходных облигаций. Биржевые бонды также надежны, но приносят больше прибыли, чем вытесняют банковские предложения на второй план. При этом вклады проще открывать и закрывать, а иногда банки поднимают ставки, выдвигая дополнительные условия в части суммы или срока размещения средств.

Что лучше: вклад в банке или облигации?

Что выгоднее — облигации или вклады? Сегодня сравним эти финансовые инструменты.

На первый взгляд вклады и облигации кажутся похожими. В обоих случаях вы даете деньги на какое-то время, а вам за это платят проценты.

Тем не менее, свойства вкладов и облигаций заметно разнятся. В чем же они заключаются?

Банковский вклад

Банковский вклад — самый понятный способ вложения денег. Доход известен заранее. Плюс также ваши средства застрахованы на 1.4 млн рублей в случае потери банком лицензии или банкротства.

Но полноценно заработать на вкладе не получится, так-как депозит лишь спасает деньги от инфляции, а не приумножает их. Сейчас, при официальной инфляции в 6% средняя максимальная ставка по вкладам в ТОП-10 крупнейших банков РФ составляет 5,1%.

Это та ставка, на которую могут ориентироваться наиболее консервативные вкладчики, которые смотрят исключительно в сторону крупнейших банков.

С начала года показатель ставки вырос на 0,6 процентных пунктов. И в принципе, после того, как ЦБ РФ озвучил свои планы по дальнейшему увеличению ставки для борьбы с инфляцией, то можно ожидать, что и ставка по вкладам продолжит рост.

Но у банковского вклада есть другие существенные минусы помимо низкой ставки. Сроки зачисления процентов по вкладу может занять от трех месяцев до года.

Облигации

Поэтому большинство инвесторов все чаще предпочитает пользоваться облигациями. Но облигации устроены иначе чем вклады, инвестировать в них обычному человеку сложнее и рискованнее. Но обо всем по порядку.

Облигация — это долговая ценная бумага, которая обязывает эмитента (того, кто выпускает облигацию) выплатить определенную сумму и процент за использование средств в установленный срок.

Другими словами, компания или государство получает средства для своей деятельности и обязуется вернуть их в оговоренный период, предоставив инвесторам возможность заработка в виде процента от инвестированной суммы.

В России номинал облигаций чаще всего равен 1000 руб за 1 бумагу. И после погашения на счет возвращается эта 1000 руб, независимо от того за сколько вы покупали облигацию. За время владения долговой бумагой выплачиваются купоны, исходя из которых складывается доходность облигаций.

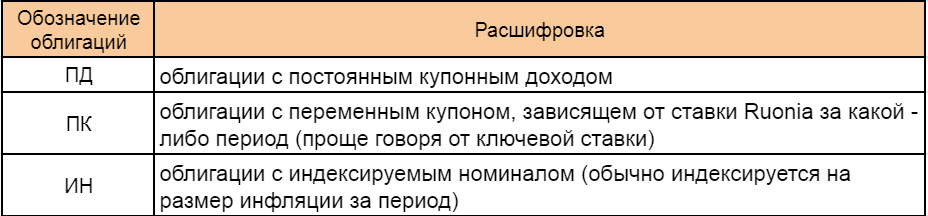

В связи с чем облигации различают в основном по купонным выплатам.

Облигация может быть с постоянным купонным доходом, с переменным купоном, где сумма купона зависит от ключевой ставки и еще есть вариант с индексацией, когда выплата обычно индексируется на размер инфляции.

В основном на рынке преобладают облигации с постоянным купонным доходом. Выпуски с переменным купоном и с индексируемым номиналом небольшие, как по разнообразию, так и по объему — их в основном используют для страховки сбережений в случае неопределенности на рынке.

Самыми надежными считаются ОФЗ — облигации федерального займа (облигации, через которые занимает государство), далее идут муниципальные облигации, а затем корпоративные.

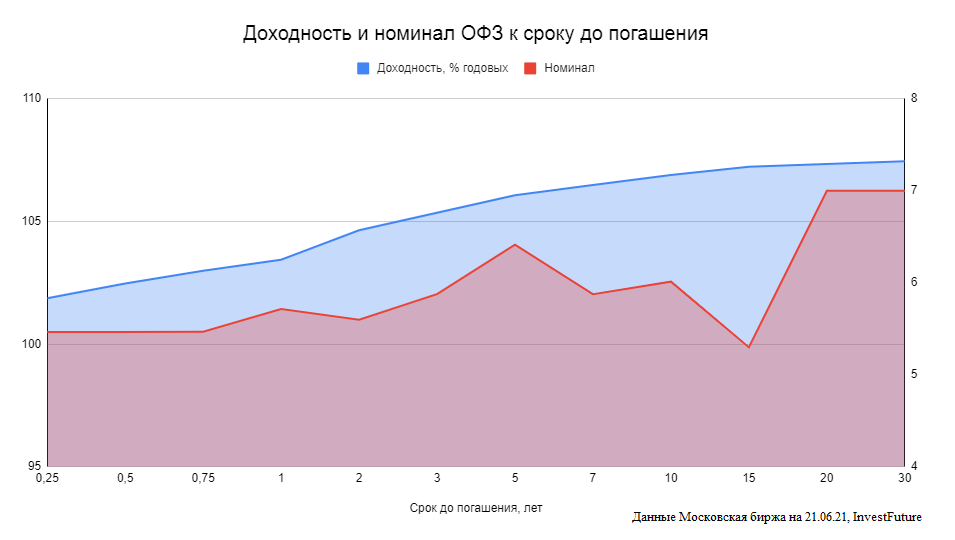

На рынке инвесторы чаще всего обращают внимание на доходности по ОФЗ с различными датами до погашения (3).

Обратите внимание, что чем дальше срок погашения ОФЗ — тем выше доходность облигаций. Сейчас доходность по 10-летним ОФЗ в среднем составляет 7,17% годовых, а по 2-х летним 6,57% годовых.

При этом номинальная стоимость может широко варьироваться начиная с пятилетних ОФЗ. Это связано с более высоким риском бумаг, имеющих дальние сроки погашения — они более волатильны. В зависимости от ситуации на рынке нужно быть готовым, к тому, что покупка этих ОФЗ может привести к более сильным колебаниям портфеля.

Из всего вышесказанного можно выделить несколько основных правил рынка облигаций, которые важно знать начинающему инвестору.

Чем выше доходность облигаций — тем выше риски. Если доходность по облигации выше чем средняя по рынку — это признак того, что инвестиции в эти облигации могут привести к непредвиденным рискам.

Если на рынке происходит коррекция — доходности по облигациям растут, а их номинальная стоимость снижается. И наоборот — если облигации растут в цене, то доходности по ним снижаются. Но в любом случае при погашении вы получите на счет номинал — в большинстве случаев это 1000 руб

Наиболее надежными считаются облигации с короткими сроками погашения — до 3 лет. Хоть по ним доходность не самая впечатляющая, но риски ниже.

При выборе облигаций стоит обращать внимание на ликвидность, то есть на возможность облигации быть быстро проданной по среднерыночной цене. Ликвидность выше у ОФЗ и корпоративных облигаций крупнейших компаний (СБЕР, Газпром, Магнит, МТС).

Не стоит покупать облигации, если видите низкую ликвидность или малоизвестную компанию. Под низкой ликвидностью имеется в виду ситуация, когда при попытке купить облигацию вы видите большую разницу между ценой предложения/покупки (это называется спред) и маленьким объемом заявок от других участников.

Есть и небольшие нюансы при покупке облигаций. Облигации на российской бирже торгуются в процентном отношении к номиналу.

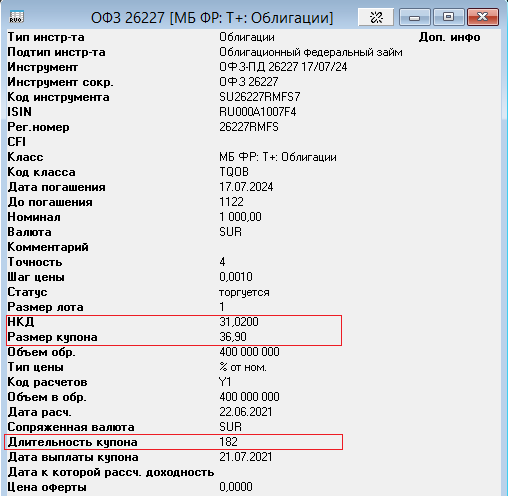

К примеру, если в заявке увидите цену 102, то это означает, что облигация стоит 1020 руб. Соответственно, лучше покупать облигации по цене близкой к 100. Также обращайте внимание на НКД (накопленный купонный доход) облигации :

К примеру по ОФЗ26277ПД НКД равен 31,02 руб, а сам купон 36,90 руб. Это значит, что в стоимость облигации уже включен накопленный купонный доход продавца.

Покупая облигацию, вы заплатите НКД продавцу, а затем получите купон в 36,90 руб полностью в дату выплаты купона. Поэтому большинство инвесторов стараются купить облигации с наименьшим НКД.

Но с другой стороны, НКД является большим преимуществом облигаций перед вкладами в банках — продав облигацию вы в любом случае получите купонную доходность, не дожидаясь конца срока этой облигации.

Стоит еще смотреть и на длительность купона. Обычно длительность отображается в днях. 91 день — это выплаты купона раз в квартал. 182 дня — раз в полгода. Чем ниже длительность купона — тем интереснее облигация.

Бывают облигации с купонными выплатами и раз месяц — но это в основном корпоративные облигации с весьма высокими рисками.

Еще есть такие важная вещь как оферта — право эмитента погасить облигации раньше времени. В таком случае право оферты озвучивается в начале выпуска облигации.

Обычно участники рынка стараются избегать облигации с офертами, поскольку при приближении к дате оферты может снижаться номинальная стоимость облигаций.

Существуют и другие виды облигаций, о которых мы еще не сказали.

К примеру, номинированные в иностранной валюте — еврооблигации компаний и государств. Но для инвестирования в еврооблигации нужны большие суммы денег.

Для покупки одной еврооблигации ВЭБа VEB-23 EUR потребуется 1000 евро или около 100 тыс рублей, при этом доходность к погашению сейчас всего лишь 1,95%.

Сами по себе еврооблигации привлекательное вложение, поскольку позволяют получать пассивный доход в валюте при сравнительно низких колебаниях котировок.

Риски Облигаций

Еще, конечно, нужно рассказать о главных рисках на рынке облигаций, куда без них.

Эмитент облигации может разориться. В таких случаях объявляется дефолт по облигациям и можно потерять все вложенные деньги. Процесс дефолта непростой и после его объявления часто можно вернуть часть инвестированных средств через суд. Но в целом процесс неприятный и долгий.

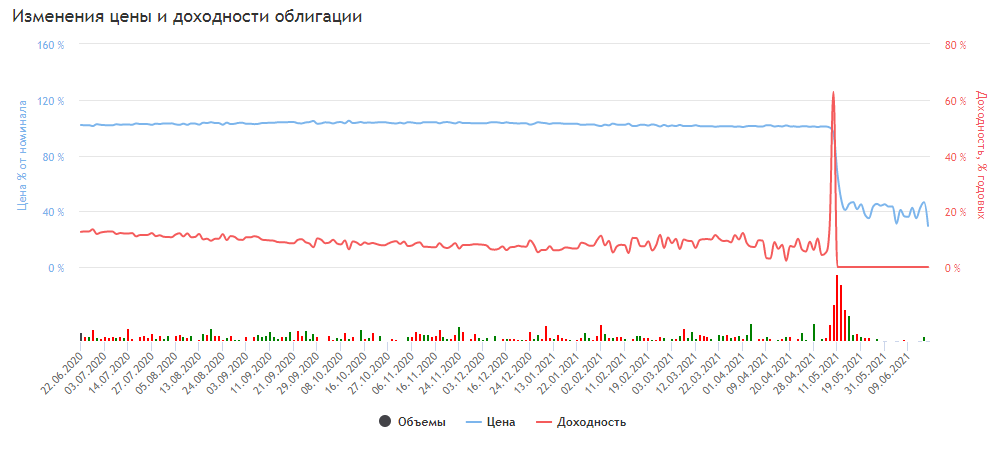

Уверенность в возврате стоимости облигаций при погашениях стимулирует инвесторов часто бездумно их скупать. Но по факту, не все готовы столкнуться с снижением номинальной стоимости облигаций, даже несмотря на рост доходности.

Колебаниия на рынке облигаций тоже могут достигать высоких значений. Облигации по номиналу могут как расти на 10-20% за год, так и сильно снижаться. Поэтому при выборе облигаций в качестве инвестирования — будьте готовы к просадкам портфеля в тяжелые для рынка времена. Конечно не таким серьезным как в акциях, но все же к такому риску нужно быть готовым.

Но в целом, если говорить про риски, весьма сомнительно, что может произойти дефолт по ОФЗ или по облигациям крупных, системообразующих компаний (Газпром, Сбер, Тинькофф, Магнит, Роснефть). А если разорятся такие гиганты, там уже будет не до вложений в облигации.

А вот по облигациям маленьких и неизвестных компаний вполне может случится дефолт — стоит вспомнить недавний технический дефолт по облигациям «Дяди Дёнера» , известной в России уличной сети по продаже шаурмы. Компания выпустила два вида облигаций на 110 млн руб с доходность одного — 14%, другого — 13,5%. Но после проблем с налоговой, не выполнила обязательства по облигациям:

Облигация по номиналу упала более чем в 2 раза и до сих пор торгуется по по цене в 40% от номинала, вместо 100%.

О таких облигациях говорят как о Высокодоходных облигациях, сокращенно ВДО.

Начинающим инвесторам мы не советуем покупать ВДО, так-как это очень рискованные вложения. Но все же вкратце расскажем про главные особенности таких облигаций.

Общий объем таких размещения менее 1 млрд руб. У них отсутствует инвестиционный рейтинг или он очень низкий. Доходность у них выше 12-14% годовых. Как правило, бывают частые выплаты купонов.

В общем, как вы уже поняли — рынок облигаций не так прост, как кажется на первый взгляд. Но есть несколько простых правил, которые можно без труда запомнить. И тогда можно получить доходность выше чем у банковского вклада при относительной стабильности портфеля.

Сравнение банковского вклада и облигаций

Теперь попробуем сравнить эти два инструмента — облигации и вклады.

Для начала нужно обязательно учесть разницу в налогообложении.

По депозитам инвестор имеет право на налоговый вычет в размере ключевой ставки в начале года, умноженной на 1 млн руб. В 2021 г. эта сумма будет равна 42 500 руб. С этого дохода вкладчик не будет уплачивать НДФЛ.

По купонам облигаций такая льгота не предусмотрена. За вычетом НДФЛ по ставке 13% доходность ОФЗ составит 5,3% на срок 1 год, 5,57% — на срок 2 года и 5,74% — на срок 3 года.

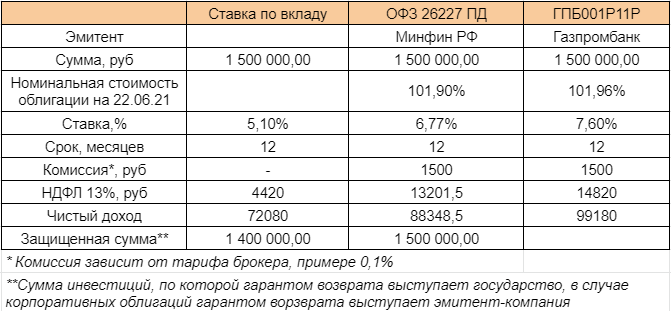

Сравним инструменты на примере инвестиции в размере 1,5 млн руб на срок 1 год по вкладу, трехлетним ОФЗ и корпоративным облигациям.

Как мы видим по таблице, выгода по вложениям в ОФЗ 26277 ПД по сравнению с вкладом составит 17182 руб. Выгода по инвестициям в облигации Газпромбанка по сравнению с вкладом составит 27100 руб.

С учетом налога на купоны разница с вкладом не такая большая, но ОФЗ и корпоративные облигации все равно остаются выгоднее вклада.

Выгода особенно будет проявляться при сумме инвестиций свыше 1 млн руб. Во-первых, снижается преимущество льготного налогообложения по депозиту. Во-вторых, по ОФЗ государство несет ответственность на всю сумму, без ограничения.

Гарантом по корпоративным облигациям выступает компания — эмитент, выпустившая облигацию. Поэтому инвестиции в корпоративные облигации сопряжены с рисками и во многом зависят от платежеспособности компании-эмитента. От этого и доходности по корпоративным облигациям выше. Чем надежней эмитент — тем лучше — риски инвестиций ниже.

Выводы: что лучше — вклад или облигации?

В целом, давайте еще раз рассмотрим преимущества и риски банковских вкладов и облигаций (7).

По таким параметрам как доходность, срок, ограничения на досрочное погашение или снятие — фаворитами явно выглядят облигации. С учетом всех факторов, включая рыночные риски и гарантии защиты — более интересны ОФЗ.

Поэтому интерес консервативных инвесторов к облигациям не случаен.

Но никогда не забываем про диверсификацию. По традиции можно использовать как банковские вклады, так и облигации с акциями. В каких пропорциях — все зависит от профиля инвестора. Более рискованно будут выглядеть покупки только облигаций или только акций на всю котлету.

Ну а если все же решитесь на покупки облигаций, то их стоит покупать следуя определенному плану.

Вам нужно определиться с эмитентом. Кто разместил облигации? Государство или компания?

Далее определяете сроки инвестирования. На основании этого — можно подобрать облигации с схожими сроками по погашению. Решили инвестировать на 3 года — посмотрите облигации с погашениями в течении 3 лет.

Потом нужно разобраться с доходностями. Не нужно гнаться за более высокими доходностями — посмотрите среднюю температуру по рынку. Если выбрали в качестве инвестиций корпоративную облигацию — обратите внимание на долговую нагрузку эмитента, а также на ликвидность облигации при покупке и продаже.

И в заключении хотелось бы озвучить главную особенность облигации. Так сложилось, что доходности по облигациям стремяться к уровням инфляции. Если доходности по облигациям будут ниже уровня инфляции — облигации будут никому не интересны, ведь они не позволяют сохранить капитал выше инфляции.

Поскольку ЦБ РФ озвучил свои планы по инфляции в 4% и планирует их достичь к 2022 году, то доходности по облигациям будут стремиться к 4% к 2022-2023 годам. Это значит, что облигации будут расти в цене по номиналу, по мере снижения доходностей.

Поэтому купив облигации сейчас в течении 3 лет можно получить как купонный доход, так и разницу в цене роста облигаций по номиналу, что, конечно же, выгоднее, если бы просто открыли банковский депозит.

Еще раз повторим важную мысль — только вы решаете куда и как вы будете вкладывать деньги. Обязательно учитывайте все особенности облигаций и вкладов, про которые мы сегодня говорили.

Источник https://www.raiffeisen.ru/wiki/chto-takoe-bankovskij-depozit/

Источник https://1000bankov.ru/wiki/obligacii-i-bankovskie-vklady—chto-vybrat/

Источник https://investfuture.ru/edu/articles/chto-luchshe-vklad-v-banke-ili-obligatsii