Общая характеристика кредитной карты Альфа банк 100 — где получить карту

Альфа Банк кредитная карта — особенности и условия

Банковский сектор сегодня относится к наиболее динамично развивающимся. Постоянно появляются новые интересные предложения как для физических, так и для юридических лиц. Однако существует ряд удачных решений, спрос на которые с течением времени только возрастают. К таким относятся карты со льготным периодом кредитования. Процедура их оформления упрощается, в то время как иметь такую карту очень удобно для совершения покупок в те периоды, когда свободных сумм нет. Процедура их оформления упрощается, в то время как иметь такую карту очень удобно для оплаты покупок. На рынке данного банковского продукта явственно выделяется Альфа Банк кредитная карта, предполагающая льготный период длительностью в целых 100 дней.

Альфа банк кредитная карта 100 дней без процентов: общая характеристика

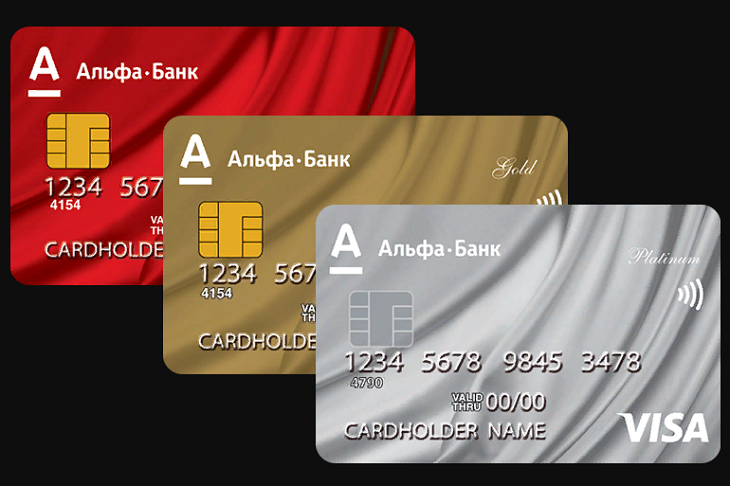

Кредитные карты такого образца можно получить одной из двух систем: Visa и MasterCard, причем как в рублях, так и в валюте. Наличие у карточки электронного чипа делает ее использование в разы удобнее, главным образом для тех, кто часто выезжает за рубеж.

Нечасто банки имеют возможность предложить своим клиентам настолько длинный срок беспроцентного кредита. Обычно он составляет до 50 дней. Поэтому альфа банк кредитная карта 100 выгодно выделяется среди прочих. Особенно с учетом того, что отсутствие начисления процентов с течение льготного периода относится не только к покупкам: альфа банк снятие с кредитной карты в банкоматах разрешает.

Чтобы суметь правильно воспользоваться всеми преимуществами такого предложения, следует внимательно изучить условия кредитных карт альфа банка и вникнуть во все нюансы, так как штрафы, комиссии и неустойки за просрочку значительные и разом перекроют всю полученную выгоду.

Кредитные карты 100 дней без процентов бывают трех категорий: Classic, Gold и Platinum. Они отличаются суммой кредитного лимита, стоимостью обслуживания и комиссией. Процентная ставка равна для всех и составляет от 11,99%.

Льготный период: на что стоит обратить внимание

Сразу отметим, что разрекламированный льготный период 100 дней дается лишь владельцам традиционных кредитных карточек, выпущенных банком. Иные категории карт (к которым относятся кобрендинговые) рассчитаны на шестидесятидневный период без процентов.

Суть наличия льготного периода в том, что вы имеете право пользоваться деньгами банка бесплатно. Для этого вы должны запустить цикл, совершив покупку или сняв наличные деньги в банкомате. С этого момента у вас есть сто дней на то чтобы вернуть основной долг.

Однако важно помнить, что определенные платежи нужно совершать регулярно. Число, когда был заключен кредитный договор, является точкой отсчета платежного периода, причем это правило работает для каждого месяца. Данный период длится двадцать дней, в течение которых на карту необходимо внести минимальный платеж, который составляет 5% от общей суммы задолженности по кредитной карте (не может быть меньше 320 рублей). И самый главный момент: только после совершения первой покупки начинается период без процентов. Уже на следующий день после ее совершения все новые покупки становятся льготными (в данном случае – в течение ста или шестидесяти дней). Общую сумму накопившейся задолженности необходимо погасить до окончания установленного срока. Если вы не выходите в ноль, то следующий льготный период не активируется, а банк начисляет проценты за пользование заемными средствами.

Для большей наглядности расчета льготного периода рассмотрим схему, предложенную на официальном сайте Альфа Банка. Предположим, что договор с банком заключен 22 ноября. Но это не главная дата, основное внимание уделяем тому числу, когда была сделана первая покупка с использованием полученной кредитной карты. В нашем примере это 28 ноября. Следовательно, со следующего дня ведет отсчет льготный период, который длится 100 дней (до 9 марта). В течение этого периода требуется дважды заплатить минимальный платеж. Сроки отсчитываются от числа заключения договора и составляют 20 дней. Вся задолженность должна быть погашена до того, как придет 9 марта. В таком случае проценты начислены не будут, и цикл начнется заново.

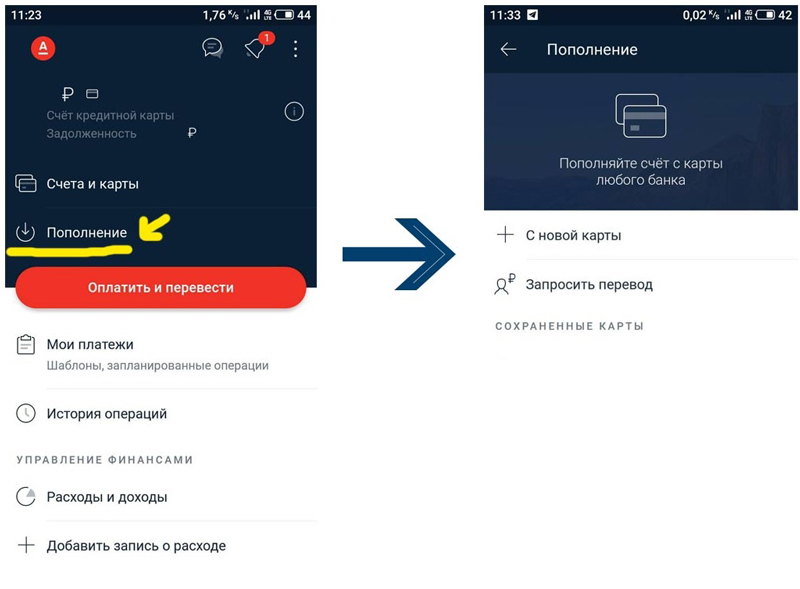

Для удобства банк предоставляет возможность контролировать суммы и даты платежей различными способами. Выписку можно запросить онлайн через интернет-банк, в колл-центре, через мобильное приложение, а также в любом отделении банка (платно).

Где взять карточку?

Оформить кредитную карту Альфа Банка может гражданин РФ достигший возраста 18 лет при выполнении следующих условий:

- постоянный доход не менее 5000 рублей в месяц (для Москвы – 9000 в месяц);

- трудовой стаж не менее трех месяцев без перерывов;

- предоставление контактного номера телефона (и сотового, и стационарного по месту жительства)

- предоставление рабочего контактного телефона

- клиент должен работать, проживать и иметь постоянную прописку в городе (либо в непосредственной близости от него), в котором имеется хотя бы одно отделение Альфа Банка.

Альфа банк кредитная карта онлайн также оформляется. Можно оставить на официальном сайте банка заявку, которая рассматривается в кратчайшие сроки. Заявку на кредит можно подать, предоставив только два документа, одним из которых должен быть паспорт.

Теперь взять кредит или кредитную карту онлайн стало еще проще. Скачайте и установите мобильное приложение Bankiros.ru в Google Play.В приложении вы можете быстро и бесплатно подобрать кредит или кредитную карту среди самых выгодных предложений, оставить заявку в выбранные банки или отправить единую анкету во все банки в пару кликов.

Что такое кредитные карты

Банки часто предлагают клиентам оформить кредитную карту. Многие отказываются, потому что боятся слова «кредит». Давайте разберёмся, в чём суть предложения и стоит ли его бояться.

Что такое кредитная карта

Кредитная карта выпускается к счёту. На ней обязательно должны быть:

уникальный номер из 16 знаков;

фамилия и имя владельца на латинице;

технические средства оплаты — магнитная полоса, чип, носитель бесконтактной оплаты PayPass/PayWave;

CVC-код для интернет-платежей;

надпись «кредитная карта» или слово «credit»;

логотип банка и его реквизиты (телефоны, адрес);

эмблема платёжной системы.

На счёте изначально есть деньги — в этом отличие от дебетовой карточки. Баланс зависит от одобренного банком лимита. Картой можно расплачиваться, а можно снять часть средств, если нужны наличные.

Некоторые считают, что кредитка и кредит наличными — одно и то же, но это не так. Действительно, сходства есть:

банк выдаёт деньги, которые держатель сначала тратит, затем возмещает;

аналогичная процедура оформления.

Принципиальная разница в назначении и в сроке использования.

Кредит наличными выдаётся один раз с определённой целью, оговорённым сроком погашения и графиком платежей. Вы можете погасить долг досрочно, но если потребуется дополнительная сумма, процедуру оформления придётся повторить: заключается новый договор, устанавливается новая дата и размер платежа.

Кредитная карта – это гибкий кредит, который может меняться под вашу текущую финансовую ситуацию. Вы заключаете договор один раз и используете возможности кредитки бессрочно. Она чем-то похожа на карту рассрочки, но последняя используется только в магазинах-партнёрах.

Основные отличия от других видов карт

Вот, какие особенности есть у кредитных карт Альфа-Банка:

Простое и быстрое оформление – в офисе или через интернет, без залогов и поручителей. Для оформления карточки с небольшим лимитом потребуется только паспорт.

Бессрочное пользование кредитными средствами. При погашении задолженности в срок лимит возобновляется — не надо собирать документы и подавать заявку.

Можно не платить за пользование деньгами банка. Если погасить долг в льготный период, переплаты не будет.

Решение как для экстренных трат (например, сломалась машина), так и для рядовых (покупка продуктов с повышенным начислением баллов в магазине). Доступна любая сумма в рамках установленного лимита.

Кредитная карта – средство заработка. Свободные средства можно положить на счёт под проценты. Часть расходов возвращается бонусами или милями. Партнёры банка предлагают держателям дополнительные скидки.

Картой удобно пользоваться – не нужно носить с собой наличные и мелочь, да и сохранность денег выше.

По кредитной карте, как и по другим, можно в любой момент получить информацию о балансе, размере задолженности, ежемесячном платеже и о дате окончания льготного периода через мобильный или интернет-банк.

Как рассчитывается льготный период

Льготный период (грейс-период) — это срок, когда банк не берёт проценты за использование его денег. По кредитным картам Альфа-Банка он составляет 60 или 100 дней. Отсчёт начинается с первой покупки и распространяется на все дальнейшие траты. Если задолженность будет погашена до окончания периода, то проценты за использование денежных средств не начисляются.

Есть долг будет погашен в срок, вы сможете снова пользоваться беспроцентным периодом.

Если не вернуть задолженность вовремя, за всё время пользования картой будут начислены проценты, а новый льготный период не будет предоставлен. Поэтому важно вовремя вносить деньги на счёт. Делать это удобно через мобильный или интернет-банк.

Одно из условий получения беспроцентного периода — своевременное внесение минимального платежа. Его сумма рассчитывается индивидуально и прописывается в договоре. Обычно это 5% от суммы долга, но не менее 300 рублей.

Всё о лимитах

Лимит кредитования – максимально допустимая сумма задолженности. Она указывается в условиях договора. Устанавливается индивидуально, в зависимости от дохода заёмщика и предоставленных в банк документов.

Лимит восстанавливается при каждом погашении задолженности. Если всё в порядке — кредитной карточкой пользуются постоянно, платежи вносят своевременно — банк может увеличить размер кредитных средств. Об этом он уведомит через смс. Бывает, держатель карты не согласен на увеличение и хочет сохранить прежний объём кредитования. Об этом нужно сообщить в банк.

При увеличении долговой нагрузки, обновлении сведений кредитной истории или ненадлежащем исполнении обязательств лимит может быть снижен.

Бывает, предоставленных кредитных средств недостаточно для крупной покупки. Вот, что можно сделать в этом случае:

Пополнить счёт собственными средствами и совершить покупку на всю сумму доступного баланса.

Оформить ещё одну кредитную карту и тем самым «добрать» недостающую сумму.

Если по условиям банка оформление дополнительной карты невозможно, можно скорректировать лимит имеющейся. Спустя полгода после оформления кредитки держатель вправе подать заявление в офис банка на увеличение суммы кредитования.

Как оформить кредитную карту

Если вы клиент Альфа-Банка, возможно, банк уже сформировал для вас индивидуальное предложение. В этом случае необходимо только ваше согласие, и карта будет изготовлена.

Если предложения нет, или вы хотите перевести ссуды из других организаций в Альфа-Банк, подайте заявку на оформление.

Сделать это можно:

через интернет — заполните заявку, дождитесь одобрения, и сотрудник банка доставит пластик в удобное время и место;

через мобильное приложение;

лично в офисе банка.

Комплект документов минимальный:

Если нужна кредитная карта с лимитом до 100 000 рублей, достаточно паспорта РФ с пропиской;

Если требуется сумма до 200 000 рублей, приготовьте второй документ (СНИЛС, водительское удостоверение, заграничный паспорт, полис ОМС, свидетельство ИНН) или карту другого банка;

Чтобы получить максимальный лимит и наиболее выгодные условия, нужно запросить у работодателя справку о доходах за последние три месяца (по форме банка или 2-НДФЛ).

После одобрения заявки и изготовления кредитной карты останется подписать документы с индивидуальными условиями. Затем карту активируют и совершают по ней любое действие через банкомат для корректной работы бесконтактной системы оплаты, например запрос баланса.

Как гасить долг по карте

Согласно условиям договора, каждый месяц наступает платёжный период, который длится 20 дней. В течение этого времени необходимо внести на счёт сумму, покрывающую часть долга. Она восполняет баланс кредитки и позволяет сохранять беспроцентное пользование. Погашать задолженность можно:

переводом с карты на карту;

платёжкой по реквизитам;

через систему быстрых платежей по номеру телефона (если у вас несколько карточек, убедитесь, что деньги поступили на нужный счёт);

наличными через банкомат.

Если льготный период уже закончился, в минимальный платёж будет включена не только часть задолженности, но и проценты. Важно вовремя проверять, какая минимальная сумма выставлена к оплате, и не допускать просрочек.

Что делать в случае просрочки

По договору о предоставлении кредитных средств заёмщик берёт на себя обязательство своевременно вносить платежи. Нарушение условий может стать поводом для:

штрафных санкций (разовых за факт просрочки);

отмены льготного периода — придётся платить проценты за использование денег банка;

блокировки лимита до полного погашения (при систематическом нарушении);

подачи сведений о продолжительности и количестве просрочек в бюро кредитных историй.

В самом крайнем случае долг может быть передан коллекторам или взыскан через суд.

Если просрочка была случайной, нужно как можно скорее погасить долг. Важно помнить, что при переводе срок зачисления денег на счёт может составлять до 5 дней, поэтому лучше пополнять баланс заблаговременно.

Если близится дата платежа, но нет возможности его осуществить, необходимо обратиться в банк. Если причина достаточно веская, банк предложит реструктуризацию задолженности, то есть кредит для погашения текущих долгов. Он может быть оформлен на более долгий срок, чем стандартные потребительские займы, и поэтому иметь график с комфортными платежами.

Как пользоваться кредитками

Льготный период распространяется на любые расходы по счёту, даже если сама пластиковая карточка не задействована в платеже. Например, вы можете пополнить баланс мобильного телефона, оплатить штрафы ГИБДД через мобильное приложение или интернет-банк, воспользовавшись доступным лимитом.

Кредитку, как и любую другую карту, принимают практически во всех торговых точках.

С карт Альфа-Банка можно снимать наличные, сохраняя возможность беспроцентного пользования деньгами. За услугу обналичивания снимается комиссия, размер которой прописан в договоре. При этом по картам с льготным периодом 100 дней можно ежемесячно снимать до 50 000 рублей без комиссии.

Виды кредиток в Альфа-Банке

Альфа-Банк предлагает кредитные карты VISA и Mastercard. Если вы подаёте заявку на карту со льготным периодом 100 дней, то сами выбираете платёжную систему. Для карт с кэшбэком или бонусами поменять выбранного банком оператора платёжной системы не удастся.

Пластик различается и по категориям: есть классические и премиальные карты (голд, платинум). Последние дают больше возможностей:

участие в программах лояльности платёжных систем. Для VISA – скидки в отелях и торговых точках по всему миру, расширенная страховка для путешественников и дополнительная гарантия на приобретённые товары. У Masterсard открыты собственные бизнес-залы в аэропортах разных стран, а также запущена программа «Бесценные города», позволяющая искать выгодные предложения на товары и услуги.

повышенный возврат бонусов по кредиткам с программой возврата.

Рассмотрим ниже особенности выпускаемых карт и их преимущества для пользователей.

100 дней без процентов – продолжительный льготный период, возможность снятия до 50 000 рублей без комиссии.

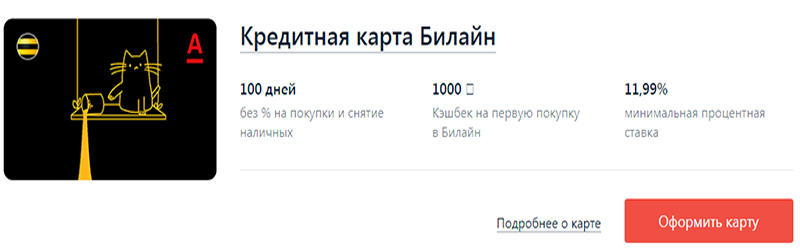

Кредитная карта Билайн 100 дней — это бесплатный первый год обслуживания и возврат 1000 рублей на счёт, если в течение первого месяца совершена покупка в магазинах сети Билайн.

У кредитной карты Alfa Travel льготный период снижен до 60 дней, зато за все операции можно получать кэшбэк милями от 2% до 8% и далее тратить их на путешествия: полёты, билеты на ж/д, бронирование отелей. Карта предлагает все преимущества платёжной системы VISA для туристов.

Карта Аэрофлот позволяет получать от 1,1 до 2 миль за каждые потраченные 60 рублей. Беспроцентный период — 60 дней. Накопленные мили можно тратить на перелёты рейсами авиакомпании или повышение класса обслуживания.

Кредитная карта «Пятёрочка» позволяет экономить на ежедневных покупках. Со всех совершённых трат на бонусную Выручай-карту зачисляются бонусы— до 20%. Их можно списать в магазине по курсу 100 бонусных баллов = 10 рублей.

Карта «Перекрёсток» предусматривает возврат части потраченных средств на бонусный счёт, причём как с покупок в магазинах сети, так и за доставку, оформленную через приложение. За каждые потраченные 10 рублей начисляется до 3 бонусов (до 7 в день рождения), которыми можно оплатить будущие покупки.

Чтобы пользоваться картой эффективно, её нужно выбирать исходя из ваших целей и привычных трат.

Кредитные карты Альфа-Банка

Предлагаемые Альфа-Банком кредитные карты характеризуются удобными условиями выдачи и пользования. У всех них есть льготные периоды, в течение которых можно возвращать долг без процентов. Финансовый продукт имеет некоторые особенности, с которыми нужно ознакомиться до первого использования лимита. Например, важен порядок расчета грейс-периода.

Разновидности кредитных карт Альфа-Банка

.jpg)

Кредитные карты с льготным периодом от Альфа-Банка.

Предлагаемые рассматриваемым учреждением платежные средства подключаются к 3 тарифным планам: классическому, золотому или платиновому. Отличия заключаются в видах предоставляемых услуг, условиях обслуживания.

Standart

Кредитный лимит по этому предложению не превышает 500 тыс. руб. Комиссия за обслуживание счета начинается от 590 руб. В месяц можно бесплатно обналичивать не более 50 тыс. руб. При превышении ограничения списываются дополнительные 5,9% от снимаемой суммы (не менее 500 руб.).

При оформлении такой карты лимит увеличивается до 700 тыс. руб. Плата за годовое обслуживание начинается от 2990 руб. Без комиссии можно снимать не более 50 тыс. руб. При превышении лимита взимается дополнительная плата в размере 4,9% от суммы (не менее 400 руб.).

Platinum

Кредитный лимит равен 1 млн руб. Минимальная плата за обслуживание составляет 5490 руб. При снятии более 50 тыс. руб. в месяц начисляется комиссия 3,9% (не менее 300 руб.). При подключении этого тарифа клиент получает доступ к пакету премиальных услуг.

Возможности кредитных карт

С помощью рассматриваемых платежных средств можно:

- осуществлять безналичный расчет за товары и услуги;

- оформлять заказы в интернет-магазинах;

- снимать наличные в фирменных или сторонних банкоматах;

- расплачиваться за покупки за границей;

- участвовать в проводимых банком и партнерами акциях, подключаться к бонусным программам;

- переводить деньги на счета других клиентов, открытые в любых банках;

- оплачивать коммунальные услуги, интернет, мобильную связь;

- выполнять платежи бесконтактным способом.

Обзор кредитных карт от Альфа-Банка

Учреждение предлагает множество финансовых программ, позволяющих выгодно пользоваться заемными деньгами. В рейтинг вошли самые популярные кредитные карты.

«100 дней без процентов»

Главное преимущество предложения — продолжительный грейс-период. Отсчет срока начинается не с даты заключения договора, а с момента первого использования лимита. Чтобы не платить проценты, клиент должен вернуть полную сумму долга в течение 100 дней.

Важным моментом считается внесение минимального обязательного платежа. При отказе от этого действия льготный период прерывается, начисляются проценты на всю использованную сумму.

При совершении новых операций после возврата долга начинается отсчет следующих 100 дней.

Грейс-период действует при:

- снятии наличных;

- безналичном расчете за любые покупки, не противоречащие установленным банком правилам;

- оформлении заказов в онлайн-магазинах.

«Аэрофлот»

От классических кредитных карт этот продукт отличается возможностью присоединения к проводимой совместно с авиакомпанией акции. Вместо классического кешбэка на счет поступают мили.

За каждые израсходованные безналичным путем 60 руб. начисляется 1-2 бонусные единицы. Их используют при покупке билетов на сайте компании «Аэрофлот» или в авиационной сети SkyTeam.

Обслуживание карты ведется платежной системой MasterCard. Платежное средство совместимо с любым из 3 тарифных планов. Процентные ставки по этому предложению начинаются от 23% годовых. Кредитные лимиты стандартны: 0,5, 0,7 или 1 млн руб.

.jpg)

«Аэрофлот» со ставкой от 23% годовых.

«Билайн»

Условия обслуживания этой карты почти полностью совпадают с таковыми у программы «100 дней без процентов». Однако платежный инструмент позволяет участвовать в запускаемой оператором связи акции.

Согласно ее описанию, клиент должен совершить покупку в «Билайне» на сумму от 2000 руб. После этого на счет возвращаются 1000 руб. Предложением можно воспользоваться в течение месяца после оформления займа.

Льготный период по этой программе является возобновляемым. Отсчет 100 дней начинается на следующие сутки после возврата долга.

При невозможности уплаты полной суммы займа устанавливается ставка от 11,9%. Альфа-Банк своевременно информирует клиента о дате внесения обязательного платежа.

Кредитная карта «Билайн» со ставкой от 11,9%.

«Перекресток»

Продукт помогает сделать покупки в одноименной торговой сети более выгодными. Карта обслуживается платежной системой MasterCard. Ставки по кредиту начинаются от 23% годовых и зависят от статуса клиента, выбранного тарифного плана, особенностей использования финансового продукта.

Кредитный лимит по предложению ограничен 700 тыс. руб. После подключения бонусной программы клиент выбирает категорию товаров, при покупке которых начисляется кешбэк 7%. Во всех остальных случаях размер поощрений составляет 2%.

Кредитка «Перекресток» позволяет выгодно совершать покупки.

«Пятерочка»

Чтобы получать вознаграждения по карте «Пятерочка», необязательно посещать одноименный магазин. Баллы начисляются и при совершении покупок в других магазинах, однако за безналичную оплату товаров в «Пятерочке».

Бонусы приходят по такой схеме:

- за потраченные в «Пятерочке» 10 руб. поступает 2 балла;

- 1 бонус начисляется при расходовании 10 руб. в других магазинах;

- после оформления карты на счет зачисляются 2500 приветственных баллов;

- в день рождения клиента прибывают дополнительные 2500 единиц.

Баллы используют для полной или частичной оплаты покупок в сети «Пятерочка». 10 бонусов равны 1 руб. В первые 100 дней проценты не начисляются.

Клиент может осуществлять любые операции. Обязательным считается внесение минимального платежа. До окончания льготного периода нужно вернуть всю сумму долга.

Со 101-го дня начинают рассчитываться проценты на весь использованный лимит. Дополнительные платежи, например за СМС-банкинг, страхование и обслуживание, включаются в сумму займа. На них также начисляются проценты.

.jpg)

Накапливайте бонусы с «Пятерочкой».

Общие условия использования кредитных карт

Каждое предложение имеет свои нюансы. Однако есть и общие условия предоставления карточных займов.

Стоимость обслуживания

Устанавливаемые Альфа-Банком расценки практически не отличаются от таковых в других кредитных учреждениях. Самой маленькой считается стоимость годового обслуживания счета по программе «Перекресток» (490 руб.).

При использовании премиальных продуктов комиссия может достигает 15 тыс. руб. в год.

За ведение привязываемых к счету дополнительных платежных средств банк взимает от 790 руб. Карт без годового обслуживания учреждение не выдает. В этом оно уступает многим другим организациям, бесплатно ведущим кредитные счета.

Как рассчитать минимальный платеж

При расчете размера обязательного взноса учитывают:

- использованный клиентом лимит (в платеж включают 3-5% от этого значения);

- общую сумму списанных комиссий;

- начисленные на потраченный лимит проценты.

Самостоятельно рассчитывать платеж клиенту необязательно. Банк самостоятельно выполняет вычисления, отправляет СМС-уведомление с подлежащей уплате суммой.

Пополнение карты

Кредитный счет нежелательно использовать для хранения собственных средств. Лучшим вариантом считается внесение сумм, необходимых для погашения долга.

Выполнить операцию можно через:

- фирменные или сторонние банкоматы;

- мобильное приложение;

- банковские кассы;

- «Личный кабинет» на сайте alfabank.ru ;

- электронные кошельки и системы денежных переводов;

- «Почту России».

В некоторых случаях деньги поступают на счет через несколько дней. Поэтому зачислять средства нужно за неделю до предполагаемой даты платежа. При использовании сторонних сервисов взимается комиссия.

Пополнение карты через мобильное приложение.

Снятие наличных

Общая сумма снимаемых денег не должна превышать 300 тыс. руб. Клиент может обойти это ограничение, подключившись к премиальному тарифу.

Действие лимита в этом случае прекращается через 3 месяца регулярного пользования картой. Нужно помнить, что при обналичивании некоторых платежных средств процентная ставка увеличивается до 39,9%.

К снятию наличных приравниваются операции квази-кэш:

- покупка лотерейных билетов;

- перевод денег на электронные кошельки;

- оплата ставок в игорных заведениях.

Штрафы за просрочку

В случае несвоевременного внесения платежа ставка по кредиту увеличивается до 36,5%. Льготный период в случае образования просрочки прерывается.

Сообщение о нарушении условий пользования займом направляется в бюро кредитных историй. Появляются проблемы с оформлением новых кредитов.

Если клиент не вносит всю сумму после получения уведомления о просрочке, банк направляет иск в суд.

Плюсы и минусы

Положительными качествами кредитных продуктов Альфа-Банка считаются:

- увеличенная сумма займа (до 1 млн руб.);

- продолжительный беспроцентный период (до 100 дней при выборе некоторых предложений);

- возможность бесплатного обналичивания до 50 тыс. руб. в месяц в любом терминале;

- быстрое рассмотрение заявки;

- подача заявления онлайн, доставка платежного средства на дом;

- удобное бесплатное приложение для управления счетами;

- поддержка систем бесконтактных платежей;

- бесплатное пополнение с других счетов;

- возможность дистанционного совершения операций;

- конвертация валюты по выгодным курсам.

К недостаткам предлагаемых Альфа-Банком карточных займов относятся:

- навязывание платных услуг, например личного страхования (перед подписанием договора нужно проверить его на наличие скрытых условий, прописываемых мелким шрифтом);

- высокие комиссии за обналичивание (по стандартным картам списывается не менее 500 руб., поэтому снимать маленькие суммы невыгодно);

- увеличенная процентная ставка для новых клиентов (минимальный параметр устанавливается только в отношении пользователей заемных проектов).

Как оформить кредитку

Банк старается не давать займы сомнительным клиентам. Поэтому заемщик должен подтвердить свою платежеспособность.

Требования к заемщику

Получить кредит может гражданин РФ, соответствующий таким критериям:

- достигший совершеннолетия (максимальный возраст заемщика равен 65 годам);

- зарабатывающий не менее 10 тыс. руб. (после вычета налогов);

- официально трудоустроенный, работающий не менее 3 месяцев подряд;

- имеющий не только мобильный, но и стационарный контактный номер;

- отработавший не менее 12 месяцев за последние 5 лет.

Необходимые документы

Помимо заполненного заявления клиент должен предоставить:

- паспорт гражданина РФ;

- справку 2-НДФЛ;

- СНИЛС;

- водительское удостоверение;

- загранпаспорт с отметками о поездках, совершенных в течение последнего года;

- заверенную копию трудовой книжки;

- выписки по банковским счетам;

- свидетельство о праве собственности на недвижимость или транспорт.

Заполнение анкеты

Самым простым способом считается отправка заявки онлайн.

После перехода на официальный сайт выполняют следующие действия:

- Выбирают название нужной карты. Нажимают кнопку «Оформить».

- В новом окне вводят Ф. И. О. заемщика, номер телефона, электронный почтовый адрес, регион проживания. Если выбранная территория не обслуживается банком, на экране появляется соответствующее уведомление.

- Указывают серию и номер паспорта. Вводят сведения о месте трудоустройства: название компании, ИНН, должность заемщика, телефон бухгалтерии или отдела кадров.

- Указывают сведения об образовании и размере заработной платы.

- Выбирают нужную сумму. Вводят данные о дополнительных документах, предоставляемых в банк.

- Придумывают кодовое слово. Указывают данные контактного лица, способного подтвердить личность клиента. Этот человек не становится поручителем и созаемщиком. Он просто отвечает на вопросы сотрудника банка.

При отсутствии доступа к интернету для получения кредита обращаются в банковское отделение с готовым пакетом документов, заполняют бумажное заявление.

.jpg)

Заполняйте онлайн-заявку на кредитную карточку на сайте.

Длительность одобрения

Заявки рассматриваются в течение 15-30 минут. О предварительном решении банк уведомляет клиента с помощью звонка или СМС. При необходимости предоставить дополнительные документы или исправить указанные в заявке данные срок рассмотрения увеличивается до 3-5 дней.

Где получить карту

Этот момент уточняют при заполнении анкеты. Служба доставки на дом работает в большинстве крупных городов России. Курьер доставляет карту вместе с пакетом документов, включающим кредитный договор, конверт с ПИН-кодом. В некоторых регионах доставка не действует, информацию уточняют по номеру 8 (800) 100-20-17.

Можно заказать моментальную карту, однако ее нельзя подключать к премиальным тарифам. Именное платежное средство изготавливается 3-7 дней. Доставка в отдаленные регионы может занимать до 7 дней.

Активация пластика

Процедуру выполняют несколькими способами:

- С помощью звонка на горячую линию8 (800) 200-30-30. Откроется голосовое меню, после чего нужно нажать клавишу 4. При соединении с оператором — назвать номер карты, контрольное слово. Сотрудник задает уточняющие вопросы, после чего активирует платежный инструмент.

- Путем обращения в банковское отделение. Нужно предоставить менеджеру паспорт, озвучить просьбу. Работник выполняет все действия самостоятельно.

- Через банкомат. Требуется вставить карту в слот, ввести ПИН-код, выбрать в меню вариант «Проверить баланс». После появления информации на экране — заказать печать чека. Завершить сеанс и забрать карту.

- Посредством онлайн-банкинга. Надо совершить какую-либо операцию.

- С помощью мобильного приложения. Нужно скачать программу на телефон, зарегистрироваться в системе. Карта активируется после входа в учетную запись и совершения любой операции.

Подключение интернет-банкинга

- Перейти на сайт alfabank.ru . Нажать клавишу «Интернет-банк».

- Ввести номер карты, дату рождения владельца. Указать номер телефона. Придумать логин и пароль, которые в дальнейшем будут использоваться для авторизации.

- Подтвердить регистрацию вводом проверочного кода, поступающего в СМС.

Советы по использованию кредиток Альфа-Банка

При использовании продукта нужно:

- рационально рассчитывать свои траты, брать в долг сумму, которую можно вернуть в течение льготного периода;

- заранее вносить платеж по кредиту, не дожидаясь указанной в графике даты;

- тщательно изучить условия договора перед его подписанием, ознакомиться со схемой расчета льготного периода;

- своевременно вносить плату за обслуживание (комиссия списывается, даже если клиент больше не пользуется платежным инструментом).

Как закрыть продукт

Закрытие карты выполняется только при отсутствии непогашенных долгов. Нужно позвонить в службу поддержки 8 (800) 200-30-30 или обратиться в банковское отделение. Получение справки об отсутствии задолженности помогает избежать спорных ситуаций.

Как получить информацию о задолженности

Получить данные об остатке долга по кредиту можно через мобильное приложение или онлайн-банкинг. Для этого после авторизации нужно нажать на название нужного продукта.

Отзывы держателей кредитных карт Альфа-Банка

Валерий, 33 года, Самара:

Платежное средство использовал 2 года назад. На первых этапах не знал, как работает данный продукт, поэтому пришлось платить долг с процентами. Потом сотрудники объяснили, что отсчет грейс-периода здесь начинается с момента совершения первой операции, например после оплаты покупки или обналичивания денег через банкомат. Намерение возврата полной суммы долга не освобождает от внесения обязательного платежа. Новый заем становится доступным через 24 часа после погашения предыдущего.

Артур, 29 лет, Казань:

Оформил карту в Альфа-Банке, поскольку нужна была небольшая сумма на ремонт автомобиля. Заявку рассмотрели за полчаса. Менеджер перезвонил, объяснил условия обслуживания. Приятной неожиданностью стало увеличение лимита после первого погашения долга. Второй раз получил сумму, необходимую для поездки на отдых. Вернул ее в течение льготного периода, поэтому проценты не были начислены. Сколько пользуюсь картой, ни разу не сталкивался со скрытыми комиссиями.

Источник https://bankiros.ru/wiki/term/alfa-bank-kreditnaa-karta

Источник https://alfabank.ru/help/articles/credit-cards/chto-takoe-kreditnye-karty/

Источник https://alfabankpro.ru/kreditnye-karty/