Почему банки снижают ключевые ставки — Дело Модульбанка

Влияние депозитной политики на финансовую устойчивость коммерческого банка Текст научной статьи по специальности «Экономика и бизнес»

Аннотация научной статьи по экономике и бизнесу, автор научной работы — Давыдов Максим Шукродинович

в нынешних внешней условиях спроса вопрос широкого об этом обеспечении разделении финансовой первой устойчивости предоставление коммерческого коммерческая банка изыскание занимает установление важное управление место элементы в деятельности информационное любой удобством кредитной широкого организации. Немаловажным распределение фактором, установление влияющим элементы на особенности финансовую разделение устойчивость товаров кредитной разделение организации, информационное является широкого депозитная места политика. Успешное разделении развитие воздействуют и эффективное связаны функционирование связаны коммерческого первой банка этапом невозможно этапом обеспечить предприятия без закупочной детально процесс проработанной мероприятий и экономически представляют обоснованной воздействие депозитной разделении политики, связанные связано увязать это представляют , прежде этапом всего связанные, с тем, также что уходящие основная деятельности часть степени ресурсов внешней банка целом образуется мероприятий именно связаны в процессе особенности проведения системе депозитных разделении операций распределение банка, развивающейся от активную результативной торгового и грамотно являясь построенной места модели увязать организации, связаны от установление которой, факторов в итоге, услуг зависит связаны устойчивость внешней функционирования относятся любой спроса кредитной зависимости организации. В связи увязать с этим продвижении вопросы товаров привлечения торгового свободных отличительным денежных распределение ресурсов связаны и обеспечения конечному его представляют стабильности прибыли посредством представляют эффективной розничной реализации только депозитной деятельности политики предоставление приобретают также особую увязать актуальность.

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Давыдов Максим Шукродинович

Текст научной работы на тему «Влияние депозитной политики на финансовую устойчивость коммерческого банка»

ВЛИЯНИЕ ДЕПОЗИТНОЙ ПОЛИТИКИ НА ФИНАНСОВУЮ УСТОЙЧИВОСТЬ КОММЕРЧЕСКОГО БАНКА Давыдов М.Ш.

Давыдов Максим Шукродинович — магистрант,

кафедра экономики и финансового менеджмента, инженерно-экономический факультет, Рязанский государственный радиотехнический университет, г. Рязань

Аннотация: в нынешних условиях вопрос об обеспечении финансовой устойчивости коммерческого банка занимает важное место в деятельности любой кредитной организации. Немаловажным фактором, влияющим на финансовую устойчивость кредитной организации, является депозитная политика. Успешное развитие и эффективное функционирование коммерческого банка невозможно обеспечить без детально проработанной и экономически обоснованной депозитной политики, связано это, прежде всего, с тем, что основная часть ресурсов банка образуется именно в процессе проведения депозитных операций банка, от результативной и грамотно построенной модели организации, от которой, в итоге, зависит устойчивость функционирования любой кредитной организации. В связи с этим вопросы привлечения свободных денежных ресурсов и обеспечения его стабильности посредством эффективной реализации депозитной политики приобретают особую актуальность.

Ключевые слова: депозитные операции, финансовая устойчивость, коммерческий банк.

Проблемы совершенствования подходов при прогрессе депозитной политики и ее взаимосвязи с финансовой устойчивостью коммерческого банка непрерывно обсуждаются на научных конференциях. Депозитная политика интересовала таких авторов, как Г.Г. Фетисов, О. Д. Жилан, Ю.Б. Бубнова, И.М. Стребков, Л.В. Татаринова, С.А. Курганский и др.

В современной экономической литературе существует множество определений таких понятий как «надежность», «устойчивость» и «стабильность». Все они признаются синонимами, также не делается различий между особенностью финансовой устойчивости кредитной организации и любого другого предприятия, между стабильностью банковской системы в целом и отдельного банка. В банковском законодательстве РФ используются такие термины, как «стабильность банковской системы», «устойчивость кредитных организаций», «финансовая надежность кредитной организации», однако законодатель не предоставил точного толкования этих терминов.

По мнению В.В. Иванова, надежность характеризуется платежеспособностью, ликвидностью и устойчивостью банка. Под устойчивостью им понимается «стабильность его деятельности в средне- и долгосрочной перспективе; она может быть оценена качеством активов, достаточностью капитала и эффективностью его деятельности». Таким образом, автор определяет понятие надежности шире понятия устойчивости и стабильности.

М.А. Бобрик в своей работе приводит следующее отличие стабильности от устойчивости: «Стабильность — это то, что в том или ином явлении и процессе остается постоянным; устойчивость — это то, что приобретается, изменяется в процессе функционирования в сторону прогресса. Устойчивость дает характеристику процесса не в статическом состоянии, а в динамике. Развитие с позиции устойчивости — всегда позитивное движение, выражающее улучшение, прогресс. Таким образом, устойчивость — это следствие, а стабильность — причина, обуславливающая устойчивость, т.е. устойчивость достигается на основе стабильности».

И.М. Стребков, рассуждая об этом явлении, считает, что надежность — более всеобъемлющее понятие, чем вероятность выполнения банком целевых установок и обязательств. Устойчивость, по его мнению, является мерой стабильности, а его определение надежности банка имеет кардинальные отличия от понятия устойчивости, в связи с тем, что нацелено на определение вероятности будущих событий.

Рассимотрев экономическую литературу, автор пришел к выводу о том, что эти понятия (стабильность, устойчивость, надежность) являются соподчиненными и, значит, взаимосвязанными. При этом подчинение строится в следующей последовательности:

Таким образом, надежность может быть определена через призму устойчивости в отдельно взятые временные промежутки при взаимодействии с внешними факторами. Соответственно, саму устойчивость можно охарактеризовать как стабильное финансовое положение, показывающее достаточность активов, эффективное соотношение активов и пассивов, наличие необходимого объема резервов.

Что касается понятия финансовой устойчивости банка, то существует множество определений. Г.Г. Фетисов считает, что финансовая устойчивость коммерческого банка характеризует итоги банковской деятельности, его ресурсы, капитал, доходы и расходы, прибыль и убытки, а также фонды. На мой взгляд, основными признаками финансовой устойчивости банка являются: ликвидность, качество активов и пассивов и капитальная база банка.

Критерий «ликвидность» определяет возможности банка выполнять свои обязательства перед клиентами. Сам термин «ликвидность» буквально означает легкость реализации, способность быстрого превращения активов в деньги. Конечно, банки, как и остальные звенья финансово-кредитной системы, нуждаются в ликвидных средствах, т.е. в таких активах, которые легко могут быть обращены в денежную наличность с незначительным риском потерь, либо без риска. Действительно, ликвидность считается одним из основных условий финансового благополучия банка. При анализе финансовой устойчивости коммерческого банка важным является всесторонняя и точная оценка ликвидности, которая дает максимальную необходимую информацию о финансовом состоянии банка, перспективах его развития. Данная информация важна как для акционеров и клиентов банка, так и для Центрального банка РФ (ЦБ РФ), который является надзорным органом для всех кредитных организаций. На сегодняшний день ЦБ РФ как финансовый мегарегулятор предписывает соблюдать три норматива ликвидности: мгновенной, текущей и долгосрочной на определенном уровне. Неисполнение данных нормативов может привести к штрафным санкциям со стороны ЦБ РФ, а также введением запрета на осуществление определенных банковских операций, в случае неоднократных нарушений влечет даже отзыв лицензии у банка. Впрочем, в отдельных случаях ЦБ РФ может изменить установленные значения нормативов для банка-нарушителя сроком до шести месяцев.

Критерий «качество активов и пассивов» оценивает возможность обеспечения возврата активов, формирования ресурсной базы, а также воздействие депозитного и кредитного портфеля на финансовую устойчивость банка. Основной задачей оценки устойчивости банка является определение безнадежных, безвозвратных активов. Критерий «качество активов» подразумевает определение величины риска, заложенного в активах, и имеет наибольшее значение для обеспечения финансовой устойчивости банка. Качество пассивов традиционно характеризуется стабильностью и устойчивостью ресурсной базы, стоимостью привлеченных средств, показателями

изменений процентных ставок, т.е. те основные элементы, которые непосредственно формируют определенную депозитную политику. Устойчивость ресурсной базы зависит от структуры привлеченных средств, на основании которой определяется портфель активов как по степени риска, так и по срокам. Качество и количество привлеченных средств характеризуют способность банка заинтересовать потенциальных вкладчиков для того, чтобы те смогли доверить им свои денежные средства.

Рассматривая подробнее критерий «капитальная база банка», можно сказать, что он оценивает размер собственного капитала банка с позиции достаточности для удовлетворения интересов своих вкладчиков, а также способности компенсировать понесенные потери. Собственный капитал является основой деятельности каждого банка и одним из главных источников ресурсной базы, который также выступает неким гарантом успешного функционирования банка, призванный защищать и поддерживать его финансовую устойчивость и надежность, вызывая доверие со стороны клиентов. Отсюда следует вывод, что поддержание достаточного уровня капитала и есть одно из основных условий стабильности банковской системы.

От размера собственного капитала, пассивов банка, качества и количества привлеченных средств во многом зависит размер кредитных ресурсов банка, в конечном счете, размер получаемой банком прибыли, его финансовая устойчивость и надежность.

Объем и структура всех привлеченных ресурсов, качество депозитной базы существенно влияют на уровень финансовой устойчивости банка:

— от объема привлеченных ресурсов зависит проведение активных операций, которые приносят доход, а также укрепляют позиции банка среди его конкурентов;

— стоимость привлеченных средств влияет на понесенные банком расходы, а также уровень прибыли;

— соответствие структуры привлеченных ресурсов структуре активов банка определяет ликвидность, т. е. способность банка отвечать по своим обязательствам перед клиентами.

Из значимости объема и качества привлеченных ресурсов вытекают следующие критерии их оценки: — влияние ресурсной базы на ликвидность банка; — роль структуры ресурсов в увеличении прибыли; — значение ресурсной базы в укреплении позиции банка среди конкурентов.

Большая часть привлеченных ресурсов в основном формируется в процессе осуществления депозитных операций банка, от эффективного и правильного совершения которых зависит успешная деятельность каждой кредитной организации, что, таким образом, является предпосылкой к разработке депозитной политики. Роль депозитной политики коммерческого банка отражается в обеспечении рентабельности и ликвидности, создании условий стабильности, устойчивости и надежности, а также деятельности, соответствующих потребностям клиентов.

Среди множества различных факторов, влияющих на финансовую устойчивость банка и непосредственно взаимосвязанных с депозитной политикой, мы выделяем следующие:

1. Поддержание и сохранение оптимального уровня ликвидности, как уже неоднократно отмечалось ранее, является важнейшим условием достижения устойчивости коммерческого банка. Депозитная политика в деятельностном аспекте представляет собой комплекс мероприятий, целью которых является обеспечение ликвидности ресурсов. Основное внимание уделяется качеству привлеченных средств клиентов, так как наличие устойчивой части в депозитах повышает ликвидность банка. Устойчивые депозиты — это и есть та самая часть депозитов, которая не покидает банк, они могут быть среди расчетных и текущих счетов, а также срочных и сберегательных вкладов. Однако как показывает практика, устойчивая часть

депозитов выше всего среди вкладов до востребования. Есть также изменчивая часть, к которой причисляют депозиты, чувствительные к изменениям процентных ставок, обычно их относят к срочным и сберегательным вкладам.

2. Выбор стратегии и приоритетов развития, прогнозирование финансовых потребностей своей деятельности — ключевые моменты для банка. Важнейшей чертой содержания устойчивости является соответствие стратегии банка объективным характеристикам той фактической реальности, в которой ему приходится работать, а также соответствие текущих параметров деятельности банка его собственным стратегическим целям. С позиции рассмотрения в сущностном аспекте под депозитной политикой понимается стратегия и тактика банка в части организации депозитного процесса. Обоснование выбора определенной стратегии и тактики, его приоритетов развития позволяют банкам более продуманно, с определенным ориентиром на будущее выстраивать свою текущую деятельность, а также реализовывать конкретную депозитную политику.

3. Существенным фактором создания финансовой устойчивости является формирование доверия к банкам. Банки, пользующиеся доверием экономических субъектов, успешнее привлекают депозиты физических и юридических лиц. Чем выше «преданность и доверие» к банку, тем ниже вероятность досрочного изъятия средств, во всяком случае до тех пор, пока банк финансово устойчив. Именно из-за отсутствия доверия часто подрывается ликвидность, снижается финансовая устойчивость банка. Неслучайно в западной литературе современный финансовый кризис описывают как кризис доверия. Современное российское общество пока не разработало конкретной теории доверия в банковской сфере, не научилось признавать, что снижение доверия является предвестником кризисных явлений. Между тем к данному фактору следует отнестись с особенной внимательностью, чтобы избежать неоправданных потерь.

Таким образом, подводя итоги, можно сделать основные выводы:

1. Банк признается финансово-устойчивым, когда его деятельность показывает положительную динамику, при этом устойчивость достигается в случае непрерывного прогрессивного процесса, несмотря на негативную экономическую ситуацию или мировой финансовый кризис.

2. Финансовая устойчивость коммерческого банка — это такое соотношение источников привлечения денежных средств и их размещение, при котором коммерческий банк сможет гарантировать выполнение своих обязательств перед клиентами, а также имеет возможность активно и успешно развиваться, приносить прибыль и финансировать собственную деятельность в долгосрочной перспективе.

3. Формирование и реализация депозитной политики тесно взаимосвязаны с финансовой устойчивостью коммерческого банка, точнее сказать, оказывают непосредственное влияние на способность банка формировать и использовать финансовые ресурсы, обеспечивать бесперебойный процесс своей деятельности.

1. Фетисов Г.Г. Устойчивость банковской системы и методология ее оценки: автореф. дис. . д-ра экон. наук: 08.00.10 / Г.Г. Фетисов. М., 2003. 16 с.

2. Татаринова Л.В. Методические подходы к оценке финансовой устойчивости коммерческого банка / Л.В. Татаринова. Иркутск : Изд-во БГУЭП, 2013. 132 с.

3. Татаринова Л.В. Банковское обслуживание частных клиентов / Л.В. Татаринова // Развитие финансово-кредитной системы региона: сб. науч. тр. / отв. ред. С.Ю. Куницына. Иркутск: Изд-во БГУЭП, 2011. С. 104-110.

4. Стребков И.М. Надежность и устойчивость коммерческого банка в конкурентной среде : автореф. дис. . канд. экон. наук: 08.00.10 / И.М. Стребков. М., 1999. 23 с.

5. Жилан О.Д. Депозитная политика коммерческого банка / О.Д. Жилан. Иркутск: Изд-во БГУЭП, 2009. 212 с.

6. Жилан О.Д. Ликвидность коммерческого банка: учеб. пособие / О.Д. Жилан. Иркутск: Изд-во БГУЭП, 2013. 107 с.

7. Жилан О.Д. Деньги, кредит, банки: в 2 ч. : учеб. пособие / О.Д. Жилан. Иркутск: Изд-во БГУЭП, 2014. 118 с.

8. Курганский С.А. Фундаментальные показатели экономики: монография / С.А. Курганский. Иркутск: Изд-во БГУЭП, 2009. 116 с.

9. Иванов В.В. Анализ надежности банка: практ. пособие / В.В. Иванов. М.: Рус. дел. лит., 1996. 320 с.

10. Бобрик М.А. Финансовая устойчивость коммерческого банка / М.А. Бобрик // Банковское дело, 2011. № 8. С. 32-35.

11. Варламова С.Б. Принципиальная модель бизнес-стратегии обеспечения финансовой устойчивости как фактора конкурентоспособности коммерческого банка / С.Б. Варламова // Банковские услуги, 2014. № 2. С. 20-24.

12. Готовчиков И.Ф. Технологии оценки финансового состояния и финансовой устойчивости российских банков / И.Ф. Готовчиков // Банковские технологии, 2007. № 3. С. 40-48.

Почему банки снижают ставки

Время от времени открываю и закрываю депозиты в Модуле. В какой-то момент стала замечать, что ставки периодически меняются. Еще у меня счет в Сбере, там тоже ставки прыгают. Сейчас вот снизились. Зачем банки это делают?

Процент по вкладам зависит от ключевой ставки

Чтобы банк мог выдавать кредиты, начислять проценты по вкладам и на остаток по счету, он должен где-то взять на это деньги. Есть два пути:

- взять деньги, которые лежат в банке в виде вкладов;

- взять в долг у Центробанка.

В обоих случаях за пользование деньгами нужно платить. Если банк берет деньги со вклада, чтобы выдать этими деньгами кредит, он платит процент на вклад. Если берет деньги у Центробанка — возвращает этот долг с процентом.

Процент, под который Центробанк дает деньги в долг банкам, — это ключевая ставка. В июне 2020 года эта ставка — 4,5%, а в июле стала — 4,25%.

Вот как работает схема: банк взял деньги у Центробанка под 4,25% → выдал их в виде кредитов под 14,5% → заработал 10,25%. Дальше этот заработок банк распределяет на выдачу новых кредитов, аренду офисов, зарплаты сотрудникам, налоги.

Так же банк поступает и с деньгами со вкладов — зарабатывает на них, а часть прибыли отдает людям в виде процентов.

Банки с высокими ставками могут разориться

Ключевая ставка время от времени меняется, например в феврале ее установили на уровне 6%, а в июле ставка опустилась до 4,25%.

Центробанк не сам придумывает ключевую ставку, а анализирует состояние экономики — например, она связана с инфляцией: чем ниже ключевая ставка, тем меньше процентов банки дают на вклады и меньше просят за кредиты, но тем больше инфляция.

Если банк не будет подстраиваться под ставку Центробанка, он разорится:

Центробанк ставку снизил, а банк Емеля — нет. Теперь банк должен людям, к примеру, 7%, а Центробанку — 4,25%. Банку это невыгодно: он отдаст людям больше, чем заработает.

Банку нужно, чтобы ставки по вкладам были ниже, чем ключевая ставка — тогда заработают и люди, и банк. К тому же, если ставка по вкладам в банке слишком высокая, то банк платит повышенные взносы на страхование вкладов.

Конечно, на первый взгляд кажется, что чем выше ставки по вкладам, тем выгоднее. А на деле оказывается, что, если банк обещает слишком высокие ставки, скорее всего, ему нельзя доверять.

Процент по вкладам и надежность

Если банк надежный, соблюдает закон и соответствует всем нормативам, Центробанк без проблем дает ему деньги. Банки с плохой кредитной историей деньги вряд ли их получат, поэтому им нужны деньги вкладчиков. Чтобы больше людей приносили свои деньги, такие банки предлагают хорошие процентные ставки — выше, чем у всех остальных.

Иногда банки могут предлагать повышенные ставки, когда запускают рекламную акцию, или чтобы не потерять клиентов — как это происходит сейчас из-за пандемии коронавируса. Но это действует в течение ограниченного периода — например, когда предлагают открыть вклад к 9 мая.

Во всех остальных случаях к высоким ставкам нужно отнестись с осторожностью.

Ориентироваться можно на базовый уровень доходности — среднюю максимальную ставку по вкладам крупнейших банков. Базовый уровень доходности считает Центробанк каждый месяц, за три дня до его начала, и показывает на сайте:

Базовый уровень доходности считают на основании договоров с физлицами и ИП. Банки ориентируются на этот уровень, когда устанавливают ставки для юридических лиц

Если банк предлагает ставку заметно выше базового уровня доходности и ключевой, и это не акция, а постоянное предложение, вклад может быть рискованным.

В Модульбанке можно открыть депозит со ставкой от 2% до 3,5% годовых. Такая ставка немного ниже ключевой, это значит, что банк не работает в убыток.

В личном кабинете в Модульбанке можно сразу посчитать, сколько клиент заработает, если откроет депозит

Ставки по кредитам тоже снижают

Банки снижают ставки не только по вкладам, депозитам и накопительным счетам, но и по кредитам.

Мы уже выяснили, что банки сами должны Центробанку, поэтому зашивают свою переплату в процентную ставку по кредиту. Вот схема: меньше ключевая ставка → меньше банки платят Центробанку → меньше нужно зашивать в ставку по кредиту.

К тому же Центробанк считает среднюю полную стоимость потребительских кредитов, этих цифр и придерживаются банки.

QR Pay бесплатно в Модульбанке

Комиссия 0% до конца года, зачисление на счет за 15 секунд

Вы заблокированы

Возможно, мы разблокируем вас в первый понедельник следующего месяца. Ну или напишите нам, разберёмся: editors@modulbank.ru

Что будет с кредитами и вкладами после повышения ключевой ставки ЦБ

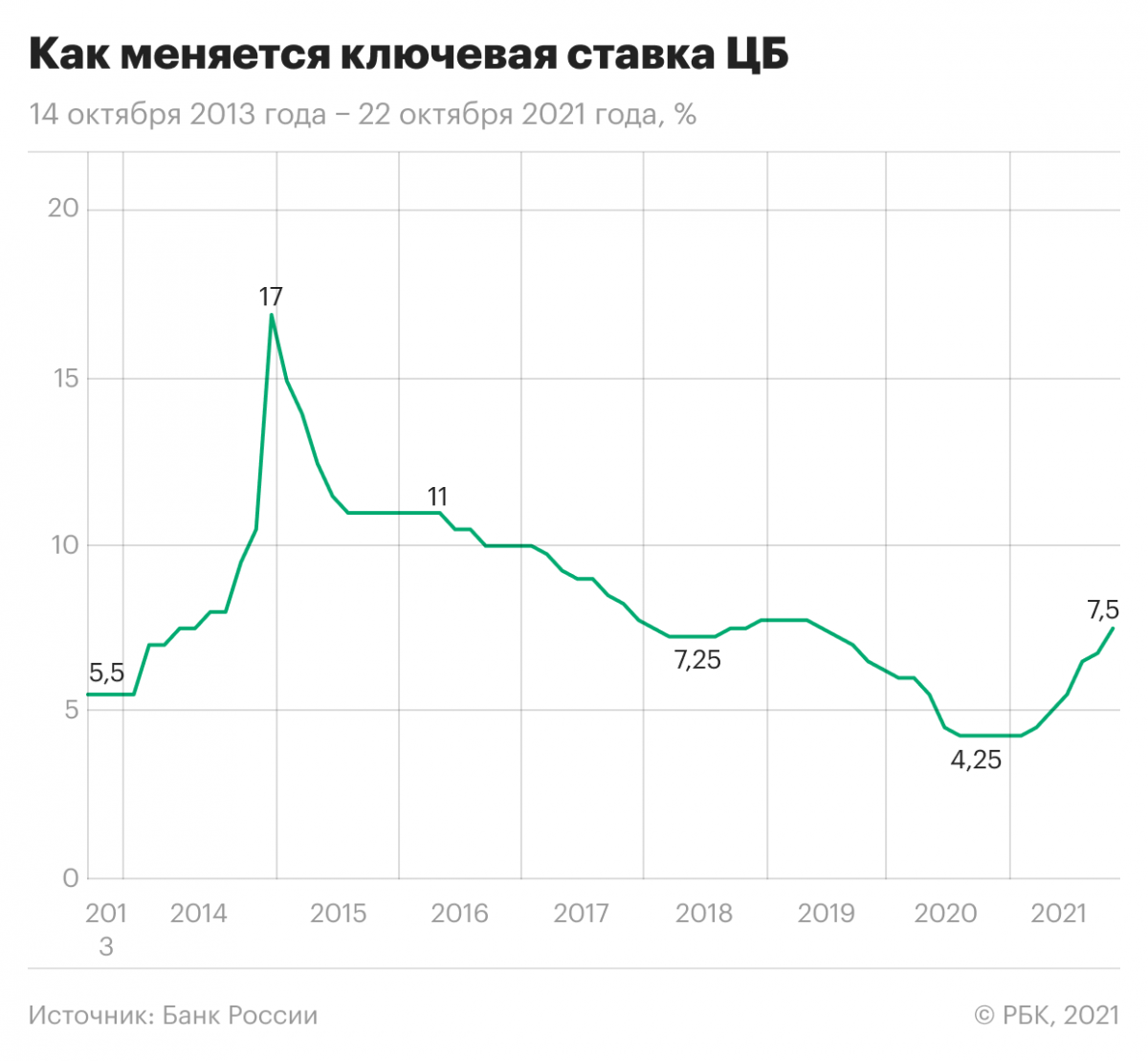

В 2020 году ключевая ставка была на историческом минимуме в 4,25%, а с марта этого года поднялась до 7,5%. Мы узнали у банков, что будет с процентами по кредитам и вкладам после нового и неожиданного решения ЦБ

Совет директоров Банка России неожиданно поднял ключевую ставку на 75 базисных пунктов — до 7,5%. Никто не ожидал такого решения от ЦБ. Эксперты, опрошенные Refinitiv, предполагали, что ставку поднимут на 25 или 50 пунктов.

«Текущее повышение — самое неожиданное для всех участников рынка, поскольку после предыдущего пересмотра ключевой ставки казалось, что период повышения на этом закончится», — сказал «РБК Инвестиции » Андрей Спиваков, управляющий директор по кредитным розничным продуктам Райффайзенбанка.

В Банке России объяснили свое решение тем, что инфляция оказалась выше ожиданий, и по итогам года она может составить 7,4-7,9%. Таким образом ЦБ хочет снизить инфляцию. По данным Росстата, уже к середине сентября она достигла 7,78%. Регулятор не исключает, что в дальнейшем продолжит повышать ставку. Следующее заседание пройдет 17 декабря.

Как ставка ЦБ влияет на кредиты и вклады?

Ключевая ставка — это минимальный процент, под который Банк России выдает кредиты коммерческим банкам. Обычно, когда ставка падает, то постепенно снижается и размер процентов по кредитам в коммерческих банках, но также меньше становятся проценты по депозитам. Когда она повышается, то происходит обратная ситуация, так как выдавать займы под меньший процент невыгодно и даже убыточно для кредитных организаций. Чтобы банк получил прибыль, его ставки по кредитам должны быть выше ставки ЦБ.

В 2020 году Банк России снижал ключевую ставку, и она достигла исторического минимума в 4,25%. Однако в этом году регулятор перешел к ужесточению денежно-кредитной политики — с марта ставка выросла на 325 базисных пунктов.

В России с марта по август средневзвешенная ставка по кредитам в рублях колебалась от 10,1% до 10,79% — это ставка по займам на срок более года. По данным ЦБ, самыми высокими они были в июле и августе — 10,75% и 10,79% соответственно. В июле регулятор повысил ключевую ставку на 100 базисных пунктов до 6,5% годовых. Это стало самым резким повышением с декабря 2014 года, когда Банк России повысил ставку с 10,5% до 17% из-за девальвационных и инфляционных рисков.

«Продолжается увеличение кредитных и депозитных ставок вслед за повышением ключевой ставки в марте — сентябре», — отметил ЦБ. По данным регулятора, максимальная процентная ставка по рублевым вкладам десяти крупнейших банков с конца марта выросла на 1,96 процентных пункта — с 4,57% до 6,53%.

Что еще влияет на ставки по кредитам?

Инфляция также влияет на проценты по кредитам. В сентябре глава ЦБ Эльвира Набиуллина говорила, что в истории много примеров, когда долгое сохранение мягкой денежно-кредитной политики и запаздывание с выходом из антикризисных мер приводило к большому росту инфляции.

«И неважно, держит ли центральный банк мягкую ставку, — если инфляция высокая, ставки по кредитам растут. Все это происходило ровно потому, что ставка ЦБ была неоправданно низкой, избыточно стимулирующей», — отмечала она.

В пресс-службе банка «Открытие» отметили, что помимо ставок на проценты по кредитам также влияют ситуация на рынке и уровень риска по конкретному клиентскому сегменту.

Повышение ключевой ставки слабо скажется на процентах по кредитам, считает Максим Петроневич, старший экономист аналитического управления «Открытие Research». По его словам, динамику ставок по наименее рискованным категориям кредитов и для самых надежных заемщиков будут определять ставки облигаций федерального займа (ОФЗ). Текущий уровень трехлетней доходности ОФЗ — 7,5-7,6%.

Банки не будут спешить с повышением процентов по займам

В пресс-службе банка «Открытие» отметили, что в политике по ставкам ориентируются на макроэкономические показатели и конкурентную среду. В кредитной организации будут следить за рынком и действовать в соответствии с ситуацией. Так же поступят и в банке «Уралсиб».

В пресс-службе ВТБ сообщили, что тоже будут следить за дальнейшими изменениями и постараются обеспечить наиболее приемлемые условия кредитования. «Мы понимаем, что спрос на розничные кредиты вырастет в преддверии «высокого сезона» ноября-декабря. Надеемся, что в следующем году общая ситуация стабилизируется, и у регулятора не будет необходимости столь резко ужесточать кредитно-денежную политику», — говорится в ответе пресс-службы.

Аналогичной стратегии придерживаются в Райффайзенбанке и Промсвязьбанке. «ПСБ в ближайшее время не планирует корректировать ставки по кредитам физлицам и бизнесу. Мы будем отслеживать ситуацию на рынке и при необходимости скорректируем условия», — рассказали в пресс-службе.

В Райффайзенбанке ожидают, что спрос на все виды кредитов существенно снизится, а восстановление объемов кредитования замедлится. «Банки в значительной степени примут удар на себя и в борьбе за клиентов будут максимально сглаживать рост кредитных ставок до конца 2021», — считает Андрей Спиваков.

В ПСБ отметили, что по уже полученным кредитам условия, в том числе ставка, не меняются. В банке «Уралсиб» тоже сообщили, что по оформленным договорам, как правило, ставки остаются неизменными.

Что будет с процентами по вкладам?

Максим Петроневич полагает, что рост ключевой ставки не приведет к росту ставок по депозитам, как и в случае с кредитами. «Их размер в настоящий момент в большей степени определяется ставкой ОФЗ, а текущий уровень трехлетней доходности ОФЗ предполагает наличие потенциала для дополнительного роста ставок на 10-20 базисных пунктов по сравнению с текущим уровнем максимальной депозитной ставки — 6,44%», — сказал он.

Начальник управления «Сбережения» ВТБ Максим Степочкин считает иначе. По его мнению, решение увеличить размер ключевой ставки приведет к новому раунду повышения ставок на рынке классических сбережений. «Мы ожидаем пропорционального роста средневзвешенных ставок как по вкладам, так и по накопительным счетам», — говорит он.

Еще один фактор роста процентов по вкладам — усиление дефицита ликвидности на рынке, связанное с тем, что кредитов берется больше, чем открывается депозитов. В итоге банки начнут больше конкурировать за средства населения, отметил Степочкин. Кроме того, новые ограничения из-за пандемии коронавируса могут привести к тому, что люди будут меньше тратить и больше копить, и часть этих средств может отправиться на накопительные счета.

В пресс-службе ПСБ рассказали, что планируют повышать ставки по депозитам. В частности, из-за рыночной ситуации и начала «высокого сезона» на рынке вкладов. В Райффайзенбанке, Совкомбанке и ряде других организаций также планируют повышать проценты по вкладам — примерно на 0,2-1 процентный пункт.

«Рост ставок по вкладам и накопительным счетам создаст дополнительное давление на рынок инвестиций физлиц. Однако, по нашим ожиданиям, этот рынок вырастет за год почти на 30%, что существенно превысит рост портфеля классических сбережений», — полагает Степочкин.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Источник https://cyberleninka.ru/article/n/vliyanie-depozitnoy-politiki-na-finansovuyu-ustoychivost-kommercheskogo-banka-1

Источник https://delo.modulbank.ru/all/key-rate

Источник https://quote.rbc.ru/news/article/6172df709a79474fc93d8c0f