Риски и гарантии — Составление бизнес-плана организации

Как составить бизнес-план

Я помогаю предпринимателям — действующим и будущим — просчитать перспективы и риски при развитии проектов. Расскажу, что такое бизнес-план , кому и зачем он нужен и как правильно составить этот документ, а в конце — можно ли скачать готовый план в интернете.

Вот о чем расскажу в статье:

Что такое бизнес-план

Это документ, в котором раскрывается перспектива развития предприятия или проекта с отражением основных этапов и всех существенных рисков.

В бизнес-плане содержатся:

- Информация о компании-инициаторе проекта.

- Описание производимой продукции, реализуемых товаров, оказываемых услуг.

- Анализ основных рынков сбыта.

- Экономические расчеты ведения деятельности.

Дополнительно этот документ может включать приложения, которые детализируют расчеты и подтверждают данные. Например, в приложения выносят различные графики, детализацию отчета о доходах и расходах, кэш-флоу , фотографии объектов, результаты маркетинговых исследований. Все это можно добавить и в основную часть бизнес-плана , но тогда он получится громоздким — будет сложно сфоксировать внимание на сути.

Зачем нужен бизнес-план

Правильный подход — когда перед началом любого нового проекта разрабатывается бизнес-план . Но на постсоветском пространстве так бывает не всегда: многие предприниматели считают, что здесь настолько переменчивая и нестабильная среда, что планировать бессмысленно. Кто-то пренебрегает планом, потому что лень все просчитывать и проще довериться интуиции. Кто-то так верит в свой предпринимательский дар и пребывает в эйфории от бизнес-идеи , что не хочет портить романтику скучными расчетами.

На мой взгляд, это ошибка. Если действовать без плана, предварительной проработки ниши и проекта, то возрастает риск потерять деньги и даже прогореть.

Обычно предприниматели заказывают бизнес-планы , чтобы привлечь внешнее финансирование. Например, этот документ нужен:

- Взять кредит в банке.

- Получить государственные гранты и субсидии.

- Дать возможность потенциальному инвестору решить, стоит ли вкладываться в проект.

Основные виды бизнес-планов

Есть 5 основных видов бизнес-планов: внутренние, или для себя, для инвесторов, для получения банковского кредита или господдержки и антикризисные.

Составление бизнес-плана для себя. Такие планы предназначены исключительно для внутреннего применения, поэтому обычно их оформляют в произвольной форме. Основная цель работы — понять и оценить перспективы и риски реализации проекта.

Составление бизнес-плана для инвесторов. Цель составления — привлечь внешнее финансирование на реализацию проекта.

Иностранные инвесторы, как правило, требуют, чтобы бизнес-план был оформлен по международным стандартам UNIDO — про них еще расскажу. Отечественные инвесторы редко просят использовать какие-то конкретные стандарты. Главное для них — понять и оценить:

- Объем инвестиций.

- Суть бизнеса.

- Конкурентные преимущества проекта — за счет чего он может выстрелить.

- Период окупаемости и возврата вложенных денег.

- Рентабельность.

Бизнес-планы для кредитования в банках. Форму документа и требования к бизнес-плану лучше уточнить у кредитного консультанта: в разных банках методические рекомендации отличаются.

Если готовите бизнес-план, чтобы обратиться сразу к нескольким кредиторам, то ориентируйтесь на международные стандарты UNIDO. Большинство банковских требований основаны именно на этих стандартах, так что получится более или менее универсальный документ. А при необходимости вы относительно легко адаптируете его к требованиям конкретного кредитора.

Советую заранее настроиться на длительную работу: скорее всего, бизнес-план придется корректировать — и не один раз. Рассмотрение кредитных сделок часто затягивается, а условия меняются на ходу. Приходится корректировать сроки реализации проекта, стоимость оборудования и сырья, отпускные цены, параметры кредита и другие показатели.

Бизнес-планы для получения господдержки. Есть множество государственных программ поддержки малого бизнеса. Например, для сельскохозяйственных товаропроизводителей, начинающих предпринимателей и безработных граждан, которые хотят открыть свое дело.

Как правило, чтобы получить субсидии, нужно предоставить бизнес-план. Требования к нему надо смотреть в документации по конкретной программе господдержки. Причем все эти требования важно учесть: если предоставите «неправильный» бизнес-план , то заявку на участие в конкурсе отклонят.

Антикризисные бизнес-планы разрабатываются для предприятий в тяжелом финансовом состоянии — предбанкротном или банкротном. Основная цель — объяснить кредиторам, как компания собирается выходить из кризиса, предложить варианты решения споров в судебном и досудебном порядке.

Самые известные стандарты бизнес-планирования

Подразделение ООН по промышленному развитию UNIDO разработало свои стандарты бизнес-планирования — они наиболее популярны в России. Но есть и другие стандарты, например от Европейского банка реконструкции и развития, международной аудиторской компании KPMG. Я подробно расскажу о стандартах UNIDO и кратко — про остальные.

Бизнес-план по стандартам UNIDO включает следующие разделы:

- Резюме.

- Описание отрасли и компании.

- Описание услуг или товаров.

- Продажи и маркетинг.

- План производства.

- Организационный план.

- Финансовый план.

- Оценка эффективности проекта.

- Гарантии и риски компании.

- Приложения.

Резюме нужно, чтобы кратко донести самую важную информацию о проекте. Например, вы приносите бизнес-план очень занятому инвестору. Он открывает документ в самом начале, за несколько минут прочитывает резюме и уже примерно понимает суть и перспективы бизнеса, источники финансирования, необходимый размер инвестиций и сроки запуска. Последующие разделы просто более подробно раскрывают информацию из резюме.

Далее необходимо подробно описать компанию, которая организует проект. В это описание входит информация об отрасли, активах компании, системе управления и количестве сотрудников.

В следующем разделе надо рассказать о продукции и услугах, которые предлагает или будет предлагать компания. Если предприятие выпускает разные товары, то опишите каждый вид. Здесь же для наглядности стоит показать фотографии продукции.

Затем следует раздел про продажи и маркетинг, который содержит:

- характеристику и сегментацию рынка сбыта;

- указание на приоритетные сегменты рынка, которые необходимо занять;

- анализ конкурентов с указанием сильных и слабых сторон;

- анализ потенциальных покупателей или клиентов.

В разделе с планом производства нужно сделать анализ производственного процесса с описанием:

- оборудования и помещений, которые необходимы для производства;

- технологий производства;

- географического положения предприятия и его логистических связей с основными поставщиками и потребителями.

Дополнительно план производства может содержать полный расчет себестоимости продукции с указанием постоянных и переменных издержек, а также информацию о потребности в работниках и их квалификации.

В разделе с организационным планом прописываются сроки реализации проекта, структура управления, состав и квалификация руководства.

Следующий раздел — финансовый план. Он содержит финансовые расчеты, прогноз выручки и себестоимости реализации продукции. Здесь необходимо привести:

- Информацию о потребности в финансировании.

- Смету расходов на реализацию проекта.

- Сведения об источниках и условиях привлечения и возврата денег.

- Прогнозный расчет отчета о прибыли и убытках, о движении денег.

Далее нужно оценить эффективность проекта. Вот что следует указать в этом разделе:

- Рентабельность.

- Cрок окупаемости.

- Чистый доход.

- Hасчет точки безубыточности, то есть когда бизнес выйдет в ноль.

Важный раздел — гарантии и риски компании. Здесь указывается информация, как и чем компания гарантирует возврат привлеченного финансирования. Также стоит подробно описать риски и форс-мажорные ситуации, которые способны повлиять на реализацию проекта.

И последний раздел — приложения, где размещают информацию, которая не вошла в другие разделы. Например, это могут быть громоздкие графики, таблицы, схемы, эскизы, диаграммы, рисунки и фотографии.

Бизнес-план по стандарту BFM Group. Стандарт разработала компания BFM Group, которая занимается бизнес-планированием и инвестиционным консалтингом. Фактически это просто расширенная версия требований UNIDO с акцентом на текущем анализе рыночного и финансового положения компании и внедряемого продукта.

Требования BFM Group к бизнес-планам делают упор на:

- расчете максимально возможного числа финансовых показателей;

- анализе чувствительности показателей прибыли к изменению параметров проекта;

- помесячном прогнозе затрат в течение реализации проекта.

Бизнес-план по стандарту KPMG. KPMG входит в четверку крупнейших аудиторских компаний в мире. Помимо аудита компания занимается консалтингом, в том числе и бизнес-планированием.

В KPMG разработали стандарты планирования, которые популярны в мире, но не в России. Отличительная черта — акцент на подробном описании различных маркетинговых показателей с раскрытием финансовой информации о реализации проекта. А вот производственные и технические моменты раскрываются не так глубоко, как в других стандартах.

Бизнес-план по стандарту TACIS. TACIS — это программа Европейского союза, которая помогает рыночным реформам в СНГ. В рамках этой программы разработаны стандарты бизнес-планирования , которые по своей структуре и содержанию похожи на требования UNIDO.

Как научиться составлять свою схему бизнес-плана

Разработку бизнес-плана можно разделить на 4 этапа: анализ рынка, сбор исходных данных, формирование финансовой модели и написание плана.

На этом этапе нужно изучить рынок, на котором собираетесь работать. Начинать проект без детальной аналитики — прямой путь к провалу. Вы вложите деньги, а потом может выясниться, что продукт никому не интересен. Например, у конкурентов он лучше или дешевле или под него нет покупателей — емкость рынка очень маленькая.

Вот предприниматель открыл элитную кофейню в провинциальном городе и продает вкусный кофе по 150 Р . Но он не учел, что для большинства местных жителей это слишком дорого. Они оценивают напиток не по качеству и свежести зерен, а по цене. В результате кофейня вчистую проигрывает автомату, который стоит в соседнем продуктовом магазине и готовит сносный кофе за 50 Р .

Изучение ситуации на рынке. Если вы планируете заходить на крупные рынки, то можете приобрести готовое маркетинговое исследование.

Если же вы собираетесь работать на локальном рынке или в какой-то узкой сфере, то найти готовое исследование вряд ли получится. Тогда стоит самостоятельно проанализировать рынок:

- Изучить конкурентов — посмотреть их условия работы, прайс-листы , договоры.

- Выйти на целевую аудиторию — посмотреть, насколько она велика, что ей интересно.

Недостающую информацию советую брать из экспертных оценок в СМИ, данных Росстата и других госорганов.

Если нет желания заниматься этим самостоятельно, закажите анализ в специализированной компании. Маркетинговое исследование, как правило, содержит следующую информацию:

- Емкость рынка и динамику изменений за последние 3—5 лет.

- Прогноз динамики рынка на долгосрочную и краткосрочную перспективу.

- Описание специфических условий функционирования рынка, например сезонности.

- Перечень конкурентов, их зоны охвата, анализ спроса и предложения.

- Список лидеров рынка с описанием финансового состояния и бизнес-моделей этих компании.

- SWOT-анализ.

- Основные выводы и рекомендации.

Использование SWOT-анализа в бизнес-планировании

SWOT-анализ помогает понять, какие факторы внешней и внутренней среды влияют на компанию и что с этим делать.

SWOT — это аббревиатура, которая расшифровывается так:

- S — strengths — сильные стороны, за счет которых компания противостоит конкурентам.

- W — weaknesses — недостатки, которые мешают наращивать объемы производства и долю рынка.

- О — opportunities — возможности, благодаря которым можно улучшить положение на рынке.

- T — treats — угрозы, с которыми компания рискует столкнуться.

Суть анализа в том, что все факторы, которые могут воздействовать на компанию, оцениваются и разбиваются по четырем группам: S, W, O и T. SWOT-анализ универсален, гибок и прост. Но есть и недостатки — субъективность оценок и отсутствие числовых показателей.

Определение сильных и слабых сторон своего проекта. Допустим, мы открываем фитнес-центр в небольшом городе с населением в 100 тысяч человек.

Вот мы провели исследования и выяснили, что наши сильные стороны:

- выгодное расположение центра;

- большая площадь залов;

- залы оснащены новым современным оборудованием и тренажерами;

- широкий ассортимент услуг. Например, у конкурентов есть только тренажерный зал, а у нас еще и инфракрасная сауна и массажный кабинет;

- у нас работают лучшие тренеры в городе.

Слабые стороны будут такими:

- есть конкуренты с более дешевыми абонементами;

- придется формировать клиентскую базу с нуля;

- клиенты не знают о нас ничего.

Определение возможностей и угроз. Допустим, к основным возможностям проекта мы отнесли:

- рост рынка фитнес-услуг;

- повсеместную агитацию в пользу спорта и здорового образа жизни;

- формирование и укрепление положительного имиджа фитнес-центра ;

- замещение части рыночной доли конкурентов за счет перетока клиентов.

Но есть и угрозы:

- появление новых конкурентов;

- снижение доходов населения;

- уменьшение свободного времени на отдых у действующих и потенциальных клиентов.

Результаты анализа обычно изображают в виде таблицы с четырьмя ячейками. SWOT-анализ позволяет посмотреть на бизнес под разными углами, исследовать его сильные и слабые стороны, увидеть риски и возможности

Прежде чем садиться писать бизнес-план, нужно:

- Определиться с системой налогообложения, составом и процентными ставками уплачиваемых налогов.

- Составить перечень инвестиционных расходов с указанием их размеров и периодов осуществления. Например, к инвестиционным расходам относятся затраты на строительство, покупку оборудования и техники.

- Определиться с перечнем прочих затрат, например на аренду офиса, коммунальные расходы и так далее.

- Собрать данные по планируемым источникам финансирования, а также объему, стоимости и периоду возврата привлекаемых денег.

- Определиться с численностью персонала и размером оплаты труда.

- Получить информацию о потребностях в производственном сырье, его стоимости и необходимых объемах складских запасов.

- Определиться с объемами производства и продажи продукции, расценками и влиянием сезонности.

Это минимальный и неполный перечень информации, которая нужна для планирования. У каждого проекта свои нюансы и особенности, поэтому могут потребоваться дополнительные сведения. Например, если вы собираетесь заниматься импортом или экспортом, то стоит изучить таможенные ставки и условия работы с партнерами из разных стран.

Всегда есть соблазн действовать быстро и решительно, дескать, начнем, а там по ходу дела разберемся. Такой подход ведет к провалу — лучше не спешить. Запросите коммерческие предложения от поставщиков, пообщайтесь с инженерами, технологами, бухгалтерами, юристами и другими специалистами. На одном лишь выборе системы налогообложения можно сэкономить миллионы либо понести огромные убытки.

Для расчетов подойдет и обычный «Эксель», но это долго, муторно и легко ошибиться. Поэтому я пользуюсь специальными программами и сервисами, которые помогают детально просчитать весь проект.

Онлайн-конструкторы. Принцип работы такой: вводите исходные данные проекта, а на выходе получаете расчет финансовых показателей, кэш-флоу , отчет о прибылях и убытках.

Плюсы: просто и удобно пользоваться, есть даже бесплатные сервисы.

Минусы: вы ограничены настройками и возможностями конкретного сервиса. Если нужно рассчитать сложный проект, то онлайн-конструктор , скорее всего, не подойдет.

Программы на базе Microsoft Excel. Если вы гуру «Экселя», то можете самостоятельно написать программу для расчетов. Если же нет — существуют готовые решения за небольшие деньги. Несколько лет назад мы покупали подобную программу за 4500 Р .

- работать просто — вводите исходные данные и получаете результат;

- у программ на базе «Экселя» более широкие возможности по сравнению с онлайн-конструкторами.

Минусы: вы берете кота в мешке — сложно предугадать, насколько точно будет считать купленная таблица. Например, мы нашли в ней несколько ошибок, написали разработчику, но он исправил только часть из них.

«Альт-Инвест Сумм» — программа, которая безошибочно считает финансовую модель. Она позволяет разрабатывать бизнес-планы по стандартам UNIDO, ведущих российских банков, институтов развития, например ФРП, ТОСЭР, ОЭЗ.

Минусы: цена и ориентированность разработчика на крупных корпоративных клиентов.

Программа «Альт-Инвест Сумм» продается только пакетом сразу на 5 рабочих мест. Стоимость пакета начинается от 165 000 Р .

Если нужен бизнес-план под один конкретный проект, то приобретать такую программу невыгодно.

Project Expert — по моему мнению, самая совершенная программа для бизнес-планирования. Она тоже недешевая — от 80 000 Р .

Project Expert создает практически любые отчеты с графиками и диаграммами и идеально подходит для построения финансовой модели проектов в сфере производства, торговли и услуг. А вот для сложных цикличных ниш вроде сельского хозяйства его функций не хватает. Тогда приходится дополнительно использовать «Эксель».

Это интерфейс Project Expert. Программа платная: я купил ее, потому что профессионально занимаюсь бизнес-планированием . Если вам нужно лишь однажды составить бизнес-план , то тратить деньги на платные программы будет невыгодно. В принципе, все расчеты можно сделать и в «Экселе», но уйдет больше времени и сил

Вначале я выставляю временные рамки реализации проекта, параметры отображения данных, ставку дисконтирования, перечень и основные параметры налогов

Затем перехожу в раздел «Инвестиционный план» и вношу статьи инвестиционных затрат, их размер, период осуществления и амортизационные периоды

Далее в разделе «Операционный план» вношу информацию по выручке от оказания услуг, данные о персонале и размере фонда оплаты труда, затратах на ведение деятельности. В разделе «Финансирование» отражаю параметры получаемого банковского кредита — сумму, период получения и пользования кредитом, процентную ставку, отсрочку по выплате тела долга

Теперь можно перепроверить внесенные данные и вывести отчеты с результатами. Project Expert умеет формировать различные отчеты, например о прибылях и убытках, расчет показателей эффективности проекта, анализ чувствительности, безубыточности

И вот теперь, когда вы собрали всю информацию и рассчитали финансовую модель, можно писать бизнес-план . Для этого внимательно изучите стандарты, по которым нужно оформить документ. Потом поочередно расписывайте каждый раздел плана и переносите в него соответствующую информацию из финансовой модели.

Общие требования к документу. В бизнес-план обязательно следует включить описание идеи, а также маркетинговый, организационный и финансовый разделы. В приложениях стоит разместить наглядный вспомогательный материал: графики, таблицы, диаграммы, фотографии объектов. Визуальные элементы привлекут внимание человека, который будет это читать, и помогут ему быстро вникнуть в суть проекта. Все остальные требования зависят от стандартов оформления документа.

Готовый пример бизнес-плана. Для примера я разработал бизнес-план условного фитнес-центра в небольшом городе. Все расчеты делал в Project Expert, а сам документ оформлял по стандартам UNIDO.

Этот образец можно использовать

как шаблон бизнес-плана

PDF, 689 КБ

Типичные ошибки при составлении бизнес-плана

Вот основные ошибки, которые допускают предприниматели и даже некоторые эксперты, когда составляют бизнес-план .

Неправильное оформление. Если вы пишете план не для себя, а для банка, внешнего инвестора или государственных органов, то уточните требования к оформлению документа, составу и содержанию разделов. Иначе вам вернут его и попросят переделать.

Бизнес-план слишком громоздкий. Нормальный документ — это 25—40 страниц. Старайтесь писать лаконично и без воды, особенно когда план предназначен для внешнего инвестора. Иначе читатель устанет, пока доберется до сути.

Непроверенные или очень приблизительные данные в плане. Не стоит брать цифры с потолка, писать примерно и на глаз. Если документ предназначен для внешнего использования, то будьте готовы, что информацию проверят. Предприниматель может слегка приукрасить цифры, чтобы точно получить финансирование. Однако это опасно: если уличат в обмане, то добиться положительного решения по проекту будет куда сложнее.

Обещание резкого роста выручки или прибыли без четкого обоснования. Даже когда вы чувствуйте и верите, что бизнес взлетит, не стоит обещать сказочный рост. Исключение — если есть достоверные сведения, которые подтверждают оптимистичные прогнозы. Иначе человек, который будет изучать план, усомнится и решит, что проект не учитывает жизненных реалий.

Длинное описание всем известных и понятных услуг или продукции. Такие описания делают план водянистым, похожим на студенческий реферат, портят общее впечатление от него. Если оказываете стандартные услуги, сосредоточьтесь на раскрытии преимуществ, за счет которых планируете обойти конкурентов.

План не уделяет внимание конкурентам. Не стоит самонадеянно писать, что у проекта не будет конкурентов. Со стороны такой план покажется недостаточно проработанным или оторванным от реальности. Исключения из этого правила бывают редко — только если вы предлагаете рынку кардинально новый продукт или услугу.

Необоснованные выводы о предпочтениях людей, их готовности стать вашими клиентами и потенциальных объемах реализации. Если пишете подобные выводы в бизнес-плане , то старайтесь их максимально обосновывать. Лучше всего сделать хотя бы простое маркетинговое исследование — это повысит доверие к проекту.

Где взять готовый бизнес-план и стоит ли это делать

Вряд ли получится скачать чужой план из интернета и построить по нему бизнес: любой проект уникален — в каждом случае своя финансовая модель и нюансы, которые не учтены в готовых вариантах.

Но не скажу, что готовые планы совсем бесполезны. Их можно использовать:

- В качестве шаблонов и основы для своего плана.

- Для изучения незнакомой сферы бизнеса.

- Когда бизнес-план необходим для галочки. Например, предприниматель хочет получить земельный участок, а для этого надо предоставить бизнес-план в администрацию города. Если чиновников интересует только общая идея проекта, они не будут пристально изучать документ. В таком случае он нужен, только чтобы соблюсти формальные требования.

Вот где можно скачать готовые бизнес-планы.

Агрегатор бизнес-планов. На этом сайте в открытом доступе представлены около 1000 готовых бизнес-планов. Проекты собраны с разных ресурсов и структурированы по рубрикам. Скачивать бизнес-планы можно бесплатно.

Использовать их для запуска реального бизнеса не стоит, но можно взять за основу и переработать под свой проект.

Bi-Plan. На сайте представлено более 100 готовых бизнес-планов , но доступ к ним платный. Средняя стоимость за один проект — 1000 Р . Документы объемные — около 50 страниц. Но они пригодятся только для общего ознакомления с бизнесом, которым вы собираетесь заниматься.

РБК продает бизнес-планы и отчеты по маркетинговым исследованиям. На их сайте много готовых проектов по разным тематикам, средняя стоимость — 25 000—30 000 Р .

Я видел несколько бизнес-планов от РБК — они были детально проработаны, содержали развернутое маркетинговое исследование и финансовую модель в «Экселе».

Составлять бизнес-план самому или заказать у профессионалов

На рынке бизнес-планирования много исполнителей разной квалификации. Поэтому стоимость работ сильно варьируется: студент-фрилансер напишет план за три тысячи, а ведущая аудиторская компания может запросить даже несколько миллионов рублей. Выбирайте исполнителя в зависимости от ваших задач и бюджета. Для некоторых задач лучший исполнитель — это собственник или руководитель организации.

Когда стоит составлять бизнес-план самостоятельно. Если вы разрабатываете документ для себя или внешнего инвестора, то основу этой работы необходимо делать самостоятельно.

Бывает, что заказчик надеется только на внешних экспертов и ставит им задачу «нарисовать» план под привлечение финансирования. И практически всегда это снижает шансы на успех проекта — я лично сталкивался с подобными ситуациями, когда работал инвестиционным консультантом.

Инвесторам важно, чтобы их деньгами распоряжался тот, кто полностью погружен в свой проект. Если же бизнес-план приносит человек, который не просчитал каждую цифру, не оценил риски, не спрогнозировал денежные потоки, не изучил рынок, это чувствуется. Никакой эксперт не сможет так глубоко понять специфику проекта и все нюансы, как тот, кто его реализует.

Привлекать консалтинговые компании стоит только на финальном этапе, когда вы уже собрали всю информацию и осталось ее правильно упаковать и красиво подать.

Если же бизнес-план предназначен для внутренних целей, то тем более важно разработать его своими силами — хотя бы ради того, чтобы разобраться в собственном бизнесе.

Когда лучше заказать бизнес-план. Если план нужен для банков и институтов развития, советую обратиться в консалтинговую компанию, которая уже решала подобные задачи.

Требования к документу устанавливаются инструкциями банков и институтов развития. Разобраться в этих требованиях и регламентах сложно, а если сделать что-то не так, то бизнес-план отклонят по формальным причинам. Поэтому доверяйте эту работу только опытным разработчикам — иначе рискуете впустую потратить время.

Учитывайте, что специалист по бизнес-планированию не владеет всеми аспектами вашего бизнеса и вряд ли разберется сам. Поэтому наилучший результат дает совместная работа внешних консультантов и представителей заказчика.

Не все заказчики готовы плотно участвовать в составлении бизнес-планов . Например, ко мне часто обращаются предприниматели, которые хотят получить субсидию от государства либо микрозайм под развитие бизнеса. Они рассуждают так: «Мы готовы дать необходимый минимум информации и оплатить работу, а вы обеспечьте результат». Если вы придерживаетесь такого же подхода, то советую подыскать консалтинговую компанию с большой базой готовых бизнес-планов . Тогда если исполнителю будет недостаточно какой-то информации, он сможет позаимствовать ее из этой базы.

Но в любом случае данные по инвестиционным вложениям и расходованиям государственного финансирования всегда предоставляет заказчик. Причем сведения должны быть реальными, ведь по расходам предстоит отчитываться.

При заказе обязательно обсудите с исполнителем вопрос доработок и сопровождения бизнес-плана до момента принятия. Допустим, вы покажете документ чиновникам, а они найдут там ошибки. Важно, чтобы исполнитель оставался с вами в постоянном контакте и оперативно вносил правки в документ.

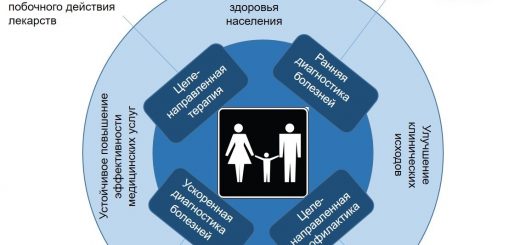

Риски и гарантии

Задача этого раздела состоит в том, чтобы указать будущим инвесторам и кредиторам на возможные риски при реализации проекта, а также на методы защиты от их влияния.

Для написания данного раздела необходимо выяснить возможные риски с указанием вероятности их возникновения и сформировать организационные мероприятия по их профилактике и нейтрализации.

Глубина анализа зависит от конкретного вида деятельности, а также от величины проекта. Для крупных проектов необходим тщательный расчет рисков с применением математического аппарата теории вероятностей. В более простых случаях или при отсутствии вероятностных оценок возможен анализ рисков с помощью метода экспертных оценок.

Ассортимент возможных рисков весьма широк, вероятность возникновения каждого из них различна, так же как и сумма убытков, вызываемая конкретным видом риска, поэтому важно уметь хотя бы ориентировочно оценивать наиболее вероятные риски и величину связанного с ним ущерба. В связи с этим необходимо:

- — выявить полный перечень рисков;

- — определить вероятность возникновения каждого;

- — оценить ожидаемый размер убытков при их возникновении;

- — проранжировать их по вероятности возникновения;

- — установить приемлемый уровень риска и отбросить те из них, вероятность которых ниже указанного порога. Например, можно игнорировать риски, вероятность которых превышает 0,3.

А. Существует много различных классификаций рисков: по видам деятельности, формам собственности и т.д. При их анализе в бизнес-плане уместно выделять коммерческие, финансовые и внутрифирменные риски.

К коммерческим рискам относятся:

- — снижение объемов реализации товаров из-за упавшего спроса или неэффективной работы сбытовой сети;

- — неудовлетворительная деятельность партнеров;

- — повышение цен на ресурсы и оборудование;

- — увеличение арендной платы, транспортных издержек и т.д.;

- — рост числа конкурентов и т.д.;

К финансовым рискам можно отнести:

- — риск неплатежа за поставленный товар;

- — риск неоптимального выбора источников финансирования;

- — риск больших инвестиций в крупномасштабный проект и т.д.;

Внутрифирменные риски заключаются:

- — в недовольстве работников предприятия и риске забастовки;

- — возможности утечки информации;

- — ошибках управленческого персонала и т.д.

Б. В зависимости от величины вероятных потерь принято выделять три вида рисков:

- — допустимый, при котором наблюдается потеря части прибыли или всей прибыли;

- — критический, при котором величина потерь превышает расчетную прибыль;

- — катастрофический, при котором потери превышают денежные возможности предпринимателя.

Следует отметить: проектная деятельность возможна при каждом из рассмотренных видов риска. Однако при этом требуемая доходность, страховые отчисления, необходимые резервы и т.д. по проектам, связанным с катастрофическим риском, будут существенно выше, чем в иных случаях.

В. Каждый разработчик бизнес-плана стремится к снижению рисков, используя различные методы управления ими: диверсификацию, страхование, резервирование.

Диверсификация — одно из наиболее важных направлений снижения риска. Обычно говорят о диверсификации поставщиков и потребителей, расширении числа участников.

Но следует помнить: увеличение числа участников, поставщиков и потребителей может привести к росту организационных и транспортных издержек, что, возможно, несколько снизит ожидаемую прибыль.

Основные виды страхования, связанного с предпринимательской деятельностью:

- — страхование имущества предприятия от стихийных бедствий (номинальная сумма страховки обычно составляет 70 — 80% стоимости имущества);

- — страхование отгруженной с предприятия продукции на период ее перевозки (сумма страховки соответствует, как правило, номинальной стоимости товара);

- — страхование транспортных средств;

- — компенсационное страхование;

- — медицинское страхование;

- — страхование вынужденной остановки предприятия.

Но не стоит забывать: страхуя свой инвестиционный проект, вы увеличиваете затраты. В связи с этим в каждом конкретном случае необходимо считать, насколько велик будет ущерб от возможного риска, если его не застраховать.

При резервировании предусматривается создание определенных запасов: финансовых, материальных, информационных. В качестве информационных резервов можно рассматривать приобретение дополнительной информации (например, за счет проведения более детальных маркетинговых исследований). Финансовые резервы могут создаваться путем выделения дополнительных средств на покрытие непредвиденных расходов. Материальные резервы означают создание специального страхового запаса сырья и материалов, комплектующих.

Но, как и в случаях с диверсификацией и страхованием, создавая дополнительные резервы, необходимо считать, какой их уровень является для вас приемлемым: наличие резервов, с одной стороны, снижает ряд возможных рисков, а с другой — увеличивает затраты по проекту.

Кроме того, для повышения устойчивости инвестиционного проекта и снижения его рискованности может быть изменен состав участников, в частности, путем включения в дело венчурных фирм, специализирующихся на финансировании рискованных, прежде всего инновационных, проектов.

Г. Обязательным в разделе бизнес-плана, описывающего риски, является подраздел «Гарантии партнерам и инвесторам».

Формы гарантий могут быть самыми разнообразными. Обычно используют следующие:

- — гарантии федеральных, региональных или местных органов власти;

- — страхование;

- — залог активов (недвижимости, ценных бумаг и т.д.);

- — банковские гарантии;

- — передача прав;

- — товарные гарантии (готовой продукцией).

По каждой из них возможна различная степень готовности реализации:

- — предварительная переписка с гарантом;

- — подписание протокола о намерениях;

- — гарантийные письма;

- — активы, предполагаемые к залогу, и т.д.

После того как рассмотрены и проанализированы риски реализации проекта, оценены вероятности их наступления, сформированы мероприятия по их снижению, перечислены возможные гарантии, можно переходить к составлению приложений по бизнес-плану.

Как провести анализ рисков бизнеса?

Каждый бизнес встречается с рисками, которые иногда приводят к серьезным потерям. Все предусмотреть нельзя, но большинство угроз реально спрогнозировать и подготовить способы решения. Мы узнали у предпринимателей, как анализ рисков помогает остаться на плаву.

Содержание статьи

Что такое анализ рисков бизнеса

Если говорить просто, то это план действий для кризисных моментов. Риски прописывают на этапе запуска в бизнес-плане или инвестиционном проекте. На основе анализа рассчитывают финансовую модель, потому что угрозы влияют на окупаемость.

Риски учитывают и в работающем бизнесе. Например, предприниматель открыл ларек с шаурмой в марте 2020 года, а уже в апреле произошел локдаун. Кухню не подготовили к работе на доставку, посетителей принимать нельзя, и бизнес встал. По идее даже такую ситуацию нужно предвидеть, чтобы избежать проблем.

Аналитик компании 3DAnalytics Денис Загребиль считает, что в пандемию обострились регуляторные риски:

«Сегодня актуальны регуляторные риски. Как пример — введение штрафов за несоблюдение требований карантина; открытие/закрытие туристических направлений. Конечно, риски зависят от вида деятельности. В моей практике риски часто встречаются в финансовой деятельности (банки, страхование, инвестиции), информационной безопасности, экологической безопасности»

В риск-анализе прописывают 4 основных параметра:

- Вероятность. Возникновение пандемии спрогнозировать маловероятно, а вот штрафы контролирующих органов в общепите случаются не так уж и редко.

- Степень воздействия. Здесь прогнозируют потери бизнеса от возникновения рисков. МЧС может оштрафовать, а Роспотребнадзор закрыть точку до устранения недоработок. Нужно посчитать, сколько денег теряет компания в этом случае.

- Ответственный. Этот человек предотвращает риски или минимизирует последствия.

- Бюджет. Риски — это всегда затраты, и лучше продумать заранее, как компенсировать потери.

Какие риски бывают в бизнесе

У каждого бизнеса свой круг рисков, поэтому лучше открывать дело в сфере, в которой разбираетесь. Так проще определить круг потенциальных угроз. Но обычно выделяют 6 типов рисков.

Внутренние

Эти угрозы появляются от действий руководства или сотрудников. Например, компания дала таргетированную рекламу в соцсетях. Клиенты начали задавать вопросы в личных сообщениях, а менеджер односложно отвечает, не выводит на диалог, не задает вопросы. В итоге реклама привела потенциальных покупателей, но по вине сотрудника продажи не состоялись.

Производственные

На производстве происходит брак из-за человеческого фактора или некачественного сырья. Или завод встал из-за аварии на подстанции, а оборудование вышло из строя.

Финансовые

Это все, что связано с деньгами. Например, компания отправила продукты в розничные магазины, а те не расплатились в срок. Или предприниматель потратил деньги поставщиков на покупку машины, а у него не осталось средств, чтобы расплатиться по обязательствам.

Страховые

Есть случаи, которые можно заранее предусмотреть и застраховать: пожар или воровство оборудования. Бизнес несет затраты на страховку, но если риски произойдут, то предприниматели получат компенсацию.

Коммерческие

Эти угрозы влияют на реализацию товаров или услуг. Например, магазин одежды столкнулся с тем, что клиенты предпочитают покупать в интернете. Или веб-студия не находит клиентов, потому что конкуренты делают сайты дешевле.

Внешние

На эти условия предприниматель не может повлиять: изменения в законодательстве, пандемия или нововведения в налоговой системе. На последнем стоит остановиться чуть подробнее. В 2021 году предприниматели столкнулись с тем, что государство отменило режим ЕНВД, а взамен предложило измененный патент. Но, как правило, патент в регионах обходится дороже, чем «вмененка». И это несмотря на то что власти разрешили уменьшать стоимость на сумму страховых взносов.

В ФНС стали строже следить за предпринимателями и обоснованностью сделок. С 2021 года налоговики изменили алгоритмы проверки 6-НДФЛ, чтобы видеть предпринимателей, которые платят меньше средней зарплаты по отрасли. То есть если сотрудники получают небольшую официальную зарплату, то ФНС может прислать требование с просьбой указать причины.

Основатель «Школы Профессионального Владельца бизнеса» Оксана Дажун считает, что предприниматели должны обращать пристальное внимание на налоговые риски:

«Важно отслеживать в налоговом контроле результаты и планы ФНС. Изучите, как выбирают компании для плановой проверки, как проводить оптимизацию налогов, как работают суды и чего ждать бизнесу от налогового администрирования. Для этого хотя бы раз в год полезно посещать тренинги, семинары, где расскажут о нововведениях и о судебной практике.

- Сформулировать проблему — то, что может быть эффективно.

- Сформулировать риск — то, что может случиться, если ничего не делать.

- Сформулировать цель — до какого состояния мы хотим и можем снизить риск.

- Сформулировать мероприятия по управлению рисками — что мы будем делать.

- Назначить ответственного за каждый риск.

- Установить конечные и контрольные сроки воздействия на риск.

- Коллегиально установить вероятность наступления риска по 10-балльной шкале.

- Коллегиально установить глубину последствий риска по 10-балльной шкале.

- Определить степень риска и категорию реагирования.

- Внести мероприятия в общий стратегический план мероприятий, индивидуальные СМАРТ-задачи»

Денис Загребиль считает, что риски у каждого бизнеса разные, но некоторые встречаются чаще:

«Риски зависят от этапа развития бизнеса или компании. Но основными я считаю некачественное оказание услуг, недобросовестных поставщиков и сотрудников, переоценку рыночных возможностей. В целом, на мой взгляд, управленческие решения часто принимаются без тщательного анализа рисков бизнеса, ситуационно или на основании опыта»

Как оценивать риски в бизнесе?

Для этого нужно погрузиться в бизнес-процессы и понять слабые места. Учебники по бизнесу выделяют 5 основных методов проведения риск-анализа.

Качественная оценка

Это таблица, где риски распределяют по степени возникновения:

После этого прописывают, как компания реагирует на каждый из рисков. Например, предприниматели заранее знали про отмену ЕНВД. Соответственно, за год до этого продумывали действия для бизнеса: выбор системы налогообложения, сокращение издержек, смена торговых точек.

Руководитель компании «Понимай Франчайзинг» Олег Шатилов проводит качественную оценку перед каждым запуском франшизы:

«Компания предлагает партнерам известность бренда, которая создает поток входящих клиентов. Но это касается первичного привлечения, а должны работать и процессы, направленные на сопровождение и удержание (crm и технологии обучения). И если эти процессы не работают, то франшиза не привлечет новых партнеров. Они узнают, что работа плохо выстроена, и пройдут мимо»

Метод аналогий

Это сравнение рисков на базе реализованных проектов такой же тематики. Пилорама запускает производство пеллетов, а коммерческий директор работал на таком заводе в прошлом. Он расскажет, с какими рисками столкнется пилорама и как их избежать. Для этого метода пригодятся сторонние эксперты, которые запускали такие проекты и знают подводные камни.

Коммерческий директор предприятия «Люкшудьинский леспромхоз» Александр Труфанов считает, что общение с конкурентами помогает понять будущие проблемы:

«Мы решили запустить производство фанеры. Мы всегда в диалоге с другими предприятиями и знаем, что главная трудность — поиск сырья. Но у нас собственное сырье, и риски другие. Например, трудно найти работников. В нашей местности просто некому работать. Но скоро рядом построят жилой комплекс, и мы планируем привлекать персонал из этих домов. Поэтому новое производство запустим после окончания стройки»

Контрольные списки источников рисков

Когда компания развивается, она накапливает опыт ошибок и проблем. Руководители заранее знают, с чем столкнутся на определенных этапах масштабирования. Например, пиццерия продает франшизу в разные города, и контрольный список поможет заранее понять опасности. Составляйте чек-лист проблем, который пополняется с каждым новым проектом.

Метод рейтинговых оценок

Это способ, когда ставят рискам оценки по пятибалльной или десятибалльной системе. Если государство собирается ужесточить наказание в области налогов, то риску ставят оценку 5. Значит, в ближайшее время придется вместе с бухгалтером оптимизировать налоги и учет, чтобы не привлекать внимание ФНС. Если у производства 3 постоянных поставщика и 2 в запасе, то угроза остановки не грозит. Этому риску ставят оценку 1 и не принимают срочных решений.

Метод экспертных оценок

Для этого метода привлекают сторонних экспертов: аналитиков, юристов, технологов. Выбор зависит от направления бизнеса. Каждый эксперт делает анализ рисков бизнеса по своей деятельности и определяет влияние на развитие проекта.

Если говорить про малый бизнес, то не всегда предприниматели проводят риск-анализ по методикам. Часто это происходит по наитию и на основе опыта. Денис Загребиль считает, что этот подход не совсем верен:

«Сложность использования метода в необходимости привлекать нескольких экспертов из разных областей или одного, но с широкой экспертизой.

Для оценки рисков в связи с выходом на новые рынки необходимо знать требования местного законодательства к качеству продукции (юристы), конкурентную среду, каналы продвижения, ценообразование (маркетолог, аналитик), квалификацию персонала в стране. Неоспоримый плюс привлечения экспертов — возможность комплексной оценки рисков. Минус же в том, что зачастую требуется участие нескольких экспертов по одинаковым вопросам»

А эксперт по франчайзингу Евгений Талдыкин считает, что с риск-анализом справится руководитель и сотрудники:

«Я был директором по франчайзингу сети парикмахерских. Обедал с сотрудниками и задавал вопросы: что будет, если завтра упадут продажи в 10 раз? Или из-за чего от нас отвернутся потенциальные партнеры? Сотрудникам нравилось доверие, и они активно отвечали на вопросы. А уже из ответов рождались решения. Например, в один момент мы поняли, что у нас много партнеров, менеджеры не в состоянии каждый день поддерживать общение со всеми. В чатах повисли десятки неотвеченных сообщений, а это угроза, что люди откажутся от сотрудничества и расскажут другим. А что будет, когда количество партнеров еще увеличится? Стали работать над проблемой и внедрили чат-бота, который отслеживал чаты с неотвеченными сообщениями, чтобы менеджеры в Отделе сопровождения вовремя отвечали. В целом сессии по анализу рисков бизнеса давали идеи для автоматизации, изменения процессов, увольнения или приема персонала»

Как запустить процесс анализа бизнес-рисков

Определить риски для бизнеса не так сложно. Не стоит бояться научных названий и думать, что без специалистов не обойтись. Конечно, в некоторых случаях нужны эксперты, но основную работу проводят руководители и сотрудники компании.

- Определите внутренние риски. У бизнеса есть цели и задачи. Выясните, что мешает выполнению плана на каждом этапе.

- Сделайте базу рисков компании. Пропишите информацию про все риски, которые угрожают развитию. Распределите их по уровню опасности.

- Назначьте ответственных. Руководитель не сможет контролировать все опасности. Поэтому делегируйте задачи сотрудникам, они на своем участке будут следить, чтобы риски не нанесли урон бизнесу.

- Решите, как управлять рисками. Ответственные должны знать, на что обращать внимание при работе с рисками: как уменьшить опасность и что делать при возникновении.

- Обновляйте базу рисков. Бизнес постоянно развивается и появляются новые опасности. Поэтому регулярно обновляйте базу данных, чтобы была полная картина опасностей и способов решений.

Пример таблицы для контроля бизнес-рисков

Оксана Дажун считает, что эффективный анализ рисков бизнеса прежде всего зависит от руководителя:

«Управлять умеют все, вплоть до кухарок, но по факту мало кто этому учится. Сейчас MBI подтягивают понимание и учат, как управлять, но, к сожалению, я до сих пор встречаю огромное количество директоров, которые используют интуитивный подходит в управлении. А интуитивных подход — это, как правило, реактивный подход: есть проблема — есть реакция, нет проблемы — нет реакции. В таких случаях риски всегда наступают и бьют очень больно. Главная задача — перейти с реактивного управления на системный подход. Это значит, что нужно научиться предугадывать наступление рисков и выстроить хорошую систему мониторинга»

Анализ рисков бизнеса помогает предпринимателям подготовиться к возникновению проблем. Если подходить к этому системно, то у бизнеса появится защита от неожиданных потерь.

Источник https://journal.tinkoff.ru/guide/business-plan/

Источник https://studwood.net/1513144/ekonomika/riski_garantii

Источник https://planfact.io/blog/posts/kak-provesti-analiz-riskov-biznesa