Бизнес-планирование деятельности банка

Методика описания (структуризации) бизнес-процессов коммерческого банка и ее практическое применение

Данная статья посвящена рассмотрению теоретических основ описания банковских бизнес-процессов и их практическому применению для ведения проектов структуризации и регламентации деятельности банка. Автор делится опытом по реализации проектов описания банковских бизнес-процессов. В статье проанализированы методики описания бизнес-процессов, управления проектами процессной структуризации, а также опыт консалтинговых компаний и коммерческих банков.

Формализованность и регламентированность бизнес-процессов на сегодняшний день являются одним из ключевых факторов успеха любого коммерческого банка. Различные банки находятся на различных этапах формализации своих бизнес-процессов.

Некоторые только начинают заниматься этой деятельностью, другие уже накопили большую процессную базу. Но следует отметить, что проекты описания бизнес-процессов не являются «разовыми», а носят итеративный характер, поэтому так важно иметь под рукой методику процессной структуризации, о которой пойдет речь в данной статье.

Итеративность связана с тем, что меняются требования клиентов, меняется рынок, выходят новые нормативные документы Банка России и т.п. Такого рода изменения требуют постоянного контроля и необходимости актуализации бизнес-процессов.

Негативные последствия неформализованности бизнес-процессовбанка

Описание бизнес-процессов прямым образом влияет на операционную и стратегическую эффективность коммерческого банка, в итоге от этого зависят показатели прибыльности.

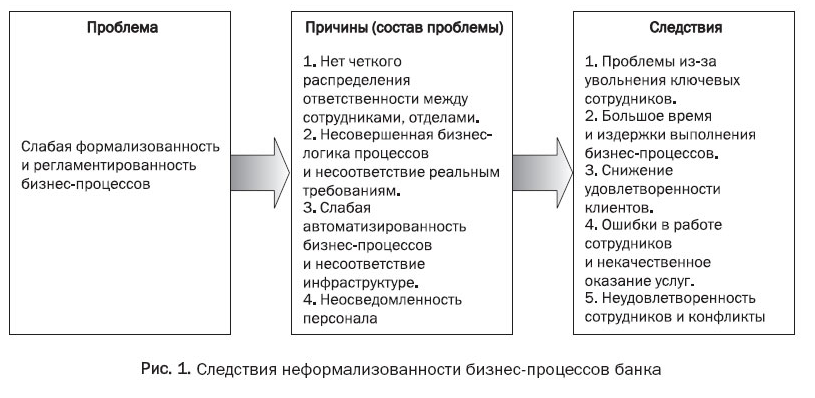

Основные следствия, вызванные неформализованностью бизнес-процессов банка, представлены на рисунке 1.

Причины (состав проблемы)

1. Не распределена четко ответственность между сотрудниками, отделами.

2. Несовершенная бизнес-логика процессов и несоответствие реальным требованиям. Довольно часто бывает, что бизнес-процесс выполняется по устаревшим правилам и схемам, которые давно не соответствуют требованиям современного бизнеса и клиентов. (Иногда для бизнес-процесса можно сделать альтернативную бизнес-логику, которая будет более эффективной. Но это уже отдельная тема, в которой детально рассматриваются методы оптимизации бизнес-процессов, такие как ФСА-анализ, имитационное моделирование и т.п.) Несовершенная бизнес-логика также может выражаться в дублировании действий (процедур), отсутствии важных (ключевых) действий, наличии ненужных (лишних) действий.

3. Слабая автоматизированность бизнес-процессов и несоответствие инфраструктуре.

Не секрет, что для автоматизации бизнес-процесса следует сначала его описать и затем на основе формализованного описания и регламента разработать техническое задание на автоматизацию.

4. Неосведомленность персонала о правилах выполнения отдельных действий и взаимодействия с другими подразделениями. Поскольку нет формализованных схем и регламентов, основная информация по бизнес-процессам хранится в памяти сотрудников.

Следствия неформализованности бизнес-процессов банка

1. Проблемы из-за увольнения ключевых сотрудников. Любой ключевой сотрудник обладает бесценным опытом по своему участку работы, своими наработками, мастерством. И уход такого сотрудника чреват для банка большим риском и высокими издержками. чтобы минимизировать риски от ухода сотрудников и снизить издержки на обучение новых сотрудников, следует формализовать все знания и опыт работы сотрудника в виде технологических карт и регламентов бизнес-процессов, которые он выполняет.

2. Большое время и издержки выполнения бизнес-процессов. Ввиду того что нет четкого распределения ответственности в бизнес-процессах, нет «под рукой» технологических карт и инструкций, часто возникают простои и задержки в ходе бизнес-процессов. А если данные бизнес-процессы связаны с работой с клиентами, то это негативно влияет на лояльность клиентов по отношению к банку (см. следствие 3).

3. Снижение удовлетворенности клиентов.

4. Ошибки в работе сотрудников и некачественное оказание услуг. Любого рода ошибки влекут за собой дополнительное время и издержки на их устранение.

5. Неудовлетворенность сотрудников и конфликты. Неудовлетворенность сотрудников может возникать при отсутствии в банке четкой и прозрачной системы мотивации, которая относится к внутренним бизнес-процессам, строгого распределения ответственности и т.п.

Выгоды для банка описания бизнес-процессов

С проблемами все более-менее ясно. Теперь определим список преимуществ, которые может получить банк, и список задач, которые можно решить благодаря описанию бизнес-процессов.

1. Повышение прозрачности, управляемости и контролируемости деятельности банка на всех уровнях.

2. Снижение времени и издержек, повышение качества и эффективности бизнес-процессов.

3. Возможность тиражировать бизнес банка (создавать дополнительные отделения и офисы).

4. Шаг к комплексному развитию банка. Описание бизнес-процессов является этапом комплексного проекта по развитию деятельности банка. На основе описанных бизнес-процессов можно:

— проводить их дальнейшую оптимизацию;

— проектировать новые бизнес-процессы;

— совершенствовать системы управления банка (информационную систему, систему управления финансами, систему стратегического управления и т.п.).

5. Уменьшение зависимости от персонала, правильный подбор персонала, повышение эффективности работы персонала и руководителей.

6. Повышение лояльности и удовлетворенности клиентов как следствие репутации банка.

Кто должен заниматься в банке описанием бизнес-процессов

Форма структурных звеньев, ответственных за описание бизнес-процессов, и их состав напрямую зависят от размера банка и масш-таба проекта. Некоторые банки выбирают консалтинговые компании для реализации проектов процессной структуризации. У этого варианта есть свои плюсы и минусы.

— меньшие сроки выполнения проекта по сравнению с выполнением проекта «своими силами»;

— получение экспертного опыта и квалифицированного исполнения работ.

— высокая стоимость проекта;

— необходимость в дальнейшей поддержке результатов проекта без участия консультантов;

— в консалтинговых проектах не всегда детально учитываются специфика предметной области и все «тонкости» деятельности банка.

Банк может выполнять описание бизнес-процессов и своими силами, но для этого необходимы три условия:

во-первых, найти квалифицированных специалистов (либо обучить имеющихся специалистов);

во-вторых, приобрести специализированное программное обеспечение;

в-третьих, организовать мероприятия по подготовке и реализации проекта описания бизнес-процессов.

Если же рассматривать долгосрочную перспективу, то банку лучше иметь в штате собственных квалифицированных специалистов.

В крупных и средних банках деятельностью по процессной структуризации обычно занимаются управления (названия меняются в зависимости от специфики конкретного банка): управление банковских технологий, управление банковских продуктов, управление по развитию бизнеса.

В составе данных управлений выделяют отделы (названия меняются в зависимости от специфики конкретного банка): отдел управления бизнес-процессами, отдел развития продуктов и технологий, отдел бизнес-моделирования.

В малых банках обычно для этой цели выделяют нескольких специалистов.

Рассмотрим типовые роли в проекте описания бизнес-процессов среди должностей соответствующего отдела.

Начальник (заместитель начальника) отдела. Его функции: руководство проектом описания бизнес-процессов, координация работ и представление результатов топ-менеджерам банка; организация взаимодействия с подразделениями и отделами банка.

Ведущий специалист (специалист) отдела. Его функции: разработка технологических карт (схем бизнес-процессов) и регламентов; интервьюирование участников бизнес-процессов; администрирование программного продукта бизнес-моделирования.

Методики и подходы к описанию бизнес-процессов

Существуют два типа методик.

Методики организации проекта по описанию бизнес-процессов. Эти методики задают последовательность этапов проекта, состав этапов, правила взаимодействия участников проекта.

Методики графического описания бизнес-процессов. Данные методики содержат набор графических объектов и правил их использования при разработке диаграмм бизнес-процессов.

Рассмотрим методики организации проекта по описанию бизнес-процессов.

1. Через дерево бизнес-процессов.

Сначала разрабатывается иерархическая структура (дерево) бизнес-процессов банка. Затем из этого дерева берутся бизнес-процессы 1-го уровня и детально описываются. Описывается деятельность владельца бизнес-процесса, и в дополнение описывается деятельность всех участников бизнес-процесса.

Сначала описывается оргструктура банка. Затем из оргструктуры выбираются отделы, описывается деятельность отделов в рамках разных бизнес-процессов. В заключение все схемы одного бизнес-процесса от разных отделов сводятся в единую схему.

Перечислим самые распространенные методики, с помощью которых можно описывать бизнес-процессы: IDEF0, IDEF3, DFD, ARIS, UML. Подробно останавливаться на описаниях методик не стоит, поскольку данной информации достаточно в открытых источниках.

Инструменты для описания бизнес-процессов

На сегодняшний день на рынке существуют следующие профессиональные программные продукты, предназначенные для автоматизации описания бизнес-процессов: ARIS, Бизнес-Студио, AllFusion Process Modeler, MS Visio, QPR и др. Они отличаются функционалом, схемами ценообразования.

Выделим функции данных программных продуктов, которые наиболее существенны для банков:

— автоматизированное формирование регламентирующей документации на основе диаграмм бизнес-процессов;

— аналитические функции (ФСА-анализ и др.);

— защита информации и распределение доступа;

— публикация бизнес-моделей в WEB.

Сравнительному анализу программных продуктов бизнес-моделирования посвящено достаточно много материалов в открытом доступе.

Методика описания (структуризации) бизнес-процессов банка

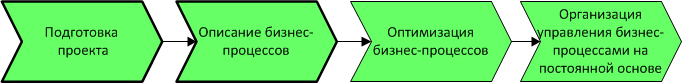

Приведем основные этапы проекта описания бизнес-процессов банка и дадим их детальное описание1. Схематичное изображение этапов приведено на рисунке 2.

1. Определение целей и задач описания бизнес-процессов, основных требований

Данный этап выполняется топ-менеджерами банка, которые заинтересованы в описании (структуризации) бизнес-процессов, осознают важность проекта и будут принимать активное участие в его реализации.

Результат этапа: документ с зафиксированными целями, задачами и требованиями к описанию бизнес-процессов.

2. Создание рабочей группы по описанию бизнес-процессов

Рабочая группа может состоять из сотрудников банка либо из внешних консультантов. Оба данных варианта были описаны выше. Обязательно должны быть назначены единоличный руководитель рабочей группы и его заместители.

Результат этапа: перечень компетентных сотрудников с закрепленными за ними обязанностями по описанию бизнес-процессов, соответствующие приказы и распоряжения по банку.

3. Разработка соглашения по бизнес-моделированию, выбор и приобретение программного продукта бизнес-моделирования

Прежде чем приступить к реализации любого проекта по описанию бизнес-процессов, следует определиться с методическим и технологическим обеспечением проекта.

Под технологическим обеспечением в данном случае понимаются программные продукты бизнес-моделирования, которым был посвящен один из предыдущих разделов. Важно не только правильно выбрать программный продукт, но и правильно его установить на рабочие компьютеры, изучить методическую документацию и руководства.

Соглашение по бизнес-моделированию — это документ, в котором фиксируются следующие положения:

— архитектура разрабатываемых бизнес-моделей в рамках проекта и их взаимосвязи, структура базы данных (моделей) проекта;

— выбранная методика описания бизнес-процессов с детальными пояснениями к ее объектам, методам, правилам и т.п. Как правило, методика привязывается к конкретному программному продукту бизнес-моделирования. Примеры соглашений можно найти в открытом доступе в сети Интернет либо в соответствующих приложениях к программным продуктам;

— роли (участники) проекта, их функции, права и ответственность, конкретные исполнители среди штатных должностей банка. Теме исполнителей посвящен один из предыдущих разделов;

— другие правила, опыт и инструкции по описанию бизнес-процессов.

Соглашение по бизнес-моделированию может обновляться и дополняться по ходу проекта. Чем подробнее и качественнее данное соглашение будет написано изначально, тем меньше будет возникать ошибок и несогласованности по ходу проекта.

Результат этапа: соглашение по бизнес-моделированию банка, выбранный, приобретенный и установленный программный продукт бизнес-моделирования.

4. Определение владельцев процессов и дерева процессов

Владелец процесса — это тот сотрудник, кто выполняет основную (самую большую, важную) часть работ в бизнес-процессе и отвечает за результат всего процесса.

Владельцами бизнес-процессов в банке, как правило, выступают начальники управлений, начальники отделов, главные специалисты. Следует провести интервью с данными сотрудниками, а также с топ-менеджерами. По результатам интервью разрабатывают дерево бизнес-процессов банка по каждому владельцу до 3-го уровня. Для каждого бизнес-процесса выясняют его сложность. Далее делают синтез деревьев бизнес-процессов в единое дерево бизнес-процессов банка.

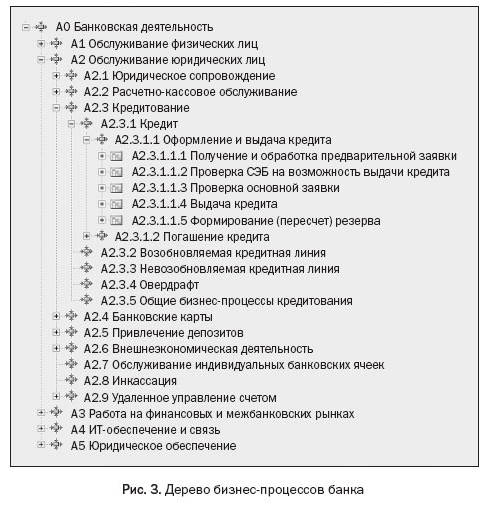

Приведем пример формирования дерева бизнес-процессов банка на примере «МТИ-Банка».

На верхнем уровне обычно выделяют группы бизнес-процессов (рис. 3).

Основные бизнес-процессы — это те, которые приносят банку прибыль:

1. Обслуживание физических лиц.

2. Обслуживание юридических лиц.

3. Работа на финансовых и межбанковских рынках.

Обеспечивающие бизнес-процессы — это вспомогательные процессы, которые обеспечивают стабильную деятельность банка, но не приносят прибыль.

4. Административно-хозяйственное обеспечение.

5. Обеспечение безопасности.

6. Юридическое обеспечение.

7. ИТ-обеспечение и связь.

8. Внутренний контроль.

9. Бухгалтерский учет и отчетность.

10. Другие (более 10).

Бизнес-процессы управления — вспомогательные процессы, с помощью которых осуществляется управление деятельностью банка и основными объектами:

11. Стратегическое управление.

12. Управление маркетингом.

13. Управление рисками.

14. Управление персоналом.

15. Управление бизнес-процессами и развитием.

16. Региональное управление.

17. Другие (более 10).

Существуют типовые деревья процессов до 10-го уровня детализации, которые схожи для большинства коммерческих банков.

В данном дереве (рис. 3) нас интересует группа бизнес-процессов «А2 Обслуживание юридических лиц». В данной группе выделяются бизнес-процессы, которые реализуют услуги и продукты банка для юридических лиц. Это все бизнес-процессы 1-го уровня.

2. Обслуживание юридических лиц.

2.1. Расчетно-кассовое обслуживание.

2.2. Банковские карты.

2.4. Привлечение депозитов.

2.5. Внешнеэкономическая деятельность.

2.7. Удаленное управление счетом.

2.8. Другие (более 20).

Важное замечание: следует разделять понятия «группа бизнес-процессов» и «уровень бизнес-процесса». Когда мы группируем несколько бизнес-процессов по определенному признаку, мы не создаем новый уровень для бизнес-процесса. Групп бизнес-процессов может быть сколько угодно (они делаются для удобства аналитиков и сотрудников банка), а уровней бизнес-процессов желательно делать не более 3–5. Возникает вопрос: как определить уровень бизнес-процесса? МТИ-Банк применяет следующий подход для разбиения бизнес-процессов по уровням.

1-й уровень. Бизнес-процессы, которые реализуют услуги и продукты банка. Кодовое название элемента уровня: бизнес-процесс.

Пример

Бизнес-процесс «2.3. Кредитование» — это бизнес-процесс 1-го уровня, который также представляет собой дерево.

2-й уровень. Подпроцессы, которые являются ключевыми составляющими бизнес-процесса 1-го уровня. Кодовое название элемента уровня: подпроцесс.

Пример

2.3.1.1. Оформление и выдача кредита.

2.3.1.2. Погашение кредита.

2.3.2. Возобновляемая кредитная линия.

2.3.3. Невозобновляемая кредитная линия.

3-й уровень. Процедуры — последовательность процедур с промежуточным результатом.

Кодовое название элемента уровня: процедура.

2.3.1.1. Оформление и выдача кредита

2.3.1.1.1. Получение и обработка заявки

2.3.1.1.2. Проверка заемщика

2.3.1.1.3. Выдача кредита

2.3.1.1.4. Формирование резерва.

4-й уровень. Действия — узкоспециализированные функции нижнего уровня, из которых состоят процедуры.

2.3.1.1.1. Получение и обработка заявки

2.3.1.1.1.1. Провести интервью с клиентом

2.3.1.1.1.2. Получить минимальный комплект документов от клиента

2.3.1.1.1.3. Оказать содействие клиенту в оформлении заявки

2.3.1.1.1.4. Провести предварительную проверку документов

Результат этапа: дерево бизнес-процессов банка (до 3-го уровня детализации).

5. Разработка плана проекта по описанию бизнес-процессов

План проекта разрабатывается на основе дерева бизнес-процессов и информации о сложности бизнес-процессов. В зависимости от сложности и объемности бизнес-процесс 1-го уровня может описываться от 1 недели до 1 месяца. Следует понимать, что описание бизнес-процессов делается не ради описания и регламентов, а ради того, чтобы регламенты работали и проект не был бесконечным. Поэтому проект должен выполняться по возможности в сжатые и разумные сроки.

В плане проекта определяются контрольные точки (например, по завершению описания каждого процесса) и определяется общая длительность проекта. Разработку и контроль реализации плана проекта рекомендуется выполнять в специализированных программных продуктах управления проектами. Для всех случаев задержки реализации проекта следует выявлять причины и своевременно проводить корректирующие мероприятия.

Результат этапа: план проекта по описанию бизнес-процессов.

6. Детальное описание бизнес-процесса

Данный этап самый длительный, поскольку именно на нем делаются основные работы.

Выделим подэтапы данного этапа.

6.1. Выбрать бизнес-процесс 1-го уровня для детального описания

Для примера возьмем бизнес-процесс «2.3. Кредитование».

Результат подэтапа: выбранный бизнес-процесс.

6.2. Составить окружение бизнес-процесса

Следует заранее запросить у владельца бизнес-процесса следующую информацию:

— нормативные и регламентирующие документы;

— все формы документов, входы-выходы бизнес-процесса;

— что и как автоматизировано в бизнес-процессе.

Для сбора информации возможно анкетирование владельца и исполнителей бизнес-процесса.

Для выбранного бизнес-процесса имеем следующую информацию:

— участники процесса: кредитный отдел, операционный отдел, главный бухгалтер, юридический отдел, отдел по работе с корпоративными клиентами, служба экономической безопасности;

— нормативные и регламентирующие документы: положение о кредитных рисках, методика финансово-экономического анализа, положение о кредитном комитете, Положение Банка России № 54-П «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)» и т.д.;

— формы документов: заявка на кредитный продукт, анкета заемщика, анкета поручителя, профессиональное суждение кредитного отдела, договоры, распоряжения и т.д.

Результат этапа: документ с зафиксированным окружением бизнес-процесса.

6.3. Составить рабочую группу по описанию бизнес-процесса

В рабочую группу по конкретному бизнес-процессу должны входить: владелец процесса, ключевые участники процесса (начальники, сотрудники других отделов, управлений), главный бизнес-аналитик.

При создании рабочей группы назначаются ответственные, устанавливаются сроки описания бизнес-процесса, делаются соответствующие приказы.

Результат этапа: сформированная рабочая группа по бизнес-процессу, приказ.

6.4. Провести интервью владельца бизнес-процесса и сделать детальное описание бизнес-процесса

Прежде чем приступить к проведению интервью владельца процесса, аналитик должен тщательно ознакомиться с описываемой предметной областью: изучить все нормативные документы и формы документов, которые были получены при составлении окружения бизнес-процесса.

Второе, что нужно изучить перед проведением интервью, — это методика проведения интервью.

- Основные правила ведения интервью, которых рекомендует придерживаться автор при описании бизнес-процессов:

— старайтесь выстраивать и фиксировать мысли собеседника в строго логичном и последовательном порядке;

— внимательно слушайте, задавайте наводящие вопросы, чтобы узнать все «тонкости», но не командуйте;

— не занимайте слишком много времени у собеседника и разбивайте общение на не-сколько встреч, при необходимости «додумывайте» за собеседника необходимую информацию и решения.

После того как проведена подготовка к интервью, вместе с владельцем бизнес-процесса на бумаге следует зарисовать диаграммы и схемы бизнес-процесса. Затем эти диаграммы обрабатываются, при необходимости дорабатываются, переносятся в программный продукт бизнес-моделирования.

Довольно часто объем полученной информации при интервью намного меньше того объема информации, который необходим для качественного описания бизнес-процесса. В таких случаях приходится проектировать (создавать с нуля) элементы процесса.

Далее следует согласовать разработанные диаграммы бизнес-процесса с его владельцем. Для этого обычно требуется несколько итераций общения с владельцем.

Также довольно часто возникает ситуация, когда требуется разработать новые формы документов для бизнес-процесса и отредактировать существующие. Этому тоже следует уделять внимание.

Какой выбрать уровень детальности описания бизнес-процесса? Это один из частых вопросов, с которым сталкивается аналитик. Автор предлагает два варианта детального описания бизнес-процесса.

Первый вариант: умеренная детализация. Выполняется, когда важно знать общую бизнес-логику процесса, состав, последовательность и окружение функций.

Второй вариант: полная детализация. Выполняется, когда важно знать тонкости исполнения каждой функции. Это обычно делается для тех процессов, где очень много нюансов, альтернатив.

Полная детализация необходима также для дальнейшей автоматизации, то есть бизнес-процесс описывается на языке функций автоматизированной банковской системы (АБС).

6.5. Доработать и согласовать описание бизнес-процесса с другими участниками

Следует провести интервью других участников бизнес-процесса (из других отделов, подразделений) и согласовать с ними детальное описание.

Обычно владельцу бизнес-процесса известны действия, которые выполняют другие участники бизнес-процесса. Поэтому их следует сразу зафиксировать на диаграммах при общении с владельцем, а затем уточнить у конкретных исполнителей.

Для описания действий участников бизнес-процессов «МТИ-Банк» использует «матрицу ответственности—согласования». В данной матрице по столбцам указываются бизнес-процессы, а по строчкам — участники бизнес-процессов. На пересечении строчек и столбцов ставятся соответствующие отметки.

6.6. Согласовать итоговое детальное описание бизнес-процесса с контролирующими подразделениями

В «МТИ-Банке» контролирующими подразделениями для бизнес-процессов выступают: служба внутреннего контроля (СВК), юридический отдел (при необходимости). Количество и состав контролирующих подразделений могут отличаться в разных банках.

Итак, к данному подэтапу мы имеем диаграммы бизнес-процессов, которые согласованы со всеми участниками и владельцами.

На данном подэтапе следует детально изучить мнения контролирующих подразделений и доработать бизнес-процессы на основе полученных правок. При необходимости (если было получено значительное количество правок) делается повторное согласование с владельцем бизнес-процесса.

6.7. Разработать регламент бизнес-процесса и положение по описываемому участку деятельности

- Если диаграммы бизнес-процессов разрабатывались с помощью программного продукта, в который встроена функция автоматизированной генерации регламентов, то рекомендуется ее использовать. В противном случае регламенты могут быть разработаны вручную.

- Приведем основные разделы регламента бизнес-процесса и их краткое пояснение:

- Термины и сокращения.

- Общие положения.

- Исполнители и владелец бизнес-процесса. Указываются все участники бизнес-процесса и их функции (действия).

- Входы-выходы бизнес-процесса. Вза- имодействие по потокам данных и объектов с другими бизнес-процессами и окружающей средой.

- Графическая диаграмма бизнес-процесса.

- Детальное табличное описание бизнес-процесса. В таблице детально прописываются каждое действие бизнес-процесса, его входы-выходы, условия (события) начала и завершения, исполнитель, требования к срокам и другая вспомогательная информация.

- Документооборот по бизнес-процессу. Описываются все документы, которые циркулируют внутри бизнес-процесса, и действия, которые над ними совершаются.

- Цели, показатели и результаты бизнес-процесса.

Как упоминалось выше, бизнес-процесс 1-го уровня состоит из нескольких подпроцессов, которые описывают определенный участок деятельности, например «Оформление и выдача кредита». Регламенты всех описанных подпроцессов должны составлять единое целое, и их следует свести в единое Положение.

В Положение помимо текстовых регламентов бизнес-процессов включаются все формы документов по описываемому участку деятельности, а также вспомогательные документы и приложения. В качестве приложений могут выступать порядки по процедурам, которые нельзя формализовать в виде диаграмм и схем. Например, Порядок хранения и передачи дел, Порядок проверки представителя клиента и т.п.

Положение утверждается председателем правления банка либо заместителем председателя правления, ответственным за конкретный участок работы. Положение обязательно для исполнения всеми сотрудниками банка по заданному участку работы.

6.8. Опубликовать регламенты бизнес-процессов, Положение, формы документов

Итак, к данному подэтапу мы имеем регламенты бизнес-процессов и формы документов, сведенные в единое Положение.

Для того чтобы данное Положение «заработало», с ним должны ознакомиться все сотрудники банка, деятельность которых описана в Положении, и постоянно использовать его в своей работе. Сформулируем основные принципы публикации Положения:

— оперативность доступа — возможность быстро получить требуемую информацию по бизнес-процессу в удобном формате;

— коллективный доступ с разграничением прав — с Положением должно работать большое количество сотрудников банка и «видеть» только необходимую им часть;

— комплексность информации — возможность публикации всей информации по бизнес-процессам (регламентов, форм документов, графических диаграмм, прочих файлов);

— быстрая актуализация, обновление — возможность быстрой актуализации Положения и добавления новой информации.

Существуют несколько способов решения данной задачи.

Во-первых, с помощью программного продукта бизнес-моделирования. Некоторые программные продукты могут генерировать так называемые HTML-навигаторы (web-сайты), в которые включается вся информация из бизнес-процессов. Данные сайты размещаются на корпоративном web-портале банка. Например, МТИ-Банк формирует HTML-НАВИГАТОР на базе программного продукта Business Studio и актуализирует его несколько раз в месяц (по ходу описания новых бизнес-процессов либо внесения изменений в существующие регламенты и формы документов).

Во-вторых, с помощью систем электронного документооборота и баз знаний. Одна из наиболее известных и успешно применяемых в банках систем — Microsoft Share Point Services.

Обычно оптимизация бизнес-процессов — это отдельный проект, который выполняется после описания бизнес-процессов. Однако на практике можно применять элементы оптимизации при описании процессов, и этого иногда бывает для банка достаточно. Перечислим эти элементы оптимизации.

1. Перестройка бизнес-логики процесса. Добавление, удаление, переструктуризация процедур и действий внутри бизнес-процесса.

2. Переработка форм документов, входов-выходов бизнес-процесса, нормативных документов.

3. Перераспределение ответственности и исполнителей в рамках бизнес-процессов.

В данной статье предложена методика по описанию (структуризации) банковских бизнес-процессов, которая построена путем систематизации теоретических основ описания бизнес-процессов и основывается на многолетнем практическом опыте автора.

Предлагаемую методику следует использовать как вспомогательный инструмент для решения практических задач конкретного банка в области управления бизнес-процессами и модифицировать, исходя из специфики каждой задачи и предметной области.

Помимо технических моментов, описанных в методике, не стоит забывать и о психологических моментах как самого проекта описания бизнес-процессов, так и послепроектного периода. Важно организовывать внутренние PR-мероприятия, чтобы сотрудники лояльно относились к структуризации деятельности банка.

Важно, чтобы в проекте постоянно присутствовали лидеры, способные убеждать остальных, преодолевая возможное сопротивление, и продвигать проект вперед, невзирая на все трудности, которые могут возникнуть.

Заключение

В данной статье предложена методика по описанию (структуризации) банковских бизнес-процессов, которая построена путем систематизации теоретических основ описания бизнес-процессов и основывается на многолетнем практическом опыте автора.

Предлагаемую методику следует использовать как вспомогательный инструмент для решения практических задач конкретного банка в области управления бизнес-процессами и модифицировать, исходя из специфики каждой задачи и предметной области.

Помимо технических моментов, описанных в методике, не стоит забывать и о психологических моментах как самого проекта описания бизнес-процессов, так и послепроектного периода. Важно организовывать внутренние PR-мероприятия, чтобы сотрудники лояльно относились к структуризации деятельности банка.

Важно, чтобы в проекте постоянно присутствовали лидеры, способные убеждать остальных, преодолевая возможное сопротивление, и продвигать проект вперед, невзирая на все трудности, которые могут возникнуть.

Бизнес-планирование деятельности банка

Бизнес-планирование — важнейший элемент процесса банковского менеджмента. Ему придается большое значение в крупных финансовых институтах, однако в средних и небольших банках роль бизнес-планирования зачастую недооценивается. Между тем оно позволяет оптимизировать бизнес-модель развития банка и перестроить систему мотивации персонала.

Бизнес-планирование — процесс планирования, мониторинга и контроля деятельности структурных подразделений банка, включающий постановку основных задач, определение финансовых показателей, необходимых затрат и источников финансирования, а также оценку достижения планируемых результатов.

Основными целями бизнес-планирования являются соответствие целей и задач подразделений целям и задачам банка в целом, а также обеспечение эффективности функционирования подразделений.

Задачи бизнес-планирования включают:

- планирование краткосрочных целей и задач;

- доведение до всех сотрудников банка планируемых ключевых показателей деятельности подразделений, в которых они работают;

- прогнозирование финансовых показателей деятельности;

- оптимизацию, стандартизацию и контроль непроцентных расходов подразделений.

Целями оценки деятельности подразделений являются:

- построение четкой мотивационной системы, направленной на достижение поставленных целей и задач;

- формирование у сотрудников понимания связи между результатами деятельности подразделения и личным материальным вознаграждением.

Задачи оценки деятельности подразделений включают:

- стимулирование и оптимизацию деятельности;

- формализацию итогов деятельности для принятия управленческих решений.

Дадим определения основным понятиям.

Бизнес-план банка — это документ, определяющий деятельность банка в перспективе, отражающий цели, планируемый результат и уровень затрат, производимый для достижения этих поставленных целей.

Бизнес-подразделения — доходообразующие структурные подразделения головного офиса банка, отделения банка.

Подразделения поддержки бизнеса — структурные подразделения головного офиса банка, осуществляющие функции сопровождения основной деятельности банка.

Процедура бизнес-планирования

Бизнес-план банка обычно разрабатывается на календарный год с последующей ежеквартальной детализацией. Бизнес-план банка на год должен включать:

- план стратегических мероприятий банка;

- финансовый план банка;

- маркетинговый план банка.

Бизнес-план банка на год, как правило, утверждается советом директоров банка, реже — правлением банка. В рамках утвержденного бизнес-плана на год осуществляется формирование ежеквартальных бизнес-планов банка. Процедура ежеквартального бизнес-планирования деятельности банка предполагает корректировку отдельных показателей бизнес-плана на год в зависимости от достигнутых результатов деятельности и изменения внешних и внутренних условий функционирования. Бизнес-план на квартал включает:

- план задач и мероприятий банка;

- финансовый план банка;

- бюджет банка.

В рамках утвержденного бизнес-плана банка на квартал осуществляется формирование бизнес-планов структурных подразделений на квартал.

Бизнес-план структурных подразделений банка включает:

- план мероприятий подразделения;

- финансовый план подразделения (для бизнес-подразделений);

- бюджет подразделения.

План задач и мероприятий банка:

- разрабатывается отделом бюджетирования и финансового планирования на основе принятого плана стратегических мероприятий банка на год и предложений членов правления банка;

- рассматривается правлением банка;

- утверждается председателем правления банка.

Финансовый план банка:

- разрабатывается отделом бюджетирования и финансового планирования на основе установленных целевых показателей финансового плана банка на год, предложений бизнес-подразделений, а также анализа динамики достигнутых финансовых показателей и прогноза развития экономической ситуации;

- рассматривается на бюджетном комитете;

- утверждается советом директоров банка.

Бюджет банка на квартал формируется в рамках установленных целевых показателей банка на год и финансового плана банка на квартал.

Бизнес-планирование деятельности структурных подразделений банка

Планы мероприятий структурных подразделений головного офиса банка формируются структурными подразделениями самостоятельно и передаются на согласование в отдел бюджетирования и финансового планирования (форма 1). Будем считать, что такое подразделение наиболее целесообразно создать для этих целей.

План мероприятий структурного подразделения

Отдел бюджетирования и финансового планирования контролирует объем мероприятий обязательного характера, включенных подразделениями в план подразделения, а также разрабатывает предложения по весовым оценкам каждого мероприятия. Обязательный характер имеют:

- мероприятия банка на плановый период с необходимой детализацией, утвержденные планом задач;

- мероприятия по реализации утвержденных и действующих на момент формирования плана банковских проектов, программ, срок исполнения которых предусмотрен в плановом периоде;

- мероприятия, выполнение которых было предусмотрено утвержденными на момент формирования плана организационно-распорядительными документами, выставленными контрольными карточками.

Менеджеры, ответственные за реализацию плана задач и мероприятий банка, имеют право на включение в планы подразделений дополнительных мероприятий в рамках реализации общебанковских задач.

Планы мероприятий отделений банка формируются на основе утвержденного плана задач и мероприятий банка и предложений структурных подразделений головного офиса банка. Предложения по формированию планов мероприятий отделений разрабатывают обычно руководители функциональных направлений. Отдел бюджетирования и финансового планирования объединяет предложения, а также разрабатывает предложения по весовым оценкам каждого мероприятия, включенного в план отделения банка.

Планы мероприятий структурных подразделений головного офиса и отделений банка с предложениями по весовым оценкам передаются на рассмотрение и утверждение правлению банка. Сроки формирования ежеквартальных бизнес-планов устанавливаются регламентом процедуры бизнес-планирования деятельности банка на квартал, который утверждается председателем правления банка.

Система оценок деятельности подразделений банка

Оценка деятельности подразделений осуществляется на основе системы оценок (таблица), взвешиваемых по установленной шкале весов (форма 2).

Система оценок деятельности подразделений

Таблица весов по видам оценок

Система оценок включает:

- финансовую оценку (оценку выполнения подразделением утвержденных финансовых планов на отчетный период);

- организационную оценку (оценку выполнения подразделением утвержденных плана задач и мероприятий банка, плана мероприятий подразделения на отчетный период);

- функциональную оценку (оценку выполнения подразделением возложенных функций и качества взаимодействия с прочими подразделениями банка);

- бюджетную оценку (оценку соблюдения подразделением бюджетной дисциплины).

Оценки выставляются по 5-балльной системе.

Для бизнес-подразделений, как правило, устанавливаются следующие виды оценок: финансовая, организационная, функциональная, бюджетная.

Для подразделений поддержки бизнеса устанавливаются организационная оценка, функциональная оценка, бюджетная оценка. Критерии выставления оценок приведены в форме 1.

Итоговая оценка подразделения определяется по формуле:

где O — итоговая оценка;

— значение i-й оценки (финансовой/организационной/функциональной/бюджетной);

Оценка деятельности подразделений

Предложения по финансовой оценке подразделений разрабатывает отдел бюджетирования и финансового планирования на основе отчетов о выполнении финансовых планов подразделений.

Предложения по организационной оценке подразделений разрабатывают:

- отдел бюджетирования и финансового планирования — в части выполнения плана мероприятий подразделения;

- группа бизнес-администрирования — в части выполнения заданий/поручений, определенных организационно-распорядительными документами банка, контрольными карточками коллегиальных органов, органов управления на основе мониторинга сроков и качества исполнения управленческих решений;

- отдел по работе с персоналом — в части соблюдения подразделением трудовой дисциплины и принципов корпоративной культуры.

Функциональная оценка подразделению выставляется прочими структурными подразделениями банка (включая отделения), с которыми оно взаимодействует. Подразделения взаимодействия устанавливаются положением о соответствующем структурном подразделении банка. Итоговая функциональная оценка определяется как среднеарифметическое значение оценок, выставленных подразделениями (форма 3).

Поле «Комментарий» обязательно для заполнения при оценке ниже 5 баллов.

Предложения по бюджетной оценке подразделений разрабатывает отдел бюджетирования и финансового планирования на основе отчета об исполнении бюджета, а также информации центров формирования затрат о сроках предоставления и обоснованности заявок подразделений на включение в бюджет. На основе предложений уполномоченных подразделений по видам оценок отдел бюджетирования и финансового планирования формирует итоговый оценочный лист подразделений. Предложения рассматриваются и утверждаются на расширенном заседании правления банка.

Оценки подразделений служат основанием для формирования фонда материального поощрения сотрудников подразделений по итогам отчетного периода.

Выводы

Бизнес-планирование деятельности банка лежит в основе развития бизнес-модели банка, оценки работы его подразделений и банка в целом, а также мотивации персонала. Долговременное бизнес-планирование позволяет выявить сильные и слабые стороны бизнес-модели банка с точки зрения финансового планирования результатов его деятельности.

Мы используем файлы Cookie. Просматривая сайт, Вы принимаете Пользовательское соглашение и Политику конфиденциальности.

Методика описания бизнес-процессов банка. Версия 2.0

В данной статье предложена новая версия 2.0 авторской методики описания банка. Методика версии 1.0 опубликована в 2008 году и с тех пор была значительно доработана на основе опыта реализации большого количества проектов в российских и международных банках. Также данная статья даёт ответы на некоторые важные вопросы: для чего описывать и поддерживать их в актуальном состоянии, какой выбрать уровень детальности описания , как обеспечить исполнение регламентов на практике и др.

Введение

Формализованность и регламентированность (БП) на сегодняшний день является одним из ключевых факторов успеха любого коммерческого банка. Описание и оптимизация прямым образом влияет на операционную и стратегическую эффективность банка, что в итоге влияет на показатели прибыльности и рейтинги.

Следует отметить, что задачи описания и оптимизации не являются «разовыми», а носят итеративный (периодический) характер, поэтому так важно иметь под рукой все необходимые методики и технологии. Итеративность связана с тем, что меняются требования клиентов, меняется рынок, выходят новые нормативные документы регулирующих органов Такого рода изменения требуют постоянного контроля и необходимости актуализации .

Для чего описывать и поддерживать их в актуальном состоянии?

Описание «ради моделей» недопустимо. Автор предлагает как минимум 5 практических задач, которые показаны на Рис. 1.

Рис. 1. Практические задачи, следующие из описания

Методика описания банка

Методика состоит из двух этапов (см. рис. 2): подготовка проекта, описание . Первый этап по времени может занимать до месяцев, второй этап — до 10 месяцев, в сумме — 1 год. Точные сроки зависят от большого количества факторов и специфики конкретного банка.

Рис. 2. Методика описания банка (основные этапы)

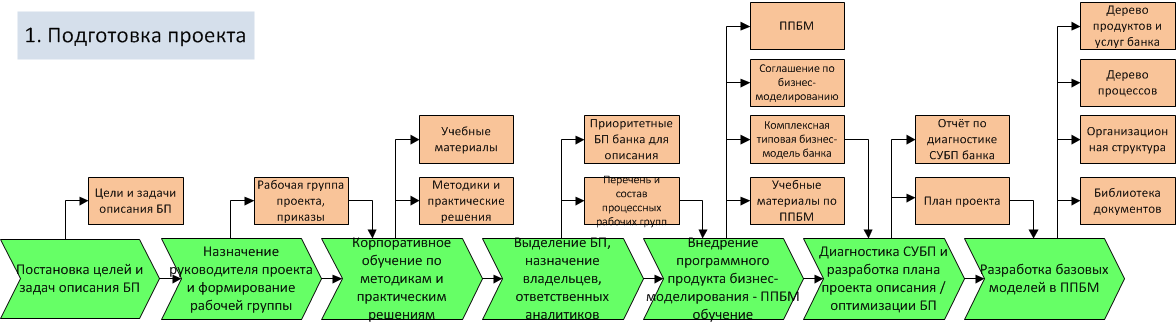

Этап «Подготовка проекта»

- Постановка целей и задач описания БП. Выполняется акционерами, либо правлением банка. От целей и задач зависит план проекта, способы, объём и детальность описания БП;

- Назначение руководителя проекта и формирование рабочей группы. Оформляется приказами по банку;

- Корпоративное обучение по методикам и практическим решениям. В рамках обучения выполняются практические задачи по описанию и оптимизации БП, приводятся примеры других банков, которые уже успешно выполнили данный проект. Обучение играет большую роль как инструмент повышения корпоративной культуры банка, лояльности персонала к изменениям, командообразования;

- Выделение БП, назначение владельцев и аналитиков. Составляется перечень БП банка, которые необходимо описать в первую очередь. У каждого БП должен быть назначен владелец (ответственный) и аналитик, который будет выполнять описание и актуализацию БП на постоянной основе. Критерии определения владельца процесса: компетентность (выполнение или знание большей части процесса), знание потребностей клиента, близость к нему и мотивированность на результат, наличие полномочий по управлению процессом, лидерство, наличие в распоряжении ресурсов для процесса. Также рекомендуется создавать процессные группы (команды), которые активно работают во многих банках;

- Внедрение программного продукта — ППБМ (например, Business Studio), обучение. ППБМ позволяет наиболее быстро и эффективно разработать графические модели БП, при этом регламенты БП формируются (генерируются) автоматически. В ППБМ, как и в любом другом программном обеспечении, есть большое количество «тонкостей» и особенностей, поэтому чтобы сэкономить время аналитиков, избежать ошибок при использовании и администрировании ППБМ, рекомендуется пройти профессиональное обучение. Более детальная информация приведена в книге [3]. Вместе с ППБМ внедряется «Комплексная типовая банка» [1];

- Диагностика системы управления (СУБП) в банке и разработка плана проекта описания / оптимизации БП. Выявляются компоненты СУБП, которые уже есть в банке и уровень их проработки. На основе этого и результатов предыдущих задач разрабатывается план проекта;

- Разработка базовых моделей в ППБМ. Они включают: дерево продуктов и услуг банка, дерево процессов, организационная структура банка, библиотека документов др. Примеры всех моделей представлены в [1] и [2].

Рис. 3. Этап «Подготовка проекта»

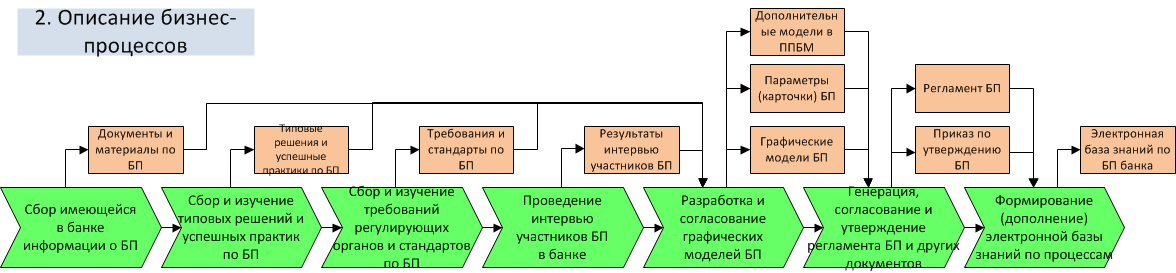

Этап «Описание »

- Сбор имеющейся в банке информации о БП. Если БП описывается не «с нуля», то собираются документы и материалы по БП, которые уже есть в банке;

- Сбор и изучение типовых решений и успешных практик по БП. Если БП описывается «с нуля», то наличие готовых типовых моделей значительно ускорит и облегчит работу. Именно для этого автором более 10 лет ведётся разработка и наполнение «Комплексной типовой банка» [1];

- Сбор и изучение требований регулирующих органов и стандартов по БП. Требования регулирующих органов (например, Банка России) должны быть проработаны при описании БП в обязательном порядке. По БП также есть различные международные и отраслевые стандарты (например, в области информационной безопасности, ITIL/ITSM, стандарты качества банковской деятельности от Ассоциации Российских Банков и др.). Банк должен проработать требования выбранных стандартов при необходимости сертификации на соответствие;

- Проведение интервью участников БП в банке. Основные правила проведения интервью, которых рекомендуется придерживаться при описании :

- Старайтесь выстраивать и фиксировать мысли собеседника в строго логичном и последовательном порядке;

- Внимательно слушайте, задавайте наводящие вопросы, чтобы узнать все «тонкости» ;

- Тщательно готовьтесь к интервью, изучайте и используйте типовые решения (например [1]), при возможности не занимайте слишком много времени у собеседника.

- Разработка и согласование графических моделей БП. Следует правильно выбрать нотацию (совокупность графических фигур и правил их использования для графического описания ). Основные нотации разделены на 2 уровня: верхний уровень (IDEF0, Basic Flow Chart, VAD), нижний уровень (Cross Functional Flow Chart, EPC, BPMN). На графических моделях и в карточках процессов указываются различные параметры: требования к срокам, комментарии, ссылки на системы автоматизации, бухгалтерские проводки Параллельно дополняются другие справочники в ППБМ: библиотека документов по процессам, материальные потоки, события, оргструктура ;

- Генерация, согласование и утверждение регламента БП и других документов. Регламенты генерируются автоматически в ППБМ на основе моделей БП. Полнота и качество регламентов полностью зависят от детализации моделей, заданных параметров (свойств) БП и настроек;

- Формирование (дополнение) электронной базы знаний по процессам (). — это электронная база знаний по БП и деятельности банка в целом. Формируется автоматически ППБМ (например, Business Studio) на основе разработанных . Формат представления: (совокупность ), размещаемых на внутреннем банка. Позволяет обращаться к базе знаний банка из любой точки мира и с любого устройства. Имеет встроенную систему поиска и навигации по всей информации, разграничение прав доступа сотрудников, персональную страницу для каждого сотрудника, возможность работы с показателями KPI, возможность обратной связи от сотрудников ( процессов, голосования ).

Рис. 4. Этап «Описание »

Какой выбрать уровень детальности описания ?

- Умеренная детализация (взаимодействие подразделений банка)

Выполняется, когда важно знать только общую процесса, взаимодействие участников процесса. Кто и какие функции выполняет, за что отвечает, а как они это делают уже не важно; - Полная детализация

Выполняется, когда важно знать тонкости исполнения каждой функции, когда у процесса очень много нюансов, альтернатив. Необходима для обучения сотрудников и автоматизации ( БП описывается на языке функций автоматизированной банковской системы — АБС).

Что сделать, чтобы регламенты «работали» (исполнялись на практике)?

- Использование специализированных программных продуктов для автоматизации этапов построения системы регламентации;

- Обучение сотрудников, проведение для повышения лояльности сотрудников к регламентации деятельности банка;

- Регламенты и графические модели БП должны быть простыми и понятными сотрудникам, которые будут с ними работать;

- Поддержание регламентов в актуальном состоянии, своевременное архивирование устаревших документов;

- Обеспечение порядка и иерархичности в системе регламентации;

- Внедрение в банке инструментов контроля знания регламентов и тестирования сотрудников на регулярной основе.

Централизованное и децентрализованное описание процессов

Подразделения, выполняющие все работы по и методологии в банке, могут иметь различные названия:

- Подразделение (отдел) по управлению / администрированию / организации / контролю / разработке / оптимизации / изменению ;

- Подразделение организационного развития;

- Подразделение методологии / регламентации / стандартизации;

- Подразделение разработки продуктов и маркетинга.

В крупных и средних банках помимо данных отделов работают децентрализованные отделы (либо отдельные аналитики) в различных департаментах, которые входят в их состав и подчинение. Например, отдел разработки и сопровождения процессов кредитования (в подразделении розничного кредитования), отдел процессов и операций РКО (в подразделении) и др.

В таком случае централизованный отдел занимается разработкой и оптимизацией ключевых банка, видит всю картину работы банка и координирует работу децентрализованных отделов (аналитиков).

Децентрализованные отделы (аналитики) сосредоточены каждый на своем процессе и передают результаты для обработки и объединения в централизованный отдел. Это удобная и эффективная схема работы, централизованному отделу не нужно тратить время и погружаться в детали всех процессов банка.

Планы работ с банка

Рассмотрим общий план работ (от простого к сложному), который уже многократно апробирован автором на проектах в различных банках.

План «Минимум» необходимо выполнить обязательно, он содержит первоочередные задачи. Если всё будет успешно и полностью сделано, то это уже очень хороший результат для банка. Некоторые на этом останавливаются.

План «Медиум» желательно выполнить после полной проработки плана «минимум». Он содержит основные задачи для работы с банка на профессиональном уровне.

План «Максимум» содержит наиболее сложные задачи, которые требуют значительного привлечения ресурсов и качественной проработки нижележащих планов.

План «Минимум»

- Внедрение профессионального программного продукта (например, Business Studio);

- Разработка дерева БП и назначение владельцев;

- Разработка базовых моделей (дерево продуктов, оргструктуры, документов);

- Графическое описание БП и формирование регламентов;

- Формирование базы знаний по работе банка на основе БП и доведение до сотрудников.

План «Медиум»

- Создание отдела и методологии, комитета по банка и процессных рабочих групп на постоянной основе;

- Разработка стратегии для каждого БП (желательно по методике BSC);

- Разработка и контроль показателей KPI для каждого БП;

- Разработка нормативов по времени (требований к срокам) БП и инструментов их контроля;

- Организация управления операционными рисками БП.

План «Максимум»

- анализ и расчёт стоимости БП;

- Оптимизация, актуализация БП на постоянной основе в соответствии с требованиями клиентов и ведущим практиками банковской отрасли, внедрение инноваций;

- Передача БП на выполнение в (для организации оперативного управления и электронного документооборота);

- Построение комплексной банка на основе БП;

- Внедрение стандартов качества БП.

Заключение

По разным данным, более половины российских банков из TOP 100 занимаются на профессиональном уровне и активно используют процессный подход в своей деятельности. А именно:

- Имеют в штате подразделение, специализирующееся на описании и оптимизации , управлении ;

- Имеют профессиональный программный продукт (например, Business Studio);

- Имеют все компоненты системы управления (СУБП): дерево БП с назначенными владельцами, модели, регламенты и стандарты БП с установленными показателями и др.

Поэтому очень важно, чтобы эта работа по внедрению методологии описания бизнес процессов не останавливалась и распространялась на всю банковскую отрасль, включая средние и региональные банки. Качественно описанные и отлаженные , которые соответствуют всем современным требованиям рынка и инновациям, — основа долгосрочного устойчивого развития для любого коммерческого банка.

Источник https://www.klerk.ru/bank/articles/114028/

Источник https://wiseeconomist.ru/poleznoe/83541-biznes-planirovanie-deyatelnosti-banka

Источник https://www.businessstudio.ru/articles/article/metodika_opisaniya_biznes_protsessov_banka_versiya/