Топ-5 советов: как создать криптообменник — SBSB FinTech Lawyers на vc. ru

Как создать свой криптообменник за 10 шагов

Обмен криптовалюты стал одним из самых прибыльных сегментов блокчейн-индустрии. Запущенный в 2017 году проект Binance, например, ожидает прибыль в районе 1 млрд долларов по итогам нынешнего года. О каких аспектах следует помнить при запуске «обменника»?

1. Определитесь с юрисдикцией

Выбор страны с подходящим правовым полем — главный критерий, на который следует ориентироваться начинающим биржевикам. У всех стран разные подходы к криптовалютам, многие до сих пор находятся в поиске оптимальных законодательных конструкций. Важным фактором является налогообложение, от которого будет зависеть конечная прибыль. Наиболее выгодными в правовом отношении на сегодняшний день являются Пуэрто-Рико, Каймановы острова, Маврикий, Мальта, Австралия, Швейцария и Япония.

2. Соберите все необходимые бумаги

После выбора места регистрации понадобится изучить все нормативные требования. Высота стопки нужных разрешений и согласований будет зависеть от законодательных норм, принятых в стране. Это лучше поручить местным юристам, хорошо знакомым с законодательством. Обязательными требованиями в абсолютном большинстве регионов являются KYC (знание своего клиента) и AML (борьба с отмыванием денег).

3. Покупка или аренда серверного оборудования

С серверами можно поступить двумя основными способами — купить их или взять в аренду. Покупка обойдется минимум в несколько тысяч долларов, зато оборудование останется в собственности. Хостинг в разы дешевле, но для владельцев финансовых ресурсов лучше, чтобы доступ к оборудованию не имел никто кроме них.

4. Разработайте или купите программное обеспечение

Для обмена криптовалюты нужно синхронизированное ПО. В него обязательно входит пользовательский интерфейс, торговый «движок» и кошелек. Защите и безопасности последнего нужно уделить максимум внимания. Создать ПО можно с нуля усилиями разработчиков либо приобрести открытый код и доработать его. Каждый из способов имеет свои преимущества и недостатки. Команде разработчиков нужно заплатить и создание ПО займет больше времени, зато у вас будет оригинальная оболочка. Готовое приложение может быть бесплатным, но на его отладку также потребуется время, а уязвимости слишком хорошо известны хакерам. Лучше приобретать т. н. white lable софт.

5. Начните сотрудничать с финансовыми учреждениями

Обеспечить переводы смогут процессинговые центры или банки. Без этого невозможно будет проводить транзакции «фиат-крипта». Обратите внимание, что далеко не все финансовые организации лояльны к криптовалютам и поддерживают их свободное обращение. Основное требование к банку — скорость переводов и безопасность.

6. Защита и безопасность

Криптообменные биржи чаще других страдают от взломов и хакерских атак. Это бьет как по клиентам, так и по самим биржам, которые вынуждены закрываться. Защиту нужно постоянно обновлять, получая в том числе фидбеки от пользователей.

7. Выбор аудитории

Можно открывать международную биржу с представленными разными валютами, а можно ограничиться одним государством. После привязки валют нужно провести рекламную кампанию с привлечением лидеров мнений.

8. Клиентская поддержка 24/7

Нет ничего хуже для обменного сервиса, чем оставить клиентов без техподдержки. Вопросы по депозитам, отказы транзакций, борьба с отмыванием доходов, полученных незаконным путем, а также программные глюки — все это нужно курировать. Поэтому не экономьте на найме персонала для работы с клиентами.

9. Обеспечение ликвидности

Ликвидность — важная часть существования криптообменного бизнеса. У солидного проекта со временем формируется значительный фонд активов. Разумеется, вначале его трудно создать, но на помощь придет торговое API — набор готовых функций, предоставляемых биржей для использования во внешних программах. Публичное API собирает данные о состоянии рынков, объеме торгов и пр. Торговый бот свяжет ваш проект с крупной биржей и наладит обменные операции.

10. Размер комиссии

Комиссия за совершение сделок составляет максимум 0,5% от суммы, но в основном берут 0,1-0,2%. Обороты средних проверенных бирж составляют около 10 млн долларов в день. Только на комиссии владелец заработает около 10 тыс. долларов в сутки.

Топ-5 советов: как создать криптообменник

На сегодняшний день существует уже немалое количество сервисов, которые предлагают сервисы по обмену крипты. Популярность виртуальной валюты только растет, а обменные пункты становятся все более востребованными. Не все известные обменники являются надежными и честными, поэтому ниша остается открытой для новых и усовершенствованных компаний.

Криптовалютный обменник — это онлайн торговая площадка, где пользователи покупают, продают и обменивают криптовалюту. Обмен криптовалюты работает аналогично онлайн-брокеру, поскольку пользователи могут вносить фиатную валюту (например, доллары США) и использовать эти средства для покупки криптовалюты. Пользователи также могут обменивать свою криптовалюту на иную, а некоторые биржи позволяют пользователям получать проценты от криптовалюты, хранящейся в учетной записи биржи.

Мы подготовили список важных рекомендаций, на которые необходимо обратить внимание при создании собственного криптообменника.

Чтобы зарегистрировать компанию и начать бизнес, связанный с криптовалютами, вам необходимо выбрать юрисдикцию, в которой законодательно разрешена такая деятельность. Самыми популярными юрисдикциями в 2021 году считаются Сингапур, Мальта, Британия, Эстония, США и Австралия.

Обязательно тщательно изучайте законы страны касательно криптобизнеса, в которой вы решили зарегистрировать свою компанию.Так, в большинстве юрисдикций прежде, чем запустить обменник криптовалюты, вам будет необходимо получить лицензию на обмен криптовалюты. Длительность и детали процесса отличаются в зависимости от страны.Также, например, в Гонконге вы не откроете счет, если зарегистрируете свою компанию на нерезидента, а в Эстонии это вполне возможно, но есть нюансы, с которыми стоит ознакомиться.

При выдаче лицензии на криптообменник, многие юрисдикции уделяют особое внимание тому, чтобы личные данные ваших будущих пользователей были в безопасности.Запустив криптовалютный обменник, ваша компания будет оперировать не только деньгами, но и персональными данными множества людей, поэтому заранее нужно сделать сервис криптообмена безопасным и надежным.

Для операционной деятельности вашего обменника, необходимо открыть банковский счет в выбранной вами юрисдикции.

Решив запустить криптовалютный обменник, стоит найти опытных юристов в сфере криптовалюты, которые будут сопровождать ведение Вашего проекта, согласно всем требованиям законодательства.

Юристы SBSB предлагают вам полное сопровождение проекта под ключ: подбор юрисдикции и регистрация компании, подготовка документации, получение лицензий на хранение и обмен криптовалют, открытие счетов в банках, консультации по налоговому планированию.

Проект легального обменника криптовалют

Стоит задача создать легальный обменник криптовалют, через который можно получить от физлица крипту и выплатить ему средства в рублях на карту/счет в российском банке. При этом обязательно иметь для этого законные основания, предоставлять подтверждающие документы и не удерживать НДФЛ.

Потенциально проект может быть интересен операторам обменников из «серой» зоны, проектам для расчетов с фрилансерами, международным компаниям для реализации зарплатных проектов в России, финансовым консультантам (в т.ч. менеджерам премиум-банкинга), трейдерам – любым лицам и командам, у кого есть необходимость частично или полностью легализовать доходы в криптовалюте.

Технически реализовать проект реально уже сейчас, схема является рабочей несмотря на возможные пробелы и риски. Фактически ничего не изменится и с принятием закона о регулировании цифровых активов, который возможно будет принят в ближайшее время. В проекте закона, доступном на данный момент, рынок криптовалют остается фактически не урегулированным, все требования к обмену касаются только токенов с одним эмитентом. А потому в свете принятия этого закона, нас вероятно ждут изменения в налоговом, административном и уголовном кодексах, а также некоторых других законах и подзаконных нормативных актах, которые будут призваны максимально ограничить криптовалютные операции. Однако это пока не осязаемая перспектива.

Disclaimer. Проект не стоит рассматривать как бизнес-план или руководство к действию. Это исследование, в котором авторов интересует возможная юридическая схема взаимодействия участников.

Рабочие кейсы

Обменник как рекламный инструмент

Сам по себе факт запуска обменника является отличным инфоповодом. Основное преимущество работы через легальный обменник в том, что конечный клиент может не иметь аккаунтов в платежных системах и на биржах, не вникать в нюансы валютного законодательства и не бороться с банковскими службами, он всегда имеет подтверждающие документы и может легализовать доход от продажи криптовалюты.

Обменник может работать как канал привлечения аудитории и конверсии на другие площадки. При определенных условиях появляется возможность легально рекламировать сервис в Facebook и Google.

Обменник как частный клуб

Инициированный одиночным инвестором или группой инвесторов обменник с целью обеспечения потребностей ограниченного круга лиц, даст возможность частично или полностью легализовать доходы – т.е. получить на руки необходимые подтверждающие документы, подать декларацию 3-НДФЛ и оплатить налог.

Это может быть ваша собственная схема с полным контролем над компаниями, активами, счетами и цепочками операций. Риски, связанные с человеческим фактором, могут быть отработаны и сведены к разумному минимуму.

Благодаря зарубежной компании покупка-продажа криптовалют осуществляется по выгодным курсам непосредственно на подключенных биржах, где открываются корпоративные аккаунты с расширенными лимитами по сделкам.

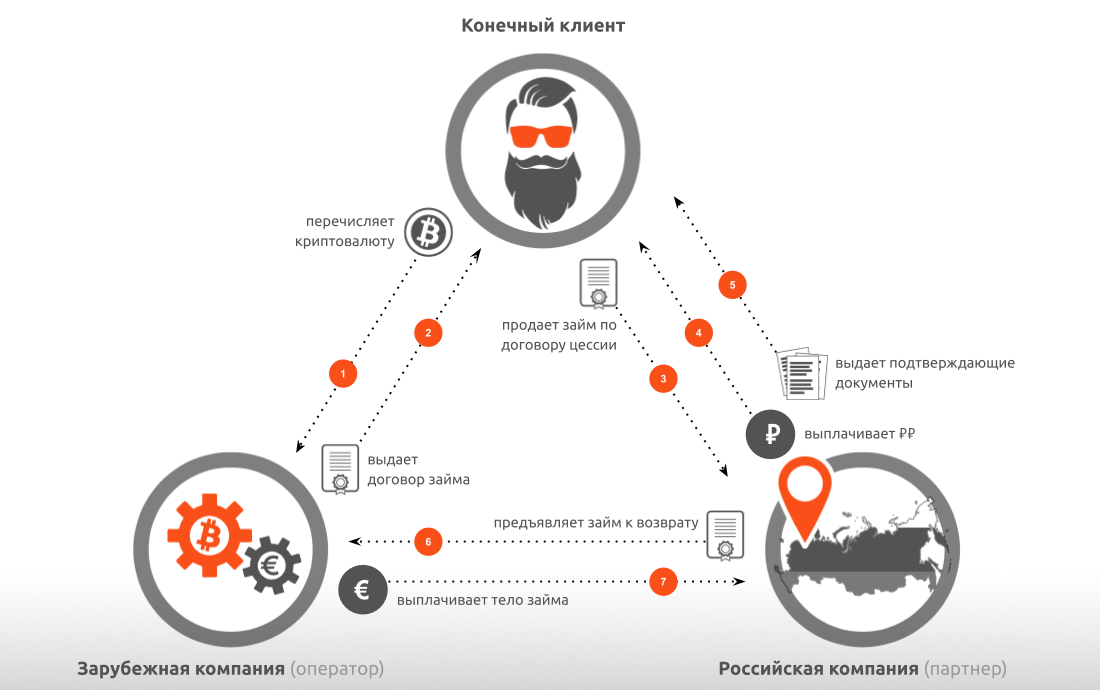

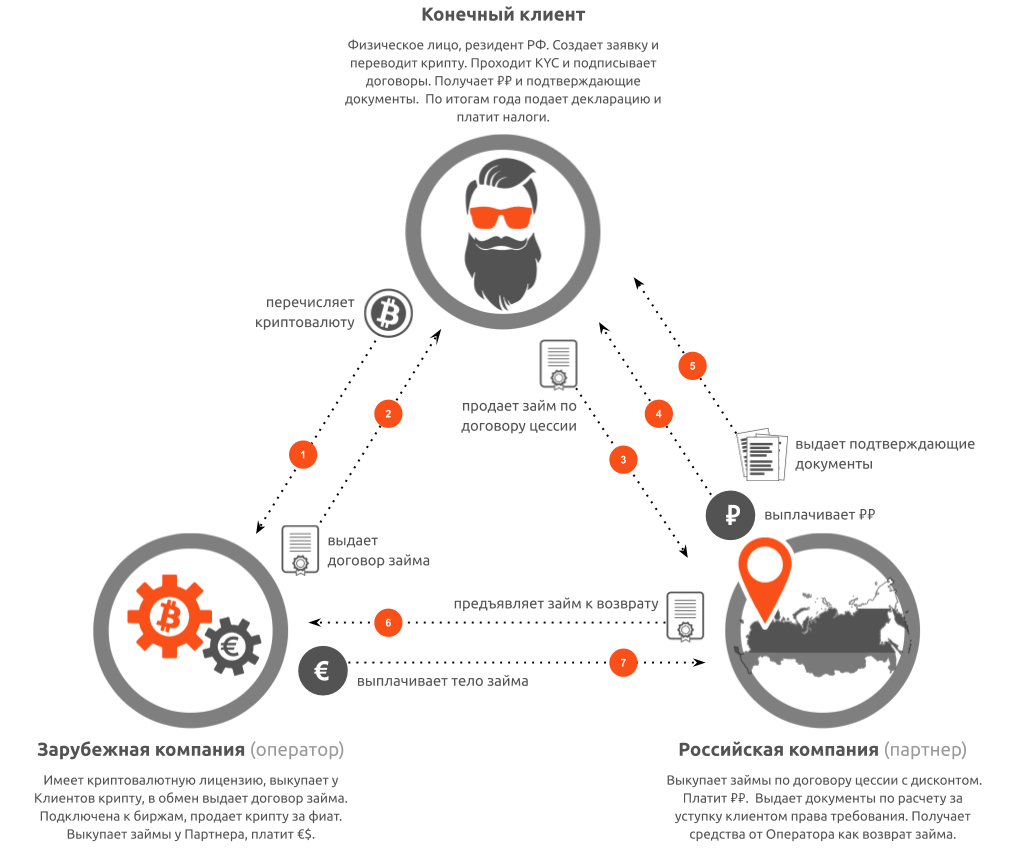

Участники схемы и их активности

1. Клиент инициирует сделку и засылает Оператору крипту

- регистрируется на сайте зарубежной операционной компании;

- подгружает документы для KYC;

- соглашается с ценой сделки и комиссией, создает заявку на обмен;

- переводит криптовалюту на кошелек компании;

- получает в электронном виде договор займа.

3. Клиент продает займ Партнеру

- Партнер связывается с Клиентом и предлагает выкупить займ с дисконтом – заранее обозначенной комиссией за проведение операции;

- Клиент предоставляет данные договора займа, повторно проходит упрощенную идентификацию (KYC), сообщает реквизиты банковской карты или счета;

- получает и подписывает договор цессии и акт оказанных услуг, по которому полностью переуступает займ и право требования Партнеру

5. Партнер выдает Клиенту подтверждающие документы, направляет в электронном виде документы по сделке, инструкции для банка на случай каких-либо вопросов, рекомендации по заполнению налоговой декларации – все что необходимо для легализации доходов и подачи 3-НДФЛ по итогам года.

6. Партнер предъявляет Оператору займ к возврату – направляет договор займа, договор цессии и данные Клиента с требованием погасить задолженность.

7. Оператор выплачивает Партнеру деньги на валютный счет в российском банке.

Конечный клиент

Физическое лицо, продавец криптовалюты, резидент РФ.

Зарубежная компания (Оператор)

Юридическое лицо в сryptofriendly-юрисдикции (Эстония, Мальта и др.). Имеет несколько счетов в банках и платежных системах для расчетов с партнерами и корпоративные аккаунты на биржах для покупки-продажи криптовалют. По законам своей юрисдикции может свободно покупать-продавать криптовалюты и отражать все операции в бухучете. Для осуществления операций обмена крипты на фиат и оказания услуг физическим лицам имеет соответствующую лицензию или аккредитацию (например, Providing services of exchanging a virtual currency against a fiat currency – для Эстонии). Компания выкупает криптовалюту у конечных клиентов, а впоследствии продает ее на бирже по наиболее выгодному курсу.

На сайте Оператора есть личный кабинет клиента, в котором конечные клиенты регистрируются, подгружают документы для KYC, видят текущий курс обмена, создают заявки на обмен и скачивают необходимые документы. Курс обмена формируется вручную, либо автоматически с учетом расходов (биржевых курсов, комиссий за транзакции в блокчейн, банковских комиссий, курсовых разниц) и заложенной маржинальности.

После создания заявки клиент переводит криптовалюту на кошелек компании и получает договор займа. Договор займа операционная компания готова погасить в любое время сразу после подтверждения транзакции в блокчейн. Выплата может производиться как в зарубежном офисе, так и через партнера в России. Возможно имплементировать условия схемы и договора займа таким образом, чтобы выплата осуществлялась только после прохождения всей цепочки транзакций и получения денег российской компанией.

Российская компания (Партнер)

Одно или несколько юридических лиц в РФ, обычных ООО без каких-либо специальных лицензий, разрешений или аккредитаций. Основной вид деятельности – оказание информационных и консультационных услуг по вопросам финансового посредничества. Имеет несколько счетов в банках и платежных системах для расчетов с операционной компанией и выплат физическим лицам. Партнер выкупает займы у конечных клиентов с дисконтом и погашает их в зарубежной компании по полной стоимости.

Выплата средств конечному клиенту происходит безналичным способом на счет/карту физического лица в российском банке или платежной системе. Выплата наличными требует отдельной проработки ввиду законодательных рисков, рисков блокировки банковских счетов в рамках процедур ПОД/ФТ, доп. затрат на обеспечение безопасности и инкассацию.

Компания-партнер не обязательно должна иметь сайт или даже публичный офис. Если встреча с клиентом является необходимостью, в целях идентификации клиента, а также в целях обмена документами, она может осуществляться выездным специалистом по договоренности.

Партнер может оказывать консалтинговые услуги и помогать с подготовкой налоговой декларации 3-НДФЛ и, например, помочь восстановить документы на покупку криптовалюты, чтобы не пришлось платить налог 13% со всей суммы продажи, а только с разницы между ценой продажи и ценой покупки.

Юридическое описание схемы

Когда физическое лицо (гражданин РФ) продает криптовалюту иностранной компании, он получает договор займа, по которому эта компания становится его должником за переданные в заем криптовалюты (криптоактивы) с условием погашения долга в любое время в фиатных деньгах.

Вексель или облигация не подойдут, т.к. согласно российскому законодательству, вексель может быть выражен только в документарной, то есть бумажной форме, а для выпуска облигаций необходимо получать лицензию.

Далее, физическое лицо переуступает свои права требования по договору займа, российской компании на основании договора цессии (опционально уступки будущего права требования ст. 388.1 ГК РФ), получая за это сумму в рублях по курсу, например ЦБ РФ на момент выплаты.

В целях финансирования собственной деятельности, российское юридическое лицо предъявляет договор займа к возмещению иностранной компании, а иностранная компания такой займ погашает.

При этом в РФ никаких криптовалютных операций не проходит. Стороны определяют применимое право и место совершения операции в иностранной юрисдикции, т.к. заемщиком (приобретателем) является иностранное юридическое лицо.

Формально Российская компания выплачивает физическому лицу стоимость уступки прав, не рискуя при этом нарваться на непонимание от банков и налоговой, несмотря на то, что предметом займа была криптовалюта, погашение займа осуществляется в понятной фиатной иностранной валюте. Даже переквалификации договора займа на договор купли-продажи цифровых активов (в терминологии проекта нового закона) не сделает российское юрлицо конечным бенефициаром по сделке, так как криптовалютный кошелек российской компании не принадлежит.

Положения 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» к данной схеме не применимы, так как российское юридическое лицо не является организацией, осуществляющей операции с денежными средствами или иным имуществом в соответствии со ст. 5 указанного закона. К тому же, физическое лицо, являющееся получателем денежных средств по договору цессии, идентифицировано всеми сторонами и должно самостоятельно заплатить налоги.

Может возникнуть вопрос, не является ли в такой схеме российская компания налоговым агентом. Нет, т.к. согласно ст. 226 НК РФ налоговые агенты обязаны удерживать налог только с доходов, а так как, физлицо по договору займа несет расходы, которые полученной за уступку права требования суммой не окупаются, то и налог насчитывать не с чего.

Требования к зарубежной и российской компаниям:

- Все участники схемы должны быть не аффилированы друг с другом;

- Обе компании должны являться полноценными бизнесами, иметь экономический смысл своего существования, т.е. формировать прибыль с каждой сделки, выплачивать налоги (среднеотраслевые, по правилу вытянутой руки), зарплаты сотрудника и дивиденды бенефициарам;

- Обе компании должны иметь substance, т.е. физическое присутствие в своих странах, офис, телефон, адрес, реальных директоров и компетентных сотрудников;

- Зарубежная операционная компания должна иметь лицензию или аккредитацию на операции по обмену криптовалюты в своей юрисдикции, проводить внутренних и внешний комплаенс, имплементировать и применять KYC/AML policies;

- Партнер в РФ не должен явно позиционировать свои услуги как обмен криптовалют. Компания должна проводить идентификацию клиентов (KYC) и постоянно актуализировать модель рисков.

Выбор crypto-friendly юрисдикции для зарубежной компании

Мы рассматривали несколько юрисдикций, в частности Эстонию, Мальту, Кипр, Гибралтар, а также Беларусь, Швейцарию, Польшу, Финляндию и Словению. По факту, если нужен максимально комфортный способ создать и управлять юридическим лицом при ограниченном бюджете, идеально подойдет Эстония. За исключением определенных сложностей с местными банками, это страна с развитой цифровой экономикой и понятным законодательством. Также хороши Мальта и Гибралтар при существенных «но» в виде стоимости лицензии и общего восприятия юрисдикций как оффшоров. В рамках статьи мы не будем касаться конкретики по выбору юрисдикции, это можно сделать при наличии предметного интереса.

Основные риски

Санкции против российского юрлица

Статус криптовалюты в РФ не определен, что ведет к санкциям, накладываемым судами по представлению прокуратуры без какого-либо разбирательства по существу.

В настоящее время суды и налоговые органы рассматривают крипту как имущество, и это является попыткой подвести криптовалютные накопления к какой-то существующей основе и ввести в поле действия налогового кодекса, но не точным описанием правовой природы явления. Центробанк, Росфинмониторинг, прокуратура и силовики рассматривают крипту как денежные суррогаты согласно ст. 27 Закона №86-ФЗ «О Центральном банке РФ», признают оборот криптовалют средством отмывания преступных доходов и пытаются подвести к нарушению законов №115-ФЗ «О противодействии легализации доходов. » и №395-1 «О банках и банковской деятельности». За оборот криптовалют не установлена какая-либо ответственность, и хотя попытки ее ввести не прекращаются, пока ни в одном из законов не прописаны какие-либо обязанности для лиц, осуществляющих операции с криптовалютой. Сайты, которые открыто предлагают услуги по обмену, блокируются по решению суда, разместить рекламу в крупных сетках по тематике криптовалют практически невозможно.

В рассматриваемой схеме основные риски ложатся на российское юрлицо, но пять же риски эти не связаны с уголовным преследованием. К компании за рубежом, при правильном оформлении ее деятельности претензий не будет. Рано как не будет претензий к конечным клиентам, при условии сдачи ими отчетности и правильном расчете налоговой базы.

Российское юр. лицо также не будет иметь отношения к распоряжению криптовалютой, не будет давать соответствующую рекламу, а значит риск проверок, блокировок сайта и счетов, хоть и существует вполне осязаемо, но все же существенно понижен по сравнению с существующими на данный момент иными схемами. Как пример, можно вспомнить дело Lavka Lavka (а равно их совместную акцию с УАЗ) по продаже продуктов за биткоины, когда прокуратура потребовала объяснений, предупредила о том, что расчеты на территории РФ возможны только в рублях, но при этом нарушений не нашла. Хотя по сути там использовалась еще менее очевидная схема, когда покупатель переводил на счет кооператива биткоины, а сотрудники вносили деньги за него напрямую в кассу.

Притворность и недействительность сделок

Очевидно, что сделки по такой схеме могут посчитать притворными. Но для признания сделки недействительной это нужно еще доказать. В связи с притворностью, недействительной может быть признана лишь та сделка, которая направлена на достижение других правовых последствий и прикрывает иную волю всех участников сделки. Намерения одного участника совершить притворную сделку для применения законодательных норм недостаточно. В нашем случае, есть встречное предоставление, которое реально получено сторонами и которое не может оспариваться, то есть ни предмет, ни цена сделки (а значит и налоговая база), ни ее субъектный состав не меняются.

Прокуратура может потребовать признать недействительными сделки, совершенные с целью, заведомо противной основам правопорядка и нравственности, нарушающие требования законодательных актов. Однако, в настоящее время описанные сделки ни под один из этих критериев не подходят.

Проблемы с банками вне зависимости от юрисдикции

Банки являются «черными ящиками» и самым слабым звеном в схеме. Российские банки во исполнение рекомендаций ЦБ РФ, вероятно, будут запрашивать дополнительные документы по каждой входящей валютной операции, что вынудит комплаенсом не время от времени, а как процессом. Вероятны отказы в обслуживании, что потребует иметь несколько счетов и постоянно искать адекватные банки.

С зарубежными банками аналогичная картина, но в большей степени по причинам российского гражданства конечных бенефициаров компании и участников сделки.

Ключевые преимущества для конечного клиента

Правовая защита по сделке

В отличие от ‘серых’ схем на базе классических обменников и p2p-площадок, в легальном обменнике конечный клиент будет иметь какую-то правовую защиту, а следовательно может закладывать меньше рисков и нести меньше расходов на обеспечение безопасности.

Лучшее подтверждение источника доходов

При легальной сделке с российским юридическим лицом клиент получит на руки подтверждающие документы, а следовательно сможет проще и дешевле легализовать все или часть средств от продажи криптовалюты – подать декларацию 3-НДФЛ, заплатить налоги и иметь лучшее подтверждение источника доходов.

Конкурентные комиссии и высокие лимиты

Обмен крипты через биржи и платежные системы, поддерживающие ввод и вывод Qiwi, Яндекс.Деньги и банковскими картами (например, Exmo, Cex, Advcash) сопряжен с высокими комиссиями и низкими лимитами. Естественно, вместе с ‘налоговой составляющей’ стоимость обмена будет существенно выше чем на черном рынке. Однако уже на средних объемах обмена комиссионная составляющая будет сопоставима. Комиссии зарубежной компании будут оптимизироваться за счет обмена по выгодным биржевым курсам и банковских переводов в EUR по SEPA. Комиссии российской компании по валютному контролю оптимизируются путем выбора банков, заточенных на ВЭД, а для выплат средств физикам прорабатывать кобрендовые банковские продукты.

Если требуется играть по собственным правилам –

предлагаемая схема позволяет осуществлять обмен по любым собственным правилам и иметь полный контроль всех компаний, активов на счетах и цепочек операций.

Не нужно вникать в нюансы валютного законодательства

До 2020 года российское валютное законодательство вообще не позволяет физлицам полноценно работать с зарубежными счетами. Начиная с 2020 года это станет возможным, но только для 42 стран. Данные по состоянию сентябрь 2019 представлены в Google Spreadsheet. Это не исключает необходимости подавать уведомление об открытии зарубежного счета и отслеживать все законодательные изменения. Получение средств на счет в Российском банке по нашей схеме позволит не заниматься этим вопросом в принципе.

Риски холдирования средств и блокировки счета минимальны

Работая с крупными биржами (например, Bitfinex и Bitstamp) и осуществляя ввод и вывод посредством банковских счетов физлица как в российском, так и в зарубежном банке, возникают риски холдирования средств. Банки соблюдают антиотмывочное законодательство: российские – интересуют операции с криптовалютами, зарубежные – операции бенефициаров-нерезидентов. При обмене криптовалюты через легальный обменник конечный клиент (физлицо) может вообще не иметь счетов в зарубежных банках, платежных системах и на биржах, не вникать в нюансы валютного законодательства и не бороться со службами валютного контроля, безопасности и ПОД/ФТ банков. Выплата по договору цессии со счета российской организации на счет российского физического лица существенно снижает риски запроса документов банком. Но даже в случае запроса клиент имеет полный комплект документов на русском языке, заверенный российской организацией, и без упоминания keyword ‘криптовалюта’.

Источник https://bixbit.io/ru/blog/post/kak-sozdat-svoy-kriptoobmennik-za-10-shagov

Источник https://vc.ru/u/395579-sbsb-fintech-lawyers/332410-top-5-sovetov-kak-sozdat-kriptoobmennik

Источник https://habr.com/ru/post/468713/