Как получить образовательный кредит; список банков, которые дают кредит на образование

Как получить кредит на образование под 3%?

В мае 2020 года Владимир Путин заявил, что образовательный кредит должен стать более доступным. Инициатива была проработана – и с 25 августа 2020 года официально вступила в силу. Теперь можно получить кредит на образование под 3 процента на длительный срок (15 лет плюс период обучения).

Напомним, что в РФ с 2010 года действует программа льготного кредитования для получения среднего или высшего образования. С 2017 по 2019 субсидии не выдавались по техническим причинам.

Что изменилось в образовательном кредитовании и как можно поучаствовать теперь в льготной программе?

Кто может получить?

Получить льготный кредит может студент старше 14 лет, на которого оформлен договор по оплате. Это важное условие. Обратите на него внимание: часто договор оформляется на одного из родителей.

Платежеспособность студента не играет роли. Не нужно обязательное трудоустройство и справка 2-НДФЛ. Главное – выбрать российское учреждение образования, а не зарубежное.

В итоге требования для льготного кредитования выглядят так:

- минимальный возраст студента – 14 лет. С 14 до 18 лет необходимо письменное согласие от официальных представителей ребенка;

- студент должен быть официально зачислен, а договор на оплату составлен лично на него, а не родителей;

- вузы или ссузы должны находиться на территории РФ и обладать государственной лицензией.

Условия кредитов

До 2020 года образовательный льготный кредит можно было взять под 9%. Срок выплаты после окончания учебы составлял 10 лет. Во время обучения и 3 месяца после получения диплома действовал льготный период. В это время можно было платить только проценты, по основной сумме действовала отсрочка.

Кредит на образование с господдержкой в 2020 – новости:

- ставка с 9% упала до 3%;

- льготный период продлен – срок обучения+9 месяцев, а не 3 месяца, как раньше;

- срок выплат тоже продлен – 15 лет, а не 10.

Другие условия кредитования остались прежние. Сумма кредита полностью покрывает стоимость обучения. Если цена растет, то разницу тоже покрывает кредит. Деньги студенту не выдаются, а перечисляются напрямую в учреждение образования.

Для получения одобрения от банка не нужны ни залог, ни страховка, ни другие способы обеспечения. Разницу между стандартной и льготной ставкой компенсирует государство за счет субсидий. В Сбербанке, например, полная ставка образовательного кредита – 13,39%.

15 лет платить за обучение не обязательно. Разрешено досрочное погашение. За операцию не предусмотрено штрафов или дополнительных комиссий.

Если договор на льготное кредитование был заключен до августа 2020 года (до постановления Правительства о кредите на образование), то можно обратиться в банк, чтобы условия были изменены на актуальные.

Какие банки выдают?

Несмотря на то, что льготный образовательный кредит – это часть федеральной государственной программы по поддержке студентов, взять его в любом государственном банке нельзя. Для того, чтобы в финансово-кредитном учреждении появилось такое предложение, нужно заключить специальное соглашение с Министерством образования и науки.

Пока подписанное соглашение есть только у Сбербанка. На официальном портале организации есть данные о кредите с подробным описанием условий. Будет ли увеличиваться список банков – неизвестно.

Все об образовательном кредите

Образовательное кредитование в России не так развито, но предлагает абитуриентам отличные возможности. Образование в каких вузах можно оплатить при помощи займа? Как его получить, сколько придется переплачивать? Давайте разбираться.

Количество бюджетных мест в вузах ограничено, а конкурс в престижных учебных заведениях увеличивается из года в год. Как быть, если поступить на бесплатной основе не удалось, а денег для обучения на коммерческом отделении нет?

Для абитуриентов, которые не набрали нужный балл по ЕГЭ или не сдали экзамены, вузы предлагают платное обучение. Если финансовое положение семьи не позволяет оплатить учебу, можно обратиться за помощью в кредитные организации, банки и получить образовательный заём. Практика финансовой поддержки студентов пришла к нам из Европы и США.

В США 60 % студентов получают высшее образование при помощи образовательного кредита. Получить заём на обучение (Private International Student Loan) могут не только граждане США. Дополнительную информацию можно получить на сайте

Что такое образовательный кредит?

Основное отличие образовательного кредита от обычного потребительского – льготный период погашения. Подразумевается, что во время обучения студент выплачивает только проценты, а после окончания вуза и устройства на работу равными долями гасит сумму основного долга.

Размер предоставляемого займа зависит от конкретного банка. Он может:

- покрывать полную стоимость обучения;

- частично компенсировать затраты студента;

- выплачиваться поэтапно за каждый семестр или сразу всей суммой за курс, на который поступил абитуриент.

Образовательное кредитное направление в России только начинает развиваться, его доля на финансовом рынке небольшая. Поэтому некоторые банки предлагают более жесткие условия займа, короткие сроки погашения, индивидуально установленную процентную ставку исходя из кредитной истории заемщика или наличия обеспечения.

Кто может взять кредит на обучение?

Условия в банках разные. Чтобы не переплачивать, сравнивайте программы и ищите самые выгодные предложения

Обратиться за получением займа на обучение могут студенты, зачисленные на коммерческие отделения вузов, колледжей, курсов. Обязательные условия для этого:

- возраст не младше 14 лет и наличие созаемщиков (родителей или других родственников);

- от 18 лет и наличие созаемщиков либо трудоустройство с постоянным доходом, покрывающим кредитные платежи.

Заём на обучение российские банки выдают только гражданам Российской Федерации, имеющим постоянную регистрацию на территории РФ. При заключении договора банк потребует указать и обязательно проверить номера двух телефонов – сотового и домашнего.

На какие цели можно взять образовательный кредит?

Банки оформляют кредит на следующие виды обучения:

- на получение первого и второго высшего образования;

- профессиональную подготовку в колледжах и училищах;

- прохождение магистратуры или аспирантуры;

- на повышение квалификации – МВА, языковые курсы, курсы по муниципальному управлению.

Форма обучения допустима любая. Она может быть очной, заочной или дистанционной. Однако, рассчитывая на получение займа для оплаты обучения, нужно помнить – выбранный вуз должен входить в перечень, одобренный банком и размещенный на официальном сайте.

Сравним два самых популярных финансовых учреждения, имеющих в активе услугу по кредитованию обучения.

Образовательные займы в цифрах

Выбирая банк для получения кредита на образование, проанализируйте все условия и риски

Сравнительная таблица нескольких кредитных предложений поможет сделать осознанный выбор:

Кредит на образование студенту

В августе 2020 года члены Правительства внесли изменения в программу льготного кредитования на образование: продлили льготный период, закрепили ставку по кредиту — 3% годовых, увеличили срок кредитования до 15 лет со дня окончания льготного периода. Теперь образовательный кредит стал более выгодным. Кто может оформить кредит с господдержкой, как его получить и выплатить рассказываем в статье.

С 2010 года в России действует программа по выдаче льготного образовательного кредита. Процентная ставка по нему 13,65% годовых, но заемщик оплачивает лишь небольшую часть процентов, остальное возмещается за счет государственных субсидий. До августа 2020 года доля заемщика по кредиту составляла 9% годовых, сейчас — всего 3%.

Важно: если договор льготного кредитования заключили до августа 2020 года, то можете обратиться в банк и перекредитоваться по новой ставке — 3%.

Кредит с господдержкой выдают на получение высшего образования. С помощью кредита можно оплатить обучение на бакалавриате, в магистратуре, аспирантуре и второе высшее образование.

Это целевой кредит, поэтому заемщик не получает денег на руки — банк перечисляет их на расчетный счет вуза. В зависимости от правил учебного заведения, банк перечисляет деньги сразу за весь срок обучения или выплачивает по семестрам.

Порядок оформления и погашения долга по образовательному кредиту отличается от стандартных выплат потребительского займа:

- не нужно подтверждать доходы или предоставлять залоговое имущество, чтобы оформить кредит;

Важно: образовательный кредит с господдержкой выдает только Сбербанк. Максимальный срок льготного периода не может превышать 7 лет и 9 месяцев.

Если заемщика отчислят, льготный период по кредиту аннулируется, и банк составляет новый график платежей. Но срок кредитования остается прежним.

Получить образовательный кредит с господдержкой может любой россиянин, который соответствует установленным требованиям:

- возраст старше 14 лет;

Несмотря на лояльные условия к заемщику, ему непросто получить одобрение банка. Например, по статистике, в 2019 году насчитывалось более четырех миллионов студентов, а кредит с господдержкой получили всего 3000 человек. В 2020 году количество выданных образовательных кредитов увеличилось в 4 раза, но это всего лишь 1% от общего числа студентов.

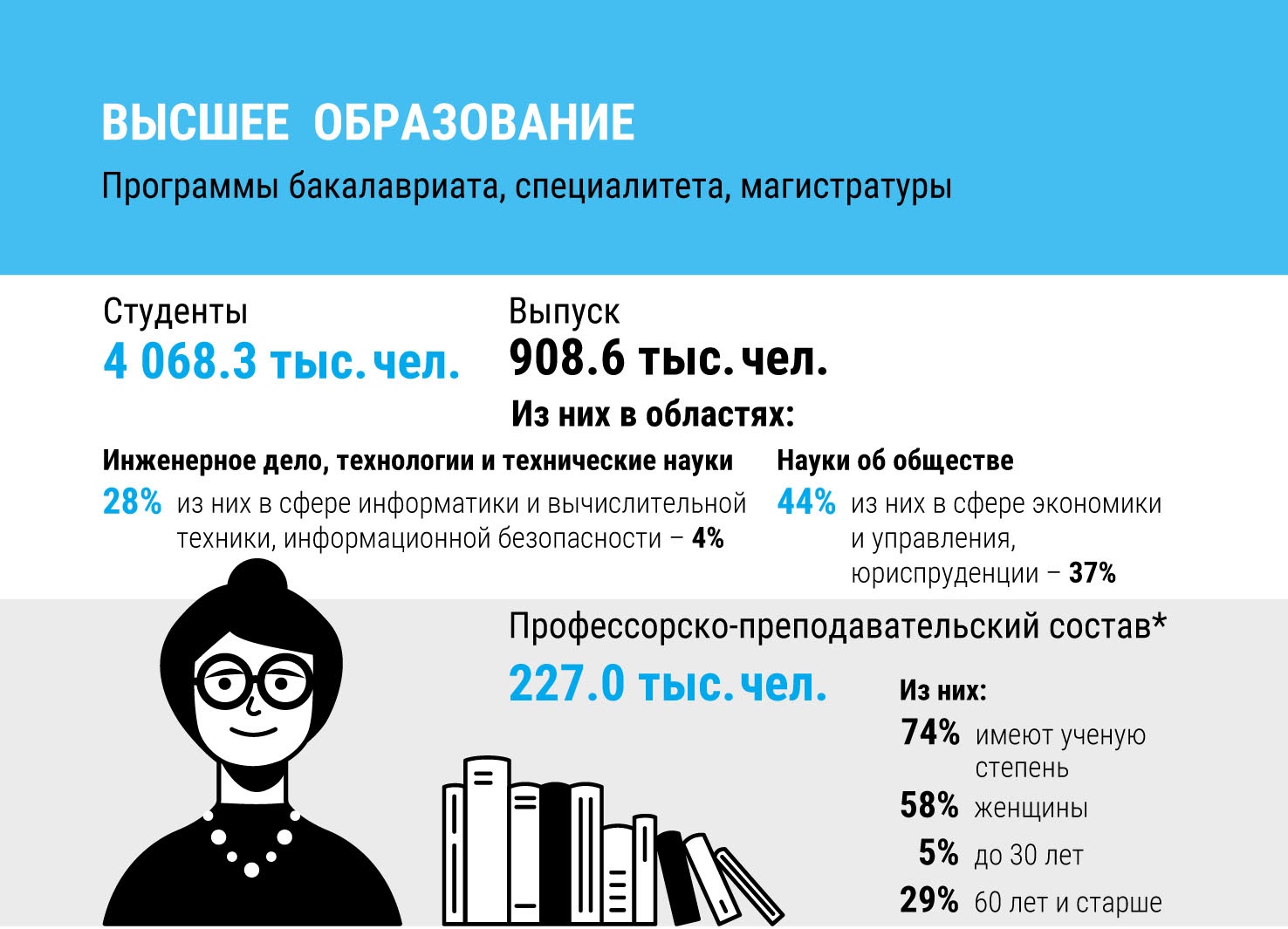

Статистическая информация по количеству студентов и преподавателей в 2019 году в России Источник: https://www.hse.ru/mirror/pubs/share/404878648.pdf

Банк не озвучивает причину отказа. В социальных сетях мы попытались найти участников господдержки и выяснили, что льготный кредит легче получить абитуриентам престижных вузов и востребованных специальностей. Например, больше всего кредитов выдано студентам РАНХиГС, НИУ «Высшей школы экономики», Российского университета дружбы народов, МГУ имени М. В. Ломоносова, Российского экономического университета имени Г. В. Плеханова. Это понятно — банку нужна уверенность, что после обучения заемщик найдет работу и сможет вернуть долг. Также с высокой долей вероятности кредит одобрят студенту заочного отделения и абитуриенту, который получает второе высшее образование и параллельно работает.

- подать заявку на кредит в отделении банка — ее можно подать до официального зачисления в вуз;

- дождаться одобрения заявки;

- принести в банк необходимые документы;

- подписать кредитный договор.

- паспорт с отметкой о постоянной регистрации;

- справка о временной регистрации, если студент учится не по месту прописки;

- договор с учебным заведением;

- заявление-анкета;

- квитанция или счет на оплату от вуза.

- свидетельство о рождении;

- паспорт одного из родителей;

- письменное согласие одного из родителей;

- анкета, заполненная родителем.

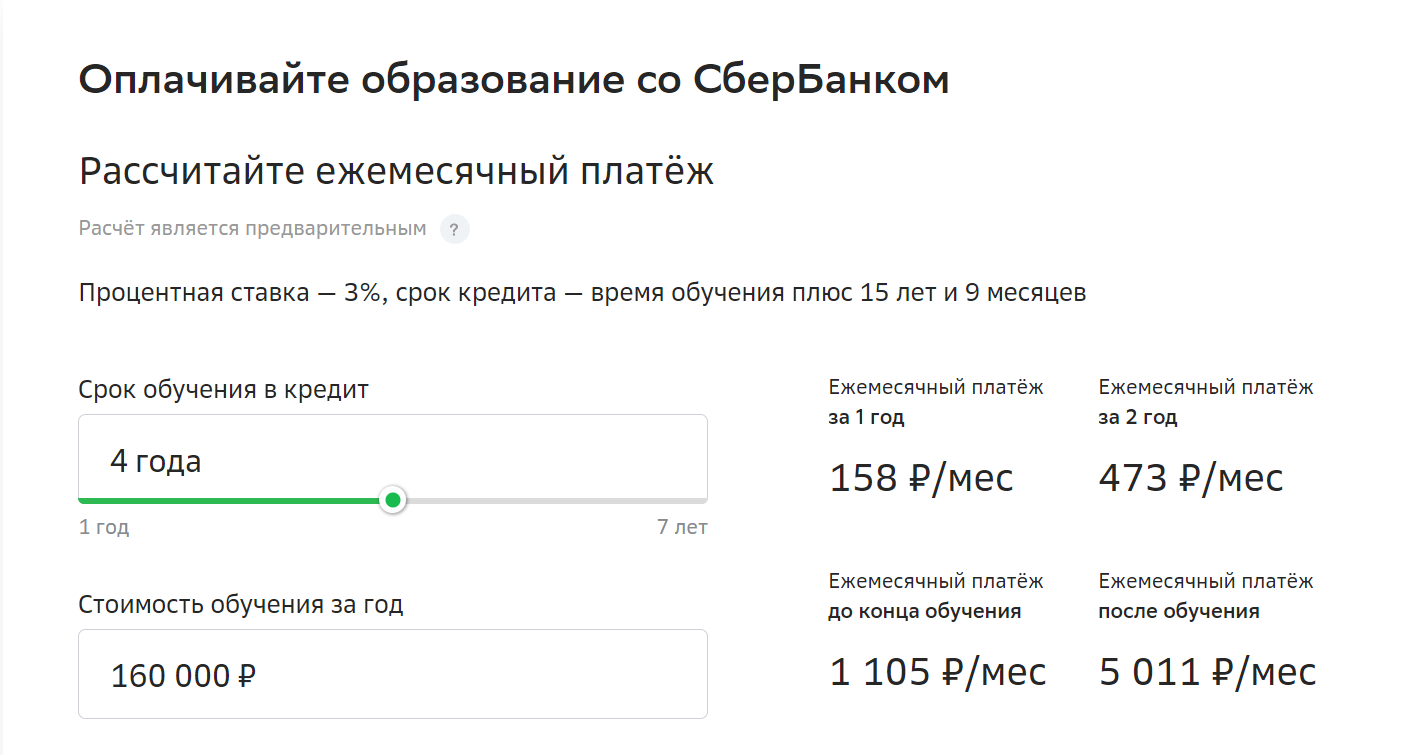

Схема погашения кредита выстроена так, чтобы в первые годы обучения финансовая нагрузка на студента была минимальной. В льготный период — он длится на протяжении всего срока обучения и 9 месяцев после окончания вуза — заемщик платит только проценты по кредиту:

- в первый год заемщик может оплачивать всего 40% от начисленных процентов;

- во второй год — 60% от начисленных процентов — порядок выплат определен условиями Сбербанка;

- с третьего года и до окончания льготного периода заемщик полностью оплачивает платежи по текущим процентам;

- после окончания льготного периода заемщик выплачивает тело кредита, текущие проценты и проценты за 1 и 2 годы обучения.

Договор льготного кредитования может заключить только абитуриент или студент вуза, а вносить ежемесячные взносы может как сам заемщик, так и его родители.

Если вуз принимает посеместровую оплату, заемщику-студенту необходимо приносить в банк квитанции на оплату каждого семестра. Квитанция подтверждает, что заемщик продолжает учиться в вузе на платном отделении.

Если стоимость обучения выросла, необходимо подать в банк заявление на увеличение кредита. К заявлению заемщик прикладывает документы, подтверждающие возросшую стоимость обучения, например, дополнительное соглашение с вузом или выписку из приказа вуза.

Заемщик может перейти на бюджет — льготный период для него не аннулируется, и срок кредитования сохраняется. Банк прекращает перечислять в вуз следующие части кредита. Когда закончится льготный период, заемщик обязан вернуть банку деньги, фактически перечисленные на счет вуза.

Если заемщик перевелся в другой вуз, кредит остается. Заемщику нужно документально подтвердить перевод — принести договор с новым вузом. Банк будет перечислять деньги по новым реквизитам.

Льготный период продлевается, если студент берет академический отпуск или уходит служить в армию. А если студент отчислен, он обязан начать выплачивать основной долг по кредиту плюс проценты со следующего месяца после отчисления.

Кредит можно погасить досрочно с первого дня после получения займа или его первой части. Но после погашения кредитный договор считается исполненным. Если студент продолжает учиться и ему нужны заемные деньги на оплату следующих семестров, необходимо оставлять задолженность больше 100 ₽.

ПРИМЕР 1: Студент полностью вернул банку взнос за семестр — кредитный договор исполнен. Оплату за следующие семестры студент должен вносить самостоятельно.

ПРИМЕР 2: Студент вернул банку взнос за семестр, оставив задолженность 150 ₽ — кредитный договор продолжает действовать. Студент приносит квитанции на оплату за следующие семестры, и банк перечисляет деньги.

Если банк отказал в льготном займе, можно оформить потребительский кредит — шансы на одобрение значительно выше, хотя требования к заемщику более строгие. Например, возраст заемщика — от 21 года. При этом трудовой стаж на последнем месте работы для держателей зарплатных карт должен составлять не менее 3 месяцев, для остальных клиентов, работающих по найму, — не менее 6 месяцев. Также заемщику необходимо подтвердить доход — предоставить справку о доходах. Если не отвечаете требованиям банка, кредит на ваше обучение могут оформить родители.

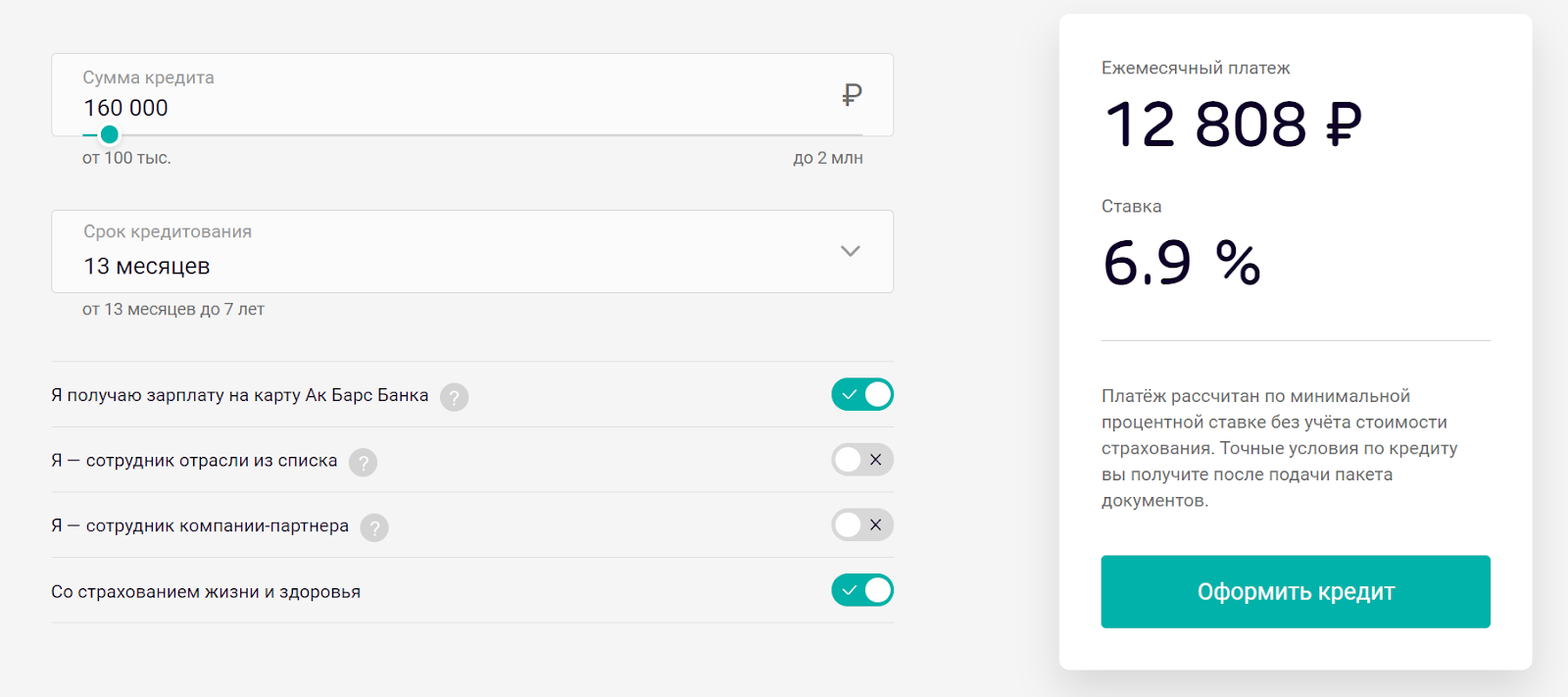

Ак Барс Банк предоставляет потребительские кредиты на образование. Максимальная сумма займа — 2 000 000 ₽, ставка — от 6,9% годовых, срок до 7 лет.

Чтобы получить самую выгодную ставку по кредиту, необходимо иметь зарплатную карту Ак Барс Банка и оформить полис страхования жизни и здоровья

Источник https://bankiros.ru/wiki/term/kak-poluchit-kredit-na-obrazovanie

Источник https://propostuplenie.ru/article/vse-ob-obrazovatelnom-kredite/

Источник https://life.akbars.ru/pf/kak-poluchit-obrazovatelniy-kredit/1