Во что инвестировать в 2022 году: пять важных трендов |

Куда инвестировать в 2022 году?

Вопрос приумножения собственного капитала интересует многих. Вариантов, куда можно вложить деньги, много. Но чтобы получить прибыль, нужно понимать перспективы развития разных направлений в будущем. В нашем материале поделимся советами экспертов о том, во что инвестировать в 2022 году.

Инвестиции в ценные бумаги в 2022 году

Этот вид инвестирования стремительно набирает популярность, и, судя по всему, тенденция продолжится в 2022 году.

Существует несколько способов заработка на ценных бумагах:

Получение дивидендов. Часто компании-эмитенты выплачивают определённую сумму держателям акций в виде вознаграждения.

Получение купонных выплат. Начисляются по облигациям и являются обязательными (в отличии от дивидендов).

Получение дохода от перепродажи. Актив покупают по выгодной цене, а затем продают его в момент, когда стоимость вырастет.

Начинающие инвесторы больше рискуют потерять деньги на инвестициях в ценные бумаги из-за недостатка опыта. Если нет уверенности в собственных знаниях, можно обратиться к профессиональным трейдерам, которые возьмут на себя управление капиталом или смогут посоветовать эффективные стратегии.

Один из способов инвестиций в ценные бумаги — это покупка биржевых ETF-фондов, когда в распоряжение инвестора поступает целый портфель акций сильных компаний.

Акции биржевого фонда (ETF)

ETF — это инвестиционный фонд, акции которого торгуются на бирже и отображают среднюю стоимость целого портфеля ценных бумаг. Покупка таких активов считается более безопасным вариантом, чем приобретение отдельных акций, а при долгосрочных вложениях он часто оказывается и более прибыльным. Поэтому выбирая, куда инвестировать в 2022 году, стоит рассмотреть ETF-фонды.

К плюсам такого способа инвестирования относят:

комбинированный заработок с применением разных активов;

возможность инвестиций с минимальной суммой;

отсутствие «потолка» прибыли;

профессиональное управление экспертами фонда;

высокий уровень ликвидности.

Последнее означает, что у инвестора есть возможность в любой момент купить или продать ценную бумагу. Среди минусов выделяют повышенную волатильность рынка, а также не самую высокую прибыль по сравнению с отдельными акциями.

Частные компании и бизнес

По статистике, прямые вложения в компании дают доходность в 1,5–2 раза выше, чем покупка ценных бумаг. Поэтому реальный бизнес тоже стоит рассмотреть как вариант инвестиций в 2022 году.

К плюсам подобных вложений относят:

Большой выбор направлений бизнеса, в которые можно инвестировать.

Возможность вклада небольших сумм. Речь идёт о долевом участии в бизнесе, где не требуются крупные инвестиции.

Участие в ведении бизнеса. Некоторые компании предоставляют место в совете директоров.

Ежемесячная прибыль. Периодичность выплат зависит от личных договорённостей бизнесмена и инвестора.

Однако такой вариант считается довольно рискованным: малый и средний бизнес не отличаются стабильными и прогнозируемыми денежными потоками или надёжной организацией внутренних процессов. Нередко молодые компании находятся на стадии идеи или первых продаж, и 90% из них банкротятся в первый год.

Также есть риск попасть в финансовую пирамиду или мошеннический проект и потерять деньги.

Золото

Золото — это отличный инструмент для хранения денег, если нужна инвестиция на долгий срок. В среднем с 1979 по 2021 год его стоимость росла на 3–4% в год. И в целом этот актив доказывает свою надёжность на протяжении сотен лет. Поэтому его можно считать перспективным направлением, куда инвестировать деньги в 2022 году.

Вкладывать в золото можно несколькими способами:

инвестируя в биржевое золото;

путём покупки слитков в банке;

через приобретение монет;

через открытие обезличенного металлического счёта.

Курс драгоценных металлов стабилен даже во время войн и кризисов — и это плюс. Минус — заработать быстро на золоте не получится. Извлечь выгоду из таких инвестиций можно только через 5 лет и более.

За последние 10 лет набирает популярность участие в первичных размещениях — IPO. Такие вложения дают высокую доходность, что привлекает участников фондового рынка. Например, в декабре 2020 на IPO вышел сервис Airbnb, и буквально за три месяца его акции выросли на 188%. Эксперты уверены, что в 2022 году подобные примеры будут появляться неоднократно.

Конечно, у такого варианта инвестиций тоже есть свои недостатки:

Аллокация. При выходе спроса на уровень выше предложения не получится вложить всю планируемую сумму. Брокеры предпочитают распределять акции пропорционально между всеми инвесторами, поэтому размер вложений может быть ограничен.

Локап-период. В среднем длится три месяца после IPO, в течение которых владельцы акций не могут их продать. Этот период необходим для вывода с рынка спекулянтов, способных обвалить стоимость бумаг. Минус в том, что за три месяца цена может измениться в невыгодную сторону.

Рискованные стартапы. IPO доступны и для молодых компаний, у которых ещё нет выручки, что повышает риски убытков при вложении в подобный бизнес.

Перед тем как инвестировать в IPO, важно внимательно изучить доступные варианты и выбрать самые надёжные.

Венчурные фонды

Интересное направление для инвестиций, где брокер даёт прибыльным бизнес-проектам шанс на развитие. Риск подобных вложений заключается в том, что они могут не окупиться. Но могут принести высокий процент и хороший заработок. Этот вариант инвестиций в 2022 году стоит рассмотреть тем, кто готов к риску.

Виды венчурных инвестиций:

На запуск бизнеса или производства. Самый рискованный, так как большая часть стартапов закрывается в первые 5 лет.

На расширение и развитие компании или бренда. Неплохой способ, который может принести небольшую прибыль.

Таргетированные инвестиции. Подразумевают вложение средств с целью получения крупного пакета акций или места в совете директоров. Прибыльный, но в то же время не самый удобный вариант, так как он предполагает участие в управлении компанией и принятии важных решений.

Антикризисное инвестирование. Участник финансового рынка может инвестировать в проект, который пребывает на грани банкротства, но имеет перспективы стабилизации и развития. Это тоже довольно рискованный способ вложений.

Венчурное инвестирование требует подготовки: нужно найти подходящий проект и детально обсудить сделку с представителями компании. При сотрудничестве с фондами эту задачу берут на себя квалифицированные специалисты.

Банковские вклады

Простой способ инвестиций, подразумевающий открытие вклада, внесение определённой суммы на счёт и получение процента. Недостаток заключается в том, что процент по вкладу обычно невысокий: в среднем 3–6% в год, что едва позволит догнать инфляцию.

При желании можно найти более выгодные предложения и получить более высокий процент. Например, в Альфа-Банке есть программа Альфа-Вклад, прибыль по которой составляет 7,5% годовых.

К плюсам банковских вложений относят:

защиту денежных сбережений за счёт государственной программы страхования вкладов;

постоянный рост депозита;

максимальную пассивность со стороны вкладчика.

Учитывая эти преимущества, банковские депозиты являются хорошим способом инвестирования в 2022 году.

При этом стоит отметить, что с 2020 года вклады от 1 млн рублей облагаются налогом на прибыль.

Инвестиции в интернет-проекты

Спрос на интернет-сервисы постоянно растёт. Неудивительно, что к 2022 году увеличилось число людей, готовых вкладывать деньги в это направление. Подобный вид инвестирования достаточно распространён как среди частных лиц, так и среди крупных организаций, которые приобретают долю в стартапе или в уже готовом проекте.

К преимуществам инвестиций такого типа относят:

Высокую доходность. Вложение в интернет-проект способно принести достаточно ощутимую прибыль. Например, инвестиции в уже действующие онлайн-сервисы дают прибыль в размере 25–40% в год. А для вложений в стартапы и 100% годовых не предел. Главное — правильно выбрать компанию.

Ускоренный возврат средств. Получить первую прибыль при вложении в интернет-проект можно уже спустя пару месяцев или даже недель.

Минимальные вложения. Инвестиции в интернет не требуют крупных сумм. Можно начинать с небольших вложений — например, 100 долларов.

Отсутствие ограничений по месту. Счёт инвестора будет пополняться вне зависимости от того, где он находится. Привязываться к определённому региону совсем не обязательно.

У вложений в интернет-проекты есть и минусы:

сложность выбора проекта;

высокий риск обмана;

Подобные инвестиции требуют наличия специальных знаний. Инвестор должен чётко понимать, во что он вкладывается и за счёт чего получит прибыль. В случае ошибки существует риск полностью потерять вложенные деньги. Поэтому новичкам лучше рассмотреть другие варианты вкладов.

Инвестиции в жилую недвижимость

В условиях стабильной экономики цены на жильё растут. Особенно эта тенденция актуальна для крупных городов. Поэтому многие инвесторы вкладывают денежные средства в недвижимость. Это направление будет перспективным для инвестиций и в 2022 году.

К преимуществам вложений в недвижимость можно отнести:

возможность пассивного заработка на аренде;

приумножение капитала за счёт покупки недвижимости на начальных этапах строительства.

Основной недостаток заключается в том, что инвестировать нужно достаточно серьёзную сумму. Кроме того, нужно учитывать следующие факторы:

отсутствие спроса на жильё в маленьких городах;

дополнительные расходы на обслуживание недвижимости;

вероятность повреждения объекта из-за форс-мажорных обстоятельств.

Стоимость квадратного метра во многом зависит от расположения. Например, на цену влияют:

расстояние до метро или до крупных транспортных магистралей;

развитость инфраструктуры и прочее.

В большинстве случаев вклады в жильё окупаются и со временем приносят прибыль. Но возможные риски нужно учитывать.

Перспективные направления для инвестирования в 2022 году

В 2021 году популярность начали набирать новые сферы, в которые будет выгодно инвестировать и в 2022 году. Рассмотрим несколько из них.

Зелёные технологии

Недавно Джо Байден заявил, что США будет активно вкладывать средства в развитие альтернативной энергетики. И в целом спрос на зелёные технологии растёт с каждым годом: из-за тяжёлой экологической ситуации в мире и нехватки важных ресурсов. Поэтому в будущем велика вероятность роста данной отрасли.

Паевые инвестиционные фонды, вкладывающие в развитие зелёной энергетики, — это отличный вариант, куда инвестировать в 2022 году. Уже сегодня наблюдается рост некоторых ПИФов, заинтересованных в развитии данной сферы. А в будущем это направление может принести хороший инвестиционный доход.

Криптовалюты

Криптовалютный рынок развивается стремительными темпами, и в ближайшее время остановки ожидать не стоит. Поэтому криптовалюту тоже можно рассмотреть в качестве варианта для инвестиций в 2022 году.

В этой индустрии появляются все новые высокотехнологичные проекты, которые могут принести хороший доход в будущем. В них уже сегодня инвестируют крупные фонды, а международные корпорации и банки включают в свои сервисы возможности проведения оплаты в криптовалютах.

Кроме того, правительства многих стран уже работают над внедрением государственных цифровых валют.

Продуктовый ритейл

Потребность в продуктах питания никуда не исчезнет, поэтому продуктовый ритейл — это выгодный сектор для частного инвестирования, который подойдёт новичкам.

В последнее время популярность набирают сервисы онлайн-доставки продуктов. Лидирующие позиции на рынке РФ в этом направлении занимает компания X5 Retail Group, которая активно развивает онлайн-торговлю. Уже в 2021 году был отмечен рост цен на акции данной фирмы: есть основания полагать, что и в 2022 тенденция продолжится.

Заключение

Инвестиции — это возможность приумножить капитал путём вложения денег в недвижимость, ценные бумаги или другие направления. У каждого способа вложения капитала есть свои нюансы и сопряжённый риск. Изучив информацию, инвестор сможет выбрать, во что инвестировать в 2022 году, собрать портфель из прибыльных активов и получать стабильный пассивный доход.

Во что инвестировать в 2022 году: пять важных трендов

Уходящий 2021-й для многих стал годом упущенных возможностей. Например, из-за ускорения инфляции в России и мире вкладчики ждали роста ставок еще год назад, а банки начали реально их поднимать только к зиме, причем валютные вклады так и не сдвинулись с места.

Многие рассчитывали, что глобальный рост цен приведет к новому ралли, то есть существенному подъему цен, в золоте. Но этого так и не случилось. За год этот драгметалл подешевел к доллару, несмотря на рекордную за 40 лет инфляцию в США (6,2% годовых).

Еще один популярный прогноз зимы 2020—2021 годов: на рынке недвижимости надулся пузырь, и цены скоро резко пойдут вниз. Этого пока тоже не произошло. Цены на жилье в России и мире снова обновили рекорд, не давая возможности сэкономить ни покупателям, ни инвесторам. В Москве впервые в истории цена квадратного метра перевалила за 240 тыс. рублей еще до начала декабря.

О пузырях год назад говорили все, и особенно часто — про рынок акций. Ожидалось, что перегретые технологические компании — их еще называют компаниями роста — рухнут и утащат за собой большую часть рынка. Но и это не сбылось: индекс S&P 500 показал лучший прирост за последние восемь лет.

Чего ждать в новом году: основные тренды

Помня о провальных прогнозах предыдущего года, осторожно пройдемся по основным экономическим драйверам и рискам, которые уже можно наблюдать на рынке. Это позволит сформировать грамотную стратегию на целый год и при необходимости оперативно ее скорректировать.

Основные тренды в Россию приходят из-за рубежа, поэтому начнем с них. Коротко перечислим и поясним, что они означают для инвесторов, как к ним правильно подготовиться.

1. Экономика вступает в завершающий цикл роста

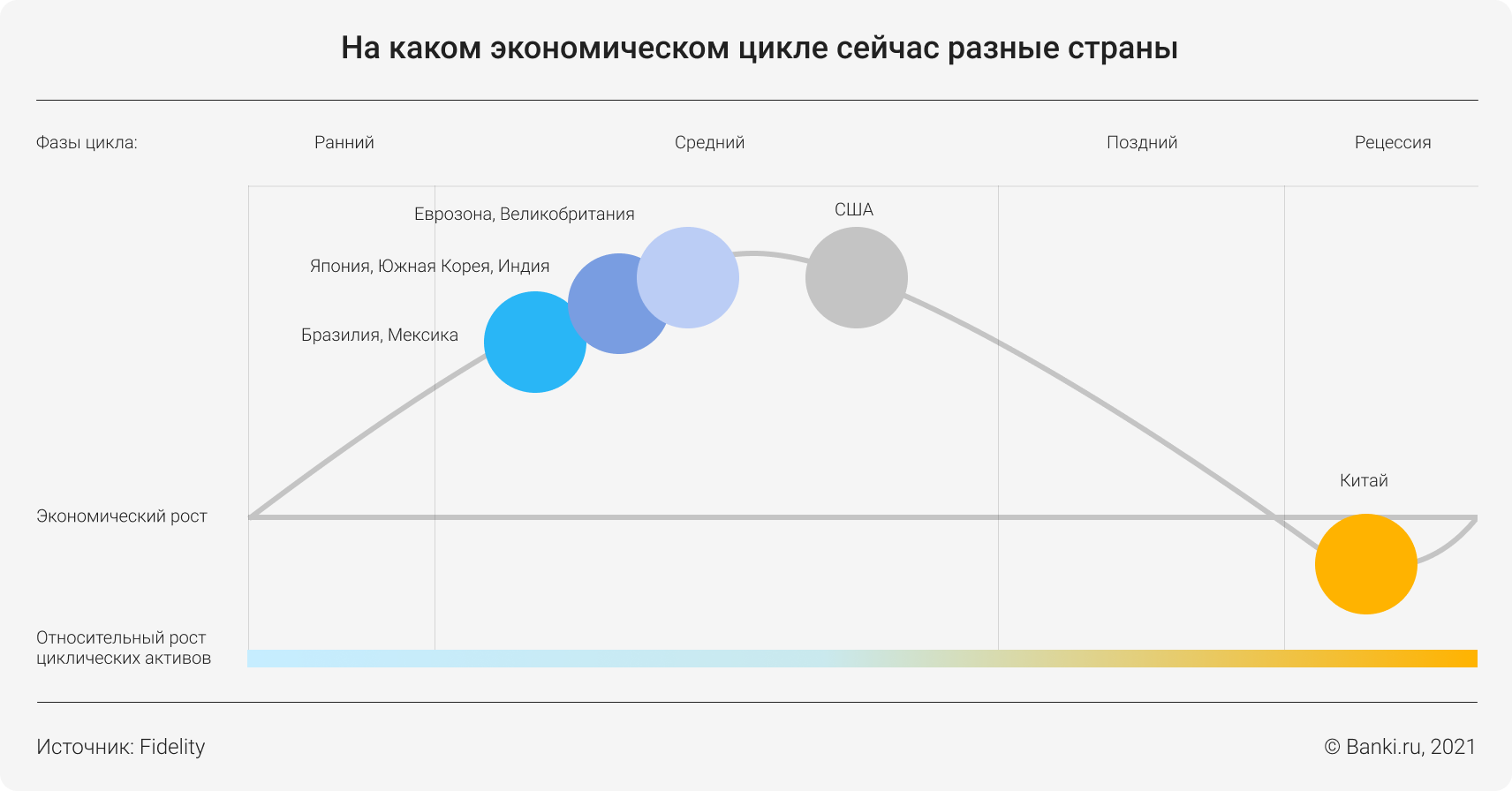

Мировой рынок постоянно переживает четыре повторяющихся цикла: подъем, рост, замедление и спад (рецессия). Затем снова по кругу. Разные страны могут немного опережать или отставать друг от друга. Так, по оценке Fidelity Investments, крупнейшей по размеру активов финансовой компании планеты, США только что прошли свой пик, Европа на пути к максимальному росту, а Китай в шаге от кризиса.

Россия географически занимает срединное положение между двумя большими регионами и, скорее всего, покажет нечто среднее между ростом в ЕС и спадом в КНР, то есть позднюю стадию развития: с торможением ВВП, снижением объемов кредитования и замедлением деловой активности.

Что это значит для инвестора?

Для тех, кто не готов инвестировать в зарубежные рынки, это время перекладываться в защитные инструменты. Акции роста не подходят. Вклады и облигации — да, валютные инструменты — да, спокойные дивидендные акции, их еще называют биржевыми активами стоимостных компаний, — да.

2. США готовятся к повышению ставок

В своем последнем декабрьском выступлении американская ФРС (центробанк страны) намекнула на более быстрое ужесточение монетарной политики. Если раньше говорилось, что ставка начнет расти в 2022 году без указания квартала, то теперь регулятор допустил повышение уже весной, сразу после завершения программы выкупа активов (с ее помощью ФРС вливала деньги в американскую экономику).

Что это значит для инвестора?

Доллар США, дешевевший к другим валютам, включая евро, два года назад, уже отыграл около половины этих потерь. Теперь он получит новый импульс для роста. Если стоит выбор между долларом и евро, то первый пока выглядит интереснее. Ставки по депозитам вырастут незначительно, а евробонды могут упасть в цене на 2—3%, даже если повышение ставки в США будет всего на 0,5% или меньше.

Для зарубежных акций увеличение ставки — это негатив. Относительно хорошо могут вырасти сектора, которые защищены от повышения кредитных ставок. Например, банки и крупные технологические компании. Но в целом рынок акций США будет расти слабее, чем прежде, или даже цены могут пойти вниз.

3. Пандемия становится вечной

Пессимисты, говорившие в 2020 году, что коронавирус покажет несколько волн и станет сезонным явлением, оказались правы. Базовые вакцины справляются с основными штаммами COVID-19, но у него будут и другие мутации. В развитых странах уровень вакцинации уже достиг необходимых 70%, но это не остановило локдауны.

В целом финансовые рынки уже адаптировались к коронавирусу, и новые, более сильные волны эпидемии вызывают слабое временное падение индексов акций (S&P 500 и Мосбиржи) — не более чем на 3–4% (в 2020 году было около 30%). Сильное влияние пандемия оказывает только на акции медицинских компаний и сервисов, обеспечивающих возможности удаленной работы: они то резко растут, то так же резко падают.

Что это значит для инвестора?

Ждать завершения пандемии и бояться покупать акции — плохая стратегия. С доковидного 2019 года российский индекс Мосбиржи вырос на 20%, полностью отыграв падение рубля в 2020 году. Американский S&P 500 вырос на 40% в долларах и на 70% в рублях. Оптимальной выглядит стратегия держать часть вложений во всем индексе сразу, например, через покупку ETF и БПИФ.

4. Мир переживает энергетический кризис

Дефицит нефти, угля и газа, вызванный остановкой добычи во время пандемии, никуда не делся. Он будет давить на рынок как минимум до начала 2022 года. Прогноз EIA (Международного энергетического агентства) говорит о средней по году цене выше 70 долларов за баррель Brent против нынешних 70—72 долларов.

В долларах нефть пока стоит дороже, чем в доковидном 2019 году. Она примерно на тех же значениях, что была в 2018-м. Однако доллар с начала пандемии вырос к российской валюте, поэтому по факту в рублях нефть сейчас на исторических максимумах (выше 5 000), и она имеет шансы там продержаться почти весь 2022 год, исходя из прогноза IEA.

Что это значит для инвестора?

Стабильная нефть плюс рост ключевой ставки Банка России играют в пользу рубля и российских ценных бумаг. Но его могут, как и в 2021 году, сдерживать напряженные отношения с Западом. Самый простой способ управлять этими колебаниями — докупать доллар на снижениях. Сейчас средний по году курс — 73,5 рубля. Если доллар уходит сильно ниже этой отметки, можно этим воспользоваться.

5. Инфляция на многолетних пиках

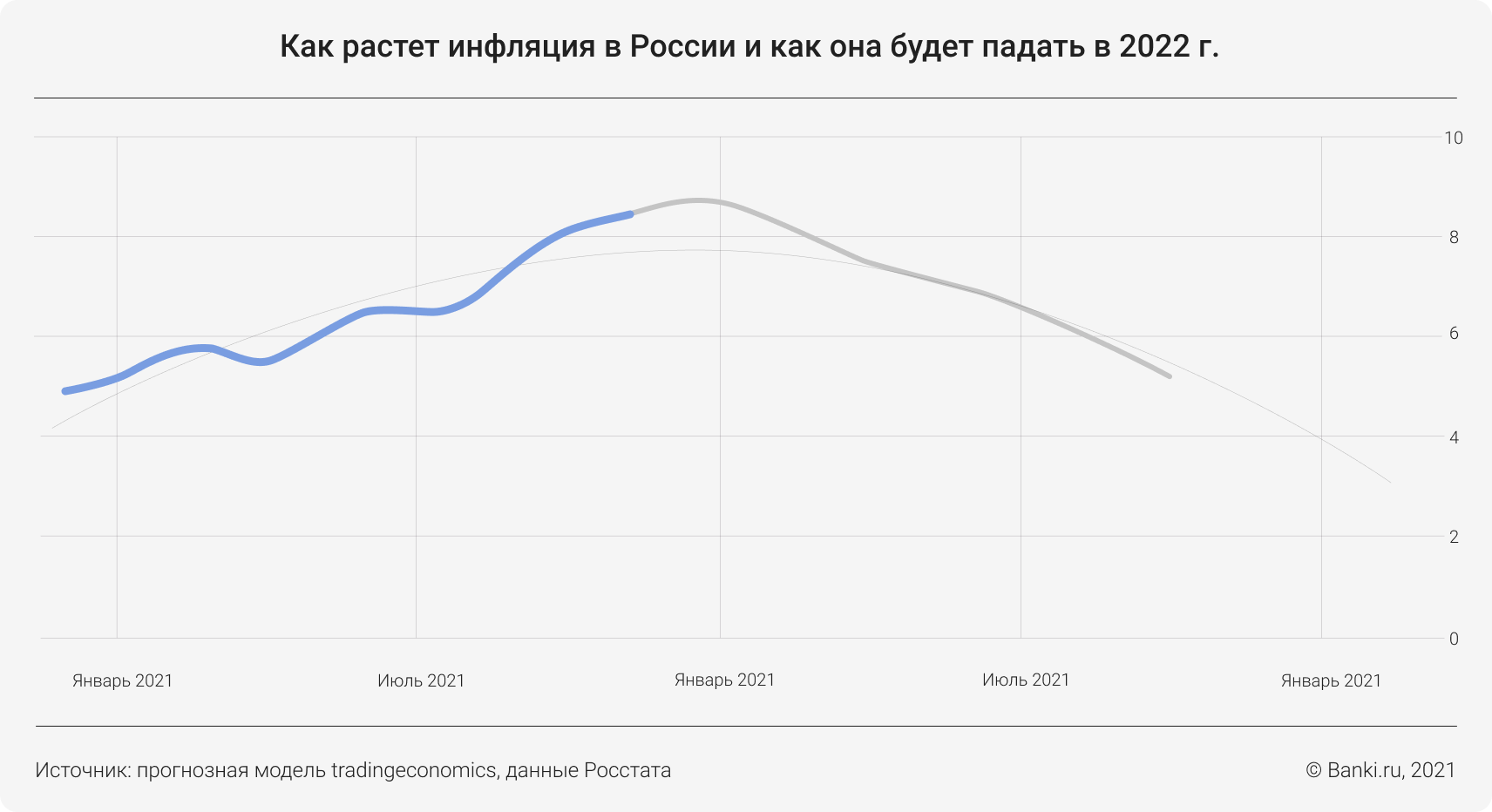

Самая темная ночь — перед рассветом. К теме инфляции это тоже относится в полной мере. Денежное стимулирование вызвало рекордный рост цен в мире (в США, например, 6,8% в ноябре, это 40-летний максимум) и России (побит пятилетний рекорд), но большинство финансовых моделей, составленных регуляторами и частными компаниями, показывает, что снижение инфляции будет столь же быстрым из-за высокой расчетной базы предыдущего года: ценам будет гораздо труднее расти поверх уже сильно выросших цифр.

Например, на графике авторитетного сервиса Trading Economics для расчетов по России можно увидеть такую картину: уже летом с нынешних 8,4% годовых инфляция упадет к 5% и, следуя тренду, может к следующей зиме быть около 3%.

Что это значит для инвестора?

Как только российский Центробанк справится с инфляцией, повысив до нужного уровня ключевую ставку, его курс может развернуться в обратную сторону. Окно возможностей для фиксации высоких ставок в депозитах и облигациях будет держаться всего несколько месяцев. Будет работать общее правило: избегать длинных бумаг и отбирать более короткие, пока ставка не начнет снижаться.

Пример портфеля инвестора в трендах 2022 года

Учитывая все сказанное выше, можно представить, как будет выглядеть портфель инвестора, готового к рискам следующего года. В нем не должно быть агрессивных акций роста, которые «стреляли» в прежние годы, в нем нет места для длинных облигаций ни в рублях, ни в валюте.

Зато в нем стоит отвести место валютным инструментам (интереснее доллар), биржевым фондам на весь рынок акций либо спокойным дивидендным бумагам, депозитам или коротким облигациям (которые вы готовы держать до погашения). Недвижимость и золото — по желанию, они позволят повысить диверсификацию, то есть разнообразие активов в портфеле.

— Депозиты, облигации и евробонды

Максимальные ставки по вкладам уже превысили 9%. Подобрать подходящий именно вам можно с помощью нашего сервиса. Облигации, имеющие кредитный рейтинг и сроком до года, приносят от 9,5% до 10% годовых. Их тоже можно найти в каталоге Banki.ru. Например, такие ставки есть у МТС, «Магнита» и аэропорта Домодедово с погашением в декабре 2022 года. Но с учетом налога на купон вклады на срок до года могут оказаться выгоднее.

Еврооблигации, доступные неквалифицированным инвесторам (с лотами от 1 000 долларов), приносят сейчас более 3% только на сроках более двух лет (у МКБ). С погашением до года ставки скромнее — например, 1,7% годовых у «Новатэка».

В сумме на рублевые депозиты и облигации разумно выделить половину защитной части портфеля, еще столько же — на защиту в валюте, то есть применить стандартное правило 50/50. А если инвестор решил отвести 30% консервативной части, то из них 15% можно предусмотреть под вклады и облигации и еще на 15% — под евробонды.

— Наличные средства

На случай непредсказуемых событий вроде взлета ставок или обвала рынка полезно держать часть вложений в наличном виде, но еще лучше — на накопительных счетах или в фондах денежного рынка. Так делают профессиональные портфельные управляющие, накапливая кэш для будущих удачных покупок.

Если срочные вклады могут оказаться недоступны для изъятия (из-за потери процентов при досрочном расторжении), а облигации упадут в цене (из-за роста ставки), то как раз помогут банковские счета с плавающей ставкой либо ETF и БПИФы на ставки денежного рынка. Например, VTBM и FXMM (в рублях), FXTB (в долларах).

Три перечисленных фонда работают как накопительные счета. Рублевые VTBM и FXMM приносят доходность около ставки ЦБ или чуть ниже (5—8%). Они служат «кошельком» на брокерском счете, с которого потом удобно докупать другие активы. FXTB служит таким же хранилищем валюты, только в долларе (доходность ниже 0,5% годовых). На них можно выделить по 5% портфеля (10% в сумме).

— Фонды акций

Индексы акций России и США в последние семь лет приносят примерно одинаковую доходность, около 15—17% годовых. Отличие между ними в том, что российские индексы имеют большую волатильность: цены сильнее снижаются на просадках и выше прыгают, когда мировой рынок растет.

Индексы США удобнее для валютных инвесторов: вложения в них лучше защищены от девальвации рубля. С другой стороны, российские индексы удобнее для тех, кто мало тратит в валюте: если доллар падает, то на них это слабо влияет, а если растет, то и они подтягиваются через какое-то время.

Чтобы портфель хорошо рос, обгоняя инфляцию, на акции есть смысл выделять существенную сумму. Каждый тут определяет сам, сколько, в зависимости от своего инвестиционного профиля. Например, возьмем 40% с разбивкой поровну между РФ и США. Самый крупный фонд на российские компании — SBMX, самый недорогой по комиссиям — VTBX. На американский бизнес одни из лучших — FXUS и TSPX.

— Недвижимость

Основная ценность недвижимости для портфеля — это ее независимость (низкая корреляция) от других активов. Цены на нее не привязаны строго ни к доллару, ни к акциям, ни к облигациям. Максимальной считается планка в 10% всех вложений.

Купить недвижимость можно и напрямую, но один-два объекта займут больше, чем 10% суммарных сбережений, поэтому лучше использовать фонды. В России нет фондов на весь рынок недвижимости, но есть ЗПИФы, вкладывающие в отдельно стоящие магазины или склады.

Если нужно безопасно вложиться в рост недвижимости, решением могут стать американские REIT. В России недавно появился первый фонд, составленный из таких трастов, — FXRE. Он позволяет купить «всю Америку целиком»: от арендных апартаментов до мобильных вышек. Он дешевле зарубежных аналогов, одна акция сейчас стоит 76 рублей.

— Золото

Еще один актив, который любят обычные инвесторы и не очень любят профессиональные. Золото, как уже говорилось, не сумело защитить деньги инвесторов от инфляции доллара в 2021 году. Оно растеряло свой запал еще за год до этого: в 2020 году унция этого металла подорожала на 24% в долларах и на 47% в рублях.

В среднем за десять лет золоту удается обгонять инфляцию и в долларе, и в рубле, но год на год не приходится. Многое зависит от промышленного и ювелирного спроса на металл, от сезонных свадебных праздников в Индии и Китае и много чего еще.

Но как дополнительный балансир в портфеле (против акций, облигаций и недвижимости) золото вполне подходит. В итоге последние 10% — в драгоценный металл, но с пониманием, что больших денег там, скорее всего, не заработать. Самый экономный способ вложения в золото — покупка ETF. Например, есть крупнейший и старейший в России из них — FXGD.

Выводы

Любые будущие сценарии не страшны инвестору, если он придерживается стандартных принципов:

- никогда не вкладываться во что-то одно,

- держать запас наличности для будущих покупок,

- иметь как минимум две базовые валюты в портфеле.

Евгения НОВИКОВА для Banki.ru

n nttt nttt ntt nt»,»content»:»tt

ntttu0412u044b u043du0435 u0430u0432u0442u043eu0440u0438u0437u043eu0432u0430u043du044b u043du0430 u0441u0430u0439u0442u0435.ntt ntt

Куда вложить деньги во время кризиса 2020 — ТОП вечных активов

Кризисы — это нормально. Время от времени они случаются в любой экономике, где есть кредиты, и длятся от полугода до нескольких лет. В этот период простым людям важно не столько преумножить, сколько сберечь накопления, вложив в их надежные активы. Bankiros.ru разбирается, как это сделать с минимальными рисками.

Что делать с деньгами во время кризиса?

В последние годы о приближении кризиса много говорилось в среде финансистов. Но всерьез опасения подогрели события 2020 года — закрытие границ из-за коронавируса, карантин в ведущих экономиках мира, сорванная сделка ОПЕК+. В итоге обрушились сырьевые и фондовые рынки, подешевели валюты. Россияне массово опасаются безработицы и безденежья.

Эксперты советуют не впадать в панику. Есть пять простых советов, которые не дадут лишиться сбережений в случае финансового краха:

- Будьте при деньгах. Если не делали этого раньше, срочно начинайте копить — в вашем распоряжении должна быть заначка хотя бы уровня шести месячных зарплат. В случае безработицы из личного «стабфонда» оплачивается необходимое — еда, коммуналка, связь. Это дает пережить трудные времена без лишней нервотрепки и долгов.

- Пополняйте резерв. Заначку нужно регулярно пополнять. Если уже сформировали минимум, в плюс к нему откладывайте 10-15% с каждой зарплаты — этих денег должно хватить, чтобы остаться на плаву. А если кризис не случится, сбережения можно выгодно инвестировать (например, в более рискованные и доходные инструменты).

- Сократите траты. Современное общество неспроста называют обществом потребления. Мы действительно много нужного и ненужного покупаем под влиянием рекламы. Простые меры — учет расходов, ведение бюджета, составление вишлистов — помогут сэкономить до трети месячного дохода.

- Не берите кредиты. Занимать деньги в кризис — крайне нежелательно. Особенно это касается валютных кредитов: если у вас рублевый доход, из-за колебания курсов вы рискуете потерять в разы больше, чем планировали момент заключения договора. . Переоформите кредит под более низкие ставки.

- Инвестируйте с умом. Деньги нельзя просто хранить под подушкой или на карточке, их нужно вкладывать. При этом не поддавайтесь импульсам — формируйте стратегию с учетом ваших доходов и с оглядкой на опыт других инвесторов.

В целом, во время кризиса сберечь важнее, чем приумножить. Потому ориентироваться нужно на надежность — выбирать такие инвестиции, которые гарантированно принесут доход. Но есть зависимость: чем безопаснее вложение, тем меньший доход вы с него получите. Учитывайте это, выбирая между высоко- и низкорисковыми инструментами.

Куда не стоит вкладывать?

Нет однозначного мнения о том, какие инвестиции нужно избегать в кризис: многое зависит от вашей стратегии, уровня доходов, тяжести экономической ситуации. Но у активов ниже есть значимые недостатки:

Вклады

Проблема вкладов состоит в очень низкой доходности. Если разразится кризис, процентная ставка может не покрыть темпы инфляции. В итоге вы не только не заработаете, но и потеряете деньги.

- Вторая проблема — в кризис сложно выбрать надежный банк. Если банк разорится, деньги с вклада не получится вернуть быстро.

- Третья — придется заплатить налог на доход от вклада от 1 млн рублей.

- Четвертая — банки в последнее время закрывают валютные вклады.

Но есть и плюсы. Вкладами легко управлять: достаточно открыть счет, чтобы потом просто получать деньги. Другое преимущество — вклады на сумму до 1,4 млн. рублей застрахованы государством, а это значит, что в случае дефолта потери вкладчику возместят.

Акции

Да, на акциях зарабатывают. Можно купить ценную бумагу в момент, когда котировки упали, затем дождаться ее подорожания. Кроме купли-продажи, с акций получают дивидендный доход. В некоторых компаниях он значительно (например, в нефтегазовом секторе).

Минус акций — в высоких рисках, неоправданных в ситуации финансово-экономического кризиса. Чтобы успешно торговать, нужно понимать, как работает фондовый рынок, либо платить большие деньги консультантам и доверительным управляющим. Но даже экспертная поддержка не гарантирует дохода: терять деньги умудряются опытные инвесторы, не говоря уже о новичках.

Валюта

Спекулировать на скачках курсов не посоветует ни один эксперт: валютный рынок слишком волатилен и рискован, чтобы на нем зарабатывать. Из-за резких колебаний вы легко потеряете деньги. Сейчас валюту покупать уже поздно.

Другое дело — держать в валюте свой стабфонд. Доллар и евро — две основные резервные валюты мира, поддерживаемые экономиками США и ЕС. По сравнению с рублем, они менее подвержены инфляции, даже если нагрянет кризис. Чтобы разнообразить свою заначку, можете купить швейцарские франки и японские иены — это тоже стабильные валюты, правда, найти в обменниках их будет сложнее.

Во что вкладывать деньги в кризис?

В кризис эксперты советуют вкладывать деньги в защитные активы. Лучшие, если портфель будет состоять из нескольких надежных инструментов сразу — так риск потерять сбережения ощутимо снижается. О каких активах речь:

Драгметаллы

Прежде всего, речь о золоте. Этот металл востребован в периоды политической и экономической нестабильности, поскольку выполняет монетарную функцию. Золото невозможно напечатать, а значит обесценится как бумажные деньги оно не может. Для частных инвесторов этот металл — долгосрочная инвестиция. Финансисты советуют вкладываться в золото на длительный срок — от пяти лет. Это как раз позволит перестраховаться и переждать любой кризис.

Кстати, вкладывать деньги можно еще в три металла — серебро, платину и палладий. Но, в отличие от золота, инвестиции в эти активы более спекулятивны. Это связано с большим колебанием цен и рисками при купле-продаже.

Облигации

Акции имеют большой потенциал к подорожанию, но есть и обратный эффект — в отдельные периоды они могут серьезно проседать в цене. Чтобы зарабатывать на фондовом рынке, но с меньшими рисками, инвесторы хотя бы часть денег предпочитают вложить в облигации. Прелесть последних — в более стабильной, предсказуемой цене.

Да, на облигациях не получится зарабатывать так много, как на акциях. Зато можно вкладывать деньги с гарантией. Например, Минфин РФ выпускает ОФЗ-н — облигации федерального займа. По ним государство обязуется выплачивать проценты, или т.н. купонный доход. В этом облигации похожи на депозиты, но они приносят даже больший доход — в среднем, на 20% выше депозитов. В ситуации кризиса именно облигации считаются главным защитным активом.

Недвижимость

Покупать жилые и коммерческие объекты нужно с заделом на будущее. Да, во время кризиса цены на квадратный метр падают (проседание на рынке может достигать 30%). Но у недвижимости есть огромный плюс — на нее всегда был, есть и будет спрос. Поэтому с выравниванием экономической ситуации поползут вверх и цены.

Рабочая стратегия для инвестора — вложить деньги в пиковый момент кризиса. Пока цены невысоки, заняться отделкой объекта под жилые или коммерческие нужды. В будущем недвижимость можно перепродать или сдавать в аренду. Хорошо, если расположение объекта инвестор выбирал с умом — например, возле линий метро, крупных транспортных магистралей или в бурно строящемся районе.

Куда еще можно инвестировать в период кризиса?

Необязательно ограничивать себя финансовыми инструментами. Вложить деньги можно в знания и квалификацию — активы, которые всегда останутся при вас. А еще кризис — это хорошая возможность получить другую профессию, освоить смежные области и просто попробовать что-то новое. Доходность таких инвестиций заранее просчитать нельзя, но их итоговая польза может превзойти все ожидания. Например, на фоне кризиса попробуйте:

Инвестировать в образование

Можно поступить в университет, найти хорошие очные или онлайн-курсы. Вкупе с платой за обучение придется прилагать усилия: читать литературу, слушать лекции, выполнять задания. Зато после обучения вы становитесь более квалифицированным, а значит — потенциально более ценным для рынка труда и можете найти удаленную работу.

Купить интернет-проект

Во время кризиса даже перспективные ресурсы дешевеют. Если такой проект по низкой цене, то после выхода из кризиса можно прилично на нем заработать — например, раскрутить сервис для работы с клиентами или сайт в онлайн-консультациями.

Покупку сайта можно считать инвестицией в бизнес, но с важной оговоркой: на момент запуска маленькие интернет-проекты стоят дешево, поэтому в случае неудачи вы потеряете минимум. А другие направления бизнеса — торговля или услуги населению — обычно требуют больших вливаний. Поэтому в кризис не спешите реализовывать бизнес-идеи — новичкам это сулит высокие риски.

Источник https://alfabank.ru/help/articles/investments/investicii-kuda-vlozhit/

Источник https://www.banki.ru/news/daytheme/?id=10958635

Источник https://bankiros.ru/wiki/term/kuda-vlozhit-dengi-vo-vremya-krizisa