Собираем портфель на 2021 год: 8 важных принципов, чтобы заработать | РБК Инвестиции

Как выбрать акции для портфеля: инвестиции в акции, инвестиционный портфель

Как выбрать акции для инвестиционного портфеля, чтобы получать пассивный доход? Фундаментальный анализ акций делится на несколько этапов и зависит от целей инвестирования на фондовом рынке. Выбор акций и момента их покупки для долгосрочных инвестиций зависит от текущей фазы экономического цикла. Какие акции купить, как отбирать акции для покупки? Каковы особенности формирования инвестиционного портфеля, инвестиции в акции и подводные камни процесса, про эти и не только вопросы далее.

Фундаментальный анализ — это громоздкая тема, которая требует практики. Здесь нет палочки, которая поможет за считанные минуты получить все ответы на ситуацию на рынке. Все намного сложней, в данной статье мы рассмотрим тему экономических циклов, и остановимся на рекомендациях компании Fidelity Investments. Фирма дает советы управляющим организациям и аналитикам, относительно оценки состояния рынка и принятия решений. На основании концепции изложенной фирмой можно для себя сделать определенные выводы как ведет себя рынок в разные времена.

Теория распределения активов

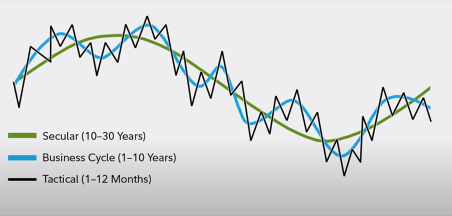

По большому счету в теории распределения активов в портфеле выделяют 3 основных горизонта:

- вечный — за него ратует Уоррен Баффет, инвестируем на 10 лет и больше. Выбираются идеи, которые будут двигаться человечеством вперед, но полагаться исключительно на предположения рискованно;

- деловой (экономические) — предполагает что экономика развивается у нас волнами , и в зависимости от фазы волны на которой мы находимся нужно принимать определенные инвестиционные решения. Вот этот горизонт предполагает принятие решение на 5,10 лет, среднесрочный подход;

- тактический — до 1 года. Здесь как раз применяется финансовый анализ, который выступает основным инструментом фундаментального анализа. Это не совсем так. Поскольку финансовый анализ компании нас заставляет пересматривать оценки, и в зависимости от ситуации менять состояние инвестиционного портфеля. Редко бывает так, что фирма на протяжении 30 лет дает идеальные, стабильные результаты.

В данной статье мы детально остановимся на втором типе горизонта, среднесрочном. Особенно интересно заглянуть поглубже в экономические циклы и разобраться как и что движется.

Фазы экономического цикла

Для начала разберемся из каких экономических фаз состоит цикл, и какие экономические показатели им соответствуют. По самой стандартной классификации которую Fidelity Investments принимает с небольшими изменениями, стандартный экономический цикл включает в себя 4 фазы.

Ранняя фаза (Подъем)

Как правило на этой фазе мы видим как стимулируют политику, центральные банки держать процентные банки низкими, чтобы стимулировать кредитную активность. Показатели по кредитам растут, и люди берут больше кредитов, для этого создаются отличные условия государством, люди видят что экономическая ситуация улучшается.

На этом этапе восстанавливается экономическая активность: рост ВВП, промышленного производства, рост занятости, доходов населения/корпорациях. Это сказывается на мощных корпоративных отчетах, фирмы показывают сильную прибыль, выручку. На этой фазе низкая инфляция, поскольку этот этап наступает после кризиса, когда люди не тратились, цены постепенно росли, экономика оживает.

Инвестиции в какие акции возможны на этом этапе? Что можно включить в инвестиционный портфель? Учтите, что это теоретический подход, на практике может все быть по другому, поэтому не забывайте о этом.

В классической модели, которая была протестирована Fidelity Investments с 1962 года предполагается что когда экономика находится на ранней фазе, фондовый рынок растет хорошо. Макроэкономические индикаторы слабые, но при этом начинается рост фондового рынка, тем самым предчувствует рост экономики. В среднем рост фондового рынка с 1962 года в первый год восстановления составлял 20% годовых, это краткосрочная фаза. Здесь выигрывают сектора экономики, которые являются бенефициарами, от экономического роста и низких процентных ставок. Самые перспективные сектора экономики:

- товары не повседневного спроса (авто, путешествия, мебель и другие вещи, которые покупают люди в кредит);

- недвижимость — низкие ставки, готовы люди вкладывать в будущее;

- промышленные товары;

- информационные технологии;

- материалы.

Относительно IT-технологий не все так однозначно, несмотря на то, что это развитая и популярная сфера. В теоретической концепции предполагается, что в ранней стадии роста компании готовы тратить больше денег для обновления, и усовершенствования процессов, поэтому покупают IT-технологии, софты и прочее.

При этом, на данной фазе не растут активы которые традиционно считаются защитными, к ним относятся сектора:

- здравоохранения;

- коммунальных услуг;

- телекомов;

- товары повседневного спроса.

Формирование инвестиционного портфеля лучше осуществлять без активов данной группы.

Средняя фаза (пик)

Чаще всего фаза является самой длинной в экономическом цикле, средний показатель 3,5 года. Здесь мы видим, что темпы экономического роста остаются нормальными, но уже не такими как ранее. Просматривается некое замедление, все стабилизируется. Кредитная активность высокая, прибыли компании высокие, но нет такого роста и ускорения, можно заметить что увеличиваются обороты компании. Не стоит рассчитывать на стимулирующие меры от государства, а какие-то центральные банки могут изменять процентные ставки.

Можно говорить что на этом этапе присутствует уверенность в экономике но нет какого-то бомбящего роста. На этом этапе компании охотно наращивают капитальные расходы, то есть инвестируют в развитие бизнеса. Инвестиции в ценные бумаги акций каких отраслей наиболее выгодны? Чаще всего на этом этапе редко когда осуществляются серьезные изменения в инвестиционном портфеле инвестора, поскольку здесь рынок растет около 15% год, но при этом часть на этом этапе бывают коррекции, откаты. Отсутствуют четко выраженные лидеры рынка, в среднем все уравновешивается. Как показывает практика особенно в плюсе такие отрасли, как:

- IT-технологии;

- телеком.

Под давлением акции ежедневного спроса, материалы и коммунальные услуги. Но, четкой градации нет.

Зрелая фаза (замедление)

Когда экономика достигла своего пика мы переходим к фазе — замедления, у Fidelity Investments фаза называется замедление или зрелая (длительность от 6 месяцев до 1 года). Суть в том, что экономический рост замедляется, ВВП растет, промышленное производство увеличивается. Темпы данного плавно снижаются, по сути начинают специалисты говорить что не за горами рецессия. В этой фазе изменяется политика центральных банков. После того, как экономика достигает пика или возле него, ЦБ начинают ужесточать политику, повышая ставки, продавая активы с баланса, потому что растет инфляционное давление или становятся ожидаемыми инфляционные процессы. Делается это для замедления процесса, часто это бывает искусственно спровоцировано, потому что ЦБ не могут допустить формирования пузырей, которые отрицательно скажутся на результате.

На этой фазе падает корпоративная выручка, падают корпоративные продажи, растут торговые запасы, поскольку спрос сжимается.

Какими могут быть составляющие инвестиционного портфеля? На этой фазе перемещается интерес инвесторов к защитным активам, поэтому что все понимают что в ближайшее время будет плохая экономическая ситуация. На этом этапе можно отдать предпочтение:

- здравоохранение;

- коммунальные услуги;

- товары повседневного спроса;

- энергетические сектора и материалы, они зависят от цен на сырье, так как на этой фазе присутствуют высокие инфляционные ожидания, то спрос на товары из данных секторов является высоким, соответственно и акции компаний растут в цене.

На этой фазе страдают акции таких отраслей, как:

- не повседневного спроса;

- IT-технологии, из-за роста инфляции прибыль подъедается, и цены на услуги не растут.

Рецессия (спад)

Именно на этом этапе мы пребываем на данный момент — снижение темпов производства, роста, низкая кредитная активность, при этом ЦБ пытаются стимулировать экономику, снижая процентные ставки. кредиты в рецессию никто не берет, поэтому активность в эконике стоит на месте или падает. Снижаются продажи, торговые запасы компаний и конечно же падают корпоративные прибыли. На этом этапе фондовой рынок снижается до 15%, в среднем фаза длится до 1 года, считается одной из самых коротких, но не стоит забывать что рецессия может перерасти в депрессию.

Здесь самыми любимыми инвестициями в акции становятся те, которые независимы от экономике, это товары спрос на которые снизится не может: лекарства, электричество, туалетная бумага и т.д. Поэтому продолжают пользоваться спросом отрасли:

- здравоохранения;

- коммунальные услуги;

- товары повседневного спроса.

Необходимо понимать что в жизни не все как по учебнику, и какие-то фазы экономика проскакивает, тренды могут отличаться в зависимости от условий и ситуации в мире. На данный момент мы понимаем, что IT-сектор не только то, что необходимо для нужд компании, но это еще и просто массовое потребление и необходимость, поэтому компании в данной отрасли работающие на ежедневные потребности человека, являются защитными активами. Но, глобальная концепция правильна, хотя некоторые нюансы не берутся во внимание. Зачем она необходима? В большей степени она подходит для среднесрочных инвесторов, которые покупают активы на протяжении экономического цикла и намерены купить дешевле продать дороже. Сейчас когда фаза рецессия, цены весьма интересные на разных отраслях и рынках, что привлекает. Как раз сейчас можно подумать, какие из акций можно добавить в инвестиционный портфель. Это касательно среднесрочного стиля работы.

Для долгосрочного варианта, эта концепция также подходит. Потому что можно распределить усилия, и мы может понимать что сейчас здравоохранение добавлять в портфель не интересно, оно выросло, и если подождать момент когда экономика начнет восстанавливаться, и здравоохранение начнем проседать, и тогда можно будет купить акции данного сектора.

Когда экономика восстановится и уже пройдет фазу роста, и на этой точке неинтересно набивать портфель акциям производителей автокомпаний, нефтяных фирм, потому что можно подождать более выгодных цен. Уже потом, когда уловили логику жизненного цикла экономики, можно переходить к отбору конкретных компаний — снизу вверх, здесь анализируются финансовые показатели, сравниваются компании по мультипликаторам, для выбора более перспективных акций.

Собираем портфель на 2021 год: 8 важных принципов, чтобы заработать

Финансовый консультант Наталья Смирнова рассказала о подходе к созданию портфеля на следующий год. Пандемия не уйдет, а мир еще не вышел из мощнейшего кризиса. Поэтому нужно придерживаться нескольких простых правил

Не знаю, как вы, а я уже жду, когда этот год закончится. И дело не только в том, что я люблю Новый Год, но и в том, что «это был тяжелый год», как пел Семен Слепаков. Надеюсь, следующий будет лучше, но в части подготовки своего портфеля я все же перестраховываюсь. Сегодня поделюсь с вами своей логикой выбора инструментов для накопления в 2021 году.

1. Ликвидность. Да, мой портфель на 100% будет состоять только и исключительно из ликвидных финансовых инструментов. Они настолько популярны, что из них можно легко и быстро выйти с минимальными затратами. Убеждена, что следующий год будет непростым: COVID никуда не исчез, результаты выборов США пока неясны, но оба кандидата склонны к сюрпризам, плюс экономики большинства стран мира встречают 2021 год не в самой лучшей форме.

Так что портфель должен быть гибким, как пластилин, чтобы в любой момент его оперативно изменить. Поэтому акции, облигации , недвижимость, — все покупается только в виде ликвидных торгуемых на бирже фондов, либо фондов, откуда я могу выйти не позже, чем через две недели с момента заявки на выход.

2. Диверсификация. Да, у меня точно не будет погони за лучшим активом: ни «топ 5 компаний», ни «самую перспективную отрасль года» я искать не собираюсь, так как внешняя неопределенность высока. Невозможно сказать, какая страна первой оправится после COVID, какие отрасли первыми восстановятся, и какие компании будут в топе. Поэтому в моем портфеле будут только инструменты широкого рынка.

Акции — только через индексы, причем основных регионов: S&P 500, Nasdaq, MSCI Europe, MSCI Asia Pacific, а также развивающихся рынков.

Недвижимость — только через фонды недвижимости, где внутри не один объект, а портфель разных видов недвижимости (типа ETF VNQ). Конечно, все буду брать через биржевые фонды.

Облигации — только через индекс облигаций, акцент — на корпоративные облигации инвестиционного уровня США, тоже через долларовый биржевой фонд, типа LQD. Мне это подходит, потому что мой основной капитал в валюте, вообще не держу накопления в рублях с конца 90-ых. Но если у вас рубли — тогда можно через биржевой фонд российских корпоративных облигаций.

3. Исключение кредитного риска. Потенциальную высокую доходность я точно буду брать в акциях, а не в высокодоходных облигациях, краудлендинге, частных займах, упаси бог, микрофинансовых компаниях и так далее.

Не все компании малого и среднего бизнеса смогут пережить пандемию, а при дефолте я могу лишиться всей суммы, которую предоставила в долг. Так что повышенную доходность я буду брать в «голубых фишках», а не в «мусорном долге». Его в портфеле на 2021-ый точно не будет.

4. Активы, которые не зависят от классических рынков. Золото сейчас очень дорогое, а неопределенность и риски коррекции на рынке акций высоки. Значит, я добавляю в свой портфель на 10% класс активов, не сильно связанный с традиционными индексами. Это IPO — оно поможет подстраховаться, когда рынки акций начнут падать. Для участия в размещениях также использую биржевые фонды, например, за рубежом есть ETF на IPO с одноименным тикером.

5. Денежный рынок. Не собираюсь вкладывать крупные суммы в инструменты повышенного риска (акции или золото) — ожидаю высокую волатильность в следующем году. Поэтому буду поддерживать в денежном рынке около 15% всего портфеля, хотя обычно на эту долю у меня приходится не более 5%. Причем фонды денежного рынка я буду использовать только для свободных рублей (типа ETF FXMM), а валюту буду держать просто в кэше.

6. Налоговая оптимизация. Поскольку у меня большая часть портфеля в валюте, то есть риски налога на курсовую разницу. Так что я буду приобретать преимущественно валютные биржевые фонды на Мосбирже, чтобы получить льготу долгосрочного владения. Она применяется, когда вы держите бумаги в течение трех или пяти лет. В таком случае при их продаже не нужно платить НДФЛ с прибыли. Даже несмотря на более высокую комиссию за управление, чем у ряда зарубежных фондов, налоговая экономия благополучно компенсирует мне переплату.

На зарубежных рынках я стараюсь снижать налогообложение за счет фиксации убытков и покупки интересующих меня бумаг обратно, чтобы по итогам года получить сальдирование прибыли и убытков по брокерским счетам.

Например, вы держите акции двух компаний. Одна выросла по итогам года, а другая — упала. Вы получили прибыль от первой инвестиции , а что делать со второй — не знаете. Но если продать вторую акцию, то убыток от ее продажи как бы «схлопнется» с прибылью от продажи первой. И налогооблагаемая база будет уже ниже. Если вдруг вам все же нравится вторая компания, то после продажи ее можно купить заново по той же цене, по которой только что продали. При такой операции обязанность по уплате налога не исчезает, а просто переносится на более поздний срок. Чтобы получить такой эффект, нужно успеть совершить сделки до конца года.

7. На игрушки — 10% и не больше. В 2021 году только 10% портфеля я оставлю на спекуляции, которые реализую как самостоятельно, так и за счет стратегий автоследования. Всю прибыль от этой спекулятивной деятельности я ежеквартально реинвестирую в основной портфель широкой диверсификации.

8. Ребалансировка ежеквартально. Я решила, что не делаю хаотичных сделок, тем более в период нестабильности. Основу портфеля я пересматриваю не чаще раза в квартал, чтобы определить доли акций, облигаций, недвижимости, денежного рынка и спекуляций. И если какая-то доля будет превышать норму, то это будет означать частичную продажу этого актива и докупку того актива, доля которого уменьшилась. Так, если доля в спекулятивной торговле станет не 10%, а 15%, то я закрою прибыльную сделку, чтобы доля опять стала 10%, а прибыль вложу туда, где просадка.

Я определяю комфортное соотношение между активами, исходя из того, что портфель будет расти до моих 55 лет, то есть до ожидаемой пенсии. 10% — спекуляции, 15% — денежный рынок, 15% — облигации, 15% — недвижимость, 20% — акции развитых стран, 15% — акции развивающихся стран, 10% — IPO.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Какие акции выгодно покупать сейчас, лучшие вложения 2022

Инвестирование в акции сегодня составило успешную конкуренцию банковским вкладам, вложениям в недвижимость и другим активам даже среди обычных граждан. По данным ЦБ РФ, к концу 2021 года услугами брокеров пользовались почти 9 млн человек, а это 12% от всего экономически активного населения России. Розничные инвесторы ищут, какие акции выгодно купить сейчас, в 2022 году, поскольку это один из самых прибыльных инструментов.

Лучшие акции для покупки, критерии выбора

Оценивают компанию, акции которой стоит покупать, как правило, с помощью нескольких коэффициентов:

- PR (Payout Ratio). Размер дивидендных выплат компании на данный момент. Нужно оценивать не только текущий уровень, но и динамику увеличения таких выплат.

- Долг/EBITDA. Используется для оценки закредитованности компании. Показывает, сколько лет потребуется для выплаты долгов при неизменном уровне доходов.

- P/E. Мультипликатор помогает оценить срок выхода инвестора в плюс — период, после которого вложения в акции начнут приносить реальный доход.

- Используется для оценки рентабельности компании и в целом прибыльности бизнеса.

- D/E. Показывает соотношение долга компании и собственного капитала. Чем показатель выше, тем больше долговая нагрузка. Но и значение немного выше или ниже нуля может говорить о непривлекательности бизнеса для инвесторов.

Важно! Кроме того, при выборе компании, акции которой планируете купить, нужно учитывать отзывы акционеров, уровень доверия покупателей ЦБ, перспективы развития, изучить прогнозы от экспертов.

Отрасли экономики, выгодные для инвестирования сегодня

В каждом секторе есть свои лидеры, ценные бумаги которых покупать выгоднее всего. Например, в нефтегазовом секторе — это «Газпром» и «Лукойл», в сфере металлургии — «Норникель», «Северсталь» и «ММК», в области телекоммуникаций — «МТС» и «Ростелеком», в финансовом секторе — «Сбербанк». Но кроме компаний, можно выделить отрасли, привлекательные для частного инвестора.

Здравоохранение

Акции фармацевтических компаний в 2022 году стоит рассматривать как выгодный инструмент инвестирования капитала. Среди лидеров:

- Moderna;

- Pfizer;

- Johnson & Johnson;

- Gilead Science.

Всплеск интереса к этим компаниям связан с разработкой вакцин от коронавируса. Например, котировки акций Moderna показали рост на 94%, когда она получила первые положительные результаты исследований новой вакцины. Но розничный инвестор должен учитывать высокую конкуренцию в отрасли. Кроме того, часто стоимость ценных бумаг зависит от результатов исследований того или иного препарата, а предсказать их практически нереально. Волатильность такого сегмента остаётся высокой, а акции – высокорисковыми, хотя и прибыльными.

Онлайн-торговля, доставка

Повышение привлекательности этого сектора экономики также связано с коронавирусными ограничениями. Многие россияне переходят на онлайн-шопинг, делают заказы на дом.

Ситуация с коронавирусом повлияла на стоимость ценных бумаг тех компаний, которые специализируются на интернет-торговле. Пример — американская торговая площадка Amazon. Её акции за прошлый год показали прирост 74%, всего за 1 месяц пандемии — +20%, и падения котировок не предвидится. Похожий результат показывает eBay — +57%.

И связано это не столько с увеличением дохода населения, сколько со смещением приоритетов — большинство сегодня предпочитают делать покупки онлайн. Также это касается продуктов питания — к примеру, акции Domino’s Pizza за год выросли на 33%. Более скромными результатами может похвастаться Walmart — прирост в 24%.

Биотех

Биотех, как и медицина, — отрасль, которая активно развивается во время пандемии. В постковидную эпоху люди уделяют больше внимания состоянию своего здоровья, а биотехнологические компании показывают стабильность.

Специалисты рекомендуют покупать акции следующих компаний:

- Abbott Lab;

- Amgen;

- Biogen;

- Vertex;

- Gilead и др.

Инвестиции в такие акции — высокорисковые, но с большой прибылью. Разработка лекарств и новых технологий — длительный процесс (поэтому больше подходит для долгосрочных инвесторов), одобрение от надзорных органов получить можно не всегда. Но если разработка окажется востребованной, прибыль инвестора может стать колоссальной.

Московская биржа пока предлагает только TBIO (ETF-фонд от Тинькофф). При выходе на американский рынок выбор куда больше — iShares NASDAQ Biotechnology ETF (IBB), Health Care Select Sector SPDR Fund (XLV) и многие другие. Всего в США торгуют 12 ETF в сфере биотехнологий.

IT-сфера

На развитие IT-сферы также повлияла пандемия, когда всё больше компаний стали работать онлайн.

Наибольший рост прогнозируется по акциям следующих компаний:

- Allegro Microsystems (до +20%);

- IT-Mobile (до +30%);

- SalesForce (до +28%);

- Fortinet (до +14%).

На американском рынке популярность компаний, работающих в сфере IT, в 2021 году существенно выросла. Естественно, быстрее всего в цене растут ценные бумаги таких гигантов, как, например, Tesla или Apple. Акции «яблока» в 2021 году повысились на 33%.

Добыча золота

Традиционно стабильная отрасль. Например, в 2021 году стоимость золота увеличилась более чем на 48%. В некоторые месяцы цена унции золота удерживалась на уровне 1800—1900 долларов.

Росту стоимости драгоценных металлов способствовали неопределённость из-за пандемии, снижение предложения, отрицательные значения процентных ставок. Привлекательными выглядят акции следующих российских компаний:

- «Полюс» на верхней строчке как крупнейший золотодобытчик в России и второй в мире по объёму разведанных запасов;

- «Полиметалл» — дивидендная доходность невысокая, в среднем 3,5% годовых, но уровень добычи увеличивается в среднем на 70% в год;

- «Селигдар» — всю продукцию выкупает группа ВТБ, по прогнозам, объём добычи к 2024 году вырастет в среднем на 30%.

Самые ликвидные акции российских компаний 2022

Наиболее привлекательными с точки зрения прибыли можно считать акции следующих российских компаний:

- «Газпром»;

- «Сбербанк»;

- «Мечел»;

- «Роснефть»;

- «Лукойл»;

- «Татнефть».

Традиционно лидирует нефтегазовая отрасль. Но и в других сферах компании показывают стабильный рост. Например, сюда можно отнести «Яндекс» (+379% за 7 лет), «Полюс» (1142% за 7 лет).

Российские акции, которые можно купить для получения высоких дивидендов

Рассмотрим, какие акции российских компаний выгодно покупать сейчас с точки зрения получения дивидендных выплат. В 2022 году наибольший потенциал хорошей дивидендной доходности предположительно покажут следующие компании:

- «Сургутнефтегаз»;

- «НЛМК»;

- «Норникель»;

- «Юнипро» — Алроса;

- «Магнит».

Лидеры рейтинга — компании металлургического и нефтяного секторов, по их ценным бумагам инвесторы получают наибольшую прибыль. Например, прогнозируется высокая дивидендная доходность по акциям «Сургутнефтегаза» — 18,58%.

Лучшие недорогие акции на сегодня

Список недорогих акций российских компаний:

- «Газпром» продаёт акции по 319.95 руб.;

- «Мечел» — 139.89 руб.;

- «Сургутнефтегаз» — 37.84 руб.;

- группа «НЛМК», сеть магазинов «Лента» — около 168.60 руб.

Цена привилегированных акций отличается. Например, в «Сбербанке» цена привилегированной акции — 256,88 руб., обычной акции — 266.89 руб.

Важно! Среди лидеров рынка самые дорогие акции в «Норникеле» — 21970 руб., «Лукойле» — 6826,5 руб., «Магните» — 5086,5 руб.

Собираем выгодный портфель в 2022

Существует множество стратегий выбора акций для портфеля:

- инвестирование в крупнейшие компании с самой большой капитализацией на рынке (голубые фишки);

- стратегия Бенджамина Грэма предполагает покупку ценных бумаг компании, только если их цена окажется ниже внутренней стоимости;

- стратегия «на повышение» ориентируется на показатели текущей, годовой прибыли, спроса, предложения, лидерство рынка, рыночные индексы и др.;

- модель Гринблатта предполагает приобретение перспективных ценных бумаг в момент, когда их цена ещё не выросла.

Предсказать заранее, покажут ли те или иные акции рост или падение, очень сложно. Тем не менее, диверсификация крайне важна. Собранные в портфеле ценные бумаги разных компаний обеспечивают стабильность прибыли и позволяют не уйти в минус.

Чтобы самостоятельно не диверсифицировать инвестиционный портфель, можно покупать ETF. Обращаясь к биржевым фондам, инвестор размещает деньги в те акции, которые уже подобраны и находятся в портфеле.

Пример

Собрать качественный портфель помогут лучшие акции для инвестирования в 2022 году. Рассмотрим на примере:

- Соберём портфель акций из трёх крупнейших российских компаний. В аналитическом продукте Московской фондовой биржи «Народный портфель» за 2021 год такими стали «Газпром» (доля 32,2%), «Норникель» (12,5%), «Сбербанк» (16,8%).

- Акции этих компании неизменно растут, но сложно определить, в какой период времени этот рост будет наиболее интенсивным. Для оценки отслеживаем динамику роста стоимости акций за последние 5 лет. С начала 2017 года «Газпром» показал рост на 132%, Норникель — на 125%, а Сбербанк — на 60%.

- Один из важных критериев портфеля — это корреляция акций. В идеале они должны балансировать друг друга — если одна часть портфеля «просядет», то другие не должны падать синхронно. Лучше всего сочетаются пары акций от «Сбербанка» / «Норникеля» и «Роснефти» / «Норникеля».

Важно! Ещё необходимо сравнивать акции в пределах одной отрасли. Например, будем выбирать между «Роснефтью» и «Лукойлом». Если сравнивать акции этих компаний за большой временной промежуток, то доходность выше у «Лукойла» (около 15%), а у «Роснефти» — около 10%.

Какие акции сейчас растут

Рассмотрим, в какие акции лучше вложить деньги, учитывая прогнозируемый рост стоимости:

- «Яндекс»;

- «Татнефть»;

- «Полюс».

Если рассматривать иностранные компании, то выгодно вложить деньги можно в следующие акции:

- Amazon;

- VISA;

- Applied Materials;

- Wells Fargo.

В то же время наиболее динамичными оказались не акции компаний-лидеров. Например, большой рост за прошедший год показала российская компания «Россети Ленэнерго» — +37% по состоянию на февраль 2022 года.

Риски 2022

В первую очередь инвесторам нужно обратить внимание на такие риски:

- ослабление экономики на фоне возможного нового витка пандемии;

- кризис в банковской сфере, в том числе на фоне отрицательных процентных ставок;

- усиление кибератак на компании, ушедшие в онлайн-сферу;

- возможность введения новых санкций в отношении России и др.

Прибыльность ценных бумаг, акций в том числе, зависит от сценария, по которому будут развиваться события на фоне продолжающейся пандемии — начнёт ли восстанавливаться мировая экономика или случится очередная рецессия.

Итоги

Если сформировать портфель акциями пяти российских компаний-лидеров, средняя доходность составит более 18% без учета выплаты дивидендов. Но портфель может быть и широким, например, на 20—30 позиций. Такая диверсификация снижает риски и позволяет повысить потенциальную доходность.

Популярные вопросы

Золотодобывающая компания «Полюс» показала самый большой прирост стоимости акций за 2021 год — +95%. На втором месте «Яндекс» (+80%), замыкает тройку лидеров «Полиметалл» — +60%.

В 2022 году инвесторы выбирают такие ETF-фонды — SPY ETF (в портфеле акции 560 крупнейших американских компаний, средняя доходность на уровне 26%), GDX ETF (основу составляют акции мировых золотодобывающих компаний, доходность около 27%). Также аналитики рекомендуют EEM ETF — в портфеле более 100 акций, в том числе российских компаний, доходность на уровне 10,3%.

Ресурс macrotrends. net можно использовать, чтобы провести финансовый анализ показателей американских компаний, tradingview.com позволяет держателям акций провести технический анализ финансовых показателей и изучить прогнозы, finviz.com — похожий сервис, дополнительно позволяет сортировать данные по разным критериям.

Источник https://investfuture.ru/edu/articles/kak-vybrat-aktsii-dlja-portfelja-investitsii-v-aktsii-investitsionnyj-portfel

Источник https://quote.rbc.ru/news/article/5f92fb149a79477a34830ab9

Источник https://www.vbr.ru/investicii/help/investicii/kakie-akcii-vygodno-pokupat-sejchas-luchshie-vlozheniya/