Мифы об инвестировании, в которые вам нужно перестать верить

Десять мифов об инвестициях, которые не дают вам богатеть

Зависит от того, с какой целью вы туда приходите. На бирже и правда есть возможность заработать деньги быстро. Но высокая доходность означает высокий риск, а значит, такие заработки непостоянны. Победители соревнований биржевых трейдеров никогда не повторяются из года в год. Такой подход к инвестированию действительно сродни игре в казино. Есть способы снизить риски и превратить «казино» в процесс планомерного создания капитала, который со временем станет основой финансовой независимости.

Ставки за игровым столом уже не принадлежат игрокам: весь выигрыш достанется лишь немногим счастливчикам. Когда инвестор покупает акции, он получает долю в реальном бизнесе. Этот бизнес может расти, дорожать и приносить доход в виде прибыли, которую выплачивает акционерам в качестве дивидендов.

Конечно, стоимость ценных бумаг может упасть. Но биржа всегда восстанавливается вслед за экономикой. Например, индекс S&P 500, отражающий стоимость крупнейших американских компаний, в течение последних 30 лет вырос на 849%, а с учетом реинвестирования — на 1 680%. Несмотря на все кризисы.

Биржа — безопасное место для вложения денег, если знать, как она функционирует, и вкладываться в понятные и прозрачные инструменты.

Миф № 2: инвестиции — это слишком сложно

Зависит от того, насколько сильно вы готовы погружаться в процесс.

Трейдеры и финансовые консультанты производят на новичков неизгладимое впечатление, бравируя терминами вроде «скользящий стоп», «экспирация» и «осциллятор».

Не верьте людям, которые говорят, что торговать на бирже легко. Придется потратить время, чтобы понять, как работает рынок и как на нем зарабатывать. Ответы на самые важные вопросы мы собрали в нашем обучающем разделе. Сегодня разобраться в биржевых инструментах не сложнее, чем научиться водить машину, и не менее важно. И конечно, как и в случае с вождением, на фондовом рынке, помимо теоретических знаний, нужны время и практика.

К тому же сейчас у новичков есть все возможности для быстрого старта в инвестировании:

- Брокерский счет можно открыть онлайн.

- Робот-советник поможет собрать портфель с учетом ваших предпочтений.

- Биржевые инвестиционные фонды позволяют инвестировать в крупнейшие компании мира даже с небольшими деньгами.

Трейдеры проводят дни напролет, изучая ситуацию на рынке, статистику компаний, но новичку заниматься этим самому необязательно. Можно вложить деньги в ПИФ или биржевой фонд либо передать деньги в доверительное управление, пожертвовав частью прибыли.

Если есть желание получать больший доход, то придется более основательно погружаться в тему инвестиций. Но и здесь можно найти комфортный для себя режим работы: например, покупать активы раз в месяц, раз в квартал анализировать свой портфель, чтобы докупить одни инструменты и продать другие.

Миф № 3: инвестиции — это легкие деньги, этим занимаются бездельники

Если бы это было правдой, миллионы людей по всему миру оставили бы работу и отправились бы на фондовый рынок. В действительности, чтобы получить хорошие результаты в инвестировании и особенно в трейдинге, нужны опыт, знания и определенное количество потерянных денег.

Рынок жестоко наказывает бездельников. Ситуация на нем зависит от множества факторов — состояния экономики, политических решений, научных изобретений, потребительских предпочтений. За активами приходится следить: распределять по разным направлениям, менять их долю в портфеле, постоянно искать перспективные идеи. Легко заработать на рынке можно либо случайно, либо незаконно. Есть вариант доверить деньги управляющему, который за комиссионные возьмет всю эту работу на себя, но и он не гарантирует положительный результат.

Все, что нужно для первых шагов на биржу, — разобраться со стереотипами и собрать побольше информации. Как определиться со стратегией и уровнем риска, собрать свой портфель и начать зарабатывать, читайте в нашем разделе «Обучение инвестициям».

Миф № 4: биржа доступна только жителям Москвы и Санкт-Петербурга

Лет 20—25 назад трейдеры действительно совершали сделки, находясь в одном здании. Тогда, чтобы приобрести акции и облигации, нужно было лично приходить на биржу или в офис к брокеру, также распоряжения на сделки инвесторы отдавали по телефонному звонку своему персональному брокеру.

Сейчас все гораздо проще. В Москве или Санкт-Петербурге находиться не обязательно. Сделки можно совершать онлайн из любого уголка земли, где есть Интернет. Ваше рабочее пространство — в мобильном приложении, а также на сайте или в операционной системе торговой платформы в ноутбуке. Аналитика, данные по активам и сделкам доступны благодаря Сети.

На современном фондовом рынке большинство участников торгов пользуется личными кабинетами. Разберем, как организовано это виртуальное пространство для инвестора.

Миф № 5: инвестировать в акции невыгодно, потому что брокеры забирают всю прибыль

Брокер в самом деле берет комиссию за сделки. Но хитрость тут в другом.

У каждого свои тарифы, в среднем комиссия составляет сотые доли от суммы сделки — примерно 50 копеек с тысячи рублей. Для акций это незаметная величина, особенно если покупать их надолго: стоимость бумаг может расти на десятки процентов в год. А вот совершать сделки часто и наобум невыгодно: комиссию брокеру вы заплатите в любом случае, а прибыль от сделки не гарантирована.

Миф № 6: биржа — это нагромождение сомнительных механизмов типа Forex, памм-счетов, бинарных опционов

Это неправда. Памм-счета, бинарные опционы — это внебиржевые инструменты, а Forex — вообще отдельный валютный рынок. Часто за вывесками компаний, дающих доступ к этим инструментам, скрываются мошенники.

Начинающим инвесторам стоит вкладываться только в прозрачные ценные бумаги, суть которых они понимают: акции, облигации, биржевые фонды.

Миф № 7: лучшая инвестиция — недвижимость

У недвижимости как инвестиции есть плюсы, но это точно не идеальный инструмент.

Плюсы: это надежное вложение с более-менее предсказуемым потоком платежей в виде арендной платы. При этом стоимость квартиры также может меняться, на длительном горизонте компенсируя инфляцию.

Минусы: квартиру трудно продать быстро по выгодной цене, а доходность от аренды не велика. Например, покупаем однокомнатную квартиру в Московской области за 4 млн рублей, тратим 1 млн на ремонт и сдаем ее за 30 тыс. рублей в месяц. Из этой суммы вычитаем порядка 5 тыс. рублей на коммунальные платежи и еще около 4 тыс. на будущий ремонт квартиры. Получается, что ее доходность составит 5% без учета роста цен на недвижимость и налогов — это чуть выше доходности банковского депозита.

5 000 000 : ((30 000 − 5 000) x 12) = 16,7 — срок, за который окупится квартира

((30 000 − (5 000 + 4 000) x 12) x 100% = 5,04% — доходность квартиры

На фондовом рынке можно заработать гораздо больше. Например, биржевой ПИФ VTBA (акции компаний США) принес доходность 37,1% по итогам 2020 года, FXCN (акции китайских компаний) — 48,2%. Однако и риски там выше: котировки акций могут также стремительно падать.

Идеальное решение — иметь в своем инвестиционном портфеле и недвижимость, и более доходные инструменты. Но это зависит от размера портфеля. На консервативные инвестиции в среднем рекомендуют отводить до 40% от общего объема вложений. Если вы — счастливый обладатель инвестиционной недвижимости стоимостью 4 млн рублей, значит, для сбалансированного портфеля потребуется еще 6 млн рублей для покупки акций.

Миф № 8: лучшая инвестиция — доллары

Один из популярнейших способов вложения денег у россиян. Действительно, на горизонте в пять или десять лет доллар гарантированно дорожает в рублях. Выглядит удобно: купил и забыл. Однако при более внимательном рассмотрении у долларов обнаруживаются свои недостатки.

- Доллар тоже подвержен инфляции. Допустим, инвестор вложил миллион рублей в американскую валюту в 2005 году. Тогда доллар стоил 27,7 рубля и на миллион рублей можно было купить 36 тыс. долларов. К 2020-му у него на руках — все те же 36 тыс. долларов, в пересчете на рубли это 2,6 млн рублей. Казалось бы, отличный доход — 260% годовых в российской валюте. Однако ни в долларах, ни в рублях покупательная способность этих денег не сохранилась. Американская валюта дешевеет в среднем на 2% в год, и, таким образом, за 15 лет 36 тыс. превратилась в 27 тыс. долларов по их покупательной способности. В пересчете на рубли инвестор тоже проиграл. Изначально вложенная сумма 997 тыс., конечно, увеличилась в два с половиной раза. Однако за это время покупательная способность российской валюты снизилась в три раза, и по своей реальной ценности 2,6 млн в 2020-м равны 813 тыс. рублей в 2005-м. Получается, покупка валюты не принесла никакой выгоды.

- Долларовые вклады отличаются крайне низкими ставками. В конце мая 2021-го они составляли от 0,60% до 1,35% — это ниже среднегодового уровня инфляции американской валюты. Добавим к этому налог с процентов по вкладам на сумму более миллиона рублей, и держать деньги в банке становится просто невыгодным.

Миф № 9: чтобы инвестировать, нужно много денег

Это было верно лет 15 назад. Чтобы открыть брокерский счет, требовалось несколько тысяч долларов. Сейчас все гораздо проще. Брокерский счет открывается бесплатно, а купить первый актив можно за сотню рублей. Тем не менее миф о том, что инвестировать могут только богатые, все еще жив. Лучше бы такой популярностью пользовалось правило не тратить на покупку ценных бумаг заемные средства или подушку безопасности.

Миф № 10: «жили как-то люди без инвестиций, и я тоже обойдусь»

«Если вы не имеете капитала и не можете его инвестировать, чтобы он работал на вас, то все преимущества капитализма проходят мимо вас. С экономической точки зрения вы живете. в каменном веке», — писал финансовый консультант Бодо Шефер в своей книге «Путь к финансовой свободе».

Как люди жили и живут без инвестиций, мы можем наблюдать прямо сейчас, глядя на старшее поколение. Человек без инвестиционных накоплений сегодня гарантированно столкнется с пенсией в 10 тыс. рублей через пару десятков лет, и сделать с этим уже ничего будет нельзя.

Экономисты отмечают: стабильность дохода для людей важнее, чем его уровень. Инвестиционный капитал, приносящий хоть и небольшой, но постоянный доход, позволит избежать резкого падения уровня жизни с возрастом.

Остальные уроки по инвестициям вы можете найти в нашем разделе «Обучение»

n nttt nttt ntt nt»,»content»:»tt

ntttu0412u044b u043du0435 u0430u0432u0442u043eu0440u0438u0437u043eu0432u0430u043du044b u043du0430 u0441u0430u0439u0442u0435.ntt ntt

Мифы об инвестировании, в которые вам нужно перестать верить

Вам хотелось бы начать инвестировать деньги в фондовый рынок, но не позволяют страхи и сомнения? Это действительно серьезная проблема. Об инвестировании очень много противоречивой, а порой и откровенно лживой информации. Давайте разберем шесть основных заблуждений, которые мешают людям начать свой путь к благополучию.

Инвестировать рискованно

Сложность этого утверждения заключается в том, что частично оно совершенно справедливо. Поэтому оно так отлично работает и заставляет людей держаться подальше от фондового рынка. Действительно, стоимость акций может как расти, так и падать, более того, не существует ни одного человека на планете, который мог бы с точностью в 100 % предсказать моменты падения и роста. Но суть в том, что в долгосрочной перспективе акции всегда растут в цене. Потому что за ними стоит бизнес, потому что существует инфляция и т. д.

Если взглянуть на долгосрочную перспективу, то 100 долларов, вложенные в S&P 500 в 1928 году, к концу 2017 года превратились почти в 400 тысяч долларов, несмотря на все кризисы. Это означает, что среднегодовая норма прибыли составила около 9,8 %. Даже консервативный портфель, состоящий на 40 % из облигаций, а на 60 % из акций, приносит около 7 % годовых (выше инфляции).

Я потеряю все свои деньги

Наверное, каждый из нас может рассказать душераздирающую историю о том, как кто-то где-то потерял все свои деньги на инвестициях. Это, конечно, страшно. Но, вероятно, есть причина, почему это произошло.

В большинстве случаев потери происходят, если:

- Человек вложил все свои деньги в акции одной или двух компаний в надежде быстро разбогатеть.

- Человек выбрал для инвестирования инструменты, в которых не разбирался, по совету кого-то другого.

Вы можете сократить свои шансы потерять деньги, просто избегая этих двух ошибок.

Если вы составляете грамотный, диверсифицированный портфель, что является разумным способом инвестирования, то исторически нет никаких доказательств, что вы потеряете все свои деньги.

Пример

Во время финансового кризиса американский фондовый рынок пережил самое большое падение за последние 75 лет. С октября 2007 года по март 2009 года рынок просел на 54 %. Это был наихудший вариант. И хотя, конечно, 54 % — это очень много, это все равно не 100 %. Более того, если портфель состоял из акций только на 60 %, то фактическая потеря составила бы только 32 %, так как она не затронула облигации. Это, конечно, плохие новости. Но есть и хорошие:

- Спад после 2008 года длился всего 17 месяцев.

- За 10 лет, прошедших с того момента, рынок вырос почти на 380 %.

Если вы просто проигнорировали кризис, а не кинулись все распродавать, то не только не потеряли деньги, но и отлично заработали.

Инвестируйте грамотно, и вы никогда не потеряете свои деньги.

Инвестировать – это слишком сложно

Еще один миф, который оказался очень живучим из-за того, что в нем все же есть небольшая доля правды.

Все консультанты и финансовые аналитики любят рассказывать про инвестирование, используя исключительно жуткие и непонятные термины: коэффициент корреляции, среднеквадратическое отклонение и многое другое. Все это, конечно, производит неизгладимое впечатление на слушателей и создает образ маститого эксперта.

Но хорошая новость заключается в том, что для того, чтобы инвестировать, вам не нужны все эти термины. Конечно, вкладывать деньги в инструмент, суть которого вы не можете объяснить простыми словами своей бабушке, не нужно. Но в основном это связано с такими экзотическими вещами, как криптовалюта, «Форекс» и т. д. Надеемся, что вы не будете использовать это.

Поймите, главное, не нужно быть финансовым гением для того, чтобы успешно инвестировать накопления. За последние несколько десятилетий было создано немало простых и доступных инструментов: различные ETF и ПИФы, возможность приобретать ценные бумаги онлайн, автоматизированные сервисы по составлению индивидуальных инвестиционных портфелей (хотя лучше все же составлять их самостоятельно с учетом своих целей и характера, а не доверять роботу).

Сейчас все, что вам нужно сделать, это открыть инвестиционный счет и регулярно пополнять его. Это так же просто, как и открывать и пополнять депозит в банке, поэтому не стоит больше тратить время на заблуждения о сложности инвестирования.

Это занимает слишком много времени

Есть такая группа людей, работающих на фондовом рынке, которые называются трейдеры. Вы, вероятно, видели рекламные ролики про этих ребят, возможно, среди ваших знакомых есть парочка таких. Они целыми днями сидят возле огромных мониторов, анализируют графики, открывают и закрывают сотни сделок в течение нескольких минут. Если у вас в голове такой образ инвестирования, то да, он занимает очень много времени.

Но только небольшое количество всех участников фондового рынка занимается трейдингом. И на самом деле статистика показывает, что в долгосрочной перспективе мало кто из них оказывается успешен. Но это совершенно не тот тип инвестора, которым вас стоит становиться. Вместо этого, вам нужно стать пассивным портфельным инвестором, таким, который один раз в определенный промежуток времени докупает в свой портфель ценные бумаги, а затем просто продолжает жить своей обычной жизнью.

Вам не нужно много времени для того, чтобы быть пассивным инвестором. И сегодня им быть намного проще, чем когда-либо.

Мне нужно много знать об инвестировании

Это, пожалуй, самая большая ложь на сегодняшний день. На самом деле вам ничего особенного не нужно знать об инвестировании. Вместо этого, вам нужно сосредоточиться на своих финансовых целях. Цель – это то, что стимулирует заниматься инвестированием, которое, по сути, является просто инструментом, позволяющим достичь желаемого.

Если у вас сформулированы и просчитаны цели, то вы уже прошли половину пути. Сам инвестиционный процесс, по большому счету, выполняется механически. Начать работу нужно с определения своего инвестиционного профиля. Для этого любой брокер, которого вы выберете для открытия инвестиционного счета, предложит заполнить несложную анкету. На основании инвестиционного профиля нужно будет составить для себя структуру портфеля (простыми словами, определить для себя, какую долю в нем будут составлять акции, а какую – облигации). Акции и облигации приобретают в основном в составе ETF или ПИФа.

Нужно много денег, чтобы начать

Еще одно серьезное заблуждение. Сейчас начать инвестирование можно с совсем небольших сумм. Чтобы приобрести ETF или ПИФ, потребуется пара тысяч рублей. Другой вопрос заключается в том, что с учетом всех комиссий инвестировать такими маленькими суммами будет не очень выгодно.

Первоначальный портфель можно сформировать от 50 000 рублей (даже диверсифицированный по странам). Затем пополнять его раз в определенный период на такую же сумму (раз в полгода или год). Деньги, предназначенные для пополнения портфеля, например, 3000 – 5000 в месяц, лучше аккумулировать на депозите или накопительном счете в банке, а затем уже переводить на брокерский счет. Так вы меньше заплатите комиссий.

Последствия отказа от инвестирования

О потенциальных рисках инвестирования можно много услышать на каждом шагу, гораздо меньше почему-то говорят о последствиях отказа от инвестирования.

Вот некоторые из рисков, о которых вы, наверное, даже не слышали:

- Если вы держите свои деньги на банковских депозитах, то в лучшем случае покрываете инфляцию, но чаще проигрываете ей и никогда не обгоняете. Например, по итогам 2018 года инфляция, по официальным данным ЦБ, в России составила свыше 4 % (реально же покупательная способность денег сократилась больше). А ставки по депозитам в Сбербанке до 5 %.

- Не инвестируя, вы ничего не сберегаете для своей будущей пенсии. Значит, в старости вы будете зависеть от других (детей, государства и т. д.)

- Если вы не инвестируете, то никак не защищаете себя от увольнения или других финансовых потрясений.

- Отказываясь от инвестирования, вы отказываетесь сделать свою жизнь лучше.

Не воспринимайте это, пожалуйста, как попытку напугать вас. Просто поймите, что риски есть у всего: если вы инвестируете, если вы отказываетесь это делать. Только во втором случае они гораздо более серьезные.

«Жадность побеждает». Актуальны ли сегодня долгосрочные вложения

Все большую популярность приобретают инвестиции в ценные бумаги, которые рассчитаны всего на несколько месяцев. Насколько это выгодно и кому, расскажет автор книги «Когда плохо — это хорошо» Исаак Беккер

Сейчас на Московской бирже зарегистрировано более 11 млн индивидуальных инвесторов. Каждый из них пришел на рынок своим путем, но всех объединяет одно — желание заработать. В нашей стране не издаются миллионными тиражами работы Бенджамина Грэма, но благодаря прессе, интернету и многочисленным урокам финансовой грамотности многие россияне знают, что гуру инвестирования, как правило, призывают вкладываться в качественные компании, которые приносят хорошую прибыль, имеют эффективный менеджмент, радужное будущее и так далее.

Бенджамин Грэм (1894–1976) — известный американский экономист и профессиональный инвестор. Его часто называют отцом стоимостного инвестирования. Бенджамин Грэм был убежден в том, что рынок нельзя «переиграть» в краткосрочной перспективе. Истина его утверждений была доказана множество раз в период 1930–2000 годов.

В акции таких компаний советуют входить, как правило, на длительный срок, как минимум на три — пять лет. За это время с большой вероятностью вы сможете хорошо заработать и не тратить свои силы и здоровье на попытках правильно «реагировать» на волатильность цен на купленные вами бумаги. Рассмотрим конкретный пример. Так, несмотря на то что последние несколько лет были не совсем удачными для компании Berkshire Hathaway Уоррена Баффетта (и других стоимостных инвесторов), в долгосрочном плане она уверенно бьет рынок.

У компании есть такая традиция: на первой странице годового отчета всегда размещается таблица, в которой сравнивается рост ее акций и индекса широкого рынка США S&P 500. Так вот, за период с 1965 по 2020 год среднегодовой рост акций Berkshire Hathaway составил 20,0%, а S&P 500 — всего 10,2%. В целом за этот период акции холдинга Баффета выросли на 2 810 526%, а индекс — только на 23 454%. Разница впечатляет! Так что на данный момент сомнений в результативности долгосрочного подхода Баффета ни у кого быть не может.

Быстрее, еще быстрее

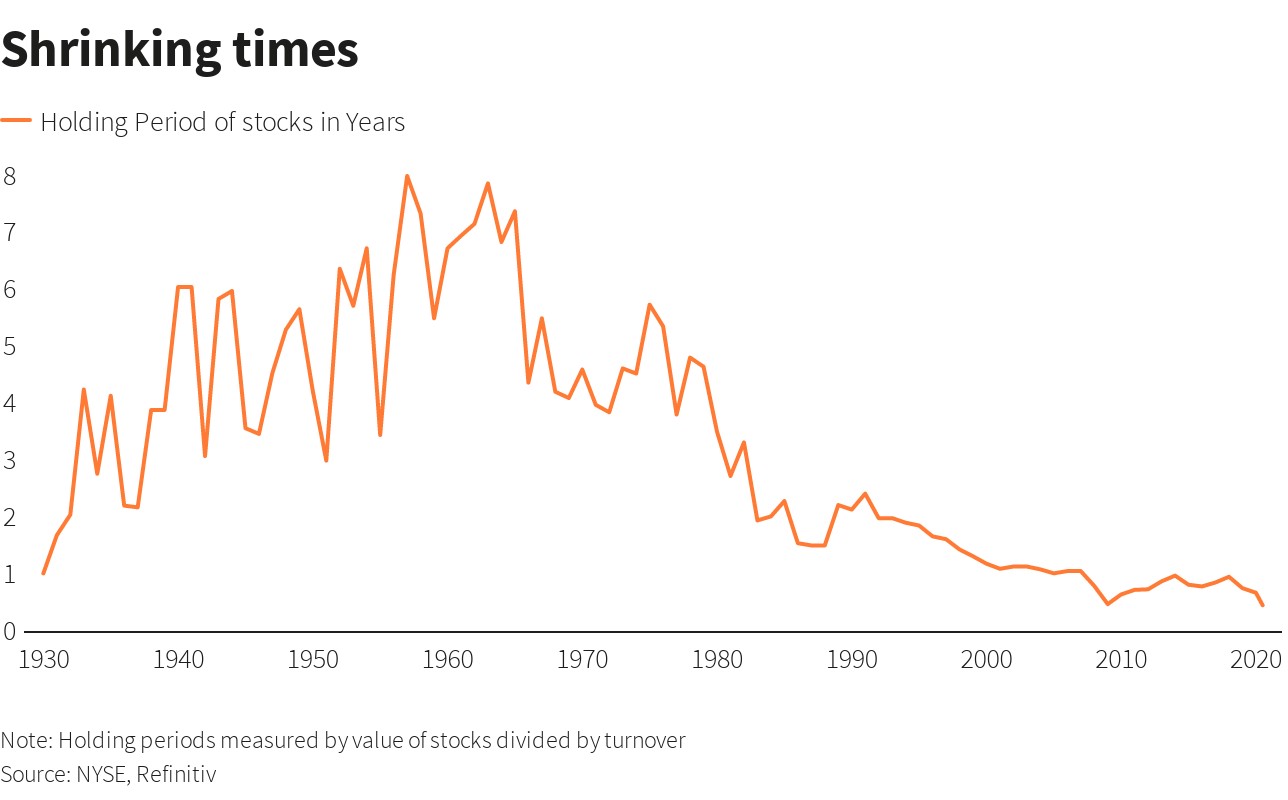

Однако нужно признать, что срок, в течение которого инвесторы владеют акциями (holding period), сокращается на протяжении многих десятилетий. Если в 50-е и 60-е годы прошлого века акции на американской бирже NYSE держали в среднем семь-восемь лет, то в 2020 году это значение было где-то районе пяти с половиной месяцев.

Прошлый год вообще немного «развратил» частного инвестора, за что ему, вероятно, в ближайшее время может быть выставлен внушительный «счет». Понять новичков (и не только) можно, ведь против 500%, 600% и даже 700% годового роста отдельных акций устоять сложно. В их числе Tesla, Zoom Video, Moderna, Netflix, NVIDIA и многие другие. Всего за несколько месяцев можно было заработать столько, сколько при традиционном подходе buy and hold пришлось бы ждать годами. Я уже не говорю о моде на IPO, где зачастую котировки взлетали уже в первый день торгов. Вот некоторые примеры за прошлый год: акции Lemonade только за первый день торгов выросли на 163%, nCino — на 195%, BigCommerce Holdings — на 201%, CureVac N.V. — на 249%. Понятно, что такое поведение рынка ведет к тому, что инвестор находится в постоянном поиске лучшего варианта и боится не пропустить свой новый шанс. Долгосрочное инвестирование и «заветы» гуру в это время отходят на второй план. Жадность побеждает, а страх отступает.

Источник https://www.banki.ru/investment/investment_education/?id=10947695

Источник https://businessman.ru/post/mifyi-ob-investirovanii-v-kotoryie-vam-nujno-perestat-verit.html

Источник https://quote.rbc.ru/news/article/60a4dfb19a794728983388dc