Мануал по торговле с плечами. Важная информация!

Как выбрать кредитное плечо в торговле на бирже

Использование плеча при торговле биржевыми активами способно значительно увеличить прибыль трейдера, однако оно также несёт в себе весомые риски получения убытка. Но стоит помнить, что риск — величина контролируемая и рассчитываемая. Это позволяет трейдеру максимизировать свою прибыль от используемого плеча и одновременно держать риск на комфортном уровне.

Оптимальное плечо

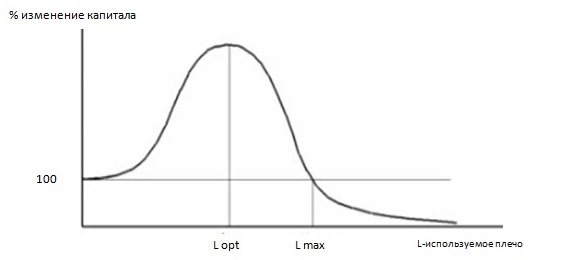

Биржевым новичкам часто кажется, что чем большее плечо они задействуют, тем большую прибыль смогут получить, но такое заключение неверно. Если у трейдера есть прибыльная торговая система и при этом он торгует без плеча, то, задействуя и последовательно увеличивая плечо, он увидит очень интересный эффект. Сначала используемое плечо будет увеличивать прибыль трейдера, причём это увеличение может быть ощутимым. И чем большее плечо трейдер будет использовать, тем большую прибыль будет получать. Так будет происходить до определённого момента. Значение плеча, с превышением которого перестает расти доход, называется оптимальным и обозначается как Lopt.

Исходя из названия данного параметра, можно сделать вывод, что плечо Lopt лучше всего подходит для торговой стратегии трейдера. Но что же будет, если трейдер продолжит увеличивать плечо дальше? При таком увеличении прибыль начнёт не увеличиваться, а снижаться при, казалось бы, верных действиях к её максимизации. И чем больше трейдер будет увеличивать плечо после оптимального значения, тем меньше прибыли будет приносить его торговая система. Мало того, при дальнейшем увеличении плеча прибыль от изначально доходной торговли сменится на убыток. То значение плеча, при котором его дальнейшее увеличение заставит систему приносить потери, называется максимальным плечом, Lmax. Получается, что плечо может абсолютно по-разному влиять на одну и ту же торговую систему, как увеличивая прибыль от торговли, так и снижая прибыльность торговой системы. Но возникает вопрос — почему это происходит, в чём заключается столь неоднозначное влияние плеча?

Дело в том, что любой торговый метод, помимо прибыльных сделок, предполагает и какое-то количество убыточных. Теперь представим, что трейдер входит в сделку без плеча на 10% своего депозита и получает 10% по сделке, что, в свою очередь, приносит плюс 1% от объёма депозита трейдера. Если бы трейдер торговал с первым плечом, то такая сделка принесла бы ему 2%, если с десятым — 10% и так далее, что кажется весьма заманчивым.

Но на эту ситуацию следует посмотреть и с другой стороны. Если трейдер торгует без плеча и входит на 10% депозита в сделку, но получает не прибыль, а убыток в размере, допустим, 5% от сделки, то есть 0,5% от размера капитала. Это кажется комфортным значением. Но если бы трейдер использовал плечо, его убыток возрастал бы кратно. Так, при задействовании первого плеча убыток составил бы 1%, что тоже находится в диапазоне приемлемых значений. Но если трейдер использовал бы двадцатое плечо, то убыток в 0,5% по сделке принес бы ему уже минус 10% от его капитала. А теперь представим, что трейдер совершил при использовании данного плеча серию из пяти убыточных сделок, то есть потерял 50% своего капитала.

Здесь начинает проявляться ещё один эффект. Если у трейдера осталась лишь половина исходного капитала, чтобы вернуться к безубыточному значению, ему необходимо заработать уже не 50%, а 100% от своих активов, что является более сложной задачей. Получается, что плечо способно приносить значимые потери при череде убыточных сделок, нивелировать отрицательный эффект которых — непростая задача при использовании непомерно высокого плеча.

Коэффициенты торговых систем

Необходимо понимать, что плечо подбирается не под торговый актив, а под торговую систему. Она имеет коэффициенты, значения которых и подскажут, какое именно плечо оптимально при реализации данного торгового метода. Любая торговая система тестируется в определённый период времени, за который совершается какое-то количество сделок (не менее 30).

Обозначим полученное количество сделок как n. Каждая из этих n совершённых сделок принесла свой процентный (к значению исходного капитала) результат, в каких-то случаях положительный, в каких-то — отрицательный. Сумма этих результатов является доходностью системы за анализируемый период. Так, если было совершено пять сделок, из которых две принесли доход по 5%, ещё одна — 4%, а две другие — убыток 1% и 2%, общий результат показал бы прибыль 11%. Но помимо столь очевидных параметров системы есть и другие.

Целесообразно вычислить долю положительных и отрицательных сделок. В нашем случае было совершено три положительные (обозначим их n+) и две отрицательные (n-) сделки из пяти. То есть доля положительных сделок от их общего количества (её называют профит-вероятностью, или PV) составила 3/5, или 60%, а отрицательных (лосс-вероятность, или LV) соответственно 2/5, или 40%. Далее стоит вычислить общую положительную доходность системы (E+), суммируя положительные результаты сделок, увенчавшихся успехом. В нашем случае это 5+4+5, что равно 14%. Аналогичные действия стоит проделать и для отрицательных сделок (отрицательная доходность системы E-), чем получим −2+(−1), что равняется −3%.

Далее следует вычислить среднюю положительную доходность по сделке (TP), разделив общую положительную доходность E+ на количество сделок с положительным результатом n+. В нашем случае мы получим 14/3, т. е. 4,6% — это будет наше среднее ожидаемое значение от положительной сделки на статистически значимом временном периоде, или средний тейк-профит. Далее следует вычислить средний стоп-лосс (SL), разделив общую отрицательную доходность E- на количество отрицательных сделок n-. В нашем случае это 3/2, или 1,5%. Следующим шагом вычислим так называемый профит-фактор (PF), который будет равен отношению среднего тейк-профита (TP) к среднему стоп-лоссу (SL), то есть в нашем случае 4,6/1,5, что равно 3,1. Эта цифра показывает, что средняя положительная сделка приносит прибыли в 3,1 раза больше, чем одна убыточная.

Исходя из приведенных коэффициентов, можно сделать вывод, что для использования плеча торговая система трейдера должна иметь высокую профит-вероятность PV, высокий профит-фактор PF и низкий средний стоп-лосс SL.

Расчёт оптимального плеча

Lopt (оптимальное плечо для торговой системы) можно вычислить как разность профит-фактора PF системы и единицы, поделенную на профит-фактор PF и умноженную на профит-вероятность PV, поделенную на 2 и на среднее значение стоп-лосса SL по убыточным сделкам.

Формулу Lopt можно записать как:

где PF — профит-фактор, PV — профит-вероятность, SL — средний стоп-лосс.

Например, система из 1000 сделок дает на истории 400 прибыльных сделок, 600 убыточных (убыточных обычно больше даже в прибыльных системах). Если при этом профит-фактор равен 3, а SL — 0,1, получим PV, равное 600/1000 = 0,4. Lopt = (3-1)/3*0,4/2/0,1=1,3. То есть использование в системе плеча выше 1,3 не будет давать увеличения доходности.

Плечо содержит в себе не только потенциал, но и риск. Проявить потенциал помогает понимание своей торговой системы и её адаптация к рыночным условиям с целью повышения профит-фактора и профит-вероятности и одновременного снижения среднего стопа. Это, в свою очередь, позволит использовать и большее плечо.

Мануал по торговле с плечами. Важная информация!

Сегодня хотел бы разобрать важный материал, где-то даже не простой, о котором просили ранее – маржинальная торговля или торговля с плечом. В статье будут определения, расчеты и многое другое, то, о чем возможно вы не знали.

Статью постарался наполнить по истине важной информацией, которая поможет Вам в работе, поэтому она получилась достаточно объемной. Пусть она послужит Вам помощником при торговле и инвестировании.

По собственному опыту работы могу сказать, что многие клиенты вообще не имеют представления, что такое плечо, как оно считается, как оно отображается в таблицах, что такое РЕПО/СВОП и т.д., но при этом активно его используют и негодуют, когда не могут понять за что списали деньги, и вообще… что произошло — то?!

Давайте разберемся, что такое плечо? Плечо – это открытие позиции на Фондовом/Валютном Рынке (примеры будут с данными площадками) с использованием заемных денежных средств Брокера. Иными словами вы автоматически берете кредит.

Например, у Вас есть 100 000 рублей. 1 акция Газпрома стоит 142 рубля. Сколько Вы можете купить бумаг на собственные деньги? Все просто. 100 000/142 = 704,22 штук. В лоте 10 бумаг, соответственно всегда округляем до меньшего значения. Получается, что в данном примере 700 штук или 70 лотов (расчеты ведутся без учета комиссий за сделки).

Если Вы хотите приобрести еще и акции Лукойла, то получится следующая ситуация. Представим, что вы купили 700 акций Газпрома на 100 000 рублей и хотите купить дополнительно 5 акций Лукойла за 4450 рублей. Получается, что у Вас на 5 акций Лукойла откроется плечо.

Вы купили на 100 000 Газпрома и 5 акций Лукойла по 4450 рублей = 100 000 + 4450*5 = 122 250 рублей. То есть плечо = 22 250 рублей.

Есть распространенное заблуждение, что (например, в данном случае) плечо открыто по Лукойлу. Это не так. Плечо открыто по деньгам. Это нужно понимать. Что это означает? Это означает, что Брокеру без разницы, что вы купили, ему важно закрыть Вам минус при переносе позиции на следующий день. А минус он закрывает именно по деньгам. Получается, что в данном примере минус может быть перекрыт как акциями Газпрома, так и акциями Лукойла. Или и теми и другими. Заключается сделка, которая называется РЕПО.

В данном примере (представим, что минус будут перекрывать только акции Лукойла) вы на ночь (1 календарный день РЕПО, если выходные, то 3 дня) совершаете сделку РЕПО. Сделка РЕПО (от англ. repo – repurchase agreement) – сделка, при которой ценные бумаги продаются Брокеру (если у вас лонг, если шорт – обратная сделка) и одновременно заключается соглашение в обратной покупкой по оговоренной цене. Простыми словами… Брокер у Вас покупает акции Лукойла. Дает Вам деньги. Этими деньгами на ночь вы перекрываете минус, а на следующий день к открытию торгов вам возвращают ваши бумаги, а вы в свою очередь отдаете Брокеру его деньги. Этот обмен и называется сделкой РЕПО.

Не будем сейчас углубляться в специфику расчетов и т. д. Нам важно понять, для чего это делается и как. Поехали далее.

Рассмотрим еще один не маловажный пример. У Вас есть 150 000 рублей. Вы купили 1 акцию Транснефти. Она стоит 162 000 рублей. То есть Вы открыли плечо на 12 000 рублей.

Тут важно понимать, что Брокер перекрывает минус по деньгам Вашими активами, соответственно в данном случае из активов у Вас только одна акция Транснефти, следовательно, сделка РЕПО заключается на объем стоимости акции Транснефти. ЭТО ВАЖНО! Т. е. комиссию вы заплатите не за 12 000 рублей, а предположим на цену закрытия Транснефти. Пусть она будет равна 162 500 рублей.

В примере с акциями Лукойла и Газпрома Вы также могли заплатить комиссии не на ровную сумму минуса. Это нужно понимать. Но чаще всего расхождения минимальные.

На примере Валютного рынка ситуация аналогичная. Только там при покупке с плечом/без плеча Вы ориентируетесь на лотность, на Московской Бирже 1 лот = 1000 у.е. (Например, 1000 долларов, 1000 евро и т. д.) Сейчас многие Брокера позволяют торговать и не полными лотами. На валютном рынке операция переноса необеспеченной позиции (минуса по счету) называется сделкой СВОП (англ. swap) – операция аналогична той, что совершается на Фондовом Рынке. Например, сделка СВОП может заключаться на 1$, 3$, 152$ и т.д.

Перейдем теперь к таблицам Квика.

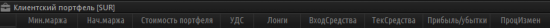

Таблица Клиентский Портфель. В ней необходимо иметь основные колонки. Остальное можете вообще не использовать.

Мин. Маржа (минимальная маржа) – то значение денег, при котором наступает Маржин Колл. Маржин Колл – это принудительное закрытие части Вашего портфеля Брокером. Как правило Брокер закрывает Ваши позиции до значения начальной Маржи.

Нач. Маржа (начальная маржа) – то значение денег, при котором Вам более не доступно плечо/вывод денег под обеспечение (в плечо). Минимальная Маржа составляет примерно 50% Начальной Маржи

Стоимость портфеля – Оценка Вашего портфеля.

УДС (уровень достаточности средств) – математически колеблется от – 9.99 до 9.99.

Лонги – сумма денег в лонгах. Обратите внимание, что там отображаются только маржинальные бумаги! Об этом поговорим чуть позже.

Шорты – сумма денег в шортах. Шорты отображаются все, т. к. немаржинальные бумаги шортить нельзя! =)

Входящие средства – деньги на начало дня. А точнее оценка Вашего портфеля (Деньги+Акции/Валюта)

Текущие Средства – рыночная оценка Вашего портфеля

Прибыль/Убытки – тут все должно быть понятно

Процентное изменение — % изменение относительно прошлой торговой сессии.

Отмечу, что УДС может быть ниже 9.99 и без использования плеча. Например, может быть и 4.87. Это связано с тем, что в портфеле есть наименее маржинальные бумаги. Значение менее 9.99 не означает, что у вас 100% открыто плечо. Это нужно понимать.

Перейдем потихоньку к маржинальным и немаржинальным бумагам. Что это вообще такое?

Иными словами… маржинальной бумагой можно назвать ту бумагу, которую можно купить с плечом или зашортить. В зависимости от ликвидности и риска бумаги она имеет разное плечо. Плечо считается с помощью дисконтов. Не пугайтесь, сейчас все разберем по полкам.

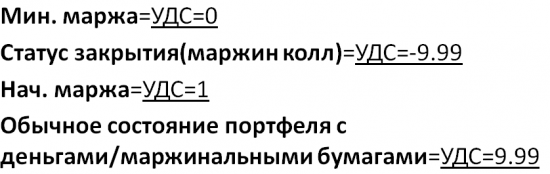

Дисконты можно посмотреть в Квике, в таблице Купить/Продать. Нажимаем два раза левой кнопкой мыши на любую строку в таблице Клиентский Портфель и открываем ее.

Колонка Покупка говорит нам о том, какое количество БУМАГ в шт. (не лотов) мы можем купить с учетом максимального плеча. Если плечо отключено, то значение будет 0 либо гораздо меньше, чем с плечом (иными словами то количество, на которое у вас осталось свободных денежных средств).

Продажа – аналогична. В нее закладывается также шорт (т. е. вы можете продать то, чего у вас нет или даже больше).

D long – Дисконт. С его помощью можно посчитать плечо. ЗАПОМНИТЕ! Для того, чтобы посчитать плечо с помощью дисконта необходимо 1/дисконт=плечо. Например, Аэрофлот D long=0.51. Как посчитать плечо? 1/0.51= 1.96. Что эта цифра означает? Это значение плеча.

Как узнать на какую сумму денежных средств Вы можете открыть позицию с учетом максимального плеча? 100 000 рублей * 1.96 = 196 000 рублей.

D short – аналогичный дисконт D long, только на продажу бумаг.

Значения D min long/short используются для расчета маржин колла или минимальной маржи. D long и D short для расчетов Начальной маржи.

Соответственно значения в полях Покупка и Продажа рассчитываются относительно D long и D short.

Хотел бы также отметить следующее:

Стоимость портфеля > Начальная маржа

Это означает, что Вы можете открывать маржинальные позиции.

Начальная маржа > Стоимость портфеля > Минимальная маржа

Это означает, что Вы уже не можете открывать маржинальные позиции.

Минимальная маржа > Стоимость портфеля

Это означает, что брокер вынужден принудительно закрыть часть Ваших позиций.

Если кто-то из Вас захочет самостоятельно посчитать значения, то прилагаю ниже формулы. А в целом Квик рассчитывает все автоматически и при этом корректно:

УДС = (Стоимость портфеля — Мин.маржа)/(Нач.маржа – Мин.маржа)

Начальная Маржа = ΣДенег в каждой акции*D long (или D min short)

Минимальная Маржа = ΣДенег в каждой акции*D min long (или D min short)

— Маржинальная бумага = Бумага, у которой есть дисконты. Напомню, именно они и отображаются в графах Лонги/Шорты.

— Немаржинальные бумаги/Почти немаржинальные бумаги уменьшают УДС.

Также могу предложить следующие формулы, которые помогут вам для расчетов (больше на валютном рынке) цен маржин колла.

Для расчета цены закрытия на Валютном или на Фондовом рынке, если позиция состоит из одного инструмента, можно использовать следующую формулу:

Цена Маржин колл (Лонг) = — ДС/(позиция*(1-Dmin long)

ДС – текущий остаток по денежным средствам

Позиция — количество купленной валюты

У вас на счете 50 000 рублей, происходит сделка покупки по курсу 60 рублей за доллар, объем сделки 3000 $, D min long = 0,078046 (как пример)

ДС = 50 000- 3000*60= -130 000

Цена Маржин колл (Лонг) = — ( -130 000)/(3000*(1-0,078046))=130 000/0.921954*3000=130 000 /2765.86= 47 рублей

Цена Маржин колл (Шорт) = — ДС/(позиция*(1+D min long)

У вас на счете 50 000 рублей, происходит сделка продажи по курсу 60 рублей за доллар, объем сделки 3000 $, Dmin long 0,072381 (как пример)

ДС = 50 000+ 3000*60= 230 000

Цена Маржин колл (Шорт)= — (230 000)/(-3000*(1+0,072381))= -230 000/0.921954*3000=-230 000/-3217,43= 71,48 рублей

Если у вас произошла поставка и валюта отображается и в TOD и TOM (Т1 или Т2), используйте суммарный объем.

Для акций плечо рассчитывается на плановую дату, когда реально происходит поставка бумаг (например, для акций Т+2), для валюты ТOD нужно успеть закрыть плечо до 17:45, если TOM, то в день покупки за плечо комиссия не начисляется. Она начинает начисляться на следующий день, если вы не закроете позиции TOD.

В целом я бы не рекомендовал использовать плечи, так как они увеличивают риски, а в случае если Вы инвестируете с плечами, то % за их использование уменьшает Вашу доходность.

Как правило, у Брокера % отображается в годовых. Если вы хотите понять, сколько вы будете платить за 1 календарный день, Вам необходимо годовой % поделить на 365 дней. Кто-то рассчитывает относительно 360 дней. Значение сильно не поменяется.

Если вы хотите самостоятельно рассчитать комиссию, которую Вы платите Брокеру, то все формулы есть на сайтах Брокеров в разделе Документы. Формулы для расчетов можно найти либо в Тарифах, либо в Регламенте.

Надеюсь, что статья была полезной!

Спасибо большое за внимание. До новых встреч! =)

Кредитные плечи и тонкости маржинальной торговли

Здравствуйте, дорогие друзья! Я убежден, что перед тем как начинать заниматься трейдингом трейдер должен разобраться с нюансами функционирования рынка. Это означает не только изучение принятых терминов и трейдерского жаргона, но и понимание таких вопросов, как принцип формирования прибыли, откуда берется спред, своп. Вопрос, что такое кредитное плечо также относится к этой категории, от него напрямую зависит КПД вашего трейдинга.

Наверняка вы сталкивались с выражением «маржинальная торговля», под ним и понимается трейдинг с применением кредитного плеча. Так что, если вы только начали знакомиться с финансовыми рынками, рекомендую выделить минут 15-20 и ознакомиться с моими пояснениями по этому вопросу.

Разбираемся с терминами

Под кредитным плечом понимается соотношение между собственными и заемными средствами. Например, если, имея на счету $1000 трейдер может заключать сделки объемом $100 000, значит используется плечо (или леверидж, от англ. leverage) 1 к 100 или 1:100. Большую часть средств брокер одолжил трейдеру.

В трейдинге минимальное значение плеча равно 1:1, то есть работа ведется без заемных средств, только на свои деньги. Максимум зависит от брокера, есть компании, предоставляющие плечо до 1:1000 и даже 1:2000. На что влияет леверидж, разберемся чуть позже. Для криптовалют и фондового рынка большие плечи не предоставляются.

В экономике леверидж используется для оценки соотношения собственных и заемных средств. Здесь этот показатель может быть меньше 1 – его размер рассчитывается как отношение кредитов к собственным средствам.

Как работает кредитное плечо, что такое маржа

Принцип работы этого инструмента удобнее разбирать на конкретном примере. Стартовые условия:

- Депозит $ 9838,44;

- Кредитное плечо 1:100, торгуем на Форексе, здесь такой леверидж популярен;

- Объем сделки – 1 лот.

- Распоряжаемся суммой в 100 раз большей за счет заемных средств. На счете в момент входа в рынок резервируется залог по сделке. Размер лота для EURUSD составил €100 000 или $112 330 (с учетом курса EURUSD). Залог в 100 раз меньше, в терминале эта величина называется маржа и она равна $1123,30.

- Средства – показывается остаток на счете при фиксации результата сделки в данный момент. Эта величина постоянно меняется.

- Свободная маржа – каким объемом средств трейдер может распоряжаться для заключения сделок. Рассчитывается как разница между средствами и залогом.

- Уровень – отображает загрузку депозита, рассчитывается по формуле:

Level = Средства х 100%/Маржа

Теперь о разных вариантах развития событий. Но сначала введем пару терминов:

- Margin Call – брокер уведомляет клиента о том, что на его депозите проблемы с обеспечением позиции. Задается эта величина в зависимости от условий счета в % от залога. В будущем планируется отдельный пост, что такое маржин колл, в нем об этом явлении поговорим подробнее.

- Stop Out – при достижении этого уровня закрываются все сделки трейдера на счете. Также задается в процентах от размера залога. Обычно находится в пределах 20-30%.

Если график двинулся против нас

Тогда Stop Out составит 30%. Для закрытия позиции нужно, чтобы баланс составил 0,3 х залог = 0,3 х $1123,3 = $336,99. Если этот сценарий реализуется, то брокер не будет в убытке, в этот момент стоимость позиции определяется:

- Залогом – он равен $1123,30;

- Одолженными брокером деньгами – это еще $111 206,70;

- Накопившимся убытком – $9501,45;

В итоге брокер забирает залог, остаток от одолженных денег за вычетом накопившегося убытка и компенсацию потерь за счет депозита трейдера. Выглядит это так:

$1123,30 [залог] + ($111 206,70 — $9501,45) [остаток кредитных средств] + ($9501,45 — $1123,30) [часть депозита трейдера] = $111 206,70.

Компания вернула одолженные деньги и не потеряла ни цента. В реальности возникают дополнительные расходы – на спред, комиссию, swap. Если с последним термином не знакомы, есть статья, что такое своп, рекомендую ее к прочтению.

Если график движется в сторону ТР

В этом случае при фиксации профита происходит ровно то же самое. Брокер забирает только ту часть денег, которую одалживал трейдеру, а остаток, теперь уже со знаком «+» зачисляется на счет. Реализация такого сценария маловероятна, для срабатывания стоп-аута нужно чтобы график прошел не одну сотню пунктов против нас.

Что касается приведенного примера, числа специально выбирали приближенные к реальности, чтобы вы могли повторить такие вычисления для себя. В повседневном трейдинге расчет кредитного плеча выполнять не требуется.

Как влияет кредитное плечо на результат торговли

В предыдущем разделе мы разобрались с тем, что происходит при торговле с использованием плеча. Теперь сравним, как его величина влияет на результат в одних и тех же условиях. Размер левериджа влияет на залог, а значит определяет нагрузку на депозит.

Для удобства расчетов считаем, что работа ведется с USDJPY и объем лота составляет ровно $100 000. Stop Out пример равным 30%, для стодолларового депозита лот равен 0,2, а для капитала в $2000 – 1,0.

Внимание обратить нужно на величину маржи, большее плечо требует меньшего залога. Это дает больше пространства для маневра. Свободная маржа увеличивается при росте кредитного плеча, для торговых тактик, предусматривающих высокую загрузку депозита, это может быть критически важно.

На рисунке выше – пример для депозита в $100, для $2000 картина аналогичная. Думаю, влияние кредитного плеча на торговлю стало понятнее после этого.

В случае с фондовым рынком ситуация схожая, только маржинальная торговля на фондовой бирже ведется с меньшим левериджем. Обычно это числа в пределах 1 к 10, а то и ниже.

Если бы вы торговали на американской площадке, то 1 лот включал бы 100 акций Apple. При работе только на свои деньги для покупки лота понадобилось бы $19 655. Но плечо 1 к 5 снижает требуемую сумму до $3931. Принцип работы тот же, что и на рынке Форекс, но если на Forex соотношение собственных и заемных денег доходит до 1:100, 1:500 и выше, то на фондовом рынке 1:10-1:20 уже считается большим левериджем.

Есть ли риски при торговле с высоким кредитным плечом?

Чем рискуем?

Новички в трейдинге негативно относятся к высокому плечу. Невольно проводится аналогия с обычными кредитами, сказываются и многочисленные публикации в сети, которые связывают высокий леверидж с риском. При торговле на Форекс плечо влияет на:

- Залог, чем выше леверидж, тем меньше от трейдера требуется собственных денег для заключения сделки;

- Свободную маржу. Напомню – при входе в рынок определенная сумма сразу замораживается на счете как обеспечение выданных брокером средств.

При этом стоимость пункта не зависит от плеча. При леверидже 1 к 10 и 1 к 500 стоимость пипса одна и та же. Откройте любой калькулятор Форекс и убедитесь в этом самостоятельно. Ниже – расчет для плеча 1:10.

Повторим вычисления для левериджа 1:500.

Единственная опасность высокого плеча в том, что это создает соблазн открыть сделку более крупного объема, чем это позволяет манименеджмент. Но это проблема трейдера – недочеты в области психологии, отсутствие самоконтроля. Примеры:

- Куплен 1 лот акций Apple по цене $196 за штуку. На покупку потратили $19 600. Если плечо использовано 1 к 1, то при движении цены в убыточную сторону на $5 потери составят $500 – по 5 долларов на каждой бумаге.

- Если в том же примере плечо составило бы 1 к 20, то располагая теми же $19600 купить смогли бы уже 20 лотов. На том же движении потери возросли бы до $10 000. Причина – нарушение ММ.

Как бороться с этим?

Только путем тщательного подсчета рисков по каждой сделке и четкого соблюдения правил управления капиталом. Потери по сделке определяет цена пункта, а на нее влияет только объем лота, но никак не леверидж. Если испытываете сложности с расчетом подходящего объема, пройдите ликбез, как рассчитать покупаемый лот. Это одна из ключевых вещей в трейдинге. Так что в торговле:

- Не открывайте сделки по слабым сигналам.

- По сделке нежелательно рисковать более чем 5-7% от депозита. Отклонения от этой рекомендации возможны для ТС с повышенным винрейтом.

- При портфельной торговле риск по сделке снижайте еще больше. Если для вас норма, например, 4-5 открытых позиций одновременно, то по каждой не рискуйте более чем 1-1,5%. Тогда совокупный риск удерживается в пределах допустимых 5-7%.

Торговля без кредитного плеча приводит к сильному снижению доходности, в эту крайность впадать не рекомендую. Регуляторы ограничивают размер левериджа в большей степени из-за низкой финансовой грамотности новичков. Например, в Европе соотношение собственных и заемных средств равно 1 к 30, в РФ – 1 к 50, при этом Банк России может увеличить этот показатель вдвое.

В прессе иногда проскакивают сравнения, когда плечо 1:1000 сравнивают с кредитом под 1000% в день. Журналистам нужны громкие заголовки и цепляющие читателя фразы, ничего общего с реальностью такие утверждения не имеют.

Как менять леверидж и заключать сделки

Непосредственно через торговый терминал менять кредитное плечо нельзя. Если по счету допускается его смена, то делается это через личный кабинет. На примере брокера Forex4You:

- В левой части выбираем пункт Управление счетом;

- В меню переходим по ссылке Смена плеча;

- Здесь указывается текущий леверидж. Для смены достаточно ввести пароль для входа в МТ4 и указать нужное плечо.

У F4Y плечо Forex по обычным счетам варьируется в диапазоне 1:10 — 1:1000. Выбирайте любое, перезапускайте терминал и торгуйте с новым левериджем. Единственное условие для смены этого параметра – на счете не должно быть открытых ордеров.

Что касается непосредственно торговли, то в МТ4 ничего дополнительно настраивать не нужно.

В окне задания параметров сделки указывается:

После этого остается только нажать на кнопку Sell либо Buy, и сделка будет заключена.

Рекомендации по выбору левериджа

Советы по тому, какое лучше выбрать плечо, справедливы и для новичков, и для профи:

- Если не уверены в способности контролировать себя, подбирайте варианты с минимальным левериджем;

- Стратегии, предполагающие высокую загрузку депозита, требуют максимального плеча. За счет этого снижается нагрузка на депозит (меньше залог и больше свободная маржа), значит можно заключать больше сделок. Пример – мартингейловые ТС, в них строится сетка ордеров, и высокое плечо повышает выживаемость стратегии;

- Если проблем с самоконтролем нет, а стратегия предполагает обычный трейдинг, без мартингейла и усреднения, подойдет любой вариант.

По фондовому рынку рекомендации те же, учитывайте и прочие условия торговли. Брокеры предлагают разные размеры плеча для счетов.

Рекомендую также подумать об обеспечении пассивного дохода за счет трейдинга. Один из вариантов этого – перенос позиций других трейдеров на свой счет. Статья о копировании сделок прибыльных трейдеров подробнее рассматривает этот вопрос.

Выгодные брокеры для торговли на рынке Форекс

Из работающих на российском рынке компаний выделю:

- Exness – отличается максимальным диапазоном левериджа. По счетам для МТ4 и вовсе предлагаются варианты с бесконечным кредитным плечом. Правда, это понятие условное, есть привязка к объему, чем он выше, тем ниже допустимый леверидж. Еще один плюс – очень низкий спред, по отрасли один из самых низких, а исполнение близко к идеальному, есть ECN аккаунты. Открыть счет у брокера Exness можно по этой ссылке .

Открыть счет в Exness с низкими спредами

С надежностью у обеих компаний проблем нет. Ранее выходил обзор на брокеров с минимальным спредом – в нем перечислено больше компаний с неплохими торговыми условиями.

Где можно начать работать на фондовом рынке

Если в поле вашего внимания не только валютные пары, но и торговля акциями, индексами, фьючерсами, то перечень подходящих для открытия счета компаний сужается. Рекомендую:

- Just2Trade – работать можно в том числе и на Форекс, правда, плечо здесь не превышает 1 к 500. Из основного выделю единый ММА счет, с него через посредников можно получить доступ к любой торговой площадке мира. В итоге торговать можно хоть на американской NYSE, хоть на европейских, хоть на российских площадках, доступны и акции ETF. Для фондового рынка минимальный депозит всего $200.

Открыть счёт для рынка США на just2trade

Зарегистрировать счет в БКС

Что касается того, как купить акции без кредитного плеча, то и Just2Trade, и БКС брокер решают эту проблему.

Резюме

Кредитного плеча не нужно бояться, не проводите параллель с обычными кредитами, по которым действительно условия могут быть не лучшими. В трейдинге это всего лишь возможность работать с большими деньгами, чем сумма, которой вы располагаете в действительности.

Это лишь инструмент, эффект зависит от того, как вы его используете. Если говорить простыми словами, то крупное плечо позволяет торговать на большую сумму. Но это не значит, что нужно тут же входить в рынок максимальным лотом, а потом недоумевать куда делись все деньги со счета. Этот параметр напрямую не влияет на риск, так что если трейдер себя контролирует, то и проблем от высокого левериджа не будет. Эмоциональным людям лучше подбирать счета с небольшим плечом.

Если остались вопросы или замечания – смело пишите их в комментариях. Я же на этом прощаюсь с вами и желаю не допускать ошибок с использованием кредитного плеча. Торгуйте стабильно и прибыльно, это не так сложно, как кажется. Не забудьте оформить подписку на мой блог. Она гарантирует, что вы не пропустите выход новых материалов, а их ожидается немало.

If you have found a spelling error, please, notify us by selecting that text and tap on selected text.

Источник https://journal.open-broker.ru/trading/kak-vybrat-kreditnoe-plecho-v-torgovle-na-birzhe/

Источник https://smart-lab.ru/blog/485202.php

Источник https://guide-investor.com/foreks/leverage/