Куда вложить деньги прямо сейчас: 6 вариантов с разным уровнем риска | РБК Инвестиции

Куда вложить деньги прямо сейчас: 6 вариантов с разным уровнем риска

Военная спецоперация, санкции, неопределенность и ограничения — в такой ситуации штормит не только фондовый рынок. Вспоминаем основные правила инвестиций и изучаем, во что можно вложить деньги в такое непростое время

В этом тексте вы узнаете:

Как инвестировать правильно

Прежде чем начинать искать активы, в которые можно вложить деньги, стоит помнить основные правила инвестирования, особенно в период кризиса и неопределенности:

копите подушку безопасности;

поставьте цель и определитесь с приемлемым уровнем риска;

не поддавайтесь панике и следуйте своей стратегии;

диверсифицируйте инвестиции, то есть не вкладывайте все деньги в один актив. По возможности распределяйте вложения по странам, активам, валютам;

ребалансируйте портфель, если в этом есть необходимость;

не бойтесь обращаться к профессионалам и уходить с рынка;

инвестируйте в то, в чем разбираетесь.

Мы опросили экспертов и узнали у них, во что сейчас можно вложить деньги, и распределили активы по уровню риска. Помните, что никто и ничто не может гарантировать доходность. Как правило, большая доходность предполагает большие риски.

Минимальные риски

Банковские вклады

Вклады в банках — самый простой и консервативный способ вложить деньги. Депозиты застрахованы государством. Банк должен быть участником системы страхования вкладов (ССВ), оно обязательно для всех, кто хочет работать с вкладами физических лиц. Проверить кредитные организации можно на сайте Агентства по страхованию вкладов (АСВ).

Если кредитная организация обанкротится или лишится лицензии, то вкладчик получит полную сумму вклада, но не более ₽1,4 млн. Если у человека несколько депозитов в одном банке, то в целом получить можно также не более ₽1,4 млн. Помимо основной суммы вклада страхуются и проценты по нему, поэтому их тоже нужно учитывать. Если ваши накопления больше ₽1,4 млн, то лучше их разместить в нескольких банках, которые участвуют в ССВ.

Нужно учитывать, что под действие системы страхования подпадают не все вклады и счета. Список исключений можно посмотреть на сайте АСВ.

Насколько это выгодно?

В конце февраля 2022 года Банк России поднял ключевую ставку до 20%, а вслед за ним коммерческие банки повысили проценты по краткосрочным вкладам.

«На краткосрочном горизонте сейчас хорошую доходность можно получить по депозитам. Ставки до 18–20% в рублях еще актуальны. На фоне укрепляющегося рубля это неплохая инвестиция», — считает руководитель отдела развития продуктов и сервисов инвестиционной компании «Атон» Михаил Морозов.

Однако аналитик инвесткомпании «Фридом Финанс» Елена Беляева полагает, что, хотя банковский депозит один из самых надежных вариантов инвестиций, доходность такого инструмента не позволит догнать инфляцию. Риски по вкладам — снижение курса рубля и ускорение инфляции, добавил ведущий аналитик отдела глобальных исследований «Открытие Инвестиции» Олег Сыроваткин.

По оценке Минэкономразвития, годовая инфляция по состоянию на 25 марта достигла 15,66% годовых. Согласно данным Росстата, за месяц, после того как западные страны начали вводить против России санкции, в среднем цены выросли на 7,6%.

ОФЗ

Из ценных бумаг наиболее консервативный вариант — облигации федерального займа (ОФЗ). Их выпускает Минфин. Покупая такие бумаги, инвестор одалживает средства государству. За пользование деньгами ему выплачивают купоны, а также инвестор может заработать на разнице между ценой покупки и погашения или продажи бумаги. Как правило, номинал ОФЗ составляет ₽1 тыс. Обычно вслед за повышением ключевой ставки ЦБ увеличивается доходность не только вкладов, но и облигаций.

У облигаций также различается срок погашения. Он может быть как меньше года, так и больше, в том числе пять, десять лет, поэтому некоторые бумаги называют короткими, а другие длинными. Владимир Брагин, директор по анализу финансовых рынков и макроэкономики «Альфа-Капитала», назвал короткие ОФЗ одним из наиболее консервативных и менее рисковых инструментов в текущих условиях.

Кроме того, есть разные виды ОФЗ. Как следует из аналитических материалов «ВТБ Мои Инвестиции», эксперты отдают предпочтение следующим бумагам:

ОФЗ с переменным купоном — это страховка на случай роста ставки ЦБ. Ставка купона у них привязана к ставке RUONIA (Rouble Overnight Index Average) — это ставка, по которой крупные кредитные организации предоставляют друг другу необеспеченные кредиты на один рабочий день. За счет изменения ставки купона рыночная цена таких ОФЗ в меньшей степени подвержена снижению, так как оперативно адаптируется к росту ключевой ставки;

ОФЗ с индексируемым номиналом — это защита от инфляции. Номинал таких ОФЗ индексируется на величину инфляции с опозданием в три месяца, а купонный доход по ставке 2,5% будет выплачиваться, исходя из проиндексированного номинала, отметили эксперты. То есть рост инфляции в марте отразится на номинале этих бумаг в июне. «Риск ускорения инфляции в 2022 году говорит о целесообразности иметь в портфеле данный вид ОФЗ», — считают аналитики «ВТБ Мои Инвестиции».

Кирилл Комаров, руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций», считает, что вложения в ОФЗ могут частично защитить от инфляции. «Это более консервативные инструменты, но с более ограниченным потенциалом доходности», — отметил он.

Кроме того, с 2021 года с купонов по всем облигациям взимают налог в 13%. Его удерживает брокер. Однако есть возможность повысить доходность ОФЗ. Бумаги можно купить на индивидуальный инвестиционный счет (ИИС), и тогда можно будет получить налоговый вычет в 13% на сумму до ₽400 тыс., то есть дополнительно ₽52 тыс. в год, отметил Альберт Короев, начальник отдела экспертов по фондовому рынку «БКС Мир инвестиций».

О том, что такое ИИС и какие у него бывают типы налоговых вычетов, можете посмотреть в нашем специальном материале. Кроме того, у нас есть материал о том, как посчитать реальную доходность облигаций.

Золото

Инвестировать в золото можно разными способами. Например, через покупку золотых слитков и золотых инвестиционных монет, а также через обезличенные металлические счета. В начале марта в России отменили НДС на покупку золотых слитков для физических лиц, ранее налог составлял 20%.

Кроме того, есть биржевые фонды (ETF) и паевые инвестиционные фонды (ПИФ), привязанные к золоту. Однако пока на Мосбирже открылись торги не по всем инструментам. В частности, доступны не все ETF из-за приостановки операций между Национальным расчетным депозитарием (НРД) и европейскими депозитариями.

Михаил Морозов отметил, что золото — один из наиболее консервативных вариантов инвестиций. По его мнению, он может помочь защитить сбережения от инфляции, так как снизилось доверие к ключевым валютам и появляются инфраструктурные риски для инвесторов. Эксперт считает, что, скорее всего, доля золота в портфелях будет наращиваться.

По его словам, глобальная инфляция разгоняется, и обычно золото — «актив последней надежды для защиты от нее». К нему обращаются в случае потери доверия инвесторов к политике Федеральной резервной системы (ФРС) США и Европейского центрального банка (ЕЦБ). «Предпосылки такие есть, так как все больше сомнений инвесторов, что не опоздала ли ФРС с повышением ставки», — отметил Морозов.

По мнению Елены Беляевой, инвестиции в золото — это способ, скорее, сохранить накопления, а не приумножить их. «Краткосрочные инвестиции в этом способе могут быть даже убыточными», — предупредила она.

«В золоте основной риск — это нормализация геополитической ситуации и снижение спроса на защитные инструменты, а также укрепление рубля, что приведет к отрицательной рублевой переоценке золота, основная котировка которого все-таки в рублях», — полагает Владимир Брагин.

Средние риски

Корпоративные облигации

Помимо государственных, есть корпоративные облигации, то есть инвестор одалживает средства компаниям. Беляева отметила, что это также консервативный вариант инвестиций, который не позволит догнать инфляцию. Однако если вы решите покупать подобные бумаги, то обращайте внимание на компании, которые их выпустили, от этого зависит надежность облигаций.

«В облигациях следует выбирать надежных эмитентов, и желательно покупать облигации с расчетом держать их до погашения», — считает Беляева.

По словам аналитика «Финама» Сергея Перехода, в инвесткомпании полагают, что первые оценки годовой инфляции на уровне 20% будут ошибочными и она окажется около 15%. «Потому для ее опережения можно выбрать либо субфедеральные облигации, либо эмитентов второго эшелона, но с умеренной долговой нагрузкой», — сказал он.

Субфедеральные облигации — это долговые бумаги, которые выпускают субъекты России, например области, городские округа.

Эмитенты второго эшелона — это крупные компании с меньшей капитализацией, чем у эмитентов первого эшелона, или так называемых голубых фишек. У бумаг этих компаний также меньше ликвидность.

Иностранная валюта

Купить доллары, евро и фунты в России сейчас стало труднее, так как власти ввели ряд ограничений. Например, комиссию на покупку этих валют 12% на бирже, ограничения по выдаче наличных и многое другое. Однако на бирже и в банках также можно приобрести японские иены, швейцарские франки и другие валюты иностранных государств.

Сыроваткин отметил, что в сложившейся ситуации, если инвестор не хочет платить комиссию, то можно купить на Мосбирже китайские юани. Однако получить их в наличном виде не получится. Некоторые банки предлагают вклады в юанях, но под низкие проценты, добавил эксперт.

«За последние два года юань заметно подорожал к доллару и в целом показывал довольно низкую волатильность. Риски — резкий разворот Народного Банка Китая в сторону смягчения денежно-кредитной политики, например, на фоне экономических проблем», — рассказал Сыроваткин.

Морозов полагает, что юань интересен, так как он выигрывает и от падения инвестиционного доверия к доллару и евро, и от перевода части торговых операций в юань рядом крупных игроков. Однако он полагает, что эту валюту стоит отнести к консервативным инструментам.

Финансовый консультант Наталья Смирнова также отмечала на своем YouTube-канале, что для таких валют, как гонконгский доллар, юань, почти нет инструментов, в которые их можно было бы вложить, поэтому непонятно, что с ними делать после покупки, то есть единственный вариант — ждать, что их курс вырастет.

По ее словам, если инвестор хочет сделать ставку на то, что ситуация с санкциями и экономикой в России будет хуже, то можно купить более стабильную валюту, например франки. «Юань — это тоже валюта развивающейся страны, там тоже есть своя тематика с Тайванем», — напоминает Смирнова.

Высокие риски

Акции

Вложения в акции могут иметь разный уровень риска, все зависит от компаний и стратегии инвестора. По мнению экспертов, риски по российским акциям такие:

Кирилл Комаров: «Риски здесь высокие — пока очень трудно понять, насколько тяжелым будет кризис, на каком уровне остановится рост инфляции»;

Владимир Брагин: «Основной риск — это серьезное ухудшение ситуации в экономике, негативно сказывающееся на состоянии компаний, вынуждающее правительство увеличивать налоговую нагрузку на них, например, для увеличения социальных расходов».

Однако долгосрочные вложения могут помочь снизить риски. По мнению Беляевой, сейчас более приемлемый вариант — формирование долгосрочного портфеля из акций компаний, которые производят продукцию, пользующуюся спросом, и которые в перспективе могут вернуться к выплате дивидендов. В текущей геополитической и экономической ситуации ряд компаний временно отказываются от выплат.

По мнению Михаила Морозова, если санкции продлятся долго, то у российских инвесторов — розничных, корпоративных и институциональных — основным рынком будут российские акции, так как иностранные инвестиции будут нести повышенные риски.

Аналитик ИК «Фридом Финанс» отметила, что цены на многие российские акции сейчас довольно привлекательны. «Понятно, что рынку потребуется продолжительное время для восстановления нормальной рыночной активности и цен на активы, но такой долгосрочный подход несет в себе намного более низкие риски с доходностью, которая может обогнать текущие темпы инфляции», — добавила Беляева.

Кирилл Комаров также полагает, что с учетом текущей волатильности и неопределенности максимальную доходность могут предоставить акции. По его мнению, они могут не только защитить от инфляции, но и дать возможность заработать благодаря тому, что сейчас многие бумаги сильно подешевели из-за геополитики и санкций. У них есть хорошие шансы восстановиться и даже выиграть от ухода с рынка иностранных конкурентов, считает эксперт.

Владимир Брагин также полагает, что российские акции потенциально могут принести наибольшую доходность. «Риски здесь сейчас повышенные, но если ситуация в экономике не будет давать серьезных поводов для беспокойства, рост котировок в обозримом будущем может составить и 20%, и 30%, а то и больше», — отметил он.

Эксперт также добавил, что акции следует расценивать как долгосрочные инвестиции. «Розничным инвесторам я рекомендую заходить в российский рынок через паевые фонды», — сказал Брагин.

Рынок фондов на российские бумаги постепенно открывается. В утренних текстах мы публикуем списки тех, кого допускают к торгам.

Спекуляции с акциями — стратегия для самых рисковых

Беляева добавила, что самую большую потенциальную доходность сейчас можно получить от спекулятивных операций с акциями, но у этого подхода и максимальные риски. «Рынок в текущем моменте очень волатилен. В отдельных бумагах рост цен за день может составить 30%, 40% и более. Но рассчитывать на устойчивый рост на рынке не стоит, мы можем увидеть такое же сильное снижение цен при ухудшении новостного фона», — отметила она.

Эксперт предупредила, что такой спекулятивный подход требует повышенной терпимости к рискам, постоянного мониторинга ситуации и высокого уровня профессионализма в анализе рынка. «Высокая волатильность цен в большей мере создает иллюзию возможности хороших заработков, на практике получить достойные результаты очень сложно», — рассказала аналитик.

Какие инвестиции подойдут для новичков в 2020 году

Финансовые кризисы 2020 года и в связи с пандемией, и в связи со скачком курса рубля показали, что «подушка безопасности» и потенциальный источник доходов помимо работы – это не блажь, а острая необходимость.

Но статистика и практика безжалостны – более 80% людей, начинающих инвестиционную деятельность, теряют капитал, порталы для финансистов кажутся написанными на иностранном языке, а процент мошенников заставляет в принципе держаться подальше от любого дохода, который не предполагает «вкалывание до седьмого пота».

Какие инвестиции подойдут для новичков в 2020 году и как разобраться в инвестиционных «джунглях», рассказал управляющий российского филиала информационного сервиса Financer.com Давид Шарковский.

Давид Шарковский, управляющий российским филиалом сервиса Financer.com Ltd.

Какие виды инвестиций имеют минимальные риски

Важно понимать – инвестиционная деятельность не обязательно предполагает доход. Основная цель инвестора – сберечь свои капиталы. А уже во вторую очередь – приумножить.

Это, кстати, одна из самых распространенных ошибок, приводящих к потере средств.

Самым простым вариантом в этом направлении кажется банковский вклад. Проценты небольшие, но делать ничего не нужно. Банк сам «вырастит» ваши вложения.

Логика в этом есть, но проценты по вкладу в среднем просто покрывают инфляцию. То есть через 10 лет цифра на вашем счету, конечно, будет приятнее, но покупательская способность этой суммы останется прежней (а может быть, и станет меньше).

Наименьшими рисками именно в сфере прибыльного инвестирования обладают:

- Облигации федерального займа

- Облигации крупнейших корпораций

- Инвестиции в драгоценные металлы

- Привилегированные акции крупных компаний

Доходность у таких инструментов невысокая (обычно чуть выше инфляции), но и риск потерять капитал – минимален.

Даже у опытных инвесторов активы с минимальными рисками занимают около 60% «портфеля». Для начинающих инвесторов можно рекомендовать довести долю низкорисковых инструментов хотя бы до 80%.

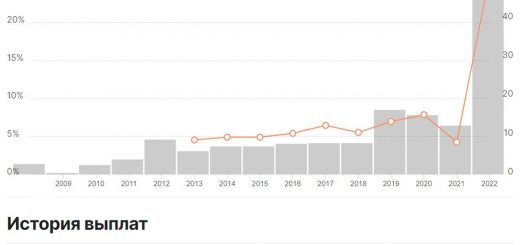

Чем так хороши привилегированные акции? Тем, что, по сути, они позволяют «играть в две руки». С одной стороны у вас есть акции компании – и если они вырастут в цене, вы можете продать их, получив прибыль. С другой – по привилегированным акциям владельцам выплачиваются дивиденды (условно – кусочек прибыли данной компании).

Но, опять же, инвестировать имеет смысл только в самые крупные компании, которые, как минимум, явно не разоряться в перспективе в 5 – 10 лет. Для выбора таких компаний стоит обратиться к рейтинговым агентствам (например, Эксперт РА), ежегодно публикующим оценки надежности финансовых компаний.

Хорошее инвестиционное обучение – миф или правда

Низкие риски – это хорошо. Но это не значит, что шанс потерять капитал отсутствует совсем. Важен так называемый мани-менеджмент, диверсификация портфеля, оценка рисков, правильный выбор тарифа (иначе комиссии могут съесть всю прибыль или даже часть изначально вложенного капитала).

Можно ли научиться инвестировать?

Безусловно. И даже не на собственных ошибках. Существуют и учебники, и внятные курсы – как онлайн, так и очные.

По каким критериям их выбирать:

- Желательно, чтобы курсы проводились банком или крупным финансовым/инвестиционным предприятием

Не стоит доверять многочисленным программам «Стань успешным инвестором» за неделю, которые тиражируются в интернете. В половине случаев вам будут рассказывать какую-то совсем базовую информацию, которую и так можно найти онлайн за 5 минут. В других 50% случаев – с умным видом пересказывать отдельные «куски» профессионального материала, без учета массы нюансов. Отсутствие этих нюансов как раз и топит новичков.

- Обучение должны вести люди, имеющие реальное отношение к финансам

Проверяйте сертификаты, лицензии, дипломы – всю официальную документацию, которую сможете найти. То, что Вася Пупкин объявил себя миллионером и супер-инвестором, никак не означает, что это реально так.

- Гарантируют успех? Бегите

Не существует в инвестициях 100% гарантии. Всегда есть шанс на непредсказуемость. Всегда будет определенный процент убыточности. И настоящий инвестор зарабатывает как раз на том, что у него процент убыточных сделок существенно ниже процента прибыльных. Вот и все. Обещание научить 100% прибыльным сделкам – ключевой признак мошенника.

- Обучение должно быть конкретным и подробным

Если курсы преподаются исключительно заумными фразами, которые вы не понимаете, или абстрактными описаниями; если вы не понимаете, как применить эти знания на практике, а педагог раздражается, если вы просите привести реальные примеры – бегите с этих курсов.

- Вы должны видеть результат

В самом начале обучения попробуйте завести демо-счет в нескольких банках или брокерских организациях (многие это позволяют) и проверяйте полученные знания на практике – постоянно. Вы должны видеть прогресс в своей инвестиционной деятельности.

Они должны быть конкретными. Не просто «отличные курсы, там так здорово, я теперь зарабатываю миллионы». Чем подробнее описывается обучение, тем лучше. Они не должны быть только положительные (даже у отличного «товара» всегда найдутся недовольные покупатели – 100% положительных отзывов выглядят подозрительно и смахивают на заказные). Особенно внимательно читайте отрицательные отзывы – во-первых, анти-рекламой сейчас уже занимаются не так часто, во-вторых, в них обычно бывает как раз очень много конкретики.

Должно ли обучение быть бесплатным? Скажу честно – я слабо верю в качественное бесплатное обучение. Разве что на базовом уровне. Или с расчетом на то, что ученик именно в данной компании откроет счет и поможет заработать на комиссиях. Кстати, именно поэтому обучение при банках может оказаться одним из наиболее эффективных. В отличие от брокерских «кухонь», где деньги варятся внутри компании, банки реально выводят сделки на рынок и зарабатывают на комиссиях. Поэтому у них хотя бы есть реальная заинтересованность в том, чтобы вы как можно дольше «оставались в деле».

А еще можно зарабатывать на своих ежедневных покупках, получая кешбэк по Альфа-карте от Альфа-банка, получить ее можно прямо сейчас по ссылке.

Подводные камни, которые нужно учитывать

Главный бич начинающего инвестора. Изучение и сравнение тарифов может занять день, два и даже неделю (у некоторых банков действительно очень запутанные правила). Потратьте это время, чтобы во всем разобраться. Далеко не всегда тариф, который называется «Оптимальным», «Старт», «Для новичков» и т.д., реально подходит начинающим.

Обращайте внимание на то, с чего именно берется комиссия. Это может быть абонентская плата с депозита, лежащего на счету. Может быть, процент от объема сделки – именно объема, а не прибыли. То есть, даже если акции, например, просядут, и вы формально уйдете в минус, комиссию с вас все равно снимут. Могут быть комиссии на зачисление и вывод средств.

Простая истина – чем больше инвестируется, тем больше доход. Но верно и обратное – чем больше инвестиция, тем больше может быть убыток. Поэтому при расчете финансовых вложений – особенно на начальном этапе – критически важно, чтобы это была комфортная сумма.

Иначе либо вы будете слишком нервничать (а стресс – главный источник ошибок), либо будете относится к процессу слишком несерьезно, и скорее всего, даже при удачной стратегии быстро разочаруетесь – ведь результат в фактических цифрах будет весьма скромным.

В целом, практика показывает, что наиболее разумной будет сумма в диапазоне 10 – 50 тысяч рублей.

Есть компании, чьи названия у всех на слуху. И они кажутся идеальными. Ну, что с ними может случиться? Между тем, существует немало примеров, когда разорялись даже крупные предприятия. Поэтому всегда нужно проверять рейтинги надежности – желательно за несколько лет – и смотреть, какие прогнозы дает рейтинговое агентство (а еще лучше – смотреть рейтинги сразу по нескольким агентствам).

Кажется оптимальным для новичков, но тут есть множество нюансов. Стратегия, которая работала раньше, может перестать работать ровно в момент, когда вы к ней присоединитесь. Прибыльность может изменяться в зависимости от объемов капитала (и соответственно, выбранного тарифа тоже). Инвестор, за которым вы решили следовать, может применять высокорисковые стратегии, и ему просто пока везет – в какой-то момент он все равно «сольет» все вложенные капиталы. И наконец, следуя за другим, крайне сложно научиться что-то делать самостоятельно.

А единственный путь к успеху – учиться анализировать и принимать решения за счет собственной головы.

Инвестиции – это не про казино. Это долгосрочный марафон. И на этом марафоне могут быть периоды ухода в минус. Даже низко рисковые инвестиции не гарантируют, что вы каждый месяц или даже каждый год будете в плюсе. Это ваша «подушка безопасности» в длительной перспективе.

Психологические ловушки «новичка»

- Я получил первую прибыль, я все понял – существуют сотни историй о том, как человек изначально получил хорошую прибыль с первых инвестиций и уверился в том, что он стал гуру инвестирования. Все такие истории заканчиваются печально. Если вам повезло на старте, порадуйтесь, но сохраняйте голову холодной.

- Больше сделок = больше прибыль – наоборот, так называемый «скальпинг» (краткосрочные сделки с расчетом на «быстро урвать куш на изменении цены») являются самым сложным видом трейдинга. А за счет тарифов у некоторых банков и брокеров они невыгодны в принципе (комиссия съест всю прибыль).

- Чем больше доходность, тем лучше – чем больше доходность, тем больше риск. Да, можно получить большую прибыль, а можно – все потерять. Помните, что ваша первая задача – сохранить капитал. Только те, кто действуют с разумной осторожностью, остаются в инвестировании надолго.

- Возьму кредит и инвестирую – НИКОГДА – еще раз, НИКОГДА. – вы не должны инвестировать кредитные средства, деньги, отложенные на погашение долгов, кредитов, налогов, ипотеки, деньги, отложенные на здоровье, обучение, ремонт и т.д. Нужно инвестировать только свободные средства, которые вы (пусть и с определенным негативом) можете позволить себе потерять.

- Это все равно чистая «удача» – в прибыльном инвестировании это понятие не существует. Инвестиции – это про чистый холодный расчет, строгий и безэмоциональный. А эмоциональная вовлеченность вообще является одной из самых частых ошибок в инвестировании.

Как определить надежные и мошеннические схемы

Самый яркий индикатор – уже упомянутая 100% прибыль (или приближенные к этому цифры). Вообще любые гарантии в инвестировании являются распространенным признаком мошенничества.

Но есть и еще несколько признаков:

- Обещают, что деньги не понадобятся – не существует инвестирования без инвестиций. Если вам обещают, что вкладывать ничего не придется, вас уже начали психологически обрабатывать.

- Предлагают взять кредит – как я уже упоминал, ни в коем случае нельзя вкладывать кредитные средства. Если вам говорят, что это «супер-возможность» и надо хвататься за нее прямо сейчас, даже за счет займа, вас опять-таки «разводят на деньги».

- Имеют зарубежную регистрацию – разве что в 5% случаев это не является признаком мошенников, потому что при регистрации за рубежом отстоять и вернуть свои средства вам не удастся со 100% вероятностью.

Кстати, список брокеров, лицензированных Центробанком, довольно невелик. И я очень советую не отступать от этого списка.

Ваш выбор – банк или имеющая лицензию финансовая организация. Только это повысит шансы сберечь ваши средства.

Любые иные предложения (даже если они поступают от знакомых, и выглядят обращением серьезного финансиста) можно смело игнорировать. Каждый месяц мы получаем несколько сотен рассказов о том, как все выглядело прекрасно на словах, и как оказалось жестким «разводом» на самом деле.

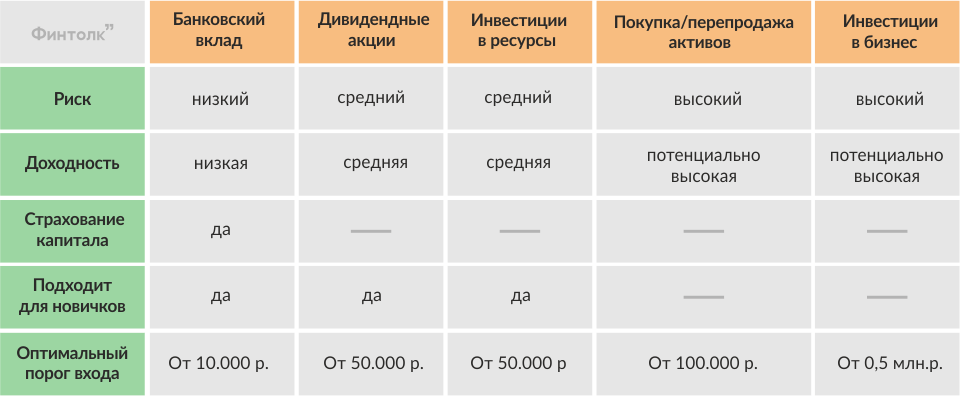

Сравнение инструментов для новичков

Вкратце пробежимся по плюсам и минусам основных финансовых инструментов с позиции инвестирования без опыта.

Оптимально в первое время хотя бы 50% свободных средств направить на вклад в банке – хотя бы точно будут целы. Примерно по 20% направить на дивидендные акции и ресурсы. Причем важно, чтобы это были инвестиции в акции разных компаний и, соответственно, инвестиции в разные ресурсы. Так вы дополнительно снизите риски.

И есть еще одно важное правило, которое срабатывает почти всегда.

90% инвесторов теряют первый капитал.

Это не нужно воспринимать как поражение. Это происходит из-за банальной нехватки опыта. Даже лучшее обучение не даст той практики, которая необходима для успешного инвестирования. Многое вы все равно будете осваивать на своем примере. Именно поэтому так важно не использовать кредитные средства, проходить обучение и диверсифицировать ваш портфель. Чтобы свести эти потери к минимуму.

Главное понять, что это определенная плата за «опыт». И с убытками на определенном этапе сталкиваются все инвесторы. Повышайте свою финансовую грамотность, относитесь к инвестированию как к серьезной задаче (можно сказать – второй профессии), и у вас обязательно получится, если и не стать миллионером, то сформировать серьезную «подушку безопасности».

Не хотим терять вас, давайте дружить! Подпишитесь на наш Telegram-канал, тут финансовые лайфхаки каждый день!

Аналитики назвали самые доходные вложения 2020 года

Среди активов, на вложениях в которые можно было в 2020 году хорошо заработать, эксперты выделяют акции технологических компаний, особенно зарубежных, золото и валюту. Реальная доходность рублевого депозита не достигла даже 1,5%

Самую высокую доходность в 2020 году могли получить инвесторы, вложившиеся в акции российских и американских компаний из технологического сектора, а также в золото, рассказали опрошенные РБК аналитики. 2020 год ознаменовался резким ростом интереса россиян к фондовому рынку на фоне падения доходности по вкладам: Банк России в пандемийный кризис начал проводить контрциклическую политику и снизил ключевую ставку с 6,25% в январе до исторического минимума в 4,25%. «В этом году на рынок пришло 4,7 млн физических лиц. Это суммарно больше, чем за все предыдущие годы», — отмечал в конце декабря глава Мосбиржи Юрий Денисов. 1,3 млн человек проводят на бирже не менее одной сделки в месяц.

Контекст

На фоне распространения коронавируса в 2020 году финансовые рынки во всем мире пережили повышенную волатильность — в начале года по всему миру начали вводиться карантинные ограничительные меры, в том числе в сфере транспортного сообщения, что вылилось в снижение спроса на сырьевые товары, в частности нефти. Обвалу котировок способствовал и развал в марте сделки стран-нефтеэкспортеров ОПЕК+ по сокращению добычи, лишь через месяц стороны смогли договориться о рекордном сокращении поставок. Зависимый от нефти рубль весной был одной из наиболее волатильных валют мира.

С другой стороны, правительства развитых стран в условиях пандемии оказали значительную поддержку своим экономикам (крупнейший пакет мер в США превысил $2 трлн), а центральные банки ответили на кризис снижением ставок, в частности ставка ФРС ушла практически до нулевого уровня. В результате на американском фондовом рынке спад сменился резким ростом на фоне притока новых денег. Такого ралли, как в США, на российском рынке акций не было, но котировки после мартовского обвала последовательно отрастали: в декабре индекс Мосбиржи, номинированный в рублях, смог выйти на допандемийные уровни, а долларовый индекс РТС по-прежнему значительно отстает от пиковых значений — 1400 пунктов против свыше 1600 пунктов в конце января.

Валюта и вклады

Для тех, кто решил инвестировать в начале года рублевые накопления в валюту, 2020-й оказался выигрышным: рубль подешевел к доллару примерно на 20%, к евро — на 30%. «Даже распределение своих активов хотя бы в разных валютах разумно, и этот год еще раз это подчеркивает, — уверен директор по инвестициям и финансовому консультированию ИК «Ренессанс Капитал» Николай Шакаров. — Доллар ослаб к евро на 8%, если у людей были сбережения в евро, они неплохо себя показали. Про рост евро к рублю я даже не говорю, рубль сам очень сильно ослаб».

Доходность по рублевым вкладам в уходящем году лишь немногим перекрыла инфляцию, которая, по прогнозу Минэкономразвития, составит 4,6–4,8%. Максимальная процентная ставка в десяти крупнейших банках в начале января составляла порядка 5,9%, следует из статистики ЦБ. В долларах доходности по вкладам на срок больше года приближались к 2%, в евро они составляли всего около 0,2%, следует из данных ЦБ. К концу 2020 года доходности по рублевым вкладам держатся на уровне около 5%, по вкладам в долларах на срок больше года — около 1%. В евро доходность практически нулевая.

При покупке долларов в конце 2019 года и продаже в конце 2020 года реальная доходность составила бы 14,47% (за вычетом инфляции). «Вложения в евро принесли бы вам значительно больше, чем в доллар, доходность евро в реальном выражении — 25,27%», — отмечает аналитик ГК «Финам» Андрей Маслов. Если сравнивать эти результаты с тем, что можно было бы получить, положив рубли на депозит, то все равно безоговорочным «победителем» остаются вложения в евро, продолжает он: «Реальная доходность рублевого депозита, открытого в начале 2020 года, составит около 1,3%».

Новый железный занавес — цифровой: почему ИТ-компании уходят из России

Как вернуть долг в период моратория на банкротство

США и КНР бьются за рынок редкоземельных металлов. Как на этом заработать

«Все думали, он шарит». Как «инвестор-гений» из чата разорил сотню друзей

Как конфликт на Украине заставил инвесторов забыть об ESG и экологии

Успех по Фрейду: как ларек с хот-догами стал фастфуд-империей McDonald’s

Завтра уже может не работать: 3 шага к осмысленному импортозамещению ПО

Эмоциональный голод: что это такое и как он приводит к перееданию

Несмотря на то что в среднем российский рынок акций вырос за год примерно на 6,5% по рублевому индексу Мосбиржи, отдельные компании показали двузначный рост.

В этом году россияне стали больше инвестировать в акции, отмечает глава «ВТБ Капитал Инвестиции» Владимир Потапов. «Многие инвесторы воспользовались возможностью в марте—апреле увеличить долю риска в портфелях, приобретая акции по привлекательным уровням цен. В результате доля акций [в портфеле клиентов ВТБ] выросла с 21,8% на начало января почти до 30% к настоящему моменту. Совокупный объем вложений в консервативные инструменты (облигации всех видов и денежные средства на брокерских счетах, в том числе валюта) соответственно снизился с 77 до 67%», — говорит он.

Наибольший рост в период с начала пандемии до середины осени показали компании из технологического сектора, отмечает аналитик Газпромбанка Илья Фролов. «Пандемия поменяла расстановку сил: если в начале 2020 года многие концентрировались на ресурсных историях — нефтегазовом секторе, металлургии, то после падения цен на нефть, в марте, начался процесс селекции активов на рынке акций по степени подверженности рискам», — говорит он.

- Акции «Яндекса» выросли на 87% с начала года, по данным на 29 декабря.

- Крупнейшие ретейлеры смогли извлечь выгоду из пандемии за счет ажиотажного спроса и адаптации своих бизнес-моделей. X5 Retail Group показала рост на 29%, «Магнит» — на 64,7%.

- Бумаги компаний из золотодобывающего сектора и производителей драгоценных металлов показали взрывной рост в ответ на подъем цен на золото и серебро: по состоянию на 28 декабря «Полюс» вырос на 109,6%, Polymetal — на 75,6%.

- Акции «Норникеля» с начала года прибавили 21,6% (хотя они и падали на 10% из-за аварии на ТЭЦ в Норильске, затем котировки восстановились), НЛМК — 44,7%, ММК — 34%. «Мы проходим нижнюю точку экономического цикла, и это подстегивает интерес к сырьевым рынкам, сейчас он особенно сильно затрагивает рынки металлургического сырья — стали, руды — на ожиданиях того, что следующий год будет позитивным с точки зрения восстановления», — говорит Фролов.

АФК «Система» после IPO своих «дочерних» компаний в этом году показала, как может раскрыться стоимость и так недешевой компании, отмечает инвестиционный менеджер «Открытие Брокер» Тимур Нигматуллин. Ее акции выросли с примерно 15 руб. в январе до 28,98 руб. на 29 декабря. А TCS Group, владеющая Тинькофф Банком, в марте дешевела с $22 до примерно $10 за расписку на Лондонской бирже, а сейчас торгуется на уровне $32.

Иностранные ценные бумаги

Однозначными лидерами года по доходности с учетом роста курса доллара стали акции технологических компаний США, считает Потапов. Кибербезопасность, альтернативная энергетика, облачные технологии, e-commerce — ключевые сферы интереса инвесторов, перечислил он, указав на акции Amazon (показали рост в долларах на 75% год к году по состоянию на конец декабря), Apple (+80%), Zoom (+500%), Plug Power (+1100%). В целом «ВТБ Капитал Инвестиции» зафиксировал рост доли вложений клиентов в иностранные акции с 2,5 до 11%, добавил Потапов.

Исторически иностранными ценными бумагами в России торгует Санкт-Петербургская биржа. На фоне повышенного интереса розничных инвесторов Мосбиржа в августе тоже запустила торговлю иностранными акциями.

«Очень многие крупные инвесторы не решились купить акции, когда рынки стали падать, ожидая, что падение будет более глубоким или продолжительным. Никто не ожидал такой сильной и быстрой поддержки со стороны центральных банков», — рассказывает Шакаров. Квалифицированные инвесторы от четверти до трети вложений держали в наличных, на депозитах или счетах брокеров, объясняет он: «В итоге они получили небольшую доходность». Но некоторые розничные инвесторы в России, наоборот, покупали «хайповые» бумаги, не входящие в индекс S&P500, — Zoom, Tesla, Moderna, — отмечает аналитик.

«Даже профессиональные отраслевые аналитики вне крупных команд, включающих в себя макроэкономистов, юристов, политологов, из-за ограничения ресурсов не могут полноценно разобраться, во что рационально инвестировать», — констатирует Нигматуллин. В этом году многие инвесторы действительно получили пониженные доходности, говорит он: «Выиграли либо очень профессиональные управляющие с опытными командами за плечами, либо непрофессиональные участники рынка, которые пришли на рынок и купили акции практически наугад, просто по причине снизившихся котировок».

Летом цена на золото превысила $1900 впервые с 2011 года, с начала года рост цен превысил 25%. Несмотря на временное снижение стоимости золота осенью, к 25 декабря она вновь вернулась к отметке $1900. В 2020 году для драгоценных металлов сложились ультраблагоприятные условия для роста стоимости — это и общий уход от рисков, и меры стимулирования правительствами и центральными банками, объясняет Фролов.

Но в России покупка золотых слитков облагается НДС в 20%, что снижает доходность инвестиций в актив. «Есть три базовых варианта захождения в золото», — отмечает руководитель отдела аналитических исследований Альфа-банка Борис Красноженов. «Наиболее защитным является физическое золото — слитки либо монеты. На монеты НДС в 20% не распространяется. Есть золотые ETF (биржевые фонды с торгуемыми акциями), которые закупают физическое золото, цена на них коррелирует с ценой на золото, и это ликвидный актив. Наконец, в золото заходить можно через акции компаний, но, если мы говорим о ценных бумагах, в их стоимости содержатся различные корпоративные, страновые, ESG (экология, социальная ответственность, управление) и другие риски», — объясняет он.

Наиболее популярный ETF на золото на Московской бирже FinEx Gold ETF вырос на 35,2% с начала года. Иностранный ETF SPDR Gold Shares, доступный для квалифицированных инвесторов на Санкт-Петербургской бирже, вырос на 18% с начала года.

По словам аналитика Промсвязьбанка Дмитрия Монастыршина, в 2020 году инвесторы в длинные облигации федерального займа (ОФЗ срочностью от пяти до десяти лет) могли заработать 9–9,5% на купонном доходе и переоценке номинала, инвесторы в короткие бумаги (срочностью от одного до трех лет) могли получить более скромную доходность — 5,5–8%. «Основным драйвером стало снижение ключевой ставки и снижение доходностей облигаций развитых и развивающихся стран», — отмечает аналитик.

Среди корпоративных эмитентов наибольший рост показали длинные бумаги со срочностью от трех до пяти лет, потому что там положительная переоценка существенно влияет на совокупную доходность, объясняет Монастыршин. Выпуски облигаций ВЭБ.РФ и ГТЛК срочностью от четырех до шести лет показали доходность на уровне 9,5–10%, бумаги РЖД, Evraz, «Норникеля», МТС — 10–12%. Также аналитик привел в пример несколько бумаг второго и третьего эшелона, в том числе облигации девелопера «Самолет», доходность по которым составила 15,8%.

Наиболее высокую доходность для инвестора в рублях показали облигации с повышенным купоном, совокупная доходность по ним достигала 13–15% в зависимости от выпуска, отмечает управляющий активами «БКС Мир инвестиций» Андрей Русецкий. К примеру, облигации застройщика ГК «Пионер» выросли в цене на 2% с начала года, купон по ним составляет 12%, говорит он.

«В долларовых облигациях наилучшую доходность показали длинные суверенные выпуски инвестиционного уровня. Например, хитом этого года стали облигации «Румыния-2048», которые продемонстрировали рост на 13% с начала года (купон по ним составляет 5,125%)», — добавляет Русецкий.

Среди суверенных евробондов совокупная доходность по выпуску «Россия-29» составила 8,7%, отмечает Монастыршин. «Если учесть девальвацию рубля, то евробонды серьезно выигрывают по сравнению с рублевыми инструментами, демонстрируя доход на уровне 30–35%», — заключает он.

Высокую доходность в 2020 году показала и первая криптовалюта — биткоин. Но его курс все так же волатилен: в начале января он стоил порядка $7,3 тыс., в марте подешевел до многолетнего минимума $5,5 тыс. Затем биткоин начал постепенно дорожать, пока не перешел к практически вертикальному росту в декабре, достигнув исторической рекордной стоимости $28 тыс. К исходу 29 декабря криптовалюта торговалась по $26,9 тыс.

Источник https://quote.rbc.ru/news/article/6247166c9a7947738e055053

Источник https://fintolk.pro/kakie-investicii-podojdut-dlja-novichkov-v-2020-godu/

Источник https://www.rbc.ru/finances/30/12/2020/5fe343cf9a794782ea1e0f3c