Как устроен фондовый рынок | РБК Инвестиции

Торговля на фондовом рынке: как не потерять, техника безопасности

Данная статья предназначена исключительно для того, чтобы предоставить информацию, которая может оказаться кому-то полезной, а в идеале поможет не потерять и приумножить капитал в текущей непростой ситуации на рынках. Одна из её целей — показать, что это не просто. Она написана на основании двухлетнего опыта торговли на бирже, в течение которого я много учился и много думал, совершал много ошибок. Дополнительной мотивацией к написанию данной статьи послужил рост интереса к фондовой бирже и рост количества новых счетов за последнее время, чему способствует снижение доходностей депозитов, агрессивный маркетинг брокерских услуг, а также турбулентность на рынках в последние месяцы. Кроме, того это прекрасная возможность попрактиковать навык «слепой» печати, который я осваивал на карантине.

Самое главное – данная статья даже больше должна вызвать вопросов, чем дать ответы. Если Вы, встретив что-то непонятное в статье, станете самостоятельно искать информацию и попытаетесь в этом разобраться, то у Вас уже есть черта, которая характерна для преуспевающих инвесторов.

Рынок – это та игра, в которой деньги отнимают

Если быть точнее, то это такая игра, где профессионалы (и брокеры) отнимают деньги у новичков. Число новичков на фондовом рынке в последнее время выросло, и я думаю, профессионалы этому очень рады. На американском рынке игроков очень много и обороты очень большие, поэтому там гораздо выше конкуренция, гораздо сложнее «отвезти на стопы» других участников. Важно понимать, что против Вас играют лучшие умы человечества, торговые алгоритмы, написанные лучшими математиками, за которыми охотятся инвестиционные фонды. Почитайте, например про хедж-фонд Renaissance Technologies. Американский рынок отечественные брокеры торгуют через СПб биржу, на которой, кстати тоже много всего интересного происходит, когда нет торгов в Америке (когда ликвидность меньше).

На отечественном рынке не так много капитала, не так много крупных игроков (которые к тому же часто знают о движениях друг друга) и выносить «толпу» или «хомяков» здесь может быть проще. Примеры – бумаги третьего эшелона (МРСК, «Иркут», «Аптека 36.6» и большое количество непонятных компаний), где спекулянты могут устроить рост в несколько раз и раздать по этим ценам всем желающим: «pump & dump». Чем меньше ликвидность, тем больше опасность, поэтому я призываю Вас не поддаваться вредной мысли, что инвестиции – это просто.

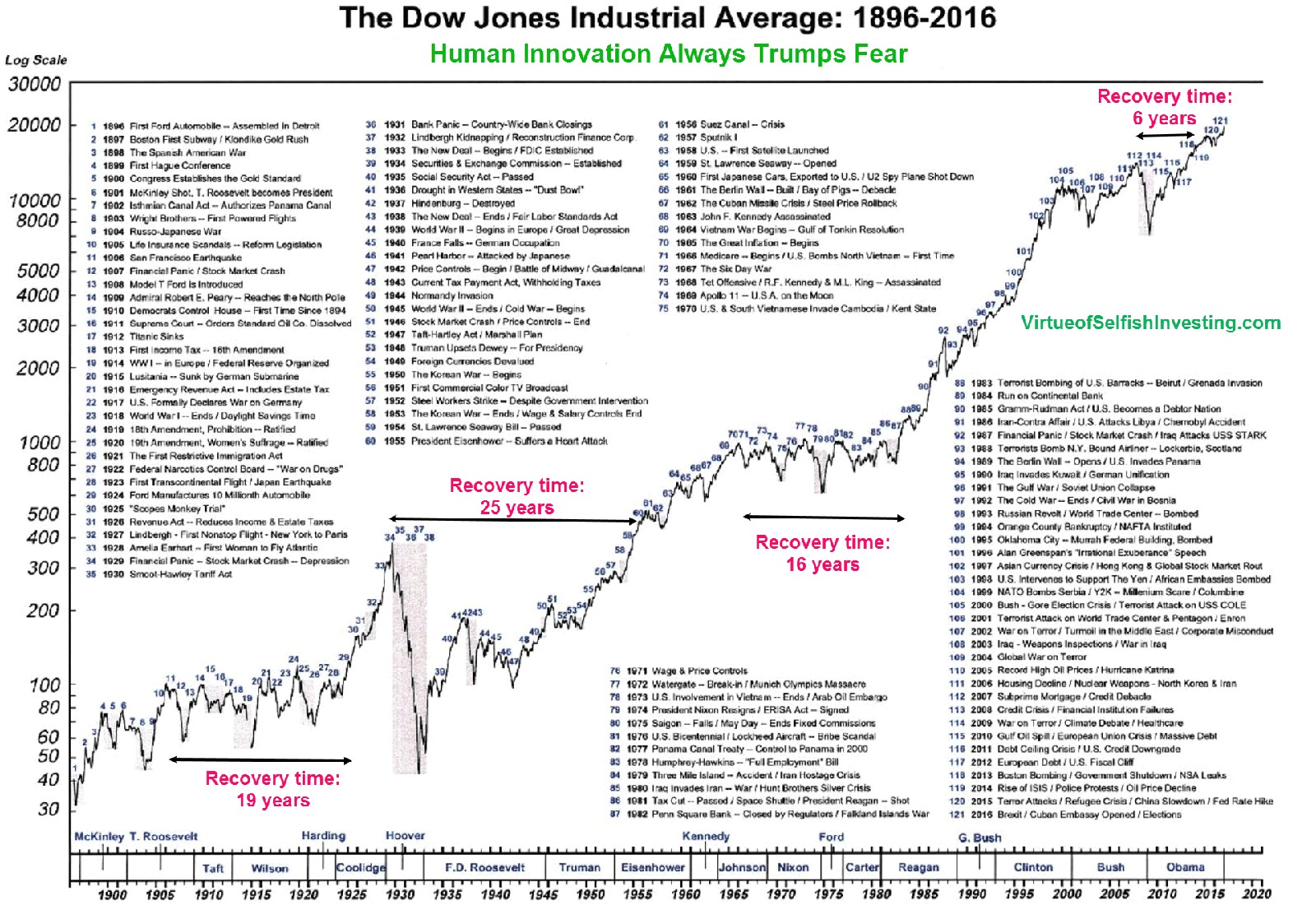

Да, на каждом рынке есть периоды роста («бычий» рынок), когда купил что угодно – и оно выросло. Если посмотреть на индекс Dow Jones, то он всё время растёт. Ну, если внимательно посмотреть, то не всегда — есть периоды восстановления после спадов. Но в целом, растёт. Отлично, значит, можно покупать Apple, Microsoft, Zoom, Tesla и богатеть! Ведь если раньше так было, то и дальше так будет!

Правой части графика не знает никто, но инвестировать только исходя из того, что долго росло раньше – это большая заявка на покупку «на хаях». Кроме того, то, что растёт рынок в целом вовсе не означает, что будут расти акции выбранных Вами компаний. Компания может обанкротиться — и Вам придётся смотреть вслед растущему рынку с опустевшим портфелем. Значит, можно просто купить индексный ETF? Тут тоже никто не даст гарантий. Посмотрите, например, на японский индекс Nikkei и представьте то, как себя чувствуют долгосрочные инвесторы «купил и забыл» конца пузыря активов 1980-ых.

Типы инвесторов. Удача и навыки. Развитие навыков

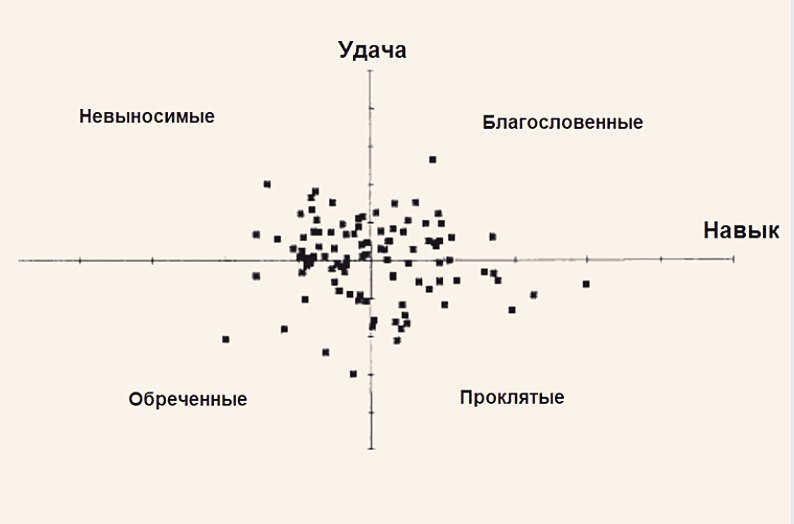

Вот картинка, которая мне понравилась. Думаю, с ней всё понятно. Только вот заранее сказать, как у Вас с удачей на фондовом рынке, трудно, поэтому развивать навыки – это беспроигрышная стратегия. К тому же никогда не знаешь, в какой момент отвернется Фортуну.

Какие навыки? Мой подход – это постепенное заполнение пробелов в понимание. Как только встретили что-то непонятное – изучить, понять, учась у лучших. Постоянное исследование. Я считаю, что нужно постепенно изучить следующие аспекты (постепенно – это значит, заполняя пробелы по мере изучения информации):

- Трейдерскую психологию: как относиться к убыткам и прибыли, как не принимать эмоциональных решений в моменте и т.д.

- Технический анализ: что такое индикаторы, скользящая средняя, уровни сопротивления и поддержки, каналы, фигуры продолжения и изменения тренда и т.д.

- Фундаментальный анализ мультипликаторы: EPS, P/E, EBITDA, Debt/EBITDA и т.д.

- Макроэкономику: взаимосвязи между валютами, сырьем, ценами на акции, недвижимость, ставками ЦБ, государственными долгами, уровнем безработицы, инфляцией, экономическими циклами и т.д.

- Отчётность компаний: выручка, прибыль, баланс, долги и т.д. Читайте отчёты, не ждите, пока за Вас прочитают и скажут, что делать.

Можно ли быть только стоимостным инвестором, используя только фундаментальный анализ? Да, можно, наверно. Купить дивидендных аристократов, диверсифицироваться и спокойно относиться к просадкам в акциях, даже использовать их для покупок. Или купить несколько ETF. Скажем так, на пенсию, на ИСС. Конечно, такие подходы есть, и есть Telegram-каналы, которые этот путь освещают. Но это не мой путь сейчас, поэтому я о нём ничего сказать не могу. Условный подход У.Баффета «не покупать акцию, если не готов держать её 10 лет». Я об этом думаю даже для среднесрочных покупках, конечно, так как этот подход можно перефразировать и так: «Какие перспективы у бизнеса?» Ведь покупая акцию, если это не спекулятивная стратегия, Вы покупаете долю в бизнесе. Только нужно опять же понять, готовы ли Вы заморозить деньги на эти 10 лет и настолько хорошо Вы оценили перспективу бизнеса, чтобы не купить его на «хаях» (когда из каждой будки как раз сообщают, что компания прекрасна и имеет радужное будущее).

Источники информации. Связь финансового рынка и экономики. СМИ. Психология «толпы»

На рынке зарабатывают на асимметрии знаний – не только компетенции, но и информации. Самый очевидный пример – инсайдерская торговля, которая хоть и считается незаконной, но не так уж и легко доказуемая. Из «странных» моментов из того, что сам наблюдал – это ТМК, в которой перед большими скачками на новостях частенько росли объёмы торгов. Ну, а масштабы могут быть гораздо более значительными – от министров OPEC до Президентов.

Важно понять одно: скорее всего информацию, которую Вы прочитали, прочитал кто-то ещё, то есть это уже заложено в цену. Рынки торгуют будущее. Нет, лучше так.

Это не означает, что трейдеры — это предсказатели с магическими шарами, будущего никто не знает. Просто нужно смотреть, коррелируют ли движения рынка (при этом лучше смотреть на все основные инструменты) на выбранном тайм-фрейме с Вашим взглядом на него, с Вашей логикой рынка. Если да — отлично, Вы «в рынке», если нет, то эта ситуация не должна быть чем-то неожиданным и неприятным, такая ситуация всегда должна быть заранее предусмотрена. Например, если разобрать текущую ситуацию, то рынки ожидают, что постепенное снятие карантина запустит восстановление экономики (и смотрят на восстановление активности в Китае) и восстановление цен на нефть и газ, монетарные стимулы от правительств не допустят дефолтов и поддержат банки, а второй волны эпидемии не будет. Если это окажется не так, то они обвалятся – второе «дно» или даже «перелой». Есть такая поговорка: «Открывай позицию на слухах – закрывай на фактах». То есть рынок может начать корректироваться и в том случае, если эта ставка на успешное снятие карантина подтвердится! Кто будет покупать у тех, кто эту ставку сделал заранее? Правильно. Те, кто прочитают заголовки СМИ: «Рынки растут на снятии карантина в США». Это как раз «хаи» и будут локальные. Вообще, не читайте непрофессиональные СМИ. Нет, как и в прошлый раз, лучше так.

Как их отличить? Они занимаются тем, что объясняют, то, что уже случилось, копируя информацию друг у друга. Они прогнозируют всякий бред с громкими заголовками от неизвестных «экспертов», которые потом не подтверждаются от слова совсем. И речь не о комсомольской правде, среди нефтетрейдеров есть примета: «Послушай прогноз Goldman Sachs – и сделай наоборот». В 99% случаев, когда кто-то что-то пишет, у него есть корыстный интерес – рынок злой и грязный чаще всего. Если Вам не хватает опыта генерировать свои торговые идеи, то важно научиться отличать и выбирать 1% прогнозов, которые позволят Вам заработать.

И это точно не прогнозы брокеров и аналитических домов, обещающие, например, высокую дивидендную доходность (любимая стратегия на рынке РФ – дивидендная, так как компаний роста у нас мало). Я сейчас не читаю эти прогнозы, потому не в курсе, что сейчас в ходу. Ну, например: «Купите «Центральный телеграф» или «Нижнекамскнефтехим» — вон какая у них была доходность в прошлом году». Это просто примеры компаний с высокими дивидендами в том году, взгляда на их дивиденды этого года у меня нет. Но он должен быть у того, кто принимает решение о покупке акций этих компаний. Просто даже если дивиденды и будут высокие, то дивидендный «гэп» может и не закроется никогда, сами себе дивиденды выплатите и всё. Кстати, что касается «ЦТ», то изначальная идея была блестяще спрогнозирована одним из авторов паблика «Корвалол-Стрит» в ВК. Никогда не открывайте позицию по чужой рекомендации без её тщательного анализа. Иначе об Вас её закроют. Итак, ещё одна мысль в копилку, повышающая шанс не потерять на рынке.

Именно не потерять. Ваша задача в первые несколько лет на рынке именно в том, чтобы не потерять деньги, набраться опыта, чтобы в дальнейшем, выработав свою стратегию и свою систему, начать зарабатывать. И не торговать не на свои деньги! По статистике после неудач первых лет, большая часть инвесторов уходит с рынка. Вы обязательно сделаете ошибку – купите «на хаях», продадите «на лоях». Дальнейший успех будет зависеть от того, как Вы отнесётесь к ошибкам, начнёте яростно торговать, чтобы отыграться, или начнёте яростно учиться, чтобы не повторять ошибку.

Одна из таких ошибок для меня, которой я очень благодарен – открытие (и, увы, наращивание) короткой позиции в акциях Tesla. Злая бумага, где «шортистов» на ура выносят какие-то игроки. Я стал заложником убеждённости в правильности своей позиции, что компания перекуплена, что компания убыточна, что технологический цикл подходит к концу, что американские индексы «на хаях». Рынок меня чуть было не свозил на «маржин-колл», а потом, поразбиравшись в ТА, я за следующий месяц смог выйти в плюс, отрабатывая полученные навыки. ФА в акциях Tesla в моменте не работал вообще, и вообще, то, что я извлёк из этого урока, что цена компании достаточно долго может быть оторвана от реальности. Как правило, чуть дольше, чем Ваша возможность терпеть эту несправедливость. Важно задаваться следующим вопросом перед открытием позиции: «Будут ли те, кто купит/продаст акцию после меня?»

И тут я думаю, сейчас как раз то место, где продвинутые хэдж-фонды используют все доступные методы анализа больших данных, чтобы определять и управлять настроением «толпы», розничных инвесторов. Поток «мусора» или информационного давления на профильных форумах, потоки ложной информации, вбросы и всё в таком духе. Всё, ради того, чтобы надавить на психику и вызвать желание продавать/покупать. В этом им, кстати, прекрасно помогают спекулянты (такие ситуации я называю «стервятники прилетели»), которые своей стратегией увеличивают амплитуды колебаний цен на рынках. Кто-то просто искренне делится своими чувствами – эйфорией или паникой, за что таким спасибо. Ибо есть такие вечные истины «продавай оптимистам, покупай у пессимистов» или «покупай, когда льётся кровь». Я исследования не проводил, конечно, но, возможно, тут бы на большой выборке и с диверсификацией выигрышной стратегией было бы определить общий настрой на профильных форумах и встать в противоположную сторону. Вообще, на Олимп толпой не ходят, как говорится, и если в какой-то бумаге набилось много «пассажиров», то велика вероятность, что слабонервных будут высаживать. Как прочитал на одном из форумов: «Только стальные яйца покрываются сусальным золотом».

Несколько слов о ТА

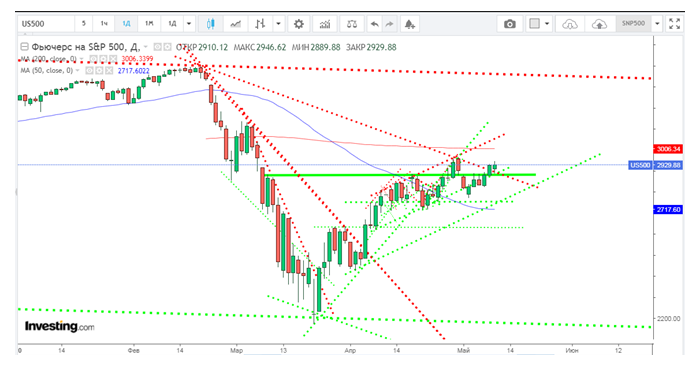

Так как мне больше подходят среднесрочное инвестирование на основании ФА, то ТА для меня больше как вспомогательный механизм, который позволяет следить за движением основных инструментов, которые мне в моменте интересны. При этом важно смотреть за корреляцией в движениях связанных инструментов, это также даёт дополнительную информацию для размышления. Я смотрю на трендовые движения в рамках каналов, на уровни поддержки, на скользящие средние MA50 и MA200, на объёмы торгов, дивергенцию/конвергенцию в RSI и MACD, PSAR. Тут главное не перегружать график. Вот, например, как у меня выглядит график фьючерса на S&P500, для меня будет важно, как он будет вести себя при встрече с MA200, тем более там психологический уровень в 3000 пунктов. При этом я не отношусь к этим линиям очень серьёзно, я их постоянно перестраиваю и уточняю по мере движения рынка. Меняю тайм-фреймы, чтобы понять, какие MA сейчас торгуются в качестве поддержек/сопротивлений. Смотреть большие тайм-фреймы полезно не только для инвесторов, но и для трейдеров, чтобы увидеть важные глобальные ценовые уровни — большое видится на расстоянии.

Что касается простых фигур ТА (флаги, треугольники и т.п.), которые описаны во всех учебниках, то их видят все и торговые роботы нарисуют всё, что угодно. Выход из таких фигур, к сожалению, труднопредсказуем, особенно для начинающих, поэтому не делайте больших ставок только на красивую геометрию. Дополнительно нужно понимать, как минимум, в рамках какого более крупного движения эта фигура нарисована и куда смотрит фундаментал. В этом плане более интересна тактика торговля ложных пробоев/выходов, так как они подключает эмоции и «стоп-лоссы» тех, кто дёрнулся не туда.

Ещё давно не совершаю сделок по рынку, всегда смотрю «стакан», в попытке понять, что там вообще происходит и как там кто кого разводит на деньги.

И ещё, если Вам интересна активная торговля. Практикуйте и накапливайте успешные сделки, опыт успешных сделок на небольших суммах. Главное понять себя, свою психологию на не небольших, но реальных суммах (в отличие от виртуальных демо-счетов). Положительный опыт позволит уверенней себя чувствовать на увеличенных суммах, а отрицательный должен заставить Вас учиться.

Несколько слов о тактике. На что смотреть после открытия позиции

Допустим, на основании анализа доступной информации я принял решение открыть позицию. Что дальше? Рынок не всегда сразу идёт в Вашу сторону, даже если аналитика по дальнейшему движению правильная. Нет такой методики, которая позволяет покупать «лои» и продавать «хаи», это только потом, в левой части графика понятно становится. Моя тактика – убедиться, куда рынок пойдёт среднесрочно, какой тренд сформируется/продолжится. До этого момента я постоянно мониторю ситуацию. При этом, если рынок краткосрочно идёт против меня, я готов усредняться, что обычно не рекомендуют – и я Вам поэтому тоже не рекомендую. Но усредняюсь я только в том случае, если новая информация, новое движение связанных инструментов, какие-то фундаментальные данные продолжают укреплять мою позицию. При этом я постоянно ищу подтверждение того, что я могу ошибаться. Ещё раз.

Как только ситуация для меня меняется фундаментально, я готов снизить риск или вообще закрыть позицию. Хотя для меня это всегда непросто, так как я упёртый. Иногда выходит боком. Как есть высказывание, что иногда лучше быть счастливым, чем правым, так и тут – лучше не потерять деньги, чем быть правым.

Мой набор информационных ресурсов.

Самое главное фильтровать весь инфо-шум, который валится по всем каналам, особенно от людей, которые с рынком вообще никак не связаны, а зарабатывают на подписчиках.

Прислушивайтесь только к тем, кто торгует, кто ставит деньги на своё мнение и, что важно чаще оказывается прав.

Вот мой список качественных ресурсов, авторам которых я, пользуясь случаем, высказываю свою благодарность и респект:

- и приложение «Investing.com». Котировки, работа с графиками. и Telegram-канал «profitgate.ru» А.Кречетова. На мой взгляд, это сильнейший биржевой аналитик. На сайте есть Twitter-подборка с аналитикой, много статей и блогов от других авторов. Сообщество очень сильное. Отдельно выделю вот эту статью по макро, которую важно прочитать, чтобы понять, что такое QE и как оно долгосрочно влияет на экономику и рынок. «principles.com». Макро от Р.Далио, читать, чтобы понять, что такое долгосрочные и краткосрочные долговые циклы в экономике и где мы сейчас находимся. Советую также читать его LinkedIn через Telegram, он сейчас по главам публикует новую работу. На «Profitgate» тоже есть переводы его статей – вот, например. «ПРО Деньги». Активная торговля основных инструментов. Мне близок подход к ТА автора – торговля каналов. «All Economics». Макроэкономика. «Bastion». Канал о долгосрочном инвестировании, очень много полезной информации, автор делает большую полезную работу. «Invest Heroes: LIVE». Одна из лучших новостных лент, с интересной авторской аналитикой. «InvestCommunity». Оперативная важная информация по рынку РФ. «UKspreadbetting». Там есть отдельные тематические плейлисты. Трейдерская психология, ТА (каналы, уровни, фигуры продолжения тренда и разворота, fakeout, breakout и прочая красота), много тем грамотно разобрано.

- Чтобы смотреть по конкретным бумагам, как народ флудит и иногда вылавливать что-то полезное при наличии опыта и детектора «чепухи», можно заходить на форумы «Yahoo Finance», «Investing», «TradingView» по американскому рынку и «MFD» по отечественному рынку. Туда точно не за поддержкой. Туда чтобы разведать общий сентимент по инструменту. Но многие вообще не рекомендуют смотреть, особенно тем, кто подвержен давлению чужого мнения, а там этим только и занимаются, мясорубка между «быками» и «медведями», иногда смешные шутки.

Некоторые дополнительные советы опытных трейдеров (больше именно для трейдеров)

1. Начать с небольшой суммы

Демо-счета? Кто-то в них совсем не верит, так как опыт практически не переносится, нет эмоциональной составляющей страха потерять или недозаработать. Попробовать можно, если цель интрадейные спекуляции. Но к реальным деньгам всё же начать с суммы, которую готовы потерять. Тут при этом нужно быть дисциплинированным, чтобы не бежать снимать деньги с депозита на усреднение позиции, которая «100% вот-вот выстрелит через максимум неделю». Сейчас рынок очень нервный, и деньги легко потерять. Он пока не определился с движением. Как грохнется на «перелой» на трудно прогнозируемой второй волне пандемии, так и будете до осени усреднять, «ловя ножи».

2. Позволять прибыли течь и резать убыток

Такой совет часто дают. Опять же, смысл в том, чтобы сохранить капитал по мере роста опыта. Рынок даёт возможности заработать, не надо упираться и сидеть против движения рынка. Так они говорят. Однако, мне кажется, совет не так прост и его нужно взять себе в каком-то адаптированном виде. Он может привести к лишним дёрганьям, которые не всегда удаются новичкам.

3. План на сделку. Закладывать риск на то, что рынок пойдёт не в ту сторону

Открывая сделку, нужно для себя заранее решить (помимо ответа на основные вопросы, почему я её вообще открываю и кто купит/продаст после меня), при каких ценах в обоих направлениях Вы её закроете. Те самые «стоп-лосс» и «тейк-профит», на которые иногда возят злобные торговые роботы. С автоматическим выставлением я бы посоветовал быть аккуратными, если это не спекулятивная интрадей торговля.

4. Ответственность

Понимать риски, брать ответственность за убытки и неудачи, не искать виноватых, разбирать ошибки и двигаться дальше. Это для всего, конечно, верно, и не только для фондового рынка. Есть исключения, когда нужно уметь отстаивать свои права, когда кто-то играет, нарушая договорённости, но об этом, может, позже напишу. Базово – никто никому ничего не должен и я сам во всём виноват.

5. Риск-менеджмент. Не ставить слишком много на одну сделку

Критерий – готовность потерять эти деньги. Не храните все яйца. Хотя Баффет говорил, что можно, если ты контролируешь эту корзину, это я к тому, что исключения есть, а универсальных принципов нет, ищите свой стиль. Но оценка возможных убытков всегда нужна. При этом цены бывают и отрицательными, как узнал в этом году мир.

Не надо торговать всё подряд, составлять портфель из 20 непонятно вообще чем занимающихся китайских компаний и ETF на японскую робототехнику. Вы должны быть как крадущийся тигр, затаившийся дракон и искать хороший момент для сделки, хорошей вероятность. Забрать свой процент в день одной сделкой, условно. Это опыт, конечно. Кто-то торгует только нефтью, например, или одной только акцией, становясь в ней специалистом и действуя более эффективно, понимая движения.

Фондовый рынок

Фондовый рынок — это место, где происходит торговля акциями, облигациями , валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг , но и другие операции с ними, такие как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование.

Рынок ценных бумаг имеет определенные признаки:

- у него всегда есть фиксированная торговая площадка, например фондовый рынок Московской биржи;

- обязательно наличие специализированного механизма отбора товаров (активов), отвечающих определенным требованиям;

- установлены торговые процедуры по времени и стандартам;

- все оформление сделок централизованно;

- деятельность всех участников рынка контролируется уполномоченными органами;

- существуют официальные котировки активов.

Для полноценной работы бирже требуется многосоставная инфраструктура. В первую очередь, это функционал самой биржи — торговые площадки и другие системы. На бирже оперируют профессиональные участники — это ее инвестиционная часть. Среди них — банки, брокеры, дилеры и другие организации, вовлеченные непосредственно в торговлю бумагами. Обеспечением торгового процесса занимаются технические участники — клиринговые центры, депозитарии, регистраторы. И наконец, важной частью работы биржи является информационное обеспечение — она взаимодействует с информационными агентствами и деловой прессой.

В торговлю ценными бумагами вовлечены три типа участников:

- эмитенты — компании, которые выпускают и продают свои ценные бумаги;

- инвесторы — частные лица или компании, которые покупают ценные бумаги;

- профессиональные участники — люди или компании, чья деятельность официально связана с биржей. Это брокеры, которые заключают сделки от лица инвесторов, банки, дилеры и управляющие компании.

Кроме того, такой статус могут получить физические лица, пройдя специализированную сертификацию, в таком случае они могут совершать сделки с определенным типом ценных бумаг.

Деятельность фондовых рынков в России регулируется Федеральным законом «О рынке ценных бумаг» и Банком России, который отвечает за формирование реестров и допуск ценных бумаг.

Инструменты оценки рынка

Основная оценка рынка — это его капитализация. По сути, это стоимость всех ценных бумаг, выпущенных на конкретном рынке. Ее можно посчитать, умножив количество всех эмитированных бумаг на их рыночные цены. Эта величина не является фиксированной и постоянно изменяется с движением котировок.

Другой важный показатель — оборот рынка. Он рассчитывается как общая стоимость ценных бумаг, умноженная на количество тех бумаг, с которыми совершены сделки. Может быть выражен в процентах от уровня капитализации рынка.

Котировки ценных бумаг, курсы на начало и на конец дня, коэффициенты по разным видам активов также могут демонстрировать состояние рынка и учитываются при анализе.

Изменение этого состояния всегда отражается индексами — они показывают динамику различных групп бумаг. Например, могут включать акции по определенной отрасли или сектору, стране выпуска или обращения, а также по всему миру.

Индекс биржи есть практически у каждой торговой площадки. Например, в России это индекс Московской биржи, а также РТС. Их провайдером выступает Московская биржа, то есть фактически отвечает за корректность и непрерывность расчета. Важно понимать, что такие индексы не отражают стоимость всех акций, которые обращаются на торговой площадке. Чаще всего фондовые индикаторы считаются по определенному количеству акций — преимущественно это бумаги самых дорогих компаний или акции с наибольшими объемами торгов.

Интернациональные индексы включают ценные бумаги разных стран. Примером такого индекса является MSCI или The World Index. Такие широкие индексы могут охватывать географические сектора, например Европу, Азию, Северную Америку.

Секторальные индексы касаются капитализации бумаг на конкретном внутреннем рынке — рынке Московской биржи, американских или европейских бирж.

Отраслевые индексы включают ценные бумаги конкретных отраслей экономики. Могут быть индексы IT-компаний, нефти и газа, фармкомпаний.

Рассчитываются индексы по нескольким формулам.

Классический метод — взвешивания по цене. Самый простой, именно на него опираются мировые и старейшие индексы, такие как Dow Jones или Nikkei. Согласно формуле, стоимость всех активов индекса делится на их количество.

Индекс рыночной капитализации учитывает капитализацию компаний на рынке. То есть чем дороже эмитент, тем больше его вес в индексе. Согласно этой формуле, сумма цен всех акций умножается на их количество и делится на конкретный удобный показатель, он может быть равен круглой цифре, например 10 или 100. Таким образом высчитывается индекс S&P 500.

Равновзвешенный индекс рассчитывается так, чтобы вес каждой акции в индексе был одинаковым. У компании A капитализация в десять раз выше, чем у компании B. Однако в равновзвешенном индексе доля компании A будет составлять столько же, сколько доля компании B.

Есть также формулы Ласпейреса, Пааше и Фишера, на которых тоже могут быть построены индексы. Другие методы индексирования состояния рынков учитывают такие показатели, как волатильность , минимальная вариативность и прочее.

Индекс позволяет оценить спрос на акции, состояние в отраслях, помогает сделать прогноз на будущее изменение стоимости ценных бумаг. Данные индексов используются в техническом и фундаментальном анализах, позволяют производить спекуляции, хеджирование рисков, арбитраж между разными торговыми площадками.

Сами индексы могут служить базовым активом для производных ценных бумаг, таких как фьючерсы или опционы.

Торговля на рынке

Частный инвестор не может самостоятельно осуществлять торговлю на бирже, в том числе на рынке ценных бумаг. Для доступа к торговой площадке ему нужен брокер — профессионал, у которого есть специальная лицензия, позволяющая заключать сделки с активами. Таким посредником выступает не физическое лицо, а брокерская компания. Однако можно встретить и профессионалов-частников.

Кроме выбора брокера, необходимо открыть брокерский счет — туда инвестор будет переводить средства, а брокер забирать, чтобы купить ценные бумаги. И наоборот, чтобы их продать. В России есть разновидность брокерского счета — индивидуальный инвестиционный счет. Принципиальная разница в них в том, что с помощью ИИС можно покупать только акции российских компаний в рублях, и он позволяет сделать налоговый вычет через три года после открытия.

Брокер также выступает налоговым агентом. Когда инвестор получает доход от сделок, он обязан с прибыли уплатить подоходный налог. Брокер осуществляет все расчеты, и на брокерский счет инвестора поступает сумма, очищенная от обязательств.

Когда сделка произведена и ценные бумаги приобретены в собственность, запись об этом и сами бумаги хранятся в депозитарии. Это участник финансового рынка, который производит учет и хранение активов.

Услуги брокера и депозитария всегда платные, они могут быть включены в сделку в виде процента либо оплачены отдельно согласно установленному тарифу.

Технический и фундаментальный анализы

В основе некоторых стратегий лежит спекуляция — попытка заработать на разнице в покупке и продаже активов. Рынок работает очень быстро, в считаные секунды происходят сотни или тысячи сделок, которые меняют стоимость ценных бумаг. Чтобы предсказать максимальную выгоду от сделок, профессионалы используют аналитические методы, учитывающие котировки, индексы, волатильность рынка и другие показатели.

Технический анализ построен на основе исследования изменений цен бумаг в прошлом и используется для определения моментов покупки или продажи. Трейдеры визуализируют цены в виде различных графиков (линии, «свечи» и пр.). На этих графиках можно обнаружить фигуры или закономерности движения цен. Появление таких фигур говорит о дальнейшем движении цен и помогает принять решение о заключении сделок.

Кроме фигур (паттернов), в теханализе применяются различные расчетные показатели — индикаторы. Индикаторы — это усреднение показателей цены или ее динамики. Индикаторы могут накладываться на график цены, например скользящая средняя или линии Боллинджера, а могут отображаться на отдельной шкале и, например, принимать значения от 0 до 100 (стохастический осциллятор, MACD). Индикаторы, которые показывают на отдельной шкале и чьи значения представляют собой коэффициенты и соотношения, называют осцилляторами. Пересечение индикатором определенного уровня дает сигналы к покупке или продаже. Осциллятор также позволяет увидеть уровни перекупленности и перепроданности. В целом технический анализ работает с котировками ценных бумаг, не затрагивая рынок и экономические показатели в стране и мире.

Фундаментальный анализ учитывает финансовое состояние отраслей ценных бумаг, экономическое положение стран, благополучие и капитализацию компаний. Можно сказать, что фундаментальный анализ показывает реальную стоимость активов. В отношении компаний фундаментальный анализ фактически оценивает финансовое здоровье бизнеса, рынок в целом, сделки конкурентов, прогнозирует возможные инвестиции и дивиденды. Он очень полезен для долгосрочных стратегий.

Разница фундаментального и технического анализов в том, что фундаментальный строится с учетом финансового состояние компании, ее положения на рынке и отрасли и говорит, насколько бумаги компании дешевы или дороги относительно бумаг схожих компаний. Технический непосредственно указывает на моменты для заключения сделки. Опытные инвесторы могут использовать для трейдинга оба анализа.

Доходность

Доходность ценной бумаги — это разница между ее стоимостью в разные периоды времени, выраженная в процентах. Иначе говоря, чтобы получить доходность, нужно купить по цене и продать по высокой. Эта разница и становится доходом.

Дополнительным источником прибыли может быть доход от самих ценных бумаг — дивиденды акций, купоны облигаций или прибыль от деятельности ПИФов.

Реинвестирование позволяет увеличивать доход за счет вложения прибыли от ценных бумаг в новые ценные бумаги.

Доходность инвестирования в ценные бумаги можно рассчитать по формуле, где из финансовых активов на конец периода вычитаются финансовые вложения в начале периода, а полученный результат делится на тот же показатель финансовых активов начального периода. Получившееся число нужно умножить на 100% — и это будет процент доходности.

Пример. Инвестор в начале года вложил в ценные бумаги ₽500 тыс. В конце года общая стоимость его портфеля составила уже ₽550 тыс. Благодаря формуле мы можем подсчитать, что доходность его стратегии оказалась 10%.

Не следует забывать, что доходность должна учитывать комиссии брокера, депозитария, регистратора, налоги и возможные проценты за вывод средств.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Как устроен фондовый рынок: полный гид для начинающего инвестора

В 2021 году оборот инвестиций составил больше 1 квадриллиона рублей на российском фондовом рынке. Что это за рынок и каковы его особенности, кто и с кем проводит сделки, почему эти сделки безопасны — в статье.

Фондовый рынок — это место, на котором покупают и продают ценные бумаги: акции, облигации и паи биржевых фондов. Поэтому его еще называют рынком ценных бумаг.

Что такое фондовый рынок

По задачам он похож на любой другой рынок — сводит вместе покупателей и продавцов и обеспечивает им безопасную сделку по рыночной цене. Эта цена формируется в результате спроса и предложения. Если бумага подорожала, значит, спрос на нее превысил предложение участников торгов. Если подешевела, значит, желающих ее продать больше, чем желающих купить.

Для фондового рынка характерна чуткость — бумаги практически мгновенно реагируют на новости. Например, в начале апреля 2022 года стало известно, что Илон Маск стал крупнейшим акционером Twitter. После этой новости стоимость акций компании резко выросла.

4 марта акций Twitter выросли на 28% за торговый день. Источник данных: приложение Газпромбанк Инвестиции

Кто есть кто на фондовом рынке

Большая часть операции фондового рынка происходят на фондовой бирже. Именно на ней лежат функции организатора необходимой инфраструктуры для торгов: биржа разрабатывает правила и следит за безопасностью сделок.

В торгах с ценными бумагами участвуют покупатели, продавцы и профессиональные участники рынка.

Чтобы попасть на биржу, инвестору нужен посредник. Таким посредником выступает брокер, именно он передает бирже все поручения инвестора о покупке или продаже бумаги. Поэтому инвестор сначала выбирает брокера — проверяет наличие лицензии, финансовую информацию и изучает отзывы. Потом подписывает с брокером договор, открывает у него счет и пополняет его деньгами. Эти деньги будут списываться при покупке бумаг и удержании комиссии брокера.

Кроме передачи поручений на биржу, в некоторых случаях брокер рассчитывает и удерживает налог на прибыль с операций, обычно он составляет 13%. Подробнее о налогообложении на фондовом рынке — в статье Как платить налоги на доходы от инвестиций и экономить.

Как ведут себя инвесторы на рынке

Инвестор покупает и продает бумаги с помощью брокера в рабочие часы биржи. Обычно сделки происходят в приложении брокера за считаные минуты, но за видимой частью скрывается сложный и хорошо отлаженный процесс:

- Инвестор принимает решение о покупке или продаже через приложение брокера.

- Брокер передает заявку инвестора в электронную систему биржи.

- Система сверяет параметры сделки у покупателя и продавца.

- Делается клиринг: биржа все проверяет и оформляет сделку.

- Происходит сделка: покупатель забирает бумаги, а продавец — деньги.

- В депозитарии появляется запись о сделке, которая подтверждает право собственности инвестора.

Регистратор вносит бумагу и владельца в реестр, который чаще всего используется при заключении внебиржевых сделок. А для инвестора работает депозитарий, который хранит и учитывает активы по каждому клиенту. Сколько бумаг есть у инвестора, какие он проводил сделки — вся информация собрана в депозитарии.

Любая операция на бирже строго фиксируется, поэтому инвестор всегда знает, сколько у него бумаг и в каком количестве.

Компании-эмитенты проходят сложные проверки и процедуры, чтобы выпустить свои ценные бумаги на рынок. Этот процесс называется листингом, и биржа тщательно следит, чтобы эмитент и его бумаги соответствовали всем требованиям. Подробнее об этом процессе можно узнать из статьи Как биржа оценивает надежность ценных бумаг.

Самые популярные активы и их доходность

Активы отличаются друг от друга по своей сути, рискам и доходности.

Акции — ценные бумаги, подтверждающие долю инвестора в уставном капитале компании. Покупая акции, он становится владельцем небольшой части бизнеса. На акциях можно заработать, покупая дешевле, а продавая дороже; а еще некоторые эмитенты платят дивиденды. Подробно об этом активе — в статье Что такое акции и как они появляются. Акции считаются высокорисковым активом, но могут принести более высокую доходность, нежели облигации.

Облигации — это своего рода долговые расписки. Покупая облигацию, инвестор как бы дает свои деньги в долг эмитенту. Через установленный заранее срок эмитент возвращает долг, а до срока погашения выплачивает проценты по облигациям — купоны. Этот актив считается надежнее акций, может регулярно приносить фиксированную доходность. Что такое облигации и как рассчитать их доходность — в статье Как инвестировать в облигации.

Паи биржевых фондов — это ценная бумага, подтверждающая долю инвестора в праве собственности на имущество, составляющее паевый инвестиционный фонд. В состав фонда может входить различное имущество, в том числе готовые портфели, иногда состоящие из десятков ценных бумаг разных компаний. В этом случае инвестор получает возможность инвестировать сразу во все бумаги, входящие в состав фонда. О том, как работают фонды, — в статье Что такое инвестиционные фонды.

В каталоге сервиса Газпромбанк Инвестиции нужную бумагу можно найти по названию самой бумаги или эмитента, тикеру или ISIN — международному идентификационному коду. Источник данных: приложение Газпромбанк Инвестиции

Как считать доходность активов

Чтобы оценить эффективность своих вложений, инвестор оценивает доходность — сколько ему принес каждый вложенный рубль. Она рассчитывается по формуле:

Доходность инвестиций = 100% х (Стоимость бумаг в конце периода + Сумма полученных дивидендов или процентов – Стоимость бумаг в начале периода – Комиссии – Налоги) / Стоимость бумаг в начале периода

Допустим, инвестиции составили 100 000 рублей. Через год стоимость портфеля выросла до 110 000 рублей, а еще инвестор получил 5000 рублей дивидендов. Комиссия брокеру составила 500 рублей, а налоги на дивиденды и прибыль — 13%.

Сначала рассчитаем прибыль: (110 000 + 5000 – 100 000 – 500) х (100% — 13%) = 12 615 рублей. Доходность инвестиций составит: 100% х 12615 / 100 000 = 12,6%.

Инвестируя в ценные бумаги, важно помнить о рисках: доходность большинства инструментов может превышать проценты по депозитам, но никто ее не гарантирует. Кроме того, инвестиции на фондовом рынке не страхуются государством.

Кто следит за фондовым рынком: регулятор и законы

За всеми сделками на фондовом рынке наблюдает государственный регулятор. Он защищает интересы инвесторов и контролирует, чтобы участники торгов соблюдали правила — соответствовали всем требованиям законодательства, работали на основании лицензий и регулярно публиковали свою отчетность для инвесторов. Также регулятор расследует нарушения, штрафует и лишает лицензии недобросовестных участников рынка.

В России таким регулятором выступает Банк России, на его сайте можно найти все нормативные документы.

Основной закон фондового рынка — Федеральный закон № 39-ФЗ от 22.04.1996 «О рынке ценных бумаг». В нем описаны права, обязанности и требования к участникам рынка, ответственность за нарушения. Также здесь подробно расписаны правила выпуска и торговли ценными бумагами, принципы прозрачности и открытости деятельности эмитентов.

Функционирование фондового рынка регламентируется и другими законами:

- регулирует взаимоотношения между профессиональными участниками торгов и ответственность за достоверность данных компаний-эмитентов: отчетности, исках, судебных процессах. Еще закон рассказывает, что делать инвестору, если организация предоставила недостоверные данные. описывает правила лицензирования и проведения торгов. дает детальное описание этим терминам и описывает наказания за подобные действия.

Кроме перечисленных законов есть и другие законодательные акты. Все они направлены на то, чтобы рынок ценных бумаг работал по правилам, а инвестор был максимально защищен от мошенничества.

Как оценивают фондовый рынок

Фондовый рынок оценивают по динамике его индекса. У каждой биржи есть свой индекс, в России это индексы Московской биржи: МОЕХ и РТС. Индекс Мосбиржи формируется на основе 50 акций наиболее значимых компаний из разных секторов экономики. По состоянию на 25.02.2022 индекс включает в себя акции более 40 компаний. РТС по структуре повторяет индекс Мосбиржи, но номинирован в долларах США.

График индекса Московской биржи за пять лет. По нему можно оценить, в какие периоды российский фондовый рынок рос, а в какие падал. Источник данных: ru.tradingview.com

Подробнее о главных индексах в России в статьях — Индекс Мосбиржи: какие акции в него входят и для чего он нужен и Что такое индекс РТС и что он значит для инвестора.

Кратко

- На фондовом рынке инвестор может купить или продать ценные бумаги, а эмитент — выпустить их и привлечь инвестиции.

- Действия всех участников торгов регламентированы законодательством и контролируются биржей и регулятором.

- Преимущества инвестиций в фондовый рынок — низкий порог входа, простота совершения сделок и безопасность.

Данный справочный и аналитический материал подготовлен компанией ООО «ГПБ Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «ГПБ Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «ГПБ Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

- Регистрация

- Вход

- Блог

- Справка

- Соглашение

- О компании

- Раскрытие информации

- Контактная информация

- Продукты партнёров

- Получателям финансовых услуг

- Информация депозитария

- Карта сайта

- Подписка «Огонь»

- Демосчет

- Безопасность

Общество с ограниченной ответственностью «ГПБ Инвестиции» осуществляет деятельность на основании лицензии профессионального участника рынка ценных бумаг на осуществление брокерской деятельности N045-14007-100000, выданной Банком России 25.01.2017, а так же лицензии на осуществление дилерской деятельности N045-14084-010000, лицензии на осуществление деятельности по управлению ценными бумагами N045-14085-001000 и лицензии на осуществление депозитарной деятельности N045-14086-000100, выданных Банком России 08.04.2020.ООО «ГПБ Инвестиции» не гарантирует доход, на который рассчитывает инвестор, при условии использования предоставленной информации для принятия инвестиционных решений. Представленная информация не является индивидуальной инвестиционной рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении операции принимается инвестором самостоятельно. ООО «ГПБ Инвестиции» не несёт ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «ГПБ Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в отношении обработки персональных данных на сайте, а также с реализуемыми ООО «ГПБ Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте. Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не хотите использовать куки-файлы, измените настройки браузера.

Источник https://habr.com/ru/post/501772/

Источник https://quote.rbc.ru/news/article/60251b7b9a7947c49c76443d

Источник https://gazprombank.investments/blog/education/stock-market-guide/