Что такое тикеры на бирже?

Что такое тикер на бирже?

Каждая акция, торгуемая на фондовой бирже, имеет определенный биржевой тикер – набор букв или цифр, идентифицирующих этот инструмент. Многие трейдеры и инвесторы слышали о тикерах, однако далеко не все знают, для чего они нужны и как устанавливаются. И очень зря, потому что это незнание не раз приводило трейдеров к фатальным ошибкам. Из этой статьи Вы узнаете историю возникновения тикеров, их виды и значение для современных инвесторов, а также интересные случаи, связанные с ними.

История возникновения

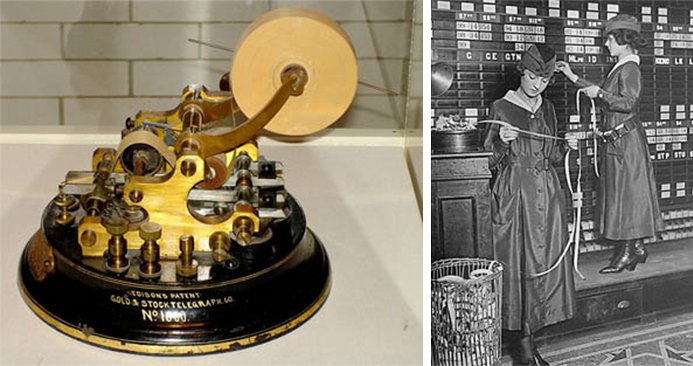

Тикеры появились ровно за 100 лет до того времени, когда торговля ценными бумагами приобрела электронный характер. Само слово «ticker» произошло от названия специального телеграфного аппарата – « Ticker Tape Machine ». Изобретен он был не кем-нибудь, а Томасом Эдисоном (в 1869 году, став одним из первых его изобретений) для передачи котировок акций на фондовую биржу.

Скорость передачи информации в те времена была очень низкой, поэтому сокращение названий компаний помогло существенно уменьшить время доставки сообщений. Они тогда печатались на бумажной ленте со скоростью примерно один символ в секунду: пишущая машинка подсоединялась к телеграфным проводам, передавая сведения с бирж на противоположенный конец связи с тикерной машиной. Сегодняшним аналогом является известная бегущая строка и закрепившаяся с тех пор фраза «читать ленту новостей».

Изобретение прижилось. В результате вплоть до начала электронной торговли в 1970-х годах на биржах стояли корзины с отработанной ленточной бумагой, причем в случае биржевой паники скорость ее разматывания возрастала, накаляя аппарат трением под стать паникующим трейдерам. Подробности такого краткосрочного кризиса в начале 1960-х годов описаны в одной из глав этой книги.

В Великобритании тикеры носили другое название – EPIC (аббревиатура от названия их информационной системы). В конце XX система была переименована в TIDM (также аббревиатура от системы передачи и отображения котировок), однако слово EPIC осталось в употреблении и по сей день. В русском варианте обычно используется транслитерация «тикер», но встречается и вариант сдвоенной согласной, т.е. тиккер.

При этом в официальных российских документах также используется слово код (торговый код или код инструмента). Поскольку рыночная торговля вернулась в Россию только в 1990-е годы, тикеров в виде аппаратов на российских биржах не было – за образец была взята современная NASDAQ.

Что такое тикер?

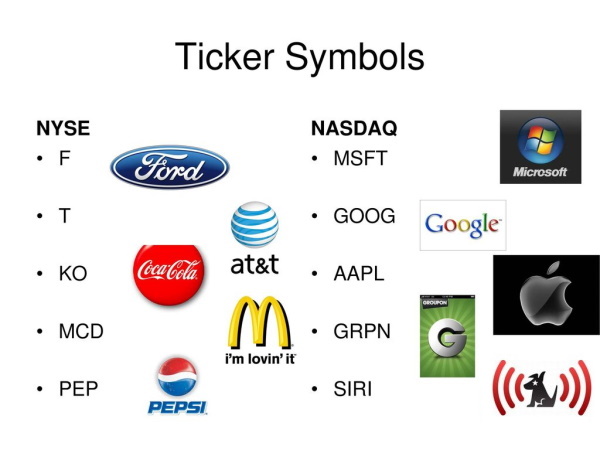

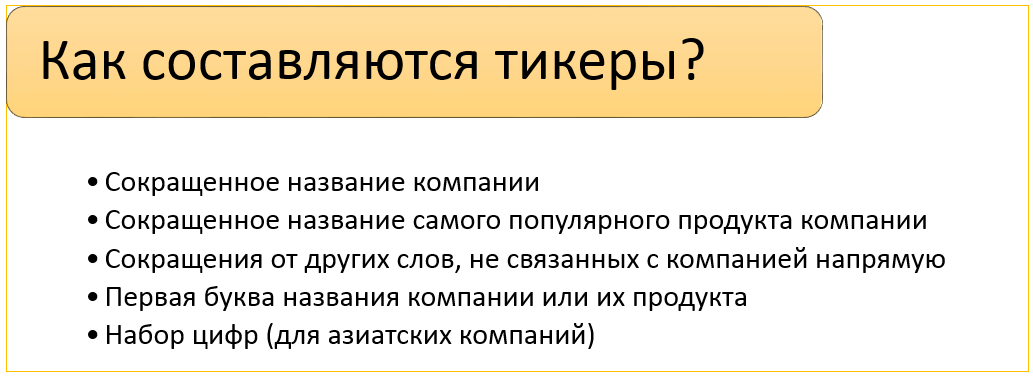

Итак, тикер – это сокращенное обозначение биржевых инструментов: акций, фондов, индексов и так далее. Однако рядом с этим обозначением нужно прописывать название биржи, так как код часто действует только в ее пределах. То есть, на разных биржах тикеры одной и той же акции могут отличаться, и наоборот – на разных биржах один и тот же тикер может относиться к разным компаниям.

В Америке, Европе и России тикеры в основном состоят из заглавных букв латинского алфавита и созвучны с названием компании-эмитента данных акций. Например: NVDA – NVIDIA или ROSN – «Роснефть». Иногда встречаются компании, тикеры которых созвучны не с названиями, а с их основным продуктом. Например: GOOGL – Alphabet Inc. (владелец Google Inc.) или BUD – Anheuser Busch Inbev (сокращение BUD используется только на Нью-Йоркской бирже, в Германии, откуда эта компания родом, более распространен тикер ABI ).

Тем не менее строгих правил не существует: например, американская компания Steinway & Sons, производящая фортепиано и другие музыкальные инструменты, имеет тикер LVB – аббревиатура от имени великого классического музыканта Людвига ван Бетховена.

В Азии, где большинство языков иероглифические, тикеры представляют собой набор цифр. К примеру, компания Sony имеет тикер 6758 и на токийской, и на немецких биржах, а вот на NYSE она идентифицируется тикером SNE ; компания Alibaba, владеющая популярным AliExpress, на Гонконгской бирже зарегистрировала тикер 9988 , а на Нью-Йоркской – BABA . Компания У. Баффета Berkshire Hathaway имеет два типа акций разной стоимости и соответственно различное обозначение для них: BRK.A (класс акций А) и BRK.В (класс В).

Чаще всего тикеры состоят из 3–4 букв, однако у каждой биржи различные требования. Например, изначально на Нью-Йоркской бирже длина ticker была ограничена 1–3 символами, а NASDAQ требовал от компаний четырехзначные названия. В 2007 году требования смягчились: компании, имеющие листинг на Нью-Йоркской бирже, могли сохранять трехзначный код при переходе на NASDAQ. Сейчас требования стали еще мягче: например, вышеупомянутая компания Alphabet Inc. имеет пятизначный тикер GOOGL и на Нью-Йоркской бирже, и на NASDAQ.

Существуют компании, зарегистрировавшие за собой тикеры, состоящие всего из одного символа. Наиболее известные из них:

- Citigroup (C)

- Ford Motor Company (F)

- AT&T (T)

- VISA (V)

⚡ Тикеры нельзя путать с международным идентификационным кодом (ISIN) – общемировым реквизитом активов, состоящим из 12 символов. ISIN используют для однозначной идентификации инструментов, а не для передачи биржевых новостей и сводок. К примеру, такой код может однозначно идентифицировать биржевой фонд на одной из европейских бирж.

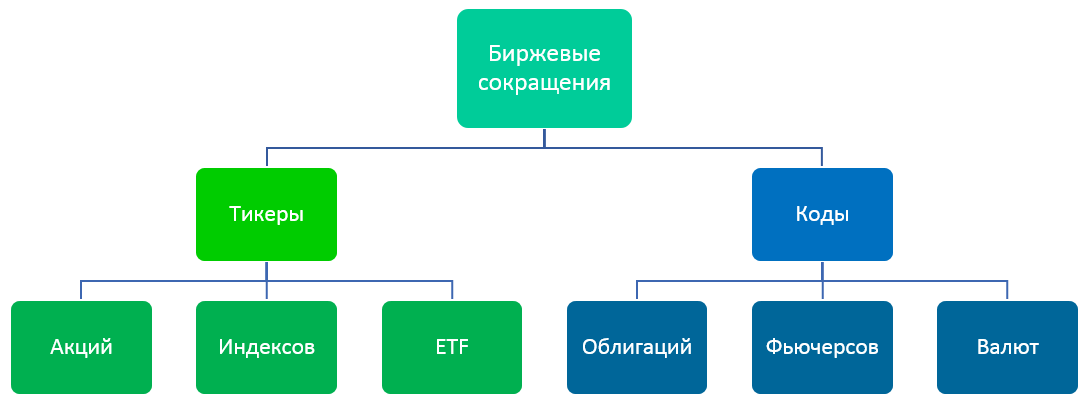

Виды тикеров

Выше уже были рассмотрены виды тикеров в зависимости от количества содержащихся в них символов. Однако их классифицируют и по принадлежности к виду биржевого инструмента, так как они присваиваются не только акциям, но и другим ценным бумагам. Можно выделить следующие основные типы:

① Тикеры акций

Каждая компания, проводя листинг на какой-либо бирже, выбирает себе свободный тикер, удовлетворяющий ее правилам. Как говорилось выше, сегодня компании обычно могут перенести старый код при переезде или выходе на другую биржу – в таком случае они зачастую смягчают требования. Главное, чтобы код еще не был занят другим эмитентом.

| Примеры тикеров акций на Московской бирже | |

| «Сбербанк» | SBER |

| «Сбербанк (прив.)» | SBER_p |

| «Газпром» | GAZP |

| «Роснефть» | ROSN |

| «Лукойл» | LKOH |

| «Яндекс» | YNDX |

| ГМК «Норильский никель» | GMKN |

| «Полюс» | PLZL |

Тикеры акций на российской и американских биржах различаются в основном не внешним видом, а количеством: в США обращается значительно больше акций известных компаний. В алфавитном порядке тикеры акций можно увидеть здесь: https://finviz.com/screener.ashx .

| Примеры тикеров акций на биржах США | |

| Amazon | AMZN (NASDAQ) |

| Apple | AAPL (NASDAQ) |

| Tesla | TSLA (NASDAQ) |

| Exxon Mobile | XOM (NYSE) |

| NVIDIA | NVDA (NASDAQ) |

| Boeing | BA (NYSE) |

| Alibaba ADR | BABA (NYSE) |

| Microsoft | MSFT (NASDAQ) |

| IBM | IBM (NYSE) |

② Тикеры индексов

Биржевые индексы упоминаются в новостных сводках еще чаще, чем акции (все слышали про индекс Доу-Джонса), поэтому краткие названия были даны и им. Тикеры индексов нередко начинаются с буквы I, а далее также идут заглавные латинские буквы: например, тикер индекса МосБиржи – IMOEX, NASDAQ – IXIC .

Однако это не обязательное правило. Многие индексы имеют тикеры без I в начале: например SPX (индекс S&P500), DJI (Dow Jones) и так далее. Коды индексов Московской биржи можно увидеть тут: https://www.moex.com/ru/indices . Выделим некоторые из них:

- RTSI (индекс РТС)

- MOEX10 (индекс Мосбиржи 10)

- MCFTR (индекс Мосбиржи полной доходности)

- RGBITR (индекс гособлигаций сроком более года)

- RUCBITR (индекс корпоративных облигаций) и др.

Список тикеров мировых индексов можно найти в разных источниках, например здесь https://www.investing.com/indices/major-indices :

- SPX – американский индекс S&P500

- DJI – индустриальный индекс Доу Джонса

- NDX – индекс NASDAQ 100

- NYA – NYSE Composite Index

- RUT – Russell 2000 Index

- FTSE – индекс компаний Великобритании

- BVSP – бразильский индекс

- N225 – индекс японских компаний

- KS11 – композитный индекс Кореи

- SSEC – композитный индекс Шанхайской биржи и т.д.

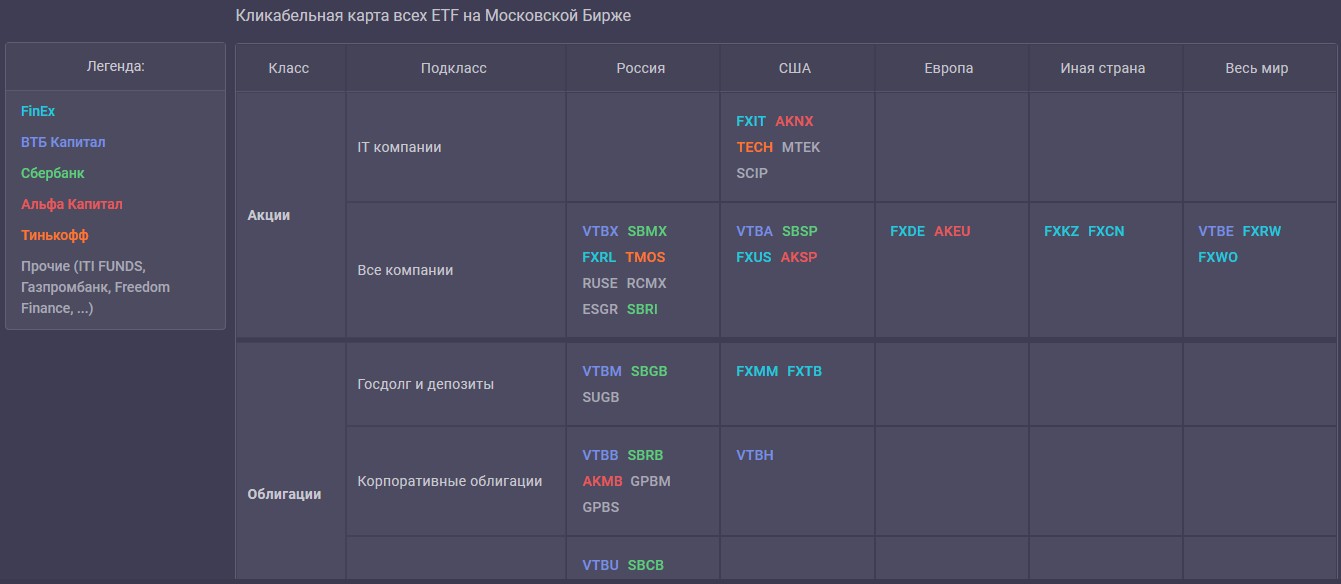

③ Тикеры ETF

По своей сути ETF – это инвестиционный фонд, акции которого торгуются на бирже. Они во многом уже потеснили своих предшественников, взаимные фонды, разделенные на классы и также имеющие тикеры: например, AB Core Opportunities Fund Class B ( ADGBX ).

Естественно, ETF также имеют собственные кодовые обозначения. Например, FXGD (тикер составлен из названия компании FinEx и инструмента GOLD, к которому он привязан), или же IVV (их тикер не передает информацию ни о компании iShares, ни об инструменте S&P 500). Популярные тикеры ETF:

- SPY – SPDR S&P 500 ETF

- VOO – Vanguard S&P 500 ETF

- QQQ – Invesco QQQ ETF

- GLD – SPDR Gold Shares ETF

- IVV – iShares Core S&P 500 ETF

- EFA – iShares MSCI EAFE ETF

- EEM – iShares MSCI Emerging Markets ETF

- IEMG – iShares Core MSCI Emerging Markets ETF

- VTI – Vanguard Total Stock Market ETF

- GDX – VanEck Vectors Gold Miners ETF

- XLF – Financial Select Sector SPDR Fund

- VEA – Vanguard FTSE Developed Markets ETF и др.

В России их функцию также выполняют очень похожие на ETF биржевые паевые инвестиционные фонды (БПИФ). Найти все биржевые фонды можно на сайте Московской биржи по ссылке https://www.moex.com/a246 или же на сайте https://rusetfs.com/map , где тикеры сгруппированы по определенным критериям:

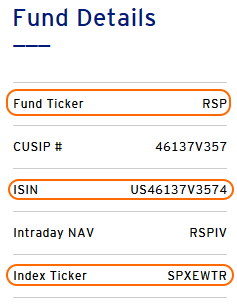

В качестве еще одного примера рассмотрим фонд INVESCO S&P 500® EQUAL WEIGHT ETF , зайдя на его главную страницу:

- Первая позиция — это тикер ETF фонда (RSP)

- Вторая — его ISIN-номер. По ticker и ISIN можно выполнять поиск фонда в торговом терминале брокера, причем ISIN предпочтительнее

- Третья позиция — это тикер индекса, который копируется фондом

④ Остальное

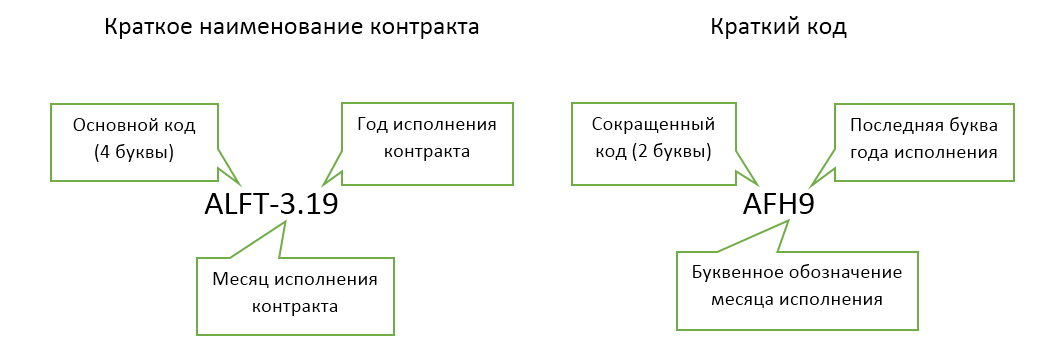

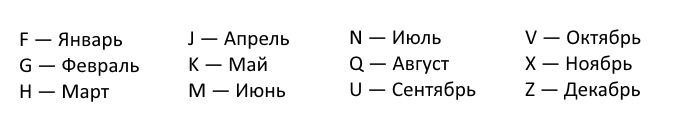

Также существуют тикеры фьючерсов/опционов, облигаций и даже валют, хотя эти названия не совсем верные.

Тикеры фьючерсов, которые вернее называть кодами, устанавливаются по своим определенным правилам. Например, на МосБирже схема составления кода выглядит следующим образом:

Для облигаций тикеры не совсем характерны, так как одна компания может выпускать большое количество серий с разными сроками погашения, доходностью и периодичностью выплат купонов. Для поиска и выбора облигаций надежнее использовать ISIN, который для иностранных эмитентов можно найти здесь: https://www.finanz.ru/obligatsii/poisk

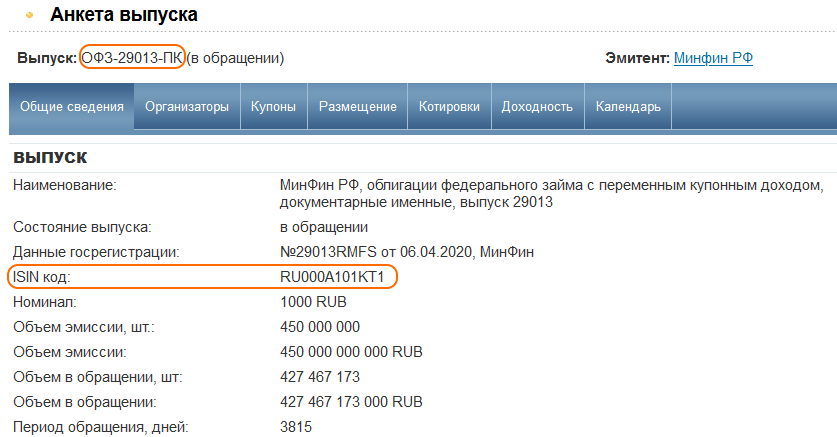

❗ Нельзя путаться между тикером облигации (кратким названием выпуска) и кодом ISIN. К примеру, облигациям федерального займа ОФЗ-29013-ПК присвоен следующий ISIN-код: RU000A101KT1. Тикеры облигаций отображают номер выпуска и иногда называются именем облигации. Смотреть данные российских выпусков можно на сайте Московской биржи или rusbonds.ru:

У валют официально также нет тикера, но их роль выполняют трехзначные коды, которые являются общепринятыми для всех бирж и стран. Вот примеры некоторых валютных кодов:

| Американский доллар | USD |

| Евро | EUR |

| Российский рубль | RUB |

| Юань | CNY |

| Швейцарский франк | CHF |

Как незнание тикеров приводило к потере денег?

История знает несколько примеров, когда люди после какой-либо новости массово начинают скупают акции малоизвестных компаний, путая их с другими акциями или иными биржевыми инструментами.

💥 FAANG и Fangdd

Один из таких случаев произошел совсем недавно, в июне 2020 года. Акции китайской онлайн-платформы для торговли недвижимостью Fangdd Network Group (DUO) за день выросли в 13 раз: с 10 до 127 долларов – а затем в течение пары дней вернулись на свои прежние значения, оставив многих инвесторов с убыточными позициями.

Точного ответа, как могло произойти подобное «сумасшествие», до сих пор нет. Многие связали это с тем, что акции компании слишком напоминают популярную среди инвесторов аббревиатуру FAANG. FAANG – сокращение от первых букв 5 крупнейших высокотехнологичных компаний США: FB, AMZN, AAPL, NFLX, GOOGL.

Кроме того, существует геолого-разведывательная компания Diamondback Energy Inc. с тикером FANG, торгуемая на NASDAQ. Ее сокращение еще больше схоже с аббревиатурой FAANG. Вывод прост: инвесторы обязаны знать, что такое тикеры, и уметь ими пользоваться, чтобы случайно не купить совершенно другой актив.

💥 ZOOM и ZM

Еще один интересный случай произошел, когда о листинге на бирже NASDAQ объявила американская компания Zoom Video Communications. Ее тикер – ZM, однако множество инвесторов по ошибке начали вкладывать деньги в акции китайского производителя телекоммуникационного оборудования Zoom Technologies с тикером ZOOM.

В начале 2019 года ее акции стоили менее 1 цента, а в середине года превысили отметку в 5 долларов. Взрывной рост, видимо основанный на невнимательности инвесторов, длился довольно долго, однако постепенно акции упали до 25 центов. Сейчас компании присвоили другой тикер – ZTNO. А Zoom Video Communications так и остался с тикером ZM.

В реальности подобных случаев невнимательности очень много, просто массовыми становятся единицы из них. Например, очень легко можно спутать акции Apple (тикер – AAPL) с малоизвестной компанией Apple Hospitality REIT (тикер – APLE), занимающейся недвижимостью. Хотя в целях защиты от таких случаев многие современные терминалы при вводе тикера отображают в плавающем меню название соответствующей компании или фонда.

Азы фондового рынка. 10 главных терминов

Под словом « инвестиции » можно понимать разное. В самом широком смысле — это вложение денег во что-то сейчас, чтобы приумножить их в будущем.

Вы можете открыть вклад в банке, купить квартиру и потом сдавать ее или продать по более высокой цене, пойти на курсы повышения квалификации, чтобы получить новые навыки и повысить себе зарплату или открыть бизнес.

А можете инвестировать на фондовой бирже. Это своего рода рынок, на котором встречаются покупатели и продавцы. Там можно купить доли в компаниях, одолжить государству или предприятиям деньги под проценты, торговать золотом, серебром, нефтью и еще множеством вещей, которые вам только могут прийти в голову.

Итак, если вы впервые столкнулись с инвестициями, биржей и вообще этой сферой, то стоит познакомиться с самыми основными терминами. Вот они.

Брокер — профессиональный участник рынка ценных бумаг, за деятельностью которого следит государство и Центральный банк. С его помощью вы можете покупать и продавать ценные бумаги, торговать валютой и другими финансовыми инструментами.

Осуществлять все эти манипуляции с помощью брокера вы будете на бирже. В мире существует много разных бирж. В России это Московская и Санкт-Петербургская. Физическим и юридическим лицам напрямую торговать на бирже запрещено. Поэтому брокер — это посредник между вами и биржей.

За свои услуги брокер берет небольшую комиссию, и у всех они разные. Также брокер заплатит за вас подоходный налог, если вам удастся заработать на бирже. Подробнее о том, как выбрать лучшего брокера и какие бывают комиссии, можно почитать в другой нашей статье.

Это все, что можно купить на бирже. Ценная бумага — документ, который дает вам право на владение каким-то финансовым инструментом. Самые распространенные ценные бумаги — акции и облигации .

Слово «бумаги» не стоит воспринимать в прямом значении слова. При покупке брокер не вручит вам в буквальном смысле бумажку. Но он запишет у себя, что теперь та или иная бумага принадлежит именно вам. По сути, это электронные записи, которые подтверждают, что вы являетесь владельцем чего-то.

Это цена, по которой торгуется какая-то конкретная ценная бумага. Как ценник в магазине на продукты. Котировки отображают последнюю цену, по которой инвесторы купили или продали ценную бумагу.

На бирже сделки совершаются чуть ли не каждую минуту, поэтому котировки постоянно меняются. Если людей, которые хотят купить бумагу, больше, чем тех, кто хочет ее продать, то цена бумаги вырастет. Если наоборот — то упадет.

Цена каких-либо ценных бумаг напрямую зависит от инвесторов и их мнения о том, стоит ли ценная бумага своих денег. Некоторые бумаги инвесторы покупают чаще других и готовы заплатить за них больше. Чем они руководствуются при этом — тема для отдельной статьи. Пока что разберемся с азами.

Это один из самых популярных видов ценных бумаг. Каждая акция — кусочек какой-либо компании. Например, покупая акцию «Татнефти», вы покупаете долю в компании.

Изначально все работает так. Компания зарабатывает деньги, но однажды ей становится мало. Она хочет получить больше средств для своих проектов. Для этого компания приходит на биржу и продает часть себя по маленьким кусочкам. Каждый такой кусочек — одна акция. Люди покупают акции, компания получает деньги на развитие. Затем акции продолжают свою жизнь — люди покупают и продают их уже между собой по разной цене на бирже.

У всех акций есть лот — минимальное количество акций, которое можно купить за один раз. Например, одна акция «Татнефти» стоит ₽760. При этом лот у «Татнефти» равняется одной акции. То есть самое минимальное количество денег, которые вы можете потратить на «Татнефть», — это ₽760. А вот у «Газпрома» одна акция стоит ₽250. Но при этом один лот равен десяти акциям. Это значит, что самая маленькая сумма, которую вы можете потратить на покупку доли в «Газпроме», составит ₽2500.

Дивиденды — это деньги, которые вам платит компания, акциями которой вы владеете. Это часть заработанной прибыли, которую компания готова отдать вам. На одну акцию заранее определяется сумма денег, которую вы можете получить. Например, ₽7 на одну акцию. В зависимости от того, сколько у вас акций, столько денег в виде дивидендов вы и получите.

Но компании не обязаны платить дивиденды. А те, кто платит, обычно составляют дивидендную политику. В ней компании рассказывают, сколько собираются платить своим акционерам, собираются ли вообще и как часто. Чаще всего руководствуются двумя принципами, когда выплачивать дивиденды, а когда — нет.

В первом случае у компании дела идут хорошо — она зарабатывает достаточно денег, вкладывает в развитие и у нее остается еще достаточно свободных средств. Их компания обычно распределяет между своими акционерами — выплачивает дивиденды. Во втором случае руководство компании может решить, что на данном этапе нужно вложить все свободные средства в развитие бизнеса и новые проекты. Тогда компания может не выплатить своим акционерам дивиденды.

Облигации — второй вид самых популярных ценных бумаг на фондовом рынке. Когда вы покупаете облигацию, то одалживаете деньги и за это получаете проценты. Одолжить деньги можно все тем же компаниям или государству. В первом случае это будут корпоративные облигации, во втором — государственные. Последние еще называют ОФЗ (облигации федерального займа).

Когда компания выпускает акции, она продает свои доли, когда облигации — занимает у инвесторов деньги. Часто бывает, что одна компания выпустила на биржу и акции, и облигации. Государственные облигации часто приводят в пример как альтернативу банковскому вкладу. Они считаются надежным финансовым инструментом, потому что вероятность банкротства государства в отличие от компаний меньше. А вот проценты, которые государство может вам заплатить за то, что вы дали ему денег в долг, бывают выше банковских.

У всех облигаций есть так называемый срок погашения — это день, когда компания или государство полностью вернут занятые у вас деньги. Облигации могут выпускать с разным сроком погашения — и через три года, и через десять лет. Если вы не хотите дожидаться этой даты, можете продать облигацию на бирже другим людям.

Купон — выплаты по облигациям. Это как раз те проценты, которые вам будет платить компания или государство за то, что вы одолжили им денег. Вы будете получать купонные выплаты, только пока владеете облигацией. Как много денег вы получите по конкретной облигации, можно посмотреть заранее. Например, на сайте биржи, где торгуется эта облигация. Купоны есть не у всех облигаций.

Купон можно сравнить с процентом по кредиту, который с вас берет банк. Только в нашем случае вы сами этот банк, потому что даете в кредит свои деньги кому-то другому.

Это обозначение ценной бумаги, товара или валюты на бирже. Он нужен, чтобы легко найти любой финансовый продукт у брокера и купить.

Тикер акции состоит из основных букв в названии компании. Например, тикер «Газпрома» на Московской бирже — GAZP. Тикер Apple на американской бирже NASDAQ — AAPL. Тикеры одной и той же компании могут различаться на разных биржах. Тикер облигации выглядит как 12-значный код из цифр и букв. Он обычно заключает в себе краткую информацию по конкретной облигации.

Тикеры есть у всех финансовых инструментов, которые можно купить на бирже. Например, у валюты RUR — это российский рубль, USD — доллар США, EUR — евро. У драгоценных металлов и нефти тоже есть тикеры.

Голубыми фишками называют бумаги самых крупных, надежных, старых и проверенных компаний. Они обычно стабильно зарабатывают хорошую прибыль, развивают свой бизнес, без перебоев выплачивают дивиденды.

Этот термин изначально пришел из казино. Голубыми фишками называли те, которые имели самую высокую стоимость в игре. Сегодня компании, которые входят в список голубых фишек, во многом определяют основное движение фондового рынка. Биржи в разных странах объединяют самые надежные компании в индекс и отслеживают движение их котировок. С помощью этого можно примерно представить, что происходит на фондовом рынке.

К примеру, в России голубыми фишками считаются бумаги «Татнефти», Сбербанка, «Газпрома», МТС, X5 Retail Group, «Магнита», НЛМК и других. В США это бумаги Microsoft, Apple, Visa, AT&T и другие.

Когда вы уже открыли счет у брокера, выбрали и купили разные ценные бумаги — считайте, что у вас появился инвестиционный портфель . По сути, это список того, что вы купили на один брокерский счет .

Портфель можно составить и виртуальный — перед тем, как открывать реальный счет. Определите, что вы хотите купить на бирже, в каких пропорциях, на какой срок, с какой целью, по какой цене. Портфель предполагает, что вы будете получать доход от владения бумагами. Поэтому, чтобы не ошибиться с выбором финансовых инструментов, изучите их заранее и подробно.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Краткое обозначение акций компании, валюты или товара на бирже. Чаще всего состоит из букв, использованных в названии компании. Реже — из цифр (на азиатских биржах). В тикерах облигаций указаны базовые характеристики ценной бумаги — обычно цифрами. Тикеры валют состоят из трех букв. Первые две обозначают страну, а третья — первая буква в названии валюты (например, RUR — это российский рубль, а USD — доллар США). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности. Подробнее

Что такое «Тикер». RUS,USA и КРИПТА.

Представим себе ситуацию, что вы открыли брокер у счета, прошли все круги ада устанавливая самое популярное в России торговое обеспечение (если конечно вы не торговый клиент «Инсайд»), подключились к торгам и решаете что именно купить или продать. И вот в этом моменте может возникнуть неожиданная пауза в процессе…как быстро найти интересующую вас акцию?

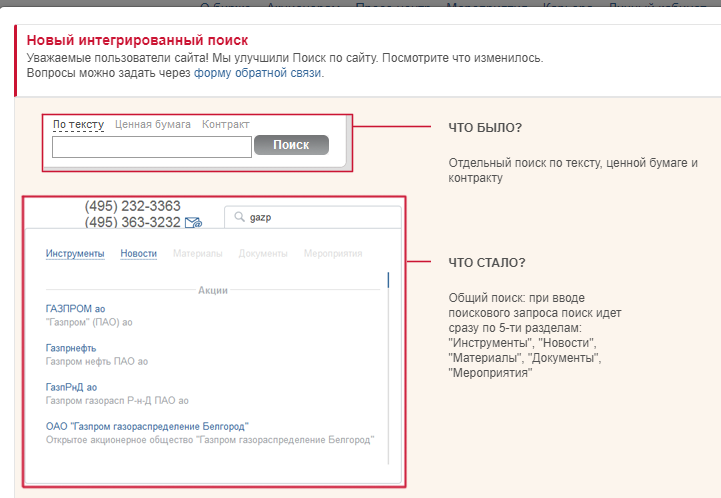

На любой бирже акцию не называют по полному имени! Точнее эта возможность есть. Но так мало кто делает. Кому интересно печатать на клавиатуре «Газпромнефть» или «Роснефть»? Что поможет нам с вами решить эту проблему? Можно посетить сайт «Московской биржи» и воспользоваться их поиском. Стоит похвалить создателей сайта — получилось интуитивно:

ТИКЕР — короткое наименование бумаги. Это то, что нам поможет. Мы опустим историю появления, так как этот момент раскрыт в видео (ВНИЗУ СТАТЬИ). А поговорим о практической стороне.

Как раньше читали котировки? При помощи специального аппарате, который пропечатывал актуальные котировки. Лента с биржи NYSE:

А сейчас это выглядит так:

Что же такое тикер? Тикер это уникальное сокращенное наименование актива. Например:

SBER — акция «Сбербанк».

ETHBTC — валютная пара Эфир к Биткоину.

TSLA — акция «Тесла».

Если вы не сталкивались с рынком, то эти сокращения покажутся странным, но это вряд ли. Ведь все смотрят деловые каналы. Например так:

Информационная лента с канала «РБК»:

Подразумевается один важный момент — каждый идентификатор уникален. В рамках каждой конкретной биржи это правило будет соблюдаться. Каждая компания для разных категорий акций имеет различный тикер.

- SBER — обыкновенная акция «Сбербанка».

- SBERP — привилегированная акция «Сбербанка».

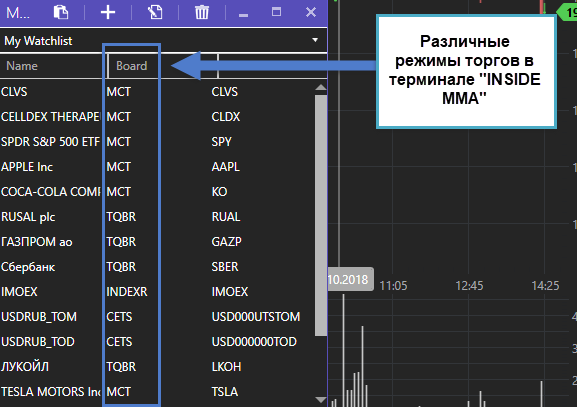

Что еще необходимо для уточнения? На нашей бирже существует еще один дополнительный идентификатор. Он называется «режим торгов». Большинство терминалов отображают этот как «board».

- MCT — рынок Америки.

- TQBR — рынок «Московской биржи». Первый уровень листинга.

- INDEXR — индексы нашего рынка.

- CETS — Спот рынок валюты.

Котировальный список это удобный способ контролировать ликвидность актива. Сама биржа распределяет акции по этим спискам, ранжируя их по степени надежности.

Но как определить тикер точно. Ведь на том же крипторынке много бирж? И здесь приходится вводить уточнение! Cейчас появился рынок криптовалюты. Он идеальный пример такого уточнения. Например наш терминал работает через биржу «binance». И там торгуется валютная пара ethbtc. Но если мы хотим узнать актуальную ситуацию по этой паре по всем ликвидным рынкам, то придется уточнить.

И это выглядит так:

Такое уточнение дает точную информацию по активу и биржевому центру, где вы хотите ее найти.

В этом плане Америка дает более четкую информацию. Вы просто вводите название акции и брокер сам вам предлагает доступные варианты. Конечно, при выводе акции или актива на рынок, стараются подобрать уникальное сокращенное название. И в 99% случаев так и будет. Но бывают исключения! В этом случае от вас потребуется просто уточнить информацию касательно актива.

Источник https://investprofit.info/ticker/

Источник https://quote.rbc.ru/news/training/5e2044559a7947497f0c4340

Источник https://inside-trade.ru/chto-takoe-tiker-i-kotirovalnye-spiski-rus-usa-i-kripta/