Что такое гамма-сквиз или как «попадают» маркетмейкеры — Андрей Михайлец на vc. ru

Гамма (γ)

В мире финансов гамма означает скорость изменения дельты. Более конкретно это понятие используется при обсуждении опционов. Гамма для опционов записывается в виде процентного значения. Она представляет собой изменение дельты опциона при каждом однопунктовом изменении цены базовой акции.

Гамма постоянно меняется, даже когда цена акции движется незначительно. Гамма наиболее близка к своему пику, когда цена акции близка к цене исполнения опциона. Стоимость опциона — и, следовательно, гамма опциона — уменьшается по мере того, как опцион все дальше уходит от денег.

Резюме:

- Гамма — это производная греческой метрики, измеряющая скорость изменения дельты.

- Гамма — одна из четырех общепринятых метрик для оценки риска при работе с опционами. Также используются дельта, вега и тета.

- Длинные опционы имеют положительную гамму при росте цены; короткие опционы имеют отрицательную гамму при снижении цены.

Четыре показателя

Существуют четыре общепринятые метрики для оценки риска, когда речь идет о позициях по опционам на акции. Эти четыре метрики, обычно называемые «греками», являются ключевыми показателями, о которых должны знать трейдеры опционов, даже те, кто не использует греческие числа при принятии торговых решений. К четырем показателям, о которых важно знать всем трейдерам, относятся:

1. Дельта

Дельта измеряет изменение премии опциона в зависимости от того, как изменяется цена базовой ценной бумаги. Для дельты значения варьируются от -100 до 0 (путы) и от 0 до 100 (коллы). Она дает возможность прогнозировать изменения цены опциона на основе корреляции опциона с ценой базового актива.

Например, если дельта опциона равна 50, то теоретически стоимость опциона будет увеличиваться на 50 центов на каждый один доллар роста цены базовой акции. Дельта также рассматривается как метрика вероятности. Дельта в 0,50 интерпретируется как вероятность того, что опцион будет в деньгах в момент истечения срока его действия, примерно 50/50.

2. Гамма

Гамма — это метрика для измерения изменений дельты за определенный период времени. Значения дельты регулярно меняются по мере колебания цены базового актива. Гамма полезна тем, что помогает трейдерам увидеть скорость изменений и их влияние на стоимость и премии опционов. Это может помочь им в дальнейшем прогнозировании возможных будущих движений цен.

Гамма опциона выражается в процентах. Значение гаммы опциона, как и стоимость самого опциона, снижается по мере приближения срока действия опциона.

3. Тета

Тета измеряет, как снижается временная стоимость опциона на протяжении всего срока его действия (временной распад). С каждым прошедшим днем потенциал прибыльности опциона снижается. Чем ближе к дате истечения срока действия опциона, тем быстрее скорость распада. В последние недели перед истечением срока опциона скорость, с которой опцион теряет временную стоимость, ускоряется.

4. Вега

Вега — это метрика подразумеваемой волатильности. Другими словами, вега измеряет влияние изменений волатильности базового актива на цену/стоимость опциона. В частности, он отражает влияние на опционы каждого 1%-го увеличения или уменьшения волатильности базового актива. Уровень волатильности базового актива обычно оказывает большое влияние на цены опционов.

Более высокая волатильность обычно означает более высокие опционные премии, в то время как более низкая волатильность приводит к более низким премиям. Многие опционные трейдеры стремятся покупать опционы в периоды низкой волатильности и продавать их в периоды высокой волатильности, чтобы максимизировать прибыль.

Гамма в модели Блэка-Шоулза

Использование греческих метрик было популяризировано в модели Блэка-Шоулза, которая является финансовой моделью, предоставляющей информацию о динамике финансового рынка, в частности, когда используются производные инвестиционные инструменты.

Гамма и другие греческие метрики помогают показать, насколько чувствительна стоимость производных инструментов к изменениям стоимости базового актива. Гамма, как отмечалось выше, сама является производной от одного из других греческих метрик — дельты.

Опционы колл обычно имеют плюсовую, или положительную гамму, в то время как опционы пут обычно имеют отрицательную гамму.

Дополнительные ресурсы:

Портал Finansistem поможет любому человеку стать финансовым аналитиком мирового класса. Для дальнейшего развития вашей карьеры вам будут полезны дополнительные ресурсы, представленные ниже:

Что такое гамма-сквиз или как «попадают» маркетмейкеры

Гамма-сквиз — это то, что происходило параллельно с шорт-сквизом на таких акциях, как AMC и GME (Game Stop), и это то, что в значительной степени объясняет рост акций Tesla в последнее время. Давайте разберемся (будет непросто, но очень интересно, а если понравится текст, не забудьте подписаться на мой Telegram канал в конце статьи), что это такое и причем тут маркет мейкеры.

Вначале немного теории:

1. Опцион — это контракт, дающий право совершить сделку с базовым активом. Опцион Кол дает право купить, опцион Пут — продать. Цена, по которой будет совершена сделка, называется страйк опциона.

2. Чем дальше опцион от текущей цены, тем меньшее влияние на его стоимость она оказывает, потому как зачем вам покупать акции, например, по $200, если текущая цена акции всего $50. Поэтому даже если она вырастит до $55, это не окажет большого влияние на стоимость опциона со страйком $200.

3. Чем ближе опцион к текущей цене, тем большее влияние на него оказывает ее изменение. Если текущая цена акции $50, а страйк опциона $45, то очень вероятно, что этот опцион будет исполнен, а изменение цены до $40 или $55, будет оказывать значительное влияние на его стоимость.

4. Так вот, влияние цены акции на стоимость опциона определяется через такой коэффициент (в теории все эти коэффициенты называются греки) как Дельта. Дельта показывает, насколько меняется цена опциона в зависимости от изменения цены базового актива. Например, акция выросла на $1, а опцион всего на 10 центов, это значит, что у этого опциона дельта 0.1 или 10%.

5. Но, как мы поняли из тезисов выше, влияние цены базового актива не перманентно, и меняется в зависимости от того, насколько далеко или близко к текущей цене находится страйк опциона. И изменение этого влияния (изменение дельты) показывает следующий грек, который называется Гамма.

Причем же тут маркет мейкеры? Дело в том, что маркет мейкеры, как правило, являются нетто продавцами опционов. И они вынуждены хеджировать свою опционную позицию. Как выглядит этот хедж? Например, текущая цена акции $50, у вас есть 10 опционов со страйком $60. Дельта одного опциона 0.1. Маркет мейкеру, для того чтобы уровнять эту позицию, достаточно иметь в портфеле 100 акций (каждый опцион дает право купить 100 акций). Что происходит если цена акции растет? Например, цена акции выросла до $55, а дельта опциона выросла до 0.2. Теперь, чтобы захеджировать 10 опционных контрактов, маркет мейкеру нужно уже 200 акций, и, соответственно, он должен пойти и их купить. И чем больше растут акции, тем больше акций для хеджирования этой позиции нужно маркет мейкеру.

Вот мы плавно (но, видимо, не очень просто) подошли к тому, что же такое Гамма сквиз. На спокойном рынке, даже если акции растут, у маркет мейкера достаточно ликвидности, чтобы управлять своей позицией и не оказывать значительного влияние на стоимость акций. Но, когда на рынок приходит большое число покупателей, которые покупают как акции, так и опционы Кол, то это приводит к тому, что маркет мейкеру необходимо много акций, для того, чтобы захеджировать эти опционы. А по мере роста цен на акции, акций для хеджа нужно все больше и больше.

И т.к. в рынке и так много покупателей, то действия маркет мейкера приводят к замкнутому циклу: нужно хеджировать опционы — покупаю акции — цена на акции растет из-за этих покупок — дельта опционов растет и нужно больше акций для хеджа — идем на рынок и вновь покупаем акции, двигая их стоимость вверх своими действиями — растет дельта опционов и акций нужно еще больше.

Это то, что мы наблюдаем на акциях Tesla в последнее время. Рост цен на акции привел к всплеску активности на опционах, и как следствие, к появлению такого феномена как Гамма сквиз у маркет мейкера.

А вот и мой Telegram канал, в котором вы найдете больше полезной и интересной информации о рынках и инвестициях.

Опционы для начинающих. Гамма

Если по-научному, то гамма это вторая производная цены опциона.

Ага, осталось вспомнить что такое производная.

Если по проще, то производная это скорость. Т.е. дельта (первая производная) — это скорость изменения цены опциона от изменения цены БА, а гамма – это скорость изменения дельты опциона (т.к. она вторая производная) от изменения цены БА. Получается, что гамма – это ускорение цены опциона в данной точке БА.

Сейчас БА = 100000

Опцион колл со страйком 102500 и дельтой 0.45

БА смещается на 100пп. И его дельта станет уже 0.454

В переводе на «фьючерсный» язык – наша позиция выросла в лотах.

Наша позиция «спирамидилась», но не дискретно (как если бы мы просто докупили один лот), а плавненько с каждым пунктом цены БА.

Теперь нам нужно все это как-то представить графически. Мы должны понимать, что будет не только с ценой опциона через х-пунктов, но и с дельтой, и с гаммой.

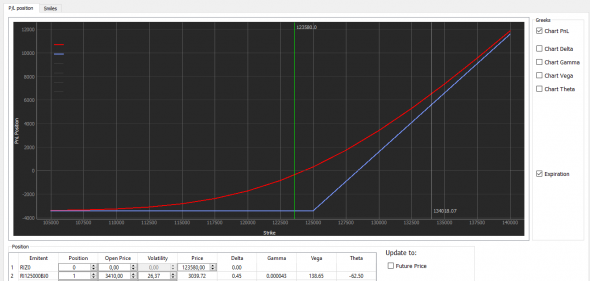

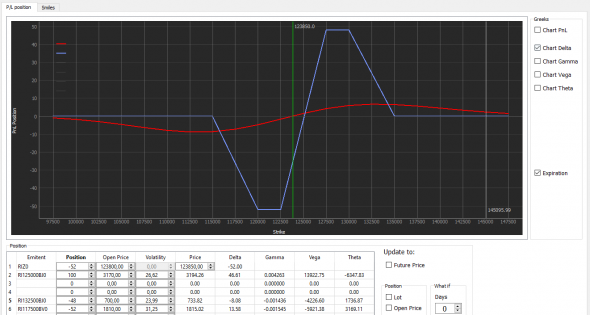

Для этого берем аналитик и «закидываем» в него опцион колл на центральном страйке:

Как мы видим, дельта такого опциона 0.45, а гамма 0.000043

Это значит, что наша дельта будет изменяться с каждым шагом БА на 0.000043. Вроде и не много. Но. Во-первых, посчитайте, что будет с дельтой через 1000-2000 пунктов. Для фьюча на РТС это норма дня.

Дельта = 0.45 + 0.000043 х 2000 = 0.45 + 0.086 = 0.536

Дельта изменилась на 19%

Такой подсчет, конечно, очень грубый. Т.к. гамма тоже будет меняться в зависимости от цены БА. Вот чтобы совсем не сойти с ума от таких изменчивых параметров – есть в аналитиках графическое представление:

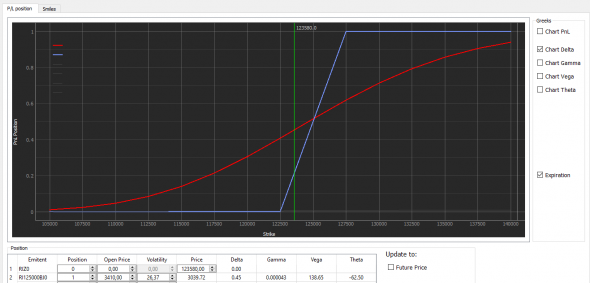

Вот тут наглядно видно, как меняется дельта. Совсем не линейно и не одинаково. Это как раз и подтверждает, что гамма тоже не линейна:

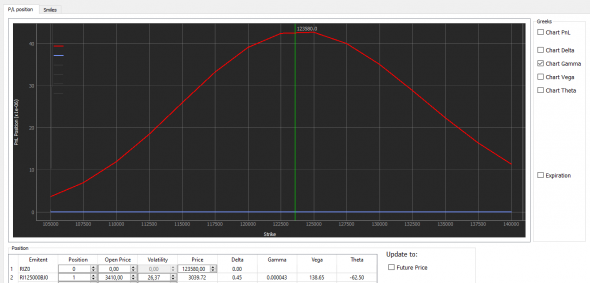

Хорошо видно, что когда опцион на деньгах, то гамма максимальна. И чем дальше цена от страйка, тем больше гамма стремится к нулю. А все потому что опцион превращается либо в ноль с нулевой дельтой. Либо во фьючерс с дельтой 1. И в первом и во втором случае его дельта перестанет изменяться и скорость (гамма) стремится к нулевому значению.

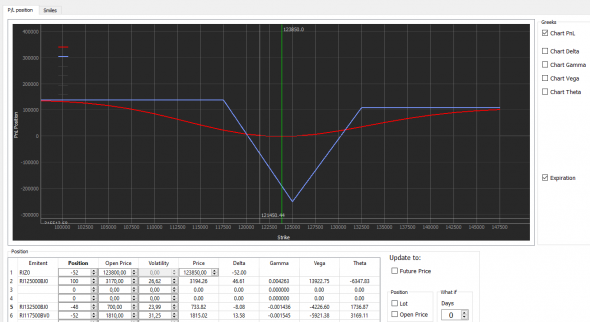

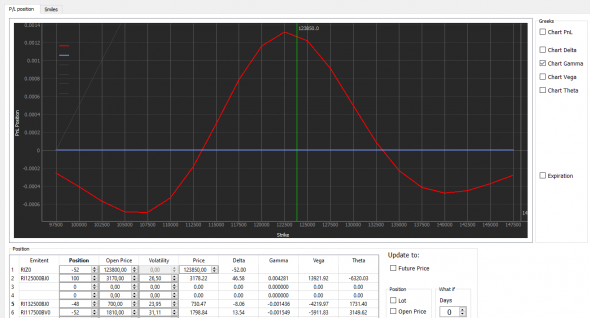

Данные графики приведены для одного купленного колла. Так редко кто торгует. Чаще собирают различные конструкции из опционов. Там графики для каждого опциона и фьючерса будут складываться и получатся совершенно другие картины:

Обратите внимание – там, где у нас дельта нейтральна (равна нулю), там гамма тоже равна нулю, но стоит чуть БА пройти в сторону, гамма тут же увеличивается (по модулю) и дельта так же нарастает (тоже по модулю).

А еще гамма может быть отрицательной – тогда дельта будет изменяться противоположно БА. Например:

Дельта положительная, а гамма отрицательная – при росте БА, дельта будет падать.

Дельта отрицательная, гамма отрицательная – при падении БА, дельта будет стремиться к нулю, т.е. уменьшаться по модулю.

В следующих уроках мы не раз будем использовать гамму в своих расчетах позиций.

Источник https://finansistem.com/gamma/

Источник https://vc.ru/u/594812-andrey-mihaylec/312888-chto-takoe-gamma-skviz-ili-kak-popadayut-marketmeykery

Источник https://smart-lab.ru/blog/646840.php