Сегменты фондового рынка

Сегменты фондового рынка

Экономика любой страны включает в себя определенный перечень рынков. Так, наряду с рынком товарного обращения существует рынок обращения в сфере финансов. Эти два элемента экономики страны тесно связаны друг с другом и оказывают взаимное влияние.

Финансовый рынок – это область экономических взаимоотношений, возникающая в момент обмена экономическими благами за счет денежных средств, исполняющих роль актива-посредника.

Можно выделить две модели денежной системы страны: система, базирующаяся на банковской сфере; система, ориентированная на движение ценных бумаг.

Финансовый рынок страны представлен сегментами, где сегмент является объединением экономических субъектов рынка по схожим признакам. Обычно для сегментации используется определенный набор признаков, из которых можно выделить такие параметры, как:

- Географический фактор определяет сегментацию по регионам, климатическим условиям, плотности населения, либо по административным признакам.

- Демографический фактор формируется на базе данных о возрасте, поле, профессиональной деятельности, религиозной принадлежности, уровне образования.

- Социальные признаки позволяют выделить группы с разным уровнем достатка, разного образа жизни.

- Поведенческий признак отражает потребности субъектов рынка, на основании ментального восприятия.

Сегментация рынка финансов показана на рисунке ниже:

Рисунок 1. Сегментация рынка финансов. Автор24 — интернет-биржа студенческих работ

Готовые работы на аналогичную тему

Особенности и функции фондового рынка

Фондовый рынок или рынок ценных бумаг представляет собой сферу экономических отношений между субъектами рынка в части производства и распоряжения ценными бумагами.

Сам фондовый рынок выполняет ряд важных функций, к которым относятся:

- Перераспределение денежных активов между различными отраслями экономики, а так же между регионами страны.

- Обеспечение хозяйствующих субъектов денежными средствами. Как правило, выпуск ценных бумаг производится коммерческими организациями с целью привлечения новых финансовых потоков.

- Ценообразование на ценные бумаги.

- Оптимизация предложения и спроса.

- Создание благоприятного климата для импорта и экспорта денежных средств.

- Законную смену права собственности.

- Концентрация денежных средств.

- Укрупнение бизнес-структур.

- Отображение данных об эффективности использования финансовых инструментов.

- Обеспечение работы денежных средств, путем перевода личных средств населения в сферу инвестирования.

Отметим, что движение денежных средств осуществляется в форме фондовых инструментов, для которых характерны публичность и открытость информации.

## Сегментация фондового рынка

Деление фондового рынка на сегменты, как и любого другого рынка производится по набору определенных признаков, с учетом специфики самого механизма экономических взаимоотношений на рынке. Рынок ценных бумаг обслуживает товарный рынок путем использования определенных инструментов. На их основе можно провести разбивку рыночных отношений на следующие сегменты:

- Денежные средства, выраженные фондовыми инструментами. Сюда относят краткосрочные фондовые инструменты, например, векселя, депозиты, облигации, а так же производные от них документы, характерные для краткосрочных сделок.

- Капитал, выраженный в ценных бумагах. Сюда относят акции компаний, долговые обязательства, преимущественно государственного производства, а так же активы произведенные на их основе.

- Товарное движение, обеспеченное фондовыми инструментами. Сюда относят складские свидетельства, жилищные сертификаты, закладные.

- Сегментацию фондового рынка можно провести по принципу проведения торговых сделок с использованием фондовых инструментов. Таким образом, можно выделяют следующие сегменты рынка:

- Рынок первичного размещения фондов. Для него характерны экономические отношения по распоряжению денежными документами, выпущенными, либо размещенными впервые. Отличительной особенностью этого рынка является прозрачность информации, дающая возможность инвесторам определить эффективные фондовые инструменты. Структура этого сегмента выстроена так, что информация по операциям и денежным инструментам является доступной. В России преобладает данный вид фондовых отношений, так как развитие финансовых механизмов в стране насчитывает всего несколько десятилетий.

- Рынок повторного размещения характеризуется обращением ценных бумаг, ранее выпущенных в экономическое взаимодействие на первичном рынке. Важнейшим отличием вторичного рынка является его ликвидность. Субъект, обеспечивающий взаимодействие участников данного сегмента называется фондовой биржей. Здесь работают профессиональные игроки и, как правило, их взаимодествие производится на основе законодательных и нормативных актов, то есть деятельность на фондовой бирже является наиболее безопасной.

Основные функции фондовой биржи представленны на рисунке ниже:

Рисунок 2. Основные функции фондовой биржи. Автор24 — интернет-биржа студенческих работ

Существует также внебиржевой сегмент фондовых отношений. Здесь производятся сделки по бумагам, не прошедшим процедуру листинга, либо участвуют бумаги, которые не смогли пройти отбор для обращения на фондовой бирже. Как правило, любая биржа имеет свои нормы для вхождения новых участников.

Сейчас появилось множество форм фондовых отношений на стыке контролируемых и неконтролируемых площадок. Обычно такие прибиржевые площадки создаются крупными фондовыми биржами для обеспечения финансовых операции между представителями среднего и малого бизнеса.

Однако, их не биржевой характер не влияет на качество проводимых сделок. Все действия на таких биржах определяются правилами, установлеными нормативными актами. Создание подобных организаций позволило фондовым биржам привлечь новых потребителей своих услуг, тем самым обеспечив приток фондовых инструментов из сегментов, для которых участие в торгах на крупных аукционах ранее представлялось невозможным.

Что такое фондовый рынок

Фондовый рынок — это совокупность специализированных площадок, на которых сегодня проходят торги ценными бумагами. Инвесторам-новичкам не всегда понятно, как эта система работает, каковы функции фондового рынка, какие виды активов на нем обращаются. В данной статье мы детально разберемся, что же такое фондовый рынок, рассмотрим его устройство и выясним, как на нем торговать рядовому инвестору.

Определение фондового рынка и его участники

Фондовый рынок — это организованный и централизованный рынок ценных бумаг. Выражаясь проще, это место, где проходят торги акциями, облигациями, депозитарными расписками, паевыми фондами и прочими финансовыми средствами. Современный фондовый рынок представляет собой целую экосистему из взаимосвязанных механизмов, затрагивающих не только операции передачи ценных бумаг от одних собственников другим, но и процедуры листинга, эмиссии, налогообложения и ряд других процессов. Эта экосистема является саморегулируемой.

У фондового рынка имеются характерные признаки:

- наличие торговой площадки (в России, к примеру, это Московская и Санкт-Петербургская биржи);

- обязательный механизм отбора финансовых активов, строго соответствующих внутренним критериям;

- стандартизация торговых процессов и их ограниченность во времени;

- централизованное оформление сделок и гарантия их исполнения;

- контроль уполномоченных органов за деятельностью всех участников рынка;

- установка и предоставление официальных биржевых котировок.

В работу фондового рынка вовлечено несколько групп участников:

- эмитенты — коммерческие фирмы, органы власти государств и их субъектов, выпускающие в обращение ценные бумаги;

- инвесторы и трейдеры — физические и юридические лица, инвестиционные фонды, государственные органы власти, покупающие и продающие активы;

- регуляторы — контролирующие органы, следящие за деятельностью биржевых участников (в России — Центробанк);

- посреднические компании — маркетмейкеры, дилерские центры, брокерские конторы, среди задач которых — обеспечение ликвидности финансовых инструментов и организация доступа на биржу инвесторам;

- инфраструктурные организации — биржи, депозитарии, репозитарии, клиринговые центры, обеспечивающие реализацию биржевых механизмов.

К участникам также относятся организации и лица, оказывающие сопутствующие услуги: консультационные, аудиторские, оценочные и др. Они не принимают непосредственного участия в функционировании фондового рынка, а лишь помогают другим его участникам осуществлять свою деятельность.

Устройство фондовой биржи

Фондовая биржа и фондовый рынок — схожие понятия, зачастую употребляемые как синонимы. Хотя формально фондовая биржа — составная часть рынка ценных бумаг. Это платформа, на которой проводятся сделки купли-продажи активов. Она обладает многокомпонентной инфраструктурой, включающей несколько подразделений:

- функциональное — электронные площадки для торгов и прочие системы;

- инвестиционное — брокерские, дилерские, банковские и другие организации, принимающие непосредственное участие в торгах;

- техническое — депозитарные и регистрационные системы, клиринговые палаты, обеспечивающие организацию торгового процесса;

- информационное — информагентства, деловые издания и профессиональные средства массовой информации, с которыми взаимодействует биржа.

Биржевая торговля подразумевает заключение участниками торгов сделок купли-продажи в отношении финансовых активов. Любая сделка проводится в четыре этапа:

- выставление заявки на приобретение или продажу актива;

- сверка параметров сделки на стороне покупателя и продавца;

- клиринг — проверка биржей корректности оформления сделки, сверка расчетов, оформление документации;

- исполнение сделки — процесс обмена актива на деньги.

До всеобщей компьютеризации биржевая торговля осуществлялась в реальном режиме — непосредственно в помещениях торговых залов бирж. Сегодня же все торговые процессы ведутся в онлайн-режиме. Совершать операции с ценными бумагами можно дистанционно — посредством сети Интернет. Для ведения электронной торговли необходимо лишь какое-либо устройство (компьютер, смартфон или планшет) и специальное программное обеспечение (терминал, приложение и др.)

Регулируемость фондовых бирж

За порядком и легальностью работы биржевых площадок следят регулирующие органы. Они занимаются выдачей лицензий профессиональным участникам, запрашивают и раскрывают необходимые финансовые сведения, расследуют факты нарушений, проводят санкционные мероприятия.

В разных государствах в роли регуляторов выступают различные организации: государственные органы, некоммерческие структуры, особые комиссии. В США регуляторные функции лежат на Комиссии по ценным бумагам и биржам (SEC), в Великобритании — на Управлении по финансовому регулированию и надзору (FCA), в Китае — на Комиссии по регулированию ценных бумаг (CSRC).

В РФ регулятором назначен Центробанк. Основными нормативными актами являются федеральные законы «О рынке ценных бумаг» и «Об организованных торгах». Полный перечень документов, регулирующих работу отечественных бирж, размещен на сайте Центробанка.

Плюсы и минусы фондовых бирж

В работе фондовых бирж есть свои плюсы и минусы. Среди достоинств можно отметить:

- обеспечение прозрачности финансовой информации эмитентов;

- гарантия качества и надежности эмитентов и выпускаемых ими инструментов за счет строгих процедур отбора и допуска на рынок;

- четкость внутренних правил, формирующих согласованный механизм торговли;

- большое разнообразие и высокая ликвидность активов;

- легкость и удобство торговли.

Главные недостатки связаны с финансовыми рисками: отсутствие государственного страхования инвестиций и гарантий стабильности заработка, опасность денежных потерь.

Как торговать на фондовом рынке

Рядовые инвесторы не имеют персонального доступа на фондовые биржи. Чтобы вести там торговлю, они должны использовать услуги посредников — профессиональных участников бирж. Таким посредником становится брокерская компания или доверительный управляющий (частное лицо, имеющее лицензию, или организация). Кого из них выбрать для сотрудничества, решает сам инвестор.

Брокерская контора заключает сделки на бирже от лица клиента и по его распоряжению. Такой партнер подойдет тем, кто планирует самостоятельно принимать все торговые решения. Доверительный управляющий торгует от своего имени, но на средства клиента и по выбранной им стратегии. Доверительное управление удобно тем, кто не имеет желания или возможности заниматься инвестициями самостоятельно.

Мы рассмотрим процесс организации биржевой торговли через брокерскую компанию.

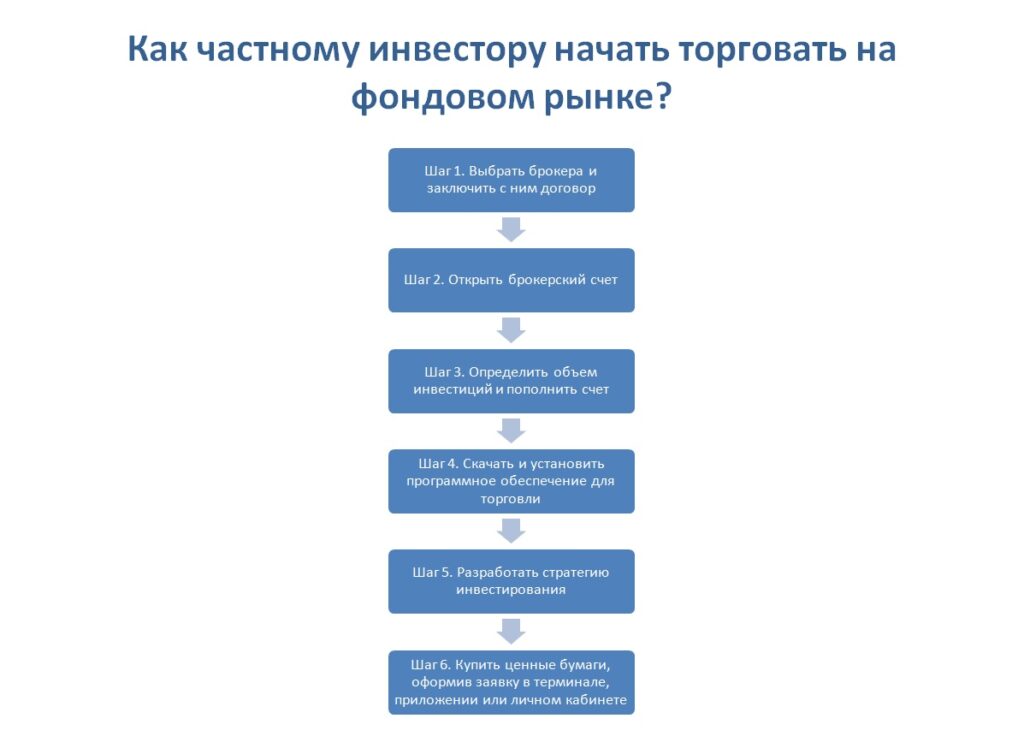

Чтобы получить доступ к торгам на фондовом рынке и начать инвестирование, физическому лицу необходимо выполнить ряд последовательных действий:

- Выбрать брокерскую контору и подписать с ней договор. Предварительно нужно изучить условия обслуживания — комиссии, тарифы, перечень услуг — и убедиться, что они подходят.

- Открыть брокерский счет в выбранной компании. С этого счета будут осуществляться торговые операции.

- Определить примерный объем инвестиций и внести необходимые денежные средства на брокерский счет любым удобным способом.

- Скачать и установить программное обеспечение (ПО), требующееся для биржевой торговли. Это может быть терминал, мобильное приложение и другие специализированные программы. Базовое ПО рекомендует и предоставляет брокер, вспомогательное можно найти на специализированных ресурсах. Ряд брокеров реализует возможность торговли через личный кабинет на сайте. В этом случае установка ПО не обязательна.

- Разработать стратегию инвестирования: определить временной горизонт для вложений, категории предпочтительных ценных бумаг — акции, облигации, паевые фонды и пр., — подобрать подходящих эмитентов и конкретные бумаги. Опытные инвесторы при подготовке стратегии тщательно изучают рынок, аналитику, применяют технический и фундаментальный анализ.

- Приобрести выбранные ценные бумаги, сформировав заявку в торговом приложении, терминале или личном кабинете. Для этого актив нужно найти по названию или тикеру, выбрать направление сделки — покупка или продажа, — указать объем лота и подтвердить сделку.

После исполнения сделки актив будет записан на брокерский счет инвестора. Он вступит во владение купленными им ценными бумагами. Поскольку современные биржевые активы имеют бездокументарную форму, свидетельством собственности будет являться запись в депозитарной системе или реестре регистратора, где хранятся цифровые коды ценных бумаг и ведется их учет.

Виды сделок на фондовой бирже

Торговые сделки, проводимые на биржах, можно разделить на два основных типа:

- инвестиционные — рассчитанные на удержание бумаг в течение длительного времени; — краткосрочные вложения средств с целью быстрой перепродажи актива и фиксации прибыли.

С точки зрения стратегии заработка существует иная классификация сделок:

- «лонги», или длинные позиции — сделки по приобретению финансовых инструментов, совершаемые с расчетом заработать на росте их стоимости;

- «шорты», или короткие позиции — продажа ценных бумаг, взятых взаймы у брокера, с целью заработать на снижении их стоимости.

Длинные позиции могут открываться с использованием собственных денег инвестора или с привлечением заемных средств, одалживаемых у брокера. Торговля на кредитные деньги называется маржинальной. Короткие позиции всегда открываются на заемные средства и являются атрибутом маржинальной торговли.

Также возможна классификация по времени исполнения сделок. В соответствии с данным критерием выделяют сделки:

- с немедленным исполнением — расчет и поставка происходят день в день (так называемый режим Т0);

- с отложенным исполнением — расчет и поставка происходят спустя 1-2 дня (режимы Т+1 и Т+2).

Отложенные по срокам сделки особенно удобны в тех случаях, когда на торговом счету инвестора в день оформления заявки на сделку нет полной суммы, необходимой для ее проведения: у него есть возможность внести остаток в последующие дни.

Риски торговли на фондовом рынке

При осуществлении торговых операций на бирже инвесторы и трейдеры рискуют вложенным капиталом. При этом не важно, ведут ли они деятельность самостоятельно или пользуются услугой доверительного управления. Если что-либо пойдет не по плану, бремя финансовых потерь ляжет исключительно на их плечи.

На фондовом рынке существует два главных финансовых риска:

- банкротство брокерской или управляющей организации;

- потеря средств в связи с движением цены в противоположную от предполагавшейся инвестором сторону.

В России инвесторы никак не застрахованы от первого вида риска. Если посредник обанкротится и не выполнит своих обязательств, решать вопрос с его долгом придется в судебном порядке. Правда, ценные бумаги, записанные на торговый счет инвестора, обычно без затруднений переводятся по запросу в другую брокерскую организацию.

В США существует специализированная организация — SIPC, — занимающаяся страхованием инвестиций в ценные бумаги. При банкротстве одного из брокеров, являющихся участником ее программы, его клиентам выплачиваются деньги или возвращаются ценные бумаги на сумму в пределах 500 тысяч долларов. Российские инвесторы, желающие сотрудничать с американскими брокерами, могут для обеспечения своей финансовой безопасности выбирать те из них, что являются членами SIPC.

От риска потери средств при неверном прогнозировании движения цен не застрахован никто. Причиной движения котировок в том или ином направлении является экономика. Негативные экономические тенденции приводят к падению рынка, отдельных его секторов или бумаг конкретных компаний. Положительные, наоборот, ведут к росту цен. Для снижения риска потерь рекомендуется тщательно выбирать финансовые инструменты, следить за экономической ситуацией, изучать отчетность эмитентов и диверсифицировать инвестиционный портфель, добавляя в него разные категории бумаг.

Что такое фондовый рынок?

Мировые финансы в настоящее время разделены на несколько основных сегментов, одним из которых является фондовый рынок. Большинство людей хотя бы раз в жизни интересовались возможностями вложения средств в акции или облигации, которые обращаются именно там. Посмотрим, что представляет из себя этот рынок, какова специфика работы на нём, а также в чём отличия российского рынка от зарубежных.

Что такое фондовый рынок?

Простыми словами это место, на котором происходит обращение ценных бумаг посредством сделок между продавцами и покупателями. В широком смысле слово «рынок» обозначает не только конкретную площадку, но и общность экономических отношений, не связанных пространственными ограничениями.

Историю фондового рынка обычно отсчитывают с 17 века, когда ценные бумаги были в физическом виде, а их приобретение требовало непосредственной встречи заинтересованных сторон. Однако уже несколько десятилетий выпуски бумаг имеют электронную форму, а купить и продать их можно через торговый терминал. Хоть с домашнего компьютера, хоть с телефона – был бы интернет.

Глобально фондовой рынок – это совокупность централизованных площадок, расположенных по всему миру. К примеру:

- Фондовая биржа Нью-Йорка (NYSE)

- Лондонская фондовая биржа (LSE)

- Шанхайская фондовая биржа (SSE)

и так далее. На этих биржах размещаются преимущественно ценные бумаги своей страны, но могут присутствовать и иностранные выпуски. Как правило, они обращаются в виде депозитарных расписок. Поскольку крупнейшей фондовой биржей мира является NYSE, то многие компании стремятся разместиться именно там для привлечения большего капитала. Капитализация крупнейших бирж – т.е. совокупная стоимость обращающихся там активов — составляет триллионы долларов.

Синоним фондового рынка – рынок ценных бумаг, и это название в большинстве случаев вполне себя оправдывает. Однако эти два понятия все же не являются полностью идентичными. Рынок ценных бумаг является более широким, охватывая ещё одну достаточно узкую в России группу инструментов: товарные ценные бумаги, к которым относят коносаменты, складские расписки и другие документы, закрепляющие право собственности и залога. Доступ на фондовый рынок предоставляют брокерские компании (брокеры).

Зачем нужен фондовый рынок?

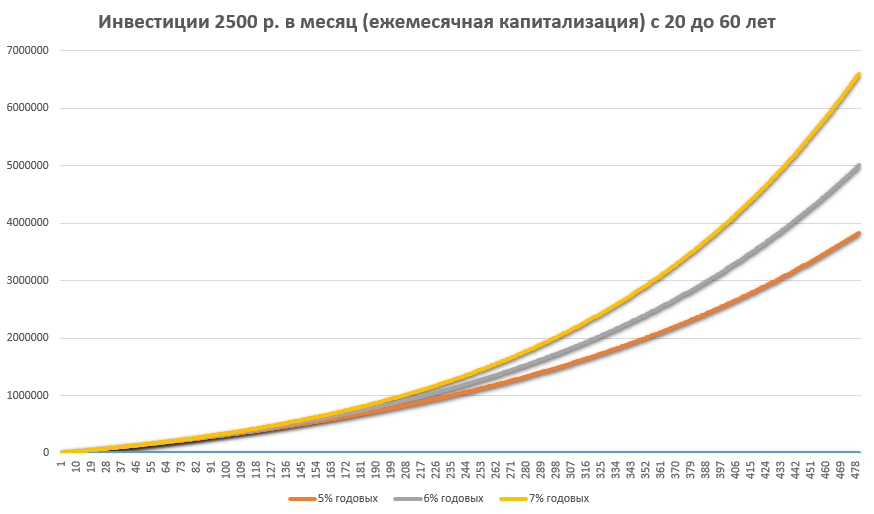

Данный рынок был создан для инвестиций и в значительной мере служит для этого и сегодня. Смысл его в следующем: компания, выпустившая ценную бумагу, получает от инвесторов некоторую сумму и развивает на нее свой бизнес. Если развитие идет успешно, то инвестор может рассчитывать на прибыль в большем размере, чем получил бы, положив деньги на банковский депозит. Отдельные акции ведут себя по-разному, но в долгосрочной перспективе рынок акций всегда растет, обеспечивая доход на 5-7% выше инфляции.

Фактически движение вверх фондового рынка отражает экономический рост и то, насколько лучше живет новое поколение людей по сравнению с предыдущим. О разнице валютного и фондового рынка я писал здесь.

Классификация фондового рынка

Существует несколько классификаций, по которым фондовый рынок подразделяют на различные сегменты, однако наиболее крупным и важным критерием является его принадлежность к организованной торговой площадке. По этому признаку рынок подразделяется на 2 сегмента:

Биржевой

Внебиржевой

Несмотря на работу с инструментами одного порядка, между этими сегментами имеется несколько глобальных отличий.

Биржевой фондовый рынок

Из его названия можно понять, что торговля в этом сегменте осуществляется при посредничестве фондовой биржи – ею контролируется перевод средств и движение активов, что исключает любые возможные махинации сторон, в том числе неисполнение обязательств. Преимуществом биржевого рынка является его более высокая ликвидность, поскольку он концентрирует большое количество участников на одной площадке.

Внебиржевой фондовый рынок

Этот сегмент является более стихийным, в нём отсутствуют жесткие ограничения, вводимые биржами. Здесь могут обращаться бумаги даже самых малозначительных эмитентов, которые не встретить ни на одной бирже мира. Однако стоит учитывать, что и ликвидность подобных бумаг, как правило, соответствующая – купив её однажды, есть риск стать как минимум долгосрочным, а как максимум – вечным её держателем, поскольку желающих на покупку может попросту не найтись. О российском внебиржевом рынке читайте эту статью.

Кроме того, фондовый рынок можно условно разбить на несколько уровней:

- Первичный . Это уровень, на котором осуществляется выпуск ценных бумаг в обращение. Продавцом на нём является сам эмитент, впервые продающий выпущенные акции, облигации и т.д. Первичное размещение ценных бумаг (как правило акций) известно под названием IPO.

- Вторичный . Это наиболее ликвидный уровень рынка – здесь бумаги меняют хозяев. На вторичном рынке обеими сторонами сделки являются инвесторы, перепродающие друг другу активы, купленные ранее. Именно этот уровень обычно имеют в виду, говоря о рынке вообще.

- Третичный . На нём обращаются бумаги, не прошедшие листинг на биржах. Фактически это неорганизованный внебиржевой рынок.

- Четвертичный . Это организованный сегмент внебиржевого рынка. На нём с использованием специальных торговых онлайн-систем осуществляется купля-продажа дорогих и неликвидных бумаг, где сторонами по сделке часто выступают институциональные инвесторы.

Инструменты рынка

Торгуемые на фондовой секции бумаги можно назвать главными в инвестиционной деятельности. Там представлены долевые и долговые, а также более специфические инструменты. Их основной целью служит облегчение перетекания средств из одной отрасли экономики в другую и от одних субъектов к другим. Классическими инструментами фондового рынка являются:

- Акции

- Облигации

- Векселя

- Ипотечные сертификаты участия

- Паи фондов, например ETF

- Производные ценные бумаги

К последним относят депозитарные расписки и опционы эмитента. Все они так или иначе участвуют в перераспределении средств из отраслей с их избытком в те, что испытывают в них потребность, выступая инструментом для вложения свободных денег. Но основное внимание в экономических сводках уделяется поведению акций. На практике под фразой вроде «динамика фондового рынка» обычно понимают изменение индекса главных акций какой-либо страны.

Участники фондового рынка

В работе фондового рынка принимает участие большое количество субъектов. В качестве основных можно выделить следующие категории:

- Фондовые биржи . Как говорилось выше, совокупность фондовых бирж это основа рынка ценных бумаг.

- Эмитенты . Эта категория представляет собой основу рынка. Эмитентами называют компании, осуществляющие первичную эмиссию своих активов (акций, облигаций).

- Инвесторы . Эта группа участников покупает ценные бумаги для себя, желая получить прибыль или для иных целей.

- Депозитарии . Эти участники рынка неотъемлемая часть инфраструктуры. Они занимаются учётом перехода прав на активы между субъектами, а также хранением сертификатов, то есть обслуживают их владельцев. Читайте здесь.

- Национальный расчетный депозитарий . Можно сказать, что это «депозитарий депозитариев», высшее звено в их цепи. Фактически дублирует функцию хранения ценных бумаг, однако в нем прописано название депозитария нижнего уровня, а уже у того — имя конкретного владельца бумаги. Аналог крупных западных депозитариев, у которых прописан брокер.

- Реестродержатели . Так же, как и депозитарии, они могут подтверждать права собственности субъекта на ценные бумаги, однако кроме этого ими составляются реестры их владельцев, необходимые эмитентам для осуществления своих обязанностей (например, выплаты дивидендов). Обычно используются для долгосрочного хранения активов. Смотрите статью тут.

- Маркетмейкеры . Это компании, с которыми биржа заключает договор с целью поддерживать ликвидность актива. Проще говоря, маркетмейкеры должны выставлять заявки на покупку и продажу вне зависимости от ситуации на рынке. Подробнее о маркетмейкерах здесь.

- Брокеры . Основные посредники на фондовом рынке. Они заключают сделки от имени и за счёт клиентов, действуя согласно распоряжениям последних и получая за это комиссионное вознаграждение. Являют собой важнейшую часть системы, поскольку без них инвесторы не имеют права заключать сделки на организованном рынке. Наиболее крупные российские брокеры: Финам, БКС, Сбербанк.

- Дилеры . Эти участники заключают сделки от своего имени и за свой счёт путём объявления цен по ним, обязуясь при этом купить или продать активы по этим ценам. Действуют на внебиржевом рынке, где нет четкой цены — поэтому получают не комиссию, а разницу от перепродажи бумаги. Дилерами являются многие брокерские компании — например ITInvest или Открытие.

- Клиринговая компания . Она отвечает за корректное проведение операций на рынке. К примеру при покупке ценной бумаги клиринговая система дает два поручения: на поставку бумаг в депозитарий и на выплату суммы контрагенту — на его брокерский или банковский счет.

- Центробанк . Уже несколько лет Центробанк является мегарегулятором финансовой системы. В том числе он может выдавать и отзывать лицензии участников фондового рынка (например, брокеров или депозитариев).

Основные стратегии на рынке

Инструменты фондового рынка используются для самых разных целей, поскольку их разнообразие дает такую возможность. Все варианты можно выделить в четыре большие группы:

- Финансирование .Эту цель, как правило, преследуют эмитенты при выпуске многих типов бумаг. К примеру, выпуск облигаций компанией может быть организован для того, чтобы обеспечить финансированием какой-либо крупный новый проект или исследования новой отрасли. Ту же самую цель преследует и размещение акций, причем если облигации предполагают возврат инвестированного капитала, то деньги за покупку своих акций компания возвращать не должна;

- Спекуляции .Получение разницы между ценой приобретения и стоимостью продажи ценных бумаг является одной из ключевых целей большого количества рыночных участников. Как правило, спекуляции осуществляются в виде краткосрочных сделок, а прибыль или убыток тут происходит не от бизнеса компании, а от действий других рыночных игроков;

- Инвестиции . Долгосрочное инвестирование предполагает полностью иной подход. Тут фокус участника рынка сосредоточен на бизнесе компании, поскольку ее акции рано или поздно поднимутся в цене (если бизнес будет успешен). Спекулянты могут влиять на котировки, но на длительных сроках их влияние сглаживается и инвестор получает «чистый» результат, который следует из финансовой отчетности предприятия;

- Стратегическое инвестирование .Под этим термином кроется получение тех или иных прав относительно компании эмитента. Обычно этот термин относится к акциям, которые, являясь долевыми ценными бумагами, обеспечивают держателю ряд прав по отношению к выпустившему их предприятию. Одно из важнейших из них – право голоса. Приобретение большого объёма акций компании может осуществляться с целью захвата контрольного или просто крупного пакета и, соответственно, управления компанией. Для борьбы с этим многие компании держат у себя заметную долю непубличных акций

Преимущества и недостатки фондового рынка

Как и любой другой сегмент, фондовый рынок не лишен как определённых плюсов, так и минусов. К его преимуществам можно отнести:

- Доступность . Приобретать акции и облигации на бирже сейчас позволяет любой брокер, причем для открытия счета может хватить несколько тысяч рублей. Во многих случаях счет можно открыть онлайн, без посещения офиса брокера;

- Ликвидность . Ценные бумаги основных эмитентов можно купить и продать практически в любое время, не встретив никаких проблем с недостатком контрагентов. На российской фонде это десятки акций и облигаций, на рынке США – тысячи;

- Умеренные риски . Возможность торговать без плеча позволяет не рисковать суммой больше, чем та, за которую была куплена ценная бумага. Да и само плечо сильно ограничено и как правило не больше 1:4;

- Наличие гарантированного дохода . По многим видам активов по итогам определенного периода владения выплачиваются дивиденды или купонный доход, чего не встретишь на валютном или товарном рынке;

- Диверсифицированные продукты . Наличие биржевых паев ETF позволяет недорого купить продукт, содержащий в себе десятки и сотни активов. Это могут акции, облигации, трасты недвижимости и пр. Таким образом, за несколько десятков долларов можно купить всю экономику США, Китая и пр.;

- Налоговая льгота . Налог на прибыль не платится до тех пор, пока актив не будет продан – это позволяет возможность накопить капитал по принципу сложного процента. Российский брокер берет на себя роль налогового агента. Кроме того, можно открыть ИИС с двумя типами налоговых льгот;

- Актуальность . Бизнес актуален всегда. Редкая монета или картина зависит от капризного спроса, но на продукцию Газпром или Кока-кола спрос гораздо устойчивее

Однако есть у фондового рынка и несколько недостатков:

- Сумма вложений . При торговле без плеча необходимо оплачивать цену приобретаемой бумаги полностью, в то время как многократные плечи на срочном рынке позволяют вкладывать всего 10-15% от стоимости контракта. При этом стоимость российских акций может составлять несколько тысяч рублей за одну акцию и выше, а на рынке США сотни долларов за акцию. Облигации США обычно стоят от 1000 долларов;

- Дополнительные расходы . На фондовом рынке иногда требуется отдельно оплачивать депозитарное обслуживание, что при небольших средствах на счете может показаться заметной суммой. Реже берется плата за использование торгового терминала. Комиссии у зарубежных брокеров выше российских и составляют около 1-5$ за сделку;

- Рыночные риски . Грамотное обращение с активами помогает приумножить капитал, однако риск есть всегда. Банкротство эмитентов обнуляет стоимость их выпусков, а в некоторых случаях потерять всю сумму можно и тогда, когда эмитент не стал банкротом – так происходит у субординированных облигаций;

- Уплата налогов . Прибыль на фондовом рынке, в отличие от банковского депозита, облагается налогом. Причем если вы работаете на зарубежном рынке через иностранного брокера, то нужно самостоятельно рассчитать размер уплаты и подать налоговую декларацию

Фондовый рынок России

В России крупнейшей биржей, на которой в том числе присутствует и фондовая секция, является Московская биржа. Фондовый рынок на ней условно разделён на два сегмента:

- Рынок акций и паев . Здесь торгуются акции и депозитарные расписки, ипотечные сертификаты участия и инвестиционные паи. Торговля осуществляется в режиме Т+2, то есть реальная поставка и оплата бумаг происходит через день после заключения сделки.

- Долговой рынок . На нём обращаются государственные и корпоративные облигации. Режим торгов в этом сегменте варьируется от Т0 до Т+2: оплата по сделкам с региональными, муниципальными и корпоративными облигациями происходит в тот же день, когда заключается сделка, с ОФЗ – на следующий день, а с бумагами, номинированными в долларах – через день.

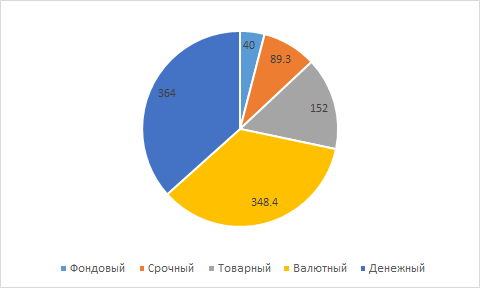

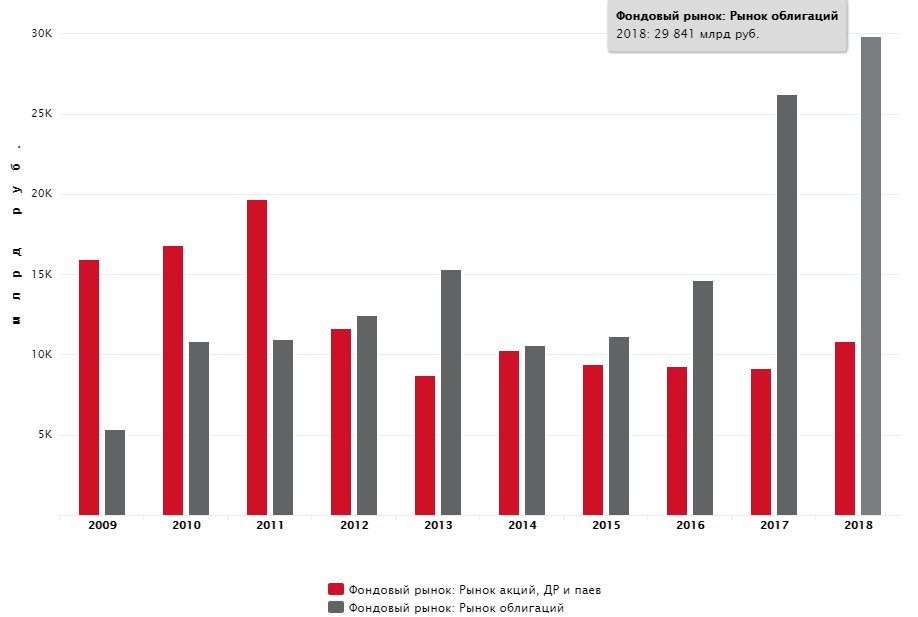

На фондовую биржу Санкт-Петербурга приходится не более 10% капитализации. Может показаться странным, но объем фондовой секции Московской биржи относительно других всего около 4%. Несмотря на важность для экономики, инвесторов и эмитентов, он является самым маленьким на бирже:

Интересно, что за последние десять лет объём торгов акциями на российском рынке снизился приблизительно на треть, в то время как облигации стали для трейдеров интереснее в несколько раз. Причиной могло стать то, что рынок акций около 8 лет восстанавливался после кризиса 2008 года:

Главные акции в России:

- Сбербанк

- Газпром

- Лукойл

- Норникель

- Новатэк

- Роснефть

Сравнение с фондовым рынком США

Российский рынок проигрывает американскому как по количеству инструментов и капитализации, так и по другим значениям – например, тот объём торгов, что на Московской бирже является годовым, через американский рынок проходит практически каждую неделю. Разумеется, это сказывается на уровне ликвидности. Ещё одним плюсом американского рынка считается страхование средств клиентов бирж со стороны Американской Корпорацией Защиты Инвестиционных Вкладов – SIPC.

| Показатели | Российский фондовый рынок | Американский фондовый рынок |

| Объём торгов в день | около 100 млрд. р. | около 100 млрд. $ |

| Число эмитентов на биржах | Несколько сотен | Несколько тысяч |

| Капитализация | 250 млрд. р. (Мосбиржа) | 30,6 трлн. $ (NYSE) |

| Наличие страховки | Нет | Да |

Заключение

Несмотря на указанные недостатки, любой российский инвестор может получить доступ как на российский, так и на зарубежные мировые фондовые рынки и сформировать свой инвестиционный портфель с суммой не более нескольких тысяч долларов. Это наилучшая альтернатива пенсионному фонду, особенно если у вас в запасе достаточно времени для долгосрочных инвестиций. Недостатком надежных облигаций является чувствительность к инфляции, тогда как акциям свойственна сильная волатильность, т.е. изменчивость цен. Оценкой «адекватности» стоимости акций относительно бизнеса компании занимается фундаментальный анализ.

На фондовом рынке очень важно не путать инвестиции со спекуляциями, которые часто рекомендуют брокеры и которые выражаются в большом количестве сделок. Желание быстрой прибыли может подвигнуть ставить на акции, как на фишки в казино. Но для клиента это почти всегда заканчивается потерей капитала, который переходит к другим игрокам и брокеру в виде комиссионного вознаграждения.

Источник https://spravochnick.ru/rynok_cennyh_bumag/torgovlya_na_fondovom_rynke/segmenty_fondovogo_rynka/

Источник https://beststocks.ru/journal/chto-takoe-fondovyj-rynok/

Источник https://investprofit.info/stock-market/