Российский фондовый рынок. 2008 События и факты

Фондовый рынок в России в 2008 году

В 2008 году фондовый рынок России был достаточно сильно подвержен влиянию кризисных явлений. [1] В 2008 году российский фондовый рынок опустился до уровня пятилетней давности, потеряв почти две трети стоимости. [2] [3] Фондовый индекс ММВБ в том году потерял почти 50 %. [4]

В первой половине 2008 года фондовый рынок РФ входил в пятерку лучших во всем мире, а к концу года — уже в пятерку худших. [5]

В апреле капитализация российского фондового рынка выросла на 127,77 млрд долл. [6]

В мае капитализация российского фондового рынка выросла на 88,30 млрд долл. [7]

В июне капитализация российского фондового рынка снизилась на 56,21 млрд долл. [8]

В августе российский фондовый рынок упал на 14 %. [9]

В сентябре российский фондовый рынок откатился по своей капитализации на позиции трехлетней давности. [10]

17 сентября российский фондовый рынок достигает своего очередного локального минимума, упав с мая 2008 года почти на 58 %. [11]

Содержание

[править] Капитализация

В результате мирового финансового кризиса в течение лета — осени капитализация российского рынка акций значительно снизилась (364 млрд долл. на 02.12.2008). [12]

[править] Индекс РТС

В 2008 году индекс РТС достигал новых исторических максимумов. [13] В 2008 году Индекс РТС укрепил свои позиции как ведущий индикатор российского фондового рынка. [14] По итогам 2008 года Индекс РТС снизился на 72,41 %, его значение на закрытие торговой сессии 31 декабря 2008 года составило 631,89 пункта. [15]

15 июля индекс РТС был на уровне 2174 пункта. [16]

В декабре индекс РТС опустился на 3,99 % по сравнению с концом ноября и достиг на закрытие торговой сессии 31 декабря 631,89 пункта против 658,14 пункта на конец предыдущего месяца. [17]

[править] Индекс ММВБ

19 мая индекс ММВБ добился отметки 1956,14 пункта, впритык приблизившись к своему рекордному уровню, взятому в конце 2007 года, — 1969,91 пункта. [18]

16 сентября индекс ММВБ упал до 881,17 пунктов. [19]

5 ноября индекс ММВБ достиг 871 пунктов. [20]

По итогам 2008 года индекс ММВБ снизился более чем в три раза (-67,3 %). [21]

Российский фондовый рынок. 2008 События и факты

Особенно понравилась ситуация с частными инвесторами, количество которых увеличилось — явно за дешевыми акциями прибежали. При этом кол-во активных инвесторов оставалось все на том же уровне 60-80тыс., совершающих хотя б одну сделку в мес.

По ПИФам мы видим отток — крупные дядьки забирали бабло, не смотря на уговоры управляющих, что это дно и все отскочит. В целом рынок ПИФов пострадал не так сильно (- 17,5 от СЧА, при ММВБ — 66,5), т к у нас преобладают в своей популярности облигационные фонды. Но за последние пару лет уже в наше время есть большой аппетит у нашего населения к рискованным активам — ПИФы по типу акций, смешанный, сбалансированный, где кроме облигаций есть и акции.

Зарубежные фонды специализирующиеся на росс рынке в кризис скупали наши бумаги — однако не сильно помогло.

Повторюсь полезный материал там 60 стр. много всего интересного

В 2008 г. российский рынок ценных бумаг оказался вовлеченным в глобальный финансовый и экономический кризис, позитивная динамика, наблюдавшаяся в 2005-2007 гг., сменилась глубоким спадом по всем секторам рынка.

В 2008 году четко различаются два этапа.

Первый (январь-август). Это эволюционный период, в течение которого рынок развивался по инерции.

Второй этап (сентября по декабрь). Активная фаза финансового кризиса, что привело к радикальным изменениям на российском рынке ценных бумаг. В результате кризиса и мер по его стабилизации потеряны объективные ценовые ориентиры, многие рыночные показатели приобрели аномальный характер и не в полной мере отражают фундаментальные рыночные параметры.

Рынок акций. Капитализация российского рынка акций снизилась на 72 % и составила 0,37 трлн долл. Соотношение капитализация / ВВП упало в 3,7 раза и составило 26,5 %. На долю десяти наиболее капитализированных компаний приходится около 70 % капитализации. В отраслевом разрезе 57 % капитализации приходится на сектор добычи и переработки нефти и газа.

Рынок корпоративных облигаций. Общий объем корпоративных облигаций в обращении увеличился на 27 % и составил 1,6 трлн руб. В течение года до 10% компаний – эмитентов облигаций допустили различного рода нарушения в обслуживании долга, объем неисполненных обязательств по дефолтам оценивается в 27 млрд руб.

Фондовые индексы. Доходность (в процентах годовых) по сводным индексам для Индекса РТС составила минус 71,4 %, а для Индекса ММВБ – минус 66,5 %. Отрицательную доходность показали все отраслевые и капитализационные индексы, ведущиеся фондовыми биржами. Наибольшее падение произошло по индексам промышленности (минус 85 %). Волатильность фондовых индексов увеличилась

в среднем в три раза.

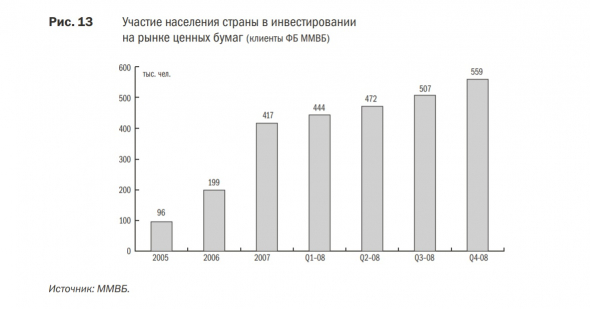

Частные инвесторы. Количество частных инвесторов, оперирующих на ФБ ММВБ, растет и составило 559 тыс. По итогам 2008 г. увеличение составило 34 %. Таким образом, несмотря на резко ухудшившиеся рыночные условия, население не теряет интереса к фондовому рынку.

Коллективные инвесторы.

На конец 2007 г. стоимость чистых активов ПИФ составляла 782,8 млрд руб., что на 87 % больше, чем в начале года. К концу 2008 г. стоимость чистых активов ПИФ снизилась на 136 млрд руб. в абсолютном выражении, или на 17,5 % относительно начала года. В открытых ПИФ зафиксировано отрицательное сальдо чистого привлечения средств: отток составил 16,6 млрд руб.

Зарубежные инвестиционные фонды. Отмечается общий рост инвестиций этих фондов в российские активы , объем ценных бумаг российских компаний оценивается в 76 млрд долл., четверть этих активов приобретена на российских биржах. Характерно, что в глобальных фондах (доля российских активов менее 10 %) отмечено уменьшение объемов ценных бумаг российских компаний. Вместе с тем в специализированных фондах (доля российских активов более 75 %) объем ценных бумаг российских компаний увеличился .

В 2005 г. в акции и депозитарные расписки российских компаний инвестировали 1 200 зарубежных фондов, раскрывающих информацию о своей деятельности. В 2006-2007 гг. их количество росло в среднем на 25 % в год (2006 г.– 1 520 фондов, 2007 г.– 1 942 фонда). В 2008 г., несмотря на кризисные явления, такие темпы роста сохранились, и к концу года число зарубежных инвестиционных фондов выросло до 2 406 фондов. Объем инвестиций в ценные бумаги российских компаний (как в локальные акции, так и в форме депозитарных расписок) этих фондов постоянно растет. В 2005 г. он составил 22,8 млрд долл., в 2006 г.– 49,5 млрд долл. (прирост 117 %), а в 2007 г.– 73,4 млрд долл. (прирост 48 %). В 2008 г. объем инвестиций в ценные бумаги российских компаний вырос незначительно (прирост 4 %) и достиг 76,4 млрд долл. Около 60 % российских активов сосредоточено в зарубежных фондах, расположенных в Великобритании и США.

Что нужно было покупать в 2008-2009 году: доллар, золото или акции?

Сейчас мировая экономика переживает не лучшие времена. Многие мои друзья, у которых есть какие-то накопления, спрашивают меня: «Что делать? Куда вкладывать, чтобы сохранить или увеличить накопленное?». Честно — я не знаю. Если бы я знал, я бы ещё пол года назад открыл фабрику для пошива медицинских масок.

Но мне стало интересно смоделировать ситуацию, опираясь на данные из прошлого и посмотреть на результат. Я понимаю, что это всё «сферический конь в вакууме», но почему бы просто не пофантазировать?

Перенесемся в 2008 год, когда американские индексы просели в среднем на 40-45%, а российский РТС сложился в 4 раза (с 2400 до 600 пунктов). Я в 2008 году покупал творожные сырки в гипермаркете «МосМарт» недалеко от студенческой общаги и как-то выживал на 1200 рублей стипендии.

Но представим, что где-то в том же 2008 году был некий человек (далее герой этого поста), у которого хранилась заначка под матрасом в 1.000.000 рублей. Во время падения рынков и роста курса доллара наш герой читал новости и наблюдал в сторонке за происходящим.

Наш герой боится, что его миллион рублей внезапно может стать в 2 или даже больше раз дешевле. Может быть стоит купить авто? Он может себе позволить купить Mazda 6 в максимальной комплектации. Хорошая же машина, представительского класса к тому же.

Но наш герой понимает, что машина — это всего лишь средство передвижения, которое можно записать в разряд пассивов. То есть машина в любом случае будет требовать финансовых вложений. Бензин, ТО, ремонт, страховка, штрафы и прочие расходы. А хочется ведь сохранить миллион, спасти его от инфляции, от падения курса рубля, а в лучшем случае — приумножить. Что же делать?

Я рассмотрю вложение 1 млн. рублей в начале 2009 года в следующие инструменты:

- Валюта: доллар $

- Золото

- Индекс МосБиржи

- Индекс S&P500

Сразу скажу, что ниже будет грубый расчет, без учета налогов и комиссий. Но общую картину понять будет можно. Естественно, нужно понимать, что на 1 миллион рублей в 2008 можно было себе позволить гораздо больше, чем на 1 миллион сегодня. Проклятая инфляция!

Обычно, когда в мире нестабильная ситуация доллар укрепляется по отношению к другим валютам. И рубль здесь не исключение. В такие времена о росте валюты не говорит только ленивый. Кто-то боится обесценивания рубля и поэтому покупает доллар. Кто-то хочет сегодня купить подешевле, а через месяц продать подороже. Конечно, доллар нельзя отнести к активам, ведь это всего лишь валюта. Просто так исторически сложилось, что рубль по отношению к доллару любит падать. Предположим, что наш герой после празднования нового 2008 года решил достать из под матраса свою заначку в 1 млн. ₽ и переложить её в доллары. И так же убрать под матрас.

В этом случае наш герой имел бы на сегодняшний день ни много ни мало 2,7 млн. ₽ . Средняя годовая доходность в рублях составила бы — 9,23% .

На самом деле достаточно неплохой результат, учитывая что деньги всё это время были под рукой, то есть под матрасом.

Вот золото является настоящим активом. Многие считают золото защитным активом. Если напечатанные деньги могут стать дешевле туалетной бумаги (привет, Венесуэла!), то вот золотой слиток всегда будет обеспечен собой же даже в самые трудные времена.

Однако, с золотом есть свои нюансы. Если вы держите физическое золото (слитки или монеты), то при повреждениях (к примеру — результате неправильных условий хранения) оно потеряет в цене. Уронить на пол золотой слиток может быть так же накладно, как и уронить последний iPhone. К счастью, есть возможность приобретать золото не только в физическом виде.

В Сбербанке можно открыть ОМС (обезличенный металлический счет) и инвестировать в золото. Физически на руках у вас золота не будет, но вы в любой момент (пока существует Сбербанк) сможете продать драгоценный металл по текущему курсу. Главным минусом ОМС является высокий спред (разница между стоимостью покупки и продажи).

Ещё один вариант инвестиций в золото — это покупка ETF на золото. На мой взгляд это самый оптимальный вариант, если вы, конечно, не параноик, который боится что завтра все банки, биржи, брокеры и депозитарии разом обанкротятся и все отнимут. ETF на золото — это фонды, акции которых полностью повторяют движения рыночной цены на золото. На московской бирже присутствует такой ETF — FXGD от FinEx. ETF лучше чем ОМС, хотя бы отсутствием конского спреда. Хотя комиссия самого фонда всё-таки будет — 0,45%.

Итак, наш герой в январе 2009 года инвестирует 1 млн. ₽ в драгоценный металл. Ниже график роста золота в рублях с января 2009 по апрель 2020 года с сайта Сбербанка.

К сожалению, с математикой у создателей калькулятора ОМС от Сбербанка совсем туго и показанная доходность в 27,38% — далека от реальности. Возможно, это маркетинговый ход, но вряд ли. Как правильно считать годовую доходность я расписывал подробно в этой статье.

Итак, инвестиции в золото через ОМС от Сбербанка превратили бы вложенный миллион за 11 лет в 4,08 млн. ₽ . Средняя годовая доходность в рублях составила бы — 13,32% .

Ещё один вариант — инвестирование в фондовый рынок. Рассмотрим вложение не в акции отдельных компаний, а именно в индекс. Здесь как ни крути меньше рисков и больше стабильности. Не знаю каким образом наш герой мог купить в 2009 году индекс полной доходности московской биржи, но сегодня это реально сделать, купив SBMX от Сбербанка. График индекса полной доходности отражает изменение суммарной стоимости цен российских акций, включенных в индекс МосБиржи, с учетом дивидендных выплат. Ниже график роста индекса полной доходности с января 2009 по март 2020 года.

Инвестируя в акции российских компаний наш герой получил бы фантастический результат — 6,16 млн. ₽ или в среднем 17,57% годовых.

Это очень хороший результат, учитывая тот факт, что я взял не пиковые значения индекса в феврале, а значения на 30 марта 2020, когда уже всем понятно, что мы входим в кризис 2020 года. То есть наш герой мог проспать начало паники, прямой эфир с президентом и все равно успеть все продать и зафиксировать прибыль.

Наш герой также помнит, что доходность в прошлом не гарантирует доходность в будущем, поэтому он не бросается слепо скупать акции всех компаний на московской бирже. Ну если и бросается, то принимает на себя все риски. Лично мое мнение, что риск тем меньше, чем длиннее горизонт инвестирования. Покупать акции чтобы через месяц перепродать и заработать на этом — тема не моего блога.

Но что если наш герой верит в рост доллара, но не считает правильным хранить валюту под матрасом. Ведь деньги должны работать и плевать что Cash is king (наличка правит миром). Наш герой также верит в то, что наше государство не введет в будущем никаких запретов на владение иностранными активами. После начала ипотечного кризиса и краха такого гиганта, как американский банк Lehman Brothers он решает начать откупать просевшие акции американских компаний. Самый консервативный способ инвестирования в этом случае — покупка ETF на индекс S&P500.

Данный график отражает рост индекса S&P500 с учетом реинвестирования дивидендов. Если бы наш герой во время кризиса в 2009 году направил 1 млн. ₽ в американскую экономику, то сегодня его капитал в рублях равнялся бы 10,71 млн. ₽ . Средняя доходность — 23,48% годовых . В рублях результат гораздо лучше, чем у индекса МосБиржи.

Источник http://newsruss.ru/doc/index.php/%D0%A4%D0%BE%D0%BD%D0%B4%D0%BE%D0%B2%D1%8B%D0%B9_%D1%80%D1%8B%D0%BD%D0%BE%D0%BA_%D0%B2_%D0%A0%D0%BE%D1%81%D1%81%D0%B8%D0%B8_%D0%B2_2008_%D0%B3%D0%BE%D0%B4%D1%83

Источник https://smart-lab.ru/blog/609606.php

Источник https://vc.ru/finance/117513-chto-nuzhno-bylo-pokupat-v-2008-2009-godu-dollar-zoloto-ili-akcii