Кризис 2008 — Финансовый словарь смарт-лаб.

«Самый настоящий пузырь»: как в США начался мировой финансовый кризис 2008 года

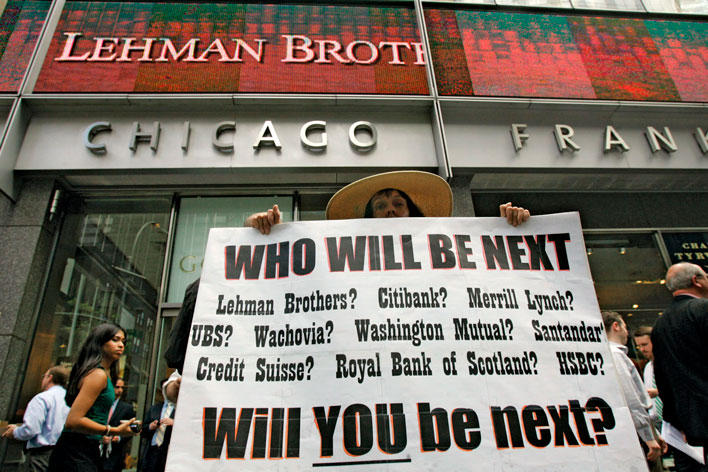

10 лет назад начался самый масштабный в послевоенной истории экономический кризис. 15 сентября 2008 года о своём банкротстве объявил один из крупнейших инвестиционных банков США Lehman Brothers. Следом за ним прекратили существование ряд других ведущих финансовых организаций Соединённых Штатов. К концу 2008 года кризис затронул большинство стран мира. Обвал экономики усугубил ситуацию с выплатой кредитов и значительно ухудшил материальное положение сотен миллионов людей. Эксперты считают, что Вашингтон не извлёк уроков из событий десятилетней давности и может повторить ошибки прошлого.

15 сентября 2008 года один из ведущих инвестбанков США Lehman Brothers обратился в суд с заявлением о своём банкротстве. Долги финансового гиганта составили $613 млрд.

Этот день принято считать отправной точкой острой фазы мирового финансового кризиса, который по масштабам уступает только Великой депрессии (1929—1933). Следом за Lehman Brothers в критической ситуации оказались и другие американские транснациональные банки — Bear Stearns, Merrill Lynch, Goldman Sachs, Morgan Stanley, а также ведущие ипотечные компании Fannie Mae, Freddie Mac и AIG.

Острейший кризис

Финансовому коллапсу предшествовал острейший ипотечный кризис в США, начавшийся в середине 2007 года. Правительство Соединённых Штатов стремилось сделать покупку жилья более доступной для малоимущих. В частности, американские власти практиковали искусственное ограничение роста ипотечных ставок.

Банки фактически заставляли снижать их требования к материальному положению заёмщиков. Одновременно рынок Соединённых Штатов заполонило множество ипотечных ценных бумаг, облигаций и других финансовых инструментов, которые были, по сути, ничем не обеспечены.

В первой половине 2000-х годов ситуация на ипотечном рынке США доходила до абсурда: банки порой даже не требовали первоначального взноса и сведений о заработной плате.

Как пояснил RT политолог-американист, член-корреспондент Академии военных наук Сергей Судаков, до 2008 года финансовая система США позволяла небогатым американцам покупать дорогое жильё в пригородах и приобретать автомобили почти на каждого члена семьи. Однако в первой половине 2007 года доля «проблемных» кредитов» достигла 12%, а долги домохозяйств — 127% от уровня доходов. Взявшие ипотеку малоимущие семьи уже не могли обеспечивать свои обязательства, а банки начали отказывать им в рефинансировании долгов.

В беседе с RT экс-зампред Центрального банка России, первый вице-президент Ассоциации региональных банков Александр Хандруев заявил, что главной причиной кризиса в США стали «хищнические действия финансовых корпораций». По его мнению, банки выпустили избыточное количество облигаций, «в основе которых лежали дешёвые ипотечные кредиты».

- 15 сентября 2008 года индекс Доу-Джонса рухнул на сотни пунктов. Уже в октябре обвал фондового рынка стал рекордным для США за последние 20 лет

- Reuters

- © Brendan McDermid

«Кризис десятилетней давности возник из-за неконтролируемой выдачи ипотечных кредитов со сниженными требованиями при их получении. Это способствовало накоплению долговой нагрузки, а также формированию большого портфеля «токсичных» активов. А когда их истинная суть проявилась, то оказалось, что это самый настоящий пузырь», — пояснил Хандруев.

Как полагает эксперт, одной из главных причин катастрофы стала зависимость органов надзора от крупных финансовых корпораций. При этом, по его словам, в Lehman Brothers «до самого конца рассчитывали на поддержку государства».

В июне 2018 года официальный представитель Международного валютного фонда (МВФ) Джерри Райс назвал кризис 2008 года «наихудшим» в современной истории. По его словам, последствия коллапса мировая экономика ощущает все последние десять лет.

Масштабное падение

Финансовый коллапс в США почти мгновенно отразился на глобальной экономике. В конце 2008 года последствия кризиса ощутила банковская система, а потом и реальный сектор Европы, России и стран Азиатско-Тихоокеанского региона (АТР). Подавляющее большинство государств встретило 2009 год бурным ростом количества невыплаченных кредитов, масштабным падением промышленного производства и самым мощным со времён Великой депрессии увеличением безработицы.

По разным подсчётам, в 2009 году мировой ВВП сократился на 0,75—2,3%, мировая торговля — более чем на 10%. Валовой внутренний продукт РФ уменьшился на 7,9%, Германии — на 5,6%, Великобритании — на 4,3%, Франции — 2,9%, США — на 2,4%, Японии — на 5,4%.

Финансовый кризис в значительно меньшей степени затронул Китай, экономика которого с 1990-х годов росла в среднем на 10%. По данным Нацбанка КНР, в 2007 году ВВП Поднебесной увеличился на 14,2%, в 2008 году — на 9,6%, а в 2009 году — на 9,2%.

Чтобы поддержать банковский сектор, который занимается кредитованием населения и бизнеса, финансовые регуляторы ведущих стран понизили ключевые ставки, провели частичную национализацию экономики и оказали терпящим бедствие организациям помощь на триллионы долларов. Например, объём «антикризисного пакета» в ФРГ составил €500 млрд, а МВФ выделил заёмщикам $1,5 трлн.

Тем не менее обуздать кризис в 2008—2009 годах не удалось. В 2010-м обвал экономики вызвал колоссальный рост государственной задолженности. В критической ситуации оказалась Греция, на спасение которой была брошена львиная доля европейских финансовых резервов.

Кризис ударил по благосостоянию сотен миллионов людей. Граждане США, ЕС, РФ и ряда азиатских стран столкнулись с невозможностью своевременно выплачивать долги из-за массовых сокращений и отсутствия новых рабочих мест. В 2009 году проблема безработицы коснулась почти 200 млн человек.

«Трампо-бум»

По мнению Судакова, США не извлекли уроков из коллапса 2008 года и сейчас могут повторить те ошибки, которые совершали раньше.

«Вместо лопнувшего в 2008 году банка Lehman Brothes ныне все его функции продолжает выполнять Bank of America и Chase Manhattan Bank. А это значит, что вероятность нового эксцесса весьма высока и Трампо-бум может случиться в любой момент», — подчеркнул эксперт.

Теория большого долга: как крах золотого стандарта привёл к глобальному господству доллара

50 лет назад президент США Линдон Джонсон подписал закон об отмене золотого обеспечения доллара. Этот день стал закатом.

Судаков также считает, что Соединённые Штаты в настоящее время нуждаются в реформировании Федеральной резервной системы, которая была создана в 1913 году. «Если не будет реформироваться эта система, то уже в ближайшие год-полтора мы увидим предвестников кризиса, похожего на 2008 год», — заявил эксперт.

Александр Хандруев согласен с тем, что США продолжают совершать одни и те же ошибки. «Даже те поправки, которые были приняты в мае в Америке относительно регулирования банковской сферы, показывают, что влияние на рынок крупнейших банков будет лишь усиливаться», — сказал эксперт.

По его словам, сегодня стоимость финансовых активов по-прежнему чрезмерно завышена, а именно это и стимулирует образование финансовых пузырей.

«Динамика, с которой идёт разбухание фондовых индексов, уже в ближайший год может вызвать проблемы. Хотя, конечно, точно предсказать обвал не может никто», — подчеркнул Хандруев.

При этом замдекана факультета мировой экономики и политики ВШЭ Андрей Суздальцев в беседе с RT отметил, что экономики многих государств по-прежнему сильно связаны с финансовой системой США, а потому в случае повторения кризиса в Америке он непременно вызовет цепную реакцию.

«Многие государства сильно зависят от финансовой системы США, потому что основная конвертационная цель международной торговли — американские долговые обязательства, которые являются самой главной ценностью на мировых рынках заимствований», — пояснил в беседе с RT специалист Международного института гуманитарно-политических исследований Владимир Брутер.

кризис 2008

Кризис 2008 года, который послужил началом великой рецессии, стал самым серьезным мировым финансовым кризисом после Великой Депрессии США 1929 года.

Хронология кризиса 2008 (Основные даты):

Кризис 2008 года начался задолго до его кульминации в сентябре 2008 года.

В 2006 году прекратился рост цен на жилые дома в США. Дефолта по субстандартным ипотечным кредитам (subprime) стали расти. Первыми пострадали ипотечные кредиторы, которые выдавали рискованные кредиты.

5 мая 2006 года: банкротство Merit Financial. К концу 2006 года обанкротилось 10 таких учреждений. К марту 2007 году — полсотни.

2 апреля 2007 обанкротился 2 по величине сабпраймовый кредитор New Century Financial, утративший источники финансирования.

Май 2007: Бен Бернанке (ФРС) выступая перед конгрессом, признал, что рынок сабпраймовых кредитов столкнулся со множеством проблем, но не увидел в этом начало пандемии и представил ситуацию как локальную вспышку финансовой болезни.

В течение 2007 года индекс ABX вошел в состояние свободного падения, поскольку наиболее рискованные транши ипотечных ценных бумаг потеряли более 80% своей стоимости. Банки начали терпеть серьезные убытки.

Датой начала кризиса считают 9 августа 2007 года, когда французский банк BNP Paribas объявил о приостановке денег из своих трех фондов.

9 августа 2007 ЕЦБ предоставил $94,8 млрд кредитов примерно 50 банкам, 10 августа — еще 61 млрд. евро. ФРС за этот период направила на кредитование своих банков около $60 млрд.

август 2007 — вкладчики атаковали банк Countrywide Bank.

сентябрь 2007 — от набега вкладчиков пострадал британский банк Northern Rock. Правительству Великобритании, чтобы успокоить вкладчиков, пришлось распространить гарантии на все депозиты NR, а затем и на все банки на территории Великобритании.

- Citi +$7,5 млрд. от фонда Абу-Даби

- UBS +$11 млрд от сингапурского инвестиционного фонда + инвесторов с Ближнего Востока

- Merrill Lynch — $5млрд — сингапурский фонд

- Morgan Stanley — $5 млрд вложил Китай

- Washington Mutual — $3 млрд. фонды прямых инвестиций

- Wachovia — $7 млрд. фонды прямых инвестиций

к марту 2008 [1]:

банки мира объявили о списании $260 млрд по потерям

потери Citi составили $40 млрд

AIG — $30 млрд.

Wachovia — $47 млрд

14 марта 2008 акции Bear Stearns упали на 92% на новостях о том, что ФРС спасает банк, а его акции покупает JPMorgan за $2. Bear Stearns был крупным игроком на рынке CDO, и имел большое количество токсичных бумаг на своем балансе. Вкладчики банка поспешили забрать деньги, 88% активов Bear было потрачено в результате отказа кредиторов пролонгировать краткосрочное финансирование. Интересы кредиторов и контрагентов банка были полностью удовлетворены.

май 2008: Генри Полсон объвяил: «Похоже, худшее осталось позади», «Мы сейчас ближе к концу рыночной суматохи, чем к ее началу».

июнь 2008 — крах двух хедж-фондов Bear Stearns. Фонды работали с большим кредитным плечом, вкладывали капитал в ценные бумаги, созданные на основе сабпраймовых ипотечных ссуд.

кредитное плечо у банков в июне 2008:

Credit Suisse 33:1

ING 49:1

Deutsche Bank 53:1

Barclay’s 61:1

Lehman Brothers 31:1

Bank of America 11:1

В субботу 13 сентября 2008 Генри Полсон собрал в офисе Федерального Резервного Банка Нью-Йорка представителей финансовой элиты, и в духе Джона П. Моргана (1907) обратился к банкирам с призывом к содействию в прекращении паники: «Мы все в одной лодке». Но банкиры не стали спасать Lehman Brothers.

15 сентября 2008 — «шок Lehman» — крах банка Lehman Brothers. Долговые бумаги на сотни миллиардов долларов, выпущенные Lehman, обнулились. Это вызвало панику среди фондов и инвесторов, державших ценные бумаги Lehman в своих портфелях. Начался отток вкладчиков из фондов денежного рынка. Банки начали резко повышать ставки своим контрагентам. Событие нанесло серьезный удар по денежным рынкам, вызвав сокращение объемов кредитования.

Рейтинговые агентства понижают кредитный рейтинг страховщику AIG, которая выдавала гарантии по CDO с рейтингом AAA на сумму $500 млрд. Это автоматом ставило под удар эти CDO и способствовало дальнейшему падению их цены. В этот же день правительство США вливает в AIG $85 млрд.

Сентябрь 2008 на грани банкотства европейские банки: Hypo Real Estate, Dexia, Fortis, Bradford&Bingley.

4 октября 2008 FDIC объявляет о том, что будет обеспечивать все новые долговые обязательства банков и банковских холдингов. Беспрецедентное вмешательство в банковскую систему, которое означает, что долги банков теперь также надежны, как долги правительства США.

7 октября 2008 ФРС создает новый инструмент, позв. выдавать ссуды компаниям, выпускающим коммерческие бумаги.

В 2008 году крах потерпели более 300 небанковских ипотечных кредиторов

декабрь 2009 — властям Абу-Даби пришлось спасать государственную компанию Dubai World, вовлеченную в спекуляции на рынке жилья.

Причины кризиса.

- политика Алана Гринспена по надуванию пузырей

- дерегулирование финансового сектора в США

- финансовые инновации

- рост масштабов теневой банковской системы

- полное попустительство рейтинговых агенств

- кризис доверия на рынках

- паралич рынка межбанковского кредитования

- эффект домино после обрушения рынка инструментов CDO

В основе кризиса находился финансовый пузырь на рынке жилой недвижимости в США. После многолетнего бума на рынке жилой недвижимости, пик начал ослабевать осенью 2005 года после многократного повышения процентных ставок ФРС. Слабость рынка стала заметной только лишь в конце весны 2006 года, а затем цены на недвижимость начали явно снижаться.

Весной 2008 года падение цен в среднем составило 15% от пиковых значений. В тех регионах, где пузырь был наиболее ощутимым (например Флорида), падение произошло еще более значительное.

Но рынок жилья — это лишь верхушка айсберга. Жилье в США покупалось с использованием ипотечных кредитов. Субстандартные ипотечные кредиты (subprime mortages) выдавались заемщикам с низкой степенью надежности. Пока цены на дома растут, вопроса о платежеспособности вообще не возникает — дом всегда можно продать дороже, вернуть ипотеку и даже заработать на росте цен. Но когда цены падают, все становится намного сложнее. Когда пик на рынке недвижимости прошел, начали расти изъятия домов за неуплату ипотеки.

Но это тоже еще не все. Большую часть кредитов выдавали не банки, а компании-оригинаторы займов (loan originators). Эти компании выступали посредником между банком и заёмщиком, получая доход с каждой сделки. Посредники зачастую прибегали к мошеннической практике, чтобы скрыть реальную неплатежеспособность заёмщика, заключить сделку и получить свои комиссионные.

Роль рейтинговых агентств в кризисе 2008

Ведущие рейтинговые агентства Fitch, Moody’s, Standard&Poor’s не забили вовремя тревогу, по поводу кредитного качества производных инструментов, ведь они хорошо зарабатывали на секьюритизации и с превеликим удовольствием помогали превращать токсичные ссуды в позолоченные ценные бумаги, подразумевающие получение безрисковой прибыли их покупателями[1].

- объем активов 5 крупнейших банков США составлял чуть больше 6, а вся банковская система США $10 трлн. При этом

- коммерческие бумаги в структурированных схемах $2.2 трлн

- активы, финансируемые в сделках РЕПО $2,5 трлн

- активы у хедж-фондов составляли $1,8 трлн

- Правительство США вливает в AIG $85 млрд

- 4 октября 2008 — FDIC распространяет гарантии на все новые долговые обязательства банков и банк. холдингов

- 7 октября 2008 ФРС создает новый инструмент, позв. выдавать ссуды компаниям, выпускающим коммерческие бумаги. к декабрю 2008 довела ставку рефинансирования до 0%.

- В 2009 ФРС начала программу выкупа активов — количественное смягчение (QE), которая составила $1,7 трлн

- В ноябре 2010 была запущена программа QE2 объемом $600 млрд.

- В сентябре 2011 ФРС запустила операцию Twist

- В сентябре 2008 Германия спасает банк Hypo Real Estate.

- Ирландия предоставила госгарантии 6 крупнейшим кредиторам

- Великобритания фактически национализировала большую часть банковской системы

- Канада прогарантировала долги банков

- цены на нефть упали со $145 до $30 за баррель

- как ни парадоксально, доллар США укрепился против всех основных валют

- индекс Baltic Dry Index упал на 90% — глобальная торговля встала

Последствия для зарубежных рынков:

- Китай, Германия — 30%

- Сингапур -37%

- Япония -45%

- Экономика Китая затормозилась с +13% до +7%.

- Тысячи китайских фабрик были закрыты.

- Bear Sterns, Lehman Brothers — прекратили существование

- Merrill Lynch был поглощен Bank of America

- Goldman Saschs и Morgan Stanley избежали участи благодаря получения доступу к дисконтному окну ФРС.

- Денежный фонд Reserve Primary Fund “разменял доллар”, то есть вложенный доллар стал стоить меньше номинала. После этой новости инвесторы начали паниковать и выводить деньги из фондов денежного рынка. Чтобы остановить панику, правительство США предоставило полную гарантию всем фондам денежного рынка.

- Вкладчики выводили средства из хедж-фондов, что вынуждало последних распродавать свои активы, снижать уровень кредитного рычага.

- Банкротство крупнейшей страховой компании AIG — спасение за счет средств бюджета США.

- В конце 2009 ЕЦБ повысил оценку объемов списания убытков до 550 млрд евро.

Хронология кризиса, 2007 год:

Источники:

[1] Нуриэль Рубини, Стивен Мим: «Нуриэль Рубини: как я предсказал кризис»

Кризис 2008 года фондовый рынок

В 2009 году впервые со времен Второй Мировой войны глобальный ВВП ушел в минус. Рост безработицы тоже оказался беспрецедентным: почти 200 миллионов человек лишились заработка.

Так развивался мировой финансовый кризис 2008 года. Экономисты все еще спорят, из-за чего он начался и закончился ли сегодня, однако большинство явлений изучено достаточно детально. Британская газета Guardian даже назвала виновных поименно (1).

Катализатором событий 2008 года эксперты называют кризис американской ипотеки. В большинстве источников можно встретить описание в стиле «на рынке надулся ипотечный пузырь из-за плохих заемщиков, он лопнул — вот вам и мировой кризис». Это описание верно, но не передает масштаба драмы, которая развернулась на финансовых рынках США и привела к крупнейшему кризису со времен Великой депрессии.

Жизнь в кредит — часть американской культуры. Пример: в комедии «Эван Всемогущий» главный герой, получив повышение, немедленно берет кредит на новый автомобиль и ипотеку. В фильмах «Флинстоуны», «Один Дома» и сотнях других герои расплачиваются именно кредитными, а не дебетовыми картами.

Эти поведенческие паттерны выразил (2) в цифрах журнал The Economist: в 1990 году средняя закредитованность американских домохозяйств составляла 90% от их дохода, а к началу кризиса в 2007 — уже 127%.

Федеральная резервная система США (аналог ЦБ РФ) во главе с Аланом Гриспеном должна была сдерживать кредитные аппетиты людей, но вместо этого поощряла их низкими процентными ставками.

Недвижимость в тот период дорожала, желающих взять ипотеку становилось все больше. Обычно недобросовестных заемщиков банк отсеивает, но в этот раз против банков сыграл ряд факторов. Среди них — инструменты для снижения риска невыплат.

Примерно в 80-е годы легенда финансового рынка Льюис Раньери придумал способ, как усидеть на двух стульях: выдать ипотеку, не отдавая денег с помощью ипотечных деривативов.

Механизм прост: банк выдает сотни ипотечных кредитов, отдавая застройщикам большие суммы даже по банковским меркам. Одновременно с этим кредитное учреждение эмитирует облигации, обеспеченные этими кредитами. Продав облигацию, банк получает свои деньги назад и может снова ими управлять: инвестировать или выдать новую ипотеку.

Ипотечные облигации покупались и продавались по законам биржи. К их номинальной стоимости (сколько денег фактически привлек банк, выпустивший облигацию) добавлялась рыночная, зависящая от спроса. Благодаря этому выигрывали те, кто купил облигацию подешевле, а продал подороже. Банки же получали прибыль практически из воздуха: купонный доход по облигации, который платил банк, был обычно на два процентных пункта ниже, чем процент по ипотеке, который банк получал.

Подобная бумага помогала снизить риски невозврата по ипотеке. В одну облигацию объединялось несколько кредитов, и даже если один из заемщиков не рассчитывался с банком, это не приводило к дефолту по всей облигации. Кроме того, на одного нерасплатившегося заемщика приходило двое новых.

Цены на недвижимость росли, доступная ипотека провоцировала спрос, спрос толкал цены вверх. Люди инвестировали в недвижимость еще больше, брали новые ипотеки, покупали дома и снова толкали цены вверх.

Банки оценивали заемщиков все более лояльно: с одной стороны риски были застрахованы облигациями, с другой — количество желающих росло, оценивать их строго просто не было времени. Появлялись небольшие организации, выдающие ипотеку, которые почти не попадали под внимание регулятора в лице ФРС: глава службы Алан Гриспен верил, что свободный рынок отрегулирует себя сам.

Заемщики под влиянием ажиотажа соглашались на плавающую процентную ставку. То есть какое-то время после заключения договора процент искусственно занижался, а затем приходил в соответствие с рыночным. Сумма выплат по ипотеке резко возрастала, клиенты не могли с ней справиться.

Снижение качества заемщиков закономерно привело к отказам платить по ипотеке. Когда вступил в силу плавающий процент, платить ипотеку не смогли многие должники одновременно.

Поскольку кредиты были обеспечены недвижимостью, банк забирал ее себе и продавал на рынке. В итоге на вторичке оказалось большое количество недвижимости от банков на продажу. Предложение возросло, цены сначала притормозили свой рост, а затем пузырь и вовсе лопнул.

Дома продавались сложнее, продавцы снижали цены, дома продавались еще сложнее. Ипотеку брали уже не так охотно, оптимизм по поводу цен на недвижимость померк. Спираль раскручивалась.

Облигации формировались из кредитов разной степени надежности. Чем меньше вероятность дефолта по ипотекам в основе бумаги, тем выше ее кредитный рейтинг, тем лучше она покупается. Однако облигации с самыми плохими кредитами получали сравнительно невысокую оценку рейтинговых агентств и теряли ликвидность. Чтобы повысить этот показатель, эмитенты пошли на хитрость: сделали деривативы из деривативов. То есть новые бумаги из старых, так называемые синтетические CDO, Collateralized debt obligations (по-русски — обеспеченные долговые обязательства).

«Плохие» облигации были обеспечены «плохими» кредитами с высоким риском невозврата. Однако если выпустить новую бумагу, обеспеченную «плохими» облигациями и какими-нибудь дополнительными активами, это будет уже новый инструмент. Соответственно, он получит новый кредитный рейтинг и будет котироваться на рынке в соответствии с ним, несмотря на низкое качество активов в основе.

Дополнительным активом стали кредитные дефолтные свопы. Это инструмент, который страхует инвестора от невыплаты долга по ценным бумагам. Скажем, инвестор-пессимист опасается дефолта по ипотечным облигациям. Он обращается в банк или инвестиционный фонд за страховкой, тот обязуется покрыть все убытки в случае невыплаты со стороны эмитента, а за это регулярно получает от инвестора страховую премию.

Банк или фонд выступает поручителем по кредиту за деньги, регулярные и стабильные, на весь срок поручительства. Настолько стабильные, что этими свопами тоже можно было торговать, создавая из них ценные бумаги: ведь мало кто верил в падение рынка жилья, но застраховать свои убытки хотели многие. А из этих ценных бумаг получать новые свопы, и торговать ими. Рынок раздулся до невероятного количества итераций: на бирже торговались CDO из свопов на CDO из свопов на CDO из «плохих» ипотечных облигаций, обеспеченных ипотечными закладными. Базовый актив — ипотечный кредит — потерялся в этой цепочке.

Количество сделок с одной ипотечной облигацией могло быть любым. Все равно что застраховать автомобиль в десяти страховых компаниях, а потом еще и перепродать право требования долга по страховке своему другу. Тот застрахует это право еще в десяти компаниях и перепродаст его дальше. В итоге за одно ДТП будет вынуждена платить сотня-другая страховых компаний, что и произошло в США в 2007.

Пока цены на недвижимость росли и в банки приходили все новые заемщики, вся эта громоздкая система приносила доход. Но как только цены стали снижаться, а невозвраты расти, рухнула структура, которая оценивалась уже в 62,2 триллиона долларов. Это несколько ВВП США. И поскольку ипотечные свопы, CDO и просто американские облигации торговались по всему миру, проблема сразу же стала глобальной.

Невыплаты по ипотеке обесценили облигации, облигации потянули вниз производные из кредитно-дефолтных свопов, а по самим свопам теперь нужно было платить триллионы. Страховой случай наступил, и страхователи требовали выплат. Один только Lehman Brothers, инвестиционный банк, который обанкротился первым и стал символом кризиса 2008 года, оставил свопов по облигациям на сумму 600 миллиардов долларов (3).

Пузырь деривативов спровоцировал триллионные долги, многократно превосходящие стоимость базовых активов — ипотечных закладных — которые некому было возвращать. Финансовые компании по всему миру списали проблемных облигаций на 501 миллиард долларов одномоментно. К сентябрю 2009 банки в Америке и Европе потеряли порядка 1 триллиона долларов.

В распоряжении банков США оказалось чуть меньше миллиона жилых домов, которые невозможно было продать выгодно из-за падения цен на недвижимость (4). Потери банков по всему миру в разные годы оценивались от 1 до 4 триллионов долларов, и новые оценки продолжают появляться. Глава МВФ Кристин Лагард лишь в 2016 году заявила, что кризис 2008 преодолен, однако его последствия ощущаются до сих пор (5).

Инвесторы бежали от скомпрометированных ипотечных облигаций в защитные активы: сырье, золото, зерно. Это привело к росту цен на продукцию аграрно-промышленной отрасли, который спровоцировал продовольственный кризис в бедных странах. Небывалый рост показали цены на нефть, что сделало потрясение для богатых ресурсами стран, в том числе для России, не таким заметным.

На российской экономике кризис все же сказался: падением фондовых индексов и дефицитом ликвидности в банках. Впрочем, на российские рынки куда заметнее повлияли политические события. Война в Южной Осетии в августе 2008 и последующее нагнетание геополитичеких противоречий, внешние санкции и международная изоляция до сих пор не дают российской экономике восстановиться после 2008 года.

Экономические кризисы происходят раз в 7-12 лет, начиная со второй половины XIX века, подсчитали экономисты. Когда ждать следующего — неизвестно. Оценки экономистов расходятся. Кто-то считает (6), что со дня на день. Ряд экономистов уверены (7), что предпосылок для рецессии нет. Так или иначе, экспертам пока не удавалось однозначно спрогнозировать ни один кризис. Поэтому прогнозы следует читать, но быть готовым к турбулентности в любой момент, независимо от уровня оптимизма.

Снижать риски помогает диверсификация — распределение активов по разным инструментам. Отказываться от банковского депозита полностью необязательно. Он может входить в состав портфеля помимо акций, облигаций и нескольких валют. Чтобы выбирать разные биржевые инструменты, нужно открыть брокерский счет, пополнить его и начать инвестировать. Вариант для тех, кто не хочет погружаться в тонкости рынка — работать с персональным брокером. Он сформирует портфель, соберет аналитику и предложит инвестиционные идеи для сохранения и приумножения капитала.

Источник https://russian.rt.com/business/article/554572-10-let-recessiya-lehman-brothers

Источник https://smart-lab.ru/finansoviy-slovar/%D0%BA%D1%80%D0%B8%D0%B7%D0%B8%D1%81%202008

Источник https://bcs.ru/blog/amerikanskaya-mechta-pogubivshaya-mir-vspominaem-krizis-2008-goda