Как российский рынок акций переживет геополитический кризис: четыре сценария |

Фондовому рынку позор, или 7 причин, почему все потеряют деньги

За последние 2 года фондовый рынок стал мегахайпом. Количество физических лиц, имеющих брокерские счета на Московской бирже, за 2021 год увеличилось почти вдвое и составило порядка 17 млн, или более 10% населения России. Ими открыто 27,7 млн брокерских счетов на Московской бирже. Такой же порядок цифр и у западных брокеров.

Деньги на биржу несут все — и бумеры, и милениалы, и зумеры. Бумеры достаточно богаты, чтобы переложить часть из нажитого и попробовать новый модный канал увеличения капитала, милениалы научились получать активный заработок и теперь хотят научиться жить на пассивный заработок, зумеры же не могут устоять к агрессивной рекламе в тиктоке и ютубе и послушно пробуют то, что им говорят их любимые инфлюенсеры. Реклама со всех щелей для всех типов целевой аудитории: тут и банки с уличных плакатов рассказывают про свои инвест приложения, и медиазвезды в своих ютуб каналах рассказывают как круто инвестировать, брокеры скупают таргет трафик на привлечение новых лидов, а бесконечные финансовые эксперты, инвестиционные советники и доверительные управители заполонили наши ленты фейсбука, инстаграма и телеграма.

В любом хайпе всегда есть две стороны — новички и старички. Новички приходят и надеются быстро получить прибыль в теме, старички же либо зарабатывают на новичках, либо мудро смотрят на шоу и понимают что к чему. Не то чтобы я прям такой старичек-дед, но определенный опыт нахождения в рынке с 2017 года имею и это позволяет мне видеть хайп и оценивать ситуацию через призму кривой хайпа Гартнера.

Я видел 2017, 2018, 2019, 2020, 2021 и уже проживал цикл изъятия ликвидности на рынке. Проживал и цикл вливания ликвидности. За это время успел получить прибыль объемом по стоимости столичной квартиры, разумеется, получил убыток в эту же квартиру, и так по несколько раз туда сюда: срывал и джекпоты, и ловил второе-третье дно. Вообщем-то типичный опыт участника рынка. Если у вас не так, то вам еще это предстоит.

В настоящий момент всеми контрагентами (банки, брокеры, сми, финансовые советники, соцмедиа) обыгрывается центральный зомби-нарратив:

Cовременный успешный человек должен держать часть своего благосостояния на фондовом рынке через разные продукты — облигации, акции, индексные фонды.

Финансовый рынок — новый социальный лифт для увеличения благосостояния и первая ступенька к богатству.

Но правда такова, что никакого увеличения благосостояния или богатства ни у кого не будет. В первые 5-7 лет так точно.

Никакой системности, стабильности, гарантированности у финансового рынка нет.

90% инвесторов увидят положительную нереализованную прибыль, но когда реально будут закрывать позиции, то уйдут с рынка с отрицательной реализованной прибылью.

Необходимо стать фулл тайм трейдером и инвестором, чтобы сохранять свой капитал на рынке, и нужно стать хорошим трейдером и инвестором, чтобы капитал увеличивать.

Реальность такова, что за последние 4 года финансовый рынок растерял последние рамки адекватности и стал совершенно непрогнозируемым, нестабильным, несистемным и инсайдерским. Из-за действий ФРС финансовая система сломалась и теперь система находится на уровне казино и бинарных опционов.

7 причин, почему вы рано или поздно проиграете и получите убыток:

Если вы думаете инвестировать в лонг или шорт конкретной акции, то одним из неподдающихся расчету факторов будет решение об обратном выкупе (buyback) своих акций менеджментом компании. Причем эта возможность выкупа ставит вас всегда в проигрышное положение по сравнению с инсайдерами. Думаете, вот, сейчас у GOOGL будет провальный отчет и будет падение до следующего квартала, но нет, цена стоит предательски на месте или вообще начинает ползти вверх, просто потому что зарядили корпоративный баблос на выкуп своей бумаги со стакана.

Все бигтехи едут на байбэках. Apple едет на байбэках. Не будет выкупа, AAPL уедет быстро вниз, даже рак на горе не успеет свиснуть. Интересно, что ситуация с корпоративными байбэками также выгодна и финансовым регуляторам, т.к. благодаря байбэкам индексы идут вверх и формально можно считать систему здоровой. Win-win для сохранения системы не всегда значит win для конечного инвестора.

Гиганты держатся на байбэках:

- Apple (AAPL) является лидером по обратному выкупу своей бумаги. При этом расходы в третьем квартале 2021 года заняли восьмое место в истории S&P. За квартал компания потратила 20,5 млрд долларов, что на 20,1% меньше, чем 25,6 млрд долларов во втором квартале 2021 года. За 12-месячный период Apple потратила 92,5 миллиарда долларов на обратный выкуп по сравнению с 76,0 миллиардами долларов в предыдущий период. За пятилетний период они потратили 348,3 миллиарда долларов и 487,6 миллиарда долларов за десятилетний период.

- Следующий в топе Alphabet (GOOG/L): 15,0 млрд долларов США в третьем квартале 2021 года по сравнению с 8,4 млрд долларов США во втором квартале 2021 года; расходы за 12 месяцев в сентябре 2021 года составили 31,5 миллиарда долларов по сравнению с 8,7 миллиардами долларов за 12 месяцев, закончившихся в сентябре 2020 года.

- Microsoft (MSFT) потратили на выкуп 8,8 млрд долларов США в третьем квартале 2021 года по сравнению с 8,0 млрд долларов США во втором квартале 2021 года; расходы за 12 месяцев составили 25,0 млрд долларов против 19,8 млрд долларов.

По моему опыту и ощущениям в году существуют особые месяца — январь, март, сентябрь, ноябрь. В эти месяца часто случаются развороты трендов не только по отдельным компаниям, но и по всему рынку в целом. Сакральность месяцов объясняется итечением опционов месячных и квартальных циклов.

Маркетмейкеры часто пампят или дампят цену конкретной бумаги в зависимости от того, в каких позициях сидит большинство участников рынка. Если большинство в шортах, то маркетмейкер будет повышать цену бумаги к экспирации, минизировав возможную прибыль шортистам. Если большинство в лонгах, то маркетмейкер будет понижать цену бумаги к экспирации минимизировав возможную прибыль лонгистам. Инвесторы в этой цепочке находятся в конце и огребают выхлопы от игры в кошки-мышки между трейдерами и маркетмейкерами.

На текущий момент бессмысленно оценивать компанию и ее бумагу в контексте фундаментальных показателей — например, по критерию соотношение выручки к капитализации. На рынке слишком много примеров компаний, которые пампятся или дампятся вне фундаменталки. Если заглянуть в индустрию электрокаров (Tesla, Nio и прочие китайские ребята), то развидеть это сложно.

Когда в системе было менее 2 триллионов, теханализ и фундаментальный анализ имели смысл, так как рынок был реален. Теперь когда в системе более 4 триллионов, рынок перестал быть реальным: он двигается исключительно на том, есть ли у маркетмейкеров ликвидность или нет, так как благодаря ликвидности можно совершать циклы тренда — рост, а затем падение. На рынке зарабатывает тот, кто угадал тренд и сидит в тренде. Фундаментал для тренда не важен.

Современное информационное общество полагается на информацию и ее проводников (СМИ), как источник реальности. Но в реальности все наоборот: реальность — слишком сложна, чтобы описать ее одним видом информации, а информацию конструируют таким образом, чтобы она отображала лишь часть реальности, в наиболее выгодном свете для источника информации.

Спрос или тренд на новый товар/индустрию невозможно создать без информационных источников. СМИ для взращивания нужных рефлексов и желаний нужны не только политикам, но и финансистам.

Современный рынок живет через СМИ: трейдеры торгуют на новостях, СМИ доносят тренды и новые объекты инвестирования.

Маркетмейкеру сложно продать бумагу на хаях, если не заручиться информационной поддержкой.

Для успешности таких операций маркетмейкер часто задействует СМИ. Я называю это psyops. Самые яркие поставщики psyops — CNBC, bloomberg, NY times, все агентские newswire, вообщем-то большинство популярных СМИ и теперь еще социальные медиа.

TESLA 2 года грамотно обрабатывала армию фанатов через youtube, которые тарились бумагами на robinhood, пока топ-менеджмент весь 2021 год продавал. Все кто пытался шортить Теслу в 2020-2021 знают какая это боль: бумаге давно пора упасть, но Маск и его smm агенства мастерски пампят. Один твит — +5% к капитализации. Другой твит — минус 10%.

Вы прекрасно знаете и про AMC/Gamestop хайп, срежисированный через reddit, дискорды и телеграм каналы. Теперь пампы, дампы и шорт-сквизы координируются организованными группами и каждый при желании может поучавствовать в этом движе.

Комиссия по ценным бумагам США за последние 50 лет довольно неплохо зарегулировала инсайдерскую торговлю индивидуальным лицам (директорам и чинам компаний, чьи акции торгуются на бирже).

Но настоящие инсайдеры — это американские политики и чиновники финансовых регуляторов, близкие к управлению монетарной политикой. Зная и управляя циклами ликвидности, можно делать состояния. Я уверен, что большинство американских хедж-фондов зарабатывает на политических инсайдах монетарных курсов. Плох тот фонд, что не хайрит бывших чиновников или не спонсирует сигарные вечера после финансовых конференций и симпозиумов.

Масштаб настолько велик, что умельцы даже создали сайт для публичного трэкинга действий политиков на фондовом рынке. Политики говорят одно, а делают совершенно другое.

Даже если вы смогли найти подающий надежды развивающийся рынок и увидели некоторую бумагу на этом рынке, которую прям сладко-сладко сейчас откупить, то скорее всего ваша безупречная операция обречена — прилетит черный лебедь геополитики и нахрен растопчет все влажные фантазии.

Нефть дешевая? Получите распишитесь атаку дронами на ближневосточный нефтяной завод.

Развивающийся рынок растет? Получите распишитесь военный конфликт на своей территории.

Геополитические расклады не щадят рынок. -20%, 40%, а потом еще, -20%, -40%, а потом еще -20%, -40%, а потом еще одно дно.

Если вы не видите, как армия и военные операции помогают государствам успешно проторговывать крупнейшие шорты и лонги через аффилированные хедж фонды и инвест дома, то вы ничего не знаете о войнах и зачем они развязываются.

ТАДАМ, наконец номер один в нашем хитпараде.

Главный актер всего шоу, главный режиссер шоу, подкапотный двигатель всего финансового паравоза, серый кардинал придворья ценных бумаг, создатель настроений на рынке, тайный спонсор маркетмейкеров, архитектор даунтрендов и аптрендов, главный регулятор всего финансового рынка — Федеральная резервная США и ее председатели совета управляющих. В настоящем правит бессменный голубино-ястребиный сэр Джером Пауэлл.

Если кратко: к сожалению, финансово-экономическая система сломалась (по моим ощущениям 2008-2012) и теперь фондовый рынок не является рынком ценных бумаг в классическом понимании, где есть продавец и покупатель, торгующих друг с другом бумагу на основе ее ценности через биржевой стакан спроса и предложения.

Теперь рынок это чернобелый светофор: есть печатный станок ФРС (ликвидность) или нет.

Если ФРС выделяет ликвидность и покупает активы на свой баланс, рынок здоров и растет. Все счастливы, бычий тренд, трейдеры богатеют, компании идут на IPO, инвесторы подсчитывают прибыль.

Если ФРС изымает ликвидность и продает активы со своего баланса, рынок чихает и падает. Все несчастны, медвежий тренд рушит судьбы трейдеров, инвесторов, компаний, IPO минусуют.

Все остальное неважно.

AAPL будет дорожать не потому что хорошо продается новый айфон, а потому что у маркетмейкеров есть ликвидность и он может проторговывать ее, зарабатывая на росте цены этой бумаги.

Индекс S&P500 дойдет до 5000 пунктов не потому, что экономика выросла и человечество начало больше производить ценности, а потому что регуляторы дали маркетмейкерам очередную порцию ликвидности и можно дальше проторговывать рынок.

Теперь аптренд или даунтренд зависит от того, что посчитают чиновники ФРС: нужно разгружать цикл или наращивать.

Для регуляции курсом рынка у ФРС есть особые инструменты: это заседания (FOMC meeting) и поминутные расшифровки (FOMC statement). На заседаниях Пауэлл берет на вооружение либо голубиный (dovish), либо ястребиный (hawkish) настрой в зависимости от задачи задать аптренд или даунтренд. Я не шучу про птичьи термины: маркетологи Федрезерва специально сконструировали эти мемы для описания контекста своей деятельности, и теперь вся финансовая и бизнес пресса всерьез обсуждает насколько голубиным был тон представителя главного финансового органа мировой экономической системы.

Заседания и расшифровки примерно имеют 2-3 недельный перерыв в течение всего года, поэтому у ФРС есть ниточка на постоянной основе, за которую можно тянуть либо в ту сторону, либо в другую. Что выдаст ФРС, то подхваютывают маркетмейкеры, что делают маркетмейкеры, туда едет рынок. В конце цепочки розничный инвестор либо видит прибыль, либо убыток.

В соседнем треде угарают про инвестиции в NFT, про новый хайп и новый скам. Я бы расширили тезис. Весь финансовый рынок теперь хайп и скам, надежной разницы между инвестициями в NFT и акциями FACEBOOK нет.

Картина: волатильность на бумагу Facebook. Куда смотрит SEC? Сколько сломанных судеб, даже в крипте такое невиданно!

Маркетмейкеры и американский истеблишмент получат всю прибыль, оплатят этот шик розничные инвесторы, а простые работяги будут разгребать последствия инфляции после самого грандиозного напечаталова бабок в истории финсистемы.

Я вижу только одно спасение: забыть про прибыль на котлету на следующие год-два и повысить свой горизонт ожидания до 10-15 лет, рутинно вкидывая по чуть-чуть в индексные фонды с постоянной ребалансировкой активов. Классика и традиция помогут победить скам, хайп, жадность и нетерпение.

Автор написал статью не для опытных инвесторов, которые написали тут комментарии, а для домохозяек, которые зашли на рынок акций через тинькоф (потому что увидели рекламу в инстаграмм), вот для них будет полезно узнать все прелести.

Так это про торгашей, а не инвесторов все написано, сегодня купил завтра продал))

Так и пиши — нам спекулянтам с 4х летним опытом ой как непросто стало, ведь и фрс гадит и доллар печатают и сми вбрасывают, раньше мы анализировали анализировали, а сейчас время то тяжелое..

Для инвестора 5-10-15 лет вполне нормальные понятия, купил, положил, забыл на какое — то время.

Вам спекулянтам лишь бы отщипнуть да сразу чтобы да побольше.

Хочу по п. 1 добавить, что благодаря QE-4 последние два года тоже прошли без сюрпризов, будущее направление с QT тоже видим в режиме онлайн.

Фондовый рынок расцвел благодарю поддержки правительства, а правительству нужно:

1. Чтобы население вытащило деньги из под подушки

2.Чтобы население просрала деньги на бирже, а счастливчики, что вышли в +, заплатили налоги.

Он расцвёл благодаря Тинькову. Правительство до этого несколько лет пыжилось со своим ИИС. Пришёл Тинёк всё максимально упростил, грамотно разрекламировал и вуаля. А там уже и другие начали своей жопой шевелить.

Ну не то, чтобы совсем так.

Проблема «денег под подушкой» не в том, что они не под какой надо подушкой, а в том, что они изъяты из экономики и не работают. Поэтому для обеспечения ликвидности приходится печатать ещё денег, а это чревато инфляцией, если вы печатаете не доллары.

По моим наблюдениям, рынок всегда был малопрогнозируемым и за последние годы он ничуть не изменился: просто поменялась стадия — из более вероятного сценария падения (2013-2017) рынок стал чаще показывать рост (2020-2021).

Но так во всем мире, посмотрите: выросли все активы — недвижимость, акции, криптовалюта. Может быть это бумажные деньги обесценились?

Рынки всегда были и будут одинаковыми. Чтобы выжить я нашел только два подхода, может коллеги по цеху подскажут больше:

(1) ежемесячно покупать акции качественных компаний. Это не даст супер доходности, ну 15-20% даст, плюс налоговые вычеты

(2) ковыряться в отчетах и смотреть на акцию, как на долю в компании. Как будто покупаете не маленькую часть а всю компанию. Поверьте, если компания не токсичная, и растёт ее прибыль — вырастет и ее оценка.

Верный подход, покупать на будущее, а не пытаться урвать быструю прибыль. И конечно только фундаментальные компании, без которых отрасль не выживет, такие как Интел, АМД, ТСМСи, НВИДИЯ (ну это мой топ).

Проболтаюсь, брал АМД в 2015 по 4 бакса, держу не жужжу..

После слов: «На рынке зарабатывает тот, кто угадал тренд и сидит в тренде. Фундаментал для тренда не важен» я понял что не стоит дальше читать этот бред.

Автор, Вы пришли на рынок просто понажимать кнопки или для понтов, что вы инвестор, что угодно, но не для заработка денег.

Ваша логика, это фантазия, не более.

Вы не понимаете зачем пришли сюда, не заработали денег и начали жаловаться.

VC.ru уже стал похож на форум, с бреднями типа смарт лаба, а ведь тут есть модерация контента.

Звучит как оценочное суждение. Можете привести аргументы автора, и размотать их в пух и прах своими аргументами?

Ну что ж вы на вечеринку и сразу с ноги, да еще и с брантью. Сперва хотелось бы узнать, сколько вы заплатили ндфл по брокерам за 2021? Хотя бы порядок — 100к, 1м, 10м

Вы еще ничего не видели, если вас не было на бирже в 2001 и 2008.

Олейник ты ли это? Знакомые разговоры про байбеки, дутые электромобили, ФРС гадит.

Кстати фундаментальный анализ с момента основания бирж не позволял богатеть. Всегда были биржевые истерии и раздутые компании

«Кстати фундаментальный анализ с момента основания бирж не позволял богатеть. «

На фундаментальном анализе Уорен Баффет сделал свою величайшую карьеру. Он сам об этом пишет, и все его биографы также пишут об этом.

Как это часто бывает, самое понятное объяснение работы фондового рынка, финансовых брокеров и их клиентов выложено в Ютубе:

https://www.youtube.com/watch?v=KrSfuUoHqA8

Если вы считатет, что раньше рынок был более предсказуем, то вы ничего не знаете о рынке.

Современный фондовый рынок большинство молодых людей воспринимает как казино, коим рынок по сути и является.

Вспомните только SPCE, G1, CHK, GME и прочие хайповые акции.

У них нет возможности это делать

Как страшно жить то.

Все не смогут зарабатывать на спекуляции. Не сможет даже половина. Это просто перераспределение.

А вот нарастить обороты за счет прибывания нубов — вполне.

Комментарий удален модератором

Ко-ко-ко, рынок акций ко-ко-ко, все плохо ко-ко-ко. Расскажи это норвежскому пенсионному фонду, у которого в акциях 75%. Он прекрасно себя чувствует. Там ведь сидят глупые люди, которые не читают такие простыни на vc. Попробуй написать им на почту, открой глаза!!

Можете дать пример норвежского фонда, вместе посчитаем их доходность за 2020-2021. Мне тоже интересно

чем все закончилось?

Фейсбук упал чтобы влезть в лимит же? Ну а вообще просто это одни из способов высасывать деньги из пол матрасов у.среднего класса.

годное начало, но дальше пошла херь

да, хайп есть, но пиарится именно долгосрочное инвестирование а не спекуляция. А ваша половина статьи посвящена именно проблемам спекулянтов

но я согласен с вашим посылом что эта толпа младоинвесторов на долгосрок будет наказана. Жестоко наказана

Ну, да. Фондовый рынок упадет. И хрен на него. Пусть даже в 2 раза.

Ну, тогда дивидендная доходность Кока-Колы будет под 10%, а Северстали под 40% годовых.

Дайте два! Нет, в четыре раза падение. Я и так могу жить на дивиденды, а в этом случае, просто докуплюсь ещё лет 5, и уеду жить к морю, лол.

(5 лет на рынке, есличо).

Рынок вскоре растет, а вот сколько это займет год или десять это уже вопрос) Тут не угадаешь. В российских реалиях многим проще покупать облиги ОФЗ и получать вычет по ИИС. Всяко лучше вкладов )

Отличная статья, только из-за «вообщем-то» начал немного глаз кровоточить)

Ох хоспади, инвесторы блядь.ЕЕсли у тебя 10 килорублей, то инвестировать надо в рынок садовод и рекламу авито. Закупил я палетками или духами продал. И ебать мозги не надо. Если бабло есть, то эту статью и эти коменты иы читать не будешь

Я бы ещё добавил про истории типа фонда Хвана. Это когда крупный игрок выбрав тикер средней капитализации может ему устроить «байбек» в любой момент. Очень много разорилось мелких шортистов на пампе Дискавери и прочих бумаг из портфеля Хвана.

Но самый прикол был потом. Кто-то эти же бумаги стал давить уже ниже всех возможных уровней и пострадали уже лонгусты.

Эти действия крупных игроков типа Хвана абсолютно непредсказуемы.

Вот пампил кто-то Трипадвайзор и там очень многие разорились .

С Теслой полагаю происходит системная вещь , которую можно обозначить как «верховой длящийся шортсквиз». Это когда шортсквиз идет только по стопам, по верху. И цена растёт хотя самого % шорта мало.

Well done!

Все так и есть. Хорошо, что были сделаны правильные выводы не спустя 10 лет. На WS в большинстве случаев к этому приходят спустя годы.

Хорошая подборка для новичков, респект за труды

Если, будучи спекулянтом, торговать новости, то конечно он рынок непредсказуем всегда. Все кто торгует новости в итоге уходят без денег. Учитесь торговать график, открывайтесь новому, за 4 года можно много книжек прочитать и курсов посмотреть.

Инвестирую, инвестировал и буду инвестировать. Статья реально о том что трейдерам тяжело.

Написано-то все правильно, только это «правильно» не отражает реальности и сути происходящего! А суть заключается в том что . АТЛАНТ РАСПРАВИЛ ПЛЕЧИ. То чего не пишут в сми так это то что происходит национализация по американски! Вот как поставить на колени маска? Надо просто купить теслы 51% ииии с маском можно делать все что захочешь! А деньги от фрс в любой момент, любое количество с забалансовых счетов БЕЗ ПРОБЛЕМ! В 2014 блэкрок владел почти 20% каждого эмитента входящего в индекс сп500, а сейчас 22 год и какие теперь доли у блэкрока и вангарда? 30 или 40 % никто не знает!) И конечно и блэкрок и стэйтстриит может они и частные фонды Но, нас не проведешь! Поэтому и байбэки копорации устраивают в качестве защиты, но они все равно проиграют! За фуфло от фрс отдавать реальный безнес-это как?! Единственный вариант спасения от этой мрази БАНКРОТСТВО корпораций!! И не просто банкотство, а камня на камне не оставить, в пыль превратить! Чтобы по итогу оказалось что за фрсное фуфло купили дырку от бублика! И никакие брахнаны на руководящих должностях ГАФАМ не спасут, это же очевидно куда метят эпплы гугглы и т.д когда индусов ставят директорами! Но это же видит и «мразота» и её это не очень беспокоит значит это для корпораций не вариант! Варитант один БАНКРОТСТВО!! И переезд в РФ на перевоспитание)))! А вообще приятно смотреть как одна мразь грызет другую тварь! Забавно!! Т.к. с мразотой ничего уже не сделать, только электрический стул каждому! А вот с корпорациями еще можно «поработать» (перевоспитать- создал крутую компанию в сша ну и в рф тоже сможешь это сделать!)

Как российский рынок акций переживет геополитический кризис: четыре сценария

Обострение отношений между Россией и странами Запада из-за украинской проблемы не уникально. Разногласия случались и раньше, и каждый раз при этом российский рынок оказывался под давлением на фоне рисков санкций или ухудшения торговых условий. О возможных сценариях выхода из нынешнего кризиса рассказывает эксперт по фондовому рынку «БКС Мир инвестиций» Игорь Галактионов

Российские публичные компании достаточно тесно интегрированы в мировую экономику, и их зарубежный бизнес может пострадать в случае ухудшения отношений России с другими странами. При этом российские экспортеры обладают сильными конкурентными преимуществами и заменить их продукцию не так просто. Поэтому санкции против российского экспорта, за редким исключением, не вводятся.

Почему же отечественные акции падают при каждом внешнеполитическом обострении?

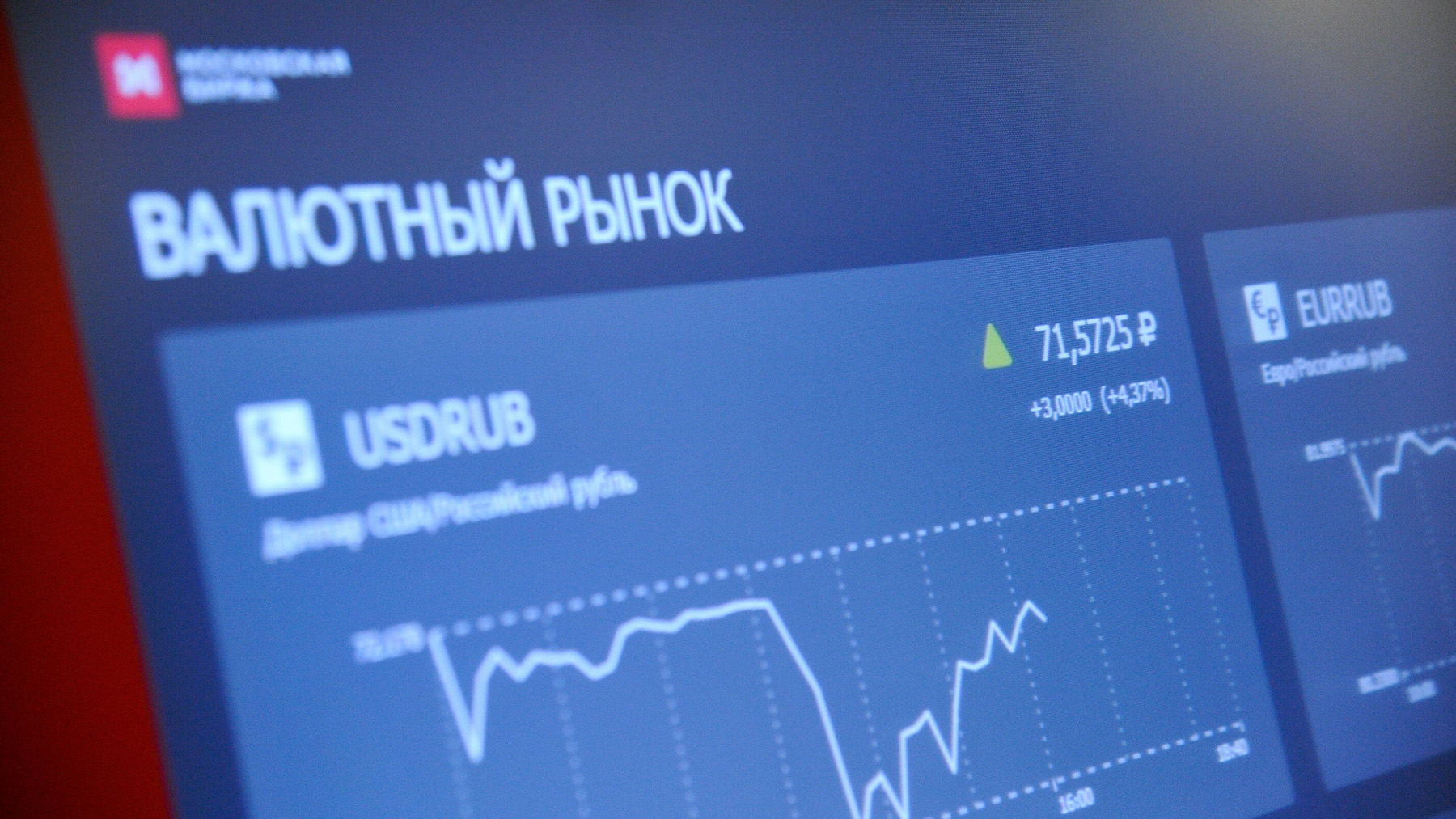

Более 80% акций в свободном обращении (free-float) на Московской бирже принадлежит иностранным инвестфондам. Из них, по оценке биржи, 54% приходится на инвесторов из США и Канады, 22% — из Великобритании и 21% — из других стран ЕС.

Для глобальных инвесторов российский рынок — один из многих развивающихся рынков (emerging markets). Такие рынки рассматривают как спекулятивные, где срок вложения в акции в лучшем случае ограничивается несколькими годами.

Если риски растут, нерезиденты предпочитают сокращать позиции в российских акциях. Отдельные активы могут быть проданы из-за риска попасть под косвенные санкции. В результате цена акций и курс рубля снижаются, а доходности облигаций растут.

В период геополитических обострений рубль и ценные бумаги на российском рынке оказываются под давлением, несмотря на то что могут оставаться сильными по экономическим показателям.

Что может произойти в 2022 году

Ранее рынок уже неоднократно реагировал на политические события (после присоединения Крыма в 2014 году или весной 2021-го после появления сообщений о переброске российских войск к украинской границе) снижением индексов Мосбиржи и РТС, но во всех случаях восстанавливался. Вопрос в том, какой срок на это потребуется и как глубоко могут упасть акции на пике распродаж.

Рассмотрим ряд сценариев развития событий и оценим возможные действия инвесторов.

Оптимистичный сценарий

В начале февраля риторика дипломатов станет более миролюбивой, переговорные позиции сторон начнут сближаться. Все стороны признают необходимость соблюдения Минских договоренностей, обсуждение возможности нерасширения НАТО продолжится в спокойном режиме. Концентрация военных частей в регионе снизится.

Что будет с рынками

Фокус внимания инвесторов резко переключится на дорогую нефть, газ и другие сырьевые товары. Российский рынок, капитализация которого на 2/3 представлена сырьевыми экспортерами, начнет активно расти, отыгрывая трехмесячные потери. К середине 2022 года цель по индексу Мосбиржи может находиться в районе 4000–4100 пунктов. Восстановление к историческим максимумам также возможно, но негативный эффект из-за ужесточения монетарной политики ФРС США может сдерживать котировки.

Что делать инвестору

В этой ситуации наиболее привлекательными будут акции первого эшелона, особенно нефтегазовые фишки. Бумаги Сбербанка, «Газпрома», «Лукойла» и «Роснефти» могут принести доходность 20–40% в течение нескольких месяцев. Облигации тоже могут подрасти в цене, но эффект будет не таким сильным, поскольку высокая инфляция по-прежнему угрожает ростом ставок.

Умеренный сценарий

В феврале стороны смогут перейти к устойчивому конструктивному диалогу, но ключевые противоречия останутся в силе. Концентрация войск в регионе будет сохраняться на повышенном уровне, подкрепляя переговорные позиции сторон. Геополитическая повестка перестанет иметь решающее значение для динамики рынка, но время от времени напряженность будет возрастать, оказывая краткосрочное давление на российские активы.

Что будет с рынком

Восстановление рынка может иметь неустойчивый характер. В мае-июне индекс может вернуться в район 3700–4000 пунктов, причем наиболее ликвидные фишки могут отставать от рынка. Лучше других могут выглядеть акции нефтегазового сектора, поддерживаемые высокими ценами на нефть, а также отдельные дивидендные истории.

Что делать инвестору

Часть средств можно разместить в акции экспортеров, а часть — в надежные облигации. В периоды обострения напряженности защитная часть портфеля будет обеспечивать комфорт инвестору и позволит рассматривать возможности для выкупа просадки.

Негативный сценарий

Пик напряженности еще не прошел, но до военных столкновений дело не дойдет. До конца I квартала 2022 года риторика будет оставаться жесткой, стороны будут стягивать военные силы в регион. В ближайшие месяцы переговоры удастся перевести в конструктивное русло, и далее ситуация начнет развиваться по умеренному сценарию.

Что будет с рынком

Возможно повторное тестирование минимумов по индексу Мосбиржи около 3100–3200 пунктов, после чего стартует разворот. Пара USD/RUB стабильно закрепится около 80 рублей и может остаться там до конца года. Доходность ОФЗ будет выше 10%.

Что делать инвестору

В период жесткой риторики защитным инструментом могут выступить ОФЗ-ПК — это гособлигации, которые лучше защищены от волатильности за счет плавающей ставки купона. Среди бумаг, которые могут быть устойчивыми к геополитике, стоит отметить бумаги «Фосагро», «Норникеля», «Полюса» и префы «Сургутнефтегаза». По мере прохождения дна фокус может быть смещен в сторону «голубых фишек».

Депрессивный сценарий

В результате провокаций конфликт в какой-то момент может перейти в военную плоскость. США и ЕС начнут вводить против России санкции, переговоры будут временно приостановлены.

Что будет с рынком

В этом сценарии индекс Мосбиржи может опуститься ниже 3000 пунктов, но устойчивый нисходящий тренд маловероятен, так как высокие цены на нефть будут поддерживать котировки. Ключевое отличие от предыдущего сценария в том, что на быстрое восстановление рассчитывать не приходится. До конца 2022 года индекс Мосбиржи может оставаться в диапазоне 3000–3500 пунктов, и шансы на устойчивое восстановление появятся не раньше 2023-го.

Что делать инвестору

В этом случае короткие облигации и ОФЗ-ПК выглядят лучшим решением, поскольку волатильность в акциях может быть высокой. Также имеет смысл рассмотреть покупку инструментов, номинированных в валюте.

Российские акции в этом сценарии в 2022 году могут принести не лучшую доходность. Относительно привлекательными могут быть бумаги с высокими дивидендами и валютной выручкой. Однако для долгосрочных инвесторов этот период может открыть широкие возможности по наращиванию позиций в качественных бумагах с прицелом на несколько лет вперед.

«Мем-акции для внутреннего инвестора». Что не так с российским фондовым рынком

Всю весну 2022 года идут разговоры о том, что из-за геополитики и санкций российский фондовый рынок уже «не тот». Однако и до известных событий рынок был не очень приспособлен для частных инвесторов, уверен руководитель лаборатории анализа институтов и финансовых рынков Института прикладных экономических исследований РАНХиГС Александр Абрамов. Он рассказал «Секрету», в чём ущемлены права частных инвесторов, что не так с регулированием фондового рынка, причём тут ЦБ и пойдёт ли рынок ценных бумаг в РФ по иранскому сценарию.

Про рынок после 24 февраля

— В последние годы фондовый рынок стал модным, сюда пришли миллионы людей. Сейчас по многим российским бумагам они, скорее всего, в минусе. А их вложения в иностранные активы через фонды и вовсе заморожены неизвестно на какой срок. Это проблема для государства? И как это, на ваш взгляд, изменит психологию и поведение российского частного инвестора?

— Думаю, российский фондовый рынок в любом случае затормозится, количество счетов на Мосбирже уменьшится. Не вижу в этом большой трагедии. Сейчас счета есть у 20 млн россиян, но примерно 60% из них — пустые.

Кроме того, по статистике Банка России, средний портфель домашних хозяйств остаётся консервативным: 55% в нём занимают депозиты и 29% — наличная валюта. Вложения в акции и облигации значительно меньше — 8% и 4% соответственно. Думаю, поведение населения будет меняться довольно инертно.

Фондовый рынок остаётся не приспособленным для частных инвесторов — компании не прозрачны, волатильность и риски очень высоки. Вопрос: разумно ли такое количество россиян подвергать этим рискам?

Со временем вложения в российские акции в рублях, наверное, будут расти. Многие инвесторы видят в них одну из основных альтернатив для долгосрочных сбережений. Индустрия финансовых посредников, и, вероятно, финансовый регулятор будут подталкивать население к таким вложениям.

— До санкций динамику рынка во многом определяли нерезиденты, торговавшие с опорой на фундаментальные показатели. Частные же инвесторы больше подвержены эмоциям. Значит ли это, что без нерезидентов наш рынок станет «истеричным»?

— Существует феномен мем-акций, например GameStop и прочих. Они торгуются совсем не на фундаментальных показателях, а на основе настроений массы частных инвесторов. На этом же построен феномен криптовалюты. Живут же эти активы, и неплохо.

Примерно с этим можно будет сравнивать российские акции, где инвесторам не в полной мере доступна информация, необходимая для осознанных инвестиционных решений. Это мем-акции для внутреннего инвестора. Теоретически они будут держаться на энтузиазме людей и некоторой поддержке властей.

— Часто нашему рынку прочат будущее по иранскому сценарию — эдакой закрытой для всего мира «песочницы». Которая, кстати, в Иране растёт и позволяет местным спасать капитал от мощной инфляции. Нас это же ждёт?

— В целом да. Но российский бизнес более продвинутый и зависимый от западных партнёров и технологий. Поэтому санкции для российских компаний могут оказаться более болезненными, чем для иранских.

Возможно, поможет структурная трансформация экономики (её в апреле анонсировала председатель Центробанка Эльвира Набиуллина. — Прим. «Секрета»).

Её успех будет зависеть не только от государства, но и от бизнеса — насколько он будет чувствовать себя комфортно с точки зрения инвестиций, перспектив, господдержки и т. д.

Не все компании смогут адаптироваться к новым условиям. Российский рынок более рискованный в таких условиях.

— Есть ли в новой экономике будущей России вообще место фондовому рынку? Или без иностранных капиталов и при усилении роли государства нам он не особо-то и нужен?

— Для государства он не приоритет. Но нужен гражданам. Пока у людей есть потребность сохранить и преумножить сбережения, потребность в рынке будет. Рынок продолжит существование. Всё реже слышу сомнения в этом. Но вопрос — какую роль он будет играть?

На мой взгляд, предыдущие годы рынок развивался медленно. Если мы посмотрим все показатели его глубины — отношение капитализации к ВВП, активов институционалов к ВВП и т. д., мы увидим, что с нами что-то произошло начиная с 2014 года.

До этого мы успешно росли, пережили мировой финансовый кризис, а с 2014 года количественные показатели не растут.

Так, на динамичном рынке облигаций общая доля российского рынка все эти годы держится на уровне 0,5% от мирового. Даже несмотря на такие изменения, как появление мегарегулятора в лице Центробанка в 2013-м и приход массового инвестора после 2018-го.

Проблема в поиске новых драйверов роста — вместо средств нерезидентов ими могут стать, например, внутренние сбережения. Но это пока не удаётся сделать, с пенсионными накоплениями пока нет никакого решения.

Если мы хотим структурную трансформацию, то и экономика, и фондовый рынок должны стать реальными приоритетами для государства.

Кто защитит инвесторов

— Как вы можете оценить действия регулятора, биржи и брокеров во время нового кризиса?

— Реакция регулятора в целом довольно профессиональная. Всё нужное сделано. На фоне всего происходящего рубль укрепился. Пусть искусственно, но в банках реально купить наличные евро примерно по 80 рублей и даже ниже. Это уже не так плохо. Бюджет стабилен, магазины полны товаров. В целом пока средний житель Москвы почти ничего не заметил с точки зрения работы и потребления.

Это результат профессиональной работы. Но это усилие через не могу. Оно не может продолжаться долго.

— А остальные? Например, многие недовольны брокерами: из-за санкций им приходится переводить активы клиентов другим компаниям, но никто ничего людям толком не объясняет.

— Согласен. Хотя брокеров можно понять: они столкнулись с нестандартной ситуацией. Но сама проблема не сегодня родилась.

На стороне потребителя нет института, который бы специализировался на защите его прав. Да, есть ЦБ, но у них много других задач, жалобы здесь рассматриваются медленно.

Плюс есть конфликт: Банк России одновременно выступает как регулятор, участник и защитник прав граждан.

Ещё есть саморегулируемые организации (СРО) брокеров — НАУФОР, НФА. Можно пожаловаться в их дисциплинарные подразделения, но это не всегда помогает. К сожалению, СРО тоже не специализируются на защите прав потребителей финуслуг, они ориентированы на защиту цеховых интересов.

Думаю, что частные инвесторы чувствовали себя более защищёнными, если бы на их стороне выступала организация, специализирующаяся на данных проблемах, как FINRA в США.

— Будучи одним из авторов действующего закона «О ценных бумагах», какие ещё пробелы в регулировании вы видите?

— К сожалению, их много. Главная проблема — раскрытие информации, борьба с информационной асимметрией. Это очень важно.

На фондовом рынке инвестор должен обладать полной информацией, влияющей на его инвестиционные решения. Без этого он не может совершать правильные действия.

К сожалению, федеральный закон о Банке России не возлагает на него ответственности за раскрытие информации на финансовом рынке. На этот рынок всё больше начинает распространяться модель регулирования, характерная для банковской сферы, но не подходящая для финансового рынка.

Например, в принятых Банком России в конце 2021 года «Основных направлениях развития финансового рынка до 2024 года» раскрытие информации, борьба с информационной индустрией вообще не рассматриваются даже как мера по защите прав потребителей финансовых услуг. На мой взгляд, это противоречит духу федерального закона «О рынке ценных бумаг».

Как результат — в ПИФах и НПФ их участникам не раскрывают, наверное, около 50% информации, необходимой для принятия разумного инвестиционного решения, — о рисках портфелей, бенчмарках, издержках по управлению и их динамике, долгосрочной доходности портфелей и многом другом.

Есть другие проблемы. Они выражаются в практически отсутствии антимонопольного регулирования финансового рынка, создании преференций отдельным игрокам, конфликтах интересов самого финансового регулятора.

— Проблема в самой модели мегарегулятора, когда ЦБ контролирует и банковский сектор, и страховой рынок, и сектор ценных бумаг, и прочее?

— В своей исследовательской работе мы мониторим системы регулирования примерно в 90 странах. Модель мегарегулятора на базе центрального банка не стала мейнстримом. Её применяет относительно узкий круг небольших стран с умеренным развитием финансового рынка — Бахрейн, Чехия, Венгрия, Уругвай, Словакия, Армения, Литва, Исландия. Хотя есть два международных финансовых центра — Ирландия и Сингапур. В этом списке Россия, как крупная страна со значительным внутренним фондовым рынком, выглядит явной аномалией.

Успешно растущие финансовые рынки (США, Китая, Австралии, Канады, Германии, Дании, Южной Кореи, Индии, Швеции, Швейцарии, Саудовской Аравии и другие) используют иные модели регулирования, не наделяющие центральные банки функциями мегарегулятора.

Концентрация разных функций на финансовом рынке в центральном банке неизбежно запускает механизм непрерывного расширения его полномочий, обратной стороной которого является рост административной нагрузки на финансовые организации и ослабление конкуренции на рынке.

В центральном банке работают мотивированные люди, обладающие значительной административной властью над рынком, заинтересованные в постоянном расширении своих полномочий. Это естественный процесс, но нужна система сдержек и противовесов. Она сегодня, по моему мнению, не работает.

Монополизация регулирования — это не меньший риск, чем финансовая нестабильность.

Самый слабый продукт на российском рынке

— А вы сами в российский фондовый рынок инвестируете?

— Нет, мои приоритеты — консервативные депозиты и отчасти страховые продукты. На биржевом рынке несколько лет назад я полностью переключился на глобальные ЕТF. И сейчас завис с ними (активы, по сути, заморожены. — Прим. «Секрета».) — доступ на американский рынок закрыт.

Рынок — это риск. Мне нравился мой портфель из ЕТF. Смотрю на это философски, жизнь продолжается. Верю в лучшее.

— На российский рынок не хотите вернуться?

— Пока не вижу для себя интересных решений. У меня есть внутреннее правило инвестора — покупать лишь то, где уважают моё право на информацию, где понимаю и доверяю продавцу и производителю продукта и где есть просто интересное решение. Жаль, что на внутреннем рынке у нас так и не появились те же робо-эдвайзеры, предлагающие продукты разных финансовых организаций.

— Но ведь в последнее время число ETF и биржевых ПИФов на нашем рынке росло. Да, у них высокая комиссия по сравнению с западными аналогами, высока ошибка слежения (когда стоимость паёв отстаёт от расчётной стоимости активов внутри фонда. — Прим. «Секрета»), но тем не менее было ощущение развития.

— В 2021 году в мире активы взаимных и биржевых фондов достигли $73 трлн, или 81% ВВП. У Китая — $3,5 трлн, в Бразилии — $1,2 трлн, Индии — $500 млрд, Южной Корее — $600 млрд. У нас — $17 млрд. Это сопоставимо с Венгрией или Чехией.

Относительно размеров внутренней экономики и в сравнении с суммарной стоимостью активов фондов в мире российские рыночные ПИФы остаются мелким явлением, такими «мальчиками в коротких штанишках».

Эффективность открытых и биржевых ПИФов трудно оценить с учётом действующего режима раскрытия информации. В этих условиях невозможно не то чтобы просто рассчитать альфу, бету и иные финансовые коэффициенты портфелей — во многих случаях вы просто не можете сказать, является ли фонд активно или пассивно управляемым. Это несерьёзно.

— Правильно ли я вас понял: по вашему мнению, наш рынок в принципе не подходит для частных инвесторов, потому что им стоит покупать не отдельные акции и облигации, а фонды, но с последними у нас не всё хорошо?

— Эмпирические тесты показывают, что 90–95% частных инвесторов, не диверсифицирующих портфель, проигрывают доходности рыночного портфеля (индексу. — Прим. «Секрета»), а 75% из них рискуют получить убытки.

Естественным образом рынок так устроен, что основные выигрыши на нём приходятся на очень узкий круг счастливчиков, а неудачи несёт основная масса участников. Единственным способом уберечься от этого риска является широкая диверсификация портфеля.

На деле всё происходит по-другому. Посмотрите «Народный портфель» на Мосбирже. Люди массово покупали Alibaba, Tencent, Tesla — очень рискованные позиции. Они не покупали диверсифицированных портфелей.

Мог ли простой человек заработать на приватизации в 1990-х

— Ваша лаборатория разработала индекс ваучерной приватизации. Он показывает, что те, кто удачно распорядился этими чеками, мог отлично заработать. Это можно рассматривать как аргумент в пользу такой приватизации?

— Мы не спорим об эффективности ваучерной приватизации. На самом деле мы просто хотели посмотреть на это как на неслыханный финансовый эксперимент. В 1992–1994 годах 144 млн граждан получили приватизационные чеки (ваучеры), на которые могли приобрести на аукционах акции 15 000 компаний.

Мы обнаружили, что из этих 15 000 компаний только пара десятков дожили до наших дней — «Газпром», ЛУКОЙЛ, «Норильский никель» и другие. Остальные реорганизовали или ликвидировали. Из оставшихся мы выбрали восемь компаний и составили из них портфель.

И увидели: его средняя годовая доходность в долларах — 19%, а весь портфель стоит около $27 000.

Вопрос — каковы могли быть шансы выиграть? Небольшие — из 15 000 компаний вряд ли можно было знать, какие из них доживут до наших дней и не будут размывать стоимость акций, приобретённых за ваучеры.

Это созвучно с результатами американского эксперимента, когда исследователи моделировали ситуацию: человек на протяжении 90 лет покупает по одной разной акции в портфель. Из 26 000 бумаг только 4% сделали основную прибыль. Оба этих эксперимента говорят в пользу диверсификации.

— Есть ощущение, что в той истории выигравших вообще нет.

Все жалуются, что их обманули, что «во всём виноват Чубайс». Но сами аукционы были более-менее честные. Однако потом эмитенты размыли стоимость акций.

Это главный риск, когда нет институциональной защиты частных инвесторов. В том числе этот риск есть и сейчас. Для этого, кстати, существует механизм оферты: если ты купил 90% акций компании, то можешь принудительно выкупить остальные.

О рецессии и ценах в магазинах

— На мировых рынках, прежде всего в США, сейчас шторм. Индексы снижаются, инвесторы ищут спасения от инфляции. Насколько эти события могут повлиять на наш рынок? Или в нашей песочнице уже без разницы, что происходит в других?

— Важно, но в меньшей степени, чем прежде. Мы продолжаем быть зависимыми от экспорта сырьевых ресурсов. Рецессия в глобальной экономике может снизить этот спрос, усилив негативные эффекты от санкций.

Сейчас ФРС пытается пробраться между инфляцией и рецессией. Китай пытается справиться с последствиями локдауна, торможением экономики и финансовыми трудностями в строительной отрасли. От этих усилий во многом будет зависеть вероятность рецессии.

— Если ощущение, что будет глобальный кризис? Или дело ограничится рецессией?

— Даже рецессия ещё не гарантирована. В США хорошие балансы домашних хозяйств, предприятия тоже не перекредитованы. Поэтому возможности для роста есть. Ожидается даже, что американские темпы роста до августа будут превышать китайские.

Но, боюсь, нас ждёт ещё один геополитический коллапс — обострение в Тайване. Это будет похлеще текущего кризиса. Если санкции введут против Китая — это точно замедление мировой экономики и раскол мира на две части (60% ВВП у западного мира и 40% ВВП у Китая, России и прочих близких им стран). Это неминуемое сворачивание торговли и резкое торможение экономик.

Даже если будет «лишь» рецессия, России будет несладко. Мы и так (сейчас) со скидками продаём ресурсы, а так потребность в заметно упадёт. И Запад получит время, чтобы решить вопрос с зависимостью от России.

— Давайте от глобального перейдём к более близкому каждому из нас. Вы всю весну мониторите цены на продукты в супермаркетах. Расскажите о вашей методологии и об основных выводах, которые вам удалось сделать.

— С 2015 года считаю свой индекс. Bloomberg назвал его «индексом мармеладных мишек», я же называю его просто Т12. Идея простая: каждый месяц я записываю цены на 12 типовых товаров — молоко 3,2%, жевательные мишки, килограмм немытой моркови и так далее. Обхожу три магазина, фиксирую среднее арифметическое. По сути, это моя индивидуальная инфляция.

С начала марта я стал вести ещё один мониторинг: каждую неделю хожу в «Ашан» и записываю цены по 22 продовольственным позициям.

Вижу, что с каждой неделей инфляция немного замедляется. Индекс Т12 в марте показывал 25%, сейчас 21%. Чувствуется, что государство стало снижать цены административными методами, плюс импорт стал дешевле благодаря укреплению рубля, появились овощи из Ирана, Турции, Узбекистана.

Беспокоит, что ползучая инфляция сохраняется. Чуда не происходит. ЦБ действует на мой взгляд странно: ждёт замедления инфляции при снижении ключевой ставки (обычно инфляция замедляется при повышении ставки и разгоняется при понижении. — Прим. «Секрета»).

— В целом ваши индексы движутся по той же траектории, что у Росстата, но выше. А с 2015 года что показывает ваш Т12?

— Он прибавил около 90%. Но основная часть этого роста накопилась с сентября 2021 года. Тогда началось ускорение инфляции. Поэтому в сентябре этого года из-за эффекта высокой базы мы увидим некоторое улучшение показателей.

Коллаж: «Секрет фирмы», freepik.com, Unsplash/Clem Onojeghuo, Shot by Cerqueira, Никеричев Андрей /Агентство «Москва»

Материал не является индивидуальной инвестиционной рекомендацией. Упомянутые финансовые инструменты или операции могут не соответствовать вашему инвестиционному профилю и инвестиционным целям/ожиданиям. Определение соответствия финансового инструмента/операции/продукта вашим интересам, целям, инвестиционному горизонту и уровню допустимого риска — исключительно ваша задача.

Редакция «Секрета фирмы» не несёт ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данном материале. И не рекомендует использовать эту информацию в качестве единственного источника при принятии инвестиционного решения.

Источник https://vc.ru/finance/363192-fondovomu-rynku-pozor-ili-7-prichin-pochemu-vse-poteryayut-dengi

Источник https://www.forbes.ru/investicii/454251-kak-rossijskij-rynok-akcij-perezivet-geopoliticeskij-krizis-cetyre-scenaria

Источник https://secretmag.ru/investment/chto-ne-tak.htm