Фондовый рынок России (24 мая 2010)

Фондовый рынок России в 2010 году

По данным инвестиционного банка Merrill Lynch, российский фондовый рынок станет одним из наиболее перспективных рынков в 2010 году. Наряду с Китаем, Бразилией и Южной Африкой рынок России обещает занять лидирующую позицию среди развивающихся стран. Напомним, что после нескольких лет уверенного роста объем фондового рынка России резко сократился в 2008 году. Индекс самой крупной фондовой биржи РТС снизился почти в пять раз за период с мая 2008 года до февраля 2009 года. Однако уже к концу минувшего года рынок стал восстанавливаться.

Что ожидает фондовый рынок России в 2010 году?

В целом эксперты соглашаются с данными Merrill Lynch. Аналитик фондовых рынков международной компании RiskMetrics Group Рон Папанек сообщил «Голосу Америки» следующее: «Если мы внимательно посмотрим на то, что происходило с российским рынком ценных бумаг в последние пару лет, то мы увидим, что прошлогодние абсолютно феноменальные показатели роста были лишь ответом на достаточно мрачный 2008 год. Увеличение на 120 процентов выглядит эффектно само по себе, но на фоне 75 процентов падения в предыдущем году оно блекнет».

По мнению Папанека, российский рынок выглядит более сильным по сравнению с фондовыми рынками других развивающихся стран. Рост банковского сектора и сектора природных ресурсов, который наблюдался в прошлом году, будет заметен и в 2010 году, считает он.

Кевин Доэрти, аналитик другой международной финансовой компании – The Pharos Financial Team, полагает, что в 2010 году фондовый рынок России во многом будет зависеть от того, насколько быстро будет происходить восстановление после экономического кризиса на глобальном уровне. По словам Доэрти, Россия имеет индустриальное сырье, которое необходимо для экономического развития других стран, особенно стран Азии. «Если будет продолжаться такой же рост глобальной экономики, как и в прошлом году, то российский фондовый рынок будет одним из самых прибыльных в мире», – сказал Кевин Доэрти «Голосу Америки».

Эксперт также отмечает, что на данный момент акции некоторых российских компаний недооценены, а потому сегодня фондовый рынок России торгует со скидкой примерно в 35 процентов по сравнению с другими развивающимися странами, а также собственными историческими показателями. Однако, указывает он, «металлы, уголь и минералы имеют наибольшую вероятность в увеличении в цене. Эти секторы уже начали расти в последние несколько лет благодаря глобальному экономическому росту».

В свою очередь Рон Папанек считает, что наибольший потенциал роста имеют информационные технологии и биотехнологии. «Объективно говоря, производство было балластом для российской экономики, – говорит он. – Это тот сектор, который правительство стало поддерживать после 2008 года, национализируя, порой даже очень агрессивно, некоторые компании. Сейчас же Россия проходит через фазу «осторожной реприватизации», пытаясь отдать эти компании назад в частные руки, стимулируя таким образом экономический рост».

По словам Рона Папанека, российская экономика все еще очень зависима от цен на нефть, газ и металлы. Но с другой стороны, отмечает эксперт, зависимость российской экономики от сырьевых ресурсов явилось главной причиной, из-за которой Россия так сильно пострадала в конце 2008 года. «Рекордно высокая цена на нефть является сегодня краеугольным камнем многих российских компаний и экономики в целом», – считает он.

Кевин Доэрти подчеркивает, что российский фондовый рынок будет продолжать зависеть от цен на нефть и другие энергоносители и в 2010 году. «В зависимости от того, как будут расти цены на нефть, стоимость акций российских нефтяных компаний может вырасти на 70 процентов в этом году, что, безусловно, является значительным показателем», – говорит Доэрти.

Одним из самых серьезных препятствий для роста российского фондового рынка остается возможное возвращение глобального экономического кризиса в этом году, отмечает Кевин Доэрти. Вместе с этим, продолжает эксперт, внутренняя ситуация в России достаточно благоприятна для дальнейшего роста фондового рынка. «Низкий уровень инвентарного запаса среди российских компаний положительно отразится на потенциальном росте рынка, – объясняет Доэрти. – Как известно, одним из факторов резкого падения российского рынка было то, что местные компании встретили кризис 2008-2009 года с большим объемом инвентаря. Но если в прошлом году это негативно отразилось на российской экономике, то в этом году будет способствовать быстрому росту по сравнению с другими странами».

Наконец, Кевин Доэрти напоминает, что долг российского потребителя достаточно низкий и не будет препятствовать скорому восстановлению потребительского рынка. «В отличие от развитых стран, которые будут испытывать финансовое «похмелье» из-за высокого уровня долга среди населения, в России такой проблемы не существует», – заключает Доэрти.

Рон Папанек считает, что одним из проблемных моментов развития российской экономики в 2010 году может стать процесс реприватизации компаний в области производства. «Многое будет зависеть от того, насколько эффективно будет проходить процесс реприватизации, и от того, будут ли в него вовлечены «старые игроки», которые все еще имеют большой вес в этих компаниях», – отмечает эксперт.

«Россия однозначно вобрала в себя некоторые характеристики таких развивающихся стран как Китай, Индия и Бразилия. Однако сейчас можно совершенно точно сказать, что политические силы в этой стране прошли серьезный процесс эволюции – были политические решения, которые имели огромный экономический резонанс, другие же остались совсем незамеченными. В этом контексте мы можем назвать Россию «развивающимся рынком», – констатирует Рон Папанек.

Игорь Тихоненко

Телевизионный журналист-международник, ведущий ТВ программ и продюсер. Интересуется темами международной и американской политики, науки, космоса и спорта. На «Голосе Америки» – с 2009 года.

Фондовый рынок России

Ситуация на внутреннем валютном рынке развивалась в полном соответствии с поведением инвесторов на глобальных площадках, где евро обновил четырехлетний минимум по отношению к доллару, опустившись ниже отметки 1,22, а нефтяные котировки провалились в район 70 долларов за баррель Brent. Несмотря на заметное укрепление во вторник 18 мая с 30,62 до 30,32 рубля за доллар по курсу tomorrow, рубль в паре с «американцем» на ММВБ продолжил стремительное движение вниз, начатое еще 13-го числа текущего месяца. При этом ближе к выходным темпы падения усилились, а активность, судя по увеличению объема торгов в валютной секции в полтора-два раза, возросла. Так, к закрытию пятницы биржевые котировки отечественной валюты опустились до 31,25 рубля за доллар, обогнав установленный на уик-энд официальный курс ЦБ (31,05) и потеряв за пять сессий около 3,5%. Дешевле рубль торговался лишь в сентябре прошлого года. Стоимость бивалютной корзины только за два последних дня рабочей недели выросла почти на рубль, достигнув 34,63 рубля — уровня начала марта. Основной причиной падения рисковых активов — евровалюты, сырья и акций — стало желание Германии ввести ограничения на спекулятивные операции на фондовом рынке. Кроме того, комфортный уровень ликвидности в банковской системе (1,4 трлн рублей, ставки на межбанке — 2–3,5%) не способствовал покупкам рубля даже в условиях стартовавшего периода налоговых выплат в России.

Рынок облигаций не остался в стороне от набирающего обороты «бегства от риска». Нежелание игроков покупать долговые инструменты в начале недели, отразившееся в резком падении активности, к концу трансформировалось в желание продавать. В понедельник 17 мая объем сделок с корпоративными и муниципальными выпусками упал до минимальных значений года, не дотянув даже до 9 млрд рублей. Впрочем, во вторник активность вернулась к средним уровням (около 22 млрд рублей оборота). Наблюдалось даже преобладание покупателей над продавцами, а торговля сосредоточилась в наиболее ликвидных выпусках надежных эмитентов — «Газпром нефти», «Башнефти», РЖД, «Системы», «Газпрома», которые прибавили до 50 базисных пунктов. Сектор госбумаг впервые с начала мая порадовал высокими оборотами. Котировки ликвидных ОФЗ повысились на 50–90 базисных пунктов. В среду введенный запрет немецкого регулятора BaFin на короткие продажи гособлигаций стран еврозоны и акций крупнейших немецких банков спровоцировал выход из евро, сырья, акций и долговых инструментов. Котировки большинства отечественных облигаций умеренно снизились. Но уже в четверг на фоне продолжающегося ослабления рубля рынок все-таки накрыла волна распродаж. Наибольшие потери понесли бумаги «Газпром нефти», «Газпрома», Москвы и РЖД, а их котировки отступили примерно на 50–150 базисных пунктов. Не помогло инвесторам даже успешное размещение Ярославской области. Выпуск был размещен в полном объеме по цене 99,8% от номинала с доходностью 8,64% при первоначальном ориентире организаторов 8,9–9%.

Отечественные евробонды после не слишком продолжительной повышательной коррекции вновь заметно просели. Неурядицы с Грецией, нарастающее беспокойство по поводу бюджетных проблем других стран ЕС и ужесточение правил торгов в Германии вынудили инвесторов обращаться к безрисковым активам, которыми по-прежнему остаются американские казначейские облигации. Напомним, что в апреле иностранные инвесторы купили рекордный объем долгосрочных бумаг США — 140 млрд долларов, из которых 108 млрд составили покупки US Treasuries. На общем безрадостном фоне стоимость индикативной «России-30» рухнула со 113,2 до 110,8% от номинала, доходность выпуска выросла до 5,67%, вернувшись к уровням конца октября прошлого года. Спред к UST`10 расширился со 190 до 240 базисных пунктов. Доходность бумаг корпораций теряла до 30 базисных пунктов в день. Наибольший рост этого показателя наблюдался в еврооблигациях «Распадской», сообщившей о сокращении производства в три раза в ближайшие три-четыре месяца: в среду доходность евробонда компании прибавила 87 базисных пунктов.

Российский фондовый рынок , следуя за динамикой ведущих мировых площадок, индексы которых упали на 6–8%, продемонстрировал снижение котировок по всему спектру ликвидных бумаг. Индекс РТС, начавший неделю в районе 1422 пунктов, на фоне поступавших из ЕС плохих новостей просел к закрытию пятницы ниже 1300 пунктов, нового минимума этого года. Усугубило падение снижение цен на нефть, потерявших с начала мая уже 18%. Аутсайдерами стали акции нефтегазовых, металлургических, горнодобывающих компаний и банков. Относительно хорошо (–1,5%) торговался «Норильский никель», поддержку которому оказывали цены на никель и медь, заметно отстающие в своем падении от нефтяных. Удержался от сильного снижения и «Полиметалл» (–2%).

При подготовке рубрики использовались материалы информационных агентств AK&M, «МФД-Инфоцентр», «Росбизнесконсалтинг», инвестиционной компании «Тройка Диалог», Банка «Зенит», Банка Москвы, Deutsche Bank Russia, UniCredit Aton

| Апрель | Май | |||

|---|---|---|---|---|

| 16 | 17 | 18 | 19 | |

| 23.04-29.04 | 30.04-06.05 | 07.05-13.05 | 14.05-20.05 | |

| Средняя процентная ставка по МБК (INSTAR) на 1 день (% годовых) | 2,9 | 2,87 | 2,43 | 2,47 |

| Ставка MOSPRIME 1 день, мин./макс. (% годовых) | 3,44/3,81 | 3,21/3,47 | 2,65/3,1 | 2,65/3,15 |

| Эффективная доходность ОФЗ к погашению | 6,59 | 6,96 | 7,31 | 6,99 |

| Оборот вторичного рынка ГКО-ОФЗ (млрд руб.) | 28,32 | 27,03 | 18,59 | 32,76 |

| Эффективная доходность к погашению валютных облигаций «Россия-30» | 5,13 | 5,34 | 5,17 | 5,4 |

| Эффективная доходность к погашению валютных облигаций «Газпром-13» | 4,37 | 4,7 | 5,1 | 5,41 |

| Спред по индексу EMBI+ | 254 | 292 | 290 | 313 |

| Спред по индексу EMBI+Russia | 171 | 214 | 206 | 241 |

| Ставки по рублевым депозитам на срок (% годовых) | ||||

| 1 месяц | 4,95 | 4,92 | 4,92 | 4,92 |

| 3 месяца | 8,13 | 8,13 | 8,11 | 8,11 |

| 6 месяцев | 8,97 | 8,91 | 8,91 | 8,91 |

| 1 год | 9,32 | 9,3 | 9,3 | 9,3 |

| Ставки по валютным депозитам на срок (% годовых) | ||||

| 1 месяц | 3,11 | 3,08 | 3,08 | 3,08 |

| 3 месяца | 5,21 | 5,19 | 5,19 | 5,19 |

| 6 месяцев | 6,18 | 6,18 | 6,14 | 6,14 |

| 1 год | 6,99 | 6,9 | 6,9 | 6,9 |

| Ставки по депозитам в евро на срок (% годовых) | ||||

| 1 месяц | 2,91 | 2,87 | 2,87 | 2,87 |

| 3 месяца | 4,75 | 4,75 | 4,74 | 4,74 |

| 6 месяцев | 5,24 | 5,22 | 5,22 | 5,22 |

| 1 год | 6,14 | 6,11 | 6,11 | 6,11 |

| Официальный курс ЦБ (руб./долл.) | 29,28 | 30,29 | 29,85 | 30,75 |

| Брутто-оборот на биржевом валютном рынке (млрд руб.) | 787,43 | 631,49 | 645,66 | 947,27 |

| Курс-спот на ММВБ (руб./евро) | 38,72 | 38,65 | 37,82 | 38,07 |

| Цена (долл.) | Изменение за неделю (%) | P/E* | EV/EBITDA* | |

|---|---|---|---|---|

| «ЛУКойл» | 48,10 | -9,59 | 5,2 | 3,6 |

| «Роснефть» | 6,71 | -10,53 | 6,4 | 4,9 |

| «Сургутнефтегаз» | 0,85 | -12,37 | 7,2 | 4,8 |

| «Татнефть» | 3,97 | -9,57 | 4,3 | 3,2 |

| «Газпром» | 4,92 | -8,72 | 3,8 | 3,3 |

| «НоваТЭК» | 5,98 | -4,17 | 11,7 | 8,4 |

| «Полюс Золото» | 44,31 | -5,94 | 16,2 | 10,2 |

| «Норильский никель» | 159,50 | -4,78 | 7,6 | 5,4 |

| «Северсталь» | 10,49 | -14,51 | 6 | 4,3 |

| Сбербанк | 2,28 | -14,93 | 12,5 | 1,67** |

| *Прогноз на 2010 год, рассчитано «КИТ Финанс». **P/BV. | ||||

Источник: «КИТ Финанс»

| Показатель | Значение | С какого момента |

|---|---|---|

| Ставка рефинансирования (%) | 8 | 30.04.2010 |

| Инфляция за месяц (%) | 0,3 | апрель |

| Остатки на корсчетах банков в ЦБ (млрд руб.) | 516,2 | 20.05.2010 |

| Золотовалютные резервы ЦБ (млрд долл.) | 458,2 | 14.05.2010 |

| Денежная база в узком определении (млрд руб.) | 4842,6 | 17.05.2010 |

| Расчетный курс* (руб./долл.) | 11,69 | 20.05.2010 |

| *Равен отношению денежной базы в широком определении (с учетом средств банков на корсчетах в ЦБ) к золотовалютным резервам. | ||

В таблице 3 даны базовые индикаторы денежного рынка за последние четыре недели.

В качестве объемных индикаторов рынка ГКО—ОФЗ использованы суммарные индикаторы вторичного оборота и нетто-оборота (равного чистой выручке) аукционов ГКО и ОФЗ. Ставка MOSPRIME — индекс НВА, рассчитываемый Thomson-Reuters.

В качестве индикаторов процентных ставок рублевых и долларовых депозитов приводятся данные агентства «Росбизнесконсалтинг», рассчитанные по выборке банков с надежностью группы В ИЦ «Рейтинг». По депозитам в евро ставки рассчитаны «Экспертом» по выборке банков Московского региона. По рублевым вкладам приведен индикатор доходности депозита для юридических лиц на сумму от 3 млн до 15 млн рублей. По валютным вкладам рассчитывалась средняя ставка депозита на сумму от 100 тыс. до 500 тыс. долл./евро.

Доходность валютных облигаций рассчитывалась по котировкам западных участников рынка на основе данных Deutsche Bank Russia.

Фондовый рынок России. Итоги 9 месяцев 2010 года.

Фондовый рынок России в течение 10 лет, до лета 2008 года, характеризовался положительной курсовой динамикой: компании, акции которых обращаются на рынке, демонстрировали положительную динамику роста прибыли и тем самым генерировали дополнительную стоимость для акционеров.

Более высокие темпы роста капитализации в последние несколько лет объясняются существенным отставанием этого показателя от фундаментальных факторов развития экономики в предыдущие годы. Несмотря на последующее обвальное падение капитализации фондового рынка, докризисное значение Р/Е российской экономики составляло примерно 8. Для развитых экономик это значение составляет 16-20. В ситуации на конец 2009 года этот показатель составлял примерно 4,4. Данный уровень P/E говорит об очень низкой стоимости российских компаний и высоком потенциале фондового рынка. Индекс ММВБ по итогам 2009 года вырос на 121,7% с 617,83 пункта до 1 370,01 пункта. В первом квартале 2010 года рост на фондовом рынке продолжился, однако изменение индекса во втором квартале привело к тому, что к концу квартала его значение было на 4,43% ниже итогового значения 2009 года. Третий квартал характеризовался положительной динамикой, индекс ММВБ вырос за квартал на 10% и, таким образом, значение индекса на конец третьего квартала 2010 года на 5,13% выше итогового значения 2009 года. При этом показатель P/E на конец третьего квартала 2010 года составил 5,3.

В целом говоря об экономической ситуации в России, стоит отметить, что важнейшие макроэкономические показатели (ВВП, ИПП) еще не вышли на докризисные уровни. Однако тенденция восстановления экономики, которая сложилась во второй половине 2009 года, продолжается и в 2010 году. По нашему мнению, вслед за изменением в лучшую сторону экономического положения России, стоит ожидать и дальнейшего роста цен на фондовом рынке.

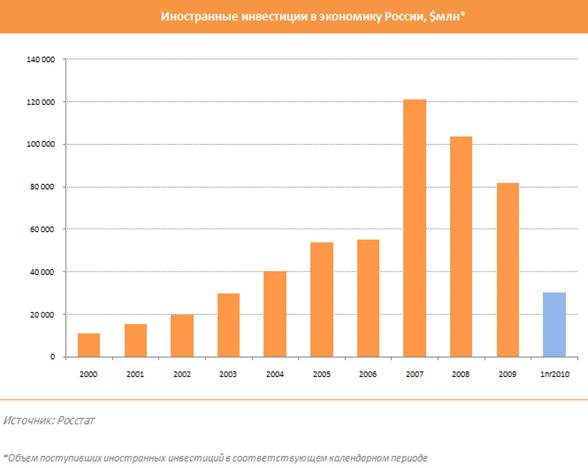

Во время обвала фондового рынка летом 2008 года одними из основных продавцов выступали иностранные инвесторы. В процесс распродажи активно включились российские институциональные инвесторы. Например, вложения российских банков в акции практически обнулились. Основным побудительным мотивом к продаже российских активов было вовсе не качество или ухудшившиеся перспективы российского бизнеса, а необходимость увеличения ликвидности балансов самих инвесторов. При этом распродажа проходила по любым ценам, не имеющим ничего общего с ценностью продаваемых активов.

Данная ситуация сложилась из-за крайне низкой монетизации российской экономики (М2/ВВП). По итогам 2007 года этот показатель составлял 40%, по итогам 2008 года 32,5%, по результатам 2009 года 40%. За первые пять месяцев 2010 года данный показатель вырос до 41,1%. В то же время значение этого показателя в развитых экономиках колеблется в диапазоне 80-100%, а у растущей экономики Китая — около 160%. Фактически даже с учетом улучшения условий российской экономике с трудом хватает денежной массы для ведения текущей деятельности, не говоря уже о справедливой оценке стоимости активов.

Из-за закрытия международных рынков капитала у российских банков и компаний возникли проблемы с рефинансированием иностранных займов. С осени 2007 года фактически прекратилось размещение облигаций, а летом 2008 года началась распродажа российских акций и массовые дефолты по облигациям. В 2009 году было привлечено средств на сумму 994 млрд рублей (из них 379 млрд в четвертом квартале). Первые 9 месяцев 2010 года характеризовались достаточно высокой активностью на рынке долговых ценных бумаг. За это время было произведено 146 размещений на сумму 632,5 млрд рублей.

Согласно последним опросам международных инвесторов, российский фондовый рынок является одним из наиболее перспективных рынков в мире. Это позволяет надеяться на то, что после нормализации экономической ситуации в мире основной поток иностранных инвестиций пойдет, прежде всего, на российский рынок. А это в свою очередь приведет к возвращению российских институциональных инвесторов. Приток иностранных и отечественных инвесторов на рынок будет происходить, в том числе и через компании, управляющие инвестиционными фондами.

С возвращением доверия населения к финансовым учреждениям и, что еще важнее, к национальной валюте, все большее число людей будет переводить свои сбережения в рубли, размещать их на депозитах в банках (объем депозитов физических лиц в банках на 1 августа 2010 увеличился более чем на 30% к августу 2009 и достиг 8,6 трлн руб.), приобретать недвижимость, ценные бумаги и паи ПИФов. Однако пока огромные средства остаются в наличности. По подсчетам на конец 3 квартала 2010 года на руках у населения находились сбережения в наличной форме на сумму почти в 5 трлн рублей. Эта сумма более чем в 12 раз превышает существующие совокупные активы паевых фондов в России.

Российский фондовый рынок является одним из наиболее потенциально доходных среди развивающихся и развитых рынков в силу фундаментальных факторов.

Основными драйверами российского фондового рынка в ближайшие годы станут: возобновление роста прибылей корпораций, ВВП и инвестиций в экономику страны, рост доходов населения, а также высокая дивидендная доходность российских акций.

С возвращением доверия населения к национальной валюте и финансовым учреждениям и сокращением доли потребления в расходах домохозяйств объемы средств, направляемых населением в управляющие компании, существенно возрастут (как за счет сбережений, так и за счет депозитов в банках и денег на руках у населения).

Капитализация российского фондового рынка снизилась в I полугодии на 8% и составила 704 млрд долларов.

К концу I полугодия капитализация российского рынка акций снизилась на 8% по сравнению с началом года и составила 704 млрд долларов, что почти вдвое (на 47%) меньше исторического максимума, достигнутого в 2007 году. Об этом говорится в аналитическом обзоре, подготовленном Национальной ассоциацией участников фондового рынка (НАУФОР).

В течение первого квартала 2010 года рынок восстанавливался после кризиса, и капитализация росла со средним темпом около 20% в квартал. Однако эта тенденция изменилась во II квартале 2010 года.

Темпы роста количества частных инвесторов резко снизились, к конку полугодия их число достигло 700 тысяч, что всего на 4% больше, чем в начале года. Число активных инвесторов в первом полугодии 2010 года начало сокращаться. Продолжает сокращаться число профессиональных участников рынка ценных бумаг. Количество различных лицензий рыночных посредников за полгода сократилось в среднем на 10%. Среди участников торгов на фондовых биржах отмечается высокая концентрация по объемам сделок.

На долю десяти наиболее капитализированных эмитентов приходится 62% капитализации фондового рынка, подсчитали в НАУФОР. Список десяти наиболее капитализированных эмитентов меняется незначительно, а первые пять позиций в нем традиционно занимают одни и те же компании: «Газпром», «Роснефть», Сбербанк, ЛУКОЙЛ, «Сургутнефтегаз». Капитализация эмитентов, относящихся к отрасли добычи и переработки нефти и газа, впервые оказалась ниже 50%. Увеличилась доля компаний финансовой сферы и металлургии.

На фондовых биржах представлено менее 0,5% всех от крытых акционерных обществ, и этот показатель остается практически неизменным в течение последних лет.

Источник https://www.golosameriki.com/a/russia-market—2010-2010-01-06-80858997/251989.html

Источник https://expert.ru/expert/2010/20/finextra20/

Источник https://studopedia.ru/21_58574_fondoviy-rinok-rossii-itogi—mesyatsev—goda.html