Что такое фондовые индексы и зачем они нужны / Хабр

Что такое фондовые индексы

Биржевой индекс — это виртуальный набор активов, собранный по какому-то признаку. Чаще всего это ценные бумаги, но могут быть и биржевые товары.

Например, индекс может состоять из российских облигаций федерального займа, или из акций технологических компаний США, или из сельскохозяйственной продукции и сырья.

Разберу, зачем нужны индексы, какие они бывают и как в них инвестировать.

Зачем нужны индексы и откуда они берутся

Индексы помогают отслеживать поведение рынка ценных бумаг или иных активов. Это точнее и нагляднее, чем смотреть на поведение отдельных бумаг.

Как и цена акций и иных активов, значение индекса меняется много раз за день. Например, некий индекс состоит из акций крупных компаний США. Часть бумаг за день дорожает, часть — дешевеет, а цена некоторых не меняется.

Индекс меняется в соответствии со средневзвешенным изменением цены акций — с учетом доли, то есть веса, каждой акции в индексе. В итоге становится понятно, насколько в среднем вырос или упал рынок.

Индексы также помогают понять, как рынки вели себя в прошлом. Можно оценить доходность за много лет, величину просадок, волатильность, результаты лучших и худших лет и другие параметры.

Индексы рассчитывают компании-провайдеры или биржи. Они могут создать индекс по своей инициативе или рассчитывать его по заказу каких-то инвестиционных компаний, чтобы те могли создать на его основе фонды. О фондах мы еще поговорим.

Периодически состав индексов меняется: если какие-то активы перестали соответствовать требованиям индекса, их заменят на другие. Такое возможно, например, если доля акций в свободном обращении упала ниже допустимой. Пересмотр и ребалансировка индекса обычно проходят по расписанию: например, раз в полгода или квартал.

Какие бывают индексы

Индексов много — сотни и тысячи. Их можно классифицировать по многим параметрам. Назову основные.

По виду активов. Индексы акций состоят из акций, то есть долей в компаниях. Акции — довольно рискованный актив, так что такие индексы волатильны: их доходность сложно предсказать, а значение за день может вырасти или упасть на несколько процентов.

Индексы облигаций отслеживают состояние долгового рынка. Обычно такие индексы колеблются меньше, чем индексы акций, но и доходность в долгосрочной перспективе в среднем ниже.

Индексы биржевых товаров, или commodity, отслеживают, как меняется цена набора какого-то сырья или сельскохозяйственной продукции. Например, в индексе Bloomberg Commodity есть нефть, газ, золото, пшеница, соя, сахар и еще почти 20 позиций.

Есть также индексы денежного рынка, индексы волатильности и даже криптовалютные индексы.

По широте охвата или уровню диверсификации. Индексы могут отслеживать состояние какого-то небольшого набора бумаг по сектору, типу или географической принадлежности.

Например, существует индекс акций российских строительных компаний, в котором бумаги всего четырех компаний. Есть индекс FTSE Actuaries UK Index Linked Gilts Over 5 Years — индекс гособлигаций Великобритании с привязкой к инфляции, до погашения которых более пяти лет.

Есть и куда более диверсифицированные индексы, которые охватывают весь рынок какой-то страны, региона или всего мира. Туда входят сотни и даже тысячи бумаг.

Например, в индексе MSCI AC Asia ex Japan есть акции двух развитых и девяти развивающихся стран Азии, при этом оттуда исключена Япония. В индекс FTSE Global All Cap входят акции более 9000 компаний из почти 50 стран мира.

По способу формирования. Различия в том, как формируются индексы, удобно показать на примере индексов акций. Они часто взвешены по капитализации: доля бумаги в индексе такая же , как доля бумаги в капитализации рынка. Например, акции Apple имеют наибольший вес в S&P 500 — индексе акций крупных компаний США, потому что Apple — самая дорогая компания в США.

Может учитываться не только капитализация, но и доля акций в свободном обращении — так называемый коэффициент фри-флоат. Этот параметр применяется в том же S&P 500 и индексе Московской биржи.

Еще может искусственно ограничиваться максимальный вес одной бумаги. Так, в индексе Московской биржи доля акций одной компании не может превышать 15% на момент формирования базы расчета индекса, а в остальное время не может превышать 30%. Топ-5 составляющих не могут занимать более 55 и 60% индекса соответственно.

Приложение № 3 к Методике расчета индексов акций Московской биржи от 18.01.2021DOCX, 153 КБ

Взвешивание по капитализации удобно тем, что не надо постоянно корректировать состав индекса. Акции подорожали, из-за чего выросла капитализация компании — и автоматически выросла доля акции в индексе.

Бывают индексы, в которых все бумаги имеют равный вес. По сравнению с индексами, основанными на капитализации, такой подход снижает вес крупнейших компаний и увеличивает вес небольших. Равновзвешенные индексы надо периодически ребалансировать, даже если их состав не изменился.

Может быть и так, что самые дорогие компании занимают меньшую часть индекса. Это как взвешивание по капитализации, но наоборот. Такой подход встречается редко.

Что касается индексов облигаций, то в них вес отдельных бумаг может быть одинаковым — по крайней мере, в начале или сразу после ребалансировки. Или вес бумаг может определяться суммой заимствований тех, кто выпустил облигации.

Может использоваться даже ВВП стран, если речь о государственных облигациях. Последний подход применяется в индексе Solactive GDP Weighted Global Government Bond.

Статья Solactive о взвешивании индексов облигаций по ВВПPDF, 442 КБ

По виду доходности. Ценовые индексы основаны на том, как изменилась цена какого-то актива, например акций или облигаций. Дивиденды и купоны, то есть выплаты по ценным бумагам, не учитываются.

Еще есть индексы полной доходности, или total return. Они учитывают не только изменение цены, но и дивиденды или купоны. Если инвестор хочет оценить доходность какого-то вида активов, особенно в долгосрочной перспективе, лучше смотреть на индекс полной доходности.

Индекс полной доходности может считаться как без учета налогов с купонов и дивидендов, так и с поправкой на налог.

Например, есть ценовой индекс Московской биржи — без учета дивидендов от акций. В дополнение к нему рассчитываются индексы полной доходности:

- «брутто» — без учета налогов с дивидендов;

- «нетто» — по налоговым ставкам иностранных организаций;

- «нетто» — по налоговым ставкам российских организаций.

Как вложиться в индекс

Купить долю в индексе нельзя, потому что индекс — это условное понятие. Но можно инвестировать на основе индекса.

Это легче, чем выбирать отдельные акции или облигации. А главное, благодаря диверсификации снижается риск: в индексе обычно много бумаг, так что проблемы или даже банкротство нескольких компаний не приведут к значительным убыткам.

Вот несколько способов инвестировать на основе индекса.

Повторить вручную. Можно купить все бумаги из нужного индекса пропорционально их весу в индексе. Проблема в том, что точное повторение индекса обычно требует довольно крупного капитала: миллионов рублей или даже долларов. Для примерного повторения хватит и меньшей суммы, но тогда может отличаться результат.

Кроме того, ручное повторение индекса не очень удобно из-за затрат времени на покупку и продажу десятков и сотен бумаг. Еще это может быть менее выгодно из-за налогов.

Использовать производные инструменты. Можно использовать фьючерсы и опционы на индекс, но это рискованный инструмент из-за встроенного плеча. Кроме того, такие инструменты плохо подходят для долгосрочных инвестиций, а еще фьючерсы и опционы есть не на все индексы.

Использовать структурные продукты. Так называют комбинацию финансовых инструментов, обычно облигаций и опционов, в оболочке одного. Доходность структурного продукта может зависеть от поведения акции, валюты, индекса или иного базового актива.

У структурных продуктов есть минусы. Например, то, что они могут дать лишь часть доходности базового актива. Кроме того, досрочное погашение такого продукта часто приводит к убытку, а еще есть зависимость от надежности компании, которая выпустила продукт. Для некоторых продуктов может требоваться статус квалифицированного инвестора.

Купить паи фонда. Оптимальный способ — купить долю в инвестиционном фонде, то есть в ETF или биржевом ПИФе, отслеживающем нужный вам индекс. Долю в фонде называют паем или акцией. В фонде содержатся бумаги из индекса в нужных пропорциях, и если у инвестора есть паи фонда, то у него есть кусочек всех активов.

Цена пая зависит от того, как меняется стоимость активов в фонде. Например, если фонд отслеживает индекс S&P 500 и акции в составе индекса и фонда в среднем выросли, цена пая увеличится. Если индекс падает, пай тоже будет дешеветь.

Фонд берет комиссию за управление. В зависимости от фонда это может быть от доли процента до нескольких процентов в год от стоимости активов. Комиссия постепенно списывается из активов фонда и автоматически учитывается в цене его паев.

Паи инвестиционных фондов можно купить и продать на бирже так же , как обычные акции. Некоторые фонды платят дивиденды, некоторые — нет.

Через российских брокеров можно совершать сделки с ETF и БПИФами на Московской бирже. Через них же можно получить доступ к фондам на иностранных биржах, но понадобится статус квалифицированного инвестора.

Торговать на иностранных биржах можно и через иностранного брокера, например американского Interactive Brokers. Статус квалифицированного инвестора в таком случае не нужен, еще будет доступно больше фондов и других активов. Но придется самому считать доходы и платить налоги, а также сообщать в налоговую об открытии и закрытии счета и о движении средств.

Примеры биржевых индексов

Вот несколько примеров индексов и фондов, которые их отслеживают. Это не инвестиционная рекомендация.

Индекс акций крупнейших компаний США и один из самых важных индексов в мире. В него входят 505 акций, а не 500, потому что несколько компаний представлены в индексе не одной акцией. Наибольший вес — у акций Apple, Microsoft и Amazon.

Кто рассчитывает: S&P Dow Jones Indices.

Подходящие фонды на Московской бирже: TMOS, AKSP, RCUS, SBSP, VTBA. Также по смыслу очень близок FXUS, хоть и отслеживает иной индекс.

Подходящие фонды на зарубежных биржах: SPY, CSPX.

Индекс акций крупнейших нефинансовых компаний, чьи акции торгуются на бирже Nasdaq. В составе индекса — 103 бумаги 100 компаний, большинство из них американские. Наибольший вес у акций Apple, Microsoft и Amazon.

Кто рассчитывает: биржа Nasdaq.

Подходящие фонды на Московской бирже: AKNX.

Подходящие фонды на зарубежных биржах: QQQ, CNDX.

Индекс акций США. В нем примерно 4000 бумаг компаний всех размеров из всех секторов. Все акции из состава S&P 500 и Nasdaq-100 есть и в этом индексе.

Кто рассчитывает: Center for Research in Security Prices.

Подходящие фонды на Московской бирже: нет.

Подходящие фонды на зарубежных биржах: VTI.

Индекс акций крупнейших компаний России. В составе индекса — 43 акции и депозитарные расписки 40 компаний, наибольшая доля у «Газпрома», Сбербанка и «Лукойла».

Еще есть индекс RTS. Он состоит из тех же бумаг, что и индекс Мосбиржи, но рассчитывается в долларах.

Кто рассчитывает: Московская биржа.

Подходящие фонды на Московской бирже: TMOS, FXRL, RUSE, SBMX, VTBX.

Подходящие фонды на зарубежных биржах: нет, но есть близкие по смыслу, например RSX и ERUS. У них отличается состав из-за того, что они отслеживают другие индексы.

Индекс акций мира согласно капитализации рынков, то есть отдельных стран. В составе — около 9100 акций компаний из почти 50 развитых и развивающихся стран: от США, Японии и Великобритании до Бразилии, Малайзии и Турции. Вес США — около 60% индекса.

Кто рассчитывает: FTSE Russell.

Подходящие фонды на Московской бирже: нет.

Подходящие фонды на зарубежных биржах: VT. Также по смыслу близок VWRA, но у него немного другой индекс и меньше бумаг в составе.

Индекс облигаций федерального займа. В составе — 24 наименования ОФЗ с постоянным купоном и разными датами погашения.

Кто рассчитывает: Московская биржа.

Подходящие фонды на Московской бирже: SBGB.

Подходящие фонды на зарубежных биржах: нет.

Индекс облигаций мира. В него входят более 6000 облигаций органов власти развитых и развивающихся стран и компаний. При этом бумаги имеют инвестиционный уровень, то есть у них относительно небольшой кредитный риск — риск неисполнения обязательств.

У этого индекса есть версии с хеджированием в разные валюты, например доллары и евро. Благодаря валютному хеджированию изменение курсов валют не влияет на результат инвестиций.

Кто рассчитывает: Bloomberg.

Подходящие фонды на Московской бирже: нет.

Подходящие фонды на зарубежных биржах: AGGU, GLAD, SPFE.

«Всепогодный» индекс, основанный на идее постоянного портфеля американского экономиста Гарри Брауна. В его составе по 25% занимают акции 15 крупных российских компаний, долгосрочные ОФЗ, краткосрочные ОФЗ и золото.

Что такое фондовые индексы и зачем они нужны

Каждый хотя бы раз в своей жизни сталкивался с понятием биржевых индексов или, как минимум, слышал о том, что «индексы РТС и ММВБ обновили максимум с апреля». Но что же скрывается за данным понятием, и зачем вообще нужны фондовые индексы? Сегодня мы подробнее рассмотрим этот вопрос.

Что такое индекс

Биржевой индекс — это показатель изменения цен определенной группы ценных бумаг. Можно представить биржевой индекс как «корзину» из акций, объединенных по какому-либо признаку.

Самое главное, при изучении индекса, это то, из каких акций или облигаций он сформирован. Именно набор ценных бумаг, входящих в список, на основе которого рассчитывается индекс, определяет то, какую информацию можно получить, наблюдая за динамикой этого индекса.

Зачем нужны индексы

В общем случае, главная цель составления фондового индекса заключается в создании показателя, с помощью которого инвесторы могли бы характеризовать общее направление и «скорость» движения биржевых котировок компаний определенной отрасли.

Изучение динамики индексов помогает участникам биржевых торгов понимать влияние на котировки тех или иных событий — если происходит, к примеру, рост цен на нефть, то, логично ожидать роста котировок всех нефтяных компаний. Однако, акции разных компаний растут с разной скоростью (а какие-то могут и вообще не расти) — индекс помогает понять общий тренд движения сегмента рынка без необходимости оценки положения множества разрозненных компаний.

Сравнение индексов между собой дает понимание как на рынке торгуются разные сектора экономики в сравнении друг с другом.

Немного истории

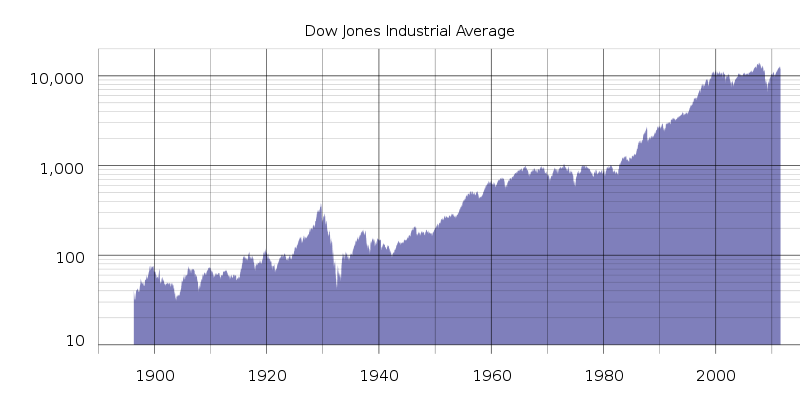

Первым широко распространенным индексом стал индекс, созданный Чарльзом Доу в 1884 году. Его расчет велся по котировкам 11 самых крупных (и с крупнейшим оборотом акций на бирже) на тот момент транспортных компаний США — индекс так и назывался Dow Jones Transportation Average. В 1896 году появился индекс, который сегодня известен, как Dow Jones Industrial Average, который объединил основные промышленные компании Америки.

Слово «промышленный» (Industrial) в сегодняшних реалиях является не более чем данью традиции, поскольку в сам индикатор уже давно входят компании, не относящиеся напрямую к данной отрасли.

Другой знаменитый индекс — S&P 500 ведет свою историю от первого индекса Standard & Poor’s, который был представлен в 1923 году. В своем нынешнем виде S&P 500 начал жизнь в марте 1957 года — к тому времени технологии позволяли производить расчет индекса в режиме реального времени.

Классификация индексов

Существует множество фондовых индексов, которые созданы для решения конкретных задач. Эти инструменты классифицируются по различным признакам — по методу расчета (взвешивание компонент), семействам и по автору. Рассмотрим каждый тип индексов по порядку.

Методы расчета индексов

Одним из старейших способов расчета индексов является метод среднего арифметического. Несмотря на то, что первоначально знаменитый промышленный индекс Dow Jones Industrial Average рассчитывался именно как среднее взвешенное цен акций, входящих в его список на определенный момент времени, данный способ не очень эффективен, ввиду того, что число акций, выпускаемых компаниями могут отличаться на порядки — одна компания может выпустить миллион акций, а другая — несколько десятков тысяч. Естественно, это не позволит получить сколько-нибудь репрезентативное значение самого индекса.

Делитель для вычисления среднего афифметического первоначально равнялся 11 — числу входивших в индекс акций. Сейчас для расчёта применяют масштабируемое среднее — сумма цен делится на делитель, который изменяется каждый раз, когда входящие в индекс акции подвергаются дроблению или объединению. Это позволяет даже при изменениях в структуре входящих в индекс акций, сохранить возможность их сопоставления.

При всем этом промышленный индекс Доу Джонса по-прежнему сохраняет характер расчета простой средней арифметической — это вытекает из его названия (Industrial Average — промышленная средняя). У подобного метода есть плюсы, главными из которых являются простота расчета и скорость реакции на сильные колебания цен акций, которые случаются, к примеру, во время кризисов на фондовом рынке.

Минусом же является отсутствие весов. Наибольшее влияние на индекс оказывают самые дорогие акции, а изменение цен самых дешевых почти не отражается на его значении. При этом цена самих акций не влияет напрямую на капитализацию компании — у компании, одна акция которой стоит дорого, капитализация может быть меньше, чем у эмитента более дешевой акций (а доходность самих акций может быть даже ниже). По аналогичной схеме рассчитываются индексы семейства Американской фондовой биржи AMEX, а также японский индекс Nikkei 225 Stock Average (публикуется с 1949 года, объединяет 225 акций).

Существуют и индексы, рассчитываемые по формуле средней арифметической взвешенной от темпов роста цен акций — например, сводный индекс Value Line Composite Aithmetic Index (объединяет 1700 акций с NYSE и AMEX). Цена каждой акции, входящей в индекс, умножается на коэффициент, соответствующий ее доле в акционерном капитале компании, которая ее выпустила (так называемый «вес»).

Учет темпов роста цен на акции является более эффективным способом расчета, поскольку сводит к нулю влияние разброса цен на одну акцию. Кроме того, при изменении списка акций, на основе которых рассчитывается индекс, его не нужно отдельно корректировать.

Еще одним методом расчета индексом является средняя геометрическая от темпов роста цен акций — к индексам этого типа относится созданный изданием Financial Times индекс FT 30 и Value Line Composite Geometric Index (также объединяет 1700 акций).

Большинство зарубежных и российских фондовых индексов основаны на формуле индекса стоимости — сюда входят индексы семейств NASDAQ, S&P, DAX (Германия), CAC (Франция), индексы РТС и ММВБ.

Купить фьючерсы на российские индексы можно на Московской бирже. Для этого нужно открыть брокерский счет – сделать это можно в режиме онлайн по этой ссылке.

Семейства индексов

Выше мы неоднократно употребляли словосочетание «семейство индексов». Действительно, некоторые составители индексов не ограничиваются одним индексом, а создают целое семейство подобных инструментов.

Одним из самых популярных индикаторов являются индексы, рассчитываемые рейтинговым агентством Standard & Poor’s (S&P). В их число входит главный индекс S&P 500, объединяющий 500 наиболее капитализированных компаний США (80% торгуются на NYSE, 20% — на AMEX). Своим семейством индексов обладает биржа NASDAQ — эти индикаторы учитывают поведение более 4500 американских и зарубежных компаний. В их число входят сводный индекс NASDAQ Composite (объединяет все компании в листинге биржи), NASDAQ National Market (компании из США), а также масса отраслевых индексов.

В Европе заметным семейством индексов являются индикаторы немецкого фондового рынка (DAX 30, Dax Price Index, DAX 100 Sector Indexes и т.п.), французские CAC, отличающиеся по количеству входящих в них акций (40, 80, 120 и т.п.).

На «Московской бирже» также есть семейство индексов — туда входят основные индикаторы ММВБ и РТС, а также индекс голубых фишек, индексы акций второго эшелона и широкого рынка. Помимо этого биржа рассчитывает отраслевые индексы, а также тематические индикаторы: альтернативный индекс «голубых фишек» ММВБ-10, ММВБ-инновации и региональный индекс.

Производители индексов

Еще одним способом классификации индексов является распределение по составителям. Индексы могут быть «агентскими», когда их расчетом занимаются специальные агентства (пример — индексы S&P агентства Standard & Poor’s). Второй вариант — биржевые индексы, созданные, собственно, фондовыми площадками. В США это NASDAQ, а в России два основных биржевых индекса рассчитывались биржами ММВБ и РТС, которые теперь объединились в единую «Московскую биржу».

Помимо этого, составителем индексов может быть и брокерская компания. Например, ITinvest рассчитывает собственные индексы, среди которых есть, к примеру, индексы корреляции (фьючерса на индекс РТС и индекса ММВБ, фьючерса на индекс РТС и индекса S&P 500), которые применяются для торговли фьючерсом на индекс РТС, «склеенные» фьючерсы и другие индикаторы.

Что показывают индексы

Список акций, котировки которых используются для построения индекса, формируется по определенным критериям, в зависимости от цели составления конкретного индекса.

Метод расчета индексов подразумевает включение в них финансовых инструментов, которые обладают сходными характеристиками. В частности, акционерный капитал компаний, чьи акции учитываются в индексе, не должен различаться на порядки.

В целом, считается, что движение котировок акций известных и крупных компаний отражает и динамику торгов более мелких финансовых инструментов из той же отрасли (это важное уточнение). Отраслевые биржевые индексы нужны для того, чтобы создавать гипотезы о динамике движения цен разных компаний одной отрасли, даже не попавших в сам индекс. Соответственно, отраслевые индексы помогают инвесторам оценивать перспективность вложений в компании того или иного сектора экономики в конкретный момент времени.

Примеры отраслевых индексов можно хорошо проиллюстрировать семейством Dow Jones, в которое входят:

- Промышленный индекс DJIA — рассчитывается на основе цен акций 30 крупнейших компаний из ведущих отраслей промышленности США.

- Транспортный индекс DJTA — охватывает акции 20 крупнейших американских транспортных компаний.

- Коммунальный индекс DJUA — акции 15 компаний сферы электро и газоснабжения. занимающихся газо- и электроснабжением.

Существуют также специализированные биржи для компаний, объединенных по тому или иному признаку. Например, биржа высокотехнологичных компаний NASDAQ в США.

Часто индексы составляются и по региональному принципу — например, можно составить списки акций компаний, представляющих определенную страну или группы стран (например, Евросоюза или блоков типа БРИК). Аналогично отраслевым индексам, данные индикаторы помогают инвесторам лучше понимать положение дел на рынках конкретных регионов и стран,

Пример регионального индекса — это семейство индексов Morgan Stanley Capital International (знаменитый среди инвесторов MSCI). Страновые индексы MSCI считают по акциям компаний конкретной страны. Существуют и индексы по отдельным рынкам — развитых и формирующихся. Например, MDCI Developed Market Index включает в себя акции компаний из 24 стран, в которых фондовые рынки признаны развитыми, а MSCI Emerging Market Index, соответственно, включает акции компаний 27 стран, которые относят к развивающимся.

Текущие события

В конце прошлой недели во многих деловых СМИ появилась информация о том, что ведущие мировые индексные провайдеры планируют исключить российские компании из собственных индексов. В частности, как сообщали «Ведомости», один из известнейших составителей индексов, компания MSCI, объявила о запуске целого ряда новых индесксов, не включающих Россию. Сделано это для того, чтобы помочь инвесторам избежать вложений в страну, находящуюся под санкциями Евросоюза и США.

Другой крупнейший провайдер — S&P Dow Jones также заявил о том, что проводит консультации на тему возможного исключения российских компаний.

Опрошенные «Ведомостями» эксперты, в основном, считают подобное решение ударом для российской экономики, поскольку в сложившихся условиях инвесторы не будут вкладываться в отечественные компании.

Однако, главный экономист ITinvest Сергей Егишянц убежден, что не все так страшно:

Смысл [подобных санкций] только один — некоторое количество западных инвестиционных фондов вкладывают деньги не в какие-то специально выбранные ими акции, а в некоторый индекс, куда разработчиками загнаны фирмы по определённому признаку (отрасль, география, статус экономики и т.п.) «Покупка» такого индекса означает, по сути, приобретение акций всех входящих в него компаний в той пропорции, которая для них установлена изготовителем индекса. Соответственно, исключение корпораций из него означает, что теперь эти «индексные» фонды больше не покупают акции означенных корпораций, а то и распродают те, что уже были в их владении.

Т.е. для нашего фондового рынка это попросту очередная волна бегства иностранных денег — причём на сей раз чисто спекулятивных (т.е. не участвующих в процессах в реальной экономики): конечно, это неприятно (рынок падает — хотя не сильно, ибо таких денег тут уже не так и много) — но принципиально даже хорошо, поскольку чем меньше «горячих» глобальных денег, тем меньше амплитуда колебаний рынка при разных потрясениях.

Экономика от подобных кульбитов не страдает вообще никак — в смысле, она попросту не затрагивается этими притоками-оттоками: они все идут мимо реального сектора — и только падение оборотов компаний финансового сектора можно хоть как-то считать негативным последствием для национального хозяйства.

Просто у нас в последние годы доля этого сектора в общем приросте ВВП была весьма велика — он с большим отрывом лидирует: другое дело, что это в основном не брокеры, а банки, раздающие безумное количество потребительских кредитов — хотя и этот процесс уже сворачивается. В общем, ничего страшного не произошло.

Как пользоваться индексами

В общем и целом существование индексом преследует несколько целей. Их можно использовать для:

- Получения представления об общей динамике котировок акций определенной группы (компаний, стран, отраслей и т.п.). Часто эти данные используются для совершения спекулятивных сделок.

- Существуют производные инструменты, в основе которых лежит сам индекс — например, существует фьючерс на индекс РТС. Чаще всего подобные контракты применяются для хеджирования рисков (подробнее в нашем топике о фьючерсах).

- Получение информации об изменении настроений инвесторов — если индексы растут, значит инвесторы позитивно смотрят на перспективы вложений в определенные акции.

- Мониторинг индексов на протяжении длительного времени позволяет получить представление об инвестиционном климате в конкретной стране.

- Часто, помимо собственно значения индекса, публикуется информация о суммарном обороте акций, входящих в него компаний. Изменение этих цифр позволяет судить об общей активности торговцев на рынке при сделках с бумагами определенного типа.

На сегодня все! Спасибо за внимание, будем рады ответить на вопросы в комментариях.

P.S. Если вы увидели опечатку или ошибку, напишите личным сообщением, и мы оперативно все исправим.

Основные биржевые индексы, за которыми стоит следить инвестору

Перед началом торгов на МосБирже активные инвесторы изучают настроения на глобальных рынках, чтобы понять, куда двинутся котировки. Для этого они смотрят на динамику фондовых индексов, сводного показателя для всех акций на одной бирже — Азии, — где уже идут торги, а также на фьючерсы на американский (в первую очередь) и европейские индексы. Рассказываем о самых важных для инвестора индексах.

Для чего нужны фондовые индексы

Фондовые индексы — это условное обозначение для «корзины» ценных бумаг, собранных по определённому признаку, например акций крупнейших компаний, торгующихся в США, или всех облигаций российских компаний с определённым кредитным рейтингом.

Фондовые индексы нужны для того, чтобы инвесторы могли понимать, куда движется рынок. Например, если цена на золото снизилась, то котировки золотодобывающих компаний, скорее всего, тоже упадут. Однако если инвесторы настроены оптимистично и покупают остальные акции, то значение индекса в целом может вырасти.

Кроме того, индексы могут быть ориентиром (или, как говорят, бенчмарком) для оценки доходности инвестиций. Например, если ваш портфель из акций на МосБирже за год показал доходность в 10 %, а индекс из всех акций на бирже вырос на 30 %, то, возможно, вы не так уж хорошо выбрали акции.

Как правило, доля конкретных акций в индексе зависит от рыночной капитализации эмитента и доли бумаг в свободном обращении (free float). Для вхождения в некоторые индексы могут быть другие ограничения: например, чтобы попасть в индекс крупнейших американских компаний S&P 500 (о нём подробнее — ниже), компания должна показать прибыль 4 квартала подряд.

Кроме того, многие крупные инвесторы вкладываются в компании, входящие в определённый индекс, без анализа конкретных эмитентов. Они копируют весь индекс или разрабатывают сложные структурные инструменты на основе индекса. Поэтому для компаний попадание в индексы, как правило, хорошая новость: спрос на бумагу со стороны институциональных инвесторов повышается, что приводит к росту капитализации. Компании, которые выкупают свои акции с бирж или банкротятся, соответственно, исключаются из индекса.

Источник https://journal.tinkoff.ru/guide/index-investing/

Источник https://habr.com/ru/company/iticapital/blog/232441/

Источник https://dokhodchivo.ru/osnovnyye-birzhevyye-indeksy-za-kotorymi-stoit-sledit-investoru