История фондового рынка РФ: от Петра I до Путина — Евгений Михеев на vc. ru

История биржевого рынка в царской России и СССР

На Руси купеческие собрания проходили в Великом Новгороде, затем были заведены уже в Москве. Однако до 18 века купеческая торговля так и не переросла в биржевую.

И в 1703 г. в Санкт-Петербурге была организована Первая регулярная биржа по указу Петра Великого.

Питерская биржа формировалась по аналогу с Амстердамской

Сначала купцы собирались у торговых рядов (как аналогия проведение торговых сессий) на Троицкой площади, а первое здание было построено в 1705 году на стрелке Васильевского острова. Первоначально биржа была товарной. С появлением в России процентных бумаг, на бирже в Санкт-Петербурге проводились и фондовые сделки.

Вексель появился в России примерно в это же время благодаря тесным связям с немецкими купцами. И они также обращались на бирже. Основным видом векселя в России стал простой вексель, прообразом которого была так называемая кабала (заемное письмо).

При Петре I векселя стали использоваться правительством. И первый вексельный устав в России был принят в 1729 году.

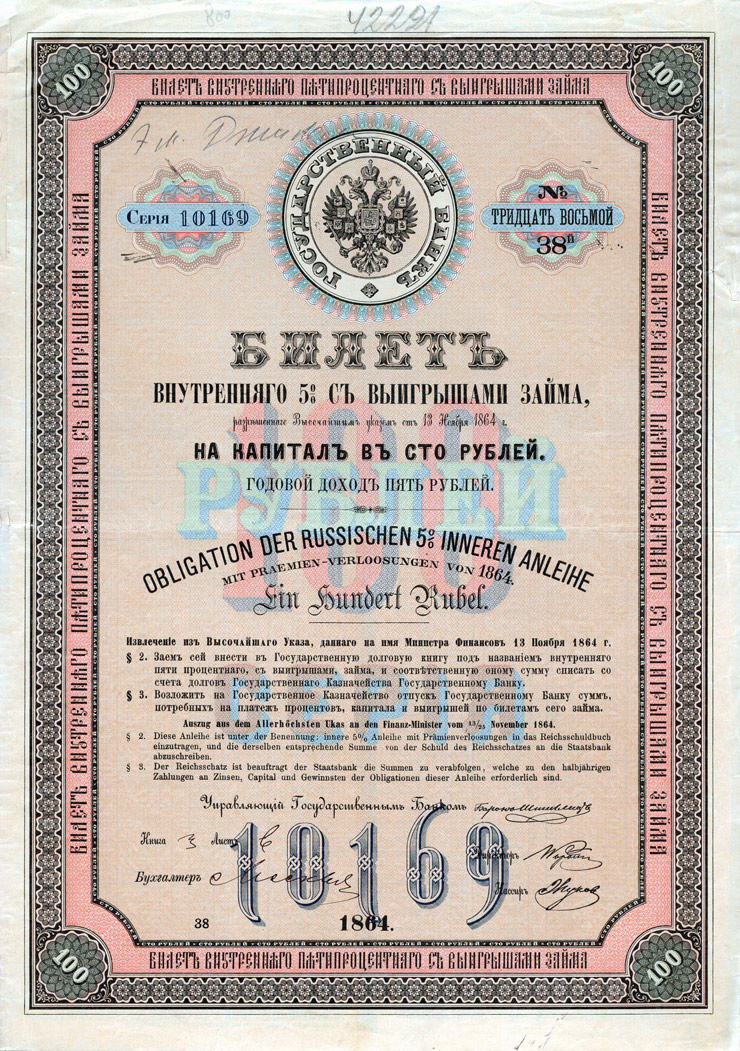

В 1769 году появились первые государственные ценные бумаги

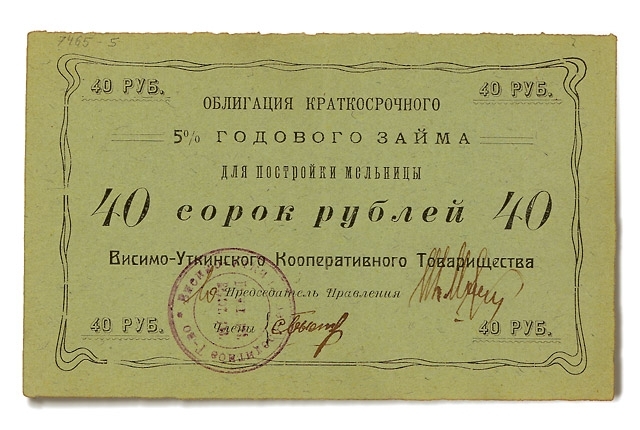

Правительство по «Плану финансов», предложенному М.М. Сперанским, приступило к выпуску внутренних процентных долговых обязательств — облигаций долгосрочногогосударственного займа.

В период правления Александра I «в связи с Высочайшим указом» от 25 марта 1809 года, были определены основные правила, условия выпуска и обращения государственных облигаций.

В 1817 году была сформирована Государственная комиссия погашения долгов, в ведении которой находились государственные процентные бумаги.

Правительство выпускало также долговые процентные бумаги другого вида: «краткосрочные казначейские обязательства» (1-й выпуск в 1812 г.) и четырехлетние билеты Государственного казначейства (1-й выпуск в 1831 году). Первые выпуски этих бумаг приносили доход в размере 3% годовых, а последующие 4%.

В течение почти целого столетия Санкт-Петербургская биржа оставалась единственной официально признанной в России. На ней обращались товарные векселя казенных мануфактур, специально основанных для обслуживания потребностей армии и флота. Реальных предпосылок для дальнейшего развития биржевой торговли в тот период практически не было.

Указ о создании Московской биржи был опубликован в 1789 году, но, по множеству причин, в том числе и из-за Отечественной войны 1812 года, строительство постоянно откладывалось. Постепенно развитие биржевой торговли в Царской России набирало обороты, открылись биржи в Одессе (1776 г.), Варшаве (1816 г.), Москве (1837 г.), а также Нижнем Новгороде и Рыбинске.

Главным товаром в Рыбинске было зерно, куда его привозили с юга России по Волге. При этом купцы норовили проворачивать сделки не на местной бирже, а в порту или трактирах. Так они могли продавать зерно по завышенной стоимости, пользуясь незнанием местными покупателями реальных цен. На бирже их обман мог раскрыться. Подобные ситуации мешали развитию всех российских бирж в целом.

Революцию в этом отношении произвело распространение телеграфа. В России он появился в 1840-х годах, а в Рыбинске — в начале 1860-х. Биржевые игроки тут же взяли его на вооружение: у них появилась возможность быстро узнавать реальные цены на зерно в других поволжских городах. В зале биржи появились регулярно обновляющиеся прейскуранты. Благодаря им сыграть на незнании цен было больше невозможно.

До отмены крепостного права в Российской империи банковское дело являлось монополией государства. Небанковских финансовых учреждений тогда еще не было, как и частных кредитных учреждений, что не способствовало развитию биржевой торговли.

В 1860 году император Александр II подписал указ об образовании Государственного банка. Тогда началась история Банка России. Углубиться в нее можно в статье на сайте Банка России .

Первые годы Государственный банк занимался в основном краткосрочным коммерческим кредитованием, а также принял активное участие

в возрождении финансовой системы страны, развитии товарно-денежных отношений.

Отмена крепостничества в 1861 году дала толчок к развитию капитализма, увеличению темпов индустриализации и росту объемов инвестиций.

Россия стала интересна для зарубежных инвесторов. Мощный приток иностранного капитала, направленный в значительной мере в тяжелую промышленность нашей страны, многократно ускорил процесс развития. Наблюдался общий экономический подъем, росло количество акционерных обществ, например, в банковской среде, в сфере строительства

железных дорог.

Так, до 1860-х годов постройка дорог происходила за счет средств государственного бюджета, а после в процессе начали участвовать акционерные общества и частный капитал. В результате, стихийно увеличивались объемы торгов ценными бумагами на биржах: едва ли не всё население страны, имеющее в распоряжении свободные средства, было вовлечено в биржевую торговлю.

В конце 1869 года котировки ценных бумаг стали падать — на рынке началась паника, охватившая все биржи, — произошел «первый биржевой кризис», вызванный спекуляциями железнодорожными акциями.

В период с 1861 по 1913 годы темпы экономического роста в Российской империи были выше, чем в Великобритании, Франции и Австро-Венгрии и были примерно равны Германии и США.

Темпы роста:

· Россия (1883-1913) – 3,25%;

· Германия (1886-1913) – 2,9%;

· США (1880-1914) – 3,5%.

Видно некоторое различие временных рамок, однако общая тенденция очевидна:

Россия в конце ХIХ – начале ХХ века находилась в числе лидеров по показателям экономического роста.

*Следует сделать одно пояснение: в настоящее время экономический рост в 3 и более процентов не считается уникальным явлением на фоне быстрорастущих экономик КНР и Индии, где рост временами достигает 10 и более % в год. Но нужно учесть: в настоящее время скорость всех процессов, в том числе и экономических, значительно возросла. В начале ХХ века основным двигателем экономического роста в большинстве стран была промышленность, сейчас – сектор услуг, который развивается быстрее реального производства. Поэтому в начале ХХ века рост в 3,25% – это очень хороший показатель.

С 1905 года количество бирж начало значительно увеличиваться, и уже через 10 лет функционировало 104 биржи в 77 городах Российской Империи

Тем не менее, биржевая торговля в России технически значительно отставала от мирового уровня. Кроме того, российские биржи, в отличие от иностранных, являлись не только рынками, но и представляли интересы торговли и промышленности перед правительством (в других странах данную функцию выполняли торгово-промышленные палаты).

Интересно также отметить, что в Российской империи были запрещены сделки с ценными бумагами иностранных эмитентов. Несмотря на все потрясения, доходность акций в Российской империи опережала доходность ценных бумаг, торгующихся на Нью-Йоркской фондовой бирже. Однако, по объемам торгов российские биржи уступали лидерам: Санкт-Петербургская фондовая биржа занимала 6 место в мире. Стоит сказать, что в тот момент на отечественных биржах котировалось около 700 наименований ценных бумаг.

Вот как описывал атмосферу на бирже Петербурга знаменитый банкир начала XX века Захарий Жданов:

Попробуйте зайти на нашу фондовую биржу, и вас сразу же поразит ее азартный характер.

В товарном отделе несколько десятков солидных купцов, действительных коммерсантов, представителей фирм. Они тихо и спокойно толкуют о своих делах и через полчаса расходятся. Вы даже не подумаете, что здесь происходят миллионные сделки. Но боже мой, что творится в фондовом отделе! Огромная толпа, человек в пятьсот, охваченная лихорадкой наживы, напряжением риска, мукой нерешительности, злобой упущенного момента, болью потерь, острым хватом жадности, с адом в душе сбилась в одну общую бесформенную массу, кричит, жестикулирует, кружится, как в бешеном водовороте, и гулко шумит, как гигантский рой пчел. Шум дикого водопада! Издали ничего разобрать нельзя. Надо врезаться в самую толпу. Жалеть боков и спины нечего. Ушей тоже. Если остановишься в этой сумятице, то кажется в 5 минут тебя изотрут в порошок.

Все это орет, спорит, торгуется, предлагает, ищет. Потные лица, глаза горят. Почти все на «ты». Товар, цена, «даешь», «берешь», «дал», «взял» — вот все, что интересует в это время биржевика.

Однако из-за первой мировой войны на фондовом рынке началась паника, связанная со стремительным падением котировок акций, а также массовой распродажей акций российских компаний иностранными держателями. Все это привело даже к временному закрытию столичной фондовой биржи.

Уже с 1916 года биржевой рынок снова стал расти, пока его активное развитие не оборвалось событиями Октябрьской революции 1917 года (в связи с принятием доктрины «военного коммунизма» и прекращением коммерческого товарооборота). Советская власть запретила все операции с ценными бумагами на территории страны. Инвесторы, в том числе и иностранные, потеряли все инвестиции, вложенные в государственные облигации, что вызвало множество конфликтов.

Дальнейшее развитие российского фондового рынка возобновилось лишь в 1921 году в результате введения новой экономической политики — НЭПа. Государственные заимствования на внутреннем рынке возобновились в 1922- 1923 годах, когда была провели выпуск облигаций первого и второго хлебных и сахарного займов. Они носили краткосрочный (сезонный) характер.

В 1922 году в СССР был впервые выпущен долгосрочный заём, который назвали золотым. Период его обращения превышал 11 лет, а выплата доходов, в том числе выигрышей (так раньше называли купоны!), осуществлялась в рублях по курсу, привязанному к золоту.

Происходило массовое открытие бирж по всей стране — не только в губернских и областных центрах, но и во многих уездных городах. Уже к 1926 году насчитывалось 114 бирж

С завершением периода НЭПа деятельность всех фондовых отделов бирж была прекращена, рынок ценных бумаг СССР стал окончательно государственным. В 1930 году советским правительством было принято решение о ликвидации бирж.

В начале 1990 года, после 60-летнего перерыва в Москве открылись первые товарные биржи Российская товарно-сырьевая (РТСБ) и Московская товарная биржа (МТБ) — на которые тогда приходилось до половины всего оптового биржевого оборота России.

РТСБ располагалась в Политехническом музее, а МТБ — в 4 павильоне ВДНХ.

Начался биржевой бум

К 1991 году по всей России было открыто более 800 бирж (из них лишь небольшая часть имела лицензию). Профиль некоторых бирж был необычен, например, возникали такие биржи, как Московская биржа приватизации, биржа «Бартер», биржа «Города России» (направление жилищно-коммунальная отрасль).

В 1992 году Банк России и крупнейшие коммерческие банки учредили ЗАО «Московская межбанковская валютная биржа» (ММВБ) — одну из ключевых фондовых бирж Российской Федерации.

В период с 1993 по 1994 года фондовые биржи активно участвовали в приватизации, а фондовый рынок стал оказывать значительное влияние на экономику страны, в связи с чем многие инвесторы начали активно скупать ценные бумаги отечественных компаний. На фондовом рынке страны начали появляться акции иностранных компаний, таких как Bank of America, Boeing Comp., Hitachi, Xerox и другие.

В 1995 году открылась вторая ключевая фондовая биржа России — ОАО «Фондовая биржа РТС». Российский фондовый рынок сделал значительный шаг в своем развитии — торги начали проводиться в электронном виде, росла конкурентоспособность комиссионных. Головокружительная доходность вложений в корпоративные ценные бумаги способствовала притоку на рынок иностранных инвестиций, что сделало рынок чувствительным к изменениям мировой конъюнктуры.

Очередной международный кризис затронул российский фондовый рынок в 1998 году

То, что в России принято называть кризисом 1998, в мире называют Азиатским финансовым кризисом. Он разразился в 1997 году в Юго-Восточной Азии, и стал самой серьезной проблемой мировой экономики в конце 90-х.

Условия финансового кризиса 1997-1998 г:

·стремительный рост экономик «азиатских тигров», сопровождавшийся притоком капитала, ростом государственного и корпоративного долга и бумом на рынке недвижимости

·сильный доллар, за три года укрепившийся на 25%

К концу 90-х стремительно развивающиеся рынки Азии погрязли в долгах и кредитах. В то же время Штаты вышли из очередного витка рецессии, что, само собой, сопровождалось серьезным укреплением доллара на международном рынке. Параллельно начали падать цены на электронику – одну из основных экспортных статей азиатских стран.

Таким образом, в начале 1997 года сложилась следующая ситуация: в период взрывного роста «азиатские тигры» набрали долларовых кредитов, но из-за стремительного укрепления последнего оказались не в состоянии их погашать. В это же время начинает пересыхать основный источник притока долларов в казну – доходы от продажи электроники.

Первым ушел Таиланд, девальвировавший свой бат, курс которого был привязан к доллару. Сразу после этого тайский фондовый рынок просел на 75%. После него досталось Малайзии, потом Индонезии, Южной Корее, Японии, Гонконгу, Лаосу, Китаю, Индии, Филиппинам и Вьетнаму. Меньше других пострадали Сингапур и Тайвань.

Через год финансовый кризис докатился до России, экономическая устойчивость которой даже близко не дотягивала до уровня «азиатских тигров»

Падение рынка облигаций сделало неизбежным обвал рубля и замораживание (дефолт) государственных долговых обязательств.

Последний отголосок Азиатского финансового кризиса раздался в 2001 году в Аргентине, вынужденной объявить технический дефолт.

Первые ОФЗ с постоянным доходом начали выпускаться в 1998. Купон выплачивался раз в год и фиксировался на весь срок обращения.

В 2011 году биржи ММВБ и РТС подписали юридический договор о слиянии, после чего и появилась Московская биржа. Главной задачей слияния двух крупных бирж стало желание оптимизации фондового рынка России для её дальнейшего укрепления. Также требовалось снизить число организаций, у которых были схожие функции, требовалось обеспечить эмитентов, трейдеров и инвесторов единой торговой платформой.

15 февраля 2013 годасостоялось первичное размещение акций биржи на собственной площадке (тикер MOEX).

История фондового рынка РФ: от Петра I до Путина

Считается, что российский фондовый рынок появился в 1990-е и ему нет даже 30 лет. Это полуправда, и сегодня расскажу, почему. Из этой статьи вы узнаете, как создавались первые биржи, почему большевики все уничтожили и как все восстанавливалось после распада СССР.

Меня зовут Евгений Михеев, я 10 лет на бирже и съел собаку в теме инвестиций. Попытался разобраться в истории инвестиций в России, чтобы понять причины низкой финансовой культуры в современном обществе. Вот, что я выяснил.

В современном виде фоновый рынок РФ существует с 1992 года, но у него более богатая история. Он постоянно менялся, рос, а временами исчезал на десятилетия.

Еще в допетровскую эпоху вся торговля велась на ярмарках и купеческих собраниях. В 1697 году Петр I посетил Амстердамскую товарную биржу и решил нечто подобное сделать в России – нужно же рубить окно в Европу.

Уже в 1705 году по указу Петра I появилась Санкт-Петербургская биржа. Создал, забыл и умер. Еще 100 лет биржа существовала только формально, пока не была реорганизована при Николае I: был написан устав и создан Биржевой совет, купцы начали торговать через биржу.

В 1860-е появились первые гособлигации и народ побежал на биржу, чтобы разбогатеть. В фондовый рынок вливались огромные капиталы, он стабильно рос.

Интересный факт: специалисты швейцарского банка Credit Suisse сравнили доходность акций Санкт-Петербургской и Нью-Йоркской бирж за 1865 – 1917 гг. Оказалось, что российские акции покупать было выгоднее. Все-таки капитализм развивался у нас очень быстро, хоть страна и оставалась аграрной.

Красная линия — доходность акций Санкт-Петербургской биржи, синяя — доходность Нью-Йоркской биржи Credit Suisse

В начале прошлого века на Санкт-Петербургской бирже торговалось более 800 ценных бумаг: акции банков, крупных промышленников и государственные облигации.

До 1917 года российский фондовый рынок стабильно рос. Кто бы что не говорил в поддержку большевиков, исследование Credit Suisse это подтверждает.

Как только красные пришли к власти, деятельность бирж была приостановлена. Правительство аннулировало все внутренние и внешние обязательства России. Забавно, но иностранные агенты продолжали покупать ценные бумаги на черном рынке в надежде перепродать их, когда красная власть рухнет, но они ошиблись.

Большевики строили социализм, основанный на плановой экономике: все ресурсы принадлежат государству, а оно само «справедливо» распределяет их между гражданами. В прессе появились осуждающие статьи, в которых биржи назывались сборищем спекулянтов и капиталистов – врагов советского человека.

Вот так идеология остановила развитие рыночных отношений в России на последующие 74 года, и мы до сих пор за это расплачиваемся.

Больше 70 лет мы жили по плану: заранее определялось сколько урожая собрать, сколько построить домов и скопировать автомобилей на западе.

Когда в СССР только появилась туалетная бумага, в США каждая домохозяйка знала про инвестиции. Советских граждан учили только выполнять план и строить ракеты: вспомним хотя бы стахановское движение.

Образование было идеологическим, финансовой грамотности не учили, бирж не было – а зачем, если за вас обо всем подумает государство?

В 1990-е Россия снова стала на рельсы капитализма, появились биржи, люди начали инвестировать.

Благодаря самому лучшему в мире советскому образованию уровень финансовой грамотности в России до сих пор такой же как в Зимбабве и Монголии, если верить обобщениям Лаборатории экономико-социологических исследований Высшей школы экономики.

Как результат такой безграмотности – деятельность Мавроди: кроме России он успешно строил пирамиды в Уганде, Нигерии и Зимбабве. Почему эти страны? Вопрос риторический.

Инвестиции – это самый реальный способ улучшить свою жизнь, и многие понимают это. Давайте честно, у нас не все хорошо в стране: высокая инфляция, никто не знает, сколько еще будет пенсионных реформ и что будет с нефтью.

Инвестору это не страшно, он берет все в свои руки. Мало зарабатываешь – создаешь капитал и увеличивает его. Хочет пассивный источник дохода в будущем – купил акций, собрал портфель и деньги делают больше денег. Боишься жить в нищете на грошовую пенсию – почему бы не подумать об этом заранее?

Я инвестирую уже 10 лет. Последние 3 года мои портфели стабильно приносят большее 70% годовых. Пенсию тоже создаю себе сам – для этого у меня отдельный портфель.

Если сидеть сложа руки и всего требовать от государства, ничто не изменится. Ваши действия и бездействия сегодня – это вы в будущем.

Хотите знать, во что я инвестирую, посмотреть мои портфели? Об этом я рассказываю в своем инстаграме. А еще здесь много образовательного контента, который поможет сделать вам первые шаги в инвестициях, и все это бесплатно. Подпишитесь и напишите мне в директ «Опыт», и я отправлю вам видеоинструкцию, где рассказываю о торговой стратегии: почему она нужна, как инвестировать, а чего лучше не делать.

Как появился фондовый рынок в России

Первые площадки, где совершали сделки с ценными бумагами, появились в Европе еще в XVI веке. В России фондовый рынок появился только спустя несколько столетий. О его возникновении и развитии — в статье.

Предпосылки к становлению отечественного фондового рынка возникли еще в XIX веке, когда начали выпускать первые акции и облигации коммерческих торгово-промышленных предприятий. Объем финансовых операций был незначительным: в то время сделки было принято совершать на ярмарках. Именно там купцы договаривались о прямых поставках товаров и ценах на продукцию.

Предпосылки появления фондового рынка в России

В XIX веке появились более ликвидные ценные бумаги в виде акций промышленных предприятий, частных банков, железных дорог, а также в виде внутренних государственных займов. Выпуск активов вызвал интерес у населения, а правительство начало предпринимать первые попытки по регулированию работы фондовой биржи.

C конца 1860-х по 1917 год российский фондовый рынок пережил взлет, крах и очередное возрождение. К тому времени, когда началась революция, отечественный рынок ценных бумаг приобрел вполне европейский вид, а русские активы получили признание и спрос на заграничных биржах. На Санкт-Петербургской бирже, которую основал Петр I в 1703 году, в начале ХХ века торговались более 800 активов — это были акции частных банков и предприятий, а также государственные облигации.

В годы советской власти всеми финансами в стране управляли партийные органы. Поэтому долгие десятилетия условий для возрождения фондового рынка практически не было. Ситуация изменилась в 1991 году, когда Совет Министров РСФСР принял Постановление «Об утверждении Положения об акционерных обществах». Предприятия начали выпускать ценные бумаги, чтобы привлечь деньги инвесторов и вложить их в хозяйственный оборот. Российский фондовый рынок начал развиваться.

Становление фондового рынка в России: от девяностых до современности

Экономика СССР была плановой: материальные блага находились в государственной собственности. В конце 80-х годов XX века правительство изменило курс в сторону рыночной экономики; часть предприятий перевели на самоуправление. В 1988 году приняли закон «О кооперации в СССР». Началась легализация малого бизнеса. Возникла потребность в биржах.

В 1991 году в Москве уже работало более 80 бирж, среди них — 22 фондовых. Практически у каждого россиянина были ваучеры — государственные ценные бумаги, дававшие владельцу право на участие в приватизации. Ваучеры можно было обменять на акции предприятий. Но основная часть населения ввиду финансовой неграмотности не знала, что делать с ваучерами, и за бесценок продавала их скупщикам.

В 1992 году была создана Московская межбанковская валютная биржа. Тогда же на Московской бирже состоялась первая сделка по торговле фьючерсами, а еще через год запустили торги опционами. Количество финансовых и инвестиционных инструментов увеличивалось, кто-то должен был контролировать ситуацию. В 1993 году учредили Федеральную комиссию по ценным бумагам и фондовым биржам (ФКЦБ). Вплоть до 2004 года она регулировала рынок ценных бумаг в стране, наблюдала за деятельностью эмитентов, проводила государственную политику в сфере развития фондового рынка.

В 1995 году состоялось два значимых события для российского фондового рынка: открылась фондовая биржа РТС и впервые состоялись торги в электронном виде. В то время в России функционировало 60 фондовых бирж — 40% от количества площадок во всем мире. На биржах в Москве начали торговать негосударственными ценными бумагами. В 1997 году в отдельную структуру выделилась Санкт-Петербургская фондовая биржа. А в 1998 году произошел крупнейший международный финансовый кризис, в результате которого рынок российских ценных бумаг тоже потерпел крах.

Возрождение началось в 1999 году, когда на фондовой бирже внедрили процедуру листинга ценных бумаг. Листингом называют допуск актива к торгам. Пройти процедуру могут только те компании, которые соответствуют строгим стандартам. То есть на рынке остались только надежные эмитенты. К 2001 году российский фондовый рынок постепенно вышел из кризисного состояния. Этому способствовали следующие факторы: укрепление законодательства в области фондовой торговли, рост цен на нефть, реструктуризация внутреннего и внешнего госдолга. В 2002 году на ММВБ началась торговля еврооблигациями.

В 2011 году биржи ММВБ и РТС объединились в Московскую биржу. На сегодняшний день это крупнейший российский биржевой холдинг, организатор торгов акциями, облигациями, валютой, драгметаллами, производными инструментами. В 2013 году состоялось первичное размещение ценных бумаг биржи на собственной площадке под тикером MOEX. Если в 2013 году число клиентов Мосбиржи не доходило до 1 млн, то в 2021 году количество частных инвесторов превысило 12 млн.

Как работает российский фондовый рынок сегодня

В России две основные фондовые площадки: Московская биржа и СПБ Биржа. Обе площадки расположены в столице. Московская биржа работает с понедельника по пятницу, в выходные торги не проводят. Валютная сессия открывается в 7:00. Основная сессия стартует в 10:00. Сделки завершаются поздно вечером — в 23:50. Эта дополнительная вечерняя сессия появилась в 2020 году, она предназначена для покупки и продажи отдельных ценных бумаг. В 2022 году Московская биржа впервые приостановила торги на фондовом рынке. Перерыв составил 3,5 недели, но затем работа возобновилась.

У СПБ Биржи другой режим работы. Торги начинаются в 10:00 и заканчиваются в 02:00 следующего дня. Это связано с тем, что на площадке торгуют в основном еврооблигациями и иностранными активами. С точным расписанием торгов можно ознакомиться на официальном сайте биржи.

Частные лица не могут торговать акциями и облигациями напрямую на бирже, поэтому между эмитентами и инвесторами есть посредники — брокеры. С их помощью можно открыть брокерский счет, купить или продать ценные бумаги. Даже расчет и удержание части налогов посредник берет на себя.

Кратко

- Фондовый рынок — место, где торгуют акциями, облигациями, валютой, драгметаллами.

- Первые акции и облигации частных предприятий появились в России в XIX веке.

- Основные биржевые площадки в России: Московская биржа и Санкт-Петербургская биржа.

Данный справочный и аналитический материал подготовлен компанией ООО «ГПБ Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «ГПБ Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «ГПБ Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Источник https://fin-ra.ru/rus-exchange-history

Источник https://vc.ru/u/1011064-evgeniy-miheev/346759-istoriya-fondovogo-rynka-rf-ot-petra-i-do-putina

Источник https://gazprombank.investments/blog/questions/russian-stock-market/