Диплом: Депозитная политика коммерческого банка на примере ОАО " Банк Петровский".

Дипломная работа на тему «Оценка организации депозитных операций и депозитная политика коммерческого банка»

Важнейшей составляющей всей банковской деятельности является политика формирования ресурсной базы. В настоящее время основная часть банковских ресурсов, как известно, образуется в процессе проведения депозитных операций коммерческого банка, от эффективной и правильной организации которых, зависит устойчивость функционирования любой кредитной организации в целом.

Дипломная работа на тему «Оценка организации депозитных операций и депозитная политика коммерческого банка» обновлено: 15 декабря, 2020 автором: Научные Статьи.Ру

Научные Статьи.Ру / Примеры / Дипломные работы / Банковское дело / Дипломная работа на тему «Оценка организации депозитных операций и депозитная политика коммерческого банка»

Важнейшей составляющей всей банковской деятельности является политика формирования ресурсной базы. В настоящее время основная часть банковских ресурсов, как известно, образуется в процессе проведения депозитных операций коммерческого банка, от эффективной и правильной организации которых, зависит устойчивость функционирования любой кредитной организации в целом.

Содержание

ведение

Глава 1. Теоретические основы оценки организации депозитной политики коммерческого банка

1.1. Депозитная политика коммерческого банка: понятие, цели, задачи, принципы и факторы, влияющие на ее формирование

1.2. Роль депозитов в формировании ресурсной базы коммерческих банков

Глава 2. Оценка организации депозитной политики коммерческого банка

2.1. Экономико-организационная характеристика деятельности АО Банк «ТКПБ»

2.2. Оценка деятельности АО Банк «ТКПБ» на рынке депозитных услуг

2.3. Анализ депозитного портфеля АО Банк «ТКПБ»

Глава 3. Пути совершенствования депозитной политики коммерческого банка

3.1. Мероприятия по совершенствованию депозитной политики АО Банк «ТКПБ»

3.2. Разработка депозитного продукта «Вклад в будущее» для АО Банк «ТКПБ»

Заключение

Список использованных источников

Введение

Важнейшей составляющей всей банковской деятельности является политика формирования ресурсной базы. В настоящее время основная часть банковских ресурсов, как известно, образуется в процессе проведения депозитных операций коммерческого банка, от эффективной и правильной организации которых, зависит устойчивость функционирования любой кредитной организации в целом. Все виды депозитных операций можно считать частью банковского портфеля. Управляя депозитным портфелем, следует непрерывно проводить анализ его состава, объёма, доходности, рискованности, составлять прогнозы и давать количественную оценку движения денежных средств. Всё это является определяющим фактором формирования депозитной политики коммерческого банка.

Привлеченные средства покрывают до 90% всей потребности коммерческого банка в денежных средствах. В связи с этим вопросы наращивания ресурсной базы и обеспечения ее стабильности посредством эффективного управления депозитной политикой приобретают особую остроту.

Актуальность выбранной темы в современных условиях не вызывает сомнения. От степени проработанности депозитной политики коммерческого банка и доверия вкладчиков к данному банку полностью зависит объем привлеченных средств банка, его возможность к выполнению активных операций, и, в итоге, его прибыль.

Несмотря на то, что важность исследования основ депозитной политики коммерческого банка, подчеркивается в работах многих ученых-экономистов, в научной литературе эти вопросы разработаны недостаточно полно. Основы формирования депозитной политики коммерческого банка освещены в работах Э.Дж. Долана, П.С. Роуза, О.И. Лаврушина, В.И. Колесникова, В.М. Усоскина, Л.Г. Батракова и др.

Целью дипломного исследования является рассмотрение теоретических вопросов оценки организации депозитных операций и депозитной политики коммерческого банка, а также разработка предложений по ее совершенствованию.

В соответствии с указанной целью исследования в дипломной работе поставлены следующие основные задачи:

Нужна помощь в написании диплома?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Сдача работы по главам. Уникальность более 70%. Правки вносим бесплатно.

— рассмотреть теоретические основы оценки организации депозитной политики коммерческого банка;

— выявить особенности формирования и реализации депозитной политики коммерческого банка.

— разработать рекомендации по совершенствованию депозитной политики коммерческого банка;

— определить экономическую эффективность предложенных мероприятий.

Объектом исследования дипломной работы является деятельность коммерческого банка.

Предметом дипломной работы являются организационно-экономические отношения, возникающие в процессе формирования и реализации депозитной политики коммерческого банка.

Теоретическую базу исследования составили законодательные акты Банка России, в том числе Федеральный закон № 177 от 23.12.2003 «О страховании вкладов физических лиц в банках на территории Российской Федерации», учебная литература, статистические сборники, периодические издания, справочно-информационные системы.

Методологическую основу работы составляют: метод синтеза, анализа, метод обобщения, диалектический метод.

Нужна помощь в написании диплома?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Сдача работы по главам. Уникальность более 70%. Правки вносим бесплатно.

Положения, рекомендации и выводы дипломного исследования имеют прикладной характер и могут быть использованы при осуществлении мероприятий, связанных с формированием эффективной депозитной политики коммерческого банка.

Глава 1. Теоретические основы оценки организации депозитной политики коммерческого банка

1.1. Депозитная политика коммерческого банка: понятие, цели, функции и факторы, влияющие на ее формирование

В настоящее время для обеспечения нормального функционирования коммерческих банков огромное значение играет депозитная политика, так как на ее основе формируется основная часть банковских ресурсов, которые выступают главным источником для проведения активных операций. Все коммерческие банки выполняют депозитные операции. Не смотря на существующую конкуренцию между коммерческими банками за вкладчика, каждый банк самостоятельно разрабатывает и проводит депозитную политику, которая эффективна именно для данной экономической структуры банка.

Депозитная политика представляет собой комплекс мер, которые направлены на мобилизацию банками денежных средств юридических и физических лиц, в форме вкладов (депозитов) с целью их последующего взаимовыгодного использования.[1]

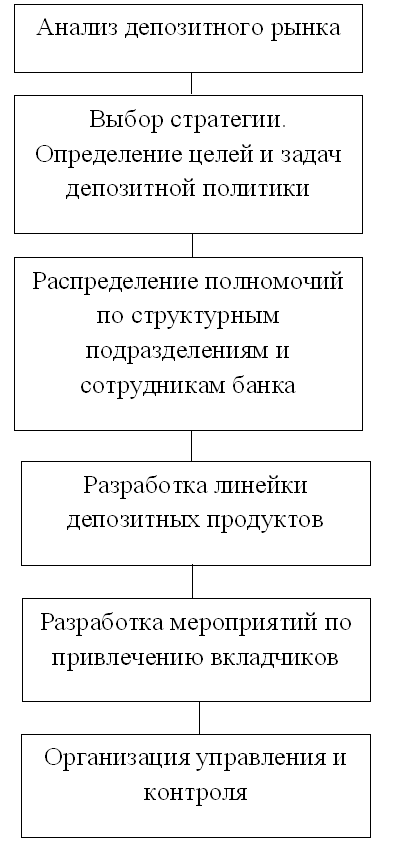

При формировании депозитной политики банк самостоятельно определяет виды депозитов, предельные сроки их хранения, основные правила совершения операций и другие условия.

Депозитная политика банка должна включать:

— разработку стратегии для осуществления деятельности банка по привлечению денежных средств во вклады, основанную на всестороннем исследовании рынка, то есть анализ окружающей финансовой среды, места и роли банка в сфере привлечения средств, диагностика и прогнозирование;

— формирование тактики коммерческого банка по разработке, предложению и продвижению новых банковских депозитных продуктов для клиентов;

— реализацию разработанной стратегии и тактики;

Нужна помощь в написании диплома?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Сдача работы по главам. Уникальность более 70%. Правки вносим бесплатно.

— контроль реализации политики и ее эффективности;

— мониторинг деятельности коммерческого банка по привлечению денежных средств.

Наиболее важными элементами депозитной политики являются: определение оптимального сочетания различных видов вкладов и предельных сроков их хранения. В настоящее время каждый коммерческий банк вправе самостоятельно определять, какие виды вкладов наиболее выгодны для него.[2]

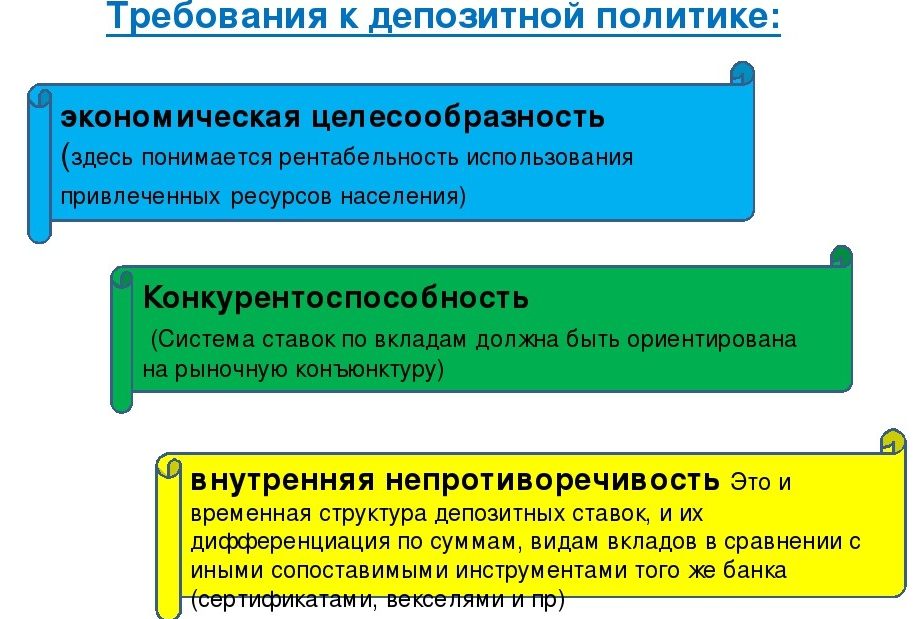

Именно поэтому, депозитная политика, в первую очередь, должна отвечать следующим основным требованиям, таким, как:

— конкурентоспособность — система ставок по вкладам должна быть ориентирована на рыночную конъюнктуру, то есть тот банк, который удерживает ставки на более низком уровне, нежели близкие ему по степени надежности конкуренты, рискует потерять часть своей клиентуры;

— экономическая целесообразность — депозитная политика призвана обеспечить выгоду кредиторам от размещения временно свободных денежных средств, при этом обеспечивая возможность банкам прибыльного использования хранящихся у них ресурсов;

— внутренняя непротиворечивость — структура депозитных ставок, и их разграничение по суммам, видам вкладов в сравнении с иными сопоставимыми инструментами того же банка, а также по различным категориям клиентуры.

Рассматривая сущность депозитной политики коммерческих банков, необходимо затронуть такие вопросы, как: субъекты и объекты депозитной политики, а также принципы ее формирования.

Нужна помощь в написании диплома?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Сдача работы по главам. Уникальность более 70%. Правки вносим бесплатно.

В состав субъектов депозитной политики коммерческого банка включены клиенты банка, коммерческие банки и государственные учреждения. К объектам депозитной политики отнесены привлеченные средства банка и дополнительные услуги банка (комплексное обслуживание).

В основе формирования депозитной политики коммерческого банка лежат как общие, так и специфические принципы.

Под общими принципами депозитной политики понимаются принципы, которые едины, как для государственной денежно-кредитной политики ЦБ РФ, проводимой на макроэкономическом уровне, так и для политики, характерной для конкретного коммерческого банка. К ним относятся: принцип комплексного подхода, принцип научной обоснованности, оптимальности и эффективности, а также единство всех элементов депозитной политики банка. Комплексный подход выражается как в разработке теоретических основ, приоритетных направлений депозитной политики банка с точки зрения стратегии его развития, так и в определении наиболее эффективных и оптимальных для данного этапа развития банка тактических приемов и методов ее реализации. К специфическим принципам депозитной политики относятся принципы обеспечения оптимального уровня издержек банка, безопасности проведения депозитных операций, надежности, поскольку банк, осуществляя аккумуляцию временно свободных денежных средств, с целью их последующего размещения, стремится получить доход не любой ценой, а с учетом реалий рынка, на котором он осуществляет свою деятельность.[3]

Основной целью депозитной политики коммерческого банка является привлечение как можно большего объема денежных ресурсов по наименьшей цене. В процессе реализации этой цели предполагается решение таких задач, как:

— проведение гибкой процентной политики;

— улучшение качества банковских услуг и повышение культуры обслуживания клиентов;

— проведение депозитных операций с целью получения максимальной прибыли в будущем;

— поддержание согласованности между депозитными операциями и кредитными вложениями;

Нужна помощь в написании диплома?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Сдача работы по главам. Уникальность более 70%. Правки вносим бесплатно.

— изыскание путей и средств уменьшения процентных расходов;

— минимизация банковских рисков.

В процессе формирования депозитной политики идет становление экономических отношений между коммерческими банками и юридическими, физическими лицами и государством по поводу привлечения их временно свободных денежных средств, а также проведение практических мероприятий в этой области и путей их реализации. При проведении депозитной политики, учитываются принципы организации депозитных операций и их взаимосвязь с совокупным денежным оборотом, соотношение экономических и организационных методов в управлении депозитными операциями, формы депозитных счетов и сфера их применения, порядок открытия и закрытия депозитных счетов, правила зачисления и изъятия денежных средств клиентов, порядок и условия перевода денежных средств с одних депозитных счетов на другие, предельные сроки хранения денежных средств на депозитных счетах. Реализовать данный комплекс мер сможет лишь тот коммерческий банк, который постоянно делает упор на расширение диапазона оказываемых клиентам услуг, снижает затраты, улучшает качество кредитно-расчетного и кассового обслуживания, предоставляет различные льготы, предлагает разного рода консультации клиентам, а также проводит постоянный контроль за сервисом и культурой обслуживания. Именно такой комплекс мер играет немаловажную роль при установлении соотношений между уровнями процентных ставок по депозитным и кредитным операциям коммерческого банка.[4]

Также следует заметить, что процесс формирования депозитной политики напрямую взаимосвязан с процентной политикой, проводимой банком, так как депозитный процент является наиболее эффективным инструментом в области привлечения ресурсов. В настоящее время банки могут самостоятельно устанавливать конкурентоспособные процентные ставки по депозитам, опираясь на учетную ставку ЦБ РФ, состояние денежного рынка и исходя из собственной депозитной политики — так по отдельным видам вкладов величина доходов определяется сроком вклада, суммой, спецификой функционирования счета, объемом и характером сопутствующих услуг. Уплата банком процентов по депозитам является основной частью операционных расходов, именно поэтому банки, с одной стороны, не заинтересованы в высоком уровне процентной ставки, а с другой – вынуждены поддерживать такой уровень процентной ставки по депозитам, который был бы привлекателен для клиентов. Стараясь привлечь депозиты, особенно крупного размера и на длительный срок, коммерческие банки предлагают клиентам высокие процентные ставки, несмотря на рост процентных расходов. Однако привлечение средств населения банками не беспредельно. [5]

Определяющим фактором при установлении процентной ставки по вкладам является срок, на который размещены средства: чем длительнее срок, тем выше уровень процента. Существенным моментом является и частота выплаты дохода, чем реже выплаты, тем выше уровень процентной ставки. Используются также различные способы исчисления уплаты процентов.

Классическим видом исчисления дохода являются простые проценты – в этом случае в качестве базы для расчета используется фактический остаток вклада и с установленной периодичностью, исходя из предусмотренного договором процента, происходит расчет и выплата по вкладу.

Другим видом расчета дохода являются сложные проценты, когда происходит начисление процента на процент. По истечении расчетного периода на сумму вклада начисляется процент, и полученная величина присоединяется к сумме вклада, а в следующем расчетном периоде процентная ставка применяется к новой, возросшей на сумму начисленного ранее дохода, базе. Также нередко применяется прогрессивно возрастающая процентная ставка, напрямую зависящая от времени фактического нахождения средств на вкладе. Такой порядок начисления дохода стимулирует увеличение срока хранения средств и защищает вклад от инфляции.[6]

В настоящее время коммерческие банки привлекают огромные объемы финансовых ресурсов на самые различные сроки, поэтому даже минимальные потери могут привести их к тому, что они окажутся не способны рассчитаться по долгам в срок. В этом случае реакцией со стороны общественности будет наплыв клиентов в банк с требованиями о возврате вкладов. Это может привести к истощению ресурсов банка, и заставить их сократить объемы операций, которые приносят доходы. Следственно, банки страдают даже от случайной нестабильности рынка, от панически разрастающегося чрезмерного изъятия вкладов, что в последствие может привести отдельные банки к банкротству.

Для минимизации таких ситуаций изобретен достаточно эффективный способ борьбы со вспышками массового изъятия вкладов и предотвращения кризисных ситуаций в экономике. Этот механизм называется государственным гарантированием (страхованием) банковских вкладов населения.[7]

Закон № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» был подписан Президентом 23 декабря 2003 года (действующая редакция от 13.07.2015). Целями данного Федерального закона, в первую очередь, является защита прав и законных интересов вкладчиков банков Российской Федерации, укрепление доверия к банковской системе Российской Федерации и стимулирование привлечения сбережений населения в банковскую систему Российской Федерации.[8]

В соответствии с данным Законом, Агентство по страхованию вкладов осуществляет выплаты возмещений вкладчикам при наступлении страхового случая. Основной задачей системы обязательного страхования банковских вкладов является защита сбережений населения, размещаемых во вкладах и на счетах в российских банках на территории РФ.

Система страхования вкладов работает следующим образом – в случае прекращения работы банка и отзыва у него лицензии на осуществление банковских операций, его вкладчикам незамедлительно производятся фиксированные денежные выплаты. Возмещение по вкладам в банке, в отношении которого наступил страховой случай, выплачивается вкладчику в размере 100 процентов суммы вкладов в банке, но не более 1400 000 рублей. В том случае, если вкладчик имеет несколько вкладов в одном банке и суммарный размер обязательств которого по этим вкладам превышает 1400 000 рублей, возмещение выплачивается по каждому из вкладов пропорционально их размерам.[9]

В соответствии с Федеральным законом, участие в системе страхования вкладов в России, обязательно для всех банков, именно поэтому, банки, которые не участвуют в системе страхования вкладов, не имеют права на получение банковской лицензии на привлечение во вклады средств физических лиц

Процентная политика — также является неотъемлемой частью формирования депозитной политики коммерческого банка. В ее основе находится ряд принципов, соблюдение которых, в последствие, предполагает развитие оптимальной процентной политики банка. Среди них, в первую очередь, следует назвать принцип дифференциации процента в зависимости от срока хранения и размера сбережений, принцип «социальной» дифференциации процента по вкладам, принцип обеспечения рентабельности банковской деятельности и принцип сохранения и защиты сбережений вкладчиков. Сочетание всех этих принципов является необходимым условием для формирования эффективной процентной и депозитной политики банка.

Основной частью операционных расходов банка является уплата процентов по депозитам, именно поэтому банк не заинтересован в высоком уровне процентной ставки, однако вынужден поддерживать такой уровень процентной ставки по депозитам, который был бы привлекателен для клиентов. Несмотря на риск, коммерческие банки стараются привлечь депозиты, особенно крупного размера и на длительный срок, предлагая клиентам высокие процентные ставки. Однако привлечение средств населения банками не беспредельно.

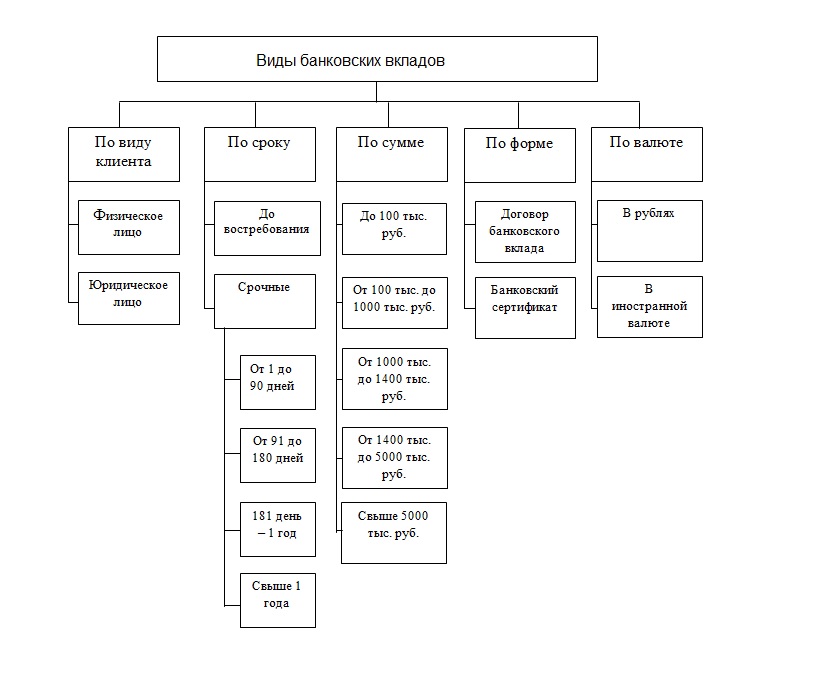

В настоящее время весь объем существующих программ вкладов физических лиц можно разделить на два класса: срочные депозиты и вклады до востребования.

Вклады до востребования гарантируют возможность не только хранить средства на счете, но также снимать часть суммы, получить на руки всю сумму по первому требованию или в удобный момент пополнить ее. Не смотря на преимущественную удобность данного класса депозитов, из-за существующей возможности забрать свои средства в любой день, банки предлагают, в большинстве случаев, маленькую ставку. Следовательно, вклады до востребования неудобны для тех, кто стремится обезопасить свои сбережения от инфляции. Они уместны лишь в случае отправки (получения) перевода средств, а также для временного хранения денег, которые могут пригодиться совершенно неожиданно.

В настоящее время, срочные депозиты оказываются более выгодными для вкладчиков банков. Из названия этого класса следует, что открывают их на строго очерченный срок. Как правило, минимальным сроком является три месяца, а максимальным – тридцать шесть месяцев (3года). Процентные ставки колеблются от девяти до тринадцати процентов в рублях и от пяти до восьми процентов в евро и долларах. Однако при преждевременном снятии вклада, не следует исключать возможность получения таких же процентов, как по вкладам до востребования. Это означает, что в срочные депозиты нужно вкладывать свободные средства, которые можно без ущерба доверить банку на тот или иной срок.

Возможность добавлять дополнительные денежные средства на депозит, позволяет открыть физическому лицу пополняемый срочный вклад. Сумма, положенная в банк единоразово, будет являться непополняемым срочным вкладом.

Нужна помощь в написании диплома?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Сдача работы по главам. Уникальность более 70%. Правки вносим бесплатно.

В современных условиях наиболее популярными вариациями срочных депозитов являются:

Проценты по стандартным срочным депозитам вкладчик получает в конце срока действия договора. Депозиты с капитализацией предполагают получения процентов вкладчиком раз в один или три месяца. При этом проценты прибавляются к базовой сумме, а следующее начисление производится на получившуюся в результате такого слияния сумму. Мультивалютные вклады представляют собой одновременное вложение средств в различные валюты, и последующую возможность их перераспределения по собственному усмотрению.

Также, срочные вклады подразделяются на пролонгируемые и не пролонгируемые.

Пролонгируемый (продлеваемый) вклад – вклад, который считается продленным автоматически на тот же срок, указанный в договоре, и с соблюдением тех же условий, которые были указаны в первичном договоре, в случае, если вкладчик не явился в указанный срок за своими денежными средствами.

Не пролонгируемый (не продлеваемый) вклад – вклад, увеличение срока, действия которого не предусматривается автоматически.

В современных условиях наиболее традиционной является группировка средств на счетах клиентов по срокам, поскольку она позволяет провести анализ по срокам и по суммам, что необходимо для управления доходностью и ликвидностью банка:

Нужна помощь в написании диплома?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Сдача работы по главам. Уникальность более 70%. Правки вносим бесплатно.

- средства на счетах до востребования;

- средства на депозитных счетах сроком до 1 месяца;

- средства на депозитных счетах сроком от 1 месяца до 3 месяцев;

- средства на депозитных счетах сроком от 3 месяцев до 6 месяцев;

- средства на депозитных счетах сроком от 6 месяцев до 1 года;

- средства на депозитных счетах сроком свыше 1 года.

Такая группировка является наиболее аналитичной, так как позволяет наиболее четко отследить сроки возможного возврата средств клиентам и, следовательно, прогнозировать и регулировать ликвидность баланса банка.[10]

Контроль за проводимой депозитной политикой коммерческого банка и конкретными банковскими операциями, связанными с привлечением ресурсов, осуществляется в рамках общей системы внутреннего контроля, действующей в Банке. При этом, к числу основных контролирующих органов относятся как внутренние подразделения Банка (Отдел оформления операций, Управление бухгалтерского учета и отчетности, Финансовое управление, Служба внутреннего контроля), такие внешние проверяющие органы (Ревизионная комиссия, Аудиторская организация, Налоговые органы, отделение ЦБ РФ, курирующее деятельность Банка).

Итак, можно сделать вывод, о том, что обострение конкуренции между банками и другими финансовыми структурами за вклады физических лиц в настоящее время привело к появлению огромного разнообразия депозитов, цен на них и методов обслуживания. По данным специалистов, в настоящее время существует более 30 видов банковских вкладов. При этом каждый из них имеет свои особенности, что позволяет клиентам выбирать наиболее адекватный их интересам и возможную форму сбережения денежных средств и оплаты за товары и услуги.

1.2. Роль депозитов в формировании ресурсной базы коммерческих банков

Банки для осуществления своей коммерческой деятельности должны иметь в своем распоряжении определенное количество денежных средств. Специфика деятельности банков заключается в том, что они, с одной стороны, привлекают из различных источников временно свободные средства, а с другой – размещают их, удовлетворяя потребности предприятий, организаций, населения, нуждающихся в денежных ресурсах.

Ресурсная база в деятельности коммерческих банков предопределяет масштабы и направления активных операций и, следовательно, объем и структуру банковских доходов. Состав и структура ресурсов коммерческого банка оказывают существенное влияние на его ликвидность и финансовые результаты деятельности в целом.

Традиционно, основной объем ресурсов формируется банками за счет привлеченных средств. Чаще всего их доля в общей сумме банковских ресурсов составляет 70–80%, а привлеченные средства банка формируются главным образом за счет осуществления депозитных операций.

Характер депозитных операций банков и достижимость поставленных перед ними целей во многом зависят от качества разработанной депозитной политики.[11]

Депозитная политика банка в области привлечения ресурсов является одним из показателей надежности и стабильности ресурсной базы банка.

Нужна помощь в написании диплома?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Сдача работы по главам. Уникальность более 70%. Правки вносим бесплатно.

Эта политика должна соответствовать двум критериям:

1) уровень процентной ставки по депозитам должен быть в достаточной степени привлекательным для существующих и потенциальных клиентов;

2) уровень процентной ставки не должен резко повышать нижнюю границу процентной маржи между активными и пассивными операциями.

Формирование депозитной базы с использованием различных инструментов и источников привлечения средств позволяет поддерживать потенциал банка в плане проведения активных операций на адекватном уровне, а также гибко реагировать на финансовые потребности клиентуры.

В настоящее время, депозиты физических лиц – наиболее динамично развивающийся источник финансирования ресурсной базы коммерческих банков, именно поэтому, средства населения должны занимать особое место в банковской политике формирования средств. Значимой характеристикой депозитов населения является их «распыленность» среди многих вкладчиков, существенно различающихся по уровню доходов, возрастному, половому и территориальному признакам, социальному положению и профессиональной принадлежности, что значительно повышает уровень диверсифицированности банковских ресурсов. На сегодняшний день, вклады населения достаточно управляемы, изменяя величину процентных ставок, банк имеет возможность привлекать ресурсы с заданными характеристиками сроков.

Главной особенностью депозитного рынка населения в настоящее время является существенное влияние уровней процентных ставок на формирование спроса на депозиты — то есть устанавливаемые банками проценты по вкладам во многом определяют темпы роста их ресурсной базы. Причем для разных групп банков данное влияние проявляется в различной степени. Разнородность рынка депозитных услуг способна привести к существенному перераспределению долей рынка между банками, что в последствие может сопровождаться появлением новых крупных игроков.[12]

Анализ стоимости банковских ресурсов, в первую очередь, свидетельствует о том, что российские кредитные организации активно используют фактор манипулирования процентными ставками в своей депозитной политике, обеспечивая тем самым приток новых вкладчиков. Конечно, уровень процентных ставок — это не единственный фактор, который определяет колебания в депозитной базе, однако в настоящее время задача определения влияния стоимости депозитов на колебание клиентской базы «при прочих равных условиях» весьма актуальна.

Говоря о российском рынке вкладов граждан, необходимо заметить, что его нельзя рассматривать как однородный, именно поэтому контроль за динамикой доли банков на нем часто недостаточен для корректной оценки изменения конкурентных позиций банка.

Нужна помощь в написании диплома?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Сдача работы по главам. Уникальность более 70%. Правки вносим бесплатно.

Так, например, структура рынка вкладов граждан в России позволяет выделить три наиболее существенных сегмента рынка с четко различающимися стереотипами поведения вкладчиков, а также разными факторами динамики роста вкладов – пенсионеры, на которых приходится почти половина рынка вкладов граждан в российский банках, средний слой, VIP и нерезиденты. Первая и самая обширная категория вкладчиков достаточно консервативна, следственно, заметное повышение доходов пенсионеров ведет к быстрому укреплению позиций коммерческих банков. Эти вклады, как правило, номинированы в рублях.[13]

Вторым важнейшим сегментом рынка вкладов являются средства VIP-клиентов и граждан-нерезидентов, которые традиционно предпочитает работать с коммерческими, предпочтительно иностранными, банками.

Однако основная масса вкладчиков не относится к вышеупомянутым двум категориям, хотя именно она оказывает важнейшее влияние на сравнительные позиции отдельных коммерческих банков, поскольку именно на нее приходится практически половина средств граждан в банках.

Проанализировав данные за последние три года, можно сделать вывод о том, что в 2015 г. объём средств населения в банках увеличился на 2 714,8 млрд. руб. (в 2014 г. – на 2 371,3 млрд. руб.) – до 16 957,5 млрд. руб., что в относительном выражении составляет 19,1% (в 2014 г. – 20,0%).

В свою очередь объём застрахованных средств населения в банках – участниках Системы Страхования Вкладов в 2015 г. увеличился на 2 591,3 млрд. руб. (в 2014 г. – на 2 150,1 млрд. руб.). В относительном выражении он вырос на 18,5% – до 16 591,0 млрд. руб. (в 2014 г. – на 18,1%).

Анализ динамики ежедневного прироста вкладов показывает, что в 2015 г. сберегательная активность населения была выше, чем в 2014 году — рост вкладов в январе–ноябре 2015 г. в среднем составлял 6,0 млрд. руб. в день, что заметно превышает аналогичный показатель прошлого года (в январе–ноябре 2014 г. — 4,7 млрд. руб. в день).[14]

Традиционные предновогодние выплаты принесли банкам дополнительно 650 млрд. руб. (в конце 2014 г. – 750 млрд. руб.), это говорит о том, что приток средств населения в конце 2015 года незначительно отличается от прошлогоднего показателя.

В ходе проведения анализа структуры вкладов по размеру, можно сделать вывод о том, что в течение 2015 г. разные группы вкладов росли неравномерно. В первые три квартала наиболее активно увеличивались вклады – от 700 тыс. до 1 млн. руб. и свыше 1 млн. руб. – на 25,3 и 22,2% по сумме и на 24 и 24,9% по количеству счетов соответственно. Вклады от 400 тыс. до 700 тыс. руб. за три квартала выросли на 10,6%, и на 9,8%, однако в IV квартале ситуация изменилась и наиболее активно стали расти вклады в пределах страхового возмещения – до 700 тыс. руб. (в среднем на 11,6% за квартал), тогда как рост крупных вкладов практически прекратился. В результате за год наиболее высокие темпы роста показали вклады от 400 тыс. до 700 тыс. руб. и от 700 тыс. до 1 млн. руб. – на 25,6 и 28,1% по сумме и на 28,5 и 23,5% по количеству счетов соответственно. Вклады свыше 1 млн. руб. опустились на третье место – рост на 23,4% по сумме и на 20% по количеству счетов.[15]

Нужна помощь в написании диплома?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Сдача работы по главам. Уникальность более 70%. Правки вносим бесплатно.

По итогам 2015 года доля вкладов от 400 тыс. до 700 тыс. руб. выросла с 15,3 до 16,2%, от 700 тыс. до 1 млн. руб. – с 7,0 до 7,6%, а вклады свыше 1 млн. руб. увеличились с 38,4 до 40,0% общей суммы депозитов.

Что касается среднего размера остатков на счетах и на депозитах в интервале до 700 тыс. руб., то здесь можно наблюдать увеличение на 1-1,7%; в диапазоне от 700 тыс. руб. до 1 млн. руб. показатель практически не изменился по сравнению с предыдущим годом, а для вкладов свыше 1 млн. руб. наблюдается рост на 3,7%., следовательно можно сделать вывод о том, что средний размер вклада по всей банковской системе без мелких и неактивных счетов оценивается около 155 тыс. руб. (рис.2)

Рисунок 2. Структура депозитов в зависимости от размера вкладов

Проводимый мониторинг процентных ставок, предлагаемых 100 крупнейшими розничными банками, показал, что 86 из 100 банков по итогам 2015 г. снизили ставки по вкладам. В 3 банках ставки повысились, в 11 остались без изменений.

Средний уровень ставок, взвешенных по объёму вкладов, на 1 января 2015 г. по рублёвым годовым вкладам в размере 700 тыс. руб. составил 7,2%, при этом средние невзвешенные процентные ставки для вкладов в размере 700 тыс. руб. составили 8,8%.[16]

Сокращение ставок по вкладам происходило в основном во II и в III кварталах, а в IV квартале среди банков наблюдалось разнонаправленное движение ставок – 39 банков снизили, а 23, наоборот, повысили, в результате средний уровень ставок в IV квартале незначительно снизился.

В течение всего 2015 г. сохранялась положительная реальная доходность по рублёвым депозитам. По оценкам экспертов, доходность вкладов в 2016 г. также будет находиться на уровне, немного превышающем инфляцию.

Также следует отметить рост в отчётном году доли долгосрочных вкладов свыше 1 года – с 58,9 до 61,8%, однако одновременно с ростом долгосрочных вкладов произошло сокращение краткосрочных – с 22 до 19,2%. Доля вкладов до востребования снизилась, но незначительно – с 19,1 до 18,9%. В целом отмеченные тенденции вызваны предпочтением более доходных долгосрочных вложений, особенно в условиях сравнительно высоких процентных ставок.

Нужна помощь в написании диплома?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Сдача работы по главам. Уникальность более 70%. Правки вносим бесплатно.

В настоящее время, в связи с отзывом лицензий у нескольких банков в конце года, произошло некоторое перераспределение рыночных позиций кредитных организаций, например, доля 30 крупнейших по объёму вкладов населения банков первые три квартала 2013 г. плавно снижалась – с 77,1 до 76,4%, однако в IV квартале выросла до 78,6%.Аналогичным образом вела себя и доля рынка Сбербанка России: первые три квартала сокращение – с 45,8 до 44,7%, в IV квартале рост до 46,7%.

По итогам года наиболее высокие темпы роста вкладов наблюдались в сетевых многофилиальных банках – 18,1% и в банках московского региона – 16,4%, региональные банки выросли на 12,8%, а вклады в Сбербанке России увеличились на 21,6%.[17]

Опираясь на статистику, можно сделать вывод о том, что россияне предпочитают хранить свои сбережения в рублях – они занимают ⅔ рынка депозитов физических лиц. Валютные вклады растут медленными темпами.

Банковские вклады на сегодня являются эффективными средством сбережения, что делает не только надежным, но и доходным инвестиционным инструментом.

В целом, развитие ситуации на рынке депозитов в 2012-2015 г. характеризовалось следующими положительными тенденциями:

— продолжился рост депозитной базы в большинстве действующих коммерческих банков;

— сохранялась тенденция роста долгосрочного кредитования;

— увеличилась доля вкладов физических лиц в общем объеме депозитной базы.

Для коммерческих банков вклады населения с каждым годом становятся все более привлекательными, в результате чего значительно усиливается конкуренция на рынке банковских услуг. Эта ситуация, в первую очередь, выгодна для вкладчиков, которые могут получить повышенную доходность по своим вкладам. Статистика ЦБ РФ говорит о том, что предпочтения отдается вкладам на срок либо менее 31 дня (19% от всех вкладов), либо более года (63%), доля которых в течение последних лет устойчиво растет. Долгосрочные вклады (свыше 1 года) на протяжении уже достаточно длительного времени обеспечивают основную долю в приросте ресурсной базы банков за счет вкладов населения.

Прогноз по рынку вкладов физических лиц на 2016 г. предполагает увеличение на 2 880–3 220 млрд. руб. – до 19 840–20 180 млрд. руб., что соответствует относительному росту вкладов на 17–19%.[18]

Подводя итоги, можно сделать вывод о том, что средства клиентов, привлеченные в депозиты, составляют основу ресурсного потенциала банков. Исходя из приведенного анализа видно, что с каждым годом сберегательная активность населения растет, а, следовательно, и укрепляется ресурсная база коммерческих банков.

Объем и структура депозитной базы в значительной степени определяют характер активных операций кредитного учреждения, его возможности в сфере кредитования и роль в экономике. И лишь адекватная депозитная политика, учитывающая многочисленные факторы, которые влияют на характер депозитных операций, позволит обеспечить мобилизацию соответствующих ресурсов для последующего кредитования экономики и участия в инвестиционном процессе.

Таким образом, для коммерческих банков вклады – главный и одновременно самый прибыльный вид ресурсов. Увеличение доли данного элемента в ресурсной базе позволяет размещать больший объем привлеченных денежных средств, тем самым увеличивая ликвидность банка. Вклады населения среди привлеченных средств банка являются важным источником ресурсов. Исходя из потребностей населения в получении банковских услуг, каждый банк самостоятельно разрабатывает свою депозитную политику, определяя виды депозитов, их сроки и проценты по ним, условия проведения депозитных операций, опираясь при этом на специфику своей деятельности и учитывая фактор конкуренции со стороны других банков и инфляционные процессы, протекающие в экономике.

Имея четкое представление об основных тенденциях развития рынка депозитов и ясное понимание сильных и слабых сторон конкурентов, освоение основных ценовых нюансов формирования депозитных продуктов и становится необходимым залогом успешной работы банка на рынке частных депозитов.

Глава 2. Оценка депозитной политики коммерческого банка

2.1. Экономико-организационная характеристика деятельности АО Банк «ТКПБ»

АО Банк «ТКПБ» г. Тамбов – универсальная региональная кредитная организация, соответствующая требованиям быстро развивающегося рынка банковских услуг. АО Банк «ТКПБ» создан на базе Тамбовского областного управления Стройбанка в 1990 г. Главной задачей банка является содействие развитию экономики Тамбовской области, повышение качества жизни населения. Начиная с 2005 г. Тамбовкредитпромбанк ежегодно подтверждает статус динамично развивающегося банка. 30 мая 2012г. АО Банк «ТКПБ» стал лауреатом в номинации «Лучший банк региона» в категории «Серебро».

Полное официальное наименование Банка на русском языке: Акционерное общество Банк «Тамбовкредитпромбанк» Сокращенное наименование на русском языке: АО Банк «ТКПБ»

Нужна помощь в написании диплома?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Сдача работы по главам. Уникальность более 70%. Правки вносим бесплатно.

Регистрационный номер и дата государственной регистрации в Банке России: №1312 от 27.04.1992 г.

Основной государственный регистрационный номер: 1026800000017.

В связи с приведением положений Устава в соответствии с Федеральным законом, Федеральный закон от 5 мая 2014 года № 99-ФЗ «О внесении изменений в главу 4 части первой Гражданского кодекса Российской Федерации и о признании утратившими силу отдельных положений законодательных актов Российской Федерации», в том числе наименования Банка, Главным управлением Центрального банка Российской Федерации по Центральному федеральному округу города Москва 14 декабря 2015 года выданы:

— новая редакция Устава Банка;

— генеральная лицензия № 1312 от 04 декабря 2015 г. на осуществление банковских операций с новым наименованием банка;

Дата внесения записи в Единый государственный реестр юридических лиц: 25 июля 2002 г.

Банк осуществляет деятельность по предоставлению банковских услуг в соответствии с Уставом, утвержденным решением общего собрания акционеров (участников), а также в соответствии c лицензиями:

— Лицензией на осуществление банковских операций № 1312 от 25.07.2008г., выданной Банком России на привлечение во вклады и размещение драгоценных металлов;

Нужна помощь в написании диплома?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Сдача работы по главам. Уникальность более 70%. Правки вносим бесплатно.

— лицензия на привлечение во вклады и размещение драгоценных металлов № 1312 от 04 декабря 2015 года с новым наименованием банка

— Лицензиями профессионального участника рынка ценных бумаг, выданными Федеральной комиссией по рынку ценных бумаг:

- на осуществление брокерской деятельности №168-03481-100000 от 07.12.2000 (без ограничения срока действия);

- на осуществление дилерской деятельности №168-03584-010000 от 07.12.2000 (без ограничения срока действия);

- на осуществление деятельности по управлению ценными бумагами №168-03679-001000 от 07.12.2000 (без ограничения срока действия);

— Лицензией профессионального участника рынка ценных бумаг, выданной Федеральной службой по финансовым рынкам, на осуществление депозитарной деятельности № 068-12030-000100 от 13.02.2009 г. (без ограничения срока действия).

Банк является участником государственной программы страхования вкладов, утвержденной Федеральным законом № 117-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» от 23.12.2003г. В реестр банков – участников системы страхования вкладов АКБ «ТКПБ» (ОАО) включен 27 января 2005 года под № 507.[19]

Уставный капитал АО Банк «ТКПБ» сформирован в сумме 117 500 000 рублей, разделен на 116 500 шт. обыкновенных именных акций номинальной стоимостью 1000 рублей каждая, 847 шт. привилегированных именных акций с неопределенным размером дивиденда номинальной стоимостью 1000 рублей каждая и 153 шт. привилегированных именных акций с размером дивиденда 120 процентов годовых номинальной стоимостью 1000 рублей каждая. Уставный капитал банка можно увеличить, либо уменьшить. Увеличить капитал можно путем увеличения номинальной стоимости акций или размещения дополнительных акций, а уменьшен путем уменьшения номинальной стоимости акций или сокращения их общего количества, в том числе путем приобретения и погашения банком, части размещенных акций в порядке, предусмотренном Федеральным законом «Об акционерных обществах» Банк входит в банковскую систему Российской Федерации.

Юридический адрес АО Банк «ТКПБ»: 392000, г. Тамбов, ул. Советская 118.

Сеть банка состоит из головного офиса, 12 дополнительных офисов, 2-х операционных офисов и двух касс вне кассового узла. Головной офис и 7 отделений банка работают в Тамбове, 2 – в Мичуринске, 2 – в Рассказове, по одному – в Котовске, Уварово, Кирсанове. Работают операционные офисы в Москве и Липецке.

Учредительным документом Банка является его Устав. Банк является юридическим лицом. Имеет в собственности обособленное имущество, учитываемое на самостоятельном балансе, может от своего имени осуществлять и приобретать имущественные и личные неимущественные права , нести обязанности, быть истцом и ответчиком в суде, имеет круглую печать, штамп и бланки со своим наименованием.[20]

Нужна помощь в написании диплома?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Сдача работы по главам. Уникальность более 70%. Правки вносим бесплатно.

Согласно Уставу АКБ «ТКПБ» (ОАО) предоставляет следующие банковские услуги:

— открытие и закрытие счетов юридических лиц, индивидуальных предпринимателей без образования юридического лица и физических лиц в рублях и иностранной валюте. Расчетно-кассовое обслуживание;

— прием депозитов юридических и физических лиц в валюте РФ и иностранной валюте;

— кредитование юридических и физических лиц;

— валютно – обменные операции;

— осуществление денежных переводов по международной системе «Вестерн Юнион», предоставление услуг по переводам денежных средств по сети «Контакт», системе «Анелик», «Мигом», «Золотая корона»;

— прием платежей через банкоматы за услуги сотовой связи от физических лиц;

— прием платежей коммунальных платежей от физических лиц;

Нужна помощь в написании диплома?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Сдача работы по главам. Уникальность более 70%. Правки вносим бесплатно.

— предоставление частным клиентам в пользование банковских карт международных и российских платежных систем, внедрение зарплатно-карточных проектов. Для удобства клиентов банком установлено одиннадцать банкоматов по обслуживанию карт платежных систем VISA и MasterCard в г. Тамбове, Мичуринске, Котовске и Рассказово.;

— операции с драгоценными металлами;

— предоставление в пользование банковских сейфов (ячеек) для обеспечения сохранности денежных средств и ценностей;

— выдача банковской гарантии;

— предоставление дистанционного банковского обслуживания: «Банк — Клиент», «Интернет – банкинг»;

— осуществление переводов без открытия счета по поручению физических лиц;

— операции с ценными бумагами.

Приоритетным направлением деятельности банка является привлечение денежных средств населения во вклады. Работа по приему денежных средств физических лиц во вклады осуществляется на основании генеральной лицензии Центрального банка РФ №1312. Банк может принимать от физических лиц на условиях возвратности и платности денежные средства во вклады: до востребования, срочные, а также внесенные на иных условиях возврата.

Нужна помощь в написании диплома?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Сдача работы по главам. Уникальность более 70%. Правки вносим бесплатно.

Вкладом до востребования в АКБ «ТКПБ» (ОАО) является вклад с неограниченным сроком хранения. Прием дополнительных взносов, а также выдача вкладов, производится в течение всего срока хранения в суммах по усмотрению вкладчика.

Срочными считаются вклады, вносимые в банк на определенный срок. Выдача вкладов производится в соответствии с Положениями по отдельным видам вкладов.

Начисление и выплата процентов по вкладам производится в соответствии с Гражданским кодексом РФ (ст.839), Положением Банка РФ № 39-П от 26 июня 1998 года и Положениями АКБ «ТКПБ» (ОАО) по отдельным видам вкладов. Начисление процентов производится со дня, следующего за днем поступления депозитных средств в Банк, до дня, предшествующего их возврату вкладчику.

Открытие клиенту счета по вкладу производится только в том случае, если банком получены все предусмотренные документы, а также проведена идентификация клиента в соответствии с Законодательством Российской Федерации.

Прием вкладов производится с учетом требований Федерального Закона «О противодействии легализации (отмыванию) доходов, полученных преступным путем и финансированию терроризма».

Вклады страхуются в соответствии с Федеральным Законом «О страховании вкладов физических лиц в банках Российской Федерации». Выплата возмещений по вкладам производится Государственной корпорацией «Агентство по страхованию вкладов».

Вкладчиком АО Банк «ТКПБ» может быть любой гражданин РФ, достигший 14 лет и имеющий паспорт, иностранные граждане и лица без гражданства. Сумма привлеченных средств (депозита) не ограничена.

Для открытия счета по вкладу физические лица-граждане РФ предоставляют в банк следующие документы:

Нужна помощь в написании диплома?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Сдача работы по главам. Уникальность более 70%. Правки вносим бесплатно.

- Документ, удостоверяющий личность физического лица;

- Свидетельство о постановке на учет в налоговом органе (при наличии).

Физические лица — иностранные граждане или лица без гражданства дополнительно предоставляют миграционную карту и (или) документ, подтверждающий право на пребывание (проживание) в Российской Федерации.

При первом посещении Банка вкладчик доложен ознакомиться с условиями предлагаемых вкладов, выбрать вид вклада, сделать об этом заявление в устной форме, предъявив документ, удостоверяющий личность и при этом заполняются следующие документы:

— договор банковского вклада в 2-х экземплярах;

— приходный кассовый ордер при взносе вклада;

Бухгалтер присваивает порядковый номер счета в зависимости от вида вклада, при этом используя ПК. В базу заносятся следующие данные: фамилия, имя, отчество вкладчика, номер договора, данные документа,, удостоверяющего личность вкладчика, дату открытия счета, размер действующей процентной ставки, затем открывается лицевой счет с занесением суммы первоначального взноса и печатается приходный ордер, который подписывает вкладчик.

Договор должен быть подписан вкладчиком и руководителем банка, подпись руководителя заверяется печатью банка.

Основанием закрытия банковского счета по вкладу является прекращение договора банковского вклада.

В своей деятельности Банк руководствуется Уставом, законодательством Российской Федерации, нормативными актами Банка России :

- Федеральным законом «О банках и банковской деятельности» от 2 декабря 1990 г. № 395-1, регламентирующим порядок регистрации кредитных организаций и лицензирования банковских операций;

- Федеральным законом «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» от 7 августа 2001 г. N 115-ФЗ;

- Федеральным законом «О валютном регулировании и валютном контроле» от 10 декабря 2003 г. N 173-ФЗ, регламентирующим порядок проведения валютных операций;

- Инструкцией Банка России «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам)» от 14 сентября 2006 г. N 28-И, регламентирующей порядок открытия и закрытия банковских счетов;

- Положением Банка России «О порядке формирования кредитными организациями резервов на возможные потери» от 20 марта 2006 г. N 283-П;

- Положением Банка России «О правилах осуществления перевода денежных средств» от 19 июня 2012 г. N 383-П

- Иными положениями Банка России.

В итоге, можно сказать, что АО Банк «ТКПБ» работает на всех сегментах финансового рынка, является универсальной региональной кредитной организацией и оказывает широкий спектр финансовых услуг. Однако одним из приоритетных направлений деятельности банка является привлечение денежных средств от физических лиц. Депозиты населения являются главным источником расширения ресурсной базы АО Банк «ТКПБ».

2.2. Оценка деятельности АО Банк «ТКПБ» на рынке депозитных услуг

АО Банк «ТКПБ» предлагает населению конкурентоспособную линейку вкладов с разнообразными условиями с целью удовлетворения потребностей граждан в сбережении и приумножении своих средств. В целях наращивания ресурсной базы банк ориентирован на привлечение средств различных целевых групп: работающих граждан, пенсионеров, родителей, заботящихся о будущем своих детей.Виды вкладов ОАО «Тамбовкредитпромбанк» представлены в таблице 1.

Таблица 1. Вклады АО Банк «ТКПБ» для физических лиц

Депозиты физических лиц размещаются на срок от 30 до 1800 дней с ежемесячной и ежеквартальной выплатой процентов, а также выплатой процентов по окончании срока хранения вклада. Динамика и изменения структуры вкладов физических лиц в зависимости от срока хранения в период с 01.01.2015 по 01.01.2016 г. представлена в таблице 2.

Таблица 2. Динамика вкладов физических лиц АО Банк «ТКПБ» в зависимости от срока хранения с 01.01.2016 по 01.01.2015 г.

| 01.01.2016 тыс. руб. | 01.01.2015, тыс. руб. | Изменение, тыс. руб. | Изменение, % | |

| 1 | 2 | 3 | 4 | 5 |

| Вклады физических лиц | 1 502 185 | 1 391 515 | 110 670 | 7,95 |

| Счета | 48 897 | 61 840 | -12 943 | -20,93 |

| Сроком до 90 дней | 41 544 | 36 257 | 5 287 | 14,58 |

| Сроком от 91 до 180 дней | 278 543 | 143 737 | 134 806 | 93,79 |

| Сроком от 181 дня до 1 года | 593 629 | 655 176 | -61 547 | -9,39 |

| Сроком от 1 года до 3 лет | 530 479 | 487 119 | 43 360 | 8,9 |

| Сроком более 3 лет | 9 093 | 7 386 | 1 707 | 23,11 |

Вклады физических лиц в целом за данный период выросли почти на 8 %. Наиболее популярными для населения являются депозиты сроком от 91 до 180 дней, изменение составляет 134 806 тыс.руб, или 93,7%. Это свидельствует о том, что процентная политика АО Банк «ТКПБ» по данным вкладам является наиболее привлекательной для физических лиц.

В настоящее время банк пользуется все большей популярностью у населения. Этот факт подтверждает динамика числа клиентов в отделениях АО Банк «ТКПБ» и увеличение объема привлекаемых вкладов от клиентов. Количество счетов физических лиц увеличивается стремительными темпами. Данные по динамике вкладов за 2015 год представлены в приложении 1.

По состоянию на 01.01.2016г. клиентская база банка составляет 27 365 счетов вкладчиков физических лиц. По сравнению с прошлым годом количество клиентов увеличилось на 3,3%. По сравнению с 2014г. общая сумма по вкладам выросла на 551 тыс. руб. (19,86%). В структуре привлеченных ресурсов средства физических лиц занимают 46,8%. Рассматривая динамику депозитов АО Банк «ТКПБ», можно отметить тенденцию увеличения ресурсного потенциала банка. Широкий спектр вкладов, дополнительные возможности по расчетам и удобный режим работы не могли не вызвать быстрый рост количества клиентов.

Таким образом, можно сделать вывод о том, что вклады физических лиц являются одним из основных источников ресурсной базы. Банком ежегодно увеличиваются объемы вкладов населения. Для этих целей банком осуществляются рекламные акции, предлагаются выгодные условия для вкладчиков, вводятся новые процентные ставки.

2.3. Анализ депозитного портфеля АКБ «ТКПБ» (ОАО)

Расширение ресурсной базы за счет привлечения денежных средств от физических лиц является одним из приоритетных направлений деятельности банка.

По состоянию на 1 января 2016 года застрахованные вклады физических лиц в целом по банку увеличились на 160,2 млн. руб., в относительном выражении – на 14,3 %, и составили 1280,1 млн.рублей (за 2014 год – 1119,9 млн.руб.). Доля этого источника в совокупных пассивах банка незначительно сократилась ( с 33,8 % на 1.01.14 г. до 33,3 % на 1.01.16 г.).

Нужна помощь в написании диплома?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Сдача работы по главам. Уникальность более 70%. Правки вносим бесплатно.

Сравнительные темпы роста вкладов физических лиц за 2015 год в целом по кредитным организациям Тамбовского региона и АО Банк «ТКПБ» представлены на рисунке 4.

Рисунок 4. Вклады физических лиц по кредитным организациям Тамбовского региона и АО Банк «ТКПБ». за 2015 г., %

Из приведенных данных видно, что за 4 квартал 2015 года темпы роста по Тамбовкредитпромбанку опережают темпы роста по региону на 4,8 %. Темпы роста банку составляют 116,2 % по Тамбовскому региону 111,4 %. Банком постоянно проводится мониторинг вкладов физических лиц и процентных ставок по ним. По результатам мониторинга установлено, что за 4 квартал 2015 года темпы роста по АО Банк «ТКПБ» предлагаемых процентных ставок подразделениями банков других регионов, расположенных на территории Тамбовской области. Так, Экспресс-Волга Банк предлагал ставки от 8,5 до 11%, Банк «Хоум Кредит» от 10 до 11 %, «Восточный Экспресс Банк», Банк «ТРАСТ» до 11 %.

Ставки Сбербанка, Россельхозбанка, Промсвязьбанка, ВТБ-24 не превышали ставки, предлагаемые АО Банк «ТКПБ».

За 2014 год средне взвешанные ставки АО Банк «ТКПБ» не превышали среднюю процентную ставку по вкладам в рублях десяти крупных кредитных организаций, привлекающих наибольший объем депозитов. Из динамики изменения процентной ставки видно, что этот показатель имеет тенденцию к росту.

Объем вкладов населения и их доля в разрезе структурных подразделений характеризуется данными, приведенными в таблице 3.

Таблица 3. Объем и доля вкладов физических лиц по подразделениям АО Банк «ТКПБ»

Как видно из приведенных данных, доля вкладов по подразделениям банка изменилась незначительно. Основная доля депозитов физических лиц приходится на Головной офис – 38,2 %.

Остатки вкладов населения по срокам привлечения характеризуются следующими данными (табл.4)

Нужна помощь в написании диплома?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Сдача работы по главам. Уникальность более 70%. Правки вносим бесплатно.

В структуре депозитов, привлеченных от физических лиц, наибольший рост имеют средства на срок от 181 дня до 1 года. Их объем за год вырос в 1,2 раза или 105,9 млн. руб. Увеличилась и доля по указанному сроку в общей сумме привлеченных с 43,6 до 46,6 %.

Таблица 4. Остатки вкладов физических лиц по срокам привлечения

Вклады, привлеченные на срок от 1 года до 3 лет, выросли на 15,4 %, а их удельный вес практически не изменился в общем объеме вкладов физических лиц – 33,5 %.

Доля вкладов населения сроком от 91 до 180 дней сократилась и составила – 11,3 %. Наблюдается снижение доли на 2,2 и суммы вкладов на 21,9 млн. руб. по сроку от 31 дня до 90 дней.

Остатки средств физических лиц (счет 40817) на 1.01.2016 г. увеличилась относительно 1.01.2015 г. на 14,9 млн. руб. Декабрьский приток средств населения на банковских картах превысил показатель прошлого года на 29,8 %.

Зарплатные проекты в 2015 году не открывались.

Предлагая широкий выбор вкладов для физических лиц, АО Банк «ТКПБ» проводит политику надежности и безопасности, доверенных банку денежных средств.

АО Банк «ТКПБ» осуществляет прием вкладов на условиях, максимально приближенных к потребностям клиентов:

— вклад «до востребования» с условием ежегодной капитализации процентов;

— 27 видов срочных вкладов, из них:

2 вида с условием ежеквартальной выплаты начисленных процентов;

6 видов с условием ежемесячной капитализации начисленных процентов;

2 вида с условием ежеквартальной капитализации начисленных процентов;

16 видов с условием начисления процентов по истечении действия срока договора банковского вклада;

— текущие счета физических лиц в рублях;

— счета для расчетов с использованием банковских карт международных платежных систем, в том числе в рамках зарплатных проектов.

В отчетном периоде банк имел достаточный объем кредитных ресурсов для выполнения требований Банка России по оценке экономического положения, обеспечения устойчивости в целях признания ее достаточной для участия в системе страхования вкладов, дальнейшего кредитования физических лиц.

Однако, во избежание оттока вкладов, Правлением Банка приняты решения об изменении процентных ставок в сторону увеличения с 28.02.2015 г., 22.05.2015 г., 04.06.2015 г., 13.08.2015 г., 07.09.201 г. Были предложены населению новые виды вкладов с повышенной процентной ставкой.

По итогам года размер вклада в интервале от 100 до 400 тыс. руб. увеличился на 6,5 % (до 400,9 тыс. руб.), от 400 до 700 тыс. руб. – на 21,5 % (до 293,9 тыс. руб.), от 700 до 1 млн. руб. – на 14,5 % (до 151,6 тыс. руб.), свыше 1 млн. руб. – на 14,9 % (до 301,3 тыс. руб.).

Рост вкладов размером, близким к максимальной сумме страхового возмещения, свидетельствует об активном воздействии системы страхования на сберегательное поведение населения. В результате, к концу года доля вкладов размером от 400 тыс. руб. до 700 тыс. руб. выросла с 21,6 до 23,0 % общего объема депозитов, свыше 700 тыс. руб. выросли с 35,2 % до 35,4 %.

Денежные средства физических лиц, привлеченные на основании договоров банковского вклада, определяются как вклады, подлежащие страхованию, и включаются в расчетную базу страховых взносов.

По состоянию на 01.01.2016 г. было заключено 6349 договоров по срочным вкладам и 21016 договоров до востребования, а на 01.01.2015 г. – 5761 договоров по срочным вкладам и 20788 договоров до востребования.

С момента вступления в систему страхования вкладов сумма перечисленного страхового взноса в Агентство составила 23090,6 тыс.руб, в том числе перечислено 1171,6 тыс.руб. за 4 квартал 2015 г.

Бизнес-планом АО Банк «ТКПБ» предусматривается увеличение кредитного портфеля, соответственно для этого потребуются дополнительные ресурсы, рост которых так же предусмотрен.

В итоге можно сказать, что главной задачей банка в сфере привлечения ресурсов является сохранение и увеличение объемов предоставляемых банком услуг на рынке банковского обслуживания клиентов, формирование у клиентов долгосрочных предпочтений при определении сроков размещения денежных средств.

С целью создания ресурсной основы для расширения активных операций, инвестиций в реальный сектор экономики и снижения собственных процентных рисков в качестве основных приоритетов при формировании ресурсной базы банк выделяет: удлинение сроков привлечения средств, снижение общей стоимости ресурсов, оптимизацию структуры привлечения ресурсов.

Тарифная политика банка ориентирована на широкий круг клиентов и предусматривает гибкость в отношении установления платы за привлекаемые денежные ресурсы, широкий выбор процентных ставок по депозитам и размещенным средствам.

Глава 3. Пути совершенствования депозитной политики коммерческого банка

3.1. Мероприятия по совершенствованию депозитной политики АО Банк «ТКПБ»

Одной из проблем, с которой коммерческие банки сталкиваются в настоящее время, является проблема формирования оптимальной ресурсной базы которая будет соответствовать потребностям банка.

Ресурсная база оказывает прямое влияние на ликвидность и платежеспособность коммерческого банка. Размеры доходов, которые получает коммерческий банк, жестко зависят от размеров тех ресурсов, которые банк приобретает на рынке различных ресурсов и, в частности, депозитных. Отсюда возникает конкурентная борьба между банками за привлечение ресурсов.

Формирование ресурсной базы, включающее в себя привлечение новой клиентуры, является составной частью гибкого управления активами и пассивами коммерческого банка. Эффективное управление пассивами предполагает осуществление грамотной депозитной политики. Специфика этой области деятельности в том, что в части пассивных операций выбор банка обычно ограничен определенной группой клиентуры, к которой он привязан намного сильнее, чем к заемщикам.

В настоящее время развитие банковской конкуренции ведет к тесной привязке к определенным клиентам. Если круг этих клиентов узок, то зависимость от них банка очень высока. Поэтому, для укрепления ресурсной базы коммерческим банкам нужна взвешенная депозитная политика, сбалансированная по срокам, объемам и процентным ставкам.

С целью расширения ресурсного потенциала и клиентской АО Банк «ТКПБ» необходимо максимально усовершенствовать депозитную политику. В первую очередь депозитная политика должна быть направлена на расширение перечня вкладов, доступных различным группам клиентов, а также введение новых видов услуг для их удобства.

Депозитная политика АО Банк «ТКПБ» должна учитывать потребности всех социальных и возрастных групп граждан – работающих и пенсионеров, молодежи и людей среднего возраста, а также должна быть рассчитана как на малообеспеченные слои населения, так и на людей со средним и высоким уровнями дохода.

Нужна помощь в написании диплома?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Сдача работы по главам. Уникальность более 70%. Правки вносим бесплатно.

В целях повышения заинтересованности физических лиц в получении депозитных услуг в АО Банк «ТКПБ» могут использоваться следующие инструменты:

- расширение перечня вкладов, ориентированных на различные социальные группы населения;

- возможность получения процентов вперед;

- введение зарплатных проектов;

- получение льгот, бонусов и скидок при постоянном сотрудничестве с Банком;

- совершенствование рекламной политики АО Банк «ТКПБ»;

- внедрение программы «Депозит онлайн».

В целях увеличения депозитов физических лиц АО Банк «ТКПБ» мог бы предложить открытие нового вида вклада «Хит сезона» наследующих условиях: срок хранения 370 дней, процентная ставка 11% годовых, с правом пополнения, минимальная сумма первоначального взноса 10 тыс. руб.

С целью привлечения в число вкладчиков молодого поколения, АО Банк «ТКПБ» следует разработать вклад «Юность», ориентированный именно на эту социальную группу населения.

Предлагается ввести следующие условия данного вклада:

— минимальная сумма 2000 рублей;

— срок хранения вклада 5 лет;

— годовой процент – 11%;

— возрастное ограничение от 18 до 23 лет.

В целях обеспечения притока вкладчиков на данный вид депозита целесообразно ввести стимулы, которые будут привлекательны среди молодого населения. Это может быть скидка при покупке билета на поезд, при покупке научной литературы в книжных магазинах. Данные льготы будут действительны только при условии оплаты услуг средствами, находящимися на этом вкладе и пролежавшими не менее одного полного срока хранения.

Ориентируясь на молодое население, можно ввести вклад «Студент», целевой аудиторией которого будут являться студенты города Тамбова. По данному депозиту минимальная сумма составляет 1000 рублей, срок вклада — от 181 до 1 095 дней. Размер процентной ставки будет составлять 7,5 — 8,5% годовых. Привлекательностью данного вклада может являться то, что набежавшие проценты можно перечислять в счет платы за обучение в ВУЗе.

В рамках совершенствования депозитной политики АО Банк «ТКПБ» мог бы предложить ряд вкладов, ориентированных на клиентов с высоким уровнем доходов. Например, вклад «Премиум», особенностью которого являлось бы персональное обслуживание, услуги личного менеджера, который в круглосуточном режиме решает финансовые проблемы своего клиента, это возможность приходить в банк «по звонку», не отстаивая очереди в отделениях, это доступ к различным службам клиентской поддержки. По вкладу «Премиум» возможно пополнение вклада в течение 60 дней с даты его открытия. «Премиум» — депозит с максимально высокими процентными ставками среди вкладов банка, с ежемесячной выплатой процентов и возможностью их капитализации.

АКБ «ТКПБ» (ОАО) также должен предлагать вкладные продукты, направленные на удовлетворение потребностей вкладчиков в жилье, крупных покупках, оплате образования, туризма и отдыха. Целесообразно разработать вклад «Профессор» — депозитный продукт, рассчитанный на преподавателей тамбовских вузов. Процентная ставка 6–10%, а также предусмотрено частичное снятие – 20% от суммы дополнительных взносов.

При разработке вклада «Семья +» будет задействована группа, имеющих на момент обращения в банк детей в возрасте до 18 лет. Процентная ставка по данному виду вклада может варьироваться от 7 до 10 % годовых. [23]

Еще одним мероприятием по совершенствованию депозитной политики АО Банк «ТКПБ» и повышению заинтересованности клиентов в депозитных услугах может предложить выплата процентов по размещенным вкладам вперед с целью компенсации инфляционных потерь. В данном случае вкладчик при помещении средств на определенный срок сразу же получает причитающийся ему доход. Однако при досрочном расторжении договора банковского вклада, банк пересчитает проценты по депозиту и излишне выплаченные суммы будут удержаны из суммы вклада.

В целях ускорения и облегчения клиентам получения необходимой информации о депозитах в АО Банк «ТКПБ» целесообразно создать службу клиентского сервиса, с помощью которой потенциальный вкладчик сможет бесплатно по телефону получить всю информацию по имеющимся депозитным продуктам. Наличие данной службы позволит сократить время по обслуживанию вкладчиков непосредственно в офисе банка, и, как следствие, привлечь новых вкладчиков различных социальных групп.

Вместе с тем банку следует постоянно делать упор на рекламной политике, что сделает ее эффективным инструментом формирования клиентской базы. Каждое конкурентное преимущество банка и каждый новый депозитный продукт должны быть известны и понятны клиентам, легко сравнимы, а также выгодно отличаться от предложений конкурентов.

В настоящее время банки активно предлагают онлайн — депозиты. В этом их поддерживают клиенты, которые, экономя время на посещение офиса, пользуются возможностью стать вкладчиками дистанционно.

Еще одним механизмом по совершенствованию депозитной политики АО Банк «ТКПБ» может послужить внедрение программы «Депозит онлайн». Для этого будущему вкладчику достаточно иметь открытый счет и доступ к интернет — банкингу в АО Банк «ТКПБ». С помощью данной программы можно открыть любой вклад из действующей линейки депозитов. Преимущества данной программы для клиентов очевидны — экономия времени на посещение офиса и максимально комфортное открытие вкладов — на работе, дома или даже находясь в отпуске. Несмотря на дистанционность данной услуги, договор об открытии вклада хранится в отделении банка, и клиент может его забрать при первом же посещении офиса. Единственным условием открытия вклада онлайн будет являться то, что данной услугой могут пользоваться только клиенты, у которых уже был положительный опыт открытия депозита в АО Банк «ТКПБ».

Таким образом, при разработке мероприятий по совершенствованию депозитной политики АО Банк «ТКПБ» следует руководствоваться определенными критериями ее оптимизации, среди которых можно выделить следующие:

Нужна помощь в написании диплома?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Сдача работы по главам. Уникальность более 70%. Правки вносим бесплатно.

- сегментирование депозитного портфеля (по клиентам);

- дифференцированный подход к различным группам клиентов;

- конкурентоспособность банковских продуктов и услуг. [24]

В заключение можно сказать, что каждый банк разрабатывает свою депозитную политику, определяя виды депозитов, их сроки и проценты по ним, условия проведения депозитных операций, опираясь при этом на специфику своей деятельности и учитывая фактор конкуренции со стороны других банков и инфляционные процессы, протекающие в экономике.

3.2. Разработка депозитного продукта «Вклад в будущее» для АО Банк «ТКПБ»

В настоящее время в банковской сфере существует огромное количество депозитов, направленных на удовлетворение потребностей населения абсолютно всех социальных групп. Однако, в России на сегодняшний день целевые вклады на детей оформляют лишь некоторые кредитные организации. Их можно открыть, например, в банке «Зенит», Альфа-Банке, ПАО СДМ — Банке. Предлагаемые кредитными организациями условия по детским вкладам сильно различаются. Так, одни банки открывают подобные депозиты только на имя детей младше 14 лет, а другие – до достижения ребенком 18-летнего возраста. Срок действия вклада может быть как один год, так и пять лет. Минимальная сумма депозита в одних банках установлена на уровне 1 000 рублей, а в других – 100 тыс. Процентная политика банков на рынке тоже неоднозначна, ставка по детским вкладам варьируется от 5% до 9% годовых. Депозиты такого типа – пополняемые. Возможность совершать расходные операции по вкладу предлагает минимальное количество банков. Как правило, депозит автоматически пролонгируется до совершеннолетия ребенка или достижения им 14 лет. [25]

Детский вклад открывается родителем (опекуном) или близким родственником в пользу ребенка. Клиента, открывшего такой депозит, называют вносителем. Он обладает всеми правами вкладчика до момента их предъявления к вкладу ребенком. Вступить в права вкладчика несовершеннолетний может по достижении 14-летнего возраста.

Поскольку АО Банк «ТКПБ» периодически пересматривает свою депозитную политику и, не отставая от конкурентов, стремится усовершенствовать продуктовую линейку по вкладам, тем самым изменяя процентные ставки, следует рассмотреть такой путь привлечения клиента, как внедрение нового, нестандартного депозитного продукта «Вклад в будущее».

Главными преимуществами депозита на ребенка будут являться:

- Данный продукт обеспечит начало взрослой жизни ребенка по достижении его совершеннолетия;

- Открыть вклад может как один из родителей, так и опекун;

- Возможность пополнять вклад;

- Количество пополнений счета детского депозита не ограничено;

- Хорошая процентная ставка;

- По достижению совершеннолетия ребенок имеет возможность распоряжаться накопленными деньгами самостоятельно.

Существуют и свои минусы в детских вкладах, а именно то, что процентная ставка по ним обычно на 0,5-1% ниже, чем по срочным депозитам. Однако, это однозначно, лучше, чем хранить свои сбережения без возможности их приумножения. Вследствие пользования детским депозитом, ребенок уже будет иметь достаточно большой капитал, благодаря чему он может получить образование или открыть свой бизнес. К тому же он научится разумно управлять своими деньгами, что поможет ему правильно распоряжаться средствами в будущем. [27]

Нужна помощь в написании диплома?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Сдача работы по главам. Уникальность более 70%. Правки вносим бесплатно.

Для разработки наиболее привлекательно депозитного продукта «Вклад в будущее» в АО Банк «ТКПБ» рассчитаем, какая будет конечная сумма, если клиент положит 10000 рублей на 2 года под максимальную ставку 9% в ОАО «Россельхозбанк» и под 9,5 % годовых в ПАО «Совкомбанк».

Данные расчеты следует проводить по формуле начисления сложных процентов:

Где SUM– конечная сумма;

Х – начальная сумма;

% — процентная ставка годовых / 100;

n – количество периодов, лет (месяцев, кварталов).

Сравнительная характеристика доходности вклада приведена в таблице 5.

Нужна помощь в написании диплома?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Сдача работы по главам. Уникальность более 70%. Правки вносим бесплатно.

Таблица 5. Сравнительная характеристика доходности вклада

10000*(1+9/100) 2= 11881

10000*(1+9,5/100) 2= 11990,25

Предложение данных банков изначально ориентировано на достаточно ограниченный сегмент потребителей. Доходность предлагаемых депозитов остается на уровне 20 %. Таким образом, в АО Банк «ТКПБ» необходимо разработать депозит «Вклад в будущее», который будет приносить целевым потребителям наибольший доход, нежели у представленных выше конкурентов.

Условия предлагаемого срочного депозита «Вклад в будущее» АО Банк «ТКПБ» представлены в таблице 6.

Таблица 6. Депозит «Вклад в будущее» АО Банк «ТКПБ»

| Валюта вклада: | Рубль |

| Вид вклада: | Детский |

| Процентная ставка: | 10 % — 14,5 % |

| Минимальная сумма вклада: | 5000 рублей |

| Срок вклада: | 365 — 6570 дней |

| Начисление процентов: | в конце срока |

| Пополнение вклада: | Да |

Нужна помощь в написании диплома?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Сдача работы по главам. Уникальность более 70%. Правки вносим бесплатно.

- Капитализация процентов;

- Возможность пополнения;

- Фиксированная процентная ставка;

- Автоматическая пролонгация.

Рассчитаем доходность депозитного продукта «Вклад в будущее», используя аналогичные условия.

Прибыль будет равна:

10000*(1+14,5/100) 2= 13110,25 руб.

Доходность рассчитываемого продукта будет составлять:

Делая сравнительный анализ данных видов вкладов, можно сделать вывод о том, что АО Банк «ТКПБ» может предложить более эффективный и привлекательный банковский продукт для клиентов, которые имеют несовершеннолетних детей.

Отличительной особенностью предлагаемого депозитного продукта будет являться наличие возможности открытия вклада для «самых маленьких». Срок вклада от 1 до 18 лет, это позволит вносителю открыть долгосрочный депозит с первых дней жизни ребенка до его совершеннолетия. Изначально, сумма, вложенная родителями на депозит ребенка, через 18 лет увеличится в 5-10 раз.

Нужна помощь в написании диплома?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Сдача работы по главам. Уникальность более 70%. Правки вносим бесплатно.

Насколько будет выгоден «Вклад в будущее» сроком на 18 лет в АО Банк «ТКПБ», показывают расчеты:

Вариант 1. Родители открывают вклад сроком на 18 лет и кладут на счет сразу 20 тыс. руб. Если его ни разу не пополнять, то при среднегодовой ставке 10 % в конце срока ребенок сможет снять 111198 руб.

Вариант 2. При тех же стартовых условиях, родители пополняют депозит на символичные 500 руб. каждый месяц. В этом случае в распоряжении совершеннолетнего ребенка будет уже 420346 руб.

Из проведенных расчетов видно, что «Вклад в будущее» позволит получить ребенку к совершеннолетию денежные средства, которые в несколько раз превышают первоначальный взнос.

В настоящее время, немногие банки имеют в своей депозитной линейке такие продукты и зачастую срок таких вкладов — до 3-5 лет, что, не соответствует ожиданиям родителей, которые, открывая детский вклад, рассчитывают накопить существенную сумму к совершеннолетию своего ребенка.

Привлекательностью «Вклада в будущее» также может послужить то, что открыть вклады на детей в АО Банк «ТКПБ» могут не только родители, но и родственники – дедушки, бабушки, братья, сестра и т.д. Для этого будет достаточно предъявить свой паспорт и подлинник свидетельства о рождении ребенка. «Вклад в будущее» предусматривает накопление необходимой суммы денежных средств к определенной дате. Уникальность этого продукта будет заключаться в том, что денежные средства могут быть размещены клиентами на длительный срок.

Бонусом, за открытие данного вклада будет являться бесплатный выпуск банковской карты VisaElectron. В данном случае, банковская карта будет служить инструментом для пользования сервисом пополнения вкладов через банкоматы АО Банк «ТКПБ». [30]

Положительным моментом также является то, что открыть «Вклад в будущее» можно на имя ребенка любого возраста. До 14 лет средствами распоряжаются вносители, а с получением паспорта ребенок может самостоятельно распоряжаться накоплениями на вкладе.