Депозитные операции и их виды

Депозитные операции Банка России

Депозитные операции центральных банков как инструмент денежно-кредитной политики представляют собой привлечение денежных средств кредитных организаций на открытые им депозитные счета на определенный срок под определенную процентную ставку.

При реализации денежно-кредитной политики центральные банки могут использовать депозитные операции следующим образом. Во-первых, в случае необходимости с их помощью центральные банки могут сокращать объем свободной банковской ликвидности, временно связывая (абсорбируя) по итогам депозитных аукционов имеющиеся избыточные средства. Во-вторых, центральные банки путем предложения депозитов овернайт постоянного действия могут непосредственно управлять процентными ставками по сделкам в сегменте овернайт межбанковского рынка. Банк России использует оба названных варианта.

Для абсорбирования избыточной ликвидности Банк России проводит депозитные аукционы. В условиях структурного профицита регулярные недельные депозитные аукционы являются основным инструментом управления ликвидностью.

Для формирования нижней границы процентного коридора (ограничения колебаний рыночных ставок «снизу») Банк России предоставляет банкам возможность размещения средств в депозиты овернайт постоянного действия.

Основные характеристики операций

Депозитные операции проводятся на основании заключенных Банком России и кредитными организациями Договоров об общих условиях проведения депозитных операций и Условий проведения Банком России депозитных операций. Актуальные редакции типовой формы Договора и указанных Условий размещены на сайте Банка России. Для участия в депозитных операциях кредитная организация должна в установленном порядке обратиться в Операционный департамент Банка России для заключения Договора. Документы, связанные с внесением изменений или расторжением Договоров, также необходимо направлять в Операционный департамент Банка России.

Депозитные операции проводятся только с российскими кредитными организациями в валюте Российской Федерации. Банк России не устанавливает других критериев для допуска российских кредитных организаций к депозитным операциям. При этом Банк России оставляет за собой право принять решение о приостановлении участия кредитной организации в депозитных операциях.

По всем видам депозитных операций Банк России устанавливает следующие условия их проведения:

- дату заключения сделки,

- дату привлечения денежных средств,

- дату возврата депозита и уплаты процентов,

- срок депозита,

- процентную ставку.

Проценты на сумму денежных средств, принятых Банком России в депозит, начисляются со дня, следующего за днем приема средств в депозит, по день возврата Банком России депозита включительно, за каждый календарный день по формуле простых процентов.

Банк России в день возврата депозита платежным поручением переводит на корреспондентский счет кредитной организации сумму депозита и уплачивает начисленные проценты.

В том случае, если Банк России не принял денежные средства в депозит, они возвращаются платежным поручением на следующий рабочий день на корреспондентский счет кредитной организации. Проценты при этом не начисляются и не уплачиваются.

Контакты

По вопросам методологических аспектов проведения Банком России депозитных операций: Департамент денежно-кредитной политики

По вопросам заключения, изменения или расторжения договоров об общих условиях проведения депозитных операций: Операционный департамент

размещения денежных средств в депозиты овернайт и проведения расчетов по депозитным операциям: Операционный департамент

По вопросам организации и проведения Банком России депозитных аукционов: Департамент операций на финансовых рынках

Депозитные операции и их виды

Сущность и значение депозитных операций коммерческого банка

В деятельности всех коммерческих банков огромное значение имеют депозитные операции, поскольку на их основе формируется большая часть банковских ресурсов, используемых в дальнейшем для проведения активных операций.

Депозитные операции представляют собой операции по привлечению коммерческим банком денежных средств юридических и физических лиц во вклады на определенный срок или до востребования.

Субъектами депозитных операций коммерческих банков являются хозяйствующие субъекты различных организационно-правовых форм и физические лица.

В качестве объектов депозитных операций коммерческих банков выступают депозиты – суммы денежных средств, внесенные субъектами депозитных операций на банковские счета.

Виды депозитных операций коммерческого банка

Все разнообразие депозитных операций коммерческого банка можно разделить на две большие группы – активные и пассивные операции.

К пассивным депозитным операциям относят операции по привлечению временно свободных ресурсов населения и организаций в виде депозитов, векселей, сертификатов и т.д.

К активным депозитным операциям относят операции по размещению временно свободных ресурсов банка в других кредитных организациях – коммерческих банках (на счетах НОСТРО) или в Банке России. Вопрос по процентам на остатки на счетах НОСТРО решается между банками по их согласованию. Средства банков на счетах в Банке России доход не приносят.

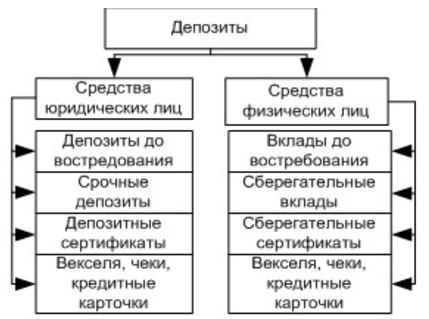

В зависимости от категории вкладчиков, различают депозиты:

- юридических лиц;

- физических лиц.

На рисунке ниже данная классификация представлена подробнее:

Депозитные операции коммерческих банков также классифицируют по и срокам.

В зависимости от срока различают депозиты:

- срочные (на определенный заранее срок);

- до востребования (могут быть изъяты клиентом в любой момент);

- условные (средства, подлежащие изъятию клиентами при наступлении заранее оговоренных в договоре условий).

Недостатками срочных депозитов для клиентов являются их низкая ликвидность и невозможность использовать эти средства для расчетов и платежей, подверженность ряду экономических факторов (например, инфляции), а для банка – необходимость выплачивать повышенные проценты по вкладам и, как следствие снижение банковской маржи.

Банковская маржа – разница между процентными доходами по активным операциям и процентными расходами по пассивным.

Однако для банка срочные депозиты означают определенную степень уверенности в том, что денежные средства клиентов не будут изъяты из банка раньше оговоренного срока. Таким образом, такие ресурсы являются долгосрочными и поэтому могут использоваться для долгосрочного инвестирования.

Преимуществами депозитов до востребования для клиентов является их ликвидность, поскольку владельцы денежных средств могут в любой момент забрать их из банка. Для банков депозиты до востребования не столь привлекательны, поскольку по ним необходимо резервировать средства в Банке России под больший, чем по срочным вкладам, процент.

Депозиты в виде сберегательных вкладов населения подразделяют на срочные вклады с одноразовым взносом, пополняемые срочные вклады, молодежно-премиальные вклады, вклады на предъявителя, сберегательные сертификаты, пластиковые карты и т.д.

Средства сторонних банков на корреспондентских счетах ЛОРО, также считаются привлеченными, и их можно рассматривать как депозиты.

Тема 82 Депозитные операции коммерческих банков

Депозитные операции – это операции банков по привлечению денежных средств во вклады и их размещению. Есть пассивные и активные депозитные операции.

ПАССИВНЫЕ депозитные операции заключаются в привлечении средств предприятий, учреждений, банков и населения во вклады на срок и до востребования. На долю депозитных операций обычно приходится до 95 % пассивов.

По экономическому содержанию депозиты подразделяются на 3 группы:

1. Срочные депозиты (с разновидностью – депозитными сертификатами) классифицируются по срокам: депозиты со сроком до 3 месяцев; от 3 до 6; от 6 до 9; от 9 до 12; свыше 12.

Недостатки срочных депозитов для клиентов – в их низкой ликвидности и невозможности использования этих средств для расчётов и платежей, а также для получения наличных. Для банка недостаток – в необходимости выплаты повышенных процентов по вкладам и снижении таким образом маржи (разницы между процентом по активным и по пассивным операциям).

2. Депозиты до востребования классифицируются в зависимости от характера и принадлежности средств, хранящихся на счетах:

а) средства на расчетных, текущих, бюджетных счетах предприятий и организаций;

б) средства на специальных счетах по хранению различных по своему целевому экономическому назначению фондов (собственные средства предприятий, предназначенные для капвложений; средства предприятий в расчётах; средства на корсчетах для расчетов с другими банками; средства местных бюджетов).

Депозиты до востребования наиболее ликвидны, т. к. их владельцы могут в любой момент использовать свои деньги, но по ним банк обязан резервировать 16 % в ЦБ (в то время как по срочным вкладам свыше 12 месяцев – 10 %).

3. Сберегательные вклады населения подразделяются в зависимости от особенностей их хранения на срочные, срочные с дополнительными взносами, молодежно-премиальные, на предъявителя, сберегательные сертификаты, пластиковые карты и др.

Выгодны банкам – носят долгосрочный характер и могут использоваться для долгосрочных инвестиций. Недостаток – подвержены политическим, психологическим и экономическим факторам, что повышает угрозу быстрого оттока средств с этих вкладов и потери ликвидности банка.

4. Корреспондентские счета. Средства на счетах других банков, открытые в данном банке, по сути являются депозитами и их можно рассматривать как привлеченные ресурсы, учитываемые на счете «Лоро».

2 вида корреспондентских счетов: 1) валютные – открываются иностранными банками в других банках и предназначены для хранения валюты и проведения расчётов за импортно-экспортные операции; 2) рублевые – способствуют ускорению платежей между регионами (платежи проходят за 1–3 дня) и проще в использовании, чем расчёты через РКЦ (платежи проходят при телеграфных переводах за 3–5, а при почтовых – за 10–18 дней).

АКТИВНЫЕ депозитные операции связаны с размещением временно свободных ресурсов одних банков в других кредитных учреждениях: в коммерческих банках на счете «Ностро» или в ЦБ. По остаткам средств на корреспондентском счете в валюте в иностранных банках проценты в пользу корреспондента начисляются, а по остаткам на корреспондентском счете в российских банках вопрос о начислении или неначислении средств решается по согласованию между банками. Средства на счете в ЦБ не приносят доход, а средства на кс в других банках и вложения в ГКО приносят банку доход.

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРес

Читайте также

103. Депозитные операции

103. Депозитные операции Депозитными называются операции банков по привлечению денежных средств юридических и физических лиц во вклады либо на определенные сроки, либо «до востребования». На долю депозитных операций обычно приходится до 95 % их пассивов. В качестве

109. Валютные операции коммерческих банков

109. Валютные операции коммерческих банков В современных условия все большее значение приобретает выполнение банками валютных операций. По своему экономическому содержание они включают себя как активные, так и пассивные операции банков, т. е. относятся к

4.2. ДЕПОЗИТНЫЕ И СБЕРЕГАТЕЛЬНЫЕ ОПЕРАЦИИ

4.2. ДЕПОЗИТНЫЕ И СБЕРЕГАТЕЛЬНЫЕ ОПЕРАЦИИ Специфика банковского учреждения, как одного из видов коммерческого предприятия, состоит в том, что подавляющая часть его ресурсов формируется не за счет собственных, а за счет заемных средств. Возможности банков в привлечении

35. Депозитные и сберегательные сертификаты коммерческих банков

35. Депозитные и сберегательные сертификаты коммерческих банков Депозитные и сберегательные сертификаты – ценные бумаги, право выпускать которые предоставлено только коммерческим банкам.Депозитный (сберегательный) сертификат – ценная бумага, удостоверяющая. сумму

24. Депозитные операции юридических лиц, документооборот, возможные нарушения.

24. Депозитные операции юридических лиц, документооборот, возможные нарушения. Юридические лица могут размещать имеющиеся у них временно свободные денежные средства на депозитных счетах в коммерческом банке с целью получения дополнительного дохода. Однако юридические

25. Депозитные операции физических лиц, документооборот, возможные нарушения.

25. Депозитные операции физических лиц, документооборот, возможные нарушения. Привлечённые пассивы являются основным источником ресурсной базы банка. Основной удельный вес в сумме привлечённых средств принадлежит депозитам. Первым этапом взаимоотношений банка и

43. Валютные операции коммерческих банков

43. Валютные операции коммерческих банков Классификация банковских валютных операций может осуществляться как по критериям, общим для всех банковских операций (пассивные, активные операции), так и по особым классификационным признакам, свойственным только валютным

Операции коммерческих банков

Операции коммерческих банков Современные коммерческие банки – банки, непосредственно обслуживающие предприятия и организации, а также население – своих клиентов. Коммерческие банки выступают основным звеном банковской системы. Независимо от формы собственности

30. Пассивные операции коммерческих банков

30. Пассивные операции коммерческих банков Пассивные операции коммерческих банков – это операции по формированию источников средств, ресурсов банка, которые отражаются в пассиве его баланса.Ресурсы коммерческих банков состоят из двух основных видов

31. Активные операции коммерческих банков

31. Активные операции коммерческих банков Активные операции коммерческого банка означают использование от своего имени привлеченных и собственных средств для получения соответствующего дохода.Основными видами активных операций коммерческого банка

30. Пассивные операции коммерческих банков

30. Пассивные операции коммерческих банков Пассивные операции коммерческих банков – это операции по формированию источников средств, ресурсов банка, которые отражаются в пассиве его баланса.Ресурсы коммерческих банков состоят из двух основных видов источников:•

Тема 51. Формы обеспечения банковских ссуд. Залоговые операции банков

Тема 51. Формы обеспечения банковских ссуд. Залоговые операции банков Банковское законотворчество предусматривает, что выдача кредита банками должна производиться под различные формы обеспечения кредита. Важнейшими видами кредитного обеспечения являются: залог,

Тема 69. Регулирование деятельности коммерческих банков

Тема 69. Регулирование деятельности коммерческих банков Регулирование кредитно-банковских институтов – это система мер, посредством которых государство, через ЦБ обеспечивает стабильное и безопасное функционирование банков, предотвращает дестабилизирующие процессы

47. Баланс и операции коммерческих банков

47. Баланс и операции коммерческих банков Схема баланса коммерческого банка. Активы: кассовая наличность и приравненные к ней средства; предоставленные ссуды; финансовые инвестиции; прочие активы. Пассив:обязательства коммерческого банка; привлеченные средства

Депозитные операции банков

Депозитные операции банков Мы приблизимся к сути проблемы, когда поймем, что исторически существовал совершенно другой тип «банка», который не обязательно имел логическую связь (хотя часто имел практическую) с банковской деятельностью по предоставлению займов. Золотые

Источник https://cbr.ru/oper_br/t_odm/deposit_operations/

Источник https://spravochnick.ru/bankovskoe_delo/depozitnye_operacii_i_ih_vidy/

Источник https://econ.wikireading.ru/16052