Кто такие брокеры форекс. На чем зарабатывают брокеры «форекса»

Кто такие брокеры форекс. На чем зарабатывают брокеры «форекса»

Брокеры Форекс или, как их правильнее называть, дилинговые центры на рынке Форекс, представляют собой компании, занимающиеся предоставлением доступа к валютной торговле.

Сейчас брокеры Форекс активно расширяют спектр торговых инструментов и позволяют своим клиентами выходить за рамки Forex.

Передовые дилинговые центры , среди которых находится и TeleTrade, предоставляют клиентам возможность извлекать прибыль из разницы цен финансовых активов, торгуемых на сырьевых и фондовых рынках. Эта возможность осуществляется через торговлю CFD- контрактами.

КАК БРОКЕРЫ FOREX ДАЮТ ДОСТУП К ТОРГОВЛЕ ОНЛАЙН?

Доступ к валютной торговле и торговле CFD осуществляется через интернет с помощью специального программного обеспечения — торгового терминала или платформы. Разные форекс брокеры (дилинговые центры) используют разные платформы. Дилинговый центр TeleTrade предоставляет своим клиентам доступ к торговле на форекс через популярную, надежную и проверенную временем платформу MetaTrader.

Объемы торговли на рынке Форекс исчисляются лотами. Один лот равен 100 тыс. базовых единиц валюты. Так, в валютной паре USD/JPY базовой валютой (или валютой, за которую покупают товар — японскую йену) является доллар США, следовательно, один лот валютного контракта по этой паре будет равен 100 тыс. долларов, которые должен иметь тот, кто желает выйти на рынок Forex.

Естественно, что далеко не у каждого рядового человека есть такие деньги. Но получать прибыль от валютной торговле хотят многие. Тем, у кого не хватает денег на осуществление торговли на рынке Forex целым лотом, на помощь приходят брокеры Форекс, которые предоставляют своим клиентам возможность маржинальной торговли.

НА ЧЕМ ЗАРАБАТЫВАЮТ БРОКЕРЫ?

Брокеры Форекс являются посредниками в осуществлении сделок купли-продажи валют. И именно от этой деятельности они получают основной доход, который формируется за счет спрэда, или разницы между покупкой и продажей валюты, либо непосредственной платы за совершенную торговую операцию. Поэтому дилинговые центры Форекс заинтересованы в активности клиентов, в том, чтобы те осуществляли как можно больше сделок и получали от них прибыль.

Выбор надежного брокера

Ключевым шагом при начале торговли валютой является выбор компании-партнёра – т.е. непосредственно дилингового центра, с помощью которого трейдер планирует осуществлять свои операции.

На первый взгляд, критерии надёжности очевидны: выбранный Форекс брокер должен быть стабильным, долго присутствовать на рынке, иметь развитую сеть представительств, обладать авторитетом среди профессионального сообщества – это интуитивно понятные факторы надёжности партнёра.

Более специализированную информацию можно найти в рейтингах брокеров Форекс – списках, которые группируют компании сферы Forex по тем или иным критериям их деятельности.

Как составляются рейтинги Форекс-брокеров

Задача рейтинга – сравнить между собой различных брокеров по некоему общему перечню критериев: сроку вывода средств, финансовой устойчивости, перечню предлагаемых финансовых инструментов, инвестиционным возможностям и другим качественным параметрам. Дополнительно к этому рейтинг Forex компаний может включать в себя информацию о комиссиях, надзорным органам, условиям торговли онлайн – практически все брокеры размещают эту информацию в открытом доступе на своих сайтах.

Рейтинг популярных брокеров 2015 года

Рейтинг брокеров Форекс по лигам

Наиболее полезны рейтинги для опытных трейдеров, которые могут изучить существующие предложения и подобрать компанию, максимально близкую их стилю торговли. Начинающие трейдеры больше заинтересованы во всесторонне надёжном партнёре, с которым они смогут обучиться, получить необходимый опыт и изучить достаточно возможностей, чтобы выработать свою собственную тактику торговли.

Вопрос на засыпку: брокер и форекс-дилер — это одно и то же или нет?

В статье я не только отвечу на этот вопрос, но и дам конкретные разъяснения по поводу дилеров внебиржевого рынка. Пройдусь по конкретным именам, расскажу, кто работает по лицензиям, а кто осуществляет деятельность не совсем по закону.

Покажу, какими характеристиками должна обладать компания, чтобы стать форекс-дилером, какие законодательные акты регламентируют деятельность этого рынка в нашей стране. А в конце проанализирую отзывы клиентов крупнейших форекс-дилеров.

Форекс дилер (forex-dealer) — компания, которая оказывает посреднические услуги по поиску контрагента для своих клиентов на внебиржевом рынке Forex. Сами сделки формируются от имени компании и за ее счет, посредством установления финансовых обязанностей в соглашениях между клиентами и дилерской фирмой.

В качестве платы за услуги этот финансовый агент берет определенные комиссии, которые устанавливаются в виде спредов от цены актива. Чем сложнее найти контрагента по инструменту (из-за его недостаточной ликвидности), тем спреды назначаются выше.

Требования, предъявляемые к форекс-дилерам

Закон выдвигает к данным компаниям следующие обязательные требования:

- Должен быть участником саморегулируемой организации.

- Нельзя совмещать деятельность форекс-дилера с другими видами деятельности

- В личном распоряжении компании должны быть средства, превышающие 100 миллионов рублей. Плюс, если сумма клиентских средств, размещенных на счетах форекс-дилера превышает 150 млн. руб., то его личные средства должны пополняться на 5% от суммы превышения порогового лимита.

- Нельзя устанавливать доп. соглашения, которые снижают или отменяют ответственность компании.

- Обязанность ознакомить клиента с полным списком рисков, которые он несет при совершении финансовых сделок на рынке forex.

- Нельзя предоставлять клиентам кредитное плечо выше 1:50.

- Денежные переводы по счетам клиента должны проходить исключительно через российскую банковскую систему.

- Необходимо вести полный учет всех сделок клиентов.

Требования нового законодательства

С 1 апреля 2019 года Центробанк ввел новые требования к форекс-дилерам. Все они направлены на дополнительное раскрытие информации.

В связи с этим такие компании теперь должны публиковать на своем сайте:

- Описание контактных и юридических данных компании, в т.ч. полное и сокращенное наименование.

- СРО, в которой состоит финансовый агент.

- Дополнительную информацию о защите прав клиентов и возможность коммуникации с целью направления жалоб и обращений.

- Более детальное информирование клиентов о его рисках во время торгов на валютном рынке.

- Информацию о том, что демонстрационный доступ не является аналогичным реальным торгам.

Помимо этого, финансовым посредникам запрещено необоснованно расширять спреды по инструментам и притеснять права клиентов.

Что требует СРО от форекс-дилеров

Для вступления в саморегулируемую организацию от форекс-дилеров требуется обеспечить:

- Сертификаты, подтверждающие профессионализм и наличие достаточных компетенций у работников организации.

- Передачу информации обо всех лицах, способных оказать существенное влияние на бизнес финансового агента.

- Единоразовый взнос в сумме 2 млн. рублей.

- Ежемесячные членские платежи в СРО.

Возможные последствия новшеств

Все дополнительные ограничения приводят к тому, что многие крупные форекс-дилеры (Forexclub, Alpari, Teletraid и др.) лишаются своих лицензий.

Но продолжают работать в России через свои иностранные структуры, предоставляя услуги, которые регламентируются зарубежным законодательствам.

Однако для клиентов компаний, которые все-таки смогли получить лицензии, появляется серьезная юридическая поддержка, что является, безусловно, позитивным моментом для потребителя.

Сложности законодательного регулирования

Пока законодательные нормы являются еще недостаточно совершенными и имеют много юридических изъянов. Большое количество требований в конкретных моментах противоречат друг другу, оказать полное соответствие им предоставляется практически невозможным.

Отличия форекс-брокера от дилера

Теперь расскажу о том, чем отличается дилер от брокера. На самом деле разница не такая уж и очевидная. И в основном она лежит в правовой плоскости.

Дилерская деятельность может подразумевать формирование внутренней котировальной базы для своих пользователей, которые будут согласовываться исходя из интересов контрагентов. Все это должно подтверждаться специальными договорами, которые являются некими деривативами, обязанности по которым формируются относительно заключенных сделок. Брокер же оказывает лишь посредническую ретранслирующую функцию выхода на неорганизованный рынок для клиента.

Российское законодательство признает только forex-дилеров. Даже слово «форекс» официально закреплено в РФ именно за этими структурами. Только они «играют» по правилам, но имеют некоторые ограничения по условиям торгов и обязаны соблюдать широкий спектр требований, которые, в свою очередь, игнорируют представители других юрисдикций.

Но, с другой стороны, защита прав покрывается только для пользовательской базы лицензированных местных финансовых агентов.

Что лучше: трейдинг через брокера или дилера

Здесь каждый выбирает для себя сам.

С точки зрения защиты своих прав, лучше выбирать лицензированных российских представителей дилерской деятельности по рынку Forex. Однако условия, возможности и порог входа привлекательнее у иностранных брокеров.

Главное, что нужно понимать, — с выбором форекс-брокера стоит быть очень аккуратным и выбирать только больших, проверенных временем представителей. И не связываться с компаниями, которые через неделю могут укатить с деньгами своих клиентов на какой-нибудь курорт.

Как работают дилинговые центры

Расскажу о принципе работы именно дилинговых центров, а не лицензированных форекс-дилеров.

Они помогают выйти на рынок Forex клиентам с небольшим капиталом. Некоторые предоставляют возможность совершения торговых транзакций от пары тысяч долларов, кто-то предоставляет услуги микросчетов, где можно торговать на суммы менее $100.

Это исключительно спекулятивная игра, здесь нельзя купить валюту для каких-то иных личных целей.

Прибыль дилинговый центр получает как за счет комиссий, так и за счет предоставления различных услуг, обучения и кредитных средств.

Все дилинговые центры такого типа являются иностранными агентами, поэтому в случае форс-мажорной ситуации со средствами клиентов придется отстаивать свои права в оффшорных зонах, что является крайне затратным и зачастую неоправданным. Это всегда дополнительный риск, который стоит учитывать.

Чтобы выбрать надежного финансового агента, в первую очередь следует зайти на сайт центрального банка https://www.cbr.ru/finmarket/supervision/sv_secur и в разделе «профессиональные участники рынка ценных бумаг» скачать информацию об актуальном перечне форекс-дилеров, имеющих действующие лицензии на данный момент.

По состоянию на август 2019 лицензированными участниками являются:

- ООО «Альфа-Форекс»;

- ООО «ВТБ Форекс»;

- ООО «ПСБ-Форекс»;

- ООО «ФИНАМ ФОРЕКС».

Рейтинг лучших дилеров

- ФИНАМ.

- АЛЬФА.

- ПРОСМВЯЗЬБАНК.

В чем опасность дилеров

Опасность потери капитала по причине мошеннической деятельности у лицензированного финансового агента крайне низкая. Да, и здесь есть юридическая поддержка, поэтому в этом плане можно быть спокойным.

Но на самом деле возможностей потерять свои деньги на рынке forex предостаточно. И в этом кроется главная опасность. Предоставление кредитного плеча 1:50 фактически означает, что если клиент открывает позицию с таким левериджем, то движение цены актива против него всего лишь на 2% делает его банкротом. Когда неопытный участник потеряет свой депозит при такой торговле, это лишь вопрос времени.

Как форекс-дилеры наживаются на своих клиентах

Если говорить о российских лицензированных участниках, то взаимоотношения строятся на правовой основе, регламентируются и мониторятся регулирующими органами.

Но что касается других компаний, представляющихся брокерами, дилерами, ДЦ или еще кем-то, могут применяться разного рода уловки для вытягивания денег из своих клиентов.

Например, самыми распространенными являются:

- торговля против клиента;

- манипуляции с котировками;

- установление слишком большого кредитного плеча;

- мошеннические схемы с выводом денег.

Отзывы

1. Брокер — это древнейшая профессия

История возникновения этой профессии насчитывает немало веков.

С тех пор, когда между людьми возникли деловые отношения, появилась необходимость в посредниках.

Они выполняли часть работы, предположим, между арендатором и арендующим. Это была чисто экономическая необходимость, так как без них круг деятельности человека, который занимался бизнесом, ограничивался его физическими возможностями.

Эта профессия постепенно развивалась и уже заняла достойное место в нашей жизни.

Для многих современников вопроса о том, зачем нужен брокер, что это такое – просто не существует.

Деловому человеку практически во всех сферах его деятельности необходима помощь, и она оказывается этими людьми за определенные комиссионные.

На этом развитие этой профессии не заканчивается.

В современных экономических условиях приходится принимать мгновенные решения и от оперативности их исполнения порой зависит дальнейшее существование всего бизнеса.

С учетом все усложняющихся экономических отношений растут требования к профессионализму и оперативности посредников.

Они по сути уже давно стали частью самого бизнеса и полноправно участвуют в ведении практически всех дел, оказывая неоценимые услуги своим руководителям. На сегодняшний день брокер – это человек,

хорошо разбирающийся во всех тонкостях ведения дел, осознающий основные идеи и цели своей работы и умеющий мгновенно реагировать на любые команды, поступающие от менеджера.

2. Брокер – это ваш надежный партнер в мире Форекс

Неизменным работником биржи является Форекс брокер, что означает возможность проведения каких либо операций, вне зависимости от вашего местоположения. От вас требуется только анализировать состояние рынка и давать команды на заключение тех, или иных сделок.

Все остальное сделает ваш партнер по бизнесу, в обязанности которого входит: постоянно быть на связи, оперативно реагировать на команды и заключать сделки.

Многие посетители нашего сайта спрашивают про выбор надежного брокера.

Наши журналисты провели отбор брокеров по году основания, по имеющимся лицензиям, по отзывам трейдеров:

В некоторых случаях возможен и диалог на уровне равноправных партнеров, когда ваш работник сам делает анализ ситуации на рынке и дает вам соответствующие рекомендации.

Но в любом случае конечное решение принимается вами. Ведь именно ваши деньги участвуют в процессе, и управление счетом находится в ваших руках.

Так же следует отметить, что без посредников на Форекс было бы невозможно проведение электронных торгов.

Дело в том, что раньше было необходимо личное присутствие на бирже, что проблематично, так как торги могут проводиться на большом расстоянии от вас. С развитием интернет технологий появились платформы, предоставляющие возможность их владельцам дистанционно следить за ситуацией на рынке и управлять своим счетом.

Через эту же программу и происходит двусторонняя связь, помогающая трейдеру составить конечный ордер на участие в игре.

3. Брокер – это востребованный работник многих компаний

Где же можно встретить представителей этой интереснейшей профессии?

В каких компаниях и каком бизнесе?

Уже давно прошло то время, когда их функции сводились только к организации деловых отношений между конкретными частными лицами. С появлением рынка ценных бумаг они стали полноправными участниками бизнеса. По поручению своих руководителей,он может совершать определенные сделки на рынке, покупая или продавая ценные бумаги.

От его оперативности зависит весь бизнес, ведь поведение рынка очень часто просто непредсказуемо. За короткий промежуток времени цены могут измениться в десятки раз, что приводит к получению прибыли или потере денежных средств у владельца ценных бумаг.

Успешная деятельность на бирже зачастую невозможна без тех функций, которые выполняет брокер.

Что такое биржевые сделки наверняка знают многие из нас.

Работа в этой сфере требует от участников немало знаний и хорошего чувства ситуации на рынке. Посредники принимают заявки от менеджеров, и заключает сделки от лица своих клиентов.

Так же важно участие профессиональных посредников в лизинговой сфере экономики.

Они могут принимать самостоятельные решения и оптимизируют отношения между тремя участниками бизнеса – лизинговой компанией, поставщиком и клиентом. Их деятельность приводит к значительному сокращению затрат и ускорению сроков проведения сделки. 4. Брокер – это успешный конкурент диллеру

Но кто же еще может участвовать в работе фондовой биржи и совершать те, или иные операции?

Существуют ли какие-то дополнительные возможности для того, чтобы стать полноправным участником при проведении торгов?

Дело в том, что брокер и дилер,отличия в работе которых, мы рассмотрим чуть позже, являются единственными, кто может работать на профессиональной фондовой бирже.

И если посредством брокеров открывается дорога к участию в торгах для миллионов людей, то у дилеров несколько иные функции и полномочия.К ним относятся инвестиционные компании и банки, обладающие ценными бумагами.

Они всегда выступают от своего имени и им не нужны посредники. И действительно, зачем банку, который имеет в своем штате достаточное количество опытных финансистов и аналитиков, нанимать посредников для осуществления своей деятельности на профессиональной фондовой бирже?

Так же необходимо отметить, что дилеры, обладающие приличными активами, в состоянии проводить свою финансовую политику и тем самым оказывать серьезное влияние на конечную стоимость ценных бумаг.

Кратковременные взлеты и падения цен на мировых рынках зачастую связаны с действиями крупных игроков, пытающихся любыми способами получить максимальную прибыль из сделок.

Но, тем не менее, существуют банки, которые специализируются на проведении так называемых дилинговых операций.

Для рядовых клиентов это означает еще один канал для работы на бирже. В этом случае банк, или любая другая коммерческая организация, зарегистрированная на бирже, предоставляет кредиты для своих клиентов с возможностью участия в торгах. Обычно в договоре помимо суммы оговаривается плечо, то есть максимальная величина ставки.

Как видите, для рядовых клиентов существует несколько надежных способов для работы в такой увлекательной сфере мировой финансовой системы как профессиональная фондовая биржа.

Многие уже нашли себя в работе на Форекс и зарабатывают на этом приличные деньги.

Удачи вам в ваших начинаниях.

Торговля на рынке Forex априори невозможна без брокерской компании. Так или иначе, для того, чтобы заключать сделки и получать прибыль на валютном рынке, вам необходима компания-посредник, которая обеспечит ваш трейдинг специальным торговым софтом и выведет ваши сделки на рынок. И более того – обеспечит вас кредитным плечом. О том, кто такие Форекс брокеры, какие услуги предоставляют и, как правильно выбрать брокера, мы поговорим в этой статье.

Форекс-брокер – это специализированная финансовая компания, которая предоставляет своим клиентам возможность выхода на валютный рынок для осуществления торговых операций. Иными словами, форекс брокер – это посредник, который выполняет функцию своеобразного моста между розничным клиентом и торговой площадкой.

Обслуживая своих клиентов, брокеры выполняют ряд важных функций:

1. Предоставляют программное обеспечение (торговую платформу) для заключения сделок на рынке Forex.

2. Предоставляют рыночные котировки активов для торговли.

3. Выводят сделки клиентов на прайм-брокера (крупного «оптового» посредника) или соответствующую торговую Forex площадку.

4. Предоставляют кредитное плечо, увеличивающее торговую позицию клиента до уровня, необходимого для торговли на рынке.

5. Обеспечивают второстепенные задачи: обучение клиентов, аналитическую поддержку (новости), техническую поддержку, ввод/вывод торговых средств клиентов и т.п.

На финансовом рынке используется огромное количество видов торговых платформ. Хотя большинство брокерских компаний рынка Forex предоставляют программное обеспечение, разработанное компанией Meta Quotes, а именно платформу Meta Trader 4-ого и 5-ого поколения:

Популярность этого торгового софта обусловлена его простотой, богатой функциональностью, отличными техническими характеристиками и пригодностью к автоматической торговле.

Большинство брокеров Forex используют котировки сторонних поставщиков ликвидности – еще одного типа субъектов, работающих на валютном рынке. Это могут быть усредненные цены, собранные сразу с нескольких торговых площадок или котировки какой-то конкретной валютной биржи или банка. В любом случае, у какого бы брокера вы не зарегистрировались (если, конечно, вы выбрали настоящего форекс-диллера), в его торговой платформе вы будете видеть практически идентичные котировки, как и у других брокеров. Максимум различия – это 1-5 пунктов, которые возникают по причине разных поставщиков цен, которые могут получать котировки от разных банков и разных биржевых площадок. И это хорошие новости для каждого из нас, так как, работая с чужими котировками, компании практически лишены возможности смошенничать.

Все сделки, заключенные клиентами на платформе брокерской компании, регистрируются на сервере брокера и в совокупной позиции автоматически выводятся на рынок. Под словом «рынок» следует понимать брокера уровнем выше («оптового» посредника), крупный инвестиционный банк и т.п.), которые обеспечивают исполнение сделок. При этом существует достаточно широкая линейка способов исполнения торговых операций клиентов (STP, NDD, ECN, Instant, Market и т.д. Узнать подробнее о способах исполнения сделок вы можете ).

Если это для кого-то будет новостью, подчеркнем, что от качества исполнения торговых приказов трейдеров и скорости находятся в прямой зависимости торговые результаты трейдеров! Поэтому, выбирая компанию для трейдинга и тип торгового счета, тщательно ознакомьтесь с темой выбора торгового счета под конкретный стиль торговли.

Минимальный размер торговой позиции, которой можно торговать на Forex , составляет 1 лот (10 000 USD). Но как клиенты брокеров могут заключать сделки размером 0,01 лота? Это осуществляется благодаря кредитному плечу брокера.

Происходит это примерно так: вы заключаете сделку размером 0,01 лота, брокер добавляет до ее объема недостающий объем 0,99 лота и выводит ее на рынок. При этом, для того, чтобы не получить убыток по данной позиции, ее объем перекрывается сделкой противоположной направленности.

Таким образом, используя кредитное плечо брокера, получаете прибыль или убыток только вы.

Как зарабатывает брокерская компания?

Источники прибыли брокера:

- Спред – разница между ценой покупки и ценой продажи актива, которая закладывается в каждую сделку клиента.

- Комиссии – процент от сделки клиента.

Для обеспечения торговых операций клиентов и вывода их на рынок, брокеры осуществляют достаточно разнообразный по степени важности и полезности перечень услуг.

На сайтах большинства брокерских компаний вы можете найти:

1. Обучение азам торговли (учебные пособия, вебинары, учебное видео, торговые стратегии).

2. Профессиональное обучение (закрепление за трейдером наставника, осуществляющего личное обучение клиента).

3. Ежедневные финансовые новости .

4. Макроэкономические новости .

5. Фундаментальный и технический анализ рынка.

6. Обеспечение «банкинга» – ввода/вывода торговых средств клиентов.

7. Техническую поддержку.

8. Услуги ПАММ-инвестирования (ПАММ-счета , ПАММ-индексы , счета «Активный инвестор»).

9. Копирование сделок других трейдеров .

Будучи заинтересованными в привлечении новых клиентов, Forex-компании пытаются предоставить максимально полный перечень описанных выше услуг, дополняя их какими-нибудь новинками. В свою очередь, вы должны понимать, что от выбора брокера также будет зависеть перечень тех услуг, которые вы будете в дальнейшем получать. Наверное, эти новости не являются для вас неожиданными.

Выбор брокера форекс лучше осуществлять в сравнении. Так как, если рассматривать только одну брокерскую компанию, то наверняка ее яркие и впечатляющие рекламные лозунги вас убедят в том, что она самая лучшая на рынке. Хотя все может быть совершенно наоборот. Поэтому брокеров выбирают в сравнении, а наилучшим инструментом сравнения является – рейтинг брокерских компаний.

Будучи независимым ресурсом финансовой тематики, мы создали свой собственный рейтинг брокерских компаний , в который включили только тех, которые действительно достойны внимания, форекс-трейдеров и инвесторов.

Более того, в нашем рейтинге брокеров, вы сможете оставить свой личный отзыв и оценку любой знакомой вам форекс-компании, узнать о брокерах самые свежие новости, а также ознакомиться с отзывами других трейдеров, что позволит вам сделать наилучший выбор!

Критерии оценки брокера

Обычно для выбора наилучшей компании для торговли используют следующие критерии:

- Регуляция и опыт работы на рынке.

- Размер торгового счета и минимальной торговой позиции.

- Размер кредитного плеча.

- Технология исполнения сделок клиентов.

- Наличие дополнительных финансовых услуг (инвестирование на рынке Forex).

- Тип предоставляемой торговой платформы.

- Размер спреда.

- Размер комиссии.

- Наличие бонусных программ и их процентный размер.

No Banner to display

Для того, чтобы иметь возможность торговать на бирже Форекс необходим . Этот брокер обеспечивает возможность покупать и продавать на рынке Форекс валюту, по причине чего его называют также и валютным брокером. То есть, брокер выполняет для инвестора поручения по покупке и продаже. Брокером может быть как физическое лицо, так и фирма. Для обеспечения необходимого капитала, для осуществления маржинальной торговли брокер Форекс должен быть связан с крупным производителем финансовых услуг, как, например, банк или страховая компания.

Разумеется, что брокер Форекс ни в коем случае не работает бесплатно, и поэтому он за свои услуги получает комиссионные, которые в торговле валютой обозначаются словом “spread”. Буквально “spread” обозначает разницу между курсом, по которому валюта куплена, и курсом, по которому она снова будет продана, то есть, перевести его можно, как “курсовая разница”. И эту курсовую разницу при больших колебаниях курса брокеры Форекс стараются увеличить еще больше. Именно этот вопрос следует оговаривать не в последнюю очередь при выборе брокера Форекс.

Кроме того, обязательно следует обратить внимание на используемую брокером Форекс торговую систему – надежные и безопасные программы для проведения торгов – это важнейший инструмент брокера. Выбирая наиболее подходящего (а их работает великое множество), следует учитывать и тот аспект, что он должен быть в состоянии всегда предоставить исчерпывающие консультации и обеспечивать ваше с ним взаимопонимание.

Потому что брокер берет на себя роль посредника во всех операциях на Форекс. Быстрое реагирование, а также быстрое и точное выполнение заявок и опыт работы в торговле на Форекс – это то, что должно присутствовать в любом случае.

Некоторые брокеры предлагают бесплатные демонстрационные программы. С их помощью можно со всей серьезности проверить игру на деньги в теории, прежде чем поставить на кон свой капитал.

И такая услуга тоже должна обязательно входить в список предложений серьезного брокера Форекс, потому что и брокер точно так же, как и инвестор заинтересован в самых лучших ценах и в наибольших прибылях.

Как зарабатывают брокеры на Форекс

Доходы крупных торговых компаний достигают сотни миллионов в месяц.

Как зарабатывают брокеры на Форекс, позволяя им с деятельности инвестировать деньги в развитие, рекламу и спонсировать спортивные клубы или благотворительность.

Вариантов достаточно – делятся на законные и мошеннические методы.

Виды брокерских компаний

Форекс брокеры – посреднические компании, между контрагентами и трейдерами. Первые заключают сделки, вторые выводят ордера на финансовый рынок. Брокер получает процент за посредничество.

Часто форекс-брокеров называют дилерами. Понятия обозначают двух разных участников по принципу работы. Брокеры выводят приказы трейдеров на межбанк по умолчанию. Дилеры – контрагенты, контракты заключаются внутри платформы и не попадают в межбанковскую среду.

Все посредники на финансовых рынках разделены на 3 группы:

- честные форекс-дилеры;

- Форекс-дилеры мошенники;

- ECN-брокеры.

Участников первых двух категорий в кругу трейдеров называют «кухнями» из-за принципа работы. Организации обрабатывают ордера силами внутренней системы. Сделки не выводятся на межбанк по умолчанию. В качестве контрагента может работать дилер или клиенты.

Не все «кухни» мошенники. Большинство честно указывает тип обработки на сайте и в клиентском договоре.

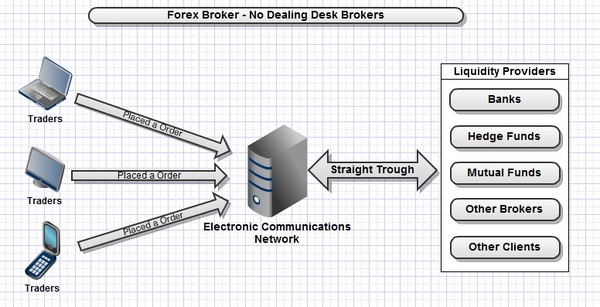

ECN-брокеры выводят контракты клиентов напрямую на межбанк. Сделки обрабатываются в автоматическом режиме по двум технологиям No-Dealing-Desk и или Electronic Communication Network — без участия дилера-посредника, исключая постороннее вмешательство в исполнение ордеров.

Большинство трейдеров не имеют возможности работать с брокерами, выводящими сделки прямо на межбанк. Главная причина — высокий порог входа. 1 стандартный лот равен 100000 ед. базовой валюты. Следовательно, «кухни» и ECN-брокеры занимают часть рынка.

Мошеннические схемы

Остерегайтесь псевдо-брокеров, их основная задача — выманить с клиента больше денег.

Распространенных метода заработка мошенников два:

- Менеджеры дилера настойчиво предлагают передать средства в доверительное управление опытным торговцам, обещая крупную прибыль без малейшего вмешательства клиента. После пополнения депозита деньги попадают на личные счета мошенников.

- Использование технологических хитростей в торговой платформе, способствующие быстрому сливу депозита клиентом.

Характерная черта мошенников — назойливые менеджеры – могут названивать по несколько раз на день в любое время суток.

Первый способ мошеннического заработка относится к простейшим. Несмотря на широкую огласку, продолжает работать и привлекать новых «жертв». Первый месяц клиенту могут перечислить определенный процент, чтобы трейдер поверил эффективность и пополнил депозит. После повторного пополнения депозит сливается по непонятным причинам.

Второй способ подразумевает активное влияние менеджеров для увеличения суммы на счету. Пользователям предлагаются выгодные условия — низкие спреды или отсутствие, неограниченное кредитное плечо и пр.

Для присвоения денег псевдо-дилеры используют технологии:

- Перерисовка графика или отдельных свечей. В нужный момент программа подрисовывает цену в необходимом направлении.

- Нерыночные цены. Дилер заведомо транслирует через платформу котировки, противоположные действующим значениям. Выявить отличия помогают независимые веб-ресурсы.

- Намеренное срабатывание лимитных ордеров. При установке TakeProfit и StopLoss программа автоматически аннулирует или отменяет действие без причины. При касании цены защитных уровней, они не срабатывают.

- Закрытие ордера по StopOut. Контракты спекулянта закрываются с огромной просадкой.

- Отказ в выводе денег. Самый простой и распространенный метод обмана – если вам удалось заработать, но вывести профит не позволит система.

Честные схемы

Распространенный вид заработка «кухонь» — слив депозита трейдером. По факту назвать подобных дилеров мошенниками нельзя. Работают на законных основаниях, клиентов не обманывают, предоставляют рыночные котировки. Компании заинтересованы в проигрыше пользователя, но мошеннические схемы не используют.

Брокеры-кухни выступают контрагентами для клиентов. Сделки обрабатываются внутри платформы. Компании указывают, что зарабатывают на спредах, но слив депозита трейдера им важней. Согласно статистике, больше 95% новичков теряют первое вложение. Поэтому подобные организации стараются привлечь больше начинающих спекулянтов или клиентов, для которых заработок на Forex не основной вид занятости.

Опытные трейдеры работают с компаниями, выводящими сделки на рынок.

Заработок на комиссиях

Комиссия — основной источник дохода брокеров, предоставляющих прямую ликвидность.

Честные организации зарабатывают на:

- Спредах;

- Свопах;

- Комиссиях за торговые объемы.

Ранее мы публиковали подробную статью, что такое спред.

Комиссия в подобной форме бывает двух видов:

- Фиксированная — брокер устанавливает конкретное количество пунктов за объем;

- Плавающая — значение определяется рынком.

Брокерские организации, зарабатывающие на спредах, заинтересованы в привлечении профессиональных трейдеров. Больше объем сделок спекулянта – существеннее прибыль компании. Спред взимается независимо от закрытия сделки в плюс или минус для спекулянта.

Многие организации привлекают клиентов отсутствием спреда. Подобные предложения подразумевают другую форму оплаты — фиксированная ставка комиссии за установленный оборот.

Своп аналогично работает на форекс-брокера, независимо от отрицательного или положительного значения. По умолчанию компания закладывает в своп комиссию. При минусовом значении процент снимается с депозита спекулянта вместе со свопом. При положительной ставке — с перечисленных денег.

Форекс-брокеры, зарабатывающие на чистой комиссии, создают благоприятные условия работы для пользователей – заинтересованы в увеличении торгового оборота спекулянта.

Дополнительные способы заработка

Для честных организаций комиссионные сборы основной, но не единственный способ заработка. На Forex присутствует множество участников — частные трейдеры, хедж-фонды, банковские учреждения, страховые организации и пр. На каждом можно заработать.

Для этого используются разные способы:

- сервисы доверительного управления;

- платное обучение клиентов;

- вывод сделок на разные торговые биржи;

- инвестиции в различные типы активов.

Одна из эффективных технологий дополнительного заработка брокеров – копирование контрактов профессиональных трейдеров:

- Брокерские компании нанимают на постоянную работу институциональных трейдеров, торгующих на их деньги. Прибыль специалистов рассчитывается как процент от профита или фиксированным значением.

- Брокеры копируют стратегии институциональных спекулянтов, работающих на них извлекая максимальную выгоду.

Подытожим

Понимание, кто такие Форекс брокеры и как они зарабатывают позволит вам обезопаситься от мошенников. Независимо от методов привлечения прибыли, компания должна обеспечивать комфортные условия работы для клиентов. При определении малейших намеков на мошенничество рекомендуем перепроверить организацию. Чтобы выбрать достойного брокера, обратите внимание на наш рейтинг честных компаний.

Где и какой счет открыть для торговли на Форекс

Здравствуйте, дорогие друзья! Первые шаги в трейдинге сопряжены не только с подбором рабочей торговой стратегии и ее тестированием. Приходится решать массу вспомогательных вопросов – в их числе выбор типа счета, сравнение брокеров по массе показателей. Открыть счет Форекс просто, сама процедура занимает не больше нескольких минут. Но перед тем, как начать заполнять регистрационную форму, предлагаю разобраться в том, какие типы счетов существуют и в чем их особенности. Также сегодня затрону вопрос выбора брокера, в этом тоже есть подводные камни.

Классификация счетов Форекс

Новички на это вообще не обращают внимания: открывают первый попавшийся тип счета и работают на нем. Иногда такой подход приводит к неудобствам. Пример – у вас есть $100 (сумма маленькая, но на старте и она сгодится), вы открываете счет типа Classic или Pro просто потому, что звучит солиднее, и вынуждены работать минимальным лотом в 0,1.

При таком лоте один пункт будет стоить около $1, в зависимости от валютной пары. В итоге даже при стопе в 20 пунктов трейдер теряет 20% депозита. Нормально торговать при таких условиях невозможно, придется переводить деньги на другой счет или добавлять средства к текущему балансу. Ниже кратко перечислю типы счетов на Форекс с указанием их сильных и слабых сторон.

Демо-счет

Название говорит само за себя – это тренировочный счет, деньги на нем виртуальные, трейдер сам решает, каким будет баланс. Если сливаете учебный счет, через личный кабинет можно его тут же пополнить на любую сумму и продолжить эксперименты.

- Здесь вы не ощутите того напряжения, стресса, которым сопровождается трейдинг. Реальный счет с точки зрения психологии предпочтительнее;

- Исполнение заявок на открытие сделки мгновенное, тогда как при реальной торговле есть задержка;

- Брокеры могут ограничивать набор инструментов, доступных для торговли;

- Технически торговля виртуальными деньгами не отличается от работы с реальной валютой.

Часть брокеров демо-счет позиционирует как преимущество перед конкурентами. Это скорее маркетинговый прием, рассчитанный на новичков. Сегодня наличие демо-счета – не преимущество, а общепринятая практика.

Демо-счет рекомендую новичкам для отработки торговых навыков. Пригодится он и тем, кто в рынке давно – на нем можно испытывать новые стратегии, советники. Подробнее азы работы с виртуальными деньгами уже разбирались, на сайте есть инструкция по открытию демо-счета.

Центовый счет

Начиная с этого счета, торговля ведется реальными деньгами. Особенность в том, что капитал трейдера виртуально увеличивается в 100 раз. Поясню: если вносите $100, то в терминале эта сумма будет отображаться как $10 000.

Фактически никто вам не подарит «лишние» деньги. Этот прием брокеры используют, чтобы трейдеры с небольшим стартовым капиталом могли торговать и не испытывали проблем с соблюдением правил манименеджмента. Минимальный лот по этой категории равен 0,01 или 0,0001 от стандартного лота. То есть минимальная стоимость пункта около $0,001.

- Минимальный стартовый капитал (от 10$);

- Возможно ограничение по количеству доступных для торговли инструментов. Детальнее все условия по счету можно прочесть в разделе с торговыми условиями либо описанием счета на сайте брокера. Ниже показан пример условий у Forex4You

- В зависимости от брокера спреды могут быть выше по сравнению с Pro счетами.

Центовый счет – идеальный выбор для новичка. С одной стороны, вы не рискуете большими деньгами, с другой – сразу получаете весь спектр нужных эмоций от торговли.

Как и на демо, на центовом счете можно экспериментировать с новыми советниками, стратегиями. Он неплохо подходит для мартингейловых советников, легче соблюдать манименеджмент (ММ) + снижается давление на депозит.

No Dealing Desk (NDD)

В эту категорию попадает 2 типа счетов – ECN и STP. Их объединяет то, что по ним заявки трейдеров передаются поставщикам ликвидности, то есть брокер в их исполнении не участвует:

- ECN – ваша заявка попадает на рынок поставщикам ликвидности;

- STP – принцип тот же, но заявка трейдера отправляется одному авторизованному поставщику ликвидности.

Если объяснение того, что такое ECN счет, не совсем ясно, взгляните на рисунок выше.

Из особенностей выделю:

- Скорость исполнения заявок. О таком явлении как реквоты можно забыть, даже в моменты высокой волатильности сделки исполняются практически мгновенно;

- Брокер теряет возможность влиять на ваши сделки;

- Спред от 0 пунктов;

- Есть ограничение по минимальной сумме, вносимой при первом пополнении.

Часть брокеров предлагает NDD счета как центовые, так и в категориях Classic, Pro.

Счета для опытных трейдеров

К этой категории отнесу аккаунты типа Classic и Pro. Названия у разных брокеров могут отличаться, но суть сохраняется. Из особенностей отмечу:

- Возможные ограничения по минимальному балансу;

- Максимальная скорость исполнения. Pro счета – выбор тех, кто вносит крупные суммы, для таких клиентов брокер старается создать лучшие условия, их заявки первостепенны;

- На Pro аккаунтах чуть выше комиссия, но разница по сравнению с Classic невелика – порядка пары долларов за лот;

- Спред минимальный;

- Так как на Pro счетах суммы находятся немалые, брокер ограничивает кредитное плечо, оно меньше, чем на классическом или центовом аккаунте;

- Максимальное количество торговых инструментов.

На картинке выше я привел сравнение счетов брокера Forex4You. Как видите, отличий хватает, и подбирать тип аккаунта нужно с учетом капитала и предполагаемого стиля торговли.

На видео ниже описываются особенности различных типов Форекс счетов.

Как открыть торговый счет – инструкция на примере брокера FxPro

Открыть торговый счет можно за несколько минут. Процедура ненамного сложнее регистрации на каком-нибудь сайте. Есть пара нюансов, на них я остановлюсь подробнее.

Инструкция выглядит так:

- На сайте брокера жмем «Создать аккаунт»

- Открывается регистрационная форма. FxPro работает в нескольких юрисдикциях, поэтому в верхней части формы есть разделы CySEC, FCA, SCB. В зависимости от того, из какой страны вы заходите на сайт, автоматически подбирается нужная юрисдикция. При заполнении пунктов Name и Last Name важно не ошибиться ни в одной букве. Рекомендую переписать данные из загранпаспорта или с банковской карты

- На следующем этапе заполняется актуальный адрес регистрации. При верификации нужно будет его подтвердить, поэтому пишите адрес, по которому вы проживаете, и который сможете подтвердить.

- Далее нужно ответить на несколько вопросов, касающихся опыта работы на рынке, капитала, с которым планируете начать работать, источника происхождения средств. Есть и пара вопросов для контроля уровня ваших знаний.

- На последнем этапе вас просят указать терминал, через который будет вестись работа, выбрать валюту аккаунта, согласиться с клиентским соглашением, задать предпочтительный язык. Здесь же отмечается пункт о верификации – ее можно пройти сразу или позже.

На этом регистрация счета на Форекс завершена, можно пополнять счет и торговать. Рекомендую не затягивать с верификацией. Некоторые брокеры требуют ее прохождения сразу, другие позволяют работать и без нее. Но есть общее требование – без верификации невозможен вывод средств.

Что касается самой процедуры регистрации, то она может быть и проще, чем в инструкции выше. Это зависит от конкретного брокера.

Критерии выбора брокера

При выборе рекомендую учитывать:

- Репутацию и стаж работы, надежность. Не поленитесь изучить историю компании, не была ли она в прошлом уличена в недобросовестном отношении к клиентам. Обязательно наличие регуляторов, как местных, так и международных;

- Скорость исполнения заявок. Некоторые публикуют эти данные, другие – нет;

- Спреды – чем популярнее брокер, тем выше ликвидность, что позволяет ему уменьшить спред до минимума;

- Комиссии за 1 лот оборота;

- Диапазон изменениякредитного плеча;

- Свопы, наличие бессвоповых счетов – так называемые исламские счета;

- Требования по минимальному депозиту. Большинство компаний давно не выдвигает заоблачные требования, и на центовом счете можно начинать работать хоть с нескольких долларов. Если компания молодая и устанавливает высокий входной порог – это повод для беспокойства;

- На каких платформах можно работать;

- Какие инструменты доступны для работы;

- Соответствуют ли котировки реальным;

- Условия по вводу/выводу средств. Если брокер хороший, но не выводит деньги удобными для вас методами, толку от него немного. Наличие в списке поддерживаемых методов WebMoney косвенно говорит в пользу надежности компании;

- Как работает техподдержка. Главный критерий – помогают ли в решении проблем или все ограничивается стандартными отписками.

Рекомендую прочесть мой пост с лучшими Форекс брокерами. В нем – подборка действительно надежных компаний.

Сервисы, помогающие при сравнении брокеров

При выборе приходится сравнивать компании по множеству критериев. Облегчает работу сервис Myfxbook . В разделе Brokers можно:

Myfxbook не является решающим аргументом при подборе брокера. Используйте его как инструмент для работы с массивом статистических данных. Помимо этого, в сети полно различных рейтингов, таблиц с итоговой оценкой каждой компании. Верить им или нет – решать вам, но в большинстве случае с аргументацией у составителей часто проблемы. Одну и ту же компанию могут поставить как в ТОП-3, так и во второй десяток участников.

У какого брокера стоит открыть счет?

На основе личного опыта могу порекомендовать

Обзор брокера FxPro доступен по ссылке, советую ознакомиться. Exness и Just2Trade – отличные резервные варианты. Если начинаете работать на Форекс всерьез, лучше открыть счета у разных брокеров. Даже если у одного начнутся проблемы, сможете продолжить торговлю в другой компании.

FxPro я рекомендую по ряду причин:

- Очень много инструментов – доступны валютные пары, индексы, акции, фьючерсы, энергоносители и металлы;

- Спреды узкие. На сайте есть раздел с онлайн сравнением спредов по разным валютным парам, FxPro держится на уровне топовых брокеров;

- Помимо МТ4 есть и терминал cTrader. Эта торговая платформа не создает проблем трейдеру, у брокера нет возможности через платформу влиять на торговлю трейдера;

- Репутация у компании хорошая, не было случаев, чтобы трейдерам не выплачивали заработанное.

Типы счетов показаны на рисунке ниже.

Минимальный депозит $500, для новичков это явно не лучший выбор. Но компания и не скрывает, что ориентирована на тех, кто уже научился зарабатывать. Если вы еще не разбираетесь в терминологии, не подобрали стратегию, рекомендую сначала узнать, что такое стоп лосс, разобраться в том, как работает рынок, подобрать торговую стратегию (ТС) под себя. Попрактикуйтесь у брокеров, не выдвигающих высокие требования к стартовому депозиту и потом приходите в FxPro.

Выводы

Если вы только задумались о том, что такое счет трейдера, и какой лучше подобрать для начала работы, рекомендую не начинать сразу с Pro аккаунтов. В начале работы важна стабильность, сразу вносить крупную сумму не стоит. Есть брокеры, позволяющие торговать буквально с нескольких долларов – для новичка это идеальный вариант.

Когда выйдете на стабильный результат, можно думать о переходе на аккаунт классом повыше. Открывайте счет у брокера FxPro, Just2Trade или Exness и торгуйте: компании надежные и ставить вам палки в колеса точно не будут.

Торговля на Форекс не терпит спешки. Буквально каждый шаг нужно тщательно обдумывать, в том числе и подбор типа торгового аккаунта. Надеюсь, что вы так и поступали, начиная торговать.

Я на этом прощаюсь с вами, надеюсь, что мои рекомендации оказались полезными для вас. В комментариях задавайте вопросы, если не можете определиться, как лучше организовать вход в трейдинг. С радостью поделюсь своим опытом. Не забывайте подписываться на обновления моего блога. Полезные материалы выходят часто, подписка гарантирует, что вы их не пропустите.

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Источник http://yurlkink.ru/otp-bank/kto-takie-brokery-foreks-na-chem-zarabatyvayut-brokery.html

Источник http://optionz.ru/kak-zarabatyvayut-foreks-brokery/

Источник http://guide-investor.com/foreks/account/amp/