Купить акции РЖД – правила приобретения облигаций, евробондов | Investyb

Купить акции РЖД – правила приобретения облигаций, евробондов

Купить акции РЖД, чтобы получать дивиденды по ценным бумагам стремительно развивающегося крупнейшего российского холдинга. Что следует знать о финансовой и технической стороне процедуры, а также, как оформить сделку покупки и на что стоит рассчитывать держателям акций в будущем.

Чем привлекают ценные бумаги РЖД

Крупные государственные и коммерческие холдинги являются объектами привлечения внимания инвесторов, которые намерены вложить свои средства в покупку акций с целью получения прибыли по дивидендам. Не стало исключением ОАО «Российские железные дороги».

Финансовая история РЖД

Предприятие демонстрирует хорошую динамику развития, показывая, что объемы финансовых доходов растут, начиная с 2015 года. В финансовых отчетах компании РЖД за прошлый год указано, что чистая прибыль по МСФО увеличилась в 14 раз и составила на первый квартал 2018 года 139,7 миллиардов рублей. Компания активно занимается совершенствованием результатов в сфере операционной деятельности, и преуспела в снижении негативных эффектов, которые были вызваны обесценением базовых средств по итогам предыдущего отчетного периода. При этом, рост суммарных активов РЖД за указанный период составил 4,9%, что в цифровом эквиваленте равно 5,962 трлн рублей.

ОАО «РЖД» распоряжается 99% общего количества железнодорожных магистралей на территории РФ, которые пользуются повышенным спросом как частных лиц, так предприятий различных видов деятельности и масштабов.

ОАО «РЖД» поддерживает хорошую репутацию, как инструмента для вклада средств, привлекая новых инвесторов. Денежные суммы, полученные от покупателей акций идут на развитие, тем самым, увеличивая стоимость самих ценных бумаг, а соответственно, и прибыль каждого инвестора.

Процедура покупки ценных бумаг РЖД

Под ценными бумагами ОАО «РЖД» имеются ввиду акции и облигации. Вопреки форме собственности, акции РЖД не принимают участие в биржевых торгах, что означает закрытый доступ физическим лицам к покупке акций «РЖД», равно как и к получению дивидендов и спекуляциям на ценовой разнице. Это позволяет сохранять полный государственный контроль над ОАО «РЖД», а 100% акций компании является собственностью правительства Российской Федерации.

Облигации РЖД

Что касается облигаций, то на них нет ограничений, их можно приобретать в рамках свободного обращения. Иными словами, инвесторами облигаций РЖД могут выступать как физические и юридические лица, получая взамен стабильность купонного дохода.

Евробонды РЖД

РЖД выпускает еврооблигации, которые, также, как и классические облигации можно приобрести у любого лицензированного брокера, список которых указан на официальном сайте компании по адресу ir.rzd.ru.

Читайте также: Что такое инвестиции: виды инвестиций. Определение инвестиций с точки зрения отраслевой терминологии

Работа с облигациями (бондами) РЖД

Покупку любого количества облигаций РЖД вправе оформить каждый, после подписания договора с брокером. Бонды размещены на площадках Московской Биржи, Санкт-Петербургской биржи, а также на крупнейших зарубежных торговых площадках, как NASDAQ, NYSE, LSE, CME и других, где находятся в рамках свободного доступа.

Процесс приобретения еврооблигаций РЖД оформляется брокером, однако в условиях внебиржевого рынка. Такие процедуры предполагают крупные капитальные вложения, а суммы в разы превосходят стандартные торги бондами, которые номинированы не в европейской валюте, а в российских рублях.

Эксперты стабилизировали долгосрочные прогнозы деятельности ОАО «РЖД», учитывая решение, озвученное российским правительством относительно реализации планов по долгосрочной тарифной политике РЖД, рассчитанных до 2025 года.

О подробностях приобретения облигаций, а также, об уровне доходности, минимальной сумме покупки, предложенной РЖД, потенциальным инвесторам рассказывают консультанты после персонально оставленной заявке на бесплатную консультацию на сайте компании или по телефону горячей линии.

Облигации РЖД

Список облигаций ОАО «Российские железные дороги» на сегодня, их цены и текущая доходность, размеры купона, периодичность выплат и даты ближайшей выплаты купона, информация о компании. Перейдите на страницу облигации, чтобы узнать подробную информацию и совершить покупку.

Для сохранения капитала и получения регулярного дохода существуют различные финансовые инструменты. Они сопряжены с определенной .

ААА Управление Капиталом предлагает своим клиентам целый ряд инвестиционных продуктов, таких, как паевые фонды, открытые .

Квалифицированный инвестор — это физическое или юридическое лицо, которое обладает, с точки зрения законодательства, достаточными .

РЖД — огромная корпорация, основная деятельность которой заключается в осуществлении грузовых и пассажирских перевозок. Также они занимаются ремонтом подвижного состава и исследовательскими работами. РЖД активно участвует в строительстве зданий инфраструктуры рядом с железной дорогой, обеспечивает часть сотрудников жильем.

Это открытое акционерное общество, основная цель которого — обеспечить потребность государства, физ и юрлиц в услугах по транспортировке людей и грузов, а также в извлечении прибыли.

Стоимость облигаций «РЖД» на сегодня — 1028,8 рубля. Средняя доходность к погашению за 54 недели составляет 6,12%. По облигации «РЖД» доходность находится на уровне 6,56%.

Учитывая пандемию и повсеместные ограничения, выручка компании за 2020 год в рублях рухнула в 6 раз из-за запретов и недостаточного количества пассажиров и заказов на перевозки. Сейчас можно купить облигации «РЖД» относительно недорого. Ожидается, что в 2021 году стоимость их покупки стремительно вырастет при условии, что ограничения будут сняты.

Преимущества вложения в облигации «РЖД»

Это хорошие инвестиционные облигации российской компании. Регулярный выпуск облигаций компании помогает ей развиваться и повышать стоимость бумаг.

Российские железные дороги остаются популярным, а в некоторых регионах — одним из немногих доступных видов транспорта. С его помощью проще перемещать крупногабаритные и тяжелые грузы, доставлять товары и материалы.

В случае тяжелой экономической ситуации эта организация может ожидать помощи от государства.

Как выбрать облигации?

- Обеспеченные. Вероятность того, что владелец сохранит деньги или сможет обеспечить возврат сумм покупателям имуществом. Он гарантирует, что владелец бумаги ничего не потеряет. К таким бумагам относятся облигации «РЖД» и многих других компаний, часто частично государственных.

- Необеспеченные. Не такие надежные, всегда остается риск, что компания обанкротится. В этом случае придется ждать, когда начнется процедура расчета с кредиторами, а получать свои деньги люди будут наравне с другими кредиторами организации, поэтому не всегда успевают получить свои деньги обратно.

- Субординированные необеспеченные. Наиболее рискованные, но показывающие часто высокий доход. Но если организация обанкротится, то рассчитывать на получение денег от облигаций их владелец может только после всех кредиторов, если после них вообще останутся средства. Эти бумаги не защищены и не застрахованы.

Как купить облигации?

Покупка облигаций «РЖД» доступна для физических лиц. Нужно найти нужный тикер на нашем сайте и кликнуть на кнопку покупки. Затем — следовать инструкциям на экране.

Не нашли ответа на интересующий вас вопрос? Задайте его нашим экспертам, и ответ придет вам на email

Пять российских компаний, которые хотелось бы увидеть на бирже

В 2020 г. было рекордное количество первичных размещений акций (IPO) российских компаний за последние годы, несмотря на бушующий кризис, связанный с пандемией COVID-19. Среди наиболее интересных историй, которые стали публичными, можно выделить «Совкомфлот», «Мать и дитя», Ozon, «Самолёт». Первая половина 2021 г. тоже порадовала инвесторов парой ярких IPO: розничная сеть товаров по фиксированным ценам Fix Price и крупный лесопромышленный холдинг Segezha Group.

Наша страна идёт в рамках общемирового тренда. Например, 2020 г. оказался рекордным для фондовой биржи США — так много IPO за один год не было ещё ни разу в XXI веке. И судя по тому, что за четыре первых месяца 2021 г. количество IPO почти достигла прошлогоднего показателя, в новом году исторический максимум будет снова побит.

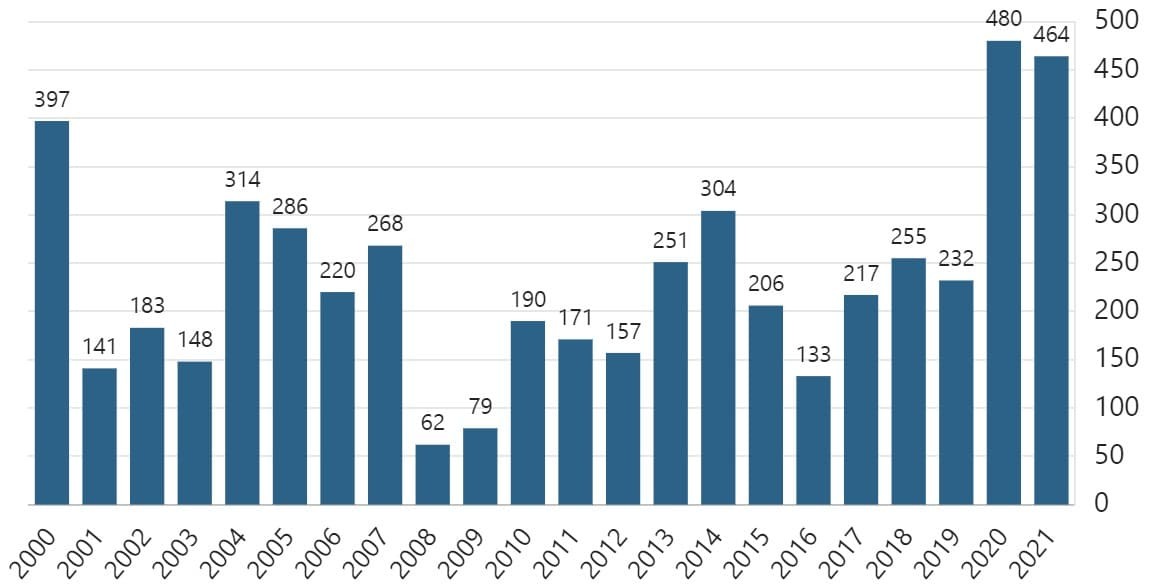

Количество IPO на фондовом рынке США в XXI веке

Положение рынка IPO в России

Ситуация на рынке публичных размещений в нашей стране начала меняться совсем недавно. После 2014 г. количество первичных размещений в России снизилось и достигло антирекорда в 2018 г., когда на Московской бирже не появилось ни одного нового эмитента. Только в 2019 г. этот падающий тренд удалось сломить.

Увеличение количества IPO отечественных бизнесов в течение последних пяти лет говорит о том, что фондовый рынок становится привлекательным местом для крупных собственников, которые видят выгоду в публичном статусе своей компании и продаже части пакета акций розничным инвесторам.

Многие менеджеры и владельцы российских компаний заявляют, что рассматривают выход на IPO в качестве ближайшей перспективы. Тем не менее о буме российского рынка публичных размещений пока говорить не приходится — наш рынок всё ещё сильно отстаёт по количеству и объёму листинга от зарубежных конкурентов.

Предлагаю взглянуть на первые пять российских компаний, которые, с точки зрения инвестора, было бы интересно увидеть на IPO в ближайшее время.

«Росатом»

Госкорпорация «Росатом» — единственная в мире вертикально интегрированная атомная компания, которая обладает полным набором компетенций во всех направлениях ядерной энергетики: от добычи и переработки урана, производства и реализации ядерного топлива до утилизации радиоактивных отходов.

Сегодня госкорпорация является крупнейшим производителем электроэнергии в России с долей выше 20% и занимает лидирующие позиции на мировом рынке строительства атомных электростанций. В портфеле компании находится 35 энергоблоков в 12 странах по всему миру.

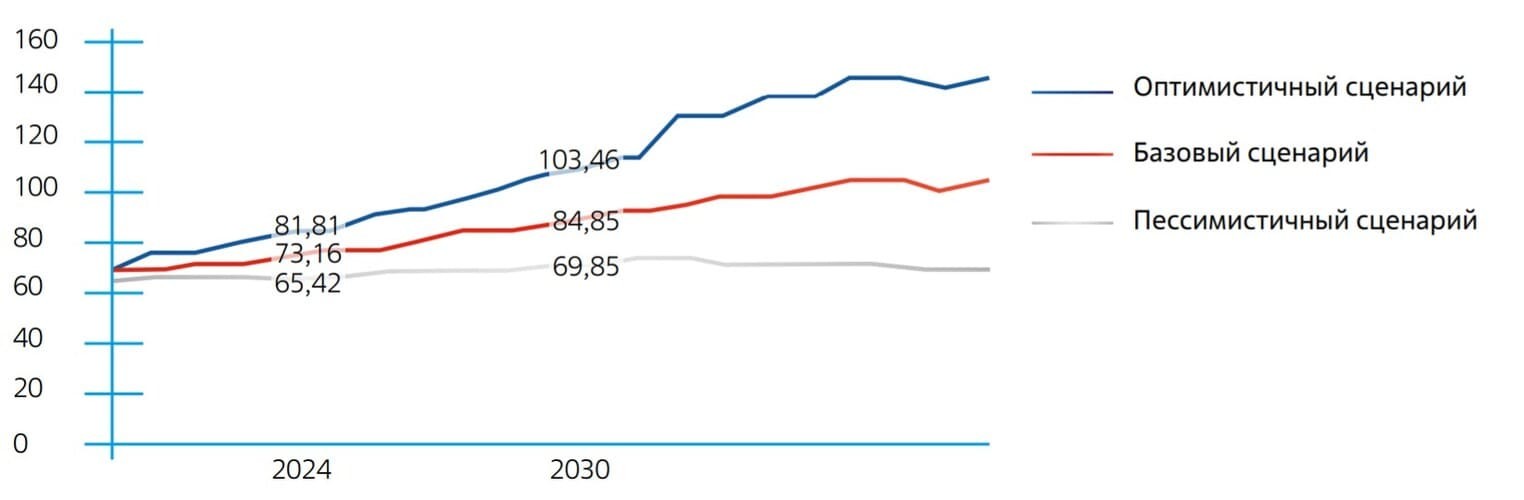

Согласно прогнозам аналитиков, спрос на уран в мире в ближайшие годы будет только расти, что создаст устойчивый спрос на продукцию и услуги корпорации.

Прогноз изменения спроса на уран в мире, тыс. тонн

«Росатом» — уникальный бизнес, который объединяет более 400 предприятий атомной отрасли. Размещение подобной компании создаст фурор не только на отечественном рынке, но и у иностранных инвесторов. Атомная отрасль является одной из самых высокотехнологичных и быстрорастущих в мире, а отечественных представителей данного сектора на фондовом рынке пока нет.

«СИБУР Холдинг»

Слухи о том, что нефтехимический холдинг, основным владельцем которого является Леонид Михельсон, готовится выйти на IPO, ходят уже давно. Тем более другой крупный актив миллиардера — компания «НОВАТЭК» — уже давно торгуется на Московской бирже. Однако о сроках, объёме, цене и прочих деталях размещения пока ничего не известно.

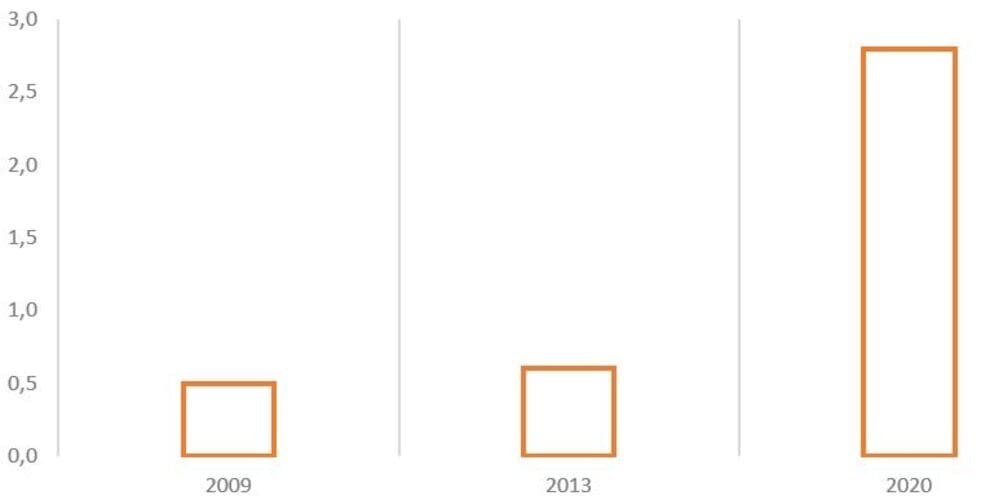

Прошедший 2020 г. оказался не лучшим периодом для углеводородной отрасли, практически все компании в этом секторе значительно сократили свои операционные и финансовые показатели по итогам года. Тем не менее Россия сумела нарастить производство полимеров практически на 50%, что стало следствием запуска компанией «СИБУР» крупного нефтехимического завода в Тобольске в конце 2019 г.

Объём продаж олефинов и полиолефинов «СИБУР», млн тонн

В 2021 г. ситуация в нефтехимической отрасли выглядит оптимистичной — спрос и цены восстанавливаются, что является хорошим подспорьем для успешного выхода компании на биржу.

Однако пока у «СИБУР Холдинг» есть амбициозный проект — объединение с ещё одним крупным нефтехимическим холдингом «ТАИФ», которое началось в апреле 2021 г. Результатом может стать появление крупнейшего производителя нефтехимической продукции на мировом рынке.

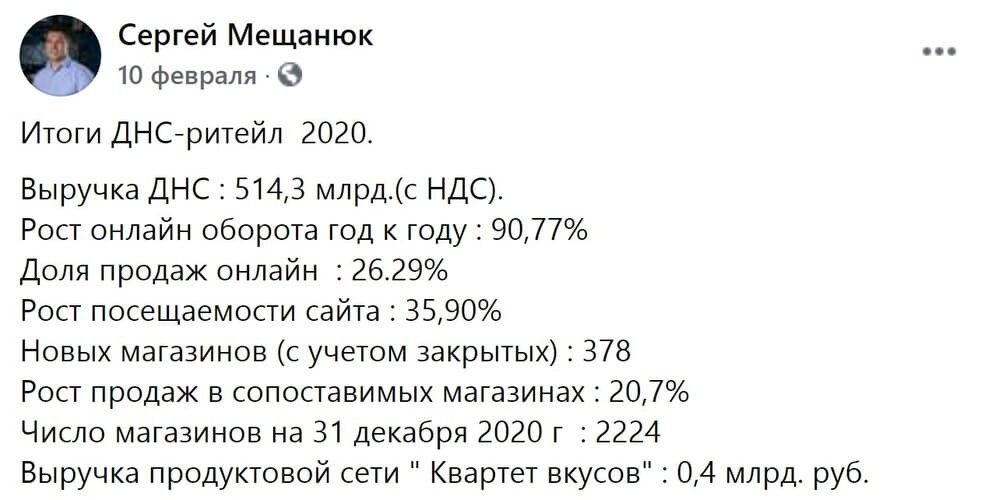

На Московской бирже уже торгуются акции одного крупного ритейлера, который занимается продажей электронной и бытовой техники в России, — Группы «М.Видео — Эльдорадо». Хочется увидеть и его крупнейшего конкурента — компанию DNS, которая на протяжении последних лет ведёт борьбу за лидерство в данном сегменте. По заверениям менеджмента DNS, в 2020 г. компании удалось перенять пальму первенства у многолетнего лидера и выйти на первое место по объёмам выручки : 514 млрд руб. (с учётом НДС) против 504,8 млрд руб. у «М.Видео — Эльдорадо».

Прошлогодние результаты компании из первых уст:

Акции основного конкурента Группы «М.Видео — Эльдорадо» на Московской бирже за последний год выросли почти в два раза и сегодня оценены рынком достаточно высоко. Значит, и у DNS есть шансы провести удачное IPO и привлечь значительный объём средств инвесторов для дальнейшего развития бизнеса.

Ещё одна компания, от которой давно ждут IPO, тем более облигации бизнеса активно торгуются на бирже. ОАО «Российские железные дороги» является государственной монополией, чьи акции на 100% принадлежат РФ.

Сегодня на компанию приходится практически половина объёма грузооборота и около четверти пассажирооборота в транспортной системе России. В собственности бизнеса находится железнодорожная сеть протяжённостью более 85,5 тыс. км, что позволяет ей входить в топ-3 крупнейших в мире железнодорожных компаний.

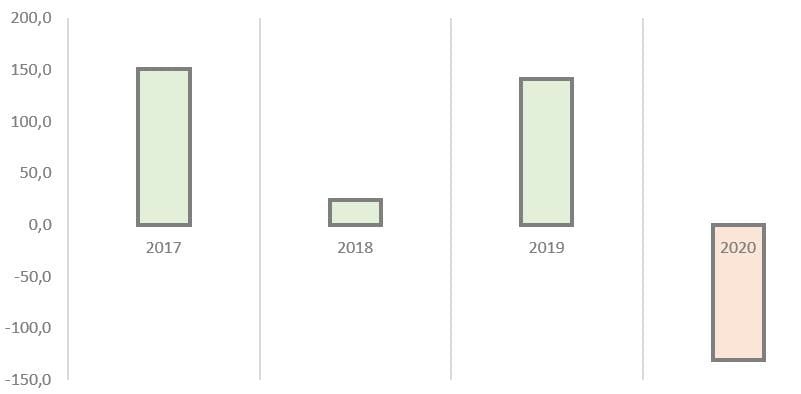

В 2020 г. отрасль железнодорожных перевозок оказалась в глубоком кризисе на фоне падения грузо- и пассажирооборота из-за пандемии COVID-19 и введения жёстких ограничительных мер. Компания «РЖД» получила чистый убыток по результатам своей деятельности в размере 130,1 млрд руб. по сравнению с 141,4 млрд руб. чистой прибыли годом ранее.

Чистая прибыль и убыток ОАО «РЖД» по годам, млрд руб.

Не лучший показатель, чтобы презентовать бизнес инвесторам. Вероятно, что в 2021 г. на фоне восстановления экономики и международной торговли бизнес вернётся в прибыльную зону, и тогда государство сможет подумать о листинге своей компании на бирже.

«Вайлдберриз»

Популярность онлайн-торговли растёт с каждым годом, постепенно отнимая долю у традиционного розничного ритейла. Особенно заметными изменения в потребительских привычках стали в 2020 г., когда к существующему тренду добавились ограничительные меры, повысив популярность удалённых бесконтактных покупок.

«Вайлдберриз» является одним из лидеров на отечественном рынке онлайн-продаж и управляет крупнейшим интернет-магазином одежды и обуви в России. В 2020 г. бизнес практически удвоил свою выручку до 437,2 млрд руб., при этом количество пользователей торговой платформы увеличилось ещё на 18 млн человек. Согласно данным компании, половина всех продаж приходится на fashion-сегмент.

Ниша, в которой работает бизнес, сегодня очень популярна у розничных инвесторов, о чём говорит недавний успех Ozon на IPO. Есть все основания полагать, что гипотетический листинг «Вайлдберриз» так же сможет пройти по весьма высокой рыночной оценке.

Чего ждать инвесторам?

Популярность IPO в России только начинает набирать обороты, и в ближайшее время можно ожидать новых ярких размещений.

Каждый бизнес, представленный выше, занимает существенную долю рынка в своей нише и может вызвать интерес у розничных инвесторов в преддверии гипотетического IPO. Но это далеко не полный список компаний, чьи акции хотелось бы увидеть на бирже в ближайшие годы. Во второй части статьи я расскажу о ещё пяти российских компаниях, листинг которых может заинтересовать розничных инвесторов.

Каждую неделю в этой рубрике появляются новые статьи. Чтобы не пропустить очередное обновление, подпишитесь на нашу рассылку — это можно сделать в специальной форме внизу страницы. А высказать любые предложения и пожелания по улучшению нашей работы можно через форму обратной связи. Мнения читателей очень важны для нас!

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Источник https://investyb.com/kupit-aktsii-rzhd-pravila-priobreteniya-obligatsij-evrobondov/

Источник https://bankiros.ru/investments/rzd-19-obl/bonds

Источник https://journal.open-broker.ru/research/pyat-rossiiskih-kompanii-ot-kotoryh-zhdut-ipo/