Что такое спред в трейдинге: экскурс в терминологию для новичков

Что такое спрэд и как его учитывают в торговле

Здравствуйте, дорогие друзья! Многие трейдеры не до конца понимают, что такое спред в трейдинге и уж тем более слабо представляют, как он учитывается в торговле. В итоге из-за неверно выставленных SL получают необязательные убытки, тейк-профит может не сработать, хотя по идее должен был исполниться. Да и с отложенными ордерами происходят чудеса – то исполнится при недоходе графика до него, то не сработает, хотя свеча четко дошла до нужного уровня.

Никаких манипуляций со стороны брокера нет. Причина этих явлений — спред, а то, что ордер исполнился не по той цене, объясняется неправильной его установкой. Предлагаю таких ошибок больше не совершать и раз и навсегда разобраться, что такое spread и как с ним грамотно работать.

Определяемся с терминологией – что такое spread

Слово спрэд (от англ. spread) означает разницу между ценой покупки/продажи какого-либо актива. Его еще называют разницей между Bid и Ask:

- Под Бид понимают цену покупателя – по ней противоположная сторона готова приобрести у вас актив. То есть по ней вы открываете сделки на продажу (короткие позиции).

- Аск – цена продавца, по ней контрагент продаст вам актив. То есть по Ask открываются длинные позиции или сделки на покупку.

Для лучшего понимания разберем детальный пример:

- Предположим, трейдер №1 хочет купить акции Газпрома по цене 154 руб. за штуку, и это максимум среди всех заявок. В стакане она займет первое место среди цен покупателей.

- Трейдер №2 хочет продать акции Газпрома по цене 154,5 руб. за штуку. Это минимальное предложение среди всех, значит его заявка в стакане будет лидером среди продавцов или ценой Аск.

В нашем примере спред составил бы 154,50 — 154,00 = 0,5 рублей или 50 копеек. Хотя пример описан предельно простым языком, но представление о сути этого явления уже должно сформироваться.

Классификация спреда и факторы, влияющие на его величину

Разделение на группы можно выполнить по нескольким критериям. В зависимости от его величины выделяют:

- Фиксированный spread. Брокер не дает ему изменяться в течение торговой сессии.

- Плавающий – меняется произвольно, в теории брокер не влияет на него.

- Фиксированный с расширением – нечто среднее между 2 предыдущими вариантами. Большую часть времени разница между Бид и Аск фиксированная, но иногда брокер может увеличить ее искусственно. Так некоторые компании поступают, например, перед выходом новостей с тем, чтобы отсечь желающих ловить новостные движения.

По типу выделяют:

- Так называемый спред «в стакане заявок» — с ним будем работать дальше.

- Календарный – характерен для инструментов фондового рынка. Под ним понимается разность цен производных инструментов на один и тот же актив, но с отличающимися сроками исполнения. Пример – покупка фьючерса на нефть с ближним сроком исполнения и его же продажа, но с более дальним сроком исполнения. Подобный сервис есть, например, на ММВБ. На бирже многие торгуют спредом.

Не путайте разницу между ценами Бид и Аск с комиссией – это совершенно разные вещи.

Факторы, влияющие на спред

Среди них выделю:

- Ликвидность. По популярным активам с крупным проторгованным оборотом разница между ценами минимальна. Спред при покупке акций также подчинен этому закону.

- Брокера. Компании никто не мешает искусственно увеличить разницу между ценами Бид и Аск. Например, в ночное время ее могут расширить, чтобы отсечь трейдеров, торгующих роботами-скальперами для тихого рынка.

- Время суток. Торговая активность распределяется в течение суток неравномерно. Например, по паре EURUSD большая часть суточного оборота набирается во время работы европейской сессии и Америки. Ночью, когда на рынке тишина, spread увеличивается.

- Тип счета. Есть варианты с плавающим спредом (вплоть до нуля пунктов) и комиссией в зависимости от оборота, есть – с фиксированным spread. Тип аккаунта подбирается с учетом стиля торговли.

О разнице цен Бид и Аск на фондовом рынке поговорим чуть позже. Есть в этом вопросе ряд особенностей.

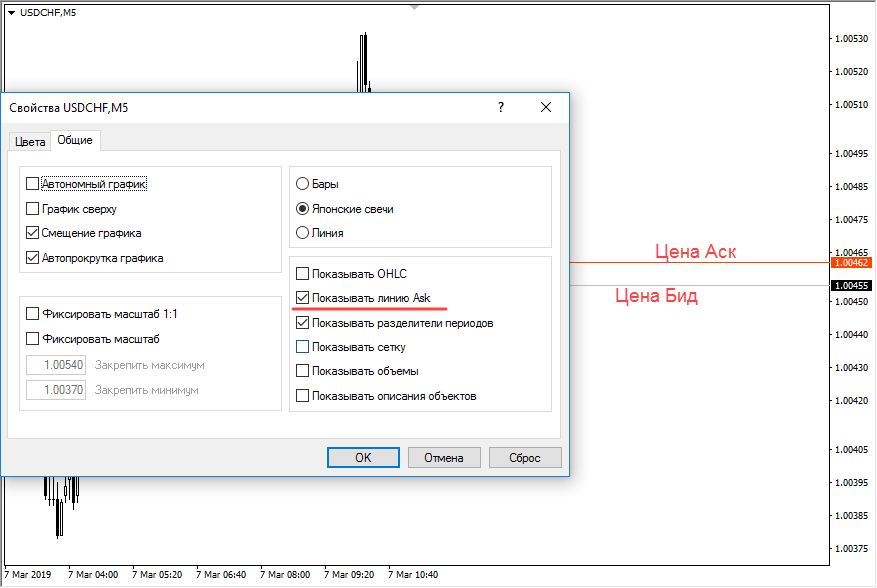

Спред в торговом терминале МТ4

С тем, что такое спрэд на рынке Форекс уже разобрались, теперь переходим к практике. При запуске терминала отображается только одна цена – Бид. Чтобы активировать отображение Аск на графике, в настройках отмечаем соответствующий пункт. В примере на рисунке ниже спред по USDCHF оказался равен 0,7 пункта по 4-значным котировкам.

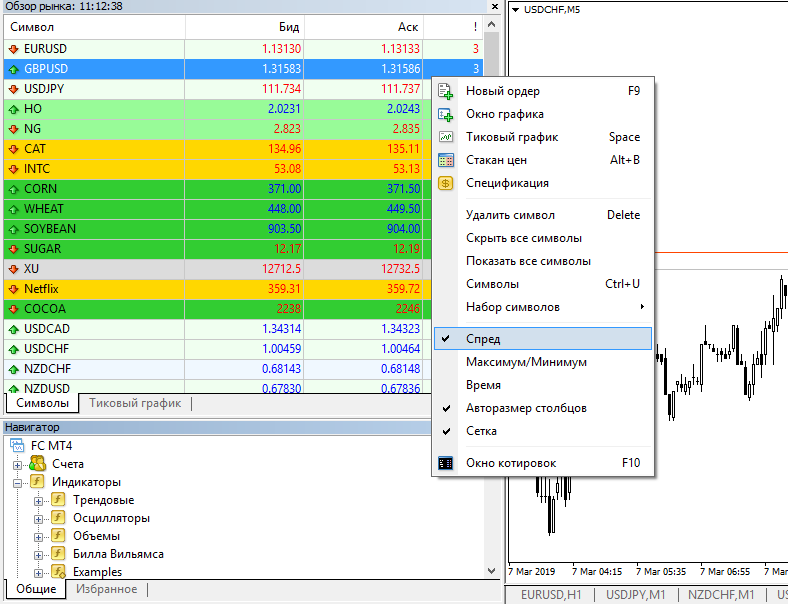

Спред может отображаться и в окне Символ. В контекстном меню достаточно выбрать соответствующий пункт, и помимо цен Бид и Аск по всем инструментам будет отображаться и разница между ними в пунктах. Учтите только, что рассчитываться он будет с учетом разрядности котировок.

В спецификации контракта указывается только тип спреда. В нашем случае он плавающий.

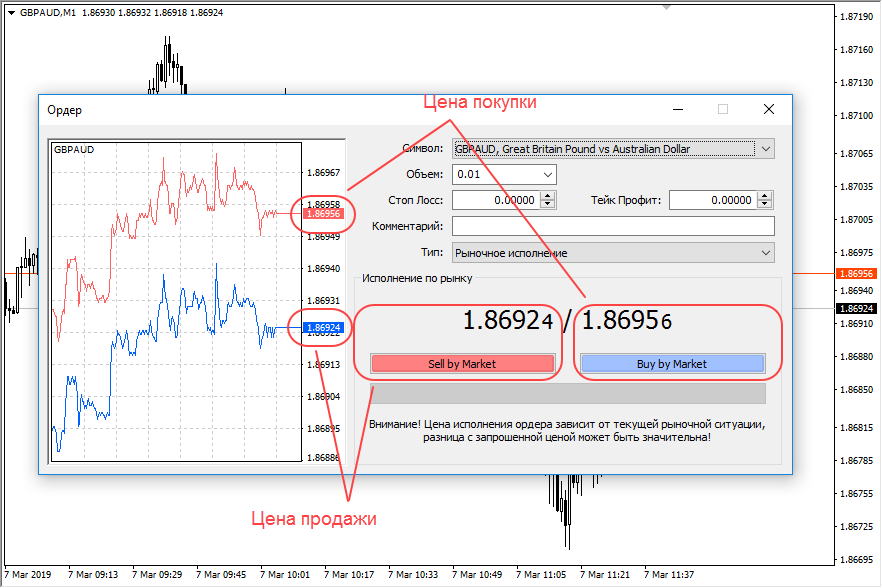

Также spread можно увидеть в окне, в котором задаются параметры сделки. Там приводятся цены Bid, Ask, и в левой части окна они же показаны в виде графика.

Так как в нашем примере он плавающий, то постоянно меняется.

Открыть счет в Exness с низкими спредами

Как учитывать спред в торговле

Разница между ценами Бид и Аск – заработок брокера. Независимо от того, как торгует трейдер, компания заработает на каждой его сделке пару пунктов. На сайте скоро выйдет обзор на качественных брокеров с низкими спредами, они – отличный выбор для интенсивной торговли.

Для понимания того, как брокер зарабатывает на трейдерах, разберемся по каким ценам исполняются сделки:

- Длинные позиции (на покупку) открываются по Ask, из-за этого уже в момент открытия сделка находится в минусе. Брокер заработал на вас в момент входа в рынок. На рисунке ниже видно, что цена еще не успела измениться, а по сделке уже есть убыток. Произошло это именно из-за спреда.

- Короткие позиции открываются по Bid, и по ним компания забирает свой доход в виде спреда при закрытии сделки. Покупаете при выходе из рынка по чуть менее выгодной цене.

Это нужно учитывать, когда выставляется защитный спред в тейк профите и стоп-лоссе.

Примеры

- Открыта длинная позиция, используется фиксированный ТР в 20 пунктов. Так как вход в рынок выполняется по цене Аск (несколько выше той, что вы видите на графике), то для получения уровня фиксации профита от Бид откладываем 20 + spread пунктов.

- Отложенный ордер Buy Stop сработает по Ask, на графике это будет выглядеть как недоход на величину spread до уровня покупки (если не включили в настройках отображение двух цен). Отсчитывая положение Бай Стоп от цены на графике, не забудьте добавить к полученному значению спред. В случае с Buy Limit график наоборот, должен зайти за отложенный ордер.

- Пример со сделкой на продажу. Тейк-профит задан равным 11 пунктам, но сработает он только после того, как график (цена Бид) опустится ниже ТР на spread, в нашем случае 1,8 п. В итоге трейдер вместо 12,8 п. профита получает 11 п., а 1,8 п. идут брокеру как его заработок на вас. Скоро будет опубликована статья о пипсах и пунктах, если путаетесь в разрядности, рекомендую с ней ознакомиться.

Для понимания этого принципа нужно просто запомнить, по каким ценам исполняются сделки.

Типы валютных пар в зависимости от спреда

Разница между ценами Бид и Аск – величина непостоянная. Нет какого-то стандарта, который бы устанавливал ограничения по этому параметру. В итоге наблюдаем отличия даже по одному и тому же инструменту. Например, днем по EURUSD у Альпари на демо-аккаунте спред доходит до 0,5-0,6 пунктов, а у Forex4You по той же паре – 2 пункта на счете Classic.

Несмотря на это можно привести следующую классификацию:

- Валютные пары на Форекс с маленьким спредом. Сюда относят мажоры и те кроссы, по которым нет проблем с ликвидностью, то есть торгуется достаточно большой объем. По ним спреды исчисляются считанными пунктами.

- Инструменты со средней разницей Bid и Ask. Сюда я отношу те пары, по которым разница между Бид и Аск уже заметна, доходит до 10-15 пунктов. По ним все еще можно торговать, но точки входа нужно подбирать уже более тщательно.

- Активы с большим спредом. Это касается всех экзотических валютных пар. По ним активность трейдеров почти нулевая, отсюда и гигантский spread.

Большой спред – одна из причин, по которым я не рекомендую новичкам торговать на экзотических валютных парах. На старте желательно ограничиться мажорами, максимум – включить в торгуемые пару кроссов. Попрактиковаться можно на демо или небольшом реальном депозите. Ранее публиковался пост о том, где выгодно открыть центовый счет – внести можно всего $5-20 и тренироваться работать с реальными деньгами.

Открыть центовый счет в Exness

На myfxbook можно отслеживать статистику по разным брокерам. Данные изменяются в режиме реального времени.

Спред на фондовом рынке

Несмотря на то, что работа здесь ведется с акциями компаний и прочими инструментами, суть спреда не меняется, это по-прежнему разница между лучшей ценой продавца и покупателя. Коротко пройдусь по особенностям фондового рынка.

Здесь возникает понятие так называемого календарного спреда. Подробнее разбирали выше в пункте с классификацией (фьючерсы на один актив с разными сроками исполнения).

Что касается факторов, влияющих на спред на фондовом рынке, то они примерно те же, что и на Форекс:

- Кризисные явления в экономике страны или неожиданные новости в отношении какой-либо компании приводят к сбросу соответствующих бумаг. В итоге спред расширяется.

- Ожидаемые новости, по результатам которых устанавливается бычий либо медвежий тренд.

При слишком сильном росте этого показателя биржа может остановить торги.

Можно ли уменьшить спред?

Напрямую на его величину вы никак не повлияете. Но можно организовать торговлю так, что величина спреда не будет критической. Рекомендую:

- При высокоинтенсивной торговле выбирать счета с плавающим спредом от 0 пунктов.

- Работать только на мажорах.

- Ограничить время торговли европейской и американской сессиями.

- Воспользоваться программой возврата части спреда (рибейт), если брокер предлагает ее.

Что касается того, как рассчитать спред, то вычисления делать не придется. Посмотрите торговые условия на сайте брокера, а также отслеживайте его изменение через терминал в течение дня и будете иметь представление о его среднем значении.

Брокеры с минимальным спредом

По каждой из трех компаний подробный обзор можете прочесть на сайте. Я же ограничусь кратким описанием торговых условий.

Exness

Начнем именно с этой компании.

Отмечу, что спред действительно один из самых низких в отрасли по мажорам. По кроссам — на уровне других брокеров.

Открыть счет в Exness с низкими спредами

FxPro

Следующий брокер в моем личном топе.

- Кредитное плечо в диапазоне 1:1-1:500.

- Счет открывается в одной из 8 валют.

- Спред зависит от торговой платформы, в МТ4 в среднем он равен 1,45, а в cTrader – 0,45 пунктам. По мажорам немного уступает Exness, по кроссам – примерно на одном уровне.

- На cTrader дополнительно взимается комиссия $45 с проторгованного $1 млн. оборота.

- Работать можно с валютными парами, CFD, фьючерсами, инструментами энергетического рынка, сырьевыми товарами. Контракты на разницу доступны для акций американских, английских, немецких и французскихкомпаний. Средний спред невелик, например, для Apple он равен $0,69.

- Ограничений по депозиту нет. На сайте есть упоминание о рекомендованном капитале в $500 и $1000 для MT4 и cTrader соответственно. Но это лишь совет для соблюдения ММ. Если открыть счет слишком маленьким, то даже минимальный объем может его обнулить. Недавно публиковалась статья, что такое лот, там этот вопрос рассматривается подробнее.

Открой счет в FxPro

Замыкает список Just2Trade (для фондового рынка — почти безальтернативный вариант):

Детали даются по каждой торговой площадке. Этот брокер идеально подходит трейдерам, начинающим работать на фондовом рынке. Входной порог невелик, а торговать можно буквально на любых площадках мира.

Открыть счёт для рынка США на just2trade

Резюме

Главное, что вы должны вынести из моей статьи:

- Свою прибыль брокер получит на любой сделке.

- Спред можно минимизировать за счет грамотного выбора компании, типа счета, валютной пары. Но снизить его до нуля не выйдет. Если он все же снижается до околонулевых значений, то брокер все равно свое получит за счет комиссии.

В сети периодически проскакивают сообщения, что был отрицательный спред, но в большинстве случаев это объясняется сбоем в работе ПО. Подобное может быть на демо-счете при очень крупном объеме виртуального депозита. В теории это может случиться и на реальном счете, когда на одной ECN-платформе остались лимитные ордера крупного объема, а на другой их уже разобрали и цена изменилась. Но разбирают их за несколько тиков, и поймать такой момент почти нереально.

Если вы только начинаете торговать, ограничьтесь мажорами и не гонитесь за числом сделок. В этом случае влияние спреда на результат снизится до статистической погрешности, и профит будет зависеть исключительно от ваших торговых навыков.

Наверняка у вас остались какие-то вопросы после ознакомления с материалом. Их можно и нужно задавать в комментариях – с удовольствием отвечу на них. И не забывайте оформлять подписку на мой блог, с ней гарантированно не пропустите выход новых материалов. На этом ненадолго прощаюсь с вами. До скорой встречи и успехов вам в трейдинге!

If you have found a spelling error, please, notify us by selecting that text and tap on selected text.

Спред: как зарабатывать инвестору, учитывая разницу

Спред — это разница между какими-либо численными финансовыми значениями. Термин «спред» происходит от английского слова spread — «разброс, распыление» (вспомните однокоренное слово «спрей»).

Основные виды спреда

Есть основные виды спреда, с которыми может столкнуться инвестор:

- (спред между покупкой и продажей); ; ; ; .

Это достаточно разные в экономическом смысле явления. Тем не менее все они основаны на разнице значений, которая может быть существенной для инвестора.

Спред спроса и предложения, или спред между покупкой и продажей (Bid-Ask Spread)

Наиболее часто встречающийся инвестору спред — это спред спроса и предложения.

Спред спроса и предложения — это разница между ценами покупки и продажи финансового актива. Когда в обменном пункте валюты указывается цена покупки на €1 — ₽80, а цена продажи — ₽88, то спред спроса и предложения как раз составляет разницу между продажей и покупкой — ₽8, или 10%.

Спред как разница между покупкой и продажей тоже бывает нескольких видов.

Спред рынка

Спред рынка — разница между лучшей ценой продажи и лучшей ценой покупки какого-то определенного товара. Если инструмент торгуется на бирже, то спред рынка называют биржевым спредом. Иногда его называют более техническим и сленговым выражением — спред стакана. Стакан — это видимый трейдеру список цен на покупку и продажу каждого биржевого товара.

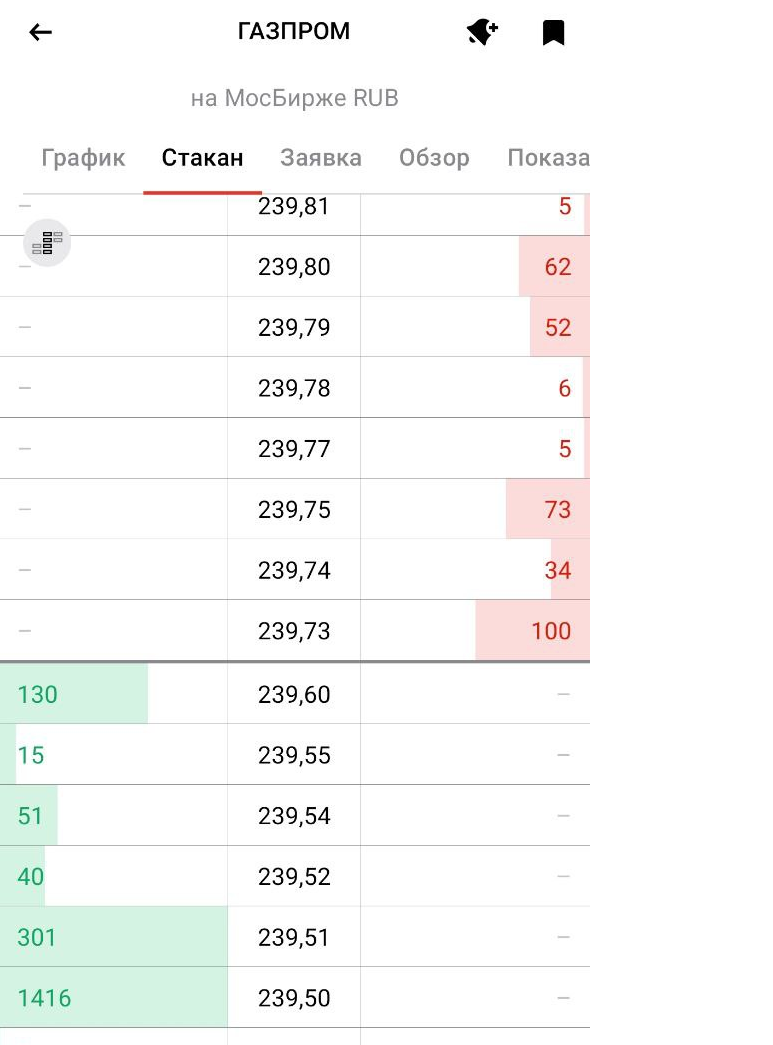

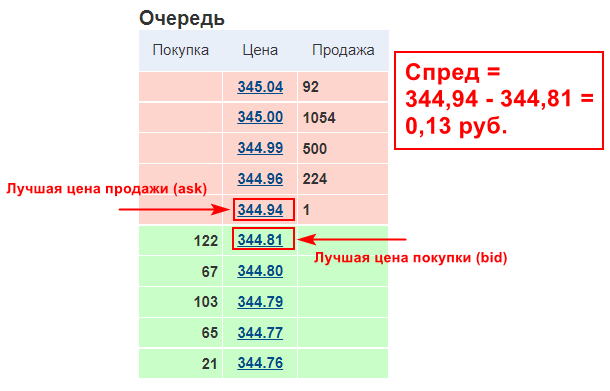

Если трейдер видит, что акции «Газпрома» можно сейчас купить за ₽239,73, а продать за ₽239,6, то биржевой спред составляет 13 коп., или 0,05%.

Спред маркетмейкера

Маркетмейкеры — это профессиональные участники рынка, которые всегда выставляют заявки на покупку и продажу актива, например ценной бумаги . Маркетмейкеры стремятся держать достаточно незначительную и устойчивую разницу между ценой покупки и продажи. На рынке при этом говорят, что «маркетмейкер котирует бумагу с узким спредом».

Спред маркетмейкера — это как раз разница между ценой покупки и продажи одного маркетмейкера. Для самого маркетмейкера спред — один из источников его доходов.

Как соотносится спред стакана и спред маркетмейкера?

Если на рынке есть маркетмейкеры, то спред рынка (стакана) не может быть больше спреда маркетмейкера. Чаще всего спред стакана даже уже, чем спред маркетмейкера. Например, один маркетмейкер котирует акции «Газпрома» ₽240,00/₽240,10 (готов купить по ₽240 или продать по ₽240,10), а другой маркетмейкер ставит цены на покупку и продажу, соответственно, как ₽240,05 и ₽240,15). В этих случаях спред обоих маркетмейкеров будет 10 копеек. Но для рынка они обеспечивают цену покупки (bid) — ₽240,05 и цену продажи (offer или asked price) — ₽240,10. То есть спред стакана всего 5 копеек.

Спред брокера

Кроме спреда рынка и маркетмейкера, может встречаться и спред брокера. Такой спред брокер может ставить, например, на рынке Форекс. В качестве условий обслуживания брокер может заявить, что он не взимает комиссию. Но при этом брокер по запросу клиента выставляет ему цену покупки и цену продажи.

Спред брокера — это разница между ценой покупки и ценой продажи, которую брокер выставляет своему клиенту.

Спред брокера — это один из видов его дохода. Спред брокера может проявиться при операциях своп. Например, когда клиент открыл короткую позицию — продал без покрытия акции Tesla по $800,9. Но котировки бумаги подросли, скажем, до $801,8. Клиенту не хочется закрывать позицию с убытком. Брокер может предложить продлить клиенту короткую позицию. Тогда он предложит закрыть позицию по $800,9, но открыть свежую короткую уже по ₽800,8. В этом случае клиент не потеряет на росте цены, останется в короткой позиции , но фактически заплатит брокеру величину спреда $0,8.

Плавающий и фиксированный спред

В зависимости от периодов активности рынка спред между ценой покупки и продажи может меняться. Меняющийся в течение времени спред называется плавающим. Как правило, спред стакана на рынке акций плавающий.

Если спред неизменен, то он называется фиксируемым. Чаще всего фиксируемые спреды — это спреды маркетмейкера и брокера.

Величина спреда спроса и предложения может меняться в зависимости от рынка и инструмента. Спреды на рынках Форекс и рынке голубых фишек , как правило, достаточно узкие — доли процента. Спред на рынке облигаций и рынке менее ликвидных акций более широкий.

При этом, например, спред на Форексе может отличаться для разных валютных пар. Так, пара доллар/евро торгуется с более узким спредом, чем, например, пара юань/иена.

Спред — это главный индикатор ликвидности рынка или инструмента. Чем меньше спред — тем более ликвиден рынок или инструмент.

Автор текста сам долгое время торговал на рынке малоликвидных акций. Возможно, сейчас трудно поверить, но в начале 2000-х годов спред малоликвидных бумаг мог достигать несколько сот процентов. Например, бумага могла предлагаться на продажу по ₽2000 за акцию, в то время как лучшие цены на покупку выставлялись по ₽600. В таких случаях сделки были очень редки, а риск вложения в бумагу существенно вырастал.

Когда и как нужно учитывать спред между покупкой и продажей

По сути, мы с вами уже разобрали примеры, в каких случаях инвестору важно принимать во внимание спред спроса и предложения.

Спред спроса и предложения учитывается:

- при определении ликвидности рынка. Если разница между ценой покупки и продажи велика, то вероятность того, что вы быстро продадите актив по выгодной вам цене, значительно снижается;

- при определении текущей стоимости и прибыли. Купив бумагу, вы должны отслеживать текущую стоимость по лучшей цене покупки. Если спред широкий, то риск вашего вложения сильно вырастает;

- при выставлении торговых заявок. Лимитные заявки типа stop-loss и take-profit нужно выставлять, принимая во внимание обычную разницу между покупкой и продажей по конкретному инструменту;

- при определении стоимости операций брокера. Нужно смотреть, ставит ли вам брокер котировки со спредом при покупке и продаже, а также какой спред брокер предлагает вам в случае необходимости свопа.

Cпреды торговых позиций актива (Trading position spread)

Это группа включает несколько видов спреда, возникающих при торговле финансовыми инструментами или их производными:

- межрыночный спред;

- внутрирыночный спред;

- календарный спред.

Межрыночный спред

Межрыночный спред — это разница между ценами инструмента, возникающая, когда актив торгуется на разных рынках или биржах. Например, разница между курсом доллара на Московской бирже и курсом доллара на межбанковском рынке Форекс.

Трейдер может использовать межрыночный спред, зарабатывая непосредственно на разнице цен между торговыми площадками.

Внутрирыночный спред

Внутрирыночный спред — это разница между ценами коррелирующих или связанных активов на одном и том же рынке или бирже. Например, это может быть относительно стабильная разница цен привилегированных и обыкновенных акций одного эмитента . Или разница между ценами различных сортов нефти.

Используя внутрирыночный спред, трейдер может строить разные стратегии. Например, если спред между ценами обыкновенных акций увеличился за счет роста обыкновенных акций, то можно либо купить привилегированные бумаги, либо продать обыкновенные в ожидании выравнивания спреда.

Календарный спред

Календарный спред — это разница между ценой срочных контрактов на один и тот же базовый актив, но с разными датами поставки.

На основе календарного спреда трейдер может строить разные стратегии. Например, при росте цен на нефть уменьшение спреда между ценами с поставкой фьючерса через один месяц и поставкой через три месяца может давать признаки возможной смены тренда и быть сигналом к закрытию длинных позиций .

Спред опциона

Спред опциона — это разница между ценовыми характеристиками разных опционов на один базовый товар. Например, разница между премиями (премиальный спред) за опцион на право продажи (пут-опцион) акций по разным ценам (спред между ценами страйк).

Существует несколько вариантов стратегий, как заработать на спредах опциона:

- «медвежий» пут-спред;

- «бычий» колл-спред;

- обратный «медвежий» спред;

- обратный «бычий» спред.

«Медвежий» пут-спред

«Медвежий» пут-спред — это стратегия, построенная на разнице ценовых и премиальных спредов опциона и приносящая прибыль при снижении цен базового актива.

Например, текущая цена акции ₽150. Инвестор ожидает снижения цены и покупает пут-опцион (опцион, дающий владельцу право продажи по оговоренной цене) на цену ₽160 и продает пут опцион по текущей цене ₽150. При первоначальной цене ₽150 премия на покупку пут-опциона по ₽160 будет больше ₽10, иначе это не выгодно продавцу опциона. Премия на «нижний» опцион будет ниже, но ее размер будет зависеть от настроения рынка.

Если цена снизится до ₽140, то инвестор заработает на купленном опционе ₽20 (₽160–140), но при этом должен будет обеспечить исполнение проданного опциона и потеряет на этом ₽10 (₽140–150). При этом, как бы ни падала цена, инвестору все равно будет гарантирован доход ₽10 с каждой пары контрактов.

Зная это, инвестору, применяющему стратегию « медвежьего » пут-спреда, важно поймать минимальный спред между премиями «верхнего» и «нижнего» опциона. Этот спред будет суммой затрат инвестора. Во-первых, чем меньше затраты, тем больше прибыль, а во-вторых, размер этого спреда будет размером максимального убытка.

Допустим, что за пут-опцион по ₽160 инвестор заплатил ₽11 рублей, а «нижний» пут-опцион на ₽150 продан с премией ₽3. Премиальный спред составил ₽8. В случае снижения цены акции относительно текущих уровней прибыль инвестора составит ₽2 с каждой пары опционов (₽10–8). В случае если премиальный спред снизится, например, до ₽3, то прибыль вырастет до ₽7, а доходность операции превысит 100%. Если цена пойдет не в ту сторону, то инвестор не сможет потерпеть убыток больше размера спреда.

«Бычий» колл-спред

«Бычий» колл-спред — это стратегия, построенная на разнице ценовых и премиальных спредов опциона и приносящая прибыль при росте цены базового актива.

«Бычий» колл-спред работает совершенно аналогично «медвежьему» пут-спреду, только с точностью наоборот. Инвестор работает не с пут-, а с колл-опционами — опционами, дающими владельцу право на покупку актива по заранее оговоренной цене. При этом, он продает «верхний» опцион, а покупает «нижний». В случае роста цены прибыль составит разницу между спредом страйк-цен и премиальным спредом. В случае падения цены убыток не превысит размер премиального спреда.

Обратный «бычий» спред

В стратегиях с обратным спредом опциона инвестор покупает и продает опционы разного типа.

Обратный «бычий» спред — это стратегия, при которой инвестор зарабатывает на колл-опционе на росте рынка, снижая свои затраты за счет премии продаваемого пут-опциона.

Инвестор продает пут-опцион по «нижней» страйк-цене (цене исполнения) и одновременно покупает колл-опциона с более высокой ценой исполнения.

Допустим при текущей цене ₽150 инвестор продает пут-опцион по ₽140 с премией ₽5 и покупает колл-опцион по ₽160 тоже с премией ₽3. Без изменения цены инвестор уже получает доход на премиальном спреде ₽2. Если цена вырастает до ₽170, то инвестор зарабатывает ₽10 на своем колл-опционе (₽170–160). При этом владельцу пут-опциона не выгодно пользоваться правом продажи по ₽140 при текущей цене ₽170. Таким образом, прибыль инвестора составила ₽12 при фактическом отсутствии затрат. Если бы цена удвоилась до ₽300, то прибыль инвестора составила бы ₽142 на каждой паре опционов.

Но если бы цена упала вдвое, до ₽75, то владелец пут-опциона, который инвестор продал, воспользовался бы правом продажи по ₽140. В этом случае инвестор понес бы убыток ₽65, компенсировав его только ₽2 заработанного премиального спреда.

Обратный «медвежий» спред

Обратный «медвежий» спред — это стратегия, при которой инвестор зарабатывает на пут-опционе при снижении рынка, минимизируя свои затраты за счет премии продаваемого колл-опциона.

В стратегии обратного «медвежьего» спреда все, как и при обратном «бычьем» спреде, но с другой направленностью

Обратные спреды опциона являются рискованными стратегиями. Инвестор может получить практически неограниченную прибыль, но при этом рискует понести и неограниченный убыток.

Спред доходности

Спред доходности — это разница ставок доходности по аналогичным долговым инструментам.

Спред доходности может проявляться:

- из-за разницы сроков обращения;

- из-за разницы в степени риска инструмента;

- из-за разницы кредитных рейтингов.

Спред доходности по срокам обращения

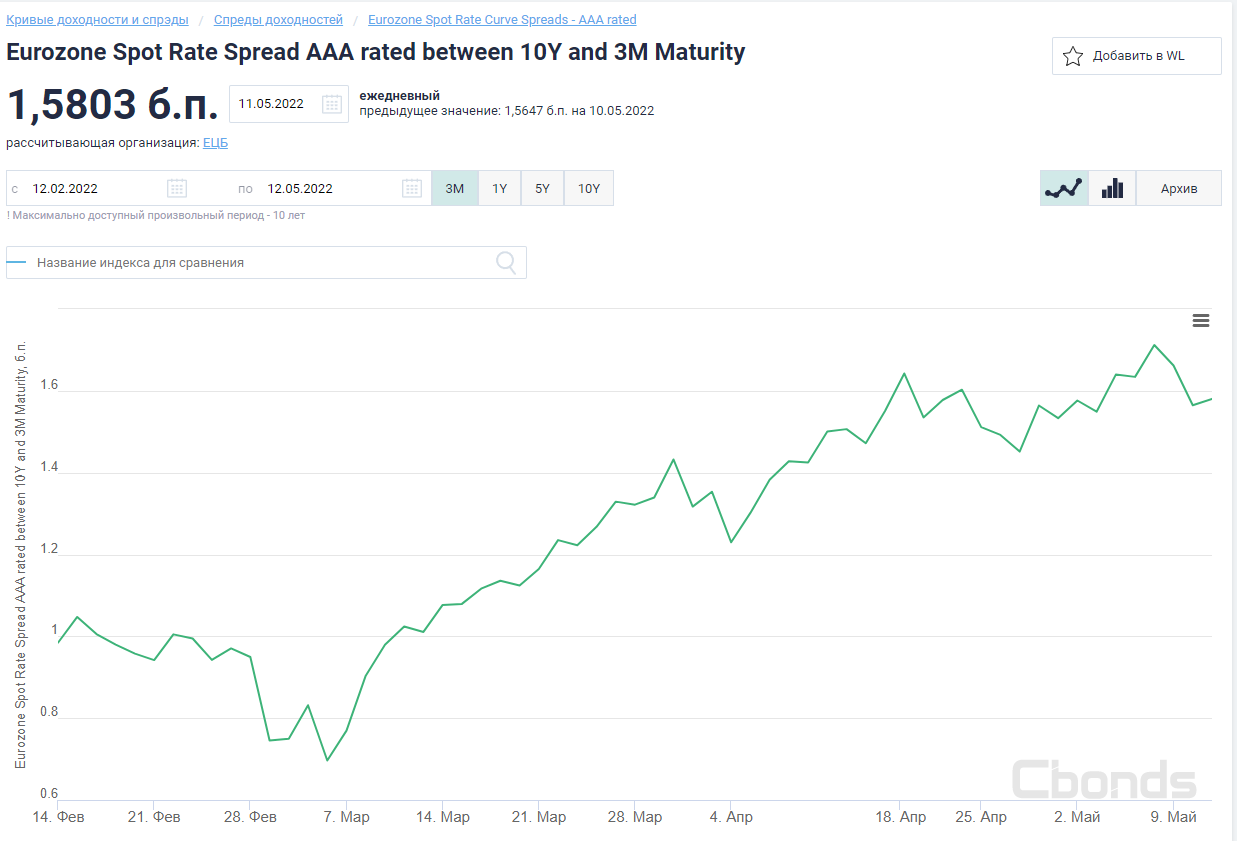

Облигации одного эмитента разного срока погашения показывают разные уровни доходности. В нормальных условиях доходность более долгих бумаг больше из-за возможности рефинансирования и использования сложного процента. Например, доходность US Treasury bonds сроком обращения шесть месяцев составляет 1,43%, а US Treasury bonds со сроком обращения десять лет — 2,93%. Соответственно, спред доходности десятилетних и шестимесячных бумаг составляет 1,5 п.п.

Пример спреда доходности облигаций еврозоны с рейтингом ААА со сроком погашения десять лет и три месяца

Если спред доходностей долгосрочных и краткосрочных бумаг становится отрицательным (инверсия доходностей), то это может быть признаком наступающей рецессии .

Спред доходностей из-за разницы в степени риска инструмента

Различные долговые инструменты имеют разную степень риска вложения. Бумагами с наименьшим риском считаются облигации центрального правительства. Государство обладает монополией на эмиссию денег, поэтому больше всех имеет возможностей расплатиться по долгам. Все остальные долговые инструменты обладают большей рискованностью для инвестора. Из-за этого инвесторы соглашаются на покупку, если бумага обеспечит большую доходность, чем государственные облигации. Чем менее надежен класс эмитента, тем выше должна быть доходность его облигаций. Таким образом, между разными долговыми инструментами существует спред доходности, возникающий из-за разницы в степени риска.

Спред доходности из-за разницы кредитных рейтингов

Наиболее четко надежность инструмента выражается через кредитный рейтинг. Кредитный рейтинг — это оценка надежности инструмента или эмитента по шкале баллов, которая присваивается специально регулируемыми независимыми организациями — рейтинговыми агентствами. Чем выше рейтинг, тем более надежен инструмент. Поэтому долговые бумаги с меньшим рейтингом будут торговаться со спредом доходности относительно бумаг с максимальным кредитным рейтингом.

Поэтому при формировании портфеля облигаций инвестор должен учитывать, что спред доходности должен соответствовать кредитному рейтингу. Если спред доходности определенной бумаги по кредитному рейтингу меньше или больше стандартного, это повод пересмотреть свой портфель либо в сторону повышения риска, либо в сторону снижения.

Спред андеррайтера

Спред андеррайтера — это разница между ценами покупки андеррайтера ценных бумаг у эмитента при размещении и ценой размещения на рынке.

Когда эмитент акций решает выпустить новые акции, он обычно размещает их через специальных профессиональных участников рынка — андеррайтеров.

Андеррайтеры (подписчики) — это финансовые организации, которые работают с эмитентом, помогая определить справедливую цену акций и организуя размещение. В обмен на свои услуги андеррайтер получает скидку при размещении бумаг, которые затем продает инвесторам.

Например, эмитент собирается продать 1 млн акций. Андеррайтер приобретает у эмитента этот объем за ₽900 за акцию. Затем андеррайтер размещает бумаги по ₽1000. В этом случае спред андеррайтера составляет ₽100 на каждую акцию.

Спред андеррайтера — это его доход и вместе с тем один из видов расходов на размещение эмитента. В указанном примере на спреде андеррайтер заработал ₽100 млн.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Оценка кредитоспособности компании или государства. Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы. Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск. Торговая позиция при биржевых операциях. Она возникает, когда инвестор покупает ценные бумаги, валюту или товар в ожидании роста цен на них. В этом случае инвестор не ограничен во времени и может владеть инструментом (бумагой, валютой, товаром, контрактом и пр.) сколь угодно долго, отчего такая позиция получила название «длинной» Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Инвесторы и трейдеры на бирже, стремящиеся заработать на снижении стоимости активов. Эта стратегия применяется на короткие позиции (в противоположность «быкам»). Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Спред на бирже: что это такое и как учитывать в биржевой торговле

Кандидат экономических наук. 20 лет преподаю финансы и инвестиции в университете. Инвестирую на фондовом рынке.

Для трейдеров одним из критериев выбора активов является ликвидность. Ведь они зарабатывают на изменении котировок, которые будут меняться только тогда, когда идет активная торговля на бирже. Возникает вопрос, а как определить, ликвидность? Ее можно оценить по объему торгов. На сайте Московской биржи есть эта информация по каждому торгуемому инструменту. А можно рассчитать спред на бирже. Что это такое простыми словами, какие факторы влияют на его величину и как учитывать инвестору в биржевой торговле – рассмотрим в нашей статье.

Понятие спреда

Инвестор покупает и продает активы на фондовом, валютном или срочном рынках. Ключевое слово здесь для нас – рынок. Признаюсь, что не люблю рынки в обычной жизни, потому что там надо торговаться. Для меня комфортнее, когда продавец назначает цену, а мое дело, согласиться с ней и купить товар или пройти дальше. И особенно напрягает меня, когда торговля возводится в ранг какого-то искусства, национальной особенности и обязательного атрибута. Я предпочитаю торговые точки с фиксированными ценниками.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Но финансовый рынок – тоже рынок со всеми присущими этому механизму особенностями. И в отличие от обычной жизни здесь я активно участвую в торговле, потому что процесс обезличен и автоматизирован. Продавец товара (в нашем случае это какой-то актив) хочет продать как можно дороже. Покупатель хочет купить как можно дешевле. Между их желаниями формируется ценовой разрыв, который в инвестициях как раз и называется спред. Участники рынка начинают торговаться, идти на уступки друг другу до тех пор, пока их цены не совпадут. Тогда заключается сделка.

Итак, спред – это разница между лучшей ценой продажи, которую называют ask, и лучшей ценой покупки, которую называют bid. Может измеряться в денежных единицах, процентах и пунктах. Последний параметр применяется, в основном, на валютном рынке Форекс.

Допустим, вы хотите купить акции конкретной компании не дороже 100 руб. за штуку. Формируете заявку своему брокеру и ждете ее исполнения. В это время на бирже есть заявка на продажу акций того же эмитента, но по 101 руб. за штуку. Разница составляет 1 руб. или (101 – 100) / 101* 100 % = 0,99 %. Это и есть спред. Когда найдется продавец по вашей цене, тогда вы и закроете сделку. Или до тех пор, пока не согласитесь купить за 101 руб. Иногда обе стороны идут навстречу друг другу – вы повышаете свою, а продавец снижает свою цену.

Главное назначение спреда – это возможность оценить ликвидность актива. Чем меньше его значение, тем ликвиднее инструмент. В идеале, он должен измерять сотыми или десятыми долями процента. Для спекулятивных сделок этот параметр будет иметь первоочередное значение.

Спред не формируется хаотично. На бирже есть специальные компании, которые называются маркет-мейкерами. Они являются профессиональными участниками рынка ценных бумаг и работают по договору с биржей. Обеспечивают высокую ликвидность активов и поддерживают значение спреда в определенных рамках.

Где посмотреть

Спред можно посмотреть в биржевом стакане. Это очень удобный инструмент для торговли, особенно для активного инвестора, который зарабатывает на колебаниях котировок. Биржевой стакан представляет собой таблицу, где видны выставленные продавцами и покупателями заявки с ценами и объемами сделок.

Инвестор может в своей заявке указать одну из двух цен:

- Рыночная – цена, которая находится как раз между лучшей ценой продажи и лучшей ценой покупки, т. е. в границах спреда. Она в стакан не попадает, потому что заявка срабатывает моментально.

- Лимитная – цена, которую выставляет сам продавец или покупатель. Именно она появляется в стакане. В течение торговой сессии заявка может либо исполниться, если найдется встречное предложение, либо отмениться к концу рабочего времени, если такое предложение так и не поступит.

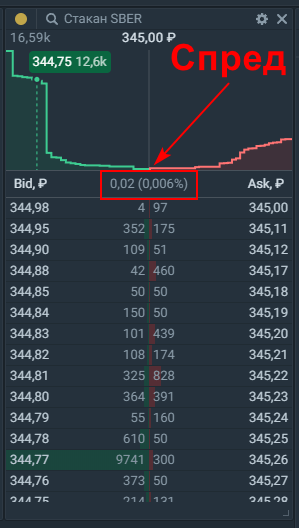

Рассмотрим на примере акции Сбербанка, где находится спред. Его значение равно 0,13 руб. (344,94 – 344,81) или 0,038 % (0,13 / 344,94 * 100 %).

Биржевой стакан имеет разное визуальное представление. Пример выше – от брокера ВТБ. Пример ниже – от брокера Тинькофф.

У ликвидного инструмента разрыв будет минимальным. Это хорошо видно и по стакану, когда цены меняются ежесекундно, а объемы сделок имеют значения в сотни и тысячи штук. Иногда спреда может вовсе не быть, если в очереди, например, только заявки на покупку или только на продажу. В этом случае вы можете выставить свою цену и ждать, найдется ли на нее желающий.

Обратите внимание, что не все брокеры показывают биржевой стакан в торговом приложении. Я точно знаю, что есть у ВТБ, Тинькофф, Финама и Открытия и нет у Сбербанка. Если вы планируете его использовать для торговли, то либо сразу устанавливайте платформу QUIK (доступ к ней дают все брокеры), либо уточняйте наличие стакана в собственных приложениях брокеров до открытия счета.

Спред есть в торговле любыми биржевыми инструментами: акции и облигации, акции ETF и паи БПИФов, производные инструменты, валюта. Некоторые трейдеры зарабатывают на разнице, когда одновременно выставляют заявки на покупку и продажу актива.

Виды спреда

На финансовом рынке выделяют следующие виды спреда:

Фиксированный. Значение заранее оговорено в договоре между брокером и трейдером, что позволяет последнему спрогнозировать возможную прибыль от сделки. Оно не меняется под влиянием спроса и предложения. Применяется на валютном рынке и измеряется в пунктах, которые еще называют пипсами.

Плавающий. Имеет более широкое распространение, чем фиксированный. Зависит от ситуации на рынке и действий продавцов и покупателей. Границы все равно есть и регулируются маркет-мейкерами.

Межрыночный. Возникает между одним активом, который торгуется на разных рынках. Например, акции одной и той же иностранной компании на Московской и Санкт-Петербургской биржах или акции российской компании на Мосбирже и Nasdaq.

Внутрирыночный. Возникает между активами, которые связаны между собой. Например, между обыкновенными и привилегированными акциями одной компании.

Календарный. Возникает на срочном рынке между производными инструментами на один и тот же базовый актив, но с разными сроками исполнения контрактов.

Как формируется и что влияет на величину спреда

Спред формируется следующим образом:

- Вы подаете лимитную заявку. Она попадает в биржевой стакан и встает в очередь на исполнение. Если такую же цену указали другие участники, но сделали это раньше вас, их ордера исполнятся первыми.

- То же самое происходит и с противоположной стороны. Отсюда и две колонки в таблице биржевого стакана.

- Разница между самой низкой ценой продажи и самой высокой ценой покупки и будет спредом.

- Если спрос на актив высокий, будет много желающих купить или продать его по рыночной цене. Это приведет к уменьшению разницы между ask и bid. Если спрос и объемы торгов снижаются, то разрыв будет увеличиваться.

На величину спреда оказывают влияние следующие факторы:

Ликвидность. Чем выше ликвидность, тем меньше спред. Она может меняться. Например, перед выходом важных новостей участники снижают активность на биржевом рынке или вовсе уходят в состояние “ожидания”. В периоды летних отпусков, праздничных и после праздничных (например, в период новогодних каникул) дней ликвидность тоже может быть низкой.

Текущие новости и события. Любые ожидаемые или неожиданные новости/события могут увеличить или уменьшить значение спреда. Выход финансовой отчетности о состоянии дел в компании, информация о показателях развития отрасли или экономики в целом, политические события, стихийные бедствия влияют на спрос и предложение на рынке, а значит, и на разницу между ценами заявок.

Объемы заявок. Представим, поступает рыночная заявка на покупку очень большого количества ценных бумаг. Она не может исполниться по одной цене из-за своего объема. В результате, брокер частично удовлетворит заявку по одной, частично по другой и так далее ценам в порядке их очередности в биржевом стакане. Все это временно приведет к увеличению разрыва.

Как учитывать спред инвестору в своей торговле

Наибольший интерес спред представляет для трейдера. Для долгосрочного инвестора, который покупает активы не чаще одного раза в месяц и собирается владеть ими годами, ликвидность инструмента не так принципиальна.

Я отношусь к долгосрочным инвесторам. Но иногда и я оцениваю ликвидность активов. Например, часть нашей семейной подушки безопасности мы сформировали в облигациях. Главный принцип такой заначки – это доступность, поэтому мы выбирали только высоколиквидные инструменты, чтобы в случае необходимости могли их быстро продать. Как раз здесь и пригодился спред.

Как еще могут учитывать спред инвесторы в своей торговле:

- Подача рыночной заявки приведет к убытку в размере спреда, потому что вы купите актив по лучшей цене продавца, а она выше, чем у покупателя. Если сделка на небольшую сумму и на долгий срок, то потеря не сыграет большой роли, время все компенсирует. Но если вы – внутридневной трейдер, то разница имеет значение.

- Большой спред – сигнал для инвестора, что актив сейчас неликвиден. Следовательно, надо выяснить причину прежде, чем заходить в сделку. Например, что-то происходит или ожидается на рынке, и все участники отменили свои ордера. Или зашел крупный игрок, скупил все бумаги из ближайших к спреду ордеров и увеличил разницу между ask и bid. В этом случае лучше переждать, когда все нормализуется.

Величину спреда лучше оценивать в процентах, а не в рублях. Одно дело, когда разница в 1 рубль для акции стоимостью 1 000 руб. И совсем другое дело, когда та же разница для бумаги стоимостью 10 руб. Ориентироваться надо на десятые, а лучше сотые доли процента.

Заключение

Еще одно понятие в наш словарь начинающего инвестора. Пригодится оно вам или нет, решать только вам. Однозначно, будете использовать, если решите стать трейдером, а не инвестором. Или просто будете знать, что за разницу в ценах показывает вам биржевой стакан, когда вы покупаете какой-то актив в свой долгосрочный портфель. А знание – это всегда меньше страхов, которые так мешают новичкам инвестировать в удовольствие.

Источник https://guide-investor.com/foreks/spread/

Источник https://quote.rbc.ru/news/article/627be84f9a7947b6b6770f13

Источник https://iklife.ru/investirovanie/spred-na-birzhe-chto-ehto.html