ESG-инвестиции и развитие ответственного инвестирования в мире

Какой эффект дают социально ответственные инвестиции

Цель любой инвестиции – сохранить и приумножить капитал. Однако эпоха вложений, нацеленных исключительно на получение прибыли, без оглядки на объект инвестирования, проходит. Ей на смену идет время социально ответственных инвестиций, которые позволяют совместить стремление получить финансовый результат с желанием инвестировать так, чтобы это приносило позитивный социальный эффект.

Чувство ответственности перед обществом за способы получения прибыли появилось у бизнеса сравнительно недавно. Пионерами в этом стали американские финансисты начала XX века. Отказ от финансирования производства и распространения алкоголя и табака в связи с введением «сухого закона» стал началом эпохи вовлеченности бизнеса в социальные вопросы общества. С тех пор данный подход постоянно развивается и масштабируется.

Изначально позиция инвесторов выражалась в отказе от участия в бизнесе, деятельность которого прямо или косвенно наносила вред обществу. Это касалось не только здоровья. Так, во время войны во Вьетнаме существенная часть инвесторов отказалась поддерживать компании оборонного комплекса. Другим ярким примером осознанного выбора в пользу морально-этических принципов может служить уход из Южной Африки целого ряда американских компаний в знак протеста против апартеида. В восьмидесятые годы социально ответственное инвестирование признается в качестве официального финансового механизма.

Группа Societe Generale, в которую входит Росбанк, – один из крупнейших игроков в области финансирования возобновляемых источников энергии. Группа стала одной из первых финансовых корпораций, представивших свою программу устойчивого финансирования (positive impact finance – подход, при котором взвешивается позитивное и негативное влияние проектов на сообщество и окружающую среду). Это новая экономическая парадигма и важная часть взаимодействия с UNEP FI – подразделением ООН, занимающимся охраной окружающей среды, в частности, через работу с финансовыми институтами. В эту программу Societe Generale ежегодно вкладывает 2,2 млрд евро.

Среди управляющих компаний и конструкторов сложных финансовых продуктов наиболее широко используется подход ESG (environmental, social, governance). Он сочетает в себе комплексную оценку влияния компаний на окружающую среду, их социальную ответственность в отношениях с поставщиками, работниками и обществом, а также прозрачность и эффективность взаимоотношений между собственниками, менеджментом и акционерами.

Число компаний, взявших на вооружение этот подход, растет с каждым годом. Если в 2006 г. к разработанным под эгидой ООН принципам ответственного инвестирования присоединились 63 финансовых института, отвечающих за управление $6,5 трлн, то через 10 лет количество участников возросло почти до 1400, и их суммарный портфель составлял $60 трлн. Сегодня таких компаний более 2300, они управляют активами на сумму свыше $85 трлн.

Появление ESG как дополнительного инструмента в выборе объекта инвестирования позволило участникам рынка ранжировать эмитентов с целью размещения большей части средств в акции компаний с наивысшим рейтингом. Тем самым инвесторы невольно запускают своеобразную цепную реакцию: акции компаний с высоким рейтингом ESG находятся в естественном предпочтении управляющих, что позитивно влияет на их стоимость, и, в свою очередь, приводит к еще большему фокусу менеджмента на социальных факторах деятельности компаний. Так, согласно данным, приведенным Global Impact Investing Network, международной ассоциацией, объединяющей крупнейших участников рынка социального инвестирования, по результатам проведенного в 2018 г. исследования более 90% крупных влиятельных инвесторов сообщили, что рентабельность их инвестиций в активы, отобранные по принципу ESG, соответствует или превосходит их прогнозы.

Здесь возникает очевидный вопрос: не приводит ли столь тщательный отбор к сужению выбора объектов инвестирования? Сегодня уже можно однозначно утверждать, что подход ESG оказывает исключительно положительный эффект на доходность инвестиционных портфелей, в том числе позволяя провести широкую диверсификацию активов. К примеру, доходность MSCI KLD 400 Social Indeх, для расчета которого отобраны акции 400 компаний, придерживающихся в своей деятельности принципов высокой социальной ответственности, с 1994 по 2017 г. составила в годовом исчислении 10,06%, обогнав бенчмарк – MSCI USA IMI Index, доходность которого за тот же период составила 10% годовых.

Что же все это в конечном итоге может означать для современного инвестора, который постоянно ищет новые идеи для долгосрочного вложения средств? В мире, где рынок акций находится в состоянии повышенной неопределенности из-за торговых войн, опасности экономической рецессии в некоторых ведущих развитых странах, сильного колебания цен на сырьевых рынках и значительного роста фондовых рынков в предыдущие годы, инвестор вынужден искать новые возможности помимо вложения в стандартные стратегии, ориентированные на широкий перечень бумаг. Применение инвестором в процессе конструирования портфеля принципов социально ответственного инвестирования, в том числе на базе факторов ESG, позволит ему быть уверенным в положительном социальном эффекте и при этом не потерять в эффективности инвестиций.

Окончательное решение в пользу того или иного метода всегда остается за инвестором. Однако осознание того, что, пытаясь максимизировать прибыль, можно одновременно способствовать развитию общества, освобождает инвестора от необходимости выбора между прибылью и своими ценностями.

Мнения экспертов банков, финансовых и инвестиционных компаний, представленные в этой рубрике, могут не совпадать с мнением редакции и не являются офертой или рекомендацией к покупке или продаже каких-либо активов.

Что такое ESG-инвестиции

Если хотите инвестировать, но не желаете нанести вред окружающей среде, здоровью или нравственному развитию общества, то можете вкладывать деньги в бизнес и при этом не нарушить свои этические принципы.

В мире активно развивается новое направление в инвестициях, которое имеет аббревиатуру ESG. Расшифровка каждой буквы поможет понять, что оно означает:

E или Environmental — окружающая среда (экологическая сфера);

S или Social — социальная сфера;

G или corporate Governance — сфера управления.

ESG-инвестиции — это вложение денег в компании, которые ведут бизнес на принципах экологичности, социальной ответственности и высокого качества корпоративного управления.

ESG-инвестирование предполагает, что инвестор оценивает компанию по трем сферам деятельности. Внутри каждой изучаются различные факторы. Примеры некоторых из них:

- окружающая среда — выбросы парниковых газов, изменение климата, влияние на сокращение лесов, питьевой воды, истощение других природных богатств планеты;

Впервые принципы ответственного инвестирования были сформулированы в 2005 г. группой международных институциональных инвесторов под эгидой ООН и лично по инициативе генерального секретаря Кофи Аннана. К ним могут присоединиться любые организации. По состоянию на начало 2021 г. список насчитывает 3 586 участников.

Принципы ответственного инвестирования:

- включать экологические, социальные аспекты и вопросы управления в процессы проведения инвестиционного анализа и принятия решений;

Эксперты утверждают, что наибольший интерес к ESG-инвестициям проявляют люди, которые родились в конце XX века. Представители этого поколения считают, что такой подход поможет им бороться с изменением климата на планете, социальным неравенством в обществе, ущемлением прав и свобод.

Исследование Edelman Trust Barometer, проведенное в 2020 г., свидетельствует о том, что 71% потребителей готовы отказаться от бренда, работающего только ради денег, который не заботится о клиентах, влиянии на окружающую среду, внутреннем потреблении.

Международные агентства составляют ESG‑рейтинги, чтобы инвесторы смогли сравнивать компании. Агентство MSCI составляет один из крупнейших рейтингов для измерения устойчивости эмитента к долгосрочным, существенным экологическим, социальным и корпоративным рискам.

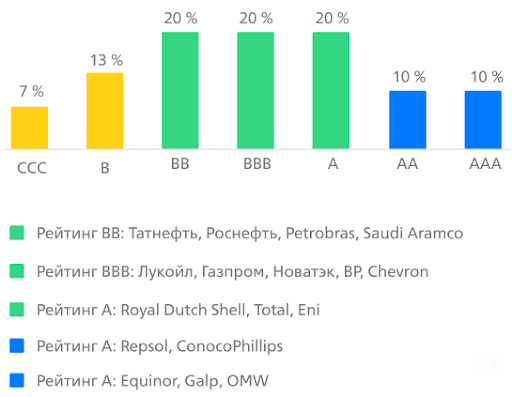

Рейтинги ESG варьируются от лидера (AAA, AA), среднего (A, BBB, BB) до отстающего (B, CCC). Чем выше рейтинг у компании, тем привлекательнее ее акции для ответственных инвесторов.

Объемы социально-ответственного инвестирования в мире впечатляют. По данным компании Morningstar, в первой половине 2020 года были запущены рекордные 23 новых ESG-фонда. Еще столько же готовятся к открытию. Bloomberg посчитал, что в 2020 году инвестиции в ESG-фонды уже в 3 раза превысили объемы 2019 года. Далее процесс будет только ускоряться.

Страны Европы и Америки вводят меры, которые ограничат приток инвестиций в «грязные» предприятия. Например, по Парижскому соглашению к 2030 году европейские страны должны сократить выбросы парниковых газов на 50% от уровня 1990 г.

В 2023 году ЕС вводит углеродный налог на импортные товары. Это ускорит переход на менее вредные технологии. Мировой фондовый рынок реагирует на новый вектор в инвестировании повышением цен на акции ESG-компаний и созданием новых биржевых фондов.

Примеры индексных ETF, которые следуют принципам ESG.

Vanguard ESG US Stock Fund (тикер ESGV) инвестирует в 1464 компании, среди которых нет бизнеса в сферах развлечений для взрослых, алкоголя, табака, оружия, добычи ископаемого топлива, азартных игр и атомной энергетики. Более 85% фонда поделили: технологии — 30,9%, финансы — 16,7%, потребительские услуги — 15,4%, здравоохранение — 14,6% и потребительские товары — 8,1%. Топ-3 компаний фонда с максимальной долей: Microsoft, Apple и Amazon. С марта 2020 г. наблюдается устойчивый рост котировок с 39,72 до 70,18 $.

Что такое социальное инвестирование. Объясняем простыми словами

Социальное инвестирование (англ. Socially responsible investing — «Социально-ответственное инвестирование») — совокупность инвестиционных стратегий, которые помимо получения прибыли в качестве целей декларируют положительное социальное воздействие.

Проще говоря, социальными считаются инвестиции в те компании и проекты, которые приносят пользу обществу и/или природе. То есть это одновременно и бизнес, и своеобразная благотворительность. Но, в отличие от чистой благотворительности, социальные инвестиции обязаны приносить прибыль.

При этом социально-ответственным может считаться также инвестор, который выбирает объекты для вложения финансов, ориентируясь на отсутствие вреда для социума и экологии.

Пример употребления на «Секрете»

«Фонд благосостояния имеет чётко определённую политику в области экологических, социальных и управленческих инвестиций, и портфель недвижимости уже готов к предстоящим рискам. По словам директора, фонд проверяет потенциальные цели на предмет рисков для ESG-повестки перед любым приобретением».

Из новости от 5 сентября 2021 года.)

Нюансы

Социально-ответственные инвесторы при составлении своего портфеля ориентируются на целый ряд критериев. Часть из них положительная (повышает рейтинг компании), а часть — отрицательная (негативна для оценки).

- Охрана окружающей среды.

- Развитие общества и социальной инфраструктуры в регионе присутствия.

- Содействие защите прав человека, гендерному и расовому равноправию и т. п.

- Контроль за условиями труда на предприятии и трудовыми отношениями, повышение квалификации сотрудников.

- Решение острых социальных проблем — обеспечение населения водой, постройка доступного жилья и т. д.

- Решение экологических проблем — создание источников зелёной энергии, альтернативного топлива, переработка вторсырья.

- Производство вредных для здоровья товаров — алкоголя, табака, фастфуда, наркотических средств.

- Добыча ископаемого топлива.

- Производство вооружения.

- Вредное для окружающей среды производство или отсутствие необходимых мер защиты экологии.

- Азартные игры.

- Опыты над животными.

Социальное инвестирование тесно связано с соответствием компаний принципам ESG. Существуют даже международные агентства, разрабатывающие стандарты в этой области (ISO) и определяющие ESG-рейтинг организаций (например, Sustainalytics и RepRisk).

Тренд на ответственное инвестирование особенно усилился в последние годы. Всё большее число компаний стало дополнять отчётность нефинансовыми показателями, хотя практика отчитываться об устойчивом развитии формально является добровольной.

Источник https://www.vedomosti.ru/finance/blogs/2019/10/03/812766-effekt-sotsialno-investitsii

Источник https://life.akbars.ru/pf/ESG-principy-v-investirovanii

Источник https://secretmag.ru/enciklopediya/chto-takoe-socialnoe-investirovanie-obyasnyaem-prostymi-slovami.htm