Фондовый рынок США: как заработать на американской мечте

IPO и частные компании США: как инвестировать в акции из России

Пандемия изменила ландшафт фондовых рынков и породила спрос на акции компаний-гигантов, значительная часть которых представляет американский технологический сектор. Из-за этого выросла популярность IPO, но этот инструмент напрямую доступен только резидентам США. Проблему решают фонды-посредники, но работа с ними тоже требует определенной подготовки.

Что происходит с финансовым рынком США

Пандемия и глобальный карантин в 2020 г. кардинально изменили финансовую политику в ведущих странах. Следствием этих явлений стало полное изменение ладшафта фондовых рынков.

Ключевым финансовым рынком мира остаются Соединенные Штаты. Весной 2020 г. правительство вместе с Федеральной резервной системой, выполняющей функции центрального банка, приняли масштабную программу поддержки экономики и финансовой системы.

На практике эти меры начали реализовывать уже после того, как в середине марта на фондовом рынке произошел обвал, вызванный шоком из-за массового локдауна. Это привело к резкому «отскоку» от дна цен на акции и прочие финансовые активы. Кроме того, в марте американское правительство начало рассылать знаменитые «чеки» для материальной помощи в карантине — по $1200 каждому гражданину.

Три этих фактора — обвал рынков и их резкое восстановление, а также карантин и свободные наличные у обычных людей — привели к массовому притоку новых инвесторов на фондовый рынок. В целом ключевые индексы показали внушительные темпы восстановления, а брокеры отчитались о миллионах новых клиентов.

У этого «фондового хайпа» были свои фавориты — это акции технологических компаний. Главными бенефициарами оказались крупнейшие техно-компании из так называемого списка FAANG: Facebook, Amazon, Apple, Netflix, Google (Alphabet). Однако инвесторы также охотно покупали акции молодых, но перспективных компаний. Пожалуй, самый яркий пример подобного тренда — это компания Tesla, стоимость акций которой выросла за несколько месяцев на сотни процентов.

Высокий спрос на инвестиции в технологический сектор породил и другой ключевой финансовый тренд — это участие в первичном размещении компании на бирже, или IPO. Однако сейчас фокус смещается в сторону pre-IPO. Ниже постараемся подробно рассказать об обоих форматах инвестиций, сравнить их между собой и описать преимущества для инвесторов.

В США IPO является одной из главных стадий роста любой компании, так как является эффективным способом привлечь большой объем инвестиций для дальнейшего масштабирования бизнеса. В то же время первичные размещения на бирже особенно популярны среди технологических компаний.

Для инвесторов же первичное размещение — это способ заработать относительно безопасно и быстро. Когда на рынке есть аппетит на акции размещаемых компаний, есть достаточно высокая вероятность того, что стоимость ценной бумаги за короткий срок после IPO вырастет на десятки процентов. Именно поэтому IPO так популярны в 2020 г.

Как россияне могут инвестировать в американские IPO и зачем нужен календарь IPO

Впрочем, для инвесторов существуют достаточно серьезные ограничения на участие в IPO. Прежде всего, напрямую в них могут участвовать только резиденты США, но не граждане других стран. Выходом здесь могут служить фонды-посредники. Однако даже в США лишь немногие брокеры предлагают инвестиции в IPO, и обычно в них высокий «порог входа», то есть минимальный размер вложения — десятки тысяч долларов.

В России, которая удалена от финансового рынка США, работают всего несколько компаний, предлагающих посреднические услуги для участия в IPO. Но среди них лишь одна компания — United Traders — предлагает инвестировать в IPO с минимальным порогом ниже $1000. Точнее, есть только одно ограничение — цена одной акции, которая может варьироваться от $10 и выше, но обычно не превышает $50.

Подчеркнем, United Traders не использует деньги клиента: он сам принимает решения и самостоятельно управляет своими инвестициями через специальную цифровую платформу. Платформа предлагает для этого все необходимые инструменты, как в любом другом финансовом сервисе: личный кабинет и счет, разные опции пополнения и вывода средств, подробная история операций и архив инвестиций.

Главная услуга платформы United Traders — это доступ к инвестициям в компании, которые выходят на IPO. Все доступные на данный момент IPO публикуются на сайте компании. Каждый пользователь платформы может по своему желанию составить личный календарь IPO, в которых участвует. Он позволит отслеживать, когда именно будет закрыта инвестиция, и планировать доходы от инвестиций.

Составить такой календарь не составит труда. Как было сказано выше, IPO имеют конкретную «точку отсчета» — день, когда компания проводит размещение. Существует и «точка выхода», когда акции инвестора продаются, и фиксируется результат. Примерная дата указывается еще на этапе перед IPO. Пользователю не нужно заботиться о закрытии инвестиции в выгодный момент — за него это делает United Traders. Хотя при желании можно воспользоваться функцией досрочного выхода в личном кабинете.

Почему IPO — самый популярный вид инвестиций

Разберем подробнее механизм IPO. Когда компания, будучи частной (в российской терминологии — «закрытой») работает уже несколько лет, и у нее есть стабильный прибыльный бизнес, но ей необходимо дополнительное финансирование, чтобы расти дальше, она может решить эту проблему путем размещения на бирже.

В рамках данной процедуры компания продает внешним инвесторам часть своих акций. Процедура IPO строго регламентирована. Компания подает заявку на проведение IPO в государственную Комиссию по ценным бумагам (SEC), этим же действием она официально и публично объявляет об этом всему рынку. Обычно заявка подается за две недели до проведения IPO.

Начинается сбор заявок на покупку акций на IPO по определенной цене — этим занимается андеррайтер (профессиональная организация, обычно инвестиционный банк). Цена одной акции определяется исходя из общей оценки стоимости компании и числа ее акций. Акции приобретаются по фиксированной цене, а после IPO начинают торговаться на бирже. После IPO цена акций определяется уже спросом и предложением на открытом рынке. Вместе с тем закон запрещает инвесторам, купившим акции на IPO, продавать их в течение трех месяцев после размещения.

Как уже было отмечено, после мартовского обвала американский фондовый рынок стал «бычьим» — это значит, что спрос значительно превышает предложение. Вероятность успеха IPO на таком рынке гораздо выше. Поэтому вместе с общим хайпом вокруг рынка акций наступил также «бум IPO»: на бирже начали размещаться множество компаний. И благодаря высокому спросу многие IPO показали кратный рост цен акций.

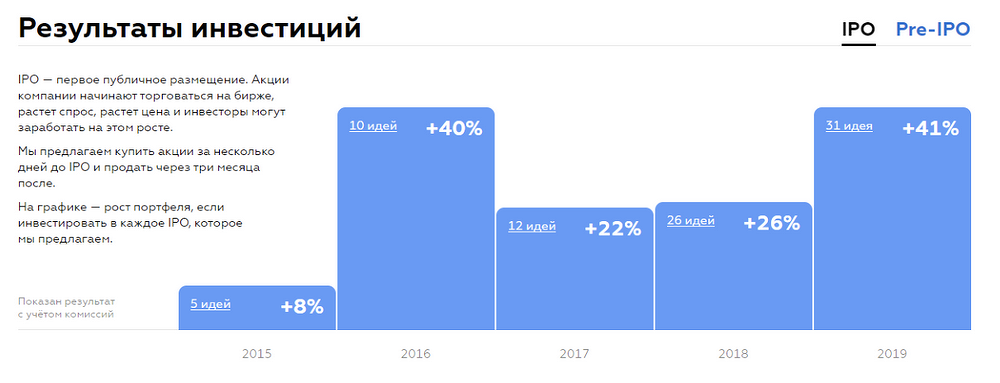

Средняя доходность IPO, доступ к которым давала United Traders, с 2015 по 2019 гг.

Скриншот с главной страницы сайта unitedtraders.com. Там же доступны данные о доходности по каждой компании

Таким образом, IPO выгодны и компаниям, которые их проводят, и инвесторам, которые в них участвуют. Поэтому инвестиции в IPO являются одними из самых привлекательных на рынке.

Акции IPO — в чем их главное «проклятие»

Итак, IPO находятся на пике популярности, но ажиотаж своеобразным проклятием этого типа инвестиций. Размещаясь на бирже, компания продает ограниченное число акций. Но из-за высокого спроса инвесторы хотят купить гораздо больше акций на IPO, чем реально доступно. Зачастую спрос превышает доступное предложение в разы.

В последние годы такая ситуация стала обычной для IPO. На этот случай есть свой порядок действий — эмитент снижает аллокацию (долю исполнения заявки, поданной инвестором) в соответствии с соотношением спроса и предложения. Иными словами, если компания продает акций на $100 млн, а инвесторы подали заявки на $1 млрд, тогда каждый из них получит только 10% от запрошенной суммы акций.

Это приводит к снижению реальной прибыли, что замечают и пользователи United Traders, о чем в том числе оставляют отзывы.

Из-за высокого спроса компания была вынуждена изменить алгоритм распределения акций между своими пользователями. Теперь, если суммы заявки хватает на то, чтобы купить хотя бы одну акцию с текущей аллокацией, инвестор получает акции. Если суммы заявки не хватает, то сумма полностью возвращается на счет. Так United Traders не занижает аллокацию крупных заявок, а мелкие получают акции в соответствии с аллокацией. Тем не менее, в целом проблема низкой аллокации осталась.

Pre-IPO: думать на шаг вперед

Стремясь решить проблему низкой аллокации, лишь недавно в США обратили пристальное внимание на рынок частных компаний — то есть тех компаний, которые еще не торгуются на бирже, то есть не прошли через IPO. Согласно стереотипам, купить акции можно только на публичном рынке, то есть на бирже.

На самом деле, акции частных компаний купить можно. Однако до последнего времени это было доступно лишь немногим. Обычно частные компании продают свои акции ранним инвесторам или специализированным фондам, а также раздают в виде поощрения сотрудникам.

От них акции могут попасть в свободный оборот на внебиржевом рынке. Долгое время на этом рынке присутствовали только крупные специализированные организации, фонды и крупнейшие инвесторы. Сейчас этот рынок выходит из тени. Некоторые американские брокеры даже начали предлагать услуги покупки частных компаний. Основным спросом на этом направлении также пользуются технологические компании.

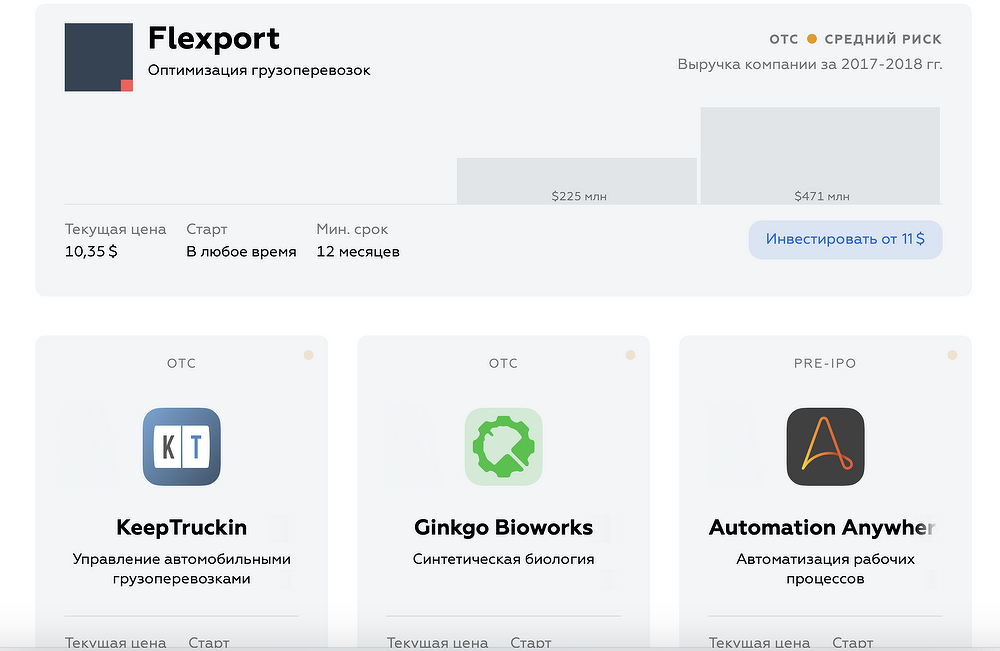

Это последний тренд 2020 г. в США, так как такие инвестиции имеют одно важное преимущество перед IPO — 100-процентную аллокацию. В России инвестиции в частные технологические компании пока предлагает только United Traders. Другими словами, ее клиенты получают столько акций, сколько указывают в своих заявках.

Как и при любых других инвестициях, при вложении в частные компании есть риск. Если вкладываться в компанию на ранней стадии ее развития, то есть риск того, что компания не сможет вырасти, занять долю на рынке и выйти на биржу. В United Traders придумали, как минимизировать такой риск. На своей платформе компания начала предлагать инвестиции типа pre-IPO — то есть вложения в компании, которые уже имеют стабильный бизнес и, соответственно, относительно скоро выйдут на IPO.

Таким образом, pre-IPO, с одной стороны, позволяет убрать риск низкой аллокации, а с другой — сократить уровень бизнес-риска и время самой инвестиции. Для инвестора такой сценарий является оптимальным.

В то же время, нужно помнить о том, что инвестиции в pre-IPO — это инвестиции на более долгий срок. Если при IPO от «входа» до «выхода» в инвестицию проходит около 4 месяцев, то при pre-IPO этот срок составляет уже год-полтора. Точный срок назвать не может никто, поскольку компания держит планы на IPO в секрете и не объявляет о них до последнего момента.

Соответственно, и в календарь инвестиций pre-IPO добавить сложно, поскольку изначально неизвестна дата «выхода». В то же время, существует ряд косвенных признаков, по которым аналитики определяют, что компания готовится к IPO.

Подробнее об инвестициях в частные компании можно узнать в документальном фильме, который сняла команда United Traders.

Фондовый рынок США:

как заработать на американской мечте

Иностранные инвесторы держат на руках корпоративные акции США на сумму $8671 млрд. по итогу июня 2019 года — что говорит о мировом интересе к американскому фондовому рынку.

Разбираемся, чем рынок США заслужил такой масштабный приток мировых инвестиций, и как заработать на американских ценных бумагах.

В 1792 году появилась Нью-Йоркская биржа. Её история началась 17 мая: в этот день двадцать четыре брокера подписали Баттонвудское соглашение о создании Нью-Йоркской биржи: они обязались совершать сделки только друг с другом и выплачивать налог с каждой совершённой сделки, чтобы не обращаться к услугам посредников. Штаб-квартирой они сделали кофейню «Тонтин». В 1817 году организация официально стала Нью-Йоркской фондовой биржей.

По данным Всемирного банка капитализация фондового рынка США составляет примерно 44% капитализации мирового фондового рынка (на конец 2018 года). Это самые высокие показатели в мире, следующие в рейтинге — Китай, Япония и Европа.

В США работают 13 фондовых бирж. Но фактически формируют рынок две самые большие из них:

1. Нью-Йоркская фондовая биржа (NYSE)

NYSE — самая крупная биржа в мире по уровню капитализации компаний, акции которых торгуются на бирже. Капитализация рассчитывается как суммарная рыночная стоимость всех акций компаний. Ведущие секторы биржи по количеству компаний: финансовый и промышленный. Большинство акций, торгуемых на этой бирже — «голубые фишки», то есть их отличает высокая ликвидность, стабильный кредитный рейтинг и растущие финансовые показатели. Так происходит, потому что NYSE предъявляет для листинга, процедуры допуска ценных бумаг компании к биржевым торгам, жёсткие требования, заботясь о своей репутации. Например, выручка компании, желающей выпустить свои акции на NYSE, должна быть не меньше $100 млн. за последний год.

Капитализация NYSE: $ 23,21 трлн.

Компании, акции которых торгуются на NYSE: PepsiCo, Boeing, Nike, General Motors, Walt Disney и Mastercard.

2. Биржа NASDAQ

NASDAQ — это электронная биржа, на которой торгуются компании из высокотехнологичного сектора. Такая тенденция закрепилась в 1975 году, когда NASDAQ решил допускать к участию в торгах даже самые небольшие компании. Особенно активно отозвались hi-tech компании, которые тогда находились на этапе зарождения.

Сегодня NASDAQ — вторая биржа в мире по уровню капитализации.

Капитализация NASDAQ: $11,22 трлн.

Компании, акции которых торгуются на NASDAQ: Apple, Amazon, Microsoft, Facebook, Google, Intel и Oracle.

В рамках индекса S&P 500 фондовый рынок США образуют 11 секторов. Самую большую долю занимают: информационные технологии (21%), здравоохранение (15%), финансы (13,3%) и потребительские товары вторичной необходимости, то есть автомобили и товары класса люкс (10,3%).

Можно выбрать акции сектора в соответствии со своей стратегией:

- Высокая доходность и большие риски: информационные технологии, потребительские товары вторичной необходимости (автомобили, брендовая одежда, отели и рестораны), нефть и газ, материалы.

- Минимальные риски, но невысокая доходность: потребительские товары первой необходимости (продукты питания, товары для дома и личной гигиены), здравоохранение.

- Большие дивиденды, для долгосрочных инвестиций: коммуникационные услуги, недвижимость, энергетика.

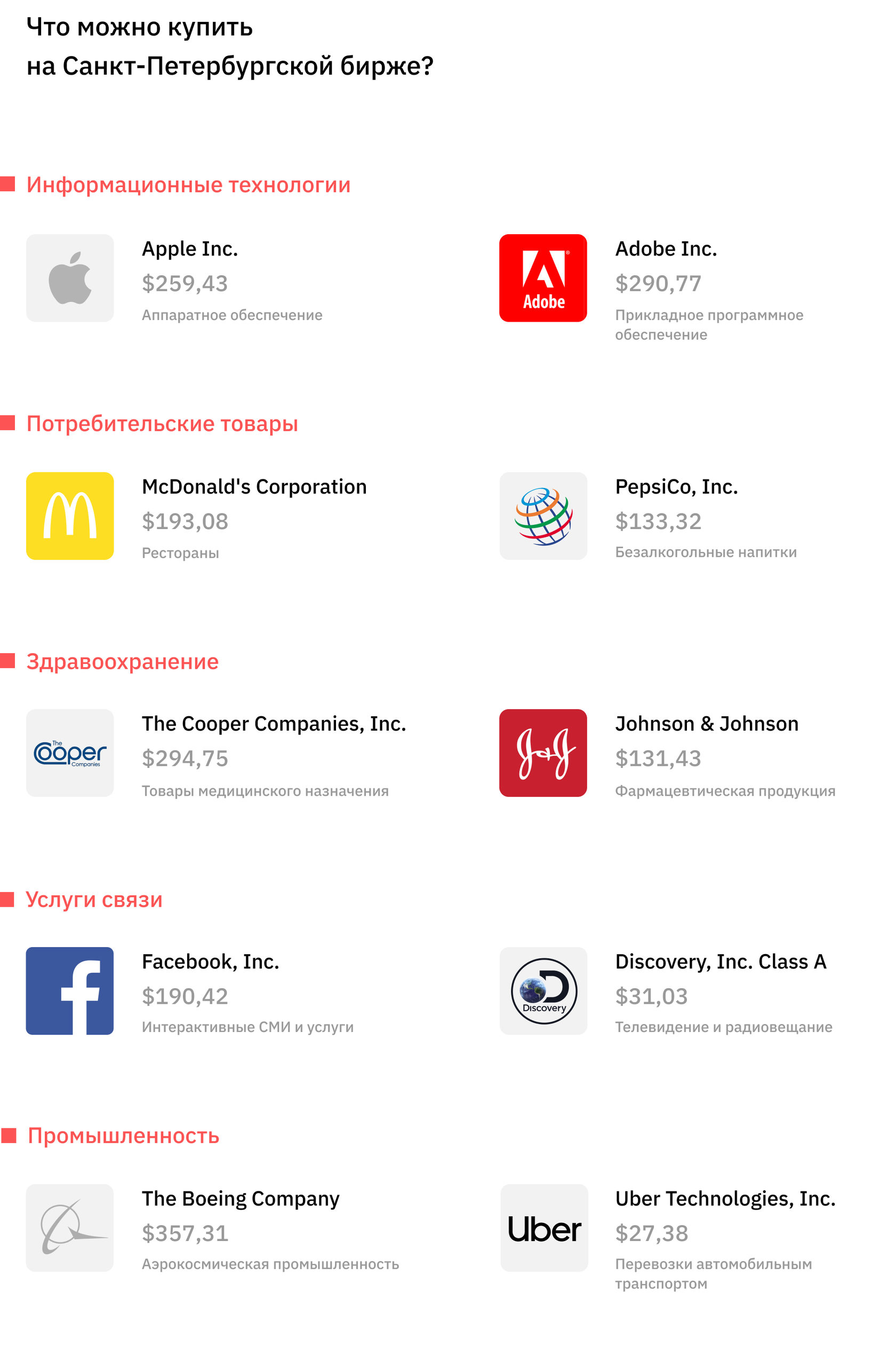

Купить американские бумаги можно на Санкт-Петербургской бирже. Сегодня она включает 1 000 наиболее ликвидных иностранных инструментов: акций, депозитарных расписок (сертификаты, которые удостоверяют право собственности на акции) и облигаций. Что из этого выбрать?

«Акции роста»: Facebook, Amazon, Adobe, Netflix — позволят заработать на росте котировок. Чаще всего это молодые компании, которые занимаются инновационными разработками и работают в высокотехнологичном секторе: биотехнологии, искусственный интеллект, большие данные.

«Акции стоимости »: AbbVie, NextEra Energy, Coca-Cola. Акции этих стабильных компаний обеспечат вас регулярным доходом в виде дивидендов, однако ожидать от них резкого роста котировок не стоит.

Прежде чем покупать «акции стоимости», нужно посмотреть историю их котировок, соотношение доходов и текущей цены: большинство таких акций сегодня находятся на максимуме.

ETF — акции биржевого инвестиционного фонда. Фонд сначала покупает перспективные ценные бумаги на рынке, собирает их в одном инвестиционном портфеле, а затем выпускает собственные акции. Получается, что инвестор ETF владеет микрочастью портфеля фонда, то есть инвестирует сразу в десятки и сотни ценных бумаг. Почитать подробнее о принципах работы ETF можно здесь.

На Санкт-Петербургской бирже представлено 83 зарубежных ETF, но купить их могут только квалифицированные инвесторы. Американские ETF можно найти на МосБирже, и для этого не потребуется специальный статус. Например, на МосБирже есть акции фонда FXIT, который инвестирует в IT-сектор США.

Выйти напрямую на биржи NASDAQ или NYSE можно с помощью брокера. Но для этого необходимо получить статус квалифицированного инвестора. Чтобы получить такой статус, нужно держать на счетах сумму от 6 миллионов рублей, иметь диплом экономиста, совершать сделки не реже одного раза в месяц и др.

Чтобы торговать на Санкт-Петербургской бирже, откройте брокерский счёт. Можно ИИС: он даёт право на налоговый вычет 13%. При открытии счёта в БКС площадка Санкт-Петербургской биржи подключится автоматически. Внесите валюту на брокерский счёт или переведите рубли в доллары через приложение «МойБрокер»: там нет банковской наценки. Совершайте сделки с ценными бумагами на привычной платформе QUIK или в приложении «МойБрокер». Биржа СПб работает в режиме Т+2. Поэтому ценные бумаги окажутся на вашем счёте на второй рабочий день, и в тот же день спишутся деньги.

Индекс — это показатель изменения цены группы ценных бумаг. Фактически это портфель акций компаний, объединённых каким-нибудь признаком, изменение цены которого показывает динамику развития отрасли или страны. Чтобы проследить состояние фондового рынка Америки в целом, нужно следить за национальными индексами США.

Советуем следить за:

- — в него входят акции 500 крупных компаний, которые составляют около 80% общей капитализации фондового рынка США. Считается эталонным индексом для диагностики рынка. показывает динамику технологической отрасли.

- Индекс Доу-Джонса (DJIA) представляет четверть стоимости фондового рынка США. В него входят акции 30 крупнейших компаний.

Фактически индекс показывает, как инвесторы реагируют на события, и как большая часть рынка оценивает перспективы отрасли.

На индексы могут влиять публикация корпоративных, экономических данных компаний и отчётов, внутренние и внешние события страны, экологические катастрофы.

Фондовый рынок довольно жёстко регулирует сам себя. Биржи устанавливают высокие требования компаниям, выходящим на IPO, и в принципе всем участникам рынка. Например, NYSE предъявляет к дистрибуции акций на своей платформе такие требования: акционеров полного лота (состоящего из пакета 10, 50, 100 и другого количества акций) должно быть ≥5000 по всему миру, а цена одной акции не менее $4. Помимо этого, деятельность бирж контролирует целый ряд организаций: Конгресс США, Комиссия по Ценным бумагам и Биржам (SEC), Национальная Ассоциация Брокеров-Диллеров США (NASD).

Корпорация по защите инвестора (SIPC) уберегает инвестора от внерыночных рисков и негативных последствий банкротства брокера. Если брокер обанкротится, ценные бумаги инвестора сохраняются и переводятся на другой брокерский счёт. Так что можно не беспокоиться — ваши средства будут под защитой и на рынке США.

Если же вы хотите купить иностранные ценные бумаги на Санкт-Петербургской бирже, то будете защищены российским законодательством: деятельность бирж на территории РФ регулирует Центробанк.

1. Американский фондовый рынок больше. На нём торгуется более 5000 акций и почти 2000 бумаг ETF.

2. Ликвидность. В индекс широкого рынка S&P 500 входят 505 акций. По сути, это голубые фишки – акции крупнейших корпораций с наибольшей ликвидностью. Например, Johnson & Johnson (JNJ), Apple (APPL), Intel Corp. (INTC). Для сравнения: на российском рынке голубых фишек всего 15 — Газпром (GAZP), ВТБ (VTBR), Яндекс (YNDX).

3. Прибыльные секторы в России — газ и нефть, в США этот список намного шире. Большая часть акций S&P 500 относятся к финансовому и промышленному сектору.

1. Капитализация рынка США составляет 44% мирового фондового рынка. Американские биржи NASDAQ и NYSE — самые большие биржи в мире.

2. В рамках индекса S&P 500 фондовый рынок США образуют 11 секторов. Самую большую долю занимают: информационные технологии (21%), здравоохранение (15%) и финансы (13,3%).

3. Чтобы торговать иностранными ценными бумагами на Санкт-Петербургской бирже, нужно открыть брокерский счёт, внести валюту — и можно совершать сделки.

4. На Санкт-Петербургской бирже можно купить акции индекса S&P 500 и ещё 1000 ценных бумаг.

5. Следить за состоянием рынка можно с помощью индексов: S&P 500, Nasdaq Composite Index, Индекс Доу-Джонса.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.

Как купить американские акции?

Многие не уверены в финансовой стабильность РФ, поэтому рассматривают разные варианты диверсификации портфеля. В качестве одного из методов задаются вопросом, какие акции США в 2021 году были актуальны, и какие инструменты можно рассмотреть для приобретения в 2022?

В данной статье мы рассмотрим, как торговать на бирже и купить акции американских компаний? Американский фондовый рынок привлекает инвесторов и трейдеров своей ликвидностью, прозрачностью и богатой историей. Могут ли инвестиции в США принести доход? Остановимся на 4 основных способах инвестирования в фондовый рынок США (проанализируем в особенности биржи NYSE и NASDAQ):

- ПАОСПБ.

- Выход на биржи США по субброкерской схеме.

- Инвестиции в США напрямую через Interactive Brokers.

- Покупка ETF на американском рынке акций (FXUS и FXIT).

Пройдемся по преимуществам покупки бумаг американского рынка, и в целом по перспективам этого способа вложения средств.

Плюсы американского фондового рынка

- Логичность и понятность. Площадка очищена от политики, при этом на ней нет доминирования государства и гос. компаний. В Америке рыночная экономика, а значит, что на американских акциях работает классический фундаментальный анализ. Реально изучить отчетность компании, финансовые коэффициенты и понять, какие акции перекуплены, перепроданы исходя из этого, совершать сделки. На российском рынке чистый фундаментальный анализ работает не всегда.

- Длительное существование американского рынка. Доступна хорошая история торгов для анализа. Американские фондовые индексы всегда растут на истории, встречаются просадки, коррекции. Если говорить о долгосрочных инвестициях акции компаний США являются весьма привлекательными.

Теперь приступаем к рассмотрению способов покупки акций.

Российский брокер – СПб биржа

На данный момент доступно свыше 500 акций США. Доступ ко всем торгам получают исключительно квалифицированные инвесторы, с капиталом свыше 6 млн. рублей. Неквалифицированные вкладчики получают узкий набор тикеров, но его предостаточно для создания диверсифицированного портфеля.

Порог входа – от 30 тыс. рублей. Потребуется открыть счет у брокера, который получил лицензию от ЦБ РФ на оказание брокерских услуг. Преимущество такого метода в том, что присутствует контроль ЦБ РФ, в случае появления вопросов к брокерской компании, можно отправлять претензии в ЦБ. Бумаги, приобретенные инвестором хранятся в депозитарии. Торговля осуществляется с единого торгового счета, можно покупать на индивидуальный депозит.

Налоговый агент в данном случае – брокер, он берет на себя все процессы, связанные с налоговой отчетностью. Компания списывает с клиента 13% от дохода, клиент получает дивиденды, облагаемые налогом 30%.

Российский брокер – выход на биржу США

Прямой доступ на американские площадки предоставляют только пару крупных брокеров:

Второй способ – через субброкерскую схему, через посредника. Отечественная компания не имеющая нужного для этого лицензирования не получает прямого доступа к площадке. Брокеру нужна оффшорная фирма. Заводится компания на Кипре, Белизе, и через “прокладку” фирма подключается к американской площадке, предоставляя возможность клиентам купить акции США. В договоре будет указано – при завершении сделок задействовано 3-е лицо.

Получается, что сделки заключаются от имени компании, а бумаги покупаются не на личный счет, а на счет оффшорной фирмы. Риски очевидны, самый основной – отсутствие права на дивиденды. Поскольку держателем бумаг выступает оффшорная фирма. Здесь выше комиссионные издержки, из-за непрямой цепочки сотрудничества. Из преимуществ этого метода:

- доступна торговля на понижение;

- широкий набор инструментов;

- русскоязычная техническая поддержка.

Открытие прямого счета у американской брокерской компании

Для выхода на этот рынок NYSE и NASDAQ, регистрируетесь у компании США, открываете счет и пополняете баланс. Преимущества:

- прямое сотрудничество без посредников;

- экономия на комиссии благодаря отсутствию третьих лиц;

- прозрачная схема работы;

- дивиденды;

- инвестиции застрахованы, сумма до 500 тыс. долларов будет возвращена, в случае, если фирма обанкротится.

- для открытия счета предстоит потратить много времени на сбор документов;

- денежные средства могут проверить на легальности их происхождения;

- самостоятельная ответственность за налоговые отчеты, самому иметь дело с налоговой инспекцией в РФ.

Счета для российских инвесторов для доступа на американский рынок открывает только одна фирма − Interactive Brokers. Крупная организация в США, которая работает длительное время, и бумаги этой фирмы представлены на бирже NASDAQ. С 2018 года снизился минимальный порог для начала сотрудничества с фирмой, до этого было 10 тыс. долларов, теперь нет минимального лимита.

Покупка ETF на американском рынке акций

Инвестиции в ETF фонды хороши тем, что при минимальных финансовых затратах от нескольких тысяч рублей, инвестор получает в свой портфель диверсифицированный валютный инструмент. Здесь самыми популярными считаются такие фонды, как:

- FXUS, включает в себя ТОП акции США, свыше 80% американского фондового рынка;

- FXIT.

Какой вариант выбрать для покупки лучших акций США зависит от личных предпочтений и целей. ETF фонды подходят тем, у кого небольшой капитал и присутствует желание пока что попробовать работу в таком направлении. Для консервативных инвесторов и тех, кто не хочет тратить время на сбор документов – биржа СПб оптимальное решение. Если интересует трейдинг – через субброкерскую схему можно нормально поработать. Для долгосрочных, консервативных инвестиций с накопительной целью − работа напрямую через американского брокера идеальный вариант.

Что такое CFD-контракты?

Это финансовый инструмент, контракты на разницу. Некоторые Форекс компании предоставляют возможность благодаря этим производным финансовым инструментам покупать якобы акции США. В реальности инвестор не становится непосредственным владельцем финансовых бумаг. Фирма может ввести инвестора в заблуждение. В целом CFD-контракты могут подойти в качестве актива для спекуляции. Не стоит путать с классическими инвестициями, которые были представлены ранее.

Перспективы американского рынка

На протяжении последних лет рынок США демонстрирует бурный рост, и он достиг исторических максимумов в 2018 году. Соответственно после такой динамики напрашивается коррекция, возможно в ближайшие год-два можно ожидать снижения индексов США. Ситуация уже обострилась в декабре 2019, но согласно заявлениям Трампа и аналитиков, действия будут направлены на купирование обвала рынка. Но коррекция будет в ближайшее время. Для долгосрочных инвесторов это означает, что в следующие года начнется большая распродажа на рынке, появятся неплохие уровни для пополнения долгосрочного инвестиционного портфеля.

Источник https://www.cnews.ru/articles/2020-11-12_ipo_i_chastnye_kompanii_ssha_kak_investirovat

Источник https://bcs.ru/blog/fondovyj-rynok-ssha

Источник https://investfuture.ru/edu/articles/kak-kupit-amerikanskie-aktsii