Фондовая биржа или форекс — с чего начать?

Фондовая биржа или форекс — что выбрать новичку?

Добрый день, уважаемые читатели блога Vse-dengy.ru. Перед новичками, решившими попробовать свои силы в торговле (не важно чем), а именно в трейдинге встает закономерный вопрос. А что лучше: фондовая биржа или Форекс? Если не знаете, что выбрать, то это статья для вас. Вы узнаете все плюсы и минусы валютного рынка Форекс и достоинства и недостатки торговли на фондовой бирже.

Для начала немного теории.

Валютный рынок или как его еще называют рынок Форекс, предназначен в первую очередь для покупки валют между юридическими организациями (банки, крупные компании и т.д.) — изначально торговля валют велась между ними. Сделки совершались исключительно для нужд компаний. И не о какой спекуляции речи быть не могло. Далее к рынку стали подключаться частные игроки, в надежде урвать куш из-за постоянного изменения котировок. А если появился спрос, то вскоре стали появляться и предложения. Я имею ввиду всевозможные брокерские конторы, обеспечивающие доступ для трейдеров на валютный рынок. К слову сказать, минимальный объем сделки на рынке Форекс — это 1 лот. В деньгах получается 100 000 долларов.

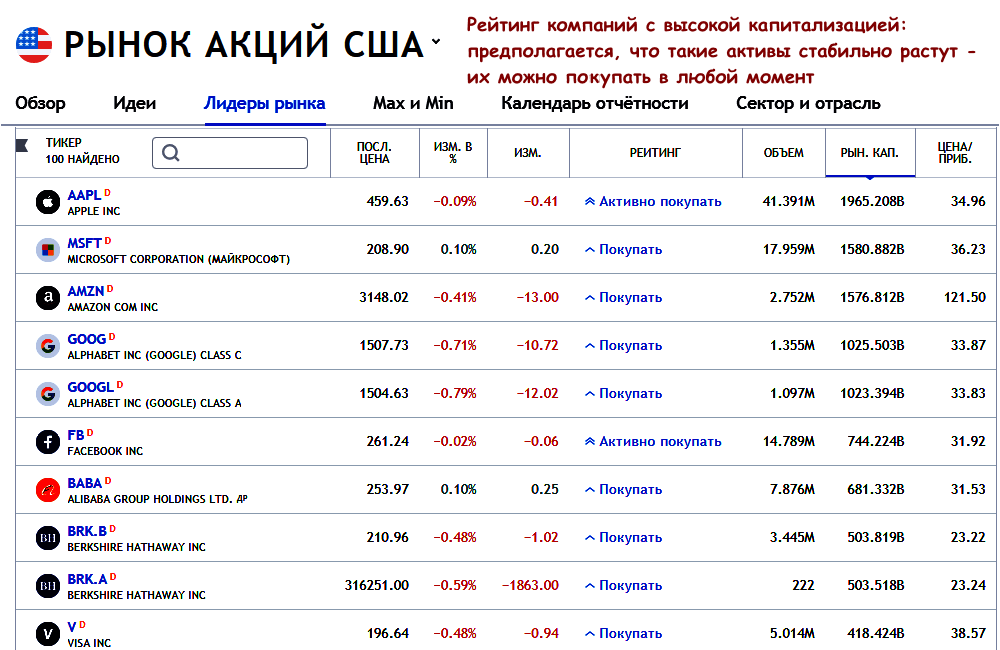

Фондовый рынок позволяет торговать акциями крупнейших компаний (голубых фишек, в нашем случае это Газпром, Сбербанк, Магнит) и акциями попроще (так называемые акции второго и третьего эшелона). Помимо этого доступна торговля облигациями, фьючерсами, опционами и много чего еще. Но не будем этим забивать вам голову.

Форекс или фондовый рынок — выбираем грамотно

Сейчас по пунктам пройдемся по наиболее важным параметрам и конце получим определенные выводы.

Минимальный депозит

Это самое первое, на что обращают внимание новички. На Форексе вы можете открыть счет имея 50-100 долларов. Некоторые брокеры предлагают вообще минимальную сумму от 5-10$ для начала торговли.

Для открытия счета для торговли на фондовой бирже нужно уже намного больше денег. Крупнейшие брокеры будут работать с вами только если у вас будет сумма не менее 30-50 тысяч рублей.

Простота и скорость открытия счета

Счет на Форекс можно открыть буквально за 5 минут и уже начать торговать. Причем практически никаких документов от вас не потребуют. Заполняйте электронную форму со своими данными и все. Вы клиент. Более крупные дилеры просят сканы ваших документов, скан заявления с вашей подписью, после этого вы проходите верификацию — это удлиняет период еще на 1-2 дня.

Открытие счета для торговли акциями занимает куда больше времени. Для начала нужно выбрать брокера фондового рынка. Далее обязательно лично посетить его офис для открытия счета. Заполнить кучу бумажек, заявлений, принести с собой документы (обычно только паспорт). В принципе сама процедура напоминает открытие вклада в банке. Далее в течение определенного срока вам открывают брокерский счет (обычно 2-3 дня, реже 5-7).

Ввод-вывод средств

Форекс- возможно несколько вариантов: банковский перевод — от 2 до 7 дней, либо зачисление средств через электронные деньги (WebMoney, Qiwi, Яндекс.Деньги и т.д.). Во-втором случае время движения денег сокращается до пары часов. Практически у всех Форекс-брокеров огромный выбор вариантов, как можно ввести-вывести деньги. Но тут есть небольшой нюанс. У каждого брокера свой курс конвертации электронных денег в реальные, для пополнения вашего счета. И как вы понимаете он не всегда выгодный. Я бы даже сказал всегда невыгодный. Плюс за конвертацию с вас возьмут определенный процент — 3-5%. Вы еще не начала торговать, а уже потеряли часть денег.

Фондовый брокер — практически только она возможность — это банковский перевод. Срок зачисления — 1-2 дня и выше. Если вы переводите деньги через банк-партнера брокера — никаких комиссий с вас не возьмут. Также и вывод — деньги обычно выводятся в течение 1-2 дней.

Надежность и безопасность

Что подразумевается под словом надежность? Это неторговые риски или сохранность ваших средств, не связанных с торговыми операциями.

Деятельность Форекс-брокеров никто не контролирует. Вы доверяете деньги неизвестно кому. По сути любой может организовать подобный сервис и привлекать деньги трейдеров. А затем в один прекрасный момент просто исчезнуть. Несколько лет назад я попадал в такую ситуацию. Торговал на Форексе и довольно успешно. Счет рос стабильно, дополнительно вносил еще деньги для еще более высокого дохода. И в один прекрасный день все исчезло. И сам брокер и мои деньги. И что делать? Куда обращаться? Компания была зарегистрирована в оффшорах на подставные лица. Мне даже было не столько жалко потерянных средств (а речь идет о сумму в несколько тысяч долларов), а затраченного времени и усилий, которые я посвятил наращиванию капитала.

Деятельность фондовых брокеров контролируется со стороны государства. Причем очень тщательно. При малейших замечаниях с их стороны брокер рискует отзывом лицензии на брокерскую деятельность.

По поводу сохранности средств. Брокер, выступает в роли посредника и не хранит деньги (или ценные бумаги) у себя. Для этого есть независимые организации, т.н. депозитарии, в которых ведется реестр движений ваших торговых операций. Так что в этом случае можно спать спокойно.

Дополнительно, при выборе брокера вы можете узнать рейтинг его надежности. И если вы выберите брокера с классом надежности ААА, то вероятность возникновения каких-либо проблем стремится к нулю.

Заинтересованность брокеров в результатах торговли трейдеров

Оба брокера являются посредниками между вами и биржей (фондовой и валютной) и получают определенную комиссию от объема ваших сделок. На этом сходства заканчиваются.

Фондовый брокер напрямую заинтересован в стабильности и прибыльности вашей торговли. Ведь чем дольше вы будете торговать, тем более высокую конечную прибыль он получит за счет комиссии.

У Форекс-брокеров все по другому. Во-первых, все ваши сделки по покупке-продаже на 99,9% никуда не попадают. Т.е. не выводятся на валютный рынок. А куда же они идут? Если вы купили пару USD/RUB, кто должен вам ее продать? Никто вам ее не продает. Все сделки с вами осуществляет сам брокер. Для чего это ему нужно? Все просто, статистика гласит, что 95% трейдеров полностью сливают свои депозиты, причем половина из них делает это уже на первом месяце торговле. И поэтому зачем брокеру заморачиваться, выводя ваши сделки на настоящий рынок. Он знает, что рано или поздно все ваши денежки достанутся ему.

Таким образом на Форексе вы играете против брокера (или брокер играет против вас). Думаю кто в итоге будет в выигрыше объяснять не стоит.

Еще быстрее слить деньги помогают кредитные плечи.

Что такое кредитное плечо? Это когда на ваши 100$ вы можете купить в 10, 100 или даже 500 раз больше. Кредитное плечо 1:100, означает, что на каждый ваш доллар брокер дает вам еще дополнительно 100$. Использования кредитного плеча позволяет значительно увеличить прибыль. Допустив, поставив свои 1 000$ и используя плечо 1:100, вы будете оперировать суммой в 100 000 долларов. И при движение цены в вашу сторону всего на 1% вы заработаете еще 1 000 (удвоите деньги). Но если цена пойдет на 1% против вас — вы полностью потеряете все.

Поэтому кредитные плечи широко используются брокерами. Чем более высокое плечо вы используете, тем быстрее вы потеряете все деньги.

Торговля, время и стратегии

На валютном рынке можно зарабатывать только одним способом, а именно активным трейдингом или спекуляцией. Не торгуешь — не получаешь прибыль. И как правило, торговля на Форекс носит краткосрочный характер. Обычно позиция открывается на несколько минут-часов, очень редко на несколько дней.

Биржа дает гораздо больше возможностей. Помимо активного трейдинга, можно использовать только инвестиции, позволяющие получать стабильный доход без вашего участия. Это покупка облигаций, дивидендных акций. Через каждый определенный период времени вам будет начисляться прибыль в виде купонных выплат от облигаций или дивидендов от акций.

Покупая акции, которые по сути являются частью работающего бизнеса, вы становитесь его совладельцем. Т.е. вы покупаете определенный актив, который имеет стоимость и постоянно будет расти в цене. Для примера посмотрите на компанию Магнит. Сеть стабильно расширяется на протяжении уже нескольких лет. За это время стоимость их акций выросла в 4 раза.

Т.е. вы можете один раз купить необходимые вам активы и просто получать прибыль. Либо совершать более редкие сделки по мере необходимости (3-4 раза в месяц), которые также при правильном подходе способны приносить вам довольно неплохую прибыль.

А что вы сможете сделать с купленными 100 (1000, 10 000) долларов? Трудно представить себе, что купив их вы будете держать их несколько лет. Для чего? А если вы еще торгуете с плечом, ту будете нести дополнительные расходы по кредиту.

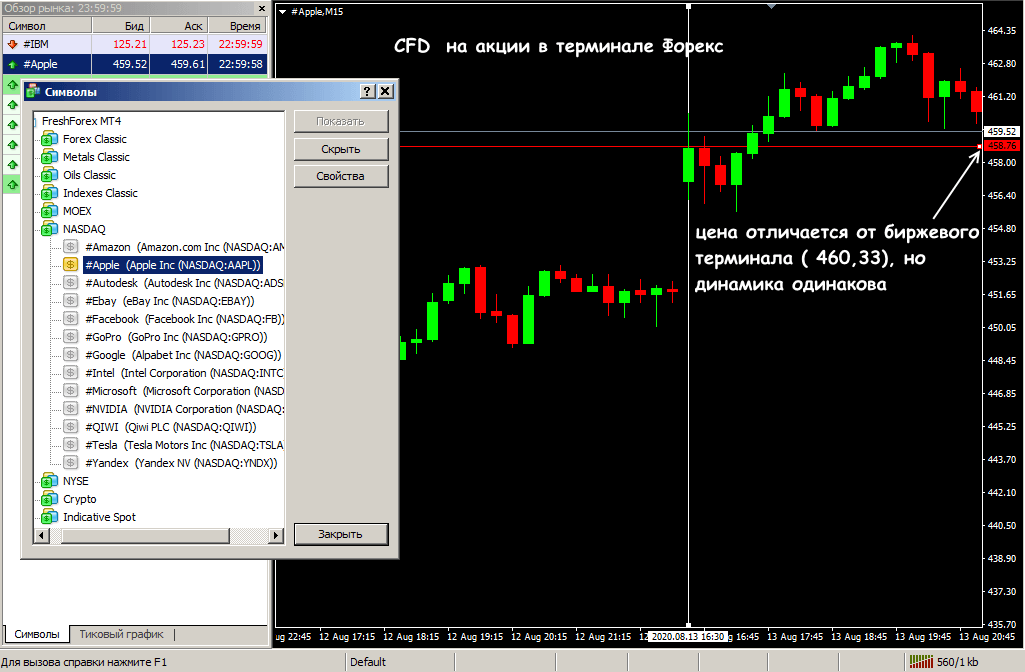

Программа торговли

В принципе разницы никакой нет. Обычно используются для валютных торгов MetaTrader, для работы с акциями программа QUIK. Обе позволяют использовать все возможности: вывод котировок, графический анализ, индикаторы и прочее и прочие.

Здесь конечно вопрос привычки и личных предпочтений. Кому-то больше нравится первое, кому-то второе. На самом деле это не важно. Каждый настраивает программу под себя (как настроить Quik и MetaTrader).

Комиссионные издержки и прочие расходы

Как вы уже поняли брокер получает прибыль в виде комиссий от ваших сделок, вернее от их объема. Чем более крупными суммами вы оперируете, тем более высокие отчисления получает брокер. Но здесь можно также не заморачиваться. Речь идет о десятых, а то и сотых долей процентов.

Например, у фондового брокера, с которым я работаю комиссия составляет 0,05% от суммы сделки. Т.е. покупая, допустим, акции Сбербанка на 100 000 рублей, вознаграждение брокера составит всего лишь 50 рублей.

У Форекс брокеров подобная картина. Только там с вас удерживается спред , который тоже составляет ничтожные суммы от сделки.

Дополнительные преимущества

Открыв специальный инвестиционный счет у фондового брокера вы можете получить дополнительно 13% от вложенных вами средств. Т.е. еще не начав торговать, вы уже будете в прибыли. Подробности можно узнать тут. .

Подводим итоги. С чего же начать новичку: выбрать рынок Форекс или сразу пойти торговать на фондовый рынок?

У меня был (да и сейчас есть) опыт торговли и там и там. Поэтому, могу посоветовать следующее.

Если вы вообще полный ноль (или около этого), но хотите попробовать свои силы, то для вас подойдет рынок Форекс. Закиньте туда 50-100 баксов и вперед. Также сразу советую мысленно попрощаться с ними. Проделав минимум телодвижений с вашей стороны, вы можете начать торговлю уже через час. Постепенно в процессе торговли вы поймете, будете ли вы этим заниматься или нет. Возможно это лишь ваше временное увлечение.

Можно конечно попробовать свои силы и не демо-счете, торгуя виртуальными деньгами. Но сразу скажу, демо-счет подходит только для изучения основ и правил торговли. Как показывает практика на демо почти все всегда выигрывают, но как только переходят на реальную торговлю, то практически сразу происходит слив всего депозита.

С чем это связано? В первую очередь с психологией. Торгуя на не настоящие деньги, вы чувствуете себе спокойно и уверенно. Но как только в ход идет реальный счет, с кровно заработанными, то вы будете себя абсолютно по другому. Поэтому, если хотите получать реальный результат, нужно торговать на реальном счете, пусть и небольшими суммами. Еще многие форекс брокеры грешат небольшим жульничеством со своей стороны в плане котировок.

Но если вы твердо намерены зарабатывать деньги или ищите выгодное вложение своих средств, то ваш выбор именно фондовый рынок. Выбирая его, вы опираетесь на долговременное сотрудничество. Можете твердо знать, что ваши деньги не исчезнут, выстраивать множество стратегий и комбинаций получения дополнительного пассивного и активного дохода.

Надеюсь, каждый для себя нашел ответ с чего начать торговлю: с рынка Форекс или фондовой биржи.

Forex OR Stocks: что удобнее в трейдинге

Обычно новички получают информационный шок, когда узнают, что во время краха британского фунта в 1992 году знаменитый Сорос торговал вовсе не валютной парой GBP/USD. И вообще не на Форекс, и практически без кредитного плеча. Более 80% его легендарных сделок в этот период были проведены на фондовом рынке. Так в чем же разница между рынками и что выгоднее для обычного трейдера?

Немного теории

Постараемся избежать стандартных определений, которые вы можете прочитать в любом учебнике, отметим только самое полезное для торговли.

Суть операций на любом рынке одинакова: одна сторона пытается подороже продать, вторая – подешевле купить, и когда эти намерения совпадают – заключается сделка. На финансовых рынках обращаются не только акции, валюты, товары, но и любые активы, отражающие финансовый интерес участников.

Сразу определимся: фондовая биржа, как основной «обменный» пункт, всегда первична − вся динамика формируется именно там. До появления технологии электронных онлайн-торгов основная часть спекуляций проходила через валютный и товарно-сырьевые сектора биржи.

Фондовый и FOREX рынки отличаются не технологией сделок, а способом формирования прибыли.

Фондовая биржа или рынок ценных бумаг в основном оперирует акциями и фьючерсами (в том числе и валютными), и в меньшей степени – иными активами. Покупка акции фактически означает денежные инвестиции в конкретное предприятие (или группу). Предполагается, что такое действие делает вас совладельцем компании и дает право получать доход от реальной деятельности, как минимум, в среднесрочной перспективе.

Если компания успешно развивается, то курс акций в конечном итоге растет, даже если происходит спекулятивное падение котировок. Придется ждать, но чтобы получать доход, продавать актив необязательно: можно получать регулярные дивиденды на пакет акций или купонные выплаты от облигаций. На падении цены акция только теряет, но не зарабатывает. Если трейдер желает зафиксировать свою прибыль, то он оставляет заявку на продажу, что значит реализовать пакет акций как товар, по цене, определяемой текущим рыночным спросом.

Форекс − децентрализованная сеть торговых площадок, где доход по сделке формируется за счет разницы в котировках цены покупки и цены продажи финансового актива. Прибыль фиксируется за счет динамики в любом направлении. Позиции на рост (покупка) и на понижение цены (продажа) равноправны, и фиксируются («закрываются») обратными сделками.

Чтобы понять, чем отличается Форекс от фондового рынка, нужно «прочувствовать» следующее:

- Все валютные объемы, которые реально необходимы для мировой и для каждой отдельной экономики – обменные операции банков, международные государственные и частные взаиморасчеты, товарно-сырьевые и иные денежные операции− покупаются/продаются/меняются через фондовые биржи или специальные финансовые каналы.

- Валютный курс на Форекс – не товар, и даже не платежное средство, а инструмент для финансовых (политических или экономических) манипуляций разного масштаба. Этим пользуются монетарные регуляторы, чтобы управлять курсом национальной валюты, спекулируют крупные банки, хедж-фонды, промышленные корпорации, частные инвесторы – исключительно для получения краткосрочной выгоды. Именно поэтому динамика цен на Форекс значительно активнее, а объемы операций превышают чисто биржевые в десятки раз – можно оценить только примерно.

Основные отличия фондовой биржи от доступного всем Форекса рассмотрим подробнее.

Режим работы и выбор актива

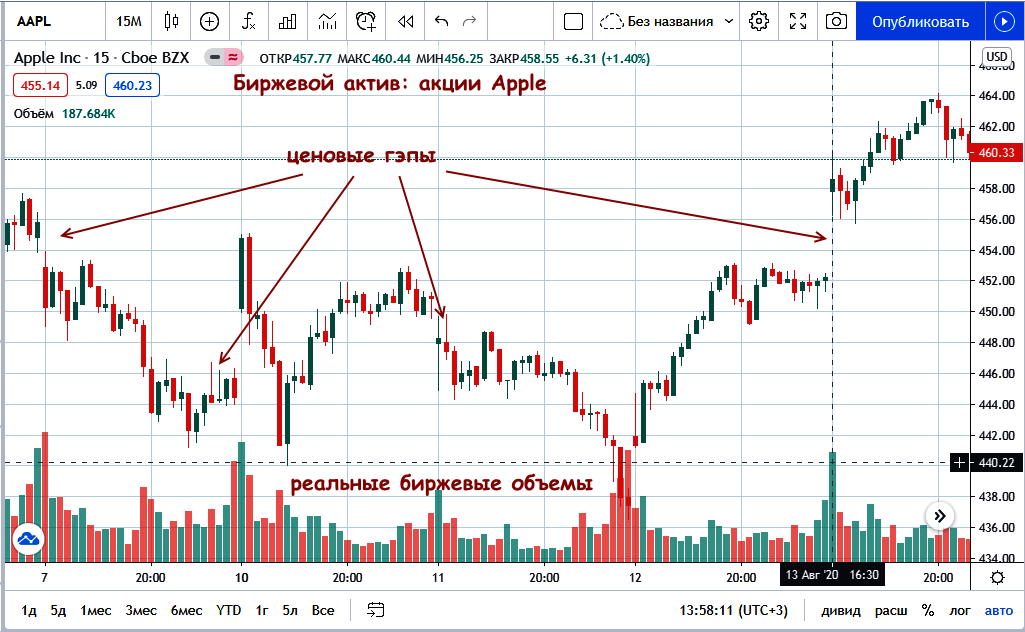

Фондовые биржи работают строго по рабочему графику, 6-8 часов в день, причем котировки перестают поступать в терминал за 1-2 часа до фактического закрытия, и нет никаких ночных сессий. Правильный выбор торговой площадки важен не только потому, что придется приспосабливаться к временным зонам. Каждая биржа имеет свой список торгуемых акций (листинг), и собрать из тысяч активов прибыльный инвестиционный портфель – нелегкая задача.

Для интрадей торговли нужен сложный технический анализ, так как большинство акций на краткосроке не дают динамики, пригодной для торговли. Среднесрочные сделки по методу «купи и держи» (для чего, собственно и нужны акции!) требуют учета множества факторов, изучения новостей, отчетности, инсайда. В прибыльном инвестиционном портфеле обычно не менее 10 активов− новичкам такой анализ явно не по силам.

Есть класс активов, который может стать серьезным аргументов в споре, что выбрать − Форекс или фондовый рынок. Это биржевые индексы – S&P500, DDJI, Nasdaq, DAX − стабильно ликвидные и волатильные инструменты.

В терминал Forex котировки поступают круглосуточно с перерывом на два дня выходных, гораздо проще определиться с активами, техническими инструментами и фундаментальной информацией. И главное – можно заработать и на росте, и на падении.

Если раньше понятию FOREX всегда ставили в соответствие фразу «валютный рынок», то сейчас это уже не совсем верно. Операции с валютными парами и криптой все также составляют более 70% объема всех Форекс-сделок, но сегодня на этом рынке торгуются CFD-аналоги всех видов активов – акции, товары, сырье, индексы, деривативы и прочее. Цена может иметь минимальный люфт по сравнению с биржей, но общая динамика полностью сохраняется, конечно, если вы выбрали надежного брокера. Это дает возможность работать с фондовым активом из привычного торгового терминала, например, MetaTrader или NinjaTrader, и применять все технические инструменты, включая автоматическую торговлю.

Контроль и регулирование

Фондовые брокеры всегда имеют государственные лицензии и жесткий финмониторинг со стороны регулирующих органов, например, таких как SEC, CFTC и NASD в США. В любой проблемной ситуации биржа рискует потерять лицензию и доверие клиентов, поэтому в большинстве ситуаций права инвесторов защищены, стандарты торговли и финансовая дисциплина соблюдаются, недобросовестная конкуренция пресекается. Как правило, фондовый брокер является налоговым агентом и сам заплатит налоги за операции участника.

Фондовые биржи жестко придерживаются принципа «знай своего клиента», поэтому открытие торгового депозита для работы с акциями требует тщательной проверки документов и может занимать 5-7 дней. Причем малейшие сомнения в достоверности информации или законности происхождения вашего капитала будут трактоваться в сторону отказа в сотрудничестве.

Форекс рынок не имеет центрального регулятора, что означает низкий уровень контроля и высокий риск махинаций. Оффшорная регистрация большинства брокеров только усугубляет негативные последствия. Счет на Форекс открывается за несколько минут, пополнить депозит и начать торговать можно практически без проверки документов. Верификация может вообще производиться только при первом выводе денег с депозита. Налоги с операций – забота клиента, брокер этим не занимается.

Сейчас уже есть Форекс-брокеры, которые имеют официальную регуляцию, входят в систему страхования вкладов и в программу борьбы с нелегальными доходами, так что если вы правильно выбираете себе партнера (см. рейтинг), то вам не важно, Форекс или фондовый рынок – торговля будет максимально надежной.

Расходы и доходы

Фактически и биржевой, и Форекс-брокер являются посредниками между трейдером и торговой площадкой, и получают за это некую плату. И чем серьезнее регуляция, чем больше обязанностей берет на себя брокер, тем больше затрат на обслуживание сделок вы должны предусмотреть в своем манименеджменте.

Рынок Форекс предоставляет клиентам маржинальную торговлю с кредитным плечом, что позволяет оперировать на рынке гораздо большими суммами, чем клиент имеет в реале. Кредитное плечо предлагается в диапазоне от 1:10 до 1:5000, что позволяет открывать сделки на депозите от $1-5.

С каждой сделки на Форекс-брокер берет спред – разницу между ценами bid и ask , а на некоторых активах − еще и комиссию. Тарифы обычно привязаны к типу торгового счета, но в любом случае они значительно ниже, чем для фондовых сделок.

На фондовом рынке чаще всего вообще нет кредитного плеча, или же предлагается минимальный леверидж − от 1:2 до 1:10, как правило – динамический. Простыми словами, вы фактически торгуете только на реальные деньги, никакого кредита биржа вам не дает. Именно поэтому порог входа в биржевые торги очень высок – от $2500. Брокер берет комиссию за доступ к рынку, комиссию с оборота по сделкам (чем больше объем, тем меньше процент), комиссию за ведение счета, за ввод-вывод средств. В результате такие расходы могут превышать аналогичные форекс-затраты в несколько раз.

Инвестор против спекулянта

Как бы не убеждали вас различные «гуру», но путь, который кажется более простым (в нашем случае − Форекс), не всегда дает лучший результат (то есть − больше денег). Даже если выбрали для себя более спекулятивный рынок, то вы все равно должны понимать, как формируется биржевая цена и почему основную динамику все-таки определяют фондовые площадки. Выбор типа рынка напрямую зависит от ваших торговых целей. Риск при неправильном рыночном поведении примерно одинаковый.

Учтите, Форекс – рынок достаточно «молодой», а потому вся доступная нам классическая литература ориентирована именно на биржевую торговлю. Некоторые технические приемы устарели, некоторые изначально не применимы к современным активам, поэтому относитесь к ним критически. По крайней мере, четких рекомендаций, чем лучше Forex в сравнении с биржей, вы там точно не найдете. Спрашивайте совета у современных «классиков», практикующих спекулятивную торговлю.

Торгуйте только то, что хорошо понимаете. Чтобы драться с биржевыми монстрами, нужно солидные деньги, крепкие нервы и еще более серьезный опыт. Для новичков нет проблемы, что выбрать: изучайте теорию и отрабатывайте стратегию и тактику прибыльный опыт на малых депозитах Форекс.

Фондовый рынок − для уверенных в себе профессионалов, которых не пугают высокие транзакционные расходы и жесткие биржевые требования, именно поэтому успешных трейдеров там гораздо больше.

Рискните диверсифицировать капитал и торговые методики: попробуйте применить свои навыки на разных рынках – это поможет сделать более обоснованный выбор.

Основные отличия Форекса и фондового рынка – руководство для начинающих трейдеров

Люди, которые желают зарабатывать деньги на торгах валюты или акций, обычно мало разбираются в принятой терминологии или понятиях. Как правило, ориентируются они на рекламные ролики и статьи, где изложены конкретные моменты технического либо фундаментального анализа или показана привлекательность трейдинга. Мы же предлагаем сегодня обзорный материал, посвященный сходству и различиям двух основных рынков – фондового и Форекса, приведем список их особенностей и преимуществ. Таким образом, любой новичок сможет выбрать наиболее подходящий для себя вид трейдинга, и далее уже изучать специальную литературу по стратегии торговли.

Трейдинг как вид работы – в чем его суть и где торговать?

Трейдинг как вид заработка появился много веков назад, с возникновением первых бирж. Спекулянты прямо в их залах целыми днями продавали и покупали акции, ценные бумаги, облигации, драгоценные металлы или даже вполне реальные товары (например, зерно), стремясь получить выгоду на разнице цен в определенные моменты времени. Стоит заметить, что, хотя биржевые спекуляции и были весьма распространены, до конца 20 века доступ к их проведению имел четко ограниченный круг людей. Существовали даже определенные понятия – «трейдер в яме» и «трейдер в зале» характеризующие профессионализм, размер заявок и успешность торговца (мелкие биржевики ради экономии занимали место на полу – в «яме», более крупные могли купить место повыше, с лучшим обзором и доступом к мониторам).

Все изменилось с распространением Интернета – на сегодняшний день каждый, кто имеет доступ к Сети, получает возможность стать «трейдером у монитора» и не выходя из дому участвовать в торгах на крупнейших российских и международных биржах, играть на котировках валют, становиться владельцем акций крупнейших компаний мира. Для этого требуется только выбрать надежного брокера или дилинговый центр, заключить с ним договор и разместить на депозите средства, которые впоследствии будут использоваться для приобретения ценных бумаг или других инструментов.

По сути, трейдинг – это торговля любыми фондами, будь то валюта или акции, с целью получения прибыли. Вы, руководствуясь собственной стратегией, скупаете или продаете инструменты, за счет чего выигрываете на разнице цен. Для того чтобы торговля была успешной, изначально нужно определиться с тем, что вам ближе и интересней – игра на котировках валют либо скупка акций.

Форекс и фондовая биржа – основные площадки для трейдинга

Трейдинг – это отличная возможность упрочить или увеличить свой доход которая для многих превращается из дополнительного заработка в основную занятость. Дело в том, что профессиональный и опытный торговец, имеющий четкую стратегию и внушительную сумму депозита, может получать от сделок на бирже прибыль гораздо выше среднемесячного российского заработка. Правда, для этого требуется постоянное обучение, серьезный подход к делу и заинтересованность в таком виде заработка, но и результат оказывается весьма впечатляющим.

Сегодня для торговли открыты следующие инструменты:

- Ценные бумаги (акции компаний, облигации) – трейдер покупает на фондовой бирже акции по низкой цене, а продает по высокой, за счет чего получает доход, либо просто инвестирует в растущие акции;

- Валюта, а точнее – валютные пары, на колебаниях курсов которых относительно друг друга можно получать прибыль;

- Различное сырье (зерно, драгметаллы, цветные металлы, нефть, продукты, скот и т.д.) на специальных товарных биржах;

- Деривативы и фьючерсы – то есть ведется торговля контрактами на поставку товаров.

Доступ к международной торговле валютой дает рынок Форекс, к остальным инструментам – фондовая биржа (в России это Московская биржа – результат слияния крупнейших игроков, ММВБ и РТС). Прежде чем начать торговать, необходимо выбрать нужные инструменты и получить доступ к возможностям той или иной биржи.

Стоит заметить, что в полностью удаленном режиме («трейдер у монитора»), который и интересует большинство начинающих торговцев, по сути возможны только торговля валютой, акциями компаний и облигациями, реже частные торговцы интересуются драгоценными металлами, фьючерсами на покупку акций. Дело в том, для индивидуальных трейдеров прямой доступ на биржу недоступен – для этого нужно заключить договор с профессиональным брокером (зарегистрированной компанией, имеющей право на ведение биржевых сделок). У каждого такого посредника определен четкий перечень инструментов, к которым он имеет доступ, и чаще всего сырье на товарной бирже, деривативы или более редкие фонды в этот список не входят. А это значит, что частный клиент брокера также не будет иметь возможности вести торговлю с их использованием.

Окончательный выбор инструмента для торговли, а соответственно – и биржи, напрямую зависит от личных желаний трейдера, выбранной стратегии и других факторов:

- Отведенное на торговлю время суток;

- Предпочтение технического или фундаментального анализа;

- Есть ли глубокие знания в каких-то биржевых инструментах;

- Выбранная методика проведения сделок;

- Долгосрочность перспектив;

- Желание инвестировать в стабильные фонды или, напротив, извлекать максимальную прибыль из многочисленных рискованных сделок.

Чтобы ответить окончательно на вопрос, Форекс или фондовая биржа, познакомимся ближе с особенностями этих площадок.

Форекс – торговля валютой в режиме «онлайн»

В России широко бытует мнение, что Форекс появился совсем недавно, в эпоху активного разития Интернета, и предназначен исключительно для онлайн-торговли через удаленные терминалы. Однако это не совсем так – изначально Форексом называлась межбанковская международная валютная биржа, на которой и производилась основная торговля. Работает Форекс с 70 годов 20 века, но справедливости ради заметим, что известность и рост объемов в миллионы раз он обрел именно благодаря Интернету, когда любой трейдер из самой удаленной точки мира стал способен в режиме реального времени проводить сделки с валютой.

Главные характеристики рынка Форекс:

- Это внебиржевой рынок, а значит, довольно свободен и не ограничен жесткими рамками законодательства;

- Суть торговли состоит в выборе одной из многочисленных валютных пар и дальнейшей игре на изменении их котировок относительно друг друга;

- Активы на Форексе не имеют «физического» воплощения – а это значит, что вы не сможете обменять принадлежащие вам виртуальные тугрики, кроны или юани на настоящие банкноты;

- Работа на Форексе ведется круглосуточно;

- Клиент получает доступ к торговому терминалу после открытия депозита у одного из брокеров рынка Форекс. Последний также предоставляет ему кредитное плечо, возможность проведения технического анализа, новостные и справочные материалы, необходимое обучение;

- С дохода, полученного на Форексе, необходимо уплачивать НДФЛ в размере 13%. При этом налоговой базой является разница между выведенными и размещенными на счете средствами за налоговый период. Пока ваш доход остается на депозите, необходимость уплачивать налог не возникает (хотя декларацию сдать все же придется).

Форекс, пожалуй, самая известная и популярная на сегодня площадка для онлайн-торговли валютой, хотя подобные торги проводят все без исключения фондовые биржи. Трейдерами этого рынка являются физические и юридические лица многих стран, а также банки, инвестиционные группы, брокеры и дилинговые центры. Привлекают торговцев большой ассортимент валютных пар, высокая доходность сделок, значительное кредитное плечо, простота управления счетом. Кроме того, законодательство в области валютной торговли (особенно российское) несовершенно, и позволяет находить множество лазеек для снижения налогового бремени и ответственности.

Преимущества и недостатки Форекса

Чтобы разобраться, насколько для вас привлекателен Форекс, необходимо уяснить, в чем состоят его особенности. Начнем с преимуществ этого валютного рынка:

- Круглосуточный режим работы позволяет торговать валютой из любой точки мира в свободное время – это очень удобно, особенно если Форекс не является вашей основной занятостью, и ему отводится всего пара часов в сутки;

- Обучиться основам работы достаточно просто – есть много образовательных программ и учебных материалов, в большинстве своем бесплатных;

- Есть возможность выбирать любые пары валют, в том числе довольно экзотических. Это очень важно, если вы обладаете глубокими знаниями экономики каких-то стран;

- Разнообразие брокеров дает возможность выбирать наиболее привлекательные условия работы и тарифы;

- Форекс – отличный старт для начинающих трейдеров, так как он довольно прост и не требует больших вложений на первых этапах;

- Большое кредитное плечо (до нескольких тысяч к одному) позволяет зарабатывать даже при небольшом депозите;

- Высокая прибыльность сделок – вот то, что привлекает на Форекс трейдеров. Прибыль может достигать даже тысячи процентов за небольшой период.

Казалось бы, выбор очевиден – Форекс прибыльный, простой и интересный рынок валюты. Однако у него есть существенные недостатки, о которых следует помнить:

- При всей кажущейся простоте эффективная работа на Форексе требует глубоких знаний как фундаментального, так и технического анализа – причем даже в этом случае вы не застрахованы от случайностей и финансовых кризисов в том или ином государстве, приводящих к обвалу национальной валюты;

- Рискованность сделок на Форексе значительно выше, чем при торговле другими фондами – слишком велика зависимость от внешних факторов. В результате Форекс превращается во что-то вроде интеллектуальной игры, а не источника стабильного заработка;

- Большинство брокеров – это оффшорные компании, за счет чего возрастает риск потери средств, увеличивается возможность мошенничества. Клиенту в случае спорных ситуаций очень сложно отстоять свои права;

- При высокой прибыльности удачных сделок велика возможность значительных убытков, так как скачки валюты могут быть неожиданными и очень резкими;

- Форекс не подходит для инвестиций и долгосрочных стратегий – для получения прибыли необходимо уделять ему много времени, постоянно совершая кратко- и среднесрочные сделки (они могут исчисляться сотнями за день);

- Отсутствие физического воплощения активов приводит к некоторой неуверенности и «шаткости» состояния трейдера.

Фондовая биржа – если хочется, чтобы активы имели физическую форму

Фондовая биржа (в России речь чаще всего идет о Московской бирже ) – это огромная торговая площадка, на которой ведется торговля всеми доступными фондами – начиная от акций и валюты и заканчивая керосином, сахаром-сырцом и необработанным хлопком. На такой бирже работают тысячи брокеров и дилинговых центров, стремящихся либо инвестировать в наиболее доходные активы, либо получить прибыль от активных спекуляций инструментами.

К главным особенностям фондовой биржи можно отнести:

- Строгое государственное регулирование всех аспектов работы биржи и ее игроков;

- Возможность перевести в «физическую» форму большую часть приобретаемых фондов – например, заказать купленные акции в бумажном виде;

- Сложную и разветвленную структуру работы;

- Определенный график работы – торги можно производить только в то время, когда биржа открыта;

- Возможны как самостоятельная скупка акций, так и приобретение пая в ПИФе – то есть передача денег в доверительное управление;

- Доход облагается НДФЛ, базой для исчисления является разница между «продажной» ценой актива и его стоимостью на момент покупки, также вычитаются расходы по сдерке (комиссии брокера);

- Посредники на фондовой бирже проходят обязательно лицензирование и проверки, к ним предъявляются жесткие требования, практически исключающие риски мошенничества;

- Множество инструментов для долгосрочного инвестирования (драгметаллы, ценные бумаги).

Таким образом, фондовая биржа представляется более надежной структурой, чем Форекс, однако требует абсолютно другого подхода и глубоких знаний (либо передачи средств в доверительное управление).

Преимущества и недостатки фондовой биржи

Поговорим о том, какими привлекательными сторонами обладает торговля на фондовой бирже:

- Ее выбирают крупные солидные инвесторы как надежный способ вложения средств;

- За счет государственного регулирования риск обмана и мошенничества минимален;

- Отлично подходит для долгосрочных вложений (например приобретение акций крупных компаний приносит дивиденды и не требует постоянной работы в терминале);

- Брокера выбрать достаточно просто – независимые компании постоянно обновляют рейтинги самых надежных и прибыльных посредников;

- Огромное количество инструментов дает возможность выбора;

- При обдуманном и адекватном поведении трейдера риск значительно снижается и несопоставим с убытками, которые можно получить на Форексе.

Теперь поговорим о недостатках:

- Фондовая биржа не дает эффекта быстрого обогащения – даже самые успешные трейдеры не получают сотни процентов прибыли за считанные дни;

- Кредитное плечо, как правило, не больше 3:1, а значит, суммы депозитов должны быть весьма значительными для получения весомого дохода;

- Режим работы ограничен – вам не удастся торговать на бирже в выходные, по ночам.

Что выбрать новичку?

Как мы видим, и фондовая биржа, и рынок Форекс имеют свои особенности, преимущества и недостатки. Каждая из этих площадок по-своему хороша и подходит для конкретных целей.

Выбор Форекса оптимален, если:

- Вы только знакомитесь с трейдингом – здесь есть возможность поработать на демо-счете либо с минимальными суммами депозитов. Он довольно прост в освоении и не требует специальных знаний;

- Вы стремитесь к быстрому обогащению – прибыльность сделок на Форексе может превышать все разумные пределы. Однако не стоит забывать о разумной осторожности;

- Вы относитесь к торговле как к азартной игре – на фондовой бирже такой подход попросту невозможен;

- Вы собираетесь совершать большое количество краткосрочных сделок, фиксируя прибыль на определенном значении, и не хотите инвестировать в крупные, но мало растущие фонды;

- Вам важен график работы торговой площадки – Форекс доступен круглосуточно.

Фондовую биржу стоит выбрать, есть:

- Вы стремитесь минимизировать риски и не готовы к большим убыткам – но при этом не гонитесь за сверхприбылями;

- Вам нужны долгосрочные инвестиции в акции солидных компаний;

- Вы хотите получить стабильный источник дохода (в особенности пассивного);

- Вы обладаете глубокими знаниями в области технического и фундаментального анализа которые готовы применять на практике – хотя на Форексе аналитические инструменты тоже используются, воля случая может быть выше их законов.

Выводы

Итак, индивидуальному трейдеру в России предлагается либо торговля фондами на бирже, либо игра на котировках валют. Окончательный выбор зависит от возможностей и знаний начинающего трейдера. Общее правило таково – если нужны краткосрочные вложения и получение большой прибыли, то лучше выбрать Форекс, при необходимости инвестировать и получать стабильный доход нужно отдать предпочтение фондовой бирже. Успешные трейдеры совмещают работу на обеих площадках, аккумулируя весь положительный эффект.

Источник https://vse-dengy.ru/fondovaya-birzha-ili-foreks-chto-vyibrat-novichku.html

Источник https://binaryvip.ru/forex/chem-otlichaetsya-forex-ot-fondovogo-rynka/

Источник https://bankstoday.net/last-articles/osnovnye-otlichiya-foreksa-i-fondovogo-rynka-rukovodstvo-dlya-nachinayushhih-trejderov