20 лучших российских акций 2020 года. Рейтинг РБК | РБК Инвестиции

Как выбирать российские акции 2020

В сети множество советов, как правильно выбирать активы для инвестирования. И в случае с новичками чаще всего речь идёт об облигациях, ПИФах и других консервативных инструментах. Но всё это не подходит инвесторам, чьи цели требуют более быстрых результатов. Да, очевидно, что платой за скорость будет риск, но давайте рассмотрим акции — они безопаснее других, более опасных инструментов.

Акция — ценная бумага, дающая владельцу ограниченное право на управление капиталом компании. Это значит, что вы вложили деньги и получите доход, если у эмитента акции всё будет хорошо. Доход будет выше у того предприятия, где быстрее и прибыльнее идёт развитие. Если компания — гигант, то свой пик она уже миновала. Если компания — стартап, своего пика она вообще может не увидеть. Поэтому нужно искать предприятия, которые уже встали на рельсы и имеют значительный потенциал. Как правило, для стимулирования интереса инвесторов компании публикуют анонсы о том, чем и как они планируют заниматься в ближайшее время. Оценка этого потенциала — трудоёмкая, дорогостоящая и очень ценная работа. Поэтому за такими анонсами и оценками нужно следить, читать и учиться фильтровать информацию. Фильтр — это важно. Если компания анонсирует запуск электрокара и выход на российский рынок, стоит подумать, много ли в России заправок (зарядок) для таких машин, собирается ли кто-либо исправлять эту ситуацию, а также, как говорит мой коллега, что будет при −20? А ничего не будет, затея обречена на провал. Вывод: акции — не интересны.

Итак, стабильные компании с потенциалом и хорошими анонсами.

ПАО « Газпром » — господдержка и множество анонсов о запланированном развитии новых направлений, по которым уже идёт работа. Инвестировать стоит. Оптимально — на пять лет, т. к. планы устанавливаются на такой временной интервал. Внутри этого периода постоянно будут взлёты и падения ввиду высокой политической активности и участия бизнеса в международных отношениях. Чтобы извлечь максимальную прибыль — следите за рынком и пользуйтесь теханализом.

« Яндекс » — регулярно открывает маркет-плейсы смежного с основным бизнесом характера и анонсирует новые проекты. Срок инвестиций — три года, в течение которых будут скачки цен, т. к. бизнес привязан к циклам человеческой активности (сезонным). Для любителей теханализа — обратите внимание на постоянные пресловутые «флажки».

ГМК « Норильский никель » — шикарная история, стабильность за счёт заинтересованных инвесторов с государственной поддержкой. За два года получите отличный результат и приятные дивиденды. Внутри срока не дёргайтесь.

ПАО « Московская биржа » — чисто дивидендная история супер-маржинального бизнеса на ровном месте. И в кризис, и в холод, и в жару будет прибыль. Не будет, только если на фондовом рынке никто не будет торговать. Реально? Нет. Изучите календарь дивидендов и покупайте строго перед выплатами.

ПАО « Детский мир » — акции почти не двигаются в течение года, уникальных направлений развития нет, но перед новогодними праздниками есть скачок уже несколько лет подряд. Покупаете перед праздниками (ноябрь), продаёте — после. Особо алчным можно купить в октябре. Видимо, подарки деткам относятся к категории товаров первой необходимости, как еда и бытовая химия. Возможно, скачок будет при буме рождаемости. Но на это пока рассчитывать не стоит.

ПАО « Сбербанк » — мощная господдержка. Срок инвестирования — пять лет. Можно и дольше. В идеале купить и забыть, и не трогать, даже если увидите просадку. Отличный вариант, если вы таким образом копите на образование детей.

Если вы непрофессионал, не смотрите на акции « Магнита », « Ленты » и других ритейлеров, т. к. они часто реинвестируют прибыль в обновление сетей и их рост. Фильтр такой информации потребует от вас прокачанных навыков оценки инвестиционного потенциала.

Если вам нужен результат как можно быстрее, используйте теханализ.

Если у вас есть возможность три года не выводить вложенные средства, откройте индивидуальный инвестиционный счёт и выберите тип вычета, где полученная прибыль не облагается налогом.

Озвученная выше информация является мнением частного инвестора и не является инвестиционной рекомендацией.

Кстати, открыть свой первый брокерский счёт можно прямо на нашем сайте. А с программой лояльности O. InveStore! вы можете получать бонусы и кэшбэк за торговлю на бирже!

20 лучших российских акций 2020 года. Рейтинг РБК

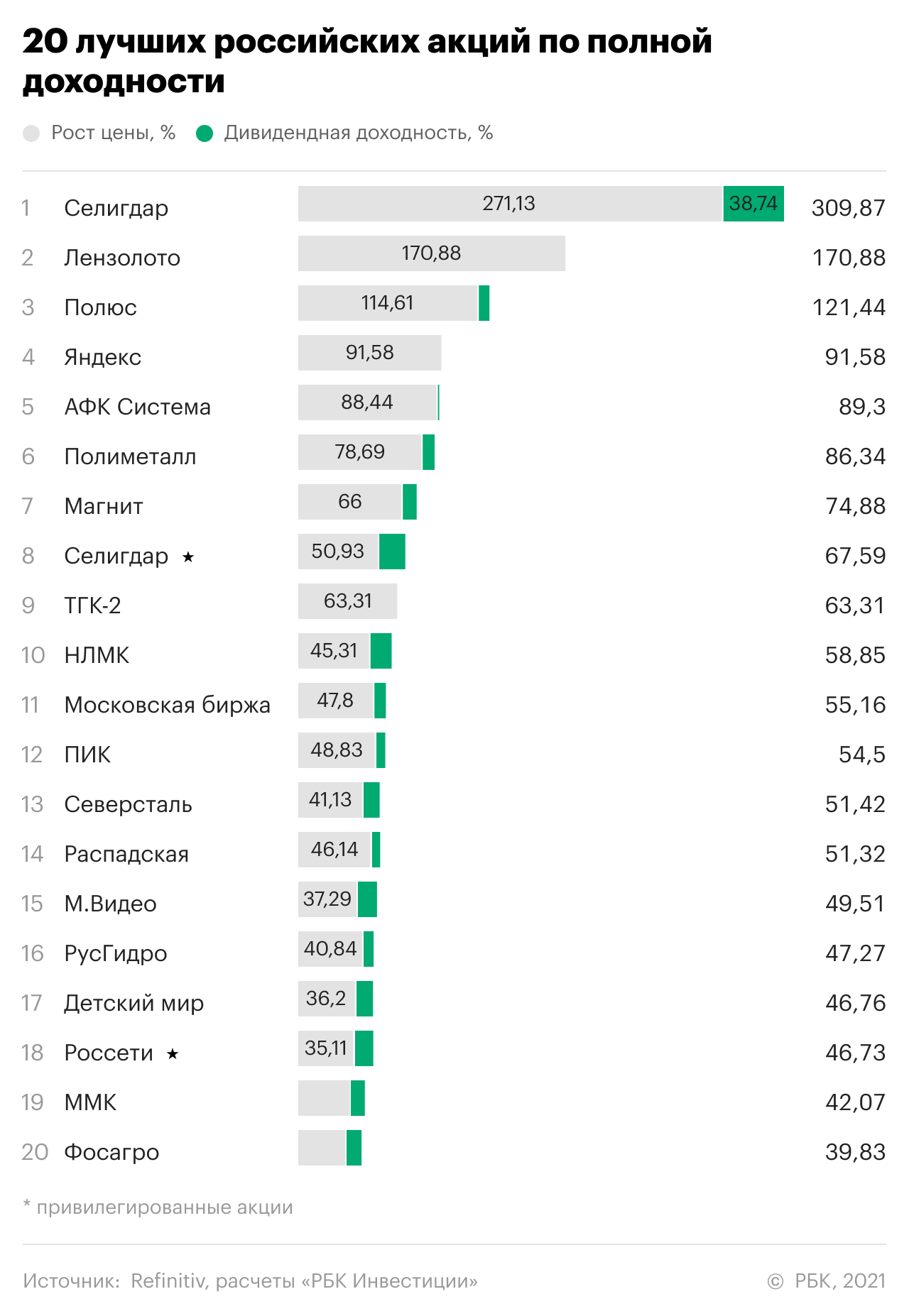

Чтобы выбрать лучшие бумаги, мы соотнесли котировки ценных бумаг в конце 2020 года с котировками на конец 2019 года. При этом учитывались и дивиденды , которые инвесторы получили по этим акциям в течение прошедшего года.

Акции были выбраны из числа торгуемых на Московской бирже и которые можно купить в каталоге «РБК Инвестиции» за российские рубли.

В среднем, инвестиции в биржевые российские акции принесли доходность 14,8%. Именно на столько вырос по итогам 2020 года индекс полной доходности Московской биржи — с 5 184,22 пункта до 5 952,77 пункта. Индекс полной доходности учитывает, как стоимость акций, так и сумму выплаченных по ним дивидендов.

При этом, лучшие бумаги российских компаний принесли инвесторам в 2020 году более значительный доход. Средняя доходность топ-20 российских акций составила 80,9%. А лидеры принесли инвесторам еще больше.

Доход от вложений в акции золотодобывающей компании «Селигдар» составил 309,9%. А занявшие 20-е место акции «Фосагро» обеспечили доход всего в 39,8%. Но и это значительно лучше любого банковского вклада.

Первые три позиции нашего топа заняли акции золотодобывающих компаний, так как в год пандемии COVID-19 золото, как защитный актив, пользовалось повышенным спросом. Всего в топ-20 вошло пять акций золотодобытчиков. Кроме того, в лучшую двадцатку вошли три бумаги компаний черной металлургии, три акции торговых сетей, три акции энергетических компаний. Также среди лучших акций есть бумаги представителей IT, финансового сектора, девелопмента, горной добычи, производителя удобрений и одного многоотраслевого холдинга.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Только по трем из 20 акций в прошедшем году не выплачивались дивиденды . Но если посмотреть на составляющие доходности, то основной доход инвесторы получили благодаря росту котировок. Если отдельно составить рейтинг 20 самых подорожавших акций каталога, то он будет мало отличаться от топ-20 по полной доходности.

В число 20 акций, показавших наибольший рост котировок, вошли бумаги «Ленты», и не попали акции «Фосагро». Это единственное различие списков.

Средний прирост 20 самых подорожавших акций составил 72,2%. Для сравнения индекс Московской биржи вырос за год на 8%, c 3 045,87 пункта до 3 289,02 пункта. При этом в начале 2021 года акции продолжили рост, индекс Мосбиржи прибавил за это время еще 6%. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

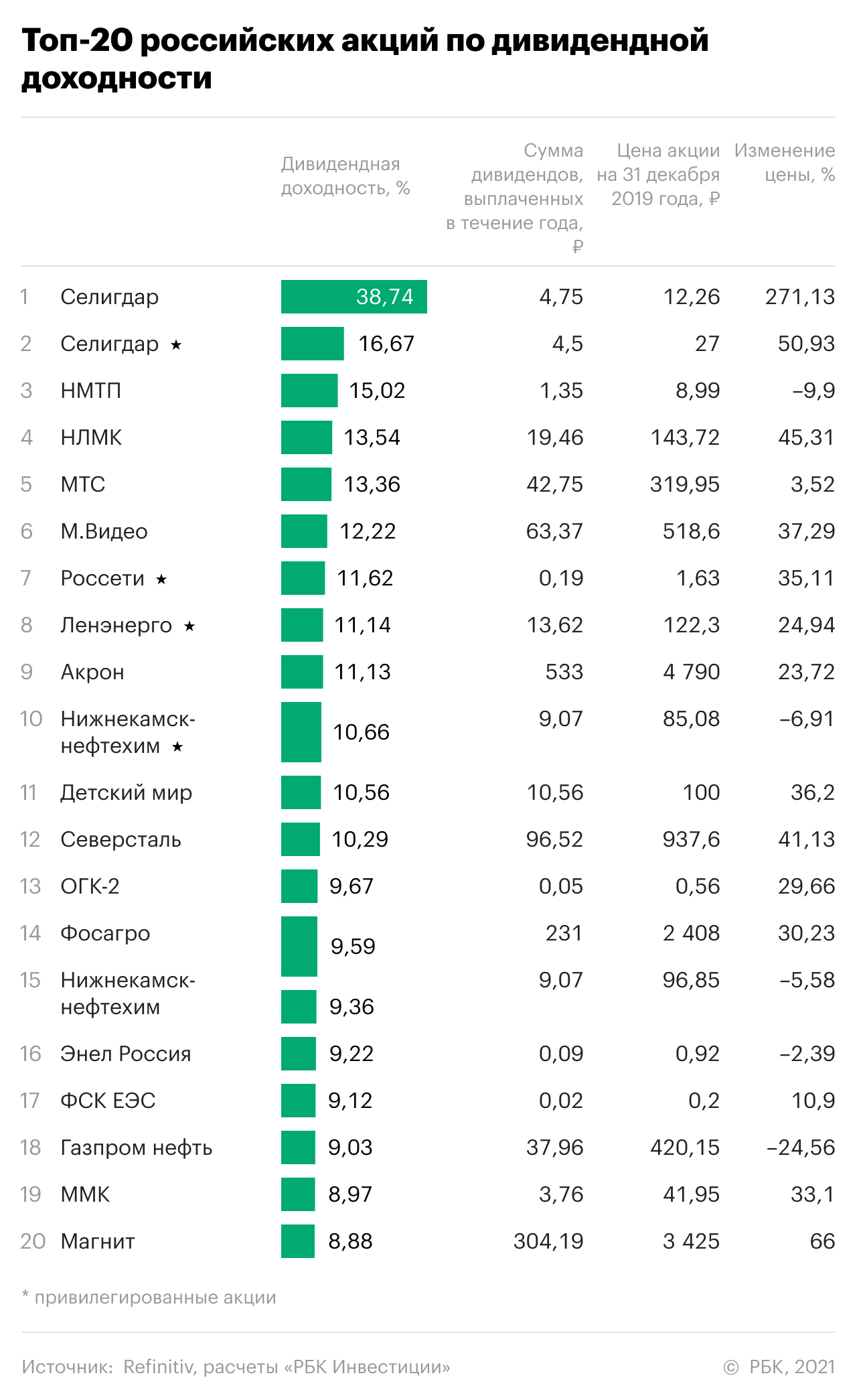

То, что «Фосагро» выплачивает дивиденды — причем доходность суммарных выплат 2020 года составила 9,6%, позволило акциям производителя удобрений вытеснить бумаги «Ленты» из итогового топа.

Выплата дивидендов не просто приносит инвестору некий дополнительный доход. Топ-20 акций по лучшей доходности дивидендных выплат в среднем обеспечил дивдоходность в среднем на уровне 12,4%. Но, во многих случаях, именно привлекательная дивидендная доходность становится причиной роста котировок. Сравнение топ-20 по полной и по дивидендной доходности показывает, что списки совпадают наполовину.

Десять бумаг — акции «Селигдара» (обыкновенные и привилегированные), «Магнита», НЛМК, «Северстали», «М.Видео», «Детского мира», «Россетей» (привилегированные), ММК и «Фосагро», присутствуют в обоих топах. Это позволяет говорить о том, что связь между дивидендной доходностью и ростом биржевых цен на эти бумаги не случайна.

В то же время акции НМТП, «Нижнекамскнефтехима» (обыкновенные и привелигированные), «Энел Россия» и «Газпром нефти» вошли в топ-20 по дивидендной доходности. Но дивидендный доход был значительной мере «съеден» снижением котировок. В случае «Газпром нефти» падение котировок даже превзошло прибыль от полученных дивидендов. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

На какие бумаги фондового рынка стоит обратить внимание в 2020 году

Приветствую, друзья. Пожалуй, одним из самых распространенных способов инвестирования на фондовом рынке является приобретение ценных бумаг компаний, которые выплачивают дивиденды.

Сегодня мы поговорим о том, какие акции покупать в 2020 году, по моему мнению, может быть наиболее перспективно, в виду хорошей дивидендной политики и потенциала роста самой бумаги.

Некоторые из этих бумаг уже присутствуют в моем публичном портфеле в рамках ИИС у брокера Финам . Другие же я рассматриваю для покупки и жду подходящего момента для входа.

Если у Вас еще нет брокерского счета, то приобрести акции можно через официальный интернет магазин брокера Финам по кнопке ниже:

Купить акции онлайн

Другими, наиболее популярными и удобными для старта брокерами, сейчас являются Тинькофф и Сбербанк (по ссылке представлен их сравнительный обзор).Тинькофф , кстати, в декабре 2019 года уже обогнал Сбербанк по количеству новых активных клиентов: +37 тыс. человек за месяц, у Сбера было всего 17к.

О дивидендах

Когда инвестор покупает на бирже дивидендные акции, он становится акционером и компания периодически начисляет ему долю от своей прибыли. Дивиденды – это и есть определенная часть прибыли компании, которая распределяется между акционерами.

Процедура и условия начисления вознаграждения прописываются в уставе компании, в том числе периодичность выплат. Как правило, прибыль начисляется раз в год. Реже каждые полгода, либо раз в квартал.

Сведения о дате выплаты и размере дивидендов на одну акцию становятся известны за пару месяцев до закрытия реестра, срок которого определяется собранием акционеров компании.

Чтобы получить дивиденды, достаточно приобрести бумаги за два рабочих дня до даты закрытия реестра.

К примеру, если оно назначено на вторник, последним днем возможной покупки будет предыдущая пятница. Соответственно, если продать акции перед закрытием, дивидендов инвестор не получит.

Традиционно реестр закрывается либо летом, либо ежеквартально. Чтобы не пропустить срок, можно воспользоваться календарем дивидендов . После закрытия реестра акционеры получат начисления на брокерский счет в течение двух месяцев.

Желающих приобрести бумаги до дня закрытия реестра и принять участие в разделе прибыли достаточно много. И повышенный спрос поднимает котировки.

Но на следующий день после назначенной даты стоимость акций, как правило, падает, вплоть до величины самого дивиденда. Поэтому покупать ценные бумаги выгоднее заранее, не дожидаясь дивидендной отсечки.

Следует также помнить: с начисленных дивидендов депозитарий автоматически удержит 13 % НДФЛ.

Что, по моему мнению, лучше покупать в 2020 году

Перечислю самые выгодные и перспективные бумаги от прибыльных компаний, которые рекомендуются к покупке в 2020 году.

Но хочу сразу отметить, что за последнее время многие акции на рынке существенно выросли и рано или поздно это ралли закончится, как минимум коррекцией. Очень важно сохранять голову холодной.

Глобальная коррекция может начаться в любой момент и все те, кто пришел в фондовый рынок с уверенностью, что так будет всегда, очень быстро разочаруются.

По текущим ценам, я бы не рекомендовал покупать указанные акции, лучше следить за новостями и котировками, ловить наиболее приемлемые для себя точки входа.

Тем не менее, на приведенные ниже бумаги, ввиду их хороших дивидендов, стоит обратить внимание долгосрочным инвесторам. При коррекции рынка или существенном падении стоимости отдельных акций, я уверенно планирую их докупать.

Газпром

- Стоимость одной акции на дату написания материала – 255 рублей.

- Ожидаемая дивидендная доходность – 8,5-15 %.

Выделю следующие преимущества акций Газпрома:

- 25 декабря прошлого года совет директоров холдинга утвердил новую дивидендную политику, согласно которой Газпром постепенно будет переходить к выплате дивидендов на уровне не менее 50 % от чистой прибыли, т.е. к планке, которую установили российские власти для госкомпаний. Коэффициент будет повышаться постепенно: в 2020 году – 40 %, в 2021 – 50 %.

- Благодаря газопроводу «Сила Сибири» были запланированы поставки топлива в Китай.

Все вышеперечисленное способно повысить уровень доходности до 8,5 %.

Андрей Кочетков, ведущий аналитик «Открытие Брокер», дает даже более оптимистичный прогноз, полагая, что в перспективе 1-3 лет можно ожидать 12-15 % прибыли.

Татнефть

- Стоимость одной привелегированной акции сегодня в районе — 760 рублей.

- Ожидаемая дивидендная доходность – 12 %.

На протяжение последних лет компания стабильно выплачивает дивиденды по привилегированным акциям. По прогнозам, следует ожидать дивидендной доходности на уровне более 12 %.

Норильский никель

- Стоимость одной акции сейчас примерно 21 500 рублей. Еще недавно их можно было приобрести за 17000. Планирую купить, если стоимость упадет до 19 000.

- Ожидаемая доходность – 9-12 %.

Среди аргументов в пользу приобретения акций данной компании можно привести рост в цене продуктов, производимых «Норникелем».

С начала 2019-го, вследствие превышения спроса над предложением, дороже на 17 % стала платина, на 52 % — никель, на 42 % — палладий.

А вероятный запрет Индонезией на экспорт никелевой руды может поднять цены на никель еще выше. Так дивидендная доходность может возрасти до 10-12 %.

Сбербанк

- Стоимость одной привелегированной акции на сегодняшний день – 230 рублей.

- Ожидаемая дивидендная доходность – 8,5 %.

За последние месяцы 2019 года банк запустил собственную краудлендинговую площадку Сберкредо, зарегистрировал сервис по продаже автомобилей Сбер.Авто и объявил о планах с наступившего года начать продажу в своих офисах кофе.

Все это свидетельствует об успешном развитии компании в новых направлениях. В стабильности же Сбербанка, на мой взгляд, сомнений ни у кого не возникает.

Ожидаемая доходность по привилегированным акциям может составить 8,5 %.

Не забываем также о потенциале роста стоимости самих акций всех приведенных компаний в перспективе.

- Стоимость одной акции – примерно 860 рублей на сегодняшний день.

- Ожидаемая доходность – 10,5 %.

Группа промышленно-строительных компаний ежегодно выплачивает дивиденды: стабильно по 78 рублей на акцию. По подсчетам эксперта-аналитика «Финам» Алексея Калачева, дивидендная доходность по ценным бумагам ЛСР на 2020 год может составить 10,5 %.

- Стоимость одной акции – 320 рублей.

- Ожидаемая доходность – 9,6 %.

Почему стоит купить акции этой компании? Как минимум потому, что она процветает.

Не так давно МТС открыл сервис по продаже билетов «МТС Афиша» и приобрели комплекс для кинопроизводства собственных фильмов.

В марте прошлого года компания приняла новую дивидендную политику до 2021 года, установив минимальную выплату в 28 рублей на каждую акцию ежегодно. Исходя из этого, доходность может составить 9,6 %.

Детский мир

- Стоимость одной акции – 117 рублей.

- Ожидаемая доходность – 9,1-10,1 %.

Уникальная компания для российского фондового рынка. Она совмещает высокие темпы роста бизнеса (по результатам второго полугодия прошлого года выручка увеличилась почти на 20 %) и выплату дивидендов в размере 100 % от чистой прибыли по стандарту отчетности РСБУ.

Какие компании могут выплатить хорошие, но меньшие дивиденды

Здесь я приведу список компаний, которые могут заплатить в 2020 году меньше дивидендов, нежели в 2019-ом.

- Магнит. Причиной может стать сокращение чистой прибыли за первое полугодие прошлого года на 49 %.

- Алроса. Обусловлено низким спросом на ювелирные изделия и «бриллиантовый кризис» в Индии.

- Северсталь. Прибыль снизилась на 27 %.

- ММК. Снижение денежного потока на 23 %.

- Сургутнефтегаз. Прибыль в 2019 году упала на 81 % в сравнении с показателями за 2018 год.

- НЛМК. Снижение чистой прибыли на 22 %.

Обращаю Ваше внимание на то, что цены за акции компаний актуальны на январь 2020 года. А показатели ожидаемой доходности являются примерными, полученными на основе анализа финансовой отчетности компаний и личном мнении аналитиков.

Надеюсь, статья оказалась полезной для Вас и поможет принять верное решение по инвестированию в акции. Буду благодарен за подписку на обновления блога и репост в социальных сетях.

- .

- Подпишись на мой канал в Телеграме

Более 8 лет изучаю инструменты интернет заработка, создал несколько источников дохода.

Активно инвестирую в различные направления.

На страницах блога помогаю людям становиться финансово грамотными и улучшать качество своей жизни.

Источник https://journal.open-broker.ru/investments/kak-vybirat-rossijskie-akcii/

Источник https://quote.rbc.ru/card/60019f319a794742aeb724c9

Источник https://investbro.ru/kakie-akcii-pokupat-v-2020-godu/