Дивиденды для начинающих: 5 стратегий заработка на бирже` | InvestFuture

Дивиденды для начинающих: 5 стратегий заработка на бирже`

Дивиденды − это часть чистого заработка, которым компания делится со своими акционерами. Инвесторы следят за новостями о фирме и собирают свой портфель дивидендных акций. В данной статье рассмотрим, какие компании платят дивиденды и как понять, сколько получает пользователь, как выбрать правильную фирму и какие стратегии получения профита по дивидендным акциям существуют. Информации в сети предостаточно, мы рассмотрим самые ключевые моменты касающиеся дивидендов.

Что такое дивиденды?

Это часть чистого дохода, которым организация делится с акционерами. Для получения дивидендов требуется выполнить следующие действия:

- подобрать аккредитованную брокерскую компанию на бирже;

- зарегистрировать счет у брокера;

- приобрести акции компании.

Учтите, что дивиденды выплачиваются отечественными фирмами и международными, но мы рассмотрим более углубленно компании, представленные на Московской бирже.

На Мосбирже процент поступает на счет клиента уже очищенный от НДФЛ 13%. Можно обсудить с компанией процесс перевода средств. Начисления могут перечисляться не на брокерский счет, а сразу на банковскую карту. Это выгодно в двух ситуациях:

- не планируется вложение средств в рынок;

- открытый ИИС, когда дивиденды поступили на счет их можно обратно забросить на ИИС, что будет новым пополнением. В результате база для расчета налогового вычета увеличится.

Помните, что не каждая фирма платит процент. Решение относительно выплаты принимается акционерами на основе информации предоставленной после совета директоров организации. Чистый профит фирмы может быть направлен на разные цели, кроме дивидендов, деньги направлены на открытие новых офисов, представительств, бонусные выплаты сотрудникам и т.д. Все зависит от воли акционеров компании. Госкомпании в РФ согласно законодательству должны платить акционерам 50% чистого профита по МСФО. Однако Газпром начал выплачивать дивиденды меньше 30%.

Частных компаниях размер выплат и их необходимость определяют по своему желанию. Частый вопрос, когда Яндекс начнет платить дивиденды? На данный момент только ходят слухи относительно выплаты процентов. В этом нет ничего странного, поскольку организация молодая, развивающаяся, и пока она не видит смысла тратить деньги на привлечение акционеров. Для примера, компания Apple до 2012 года не платила дивиденды. Не начали выплачивать дивиденды Амазон и Гугл.

Как выплачиваются проценты?

Стабильно компания выплачивает дивиденды в конце года по итогам работы. Но, в некоторых ситуациях появляются промежуточные дивиденды, которые заранее были не запланированы, выплачиваются за:

- квартал;

- полугод;

- 9 месяцев.

Это возникает когда собственники компании, нацелены вывести деньги и не готовы дожидаться, когда закончится финансовый год. При этом промежуточные дивиденды не отменяют выплату годовой ставки. Рассмотрим пример: в 2008 году часть компании ММК принадлежала государству, пакет акций был продан на аукционе. Генеральный директор компании и акционер Д. Рашников хотел выкупить пакет себе, чтобы стать полноценным собственником фирмы. Для достижения цели Рашников оформил крупный кредит, и компания оказалась под его контролем. По кредиту требовалось платить, чистую прибыль собственник вывел через промежуточные дивиденды и расплатился по заему. Простым акционерам повезло, они также заработали на интересах владельца компании.

Первые три месяца года организация публикует отчетность, проверяет расходы, доходы и прочие нюансы. После при наличии отчетности и данных относительность чистой прибыли проходит совет директоров, осуществляется обсуждение, сколько можно выплатить акционерам. Начинается собрание акционеров, без одобрения данной группу совет директоров не может принять окончательное решение относительно выплаты процентов. Собрание акционеров бывает:

- годовое;

- внеочередное.

На данном собрании утверждается окончательный размер дивидендов. Примерно с марта по июнь начинается дата отсечки или дата закрытия реестра (экс дивидендная дата). Это дата, на которую составляется список акционеров, при наличии в этом перечне вашей фамилии, вы получаете процент.

Нюансы Мосбиржи

На данной площадке акции торгуются Т+2 − отложенная поставка на счет. Это значит что, для попадания в реестр акционеров на 15 марта за 2 рабочих дня нужно купить акции. После даты отсечки фирма обязуется перевести долю на счет клиента.

После отсечки стоимость бумаг чаще снижается. Это связано с тем, что средства уходят с фирмы и на размер дивидендов, котировки снижаются. Это происходит для того, чтобы не было обидно инвесторам, покупающим акции без дивидендов. Те кто купили с выплатами, получают дивидендную доходность. Вероятней всего котировки со временем вырастут, как правило, бывает так. Такая ситуация называется дивидендный гэп.

Какие акции следует приобретать под дивиденды?

Для начисления дивидендов, для начинающих инвесторов нужно подобрать наиболее выигрышные акции. Для получения нормальной, точной информации перейдите на InvestFuture в раздел дивидендный календарь.

В разделе доступны данные относительно всех компаний в РФ выплачивающих ставки. После нужно нажать на категорию: 12 месяцев, перед вами откроется перечень фирм, которые в следующие 12 месяцев будут выплачивать дивиденды.

- Вводим «Газпром».

- Открываем вкладку компании.

- Кликаем на собрание акционеров, посмотреть дату следующего собрания. В этот день будет известен окончательный размер дивидендов по акциям фирмы.

- Открываем дивиденды − смотрим дату закрытия реестра для получения процента. За 2 рабочих дня до даты покупаем акции. В этом же разделе представлена информация относительно размера процентов, текущая доходность.

Второй вариант − выбрали компанию, переходите на ее сайт. Практически у всех организаций, которые уплачивают данный тип процента, имеется раздел «Аукционы и инвесторы». Рассмотрим пример Газпрома:

- На сайте представлена подборка новостей для инвесторов.

- Отдельно доступен раздел «Дивиденды». Представлена статистика выплат по годам. Доступен документ относительно порядка выплаты дивидендов, указаны все правила касательно выплат.

Тактики торговли на дивиденды

Как начать получать дивиденды? Предстоит изучить существующие алгоритмы действий. Рассмотрим пять самых базовых.

- Купи-держи − консервативный метод. Такой подход используется У. Баффетом. Логика простая − нужно выбрать хорошую компанию, у которой есть потенциал для роста и купить акции в портфель. Организация выплатит более низкие дивиденды, через пару лет чистая прибыль будет расти, процент по выплате увеличится.

- Покупка акций на распродаже. Пример: апрель 2018 года во время паники на санкциях куплены бумаги Норникеля. С того момент курсовая стоимость выросла на 60%. За 2018 год выплачено 6%, но относительно первоначальных вложений доходность будет выше.

- Покупка акций заранее до отсечки, как только известен размер дивидендов. Совет директоров рекомендовал направить на выплаты вот такой процент, цена акции доступная, котировки будут расти, соответственно можно покупать, пока ее цена доступная. Такая стратегия связана с рисками, поскольку совет директоров мог рекомендовать, а собрание акционеров не одобрит. В такой ситуации котировки компании пойдут на снижение.

- Покупка акций заранее, продажа перед отсечкой. Суть − купить дешевые бумаги и продать их на пике, когда цена дивидендов заложено в котировки, но не падают к дивидендному гэпу. Отказываетесь от выплаты дивидендов и получаете профит на росте котировок акций.

- Покупка сразу после отсечки, когда происходит дивидендный гэп. Акции фирмы дешевле, это своего рода распродажа, для тех, кто готов ждать повышения котировок.

Можно ли жить на дивиденды и колько нужно для этого денег?

Оцените материал:

Подписывайтесь на наш Telegram канал — мы расскажем, куда инвестировать деньги в 2022 году

Как еще заработать на бирже и снизить риск: акции компаний с выплатой дивидендов

В нашем блоге мы много пишем о вариантах биржевых инвестиций с различным уровнем риска, рассказываем о способах защиты капитала. Один из способов получить дополнительный заработок с минимальными рисками – это купить акции компаний, которые выплачивают дивиденды.

К примеру, по данным РБК, в этом году «Сбербанк» может направить на выплату дивидендов 50% от чистой прибыли по МСФО — то есть 422,5 млрд руб. Как это работает на практике?

Примечание: для того, чтобы купить акции компаний с целью получения дивидендов, вам понадобится брокерский счет. Открыть его можно онлайн.

Что такое дивиденды

Если говорить простыми словами, то покупка акций компании, по сути, делает инвестора совладельцем части бизнеса. А значит, такой инвестор имеет право на часть от прибыли.

Компания, дела у которой идут хорошо, может распределять часть прибыли среди акционеров (или использовать для этого нераспределенную прибыль прошлых периодов) – это и есть дивиденды.

Для получения дивидендов по акциям, важно успеть купить их за два рабочих дня до закрытия реестра акционеров. То есть, если реестр закрывается в понедельник, то в четверг предыдущей недели нужно совершить транзакцию. Дату закрытия реестра определяют акционеры на собрании, чаще всего его назначают либо каждый квартал, либо на лето.

Для удобтва определения дат закрытия реестров разных компаний, вы можете воспользоваться специализированным календарем дивидендов на нашем сайте.

Сколько можно заработать

По статистике, доходность выплат отечественных компаний находится на одном из самых высоких в мире уровне – около 6%. По оценке аналитиков, по итогам 2019 год он составил 8%. Это значительно выше средней 3%-ной доходности по развивающимся рынкам и 2,4% — по развитым, включая 1,8% в США и 3,6% в Европе.

Значительное число российских компаний, акции которых торгуются на бирже, увеличивают размер дивидендов. Делать это они могут с разными целями – где-то мажоритарные акционеры хотят получить дополнительные ресурсы, в каких-то случаях эмитенты стремятся повысить привлекательность своих акций.

Только в 2019 г. дивидендную политику пересмотрели около 10 компаний, включая Лукойл, Газпром, Алроса, Veon, НЛМК, Фосагро, ММК и Русгидро.

Акции каких компаний стоит изучить

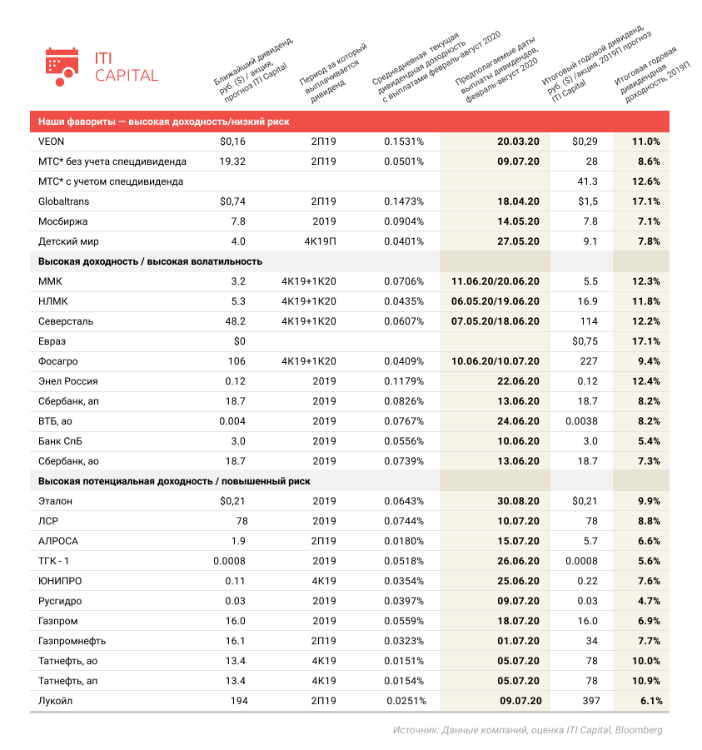

В недавнем отчете аналитики ITI Capital изучили акции компаний, которые выплачивают дивиденды, и отобрали список 30 лучших эмитентов по соотношению доходность/риск.

Нашими фаворитами по дивидендным выплатам являются акции телекоммуникационных операторов Veon и МТС — компаний наиболее устойчивых к волатильности глобальных рынков, а также акции Мосбиржи, Globaltrans и Детского мира. Помимо привлекательных фундаментальных факторов в данных компаниях отметим, что акционеры двух последних заинтересованы в получении высоких дивидендов.

По клику картинка откроется в полном размере. Подробнее в отчете ITI Capital

Какие еще стратегии защиты инвестиций стоит использовать

Дивидендные стратегии – не единственный способ защиты инвестиций. Еще один действенный инструмент – так называемые структурные продукты. Их суть заключается в возможности выбора параметров приемлемого риска. В итоге можно полностью исключить риск финансовых потерь. Это снижает возможную прибыль, но дает гарантированную защиту – в случае неблагоприятной динамики базового актива компания вернет себе абсолютно всю инвестируемую сумму.

Доходность таких продуктов может быть разной и зависит от коэффициента участия и изменения стоимости базового актива (например, акции или индекса). Если выбрать коэффициент участия в 80%, и при этом цена базового актива изменится в нужну сторону на 10%, то доход составит 8%. Получается, что вложения в сам базовый актив были бы немного выгоднее, то и риск был бы значительно выше. Использование структурных продуктов подходит консервативным и начинающим инвесторам.

Что такое дивиденды и как их получить частному инвестору

Дивиденды — часть прибыли компании, которую может получить владелец акции. Чем больше бумаг у инвестора, тем большую долю прибыли компания отдаст своему акционеру.

Как узнать размер дивидендов

Компании публикуют новости о дивидендах и финансовых результатах на своих корпоративных сайтах в специальном разделе для акционеров и инвесторов. В нем можно узнать о том, как рассчитывается размер дивиденда, периодичность выплат и дивидендную историю. Информацию о российских компаниях также можно найти на сайтах специализированных агентств, например на портале e-disclosure.ru или на сайте биржи.

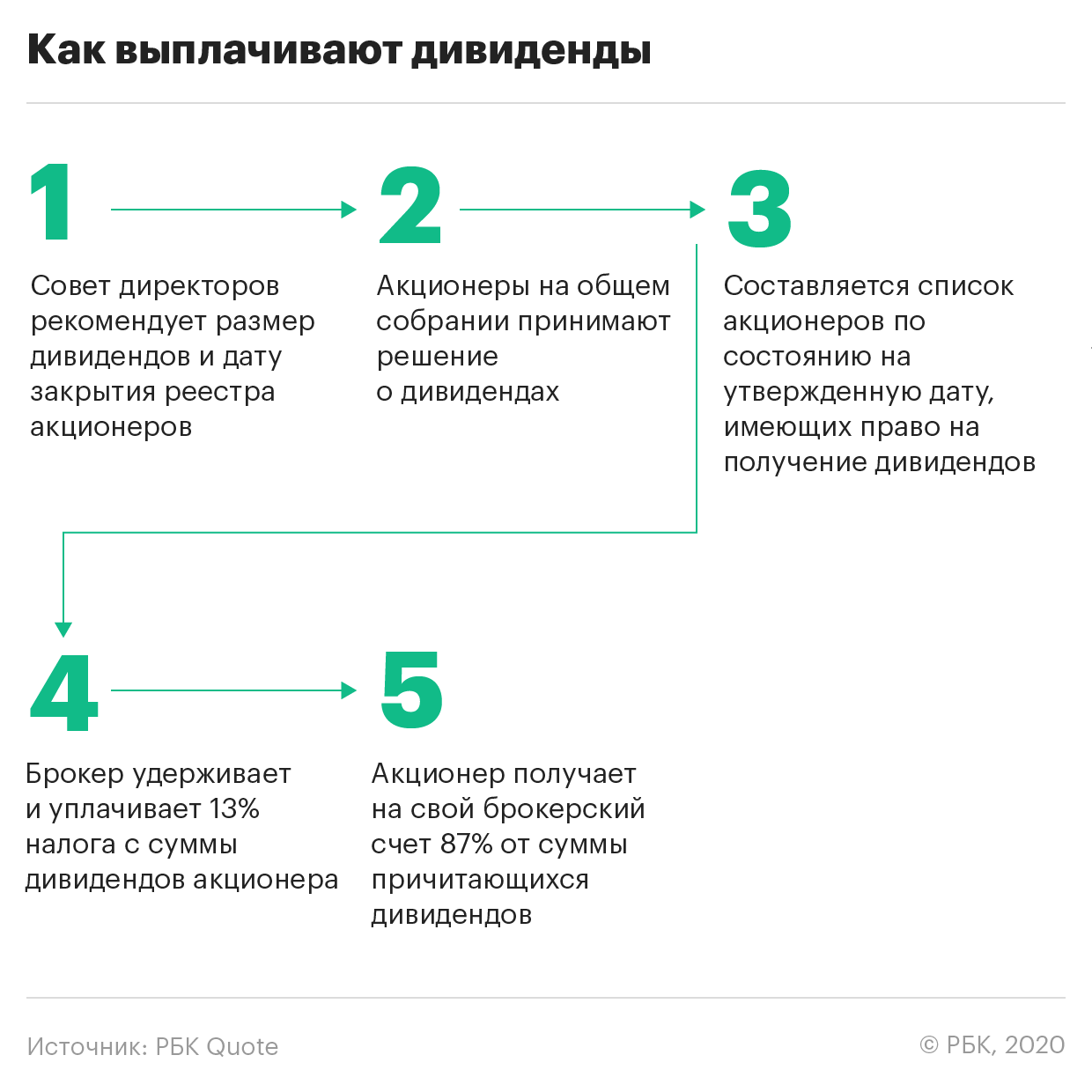

Размер дивидендов и дату закрытия реестра рекомендует совет директоров компании или наблюдательный совет, а окончательное решение о выплате дивидендов утверждает общее собрание акционеров. На этом собрании владельцы акций не могут повысить размер дивидендных выплат, но могут поддержать рекомендации совета директоров или наблюдательного совета (это происходит чаще всего), уменьшить выплаты или отказаться от них совсем.

Как получить дивиденды частному инвестору

Для получения дивидендов инвестору нужно открыть и пополнить брокерский счет, а потом купить акции не менее чем за два рабочих дня до составления списка акционеров, имеющих право на получение дивидендов. Это связано с тем, что акции на Московской и Санкт-Петербургской биржах торгуются в режиме T+2, то есть покупатель становится обладателем бумаг через два рабочих дня после сделки.

Больше ничего особенного делать не нужно — после вычета налога брокер переведет дивиденды на брокерский счет , индивидуальный инвестиционный счет (ИИС) или банковский счет инвестора. Это произойдет максимум через 25 рабочих дней после даты закрытия реестра на получение дивидендов.

Кто и как платит?

При выборе дивидендных акций частному инвестору можно изучить историю выплат. Есть американские компании, которые выплачивают дивиденды на протяжении последних 25 лет и даже ежегодно их увеличивают. Их акции рейтинговое агентство Standard & Poor’s включило в специальный индекс «дивидендных аристократов» — S&P 500 Dividend Aristocrats. В этот индекс обычно входит около 50 компаний с капитализацией более $3 млрд.

В индекс, например, входят производитель газированных напитков Coca-Cola и производитель лекарств и потребительских товаров Johnson & Johnson, которые повышают дивиденды 56 лет подряд. Сеть гипермаркетов Target увеличивает дивиденды 51 год подряд, биофармацевтическая компания AbbVie поднимает дивиденды 46 лет, телекоммуникационный гигант AT&T — 35 лет, а нефтяная компания Chevron — 31 год подряд.

S&P исключает компании из индекса «дивидендных аристократов», если им не удается увеличить выплаты дивидендов по сравнению с предыдущим годом или они по каким-то причинам покидают индекс S&P 500. Агентство пересматривает состав индекса ежегодно в январе. Ребалансировку долей акций в индексе S&P 500 Dividend Aristocrats компания делает в конце января, апреля, июля и октября.

Среди российских компаний размер дивидендов на акцию в течение последних 20 лет увеличивает компания ЛУКОЙЛ.

Не все компании платят дивиденды. Также в дивидендной политике многих эмитентов зафиксированы условия, при которых можно ничего не выплачивать. Например, компания может отказаться от выплат, если вместо прибыли получит убыток.

РБК Quote определила 15 российских акций, которые принесли наибольшую дивидендную доходность в 2019 году:

Дивидендная доходность рассчитана как процентное отношение суммы дивидендов, выплаченных в течение года на одну акцию, к цене акции на начало 2019 года.

Что такое дивидендный гэп и как на нем заработать

После составления списка акционеров, имеющих право получить дивиденды, котировки акций чаще всего падают. Обычно это снижение сопоставимо с размером дивидендов. Такое падение цены называют дивидендным гэпом.

Самые распространенные инвестиционные стратегии, связанные с дивидендами:

- инвестор может купить бумаги после объявления рекомендаций совета директоров о размерах дивидендов и продать акции после закрытия реестра, несмотря на падение цены. По подсчетам РБК Quote, такая стратегия чаще всего оказывается наиболее прибыльной;

- акции можно купить строго за два рабочих дня до закрытия реестра и продать сразу после составления списка акционеров. В этой стратегии ставка делается на то, что гэп все же окажется меньше, чем размер дивидендов;

- можно купить акции сразу после объявления рекомендаций совета директоров по объему дивидендов, а потом не спешить с продажей и дождаться закрытия дивидендного гэпа;

- можно отказаться от дивидендов и купить акции сразу «на дне», воспользовавшись падением цен после составления списка на получение дивидендов в расчете на то, что котировки быстро вернутся к уровню отсечки.

Купить акции американских дивидендных аристократов или надежных российских компаний можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Существенный ценовой разрыв между ценой бумаги в период между закрытием и открытием торгов. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Источник https://investfuture.ru/edu/articles/dividendy-dlja-nachinajuschih-5-strategij-zarabotka-na-birzhe

Источник https://habr.com/ru/company/iticapital/blog/490386/

Источник https://quote.rbc.ru/news/training/5e186ba89a79471b4f66aef1