Зачем нужна страховка по кредиту: каковы плюсы, как вернуть

Зачем нужна страховка по кредиту?

Обязательно ли оформлять страхование при получении кредита в банке? Что будет, если отказаться? Что дает страховка по кредиту и от чего она защищает? Как выбрать и оформить выгодную страховку? Отвечаем на эти и другие вопросы коротко и ясно.

Что такое кредитное страхование?

При выдаче кредита банк заинтересован в том, чтобы вы вернули деньги в срок и в полном объеме. Для этого в течение всего срока выплаты кредита вам важно оставаться платежеспособным. При этом на платежеспособность могут повлиять, например, травма, тяжелая болезнь или потеря работы. Мало кто хочет задумываться о подобных ситуациях в момент оформления кредита, но они могут случиться с каждым. И тогда выполнить обязательства перед банком поможет страховка. Уверенность в возврате заемных средств для банка и спокойствие для заемщика — вот, что дает страхование при оформлении кредита.

Мы уже рассказывали про страхование жизни при оформлении ипотеки. В этой статье подробнее остановимся на страховках по потребительским кредитам.

Обязательно ли оформлять страховку по кредиту?

По закону страхование жизни и здоровья добровольное. Требовать оформить страховку под угрозой отказать в выдаче потребительского кредита незаконно. При этом банк вправе повысить процентную ставку незастрахованному заемщику, ведь риски при выдаче такого займа растут. Внимательно прочитайте кредитный договор и сравните итоговую стоимость кредита со страховкой и без. Зачастую заем со страховкой дороже, но разница несущественна. Учтите, что страховка, в отличие от повышенного процента, дает вам дополнительные преимущества. Неплатежеспособность незастрахованного заемщика переложит долговое бремя на его близких. А со страховкой вы сможете рассчитывать на финансовую поддержку от страховой компании.

Какие риски включает в себя страховка по кредиту?

Есть разные программы страхования при оформлении кредита. Большинство из них включает в себя риск ухода из жизни или присвоения инвалидности I или II группы. Но помимо этого могут быть и другие риски, влияющие на платежеспособность заемщика:

Диагностирование у заемщика тяжелой болезни.

Потеря работы (Условия, при которых потеря работы признается страховым случаем, указаны в договоре страхования. Чаще всего это сокращении штата или ликвидация организации, но не увольнение по собственному желанию).

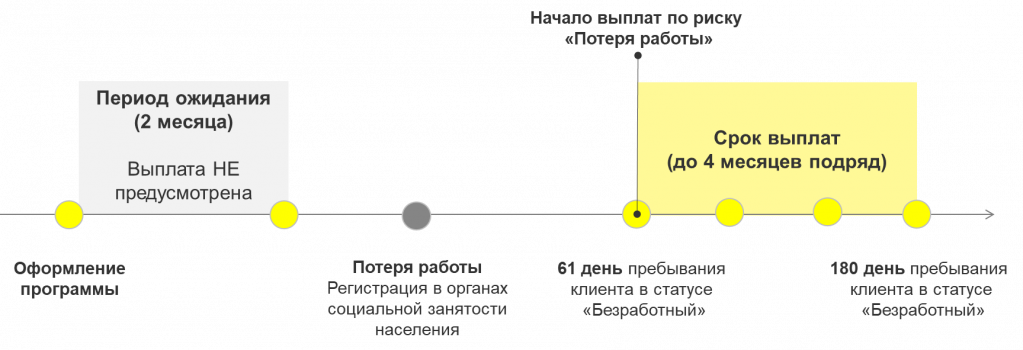

В Райффайзен Лайф кредитное страхование включает риск потери работы для трудоустроенных заемщиков. Однако, если страховку оформил предприниматель или другой человек, не работающий по найму (например, пенсионер), то этот риск заменяется риском получения телесных повреждений. По риску потери работы Райффайзен Лайф предоставляет заемщику ежемесячные выплаты, чтобы помочь ему выполнять обязательства перед банком.

Чем больше рисков, тем выше стоимость страхования. Чтобы страховка покрывала широкий перечень рисков, но была выгодной для заемщика, Райффайзен Лайф снижает тариф с увеличением срока страхования.

Условия страхования в кредитном договоре

Любое страхование жизни и здоровья предусматривает исключения и ограничения. Так, вас не застрахуют при наличии опасных хронических заболеваний, инвалидности, психических отклонений. Не подойдет стандартная кредитная страховка военным и людям с опасными профессиями.

Кроме того, есть ситуации, при которых событие не признают страховым случаем. К ним относятся, например, травмы и повреждения, полученные в состоянии алкогольного или наркотического опьянения, в результате вождения без прав или при совершении других противоправных действий. Подробнее об этом читайте в нашей статье о получении страховой выплаты.

Что не является страховым случаем?

Исключения из страховых случаев у большинства страховщиков совпадают.

К ним относятся, например, урон здоровью из-за употребления алкоголя или наркотических веществ, управления транспортным средством без прав, совершения застрахованным лицом противоправных действий. Если инвалидность или гибель застрахованного происходят из-за болезни, которой он страдал до заключения договора, событие также не признают страховым случаем. Полный перечень рисков и исключений всегда есть в договоре страхования, с ним стоит ознакомиться перед подписанием документов.

Что будет со страховкой при досрочном расторжении кредита?

Если вы закрыли кредит досрочно и за это время не произошел страховой случай, возможны две опции.

Вы остаетесь под защитой до окончания срока кредитования, прописанного в вашем договоре с банком. При этом страховая сумма будет равна первоначальной сумме кредита. По любому из рисков, перечисленных в вашем договоре страхования, предполагается страховая выплата. Если произойдет страховой случай, вы её получите.

Вы закрываете договор страхования. Если до этого момента не произошел страховой случай, вы можете вернуть часть уплаченных страховых взносов. Размер возвращаемой суммы зависит от того, какое количество времени действовал договор страхования.

Можно ли отказаться от страхования при получении потребительского кредита?

Страхование жизни и здоровья добровольное. Прежде, чем принять решение о выборе страховки к кредиту или отказе от неё, ответьте для себя на несколько вопросов.

Есть ли у вас финансовая подушка, хотя бы в размере вашего дохода за 3 – 4 месяца? Если нет, то в случае потери работы вы рискуете просрочить платежи по кредиту и испортить себе кредитную историю.

Готовы ли ваши близкие выплачивать долг банку, если с вами что-то случится? Даже если у вашей семьи есть такие финансовые возможности, стоит оценить, как дополнительные финансовые обязательства скажутся на уровне жизни ваших родных.

Страхование при оформлении кредита подразумевает страховую сумму, равную сумме кредита, по рискам смерти или инвалидности I или II группы. Если такое событие произойдет с заемщиком, страховая компания выплатит банку неуплаченную часть кредита, а остаток страховой суммы получат наследники.

Взвесив все за и против, можно отказаться от страхования как при заключении кредитного договора, так и после него. Если отказываетесь сразу, банк скорее всего повысит вам процент по кредиту и разница в его итоговой стоимости будет незначительно отличаться от суммы кредита со страховкой.

Если вы расторгнете договор страхования после заключения, банк всё ещё будет вправе повысить ставку до той, которая была обозначена для незастрахованных заемщиков на момент выдачи кредита. Обычно этот пункт прописан в кредитном договоре, поэтому стоит внимательно его прочитать перед подписанием. При этом вернуть свои страховые взносы в полном объеме можно только в течение первых 14 дней после заключения договора страхования. Этот срок называют периодом охлаждения, когда клиент может ознакомиться со страхованием бесплатно. Если период охлаждения закончился, то вы можете вернуть часть страховых взносов в случае полного досрочного погашения кредита. Сумма возврата рассчитывается исходя из оплаченного вами срока страхования и периода, когда договор действовал и вы находились под защитой. Чтобы отказаться от страховки, нужно обратиться в банк. Возврат денег обычно происходит в течение 5–7 рабочих дней.

Учтите, что после отказа от страхования жизни и здоровья при оформлении кредита, вы уже не сможете оформить страховку позже и получить более низку процентную ставку. При желании застраховать свою жизнь и здоровье, можно приобрести страховую программу самостоятельно, но это никак не повлияет на условия кредитования. Если вы решите, что вам нужен кредит со страховкой, то придется рефинансировать имеющийся и заключать новый кредитный договор уже со страхованием.

Резюме

Страхование при выдаче кредита является добровольным. Банк не может отказать вам в выдаче кредита, если вы не хотите оформлять страховку. Однако, факт оформления страховки обычно влияет на процентную ставку: для незастрахованных заемщиков она выше.

Набор рисков по страхованию при оформлении кредита обычно включает в себя:

Уход застрахованного лица из жизни

Инвалидность I или II группы

Страхование для заемщиков потребительских кредитов в Райффайзен Лайф также включает в себя риски потери работы либо, если его подключить нельзя, риск получения телесных повреждений (например, если вы не работаете по найму)

Страховая сумма по программе страхования заемщиков потребительских кредитов в Райффайзен Лайф равна сумме кредита. В случае смерти заемщика или присвоения ему инвалидности I или II группы страховая компания возьмет на себя невыплаченную часть кредита при соблюдении условий договора страхования. Остаток страховой суммы получит сам застрахованный или его наследники.

Прежде чем принять решение об оформлении страховки или отказе от нее, оцените свои финансовые резервы и возможность ваших близких в случае чего выполнить ваши финансовые обязательства перед банком.

Какие преимущества даёт страховка при оформлении кредита? Почему от нее не стоит отказываться, как вернуть уплаченную страховую премию в законном порядке? Подробнее читайте в этой статье.

Потребителям банковских услуг нравятся многочисленные возможности, которые предоставляются благодаря потребительским кредитам, но не нравятся страховки, которые предлагают оформить сотрудники банка при подписании договора. Скептиков можно понять, ведь никто не хочет переплачивать по сумме ежемесячного взноса при погашении кредита – особенно, если это не обязательно. В их понимании потребительское кредитование – это лёгкие деньги, и большинство клиентов уверены в том, что вернуть их банку будет просто.

Теперь давайте взглянем на ситуацию по-иному и вспомним о понятии «форс-мажор». Мы много раз слышали истории о том, как простой потребительский кредит превращается в проблему, если взявший его заёмщик вдруг теряет стабильный доход или попадает в больницу. Даже при уходе заёмщика из жизни по причине наступлении несчастного случая или болезни его долговые обязательства перед банком не прекращаются – их «унаследуют» ближайшие родственники. Пора признать, что внезапная болезнь, травма или потеря дохода – это то, что может случиться не только с «другими».

Давайте разберёмся, как страховка к кредиту может помочь в подобной ситуации.

Виды страховок

Страховые программы, которые вам предложат при заключении кредитного договора, делят на обязательные и добровольные. Первые необходимы для страхования залогового имущества – для автокредитования либо ипотеки. Согласно ст. 323 Гражданского кодекса и в соответствии с требованиями Федерального закона №102-ФЗ отказаться от них нельзя.

Добровольных видов страхования намного больше. Они действуют в случаях:

- потери работы из-за различных обстоятельств (сокращение штата, ликвидация компании);

- утери трудоспособности из-за болезни или травмы;

- ухода заёмщика из жизни;

- утраты прав собственности на объект недвижимости при ипотечном кредитовании

В большинстве случаев стоимость страховки составляет 30% от общей суммы кредита, выдаваемой на руки. Сумму страховой премии разбивают на равные части, добавляя к ежемесячной выплате.

Что дает?

Страховка к потребительскому кредиту даёт финансовую защиту клиенту и гарантии банкам, которые разумеется, заинтересованы в том, чтобы заём был погашен полностью. Именно поэтому финансовые организации мотивируют своих заёмщиков оформлять страховые программы, снижая ставки.

В свою очередь, клиенту приобретение страхового продукта также даёт гарантию: при неблагоприятных событиях он или его наследники по закону при помощи страхового возмещения от страховой компании смогут погасить задолженность перед банком. Более того, остатком страховой суммы можно будет распорядиться по своему усмотрению. Такая защита позволит клиенту чувствовать себя более уверенно, не беспокоясь о внезапных затруднениях.

Казалось бы, выгода очевидна, однако клиенты банков часто испытывают недоверие к страховым продуктам и страховым компаниям в принципе. Здесь мы дадим всего один совет: старайтесь иметь дело только с большими и проверенными финансовыми организациями. Банк, который дорожит своей репутацией, избирательно подходит к выбору страховых компаний-партнёров, основываясь на длительной и сложной процедуре аккредитации и рейтингах страховой компании. Банк прежде всего заинтересован в возврате кредитных средств, поэтому при отказе страховой компании выплатить сумму страхового возмещения, банковские сотрудники самостоятельно проведут расследование. Если решение об отказе в выплате страхового возмещения окажется необоснованным, компанию заставят изменить это решение.

Получается, клиент и банк действуют заодно: оба прежде всего заинтересованы в исполнении условий кредитного договора. Первый – чтобы выполнить обязательства по кредиту, второй – чтобы вернуть деньги, не допуская просрочки по кредиту.

Крупнейшие банки страны, такие как «Сбербанк», «ВТБ», «Альфа-Банк», «Газпромбанк», «Росбанк», «Райффайзенбанк» сотрудничают с лидерами рынка страхования. Подобные компании готовы предложить своим клиентам множество разнообразных продуктов и большую гибкость условий.

Однако клиенту нужно понимать, что при оформлении страхового полиса он должен правильно и «правдиво» заполнить заявление на страхование. Нельзя скрывать наличие хронических заболеваний или потенциально опасных увлечений, таких как сноубординг или альпинизм. Да, чем больше вероятность наступления тех или иных рисков, тем выше будет тариф и, соответственно, стоимость страховой программы. Однако, если при наступлении страхового случая выяснится, что его причиной стало обстоятельство, которое человек утаил, страховщик будет вправе ответить ему отказом в выплате страхового возмещения.

Как вернуть?

Если после подписания документов вы всё-таки решили, что страховка вам не нужна, можно воспользоваться так называемым «периодом охлаждения». Это установленный законом срок – 14 календарных дней с момента подписания договора страхования, в который заёмщик может расторгнуть договор со страховщиком и вернуть страховую премию.

Как отказаться?

Вы имеете право заранее отказаться от страховки при оформлении кредита, и серьёзные финансовые организации не будут навязывать вам эту услугу. Однако при отказе банк вправе установить более высокую процентную ставку, либо вовсе отказать в выдаче кредита.

Ещё стоит учитывать, что возврат – это долгий процесс, и часто этим пользуются недобросовестные консалтинговые компании. Такие агентства предлагают «помощь» в оформлении возврата страховой премии, хотя, как мы уже знаем, клиент легко может сделать это самостоятельно в течение 14 дней. В действительности заёмщика вовлекают в длительный процесс, доводят ситуацию до судебного иска, не забывая при этом брать комиссию за свои услуги. Если же «помощники» не успеют договориться с банком до окончания периода охлаждения, то клиент не сможет вернуть страховую премию, как и комиссию, которую уже заплатил юристам. Результатом этого будет не только потеря денег, но и неоправданный негатив по отношению к банку и страховой компании.

Что в итоге?

Если речь идёт о небольшом потребительском займе, то, вероятно, в страховке нет особого смысла. Однако, когда вы берёте крупный кредит на много лет, лучше не испытывать судьбу, помня, что скупой платит дважды. Обезопасив себя, свою семью от возможных рисков, вы выиграете намного больше: сэкономите нервы и не будете опасаться неожиданностей, которые сможет принести и сегодняшний день.

Даже после того, как кредит будет полностью погашен, вы, возможно, пожелаете страховать свою жизнь и здоровье в дальнейшем. Это будет разумное, взвешенное решение человека, который думает о завтрашнем дне и желает сохранять контроль над происходящим.

«РГ»-Советы: Зачем банки навязывают страховки и стоит ли их брать

Навязывание страховок при заключении договора потребительского кредитования остается серьезной проблемой для заемщиков: до четверти обращений, которые поступают в Службу по защите прав потребителей финансовых услуг Банка России, связаны с навязыванием дополнительных услуг.

Чаще всего при оформлении потребительского кредита банки навязывают страхование жизни, здоровья и от потери работы. По типам заключаемых договоров можно выделить договор индивидуального страхования и договор коллективного страхования, в котором страхует вас банк.

Ни один из видов страховки не является обязательным при оформлении необеспеченного потребительского кредита. Несмотря на это, по данным «Народного рейтинга» портала Банки.ру, в общей массе жалоб клиентов розничных банков доля обращений по поводу навязанной обманным путем страховки — около 30%.

«По идее, страховка защищает обе стороны — и кредитора, и заемщика. Для заемщика это защита в случае неблагоприятных ситуаций, для кредитора — дополнительная гарантия возврата денег», — поясняет эксперт проекта минфина «Содействие повышению уровню финансовой грамотности населения и развитию финансового образования в РФ», экономист Сергей Трухачев.

У вас есть полное право отказаться от страхования при заключении кредитного договора. Но на деле все отнюдь не так просто. «Сотрудник банка не скажет вам, что без страховки вы не получите кредит, но может сказать, что если вы застрахованы, то для вас действуют одни процентные ставки, а если не застрахованы — то другие. Это абсолютно законно», — напоминает Трухачев.

Чтобы получить согласие клиента на оформление страховки, банковские менеджеры, как правило, предлагают снижение ставки по кредиту, соглашается руководитель отдела анализа банковских услуг финансового супермаркета Банки.ру Елена Сударикова. «Поскольку люди уже научились считать деньги, такое предложение срабатывает все реже. Несложная калькуляция показывает, что иногда выгоднее взять кредит по более высокой ставке, чем оформлять дорогостоящее страхование», — говорит Сударикова. Поэтому, по ее словам, банки все чаще стимулируют клиента на согласие застраховаться возможным отказом в выдаче займа.

Банковские менеджеры предлагают более низкую ставку по кредиту при покупке страховки, но это не всегда выгодно

При таком раскладе можно смело подавать жалобу в Центральный банк или в Роспотребнадзор, и ситуация точно будет решена в пользу клиента, уверен Трухачев. Дело в том, что Закон «О защите прав потребителей» запрещает обусловливать приобретение одних товаров или услуг приобретением других. Исключений здесь не бывает. «С другой стороны, банк имеет право отказать вам в выдаче кредита вообще без всяких объяснений — и тогда вы не сможете пожаловаться на его действия как на навязывание каких-то дополнительных услуг», — предупреждает Трухачев.

В реальности на стадии оформления кредита в банке практически бесполезно заявлять, что навязывание страховки незаконно, отмечает Сударикова. Апелляция клиентов к законодательству обычно не находит отклика у банковских работников. «Как правило, сотрудники банка отвечают: «Банк не одобряет кредиты без страховки». Это, скорее всего, неправда: страховка на одобрение кредита не влияет. А вот ответ: «Директор нашего отделения не разрешает нам выдачу кредитов без страхования» — гораздо ближе к истине. Но клиент здесь ничего не может поделать», — говорит Сударикова.

Многие клиенты соглашаются на страхование, планируя отказаться от навязанной услуги после получения кредита. В таком случае заемщик, согласно условиям кредитного договора, обязан уведомить о своем решении банк. «И поскольку произошло существенное изменение обстоятельств по сравнению с условиями, на которых заключали договор, банк будет вправе изменить вам условия выдачи кредита, в частности, повысить процентную ставку. Если вы не уведомили банк, а он об этом все-таки узнал, то банк может потребовать как досрочного возврата кредита, так и уплаты повышенных процентов», — разъясняет Трухачев.

По мнению Судариковой, самый эффективный способ избежать навязанного страхования — отказаться от кредита со страховкой и попытать счастья в другом банке.

Частично решить проблему могло бы распространение «периода охлаждения» (14 календарных дней с покупки страховки, когда клиент может от нее отказаться) на договоры коллективного страхования, рассуждает она. Именно такого рода договоры сейчас навязывают розничные банки. Но пока эта идея находится лишь на стадии обсуждения в экспертном сообществе.

А если заемщик согласился на навязанную страховку, то за ненужную услугу придется платить реальные деньги. Сколько же это в цифрах? Для наглядности приведем пример расчета переплаты по кредиту одного крупного розничного банка. Рассмотрим кредит на 400 тысяч рублей под 13,5 процента годовых. За пять лет заемщик переплатит 152 тысячи рублей, а ежемесячный платеж составит 9,2 тысячи. Со страховкой, без которой в этом банке на практике кредит оформить практически невозможно, переплата составит около 271 тысячи рублей, а ежемесячный платеж — 11,2 тысячи, посчитала Елена Сударикова.

Означает ли это, что страховка, которую предлагает банк при выдаче кредита, — это навязанная услуга, от которой следует отказаться в любом случае? С таким утверждением не согласна консультант по финансовой грамотности проекта вашифинансы.рф Оксана Шуранова. По ее мнению, есть ситуации, когда страховка будет весьма уместна: «Если сумма кредита значительная и он берется на длительный срок, то от страховки не следует отказываться. В жизни и на работе могут произойти непредвиденные ситуации — болезнь, потеря трудоспособности, увольнение. В этом случае кредит заплатит страховая компания, а не ваши родственники. Если же сумма кредита небольшая — 1-2 ваших месячных дохода, а берете вы его не больше, чем на год, от страховки целесообразно отказаться».

Помните, что страховка дает вам защиту. Если же вы, еще раз все здраво оценив, передумаете, то можете от нее отказаться в «период охлаждения».

Источник https://www.raiffeisen-life.ru/useful-info/zachem-nuzhna-strakhovka-po-kreditu/

Источник https://www.klerk.ru/materials/2020-02-25/zachem-nuzhna-strahovka-po-kreditu-kakovy-plyusy-kak-vernut/

Источник https://rg.ru/2018/09/05/rg-sovety-zachem-banki-naviazyvaiut-strahovki-i-stoit-li-ih-brat.html