Инвестиционный план бизнес-плана — структура, содержание, примеры

Инвестиционный план бизнес-плана

инвестиционный раздел в бизнес-плане — та часть, которая описывает инвестиционную фазу проекта. Должен содержать информацию касательно основных этапах осуществления описываемого проекта, начиная с проектирования и построения проектной команды (если таковая необходима), приобретения земельных участков и строительства помещения, заканчивая приобретением оборудования, его пуско-наладкой и полным запуском производства.

Структура инвестиционного плана

Следует подчеркнуть, что в инвестиционном разделе любого бизнес-плана необходимо обязательно описать следующие моменты:

- Все этапы так называемой инвестиционной фазы (установление правовой базы проекта, покупка земель, помещений, ремонт или строительство помещений, монтаж и пуско-наладка оборудования);

- Сроки проведения необходимых работ согласно указанным этапам — описывается когда впервые делается оплата по приобретению оборудования или помещений, прописываются сроки поставки и установки оборудования, сроки проведения ремонта. Обычно это делается в виде диаграммы Ганта, которая может быть построена с помощью Microsoft Project;

- Список нужного оборудования и его мощности, инструментов, материалов, запланированное время их покупки и поставки на объект;

- Мероприятия, программы, курсы, посвященные организации работы персонала и подготовке сотрудников;

- Расходы по каждому этапу инвестиционной фазы, график и суммы инвестиционных расходов (оплаты поставщикам, строителям, за объекты недвижимости, подрядчикам, авансы за сырье и готовую продукцию);

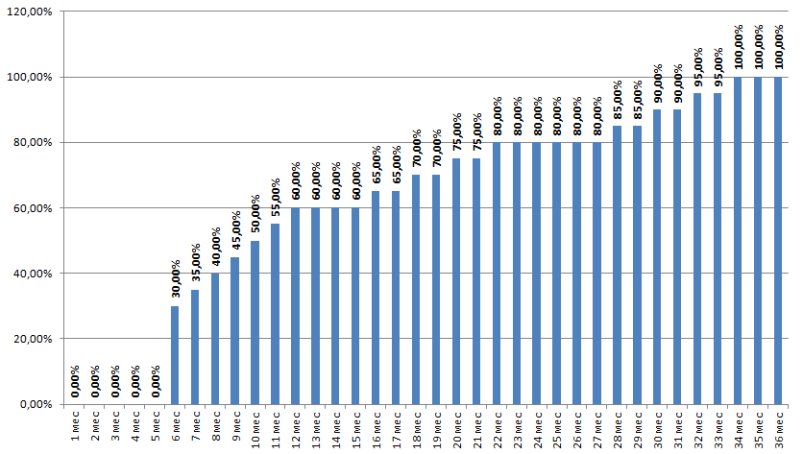

- План вывода проекта на запланированные мощности — строится график выхода в процентном соотношении от максимальной мощности предприятия;

- Список потенциальных инвесторов, кредиторов и других источников капитала, необходимого для реализации проекта.

В целом, любая инвестиционная программа подразумевает расчет всех необходимых вложений в проект, упоминание ключевых статей расходов поэтапно, а также описание существующих средств и источников капитала и общую сумму необходимых инвестиций.

Инвестиционный план на примере магазина продуктов

В рамках бизнес-план планируется открыть продуктовый магазин формата «У дома» в городе с численностьтю свыше 1 млн. человек. Магазин планируется открыть в строящемся спальном районе города, где на сегодняшний момент до сих пор нет ни одной аналогичной торговой точки. Для открытия магазина приобретеается помещение в строящемся здании на первом этаже площадью 300 кв.м. Стоимость помещения составляет 30 млн. руб.

Перед приобретением торгового помещения будет создано новое юридическое лицо, получена лицензия на торговлю алкоголем. Стоимость работ по получению документации составит:

- регистрация юридического лица — 20 тыс. руб.;

- получение лицензии на алкоголь — 50 тыс. руб.;

- получение разрешения госпожнадзора — 10 тыс. руб.

Сдача помещения планируется в черновой отделке, поэтому для начала работы магазина потребуется осуществить полный ремонт помещения, который будет включать в себя следующие работы:

- ремонтные работы — 3 000 тыс. руб.;

- электромонтажные работы — 500 тыс. руб.;

- установка пожарной и охранной сигнализации — 300 тыс. руб.;

- проведение охлаждения — 500 тыс. руб.

Кроме этого для работы магазина планируется приобретение оборудования. Стоимость, количество и вид оборудования представлены далее:

- Торговое оборудование:

- стеллажи — 200 тыс. руб.;

- низкотемпературные витрины — 1 000 тыс. руб.;

- среднетемпературные витрины — 1 000 тыс. руб.;

- банеты — 500 тыс. руб.;

- кассовое оборудование — 200 тыс. руб.;

- корзинки и тележки — 50 тыс. руб.

- компьютеры и оргтехника — 200 тыс. руб.;

- мебель — 50 тыс. руб.

- приобретение товаров — 2 000 тыс. руб.

Стоимость прочих работ по получению документации представлена ниже:

- получение разрешения СЭС;

- получение разре

Планируется, что весь объем инвестиций кроме приобретения оборотного капитала будет оплачен за счет средств инвестора, который за участие в проекте получает долю в размере 80% в организуемом в рамках данного предприятия ООО. Планируемая прибыль от проекта будет делиться пропорционально долям в ООО.

Сроки реализации инвестиционной фазы по видам работ представлены на следующем рисунке:

Планируется, что выход магазина на полную мощность будет происходить следующим образом:

месяц процент от нормативных продаж январь 2017 0% февраль 2017 0% март 2017 0% апрель 2017 0% май 2017 0% июнь 2017 30% июль 2017 35% август 2017 40% сентябрь 2017 45% октябрь 2017 50% ноябрь 2017 55% декабрь 2017 60% январь 2018 60% февраль 2018 60% март 2018 60% апрель 2018 65% май 2018 65% июнь 2018 70% июль 2018 70% август 2018 75% сентябрь 2018 75% октябрь 2018 80% ноябрь 2018 80% декабрь 2018 80% январь 2019 80% февраль 2019 80% март 2019 80% апрель 2019 85% май 2019 85% июнь 2019 90% июль 2019 90% август 2019 95% сентябрь 2019 95% октябрь 2019 100% ноябрь 2019 100% декабрь 2019 100% Как мы видим из таблицы открытие магазина состоится в июне 2017 года и в первый месяц продаж мы сможем сделать выручку в размере 30% от максимально возможной (по плану) в данном магазине. Выйти на полную мощность продуктовый магазин сможет только на третий год работы в октябре 2019 года. Графически выход на полную мощность показан ниже:

Другие примеры инвестиционного раздела бизнес-плана

Если вы хотите узнать как должен выглядеть организационный план именно по вашему бизнесу вы можете перейти на соответствующий вашему проекту бизнес-план по ссылке ниже либо воспользоваться поиском:

Финансовая модель бизнеса

Без финансовой модели любой бизнес-план — это расплывчатые фантазии. Которые не дают четкого представления о развитии компании и не способны убедить инвесторов в прибыльности проекта. В статье расскажем: что из себя представляет финансовая модель бизнеса и на простом примере пошагово покажем, как ее составить.

Что такое финансовая модель?

Финансовая модель — это набор связанных между собой характеристик, отражающих текущее состояние дел и прогнозы на будущее компании. А если проще, то это выражение вашей бизнес-модели в конкретных цифрах.

Чтобы было понятнее, объясним на примере идеи для малого бизнеса «Изготовление домашних пельменей». Пример условно-упрощенный, чтобы «на пальцах» показать суть процессов. На этом же примере будем раскрывать нюансы построения финмодели.

Некий предприниматель задумал устроить небольшой цех по производству пельменей на дому. Чтобы понять, насколько рентабельным будет такой бизнес, ему нужно просчитать: объемы продаж, прибыль, расходы и т.д. — на несколько месяцев вперед. Такой анализ позволит понять: выгодно ли вообще этим заниматься, сколько можно зарабатывать, как наращивание темпов производства отразится в итоге на доходности, возможные темпы роста и за какое время вложения начнут окупаться.

Теоретически понятно, что увеличение продаж даст большую прибыль, а рост издержек растянет период окупаемости. Но вот как влияют конкретные показатели друг на друга в цифрах — не очевидно. Финансовая модель помогает связать все возможные параметры между собой в одном файле и одним нажатием клавиши спроектировать, например, насколько процентов надо увеличивать объем продаж каждый месяц, чтобы закрыть кредит на полгода раньше запланированного срока.

Нужна финансовая модель, если:

- вы хотите построить стабильно растущий бизнес, устойчивый к рыночным колебаниям;

- ищете инвесторов (тогда финмодель будет обоснованием выгодности вложений в ваш проект);

- у вас уже есть бизнес, вы хотите быть уверенными, что ему не грозит банкротство, и понимать, как различные решения отразятся на финансовых показателях.

С чего начать предпринимателю, пошагово

Вам нужны будут входные данные, которые можно разбить на 3 группы:

- Инвестиции. Сюда входят все, во что вы вкладываетесь для старта проекта: покупка активов (оборудования, зданий и т.д.) и стартовые затраты (лицензии, регистрация, набор персонала и т.д.). Плюс нужно зафиксировать для себя начало, окончание и график финансирования каждого инвестиционного этапа.

- Расходы. Это: прямые (переменные) издержки (цены материалов, нормы расхода, расходы на производство единицы продукции), общие (постоянные) издержки (аренда помещения, содержание оборудования, хозяйственные расходы, маркетинговые затраты и т.д.) и персонал (график работы, оклады, премии и проценты).

- Доходы. Это: цены продаж (с указанием сезонности цен и инфляции), объем продаж (в единицах и с учетом сезонности спроса). Здесь надо прописать все продукты и услуги, от которых планируете получать прибыль.

Порядок действий такой (сейчас кратко, а чуть ниже раскроем каждый шаг подробно):

- Составьте инвестиционный план.

- Спланируйте продажи.

- Спрогнозируйте расходы.

- Рассчитайте операционную прибыль.

- Не забудьте учесть налоги, амортизацию, проценты по кредиту.

Совет: не старайтесь сразу охватить все аспекты. Идите от простого к сложному, иначе рискуете запутаться в формулах и ссылках. Сначала внесите в таблицы основные показатели финансовой модели и пропишите связи между ними (например, «объем продаж → выручка» или «стоимость материалов → затраты»), а потом будете дополнять и корректировать параметры и связи между ними.

Инвестиционный план

Здесь расписываем стартовые затраты (подсчитываем, сколько нам нужно денег, чтобы начать): что необходимо закупить, кого нанять, цену аренды помещения и т.д. И указываем начало и конец каждого периода.

Вернемся к нашему примеру: вносим в таблицу все необходимое оборудование, получение сертификата соответствия, регистрация ИП — получаем цифру, которая нам необходима, чтобы начать производство. Арендовать помещение не надо — производство будет организовано на дому. Работники на первом этапе тоже не нужны — наш предприниматель будет сам лепить, собирать и развозить заказы.

Если это разовое событие (но имеющее цену) — указывайте для него только «дату начала».

Если это длящееся во времени событие — указывайте «дату начала» и «дату окончания».

Стоимость этапа можно ввести и одной суммой, но если она оплачивается несколькими платежами — лучше разбить платеж по месяцам. Но общую сумму тоже надо указать.

Планирование доходов

Сюда вносим все источники предполагаемой прибыли и суммы по месяцам: текущему и планы на последующие. Данные можно написать теоретические или взять из прошлогодних отчетов, если ваш бизнес уже функционирует.

В нашем примере источник один — продажа пельменей. Указываем цену за килограмм продукта и сколько планируем продавать.

Планирование расходов

В этой вкладке собираем все расходы: на аренду, зарплату, производство, управление, уплату налогов, процентов по кредиту, себестоимость производства и т.д.

Так как наш предприниматель производит пельмени на дому, то наши расходы будут примерно следующими (повторимся — перечень и суммы берем условные):

Операционная прибыль

Операционная прибыль — это разница между валовой прибылью и всеми затратами по проекту.

В нашем примере она будет выглядеть так:

Можно подробно расписать каждый пункт выручки и каждую статью расходов. Мы для простоты указали итоговые цифры из предыдущих вкладок.

По сути сейчас вы получаете полную картину движения денежных средств в вашем бизнесе: откуда приходят деньги, на что тратятся и сколько оседает в виде чистой прибыли.

Налоги, проценты

Сюда собираем все обязательства: налоги, проценты по кредитам, страховку. Эти цифры учитываем как отдельную статью расходов при планировании.

По сумме налогов лучше проконсультироваться у специалиста, которые посчитает их в зависимости от выбранной вами при регистрации системы налогообложения.

В нашем примере не учитываются проценты, потому что кредит предприниматель не брал, а начал бизнес на собственные сбережения. А сумму обязательных налогов и страховых взносов мы указали одной цифрой в строке «Налоги» на странице планирования расходов.

Финансовая модель в формате Excel

Для построения финмодели чаще всего используют MS Excel. Есть еще программа Project Expert, но она скорее для профессионалов и предназначена для проведения очень глубокого анализа.

Общие правила составления финансовой модели в Excel:

- разделяйте расчеты разных процессов по разным листам. А потом используйте гиперссылки, чтобы учесть итоговое значение в расчетах на других листах;

- структурируйте данные просто, давайте комментарии, используйте общепринятые обозначения — чтобы посторонний человек (например, будущий инвестор) смог разобраться «что к чему» в вашей модели;

- прописывайте формулы там, где это возможно, а не вставляйте просто значения входных данных. Так вы сможете, изменив один параметр, увидеть последствия для всего бизнеса;

- если параметров много, для наглядности выделяйте статьи разными цветами, например, доходы голубым, расходы желтым и т.д.

А можно воспользоваться готовыми шаблонами финансовых моделей из интернета. Но так как нет единого решения даже для одинаковых бизнесов, их все равно придется адаптировать под свой проект. Если у вас нет профильного образования и вообще вы плохо ориентируетесь во всей этой бухгалтерии — лучше доверить создание финмодели профессионалам.

Like Centre — это не просто компания, занимающаяся созданием образовательных курсов, это настоящее сообщество предпринимателей, которые нацелены на развитие и готовы внедрять новые подходы ведения бизнеса.

Блог Лайк Центра помогает молодым стартаперам и опытным владельцам бизнеса черпать свежие идеи, первыми узнавать об эффективных инструментах и способах масштабирования своего дела. Это платформа для смелых, инициативных предпринимателей, которые не боятся рисковать, но риск этот должен быть оправданным и обоснованным.

В блоге в свободном доступе находится информация, которая помогает:

- успешно запускать новые проекты;

- масштабировать проекты старые и выводить их на космический уровень; и внедрять перспективные инструменты; и поддерживать дружеские отношения с уже имеющимися;

- работать на рынке, полном конкурентов, анализировать их ошибки и выигрышные стратегии, а также применять лучшие практики в деятельности своей компании.

Мир меняется очень быстро, завладеть вниманием потребителя становится не так просто как раньше. Поэтому Лайк Центр делится актуальной информацией, которая помогает держать руку на пульсе и всегда оставаться в курсе изменений на рынке. При этом не забывает и об основных постулатах — нетленном своде правил, который помогает становлению и развитию бизнеса.

Новые технологии, маркетинговые приемы, дополненная реальность, соцсети с молниеносно изменяющимися алгоритмами — все это способно поставить в тупик. Поэтому Like Centre взял на себя обязательство пролить свет на все важные аспекты построения успешной компании, которая уверенно занимает высокие позиции на современных рынках, быстро подстраивается под нестабильную обстановку и неизменно выходит на новый уровень даже в кризисное время.

Безусловно, поддержка бизнеса не строится только на статьях из блога. «Лайк Центр» предлагает и обучающие курсы ведения бизнеса, которые содержат не только полезную информацию, но и реальные кейсы по выведению компании из кризиса, максимизации ее прибыли и решению других глобальных проблем.

Обучение ведения бизнеса подойдет тем, кто готов последовательно прилагать усилия, хочет всегда оставаться в курсе последних новостей и не бояться внедрять тенденции в работу.

Like Centre blog — это база знаний, позволяющая рассмотреть проблемы комплексно, оперативно их выявить и решить. А для тех, кто готов продвинуться дальше, Лайк Центр готов оказать помощь в ведении бизнеса в Москве и любом другом регионе России.

Структура бизнес-плана для инвестора

Автор: Михаил Шмелев

Директор по консалтингу Get-Investor.ru. Эксперт по финансовому моделированию, учету и анализу. Опыт работы в финансах – 20 лет, в том числе на руководящих позициях в компаниях БКС Консалтинг и ITE Expo.Бизнес-план – письменный план ведения бизнеса, создаваемый с целями: убедить инвесторов финансировать компанию; убедить партнеров и персонал сотрудничать с компанией; убедить владельцев в верности выбранной стратегии, необходимости реализации новых проектов.

Несмотря на изобилие шаблонов, методических рекомендаций, каждый бизнес-план индивидуален. Его содержание помимо целей зависит от отраслевой специфики, требований инвесторов, фазы развития компании.

В статье рассматривается структура, особенности и акценты бизнес-плана для инвесторов.

Содержание статьи:

Структура бизнес-плана для инвестора

Инвесторы неоднородны в своих требованиях:

Стратегическим инвесторам важны потенциал роста выручки, рентабельность, доходность, окупаемость – показатели, которые используются для сравнительного анализа. Если доходность проекта выше аналогов, это весомый аргумент для принятия решения об инвестировании.

Для банков первостепенны условия возврата кредитов (сроки, возможности рефинансирования); покрытие рисков и обеспечение (залоги, поручительства, гарантии). Среди финансовых показателей – коэффициенты ликвидности, платежеспособности, автономии, специфические отраслевые показатели – такие, как LLCR для жилого строительства.

В зависимости от важности информации для определенного инвестора в содержании бизнес-плана вносятся акценты.

Рассмотрим структуру бизнес-плана по методике SCORE – некоммерческой организации бизнес-наставников, ресурсного партнера Управления по делам малого бизнеса США, рекомендованную для стартапов.

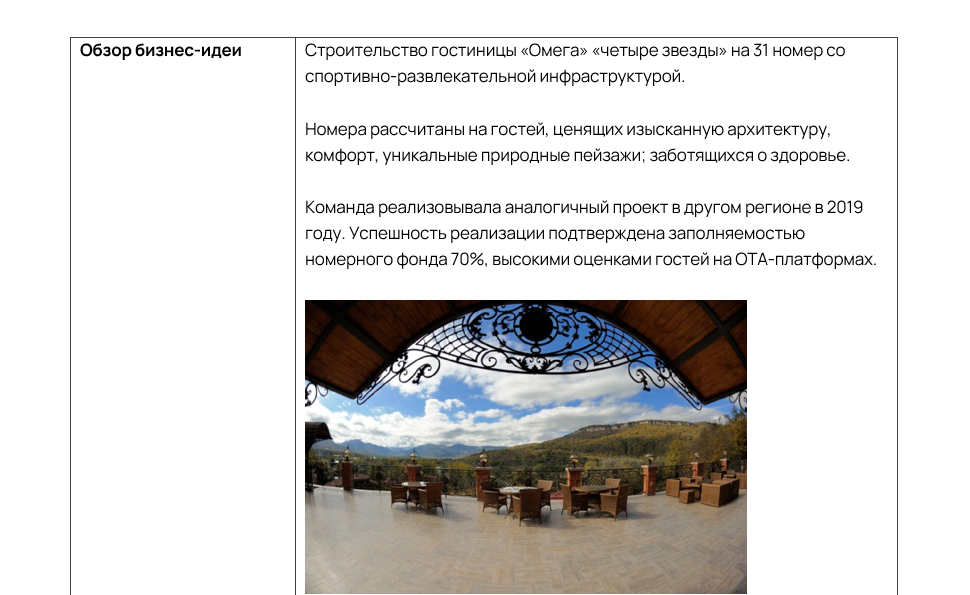

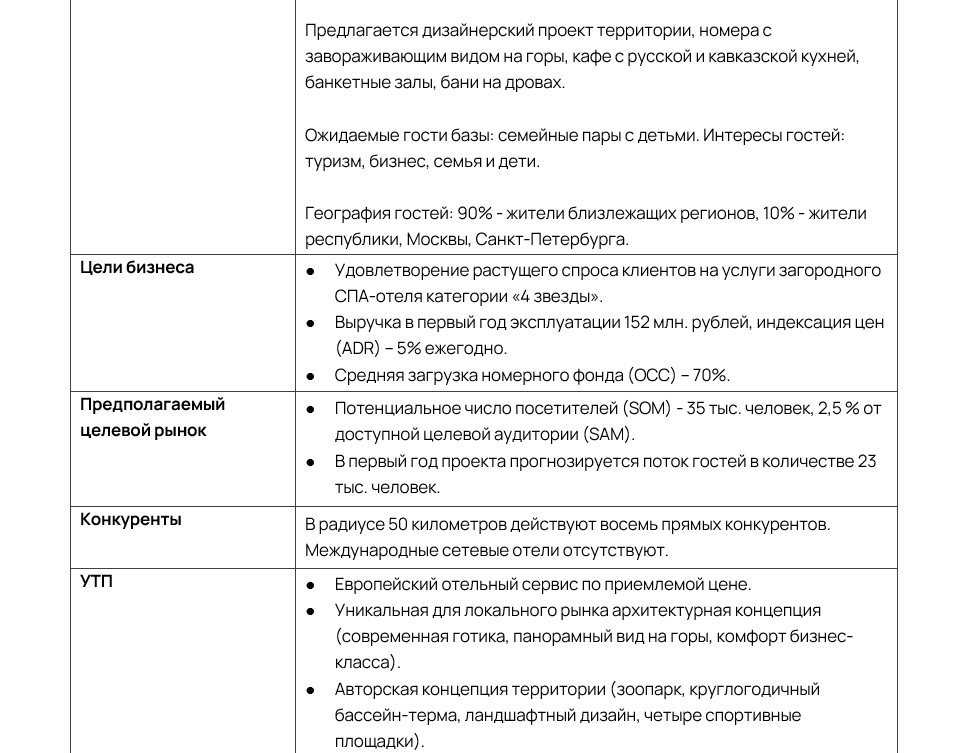

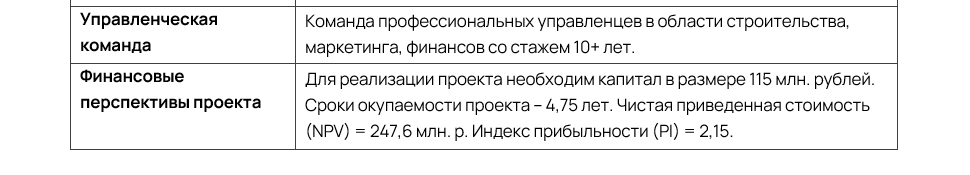

В качестве примера используем бизнес-план строительства загородного отеля, для финансирования которого планируется привлечь соинвестора.

- Резюме проекта.

- Описание компании.

- Продукты и услуги.

- Маркетинговый план.

- Операционный план.

- Управление и организация.

- План расходов и инвестиций.

- Финансовый план.

Резюме проекта

Резюме проекта – «магнит» бизнес-плана. Зачастую, единственный раздел, который читает инвестор, чтобы принять решение, изучать ли документ дальше. Эксперты SCORE рекомендуют его посредством не только убеждать, но и вдохновлять читателей.

Резюме помещается в начале текста, а пишется в конце работы над бизнес-планом. Более того, советуем пройти хотя бы пару итераций (основные разделы – резюме – основные разделы – резюме), чтобы сделать этот раздел впечатляющим.

Итак, цели резюме:

- Вдохновить, убедить инвестора.

- Заинтересовать читать остальные разделы.

- Обзор бизнес-идеи (одно-два предложения).

- Описание продукта, услуги. Какие проблемы клиентов решаете?

- Цели бизнеса. Каким будет бизнес через год, три года, пять лет?

- Предполагаемый целевой рынок. Кто ваши идеальные клиенты?

- Конкуренты и отличия вашего бизнеса от конкурентов. Какое уникальное торговое предложение (УТП) поможет добиться успеха?

- Управленческая команда: состав, предыдущий опыт.

- Финансовые перспективы бизнеса. Если вы используете бизнес-план для целей финансирования, точно объясните, сколько денег хотите, как будете их использовать и как это сделает бизнес более прибыльным.

Именно в резюме уместно краткое предложение инвестору, которое может быть сформулировано таким образом:

Ожидаемая сумма инвестиций 115 млн. руб., направляемая на финансирование капитальных затрат (100 млн. руб.) и операционных расходов первых двух лет (15 млн. руб.). Инвестору предлагается дивидендная модель с ежегодными выплатами до 50% прибыли пропорционально доли в капитале.

Источник https://biznesplan-primer.ru/stati/sostavlenie/investicionnyj-plan

Источник https://blog.likecentre.ru/finansy/finansovaya-model-biznesa/

Источник https://get-investor.ru/struktura-biznes-plana-dlya-investora