ГДЕ ПОЛУЧИТЬ КРЕДИТЫ ДЛЯ МАЛОГО БИЗНЕСА В КАНАДЕ — ФИНАНСЫ КАРЬЕРА — 2022

Бизнес кредит в канаде на бизнес

Содержание:

Физические лица

Кто платит налоги

Налоги в Канаде платят резиденты, а также другие физические лица, получающие там доход. При этом статус налогового резидента может быть определен индивидуально.

Если человек находится в стране более 183 дней в году, он автоматически становится резидентом на этот период. В остальных же случаях может быть учтен целый ряд связей с Канадой: от наличия недвижимости для проживания до членства в различных клубах.

«Многие ошибочно считают, что иммиграционный статус физического лица (наличие/отсутствие гражданства или вида на жительство) является решающим фактором при определении налогового резидентства. Это не так.

Иммиграционный статус — лишь один из многих факторов при определении налогового резидентства Канады. Человек может быть канадским гражданином и не быть канадским налоговым резидентом и наоборот

— обращает внимание Анна Малажавая, налоговый адвокат и основатель фирмы налогового права Advotax Law в Торонто.

В отличие от России, здесь налоговую декларацию должен подавать каждый налоговый резидент самостоятельно — раз в год не позднее 30 апреля. Налоговые расчеты ведутся в канадских долларах.

Подоходный налог

Это основной налог для физических лиц и ИП, которым облагается весь чистый доход. Налог взимается по прогрессивной шкале на двух уровнях: федеральном и провинциальном, — поэтому имеет комбинированную ставку.

Ставка федерального налога на годовой доход:

- 15% — на первые 49 020 $;

- 20,5% — от 49 021 до 98 040 $;

- 26% — от 98 041 до 151 978 $;

- 29% — от 151 979 до 216 511 $;

- 33% — выше 216 511 $.

Провинциальный налог зависит от местоположения. Всего в Канаде 10 провинций и 3 территории, в каждой действуют свои ставки. Так, в Онтарио доход свыше 150 000 долларов в год облагается налогом по ставке 12,16%, а в Квебеке — 25,75%.

Политическая карта Канады. Источник: Wikipedia

Как посчитать налог? Допустим, вы работаете в Онтарио и зарабатываете 60 000 $ в год. Рассчитаем сначала федеральную часть:

49 020 х 15% + 10 980 х 20,5% = 7 353 + 2 250,9 = 9 604 $

И провинциальную для Онтарио:

45 142 х 5,05% + 14 858 х 9,15% = 2 280 + 1 360 = 3 640 $

Суммарно вы заплатите налог 13 244 $. То есть ваша комбинированная ставка составит 22%.

Компенсации

Несмотря на высокие налоговые ставки, в Канаде довольно много федеральных и провинциальных льгот и вычетов, позволяющих платить меньше налогов.

Физические лица с доходом менее 7 500 $ в год полностью освобождаются от налога. При низком доходе возможны налоговые вычеты: максимум до 1 381 $ для одиноких людей с доходом не выше 24 573 $, до 2 379 $ для семей с доходом не выше 37 173 $.

Также компенсации положены следующим категориям физлиц:

- содержащим инвалидов или пенсионеров;

- семьям с детьми (в калькуляторе можно рассчитать, какие льготы вам положены);

- с неработающим супругом;

- покупателям первого жилья;

- с тратами на медицину более 3% дохода.

Для некоторых налогоплательщиков действует вычет по НДС. В том числе и для «ньюкамеров» — новых резидентов, недавно эмигрировавших в Канаду. Новичкам на вычет можно претендовать только в первый налоговый год.

Например, за 2020 год (период выплат — с июля 2021 года по июнь 2022 года) можно получить:

- до 456 $ для одного человека;

- до 598 $ для семьи;

- до 157 $ на каждого ребенка до 19 лет.

По словам Анны Малажавой, в стране существует бесконечное количество возможностей для оптимизации налоговых обязательств в зависимости от статуса и/или деловых договоренностей налогоплательщика.

«Канадское налоговое законодательство, в частности акт о подоходном налоге, — это очень сложный законодательный инструмент. Только по объему он в три раза превышает трехтомник “Война и Мир” Л.Н. Толстого»

Анна также рассказала, что одним из распространенных примеров являются вклады в Registered Retirement Savings Plan — специальный сберегательный счет, на котором вложенные не облагаемые налогом доходы будут заблокированы до тех пор, пока человек не выйдет на пенсию или не снимет накопления по другой причине.

Например, если человек заработал 100 000 $ в 2021 году, но отложил 10 000 $ на такой счет, то подоходный налог он будет платить на 90 000 $, а не на 100 000 $ дохода (экономится примерно 3 400 $ в налогах).

Социальные взносы

Система социальной защиты Канады обеспечивается страховыми взносами физлиц и компаний. Из зарплаты работников вычитаются взносы в канадскую пенсионную программу и фонд страхования занятости, далее к ним применяются надбавки работодателя.

Пенсионный взнос обязателен для занятых в возрасте от 18 до 65 лет, затем можно выбрать, прекратить отчисления или нет. Верхний порог для взносов — 70 лет.

Из зарплаты до 61 600 $ в год удерживается 5,45%, столько же выплачивает и работодатель. Годовая сумма взносов ограничивается — не более 3 166,45 $ для физических лиц и не более 6 332,9 $ для самозанятых.

Второй взнос предполагает страхование занятости и гарантирует выплаты на время безработицы, болезни, беременности, ухода за ребенком или тяжелобольным.

Взнос составляет 1,58% от зарплаты, работодатель уплачивает его в страховой фонд с коэффициентом 1,4. Размер отчислений ограничивается годовым доходом сотрудника (до 56 300 $ в год) или размером взноса (до 889,54 $).

Инвесторы

Прирост капитала

В Канаде нет специального налога на прирост капитала. На него действует тот же подоходный налог, но только на 50% суммы. Например, если вы получили прибыль 5 000 $ от продажи акций, то к вашему годовому налогооблагаемому доходу надо будет прибавить 2 500 $.

Если при продаже капитала вы понесли убыток (продали дешевле, чем покупали), то его можно применить к любой сумме прироста капитала, полученной за год, тем самым снизив налоговую базу. Неиспользованные убытки можно также переносить на предыдущие три года или будущие периоды.

Дивиденды

Налогообложение дивидендов работает по отдельным правилам. Во-первых, налогом облагается вся сумма дивидендов, а также их валовая прибыль в зависимости от категории.

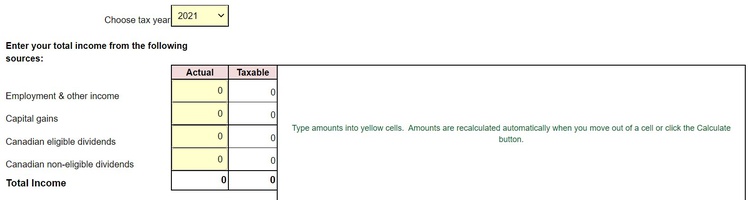

Интерфейс калькулятора подоходного налога

В Канаде существуют два вида дивидендов: приемлемые (корпораций, которые не имеют права на вычет для малого бизнеса и, соответственно, платят более высокие налоги) и неприемлемые (дивиденды малого бизнеса).

Прибыль приемлемых дивидендов составляет 38%, неприемлемых — 15%. То есть, если вы получили оба вида дивидендов по 200$, ваш налогооблагаемый доход составит:

200 х 1,38 + 200 х 1,15 = 276 + 230 = 506 $.

Второй нюанс заключается в том, что вы имеете право на налоговый вычет, так как прибыль по дивидендам, которую должна была заработать компания, уже облагалась налогом по корпоративной ставке (только для канадских компаний).

Для приемлемых дивидендов вычет составляет 15,0198% от налогооблагаемого дохода, для остальных — 9,0301%. В нашем примере вычет составит:

276 х 15,0198 % + 230 х 9,0301% = 62,22 $

Иностранные дивиденды считаются как процентный доход и облагаются налогом по полной ставке, налоговый вычет на них не действует.

Рассчитать подоходный налог с учетом всех видов прибыли можно здесь.

Налоги для нерезидентов

Для нерезидентов на определенные виды доходов из канадских источников действует налоговая ставка 25%. Она распространяется на проценты, дивиденды, роялти, пенсионные выплаты и арендный доход.

При наличии соглашения об избежании двойного налогообложения налоговая ставка может снижаться до 15, 10 или даже 5%. Так, налоговые резиденты России платят налог на дивиденды канадских компаний не более 15%.

Для детальных расчетов используйте калькулятор налогов для нерезидентов.

Покупатели недвижимости

Этой категории инвесторов важно знать о дополнительных налогах, связанных с покупкой, содержанием и продажей недвижимости.

Основной налог при покупке — на передачу права собственности. Ставка прогрессивная в зависимости от стоимости недвижимости: от 0,5% (на первые 55 000 $) до 2% (на объект дороже 400 000 $).

Также размер налога зависит от провинции. В трех провинциях налог отсутствует: в Альберте, Новой Шотландии и сельской местности Саскачевана. А если объект находится в Торонто, налог придется заплатить в двойном размере.

Для тех, кто покупает жилье впервые, в провинциях существуют специальные программы, позволяющие возместить налог. Например, в Онтарио на покупку стоимостью до 368 333 $ действует полное возмещение налога, дороже этой суммы — скидка 4 000 $.

Если вы покупаете новый или отремонтированный дом, на него также будет действовать налог GST/HST (аналог НДС) от 5 до 15%.

Нерезиденты могут покупать недвижимость в Канаде без существенных ограничений, но для них действует дополнительный налог.

«Налогообложению подлежит любая покупка жилой недвижимости в районе Большой Золотой Подковы (Greater Golden Horseshoe Region, GGH). Это 15% налог, который называют “налогом на спекуляцию для нерезидентов” (NRST), — рассказывает Елена Пальцева, риэлтор EXP Realty Canada. — Хорошая новость в том, что существуют исключения и возмещение налога. Одно из таких исключений — участие гражданина Канады в процессе покупки». Аналогичный налог есть в Британской Колумбии: недвижимость, приобретаемая иностранцем, облагается по ставке 20%.

Для покупателей первого жилья предусмотрен налоговый вычет до 750 $.

В Канаде действует налог на недвижимость, который складывается из трех частей: городского сбора, образовательного и сбора городского фонда строительства.

Размер налога определяется муниципалитетом, в среднем составляет порядка 1% от рыночной стоимости объекта. Например, здесь можно рассчитать налог на жилую недвижимость в Торонто.

Ставка налога на арендный доход зависит от типа налогоплательщика: физлица, партнерства или бизнеса. Физические лица платят стандартный подоходный налог: резиденты Канады — по прогрессивной шкале, нерезиденты — 25%. В партнерстве доход делится между партнерами, и каждый платит с него налог по своей ставке.

Для компаний базовый налог на доход от аренды составляет 38%, однако его можно снизить до 15% за счет скидок. Для этого важно, чтобы бизнес был активным: с пятью сотрудниками на полный день. При таком раскладе оформлять инвестиционную недвижимость на компанию выгоднее, чем на физическое лицо.

Елена Пальцева приводит пример: «Налог в активном бизнесе составляет 15%. Для сравнения, если физическое лицо зарабатывает 100 000 $ в год — оно заплатит налог на сумму 24 979 $. К сожалению, в бизнесе доход от аренды считается пассивным и облагается по ставке 50%. Но если в нанять в корпорацию 5+ сотрудников, то тогда бизнес считается активным и можно наслаждаться ставкой налога в 15%».

Из налогообложения можно вычесть достаточно много видов расходов, например, на на ремонт, рекламу, страхование, проценты по ипотеке, гонорары специалистов (риэлторов, юристов и других).

Как такового налога на продажу недвижимости нет. Но если вы продали недвижимость дороже, чем покупали, для компаний прибыль будет облагаться корпоративным налогом, для физлиц — подоходным (50% дохода). При продаже из налоговой базы можно вычесть все сопутствующие расходы.

Если вы продаете недвижимость, которая была местом основного проживания в течение всего времени, когда вы ею владели, прирост капитала налогом не облагается.

Однако если некоторое время вы там не проживали, а, например, сдавали дом в аренду, заранее продумайте, как вы будете отражать в налоговой декларации прирост капитала за все периоды — в этом случае есть большая вероятность, что налог заплатить все-таки придется.

Владельцы корпораций и малого бизнеса

Канадские компании платят налог на весь мировой доход, нерезиденты — с канадских источников. Также существуют НДС, налог на недвижимое имущество и социальные взносы.

В целом предпринимателям выгодно открывать здесь компанию, поскольку корпоративный налог меньше индивидуального. Кроме того, для бизнеса под канадской юрисдикцией, в отличие от зарубежной, действуют налоговые льготы.

Корпоративный подоходный налог

Налог на прибыль бизнеса складывается из федеральной и провинциальной частей по убывающей шкале. Базовая ставка налога составляет 38%, однако на практике она часто оказывается ниже.

Прежде всего, снижение происходит за счет федеральной скидки 10% с целью компенсации провинциальных налогов, а также за счет общего снижения налога (13%) на квалифицируемый доход. В результате чистая ставка составляет 15%.

Для малого бизнеса, который активно поддерживается в Канаде, чистая ставка снижается до 9%. Для этого компания должна контролироваться Канадой, а ее активный доход не должен превышать 500 000 $.

В каждой провинции действуют свои налоговые ставки: как общие, так и пониженные для малого бизнеса (от 0% до 4% для дохода до 500 000 $). Таким образом, реальный размер корпоративного налога часто составляет порядка 10-25%.

Налоговые ставки в провинциях

По аналогии с физлицами половина дохода от реализации активов облагается налогом по корпоративной ставке, убытки можно переносить на предыдущие периоды.

Аналогом НДС в Канаде выступает налог на потребление (GST). Им облагается большинство товаров и услуг, кроме основных продуктов питания, рецептурных лекарств и некоторых медицинских товаров.

Налог обязаны платить все компании с налогооблагаемыми поставками, кроме мелких поставщиков с доходом менее 30 000 $ за последние четыре квартала. Однако при желании и они могут подать заявку на регистрацию в качестве плательщика НДС.

Размер НДС зависит от того, где реализуется товар. Например, если ваша компания находится в Британской Колумбии, а товар доставляется заказчику из Онтарио, то налог будет взиматься по ставке Онтарио.

Федеральная ставка налога — 5%. В некоторых провинциях вместо нее действует свой налог с продаж (HST) по ставке 13-15%. Посмотреть ставку для вашего местоположения можно по ссылке.

Социальные взносы

О взносах работодателя в пенсионную программу и фонд страхования занятости мы уже рассказали выше. Рассчитать все отчисления можно с помощью калькулятора.

Льготы для прироста капитала малого бизнеса

Владельцы и акционеры малого бизнеса, ферм и рыболовных хозяйств могут получить льготы при продаже собственности. Для них действует пожизненное освобождение от налога на прирост капитала.

Если вы владели собственностью два года, то в течение неограниченного времени из налогообложения можно вычесть определенную сумму, в 2021 году она составляет 892 218 $ (фактически, с учетом 50% — 446 109 $).

Например, если в 2021 году малый бизнес продаст акции с прибылью 100 000 $, ему не нужно будет платить с них налог. Более того, в последующие годы он сможет воспользоваться оставшейся не облагаемой налогом суммой — 792 218 $.

IT-бизнес

Инновационные компании поддерживаются в рамках федеральной программы научных исследований и экспериментальных разработок (SR&ED). Она предполагает налоговые льготы трех видов: уменьшение подоходного налога, инвестиционный налоговый кредит или возврат денежных средств.

SR&ED рассчитана на компании и стартапы любого уровня и сферы деятельности. «Программа направлена не только на компании, занимающиеся развитием “высоких технологий”. Если кто-либо из ваших сотрудников ищет инновационные решения для технологических проблем, то их работа может полностью или частично соответствовать требованиям, — уточняет Анна Малажавая. — Комбинированный (федеральный и провинциальный) процент налогового кредита может достигать 35%. Например, если ваша компания заработала 100 000 $ и потратила 5 000 $ на SR&ED-деятельность, то можно вычесть 5 000 $ из своих налогооблагаемых доходов и в дополнение получить кредит от государства в размере примерно 1 750 $».

Заключение

Несмотря на то что в Канаде высокие базовые ставки налогов, они компенсируются развитым социальным обеспечением и множеством льгот для разных категорий налогоплательщиков.

Чтобы разобраться во всех нюансах и понять, какие скидки и вычеты положены, канадцы часто обращаются за помощью к налоговым юристам. Таким образом, вполне реально экономить на налогах сотни и даже тысячи канадских долларов.

ГДЕ ПОЛУЧИТЬ КРЕДИТЫ ДЛЯ МАЛОГО БИЗНЕСА В КАНАДЕ — ФИНАНСЫ КАРЬЕРА — 2022

Видео: Вебинар: Бизнес-образование и карьера в Канаде + бюджетная иммиграция через обучение 2022.

Получение кредита для малого бизнеса может стать трудной задачей для малого бизнеса. Канадские банки традиционно консервативны, и начинающие предприятия, как известно, являются рискованными, — говорит Дайан Бакнер, ведущая Дендра драконов CBC. В конце концов, она говорит: «Банки не должны отдавать деньги … это в основном верно, что только если вы докажете, что вам не нужны деньги, они дадут вам это». *

Но традиционные банки не являются «Это единственные места для получения кредитов для малого бизнеса.

Если ваш малый бизнес ищет деньги, вот десять других источников кредитования малого бизнеса Канады, где вы можете получить необходимое финансирование.

Источники финансирования малого бизнеса за пределами банковского займа

1) Программа финансирования малого бизнеса Канады — Созданная для того, чтобы помочь новым предприятиям начать работу, и созданные фирмы совершенствуют и расширяют эту программу кредитования малого бизнеса, обеспечивают до 500 долларов США, 000 финансирования малого бизнеса для любого бизнеса. Вы можете подать заявку на эту программу в любом банке, caisse populaire или кредитном союзе в Канаде.

2) Финансирование расширения рынка (Банк развития бизнеса Канады) — Если ваш бизнес подходит, вы можете получить до 100 000 долларов США в долгосрочном финансировании, чтобы делать такие вещи, как участие в торговле показывает, развивает электронную коммерцию, создает и реализует маркетинговый план или даже приобретает дополнительные ресурсы. И только для того, чтобы сделать его еще слаще, BDC может повторно продвигать любую погашенную часть кредита, начинающуюся минимум с 10 000 долларов.

3) Программа финансирования начального финансирования (Банк развития бизнеса Канады). Эта программа предназначена для оказания помощи малым предприятиям в начальной или ранней фазе роста (первые 12 месяцев продажи), которые «могут продемонстрировать реалистичный рынок и потенциал продаж». Такой бизнес может иметь право на кредит для малого бизнеса на сумму до 100 000 долларов США, который может использоваться в качестве оборотного капитала, для маркетинга и начальных расходов, для приобретения основных средств или для покупки франшизы.

4) Micro Loans — Некоторые финансовые учреждения предлагают кредиты для малого бизнеса до 15 000 долларов США, предназначенные для людей, которым будет сложно получить традиционный бизнес-кредит. Например, Western Economic Diversification Canada (WD) предлагает программу микрокредитования для кредитования малого бизнеса для малых предприятий в Ванкувере, Виктории, Эдмонтоне, Регине, Саскатуне и Виннипеге. (Следуйте ссылке, чтобы прочитать критерии приемлемости для каждой программы.) Спросите своего кредитного союза или caisse populaire, если у них есть такая программа кредитования малого бизнеса.

5) Фонды с привлечением средств сообщества — Фонды общинных инвестиций являются некоммерческими организациями, которые помогают людям, которые не могут получить кредиты, которые им нужны, от традиционных кредитных учреждений. В зависимости от конкретного кредитного фонда вы можете получить кредит для малого бизнеса с 2000 до 150 000 долларов США.Где взять кредит для малого бизнеса, когда банки превращают вас в вниз, представлены примеры средств ссудного ссуды по всей стране.

6) Женские предприятия / Ресурсные центры — Многие организации, которые работают, чтобы помочь женщинам добиться успеха в бизнесе, предлагают кредиты для малого бизнеса. Я собрал образцы женских организаций по всей Канаде и услуги по кредитованию малого бизнеса, которые они предлагают в рамках кредитования малого бизнеса для женщин в Канаде.

7) Aboriginal Business Canada — Даже лучше, чем кредит для малого бизнеса, эта программа предлагает не подлежащие погашению взносы (например, малые бизнес-гранты) до 99 999 долларов для подходящих индивидуальных предпринимателей. Вы должны иметь наследие аборигенов и иметь жизнеспособную деловую возможность подать заявку. Деньги могут быть использованы для запуска, а также для расширения или маркетинга вашего малого бизнеса.

8) Кредиты для малого бизнеса для молодых предпринимателей — Если вы являетесь предпринимателем (или надеющимся предпринимателем) в возрасте от 18 до 35 лет, существует несколько специальных программ кредитования малого бизнеса, которые вы можете извлечь из этого. Если вы находитесь в Квебеке, вы можете подать заявку на Программу молодежной стратегии CED-CFDC, которая может предоставить личный кредит в размере от 5000 до 15 000 долларов США и индивидуальную помощь молодым предпринимателям, которые хотят начать, расширить или модернизировать небольшой бизнес »в рамках территории одной из общин развития фьючерсов сообщества Квебека ».

И Канадский молодежный бизнес-фонд предлагает несколько различных программ финансирования для поддержки предпринимателей в возрасте от 18 до 34 лет, в том числе один, который предусматривает запуск кредитов для малого бизнеса на сумму до $ 15 000.

9) Angel Investor Networks — Ангельские инвесторы — это люди, которые хотят финансировать малые предприятия, которые они считают хорошими инвестициями. Как правило, ангельские инвесторы ищут более высокую прибыль, чем фондовый рынок, и хотят играть активную роль в бизнесе. Если вы справитесь с этими двумя вещами, ангел-инвестор может стать отличным источником кредита для малого бизнеса. Узнайте, как найти инвестора ангела и 7 советов для убеждения инвесторов-ангелов инвестировать в свой бизнес за дополнительной информацией.

10) Друзья и семья — Я бы отказался, если бы не упоминал этих людей в качестве потенциальных источников кредита для малого бизнеса, потому что многие владельцы малого бизнеса и потенциальные предприниматели получают деньги, которые им нужны начать или перенести свое предприятие с этих людей, что я перечислил его как второй по популярности источник кредитов для малого бизнеса в моей статье 8 Источники бизнеса Start Up Money.

Дайте себе лучший снимок при кредитовании малого бизнеса

Хотя все эти источники кредита для малого бизнеса имеют разные требования к приемлемости, все они имеют одну общую черту; все они ожидают, что у вас будет жизнеспособная бизнес-идея, а это означает наличие прочного бизнес-плана на бумаге. Если у вас его нет, серия Написание бизнес-плана , которая начинается с плана бизнес-плана, проведет вас через процесс объединения.

Вам также необходимо подготовить себя, чтобы представить свой бизнес-план и подать заявку на финансирование своего малого бизнеса, будь то через формальный процесс подачи заявки, лично или и то, и другое.Как получить кредит для малого бизнеса покажет вам, как увеличить ваши шансы получить кредит для малого бизнеса, будучи готовым соответствовать ожиданиям кредитора.

* Источник котировки

Мередит Маклеод, хозяин «Дракона» выступает на мероприятии «Салют для малого бизнеса», Зритель Гамильтона

Как получить кредит для малого бизнеса, где брать

Узнать, что нужно для заимствования. Приготовьтесь и найдите подходящего кредитора для своего займа для малого бизнеса.

Локальные действия для малого бизнеса для малого бизнеса

Важная информация о местных SEO, особенно для малого бизнеса , Вот три основные области, на которые нужно сосредоточиться, чтобы получить результаты от ваших местных кампаний SEO.

VA Кредиты — кредиты для малого бизнеса для ветеранов

Кредиты для малого бизнеса для помощи ветеранам и военнослужащие. Кредит «Патриот Экспресс» может помочь, так что возможны и другие кредиты.

Открытие собственного бизнеса в Канаде

Канада готова принять всякого опытного иностранного бизнесмена, который создаст в стране дополнительные рабочие места на пользу экономике. Достаточно пройти тест, разработанный канадским правительством специально для иностранных предпринимателей, чтобы получить все необходимые рекомендации по вопросу организации на территории страны собственного дела. Открыть бизнес в Канаде, вопреки мнению многих коммерсантов, несложно. Следует подойти к делу внимательно и ответственно, и очень скоро вы сможете вести собственную деятельность.

Преимущества ведения собственного бизнеса в Канаде

Многие факторы позволяют считать Канаду одним из наиболее подходящих для иммигрантов мест, где бизнес может успешно развиваться. Здесь предпринимателю предоставляются отличные условия для организации собственного дела:

- Гибкое законодательство

- Множество программ поддержки

- Экономическая стабильность

- Низкие налоги

Поэтому если вы мечтаете иметь своё дело в Канаде и хотите воплотить это в жизнь, рекомендуем узнать, с чего стоит начинать.

Финансовая поддержка

Деятельность всякого активного бизнесмена правительство Канады поддерживает. И способов получить помощь несколько:

- CSBF – государственная программа «Small Business Financing» для вас, если ваш годовой доход до 5000000$, и вы не занимаетесь сельским хозяйством, религиозной и благотворительной деятельностью

- Immigrant Investor Prоgram – программа, созданная специально для иммигрантов, и финансируют её точно такие же иммигранты, которые уже добились успеха и готовы помочь начинающим

- Программа Business Development Bank банка для молодых предпринимателей в возрасте 18-29 лет

К тому же начинающий предприниматель имеет возможность получить кредит для открытия малого бизнеса. Программы кредитования для небольших коммерческих проектов предлагают следующие банки: «Bank of Montreal», «Royal Bank» и «Scotibank». Есть также лизинговые компании, финансово поддерживающие малое предпринимательство. Складывается впечатление, что здесь все, у кого имеются денежные средства, готовы одолжить их, чтобы ваш бизнес развивался. И всё же кредит должен стать крайней мерой, когда собственные ресурсы полностью исчерпаны, и взять деньги негде.

Важно! Получить в Канаде ссуду под медицинскую деятельность и юридические услуги сегодня маловероятно, так как в этих сферах реальный «кризис перепроизводства».

Особенности открытия бизнеса

С самого начала у вас должна быть коммерческая идея, отражённая в хорошем бизнес-плане (прочтите, как написать бизнес-план самому).

Также важно определить, какая из организационно-правовых форм для вас наиболее выгодна. Станете ли вы единственным владельцем бизнеса, или у вас будет партнёрский проект с коллективной или раздельной ответственностью. Придумайте для своей фирмы название и позаботьтесь, чтобы оно было уникальным и не совпадало с теми, что уже имеются. Вы сможете убедиться в этом, заплатив около 100$. Кстати, если дадите бизнесу ваше имя, не потребуется даже проверка. Вам понадобится стартовый капитал в размере от 5 до 30 тыс. долларов. Кроме того, бизнес придется ещё и застраховать.

Ещё до оформления всех бумаг вы сможете узнать, насколько перспективным может стать ваше дело. В этом вам поможет «National Entrepreneurship Test» – национальный тест, который для предпринимателей-иностранцев, открывающих бизнес, разработало канадское правительство. Пройдя его, вы получите рекомендации и оценку перспектив.

Покупка бизнеса в Канаде

Новичку в предпринимательстве, возможно, легче начать с приобретения готового бизнеса, тем более что купить бизнес в Канаде несложно. Но и здесь необходимо чётко понимать, с чего начинать и как избежать возможных проблем. Обязательно найдите ответы на вопросы:

- Имеются ли у предприятия долги

- Насколько инвентаризационная стоимость имущества фирмы соответствует реалиям

- Не пытается ли хозяин избавиться от «тонущего» бизнеса, и можно ли его спасти

- Не арестован ли бизнес

- Останутся ли постоянные клиенты, или они лояльны к старому хозяину и готовы уйти за ним

- Есть ли наёмные работники, без которых не обойтись

- Каково состояние оборудования

- Почему продаётся бизнес

Кроме того, рекомендуется проверить финансовую отчётность предприятия за последние несколько лет.

Возможные проблемы с открытием бизнеса

В Канаду, которая готова принимать предпринимателей-иностранцев из разных стран и обеспечивать для развития их бизнеса максимально комфортные условия, стремятся попасть многие. Потому и конкурентов в большинстве сфер много. Есть и другие проблемы, к которым следует быть готовым заранее:

- Вы не сможете зарегистрировать собственное предприятие, если не получили разрешение на работу в Канаде

- Среди учредителей должен быть хоть один гражданин Канады или её резидент

- Для выбранного вами направления деятельности может потребоваться лицензия

- Вы должны знать язык

- Денежных средств может оказаться недостаточно, задержится регистрация или развитие бизнеса, и в этот период, когда никаких доходов не будет, придётся тратить деньги, которые отложены на содержание бизнеса

Заключение

Теперь, когда вы знаете, как открыть бизнес в Канаде, ваши планы вполне могут стать реальностью. Но рассчитывая заняться делом в чужом государстве, свои силы оценивайте трезво. Достаточно ли у вас профессионализма и опыта, располагаете ли вы требуемыми финансовыми ресурсами? Не все так ясно и просто, как кажется на первый взгляд. Будет неплохо, если вы проанализируете спрос и предложение на те услуги, которые собираетесь предложить, узнаете, высока ли конкуренция в выбранной вами области. Помните, что если попытка окажется неудачной, в Канаде вы сможете продать свой бизнес. Правильным решением будет сначала поехать на пару месяцев в отпуск в эту страну, попрактиковаться в языке, пообщаться с соотечественниками, поближе познакомиться с местными жителями. Рассмотрите вариант открыть в Канаде бизнес по франшизе. Став партнёром развитой успешной канадской компании, вы многократно увеличите свои шансы на успех в бизнесе.

Главный редактор ВЗО. Работает на сайте с момента основания. Через Юрия проходят все тексты перед размещением на сайте. Быстро вникает в темы, на которые пишут авторы, включая финансовую, и следит за качеством публикуемых материалов.

Источник https://rb.ru/analytics/taxes-canada/

Источник https://ru.travelcashinc.com/small-business-loan-sources-in-canada

Источник https://vsezaimyonline.ru/rko/business/v-kanade.html