Коэффициент бета

Что такое бета-коэффициент

Рыночные профессионалы при анализе отдельно взятых ценных бумаг и инвестиционных портфелей часто применяют бета-коэффициент, или β-коэффициент, с помощью которого определяют зависимость доходности ценной бумаги (или портфеля ценных бумаг) от доходности рынка в целом. Её часто характеризует динамика индекса, а также степень риска анализируемого актива и его волатильность. Применяя бета-коэффициент, рыночные профессионалы могут составлять качественные диверсифицированные портфели, способные показывать весьма интересную доходность и сглаживать рыночный риск. Что такое бета-коэффициент, мы расскажем в данной статье.

Логика и определение бета-коэффициента, а также формула его расчёта

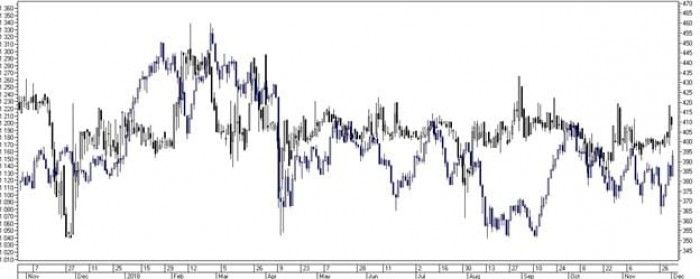

В ценовой динамике различных активов существует взаимосвязь, которую ещё называют корреляцией. Такие взаимосвязи могут быть более или менее выраженными, а также прямыми или обратными. Приведём пример прямой корреляции: часто при росте Индекса РТС более-менее синхронно растут в цене акции «Сбербанка».

Напротив, весьма часто при снижении стоимости доллара США растёт значение Индекса РТС — это пример обратной корреляции.

Подобная синхронность или асинхронность могут быть как более, так и менее выраженными. Например, если индекс вырастет в цене, допустим на 2%, то какая-нибудь бумага второго эшелона может и вовсе не измениться в своей стоимости. Но это предположение не говорит о полном отсутствии взаимосвязи — просто она менее выражена, так как при каком-либо серьёзном позитиве (сильно выраженном) в индексе рост (пусть и менее выраженный) вполне может охватить и многие бумаги с меньшей корреляцией. Также есть бумаги с большей волатильностью, которые своим ценовым размахом способны опережать динамику индекса.

Соответственно, можно говорить как о волатильности бумаг при какой-либо динамике индекса, так и о синхронности или асинхронности ценовой динамики. Волатильность, в свою очередь, характеризует и риск финансовых вложений, так как диапазон ценовых значений априори расширяется как в сторону увеличения цены, так и в сторону снижения. И именно волатильность и синхронность подобной динамики характеризуют бета-коэффициент.

Использование бета-коэффициента было предложено Гарри Марковицем, изначально он назывался индексом недиверсифицируемого риска. Это весьма неплохо передаёт его логику, так как включение в портфель бумаг с грамотно подобранной бетой способно значительно сгладить кривую доходности портфеля при индексной волатильности.

Рассмотрим непосредственно бета-коэффициент. Он рассчитывается как отношение ковариации доходностей бумаги и индекса (анализируемого и эталонного активов: бумага и портфель, портфель и индекс или бумага и индекс) к дисперсии доходности индекса.

β = Cov (Бн, Ин) / Var (И), где

β — бета-коэффициент, Бн — доходность бумаги, Ин — доходность индекса, Cov — ковариация бумаги и индекса, Var — дисперсия индекса.

Для лучшего понимания данную формулу бета-коэффициента можно представить в следующем виде:

β = ∑ (Бн — Бнср) * (Ин — Инср) / ∑ (Ин — Инср)2, где

Бн — доходность бумаги за анализируемый период, Бнср — средняя доходность бумаги за анализируемый период, Ин — доходность индекса за анализируемый период, Инср — средняя доходность индекса за анализируемый период, н — рассматриваемый период времени.

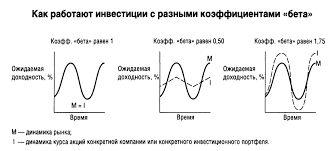

Если бумага в среднем двигается синхронно с индексом, то бета будет положительной, если же бумага движется асинхронно (обратная корреляция), то бета принимает отрицательные значения. Если бета равна единице, то можно говорить о полной синхронности бумаги и индекса. Если бета примет значение от нуля до единицы, то бумага имеет определённую синхронность с индексом, но её волатильность всё же меньше. А если показатель выше единицы, то бумага проявляет большую волатильность в сравнении с индексом при наличии синхронности движения.

Когда доходность индекса составила 10%, а бета бумаги 0,7, можно сказать, что доходность бумаги 7%. Если же бета 1,2, то бумага покажет доходность 12%, а если бета −0,2, то доходность бумаги −2%.

У каждой бумаги есть своя бета по отношению к индексу, даже околонулевая. А если учесть, что портфель состоит из определённых бумаг в соответствии с их весовыми коэффициентами, то общая бета портфеля к индексу будет равна сумме произведений беты бумаг, образующих портфель, и их весовых коэффициентов.

βп — бета-коэффициент портфеля, βб — бета-коэффициент бумаги, х — весовой коэффициент бумаги (процентная доля бумаги в портфеле).

Плюсы и минусы использования бета-коэффициента

У применения бета-коэффициента есть как сильные, так и слабые стороны. К плюсам беты можно отнести относительную простоту понимания и применения, так как подбор бумаг с её учётом позволяет сгладить доходность портфеля при индексной волатильности.

Также бету часто применяют при оценке управления портфелем ценных бумаг, так как результативность управления обычно оценивается в сравнении с динамикой индекса за аналогичный период, а задача управляющего — обогнать доходность индекса и показать лучший результат.

К проблемам использования бета-коэффициента компании можно отнести то, что приходится сравнивать бумаги с основными индексами Московской биржи, в которых велика доля участия сырьевых компаний. Поэтому может быть целесообразно в качестве эталонного бенчмарка брать не только эти индексы, но также производить расчёт бета-коэффициента по отношению к соответствующему отраслевому индексу и сравнивать эту бету с бетой компаний аналогичной отрасли.

Использование беты позволяет лучше понять и рационально составить портфель ценных бумаг как с точки зрения волатильности, так и с точки зрения корреляции бумаг, образующих портфель с общим рынком, характеризуемым индексом. Это делает результаты управления более прогнозируемыми и статистически более высокими.

Изучить все нюансы использования бета-коэффициента и начать зарабатывать на биржевых торгах вам всегда поможет компания «Открытие Брокер»!

Коэффициент бета

Коэффициент бета – один из главных показателей, который характеризует изменение стоимости акции по отношению к общему изменению рынка. Увеличение коэффициента бета свидетельствует о повышении стоимости актива (росте рынка), а его снижение, наоборот, о движении цены вниз. Низкий коэффициент бета показывает, что изменение цены выбранного актива почти не зависит от общих колебаний рынка.

Коэффициент бета – параметр, который может вычисляться для одной акции (или другого актива) и инвестиционного портфеля в целом. Коэффициент бета используется для оценки меры рыночного риска и отражает доходность актива (или всего портфеля) относительно другого инвестиционного портфеля.

Коэффициент бета – это число, которое характеризует уровень риска по отношению к выбранному портфелю или отдельным бумагам в частности.

Сущность коэффициента бета

Впервые предложение о применении коэффициента бета внес Г. Марковиц. На тот период показатель назывался индексом не диверсифицируемого риска и вычислялся на основе линейной зависимости двух элементов – уровня доходности выбранной ценной бумаги и среднерыночной прибыли рынка, где вращается выбранный инструмент.

К примеру, коэффициент бета может учитывать уровень доходности между акцией интересующей компании и доходностью рынка. Знание показателя позволяет проанализировать диверсифицируемую составляющую риска для любого из инструментов. Минус лишь в том, что коэффициент бета не отображает реальный уровень риска при покупке тех или иных активов. В таких случаях важно делать сравнительную оценку рисков для различных объектов инвестирования и на разных рынках.

.jpg)

Коэффициент бета часто применяется в теории финансов, когда необходимо измерить систематический риск. Суть в том, что колебания стоимости активов во многом зависят не только от ситуации на рынке в целом, но и от ряда других (значительных для актива) событий. К примеру, снижение (повышение) процентной ставки влияет на цену почти всех активов. В свою очередь, повышение доходности компании даст толчок исключительно для роста выпущенных акций.

Бета коэффициент часто используется для сравнения, когда можно вычислить разницу движений между фондовым индексом и инвестиционным портфелем. По показателю коэффициента можно судить, выше риск у того или иного инвестиционного портфеля или ниже.

Расчет и оценка коэффициента бета

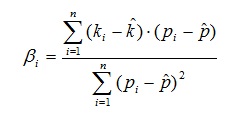

Бета-коэффициент отображает риск, который инвестор привносит в свой инвестиционный портфель путем покупки той или иной акции. Для расчета параметра можно воспользоваться следующей формулой:

где параметр Cov (ki,p) отображает ковариацию доходности выбранной ценной бумаги (параметр ki) и прибыльность инвестиционного портфеля в целом (р), а Var (р) – отображает вариацию доходности инвестиционного портфеля.

Формулу бета-коэффициента можно записать в более широком формате :

где ki – прибыль определенного актива в i-ом периоде;

— pi – прибыль, которую дает инвестиционный портфель за определенный i-ый период;

— ожидаемый уровень доходности по выбранным активам (среднее значение);

— ожидаемый уровень доходности всего портфеля (среднее значение);

— n – общее число наблюдений.

15.jpg)

Параметр коэффициента бета может различаться в зависимости от целого ряда параметров:

— учета или недоучета дивидендов в процессе расчета;

— индекса, применяемого в роли бенчмарки, когда осуществляется оценка рынка в целом;

— таймфреймов. К примеру, результаты расчетов по изменениям в течение месяца могут различаться от расчетов, которые сделаны на основании дневных или недельных изменений стоимости актива;

— временных горизонтов. Коэффициент бета может рассчитываться для небольшого промежутка времени (до 12 месяцев) или более серьезные сроки (до 60 месяцев).

Анализ коэффициента бета

Коэффициент бета зависит от двух основных параметров, которые работают в одной «упряжи» — корреляция изменений цены актива (вместе с изменением рынка) и относительной волатильности выбранного инструмента в отношении рынка, где он вращается.

Анализ коэффициента бета можно осуществлять по следующим принципам :

1. Бета позволяет проанализировать относительную волатильность стоимости инструмента по отношению к цене самого рынка. При этом коэффициент бета – это не сама стоимость актива (как считают многие), а лишь мера, которая позволяет сравнивать цены. Если выбранный инструмент имеет положительную бету, то он может снизиться в цене даже при общем росте рынка. Разница будет заключаться лишь в том, как поменяется стоимость актива по отношению к среднему параметру.

2. Бета позволяет проанализировать относительную волатильность стоимости актива по отношению к волатильности рынка. Как упоминалось выше, в составе коэффициента бета две составляющие – корреляция изменений и относительная волатильность. В случае когда уровень корреляции не равен + 1 и – 1, то бета не позволяет определить относительную волатильность.

3. Бета, которая больше «нуля», показывает, что стоимость выбранного актива и изменения на рынке будут двигаться одновременно и располагаться в «плюсе» или «минусе» соответственно. Бета, которая ниже «нуля», показывает, что при положительных изменениях на рынке (его росте), изменение стоимости актива будет направлено в противоположную сторону (и наоборот).

При расчете коэффициента бета учитываются расхождения между изменениями актива и рынка по отношению к своим средним параметрам. При этом актив, имеющий отрицательный параметр средних изменений, может иметь коэффициент бета больше нуля и наоборот.

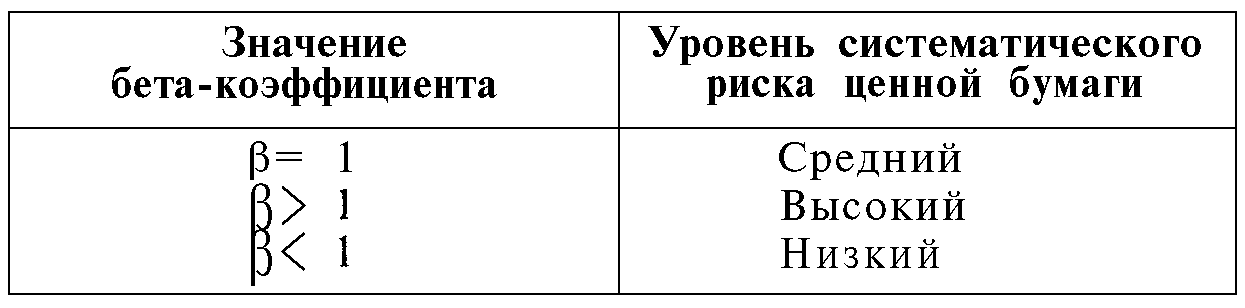

По факту вычисления величины коэффициента бета можно сделать следующие заключения :

1. Бета больше 1.0 свидетельствует о том, что волатильность акции или другого актива больше волатильности рынка. Более того, такой параметр подтверждает положительный уровень корреляции. К примеру, если коэффициент бета достигает уровня 2.0 или 3.0, то измерения ценной бумаги будут иметь вдвое или втрое больший уровень волатильности (по сравнению с самим рынком). Как правило, параметр коэффициента беты показывает нижнюю границу отношений волатильностей ценной бумаги рынка.

2. Бета равная 1.0 показывает, что волатильности рынка и ценной бумаги равны, а уровень корреляции составляет +1.0. Если отношение волатильности выше 3.0 или 5.0, то уровень корреляции составит+0.33 или +0.2 соответственно.

3. Бета меньше 1.0 сигнализирует, что волатильность ценной бумаги ниже, чем рыночные колебания. Такая ситуация может быть и в том случае, когда корреляция рынка и изменений выбранного инструмента находятся на низком уровне.

4. Бета равная 0.0 показывает, что между рынком и ценной бумагой совсем нет корреляции, то есть каждый из них движется вне зависимости от движения другого.

5. Бета ниже 0.0 — это сигнал к тому, что актив будет двигаться противоположную от рынка сторону. В таких случаях величина корреляции также ниже нуля. Вычислив абсолютное значение беты, можно увидеть нижний уровень рыночной и инструментной волатильности.

Применение коэффициента бета

На практике коэффициент бета часто применяется для оценки успешности управления фондов. Коэффициент позволяет разделить, какой успех был достигнут путем обычного движения рынка, а какой – грамотными действиями управляющего. Кроме этого, коэффициент бета может использоваться для оценки будущих изменений цены акций (по отношению к движению рынка).

Для примера можно рассмотреть следующие ситуации:

— компания «Х» эмитирует технологические акции, которые имеют бету 1.9. В течение года индекс NASDAQ увеличился на 20%. При условии, что коэффициент бета остался неизменным, стоимость акций компании «Х» вырастет на 38% (1.9*20) за аналогичный промежуток времени;

— компания «Y» имеет коэффициент бета равный 1.0. В течение года индекс S&P 500 снизился почти на 12%. В этом случае цена акций компании «Y» также уменьшится на 12%;

— компания «Z» имеет расчетный коэффициент бета равный -1.5. В течение года индекс S&P 500 увеличился на 15%. В свою очередь акции компании «Z» снизятся в цене на 22.5% (-1.5*15).

Преимущества и недостатки коэффициента бета

В практике у данного параметра есть свои преимущества и недостатки.

К плюсам коэффициента бета можно отнести:

1. Простоту проведения расчетов. Все данные без труда можно найти в интернете, а процесс вычисления параметра займет несколько минут.

2. Возможность определить зависимость результатов стратегии от реальной ситуации на рынке. При этом лучше выбирать ту систему, на которую неблагоприятные обстоятельства не имеют влияния.

К недостаткам коэффициента бета стоит отнести:

1. Невозможность применения параметра для измерения уровня риска на валютном рынке. Причина проста. На рынке Форекс попросту нет инструмента, с которым можно было бы сравнить проведенные измерения.

2. Зависимость от российских фондовых индексов, которые могут меняться при изменении стоимости сырьевых ресурсов. К примеру, активы нефтегазового сектора составляют основную часть российского индекса. Что касается других отраслей, в которые может вкладывать средства инвестор, то они почти не представлены. Следовательно, в процессе работы лучше выбирать индексы с теми компаниями в составе, которые относятся к интересующему сектору.

Бета-коэффициент для инвестора — полезен или нет?

🅱️-коэффициент в инвестициях называют мерой систематического риска. Это может быть как риск по отдельному активу (акции или облигации), так и по всему портфелю. Ты же помнишь, что риск по бумаге — это волатильность? Так что бета-коэффициент можно считать еще и мерой волатильности бумаги.

✅В общем случае принято считать, что волатильность актива с B=1 будет равна волатильности рынка. Растет рынок на 10% — вместе с ним растет на те же 10% и актив. Падает рынок — падает актив.

✅Есть активы с B>1. В таком случае, их волатильность выше среднерыночной. Например, у акции Сбербанка B=1,3. Это значит, что при падении индекса Мосбиржи на 10% акции Сбербанка в среднем падают на 13%.

❓Где брать значения Бета для бумаг, которые торгуются на Мосбирже? Можно посчитать самостоятельно, это полезно и несложно. Считается в Гугл-таблицах с помощью функции SLOPE, которой нужно передать значения доходности актива и доходности индекса IMOEX. Но можно и просто найти в свободном доступе на сайте Мосбиржи (https://www.moex.com/ru/forts/coefficients-values.aspx). Там приведены данные по Бета, рассчитанной за последние 30 дней.

💡Ну и самый важный вопрос — для чего нужна Бета и как ей пользоваться обычному инвестору? Тут все просто: портфель с высокой Бета является растущим, портфель с низкой Бета является защитным. В период спада и высокой волатильности (как сейчас, например) добавляем в портфель бумаги с низкой Бета для того, чтобы снизить потери. В период роста берем активы с высокой Бета и увеличиваем доходность портфеля. Лично я пересчитываю Бету портфеля каждый раз, когда планирую добавить в него новую бумагу. Таким образом определяю, как поменяется профиль портфеля от включения в него нового актива.

Источник https://journal.open-broker.ru/investments/chto-takoe-beta-koefficient/

Источник https://utmagazine.ru/posts/10511-koefficient-beta

Источник https://smart-lab.ru/blog/609437.php