Как найти лучшую формулу инвестиций? Отвечает инвестор с 10-летним опытом | РБК Инвестиции

Сложности и пути повышения точности оценки инвестиционных проектов

В условиях снижения инвестиционных возможностей бизнеса важен точный анализ эффективности инвестиций. Чтобы уменьшить инвестиционные риски, обусловленных большим числом допущений, используется комплекс показателей инвестиционного анализа, каждый из которых имеет свои плюсы и минусы. В статье рассмотрим проблемы и способы повышения качества оценки инвестиционных проектов, а также алгоритм проведения инвестиционного анализа на примере.

Общий подход к оценке эффективности инвестиционных проектов

В основе принятия решений инвестиционного характера лежит оценка экономической эффективности инвестиций. Она зависит от совокупности следующих факторов:

• способность инвестиционного проекта приносит доходы, т. е. положительные денежные потоки в будущем в течение всего срока функционирования проекта;

• размер единовременных и будущих расходов, требующихся для реализации проекта;

• размер и соотношение собственных и заемных источников финансирования проекта;

• стоимость собственного и заемного капитала;

• фактор времени (учитывается разная стоимость будущих денежных потоков).

При прогнозном анализе этих факторов могут возникнуть сложности:

• инвестиционные расходы могут осуществляться как единовременно, так и на протяжении длительного периода времени;

• помимо капитальных затрат могут быть необходимы финансовые расходы на пополнение оборотных средств для реализации проекта;

• расчет результатов реализации инвестиционного проекта проводится в пределах прогнозного периода, в то время как срок полного функционирования проекта в большинстве случаев превышает время прогнозного периода;

• длительный период инвестиционного проекта приводит к росту неопределенности при оценке всех аспектов инвестиций, т. е. к росту инвестиционного риска.

Поэтому для оценки эффективности инвестиционного проекта используется система показателей, так или иначе отражающих соотношение полученных результатов и понесенных затрат в зависимости от интересов всех участников инвестиционного проекта или конкретного участника в отдельности.

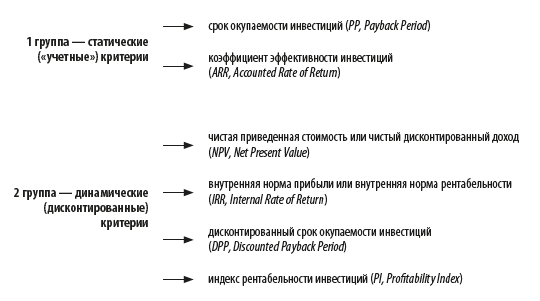

Итак, комплексный инвестиционный анализ предполагает расчет и последующую оценку следующих показателей:

Рассмотрим подробно методику расчета данных показателей, а также сложности и проблемы их практического использования.

Срок окупаемости инвестиций (PP, Payback period)

Срок окупаемости инвестиций — это период времени с момента начала реализации инвестпроекта до момента, когда доходы от инвестиций становятся равными первоначальным инвестиционным затратам, понесенным в виде капитальных вложений, и инвестиционным расходам на пополнение оборотных средств. Экономический смысл показателя заключается в определении срока, за который инвестор может вернуть вложенный инвестированный капитал.

Алгоритм расчета срока окупаемости зависит от равномерности распределения прогнозируемых доходов от инвестиций:

• если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением общих инвестиционных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого.

• если доходы распределены неравномерно, а в большинстве случаев так оно и есть, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиции будут покрыты кумулятивным чистым доходом, т. е. доходом, рассчитанным нарастающим итогом.

Общая формула расчета показателя срока окупаемости инвестиций:

где n — число временных периодов (календарных лет, месяцев);

Рn — кумулятивный чистый доход от реализации инвестпроекта;

IC — инвестированный капитал.

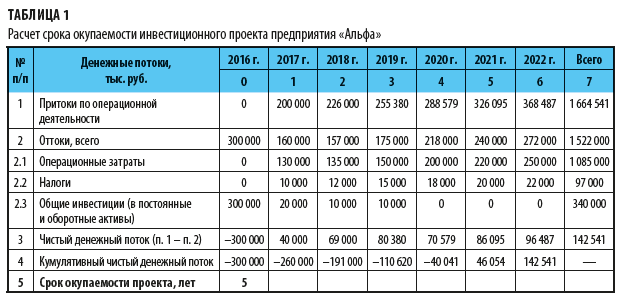

Рассмотрим пример расчета срока окупаемости инвестиций предприятия «Альфа». Данные о денежных потоках и определенный срок окупаемости проекта представлены в табл. 1.

Период первоначальных инвестиционных затрат, в котором еще нет притоков от операционной деятельности, принимается за нулевой.

Показатель чистого денежного потока (№ 3) определяется как разность между притоками по операционной деятельности (№ 1) и всеми оттоками (№ 2) по каждому периоду в отдельности. Показатель кумулятивного чистого денежного потока представляет собой сумму всех чистых денежных потоков, рассчитанных нарастающим итогом за весь период проекта.

Таким образом, срок окупаемости инвестиций наступает в тот момент, когда кумулятивный чистый денежный поток становится положительным. В рассмотренном примере он равен 5 годам.

Как видим, показатель срока окупаемости инвестиций очень прост в расчете и понимании. Однако он имеет ряд недостатков, которые необходимо учитывать при проведении инвестиционного анализа.

Ключевой недостаток этого показателя заключается в том, что он не учитывает разность стоимости денежных средств во времени, т. е. не делает различия между инвестиционными проектами с одинаковым общим размером положительных денежных потоков (доходов), но с разным распределением их по времени.

Еще один важный недостаток этого показателя — он не учитывает фактор влияния доходов, полученных в периоды после срока окупаемости, на общую эффективность инвестиций.

В связи с этим показатель срока окупаемости инвестиций дает лишь первичную (общую) оценку инвестиционного проекта и не может служить основой для принятия инвестиционных решений.

Коэффициент эффективности инвестиций (ARR, Accounted Rate of Return)

Коэффициент эффективности инвестиций показывает общую рентабельность проекта и используется для предварительной оценки привлекательности инвестиций.

У этого показателя есть две особенности:

• во-первых, как и срок окупаемости инвестиций (РР), он не предполагает расчет дисконтированных денежных потоков;

• во-вторых, за показатель чистых положительных потоков принимается бухгалтерская прибыль (за вычетом фискальных платежей), которая применяется в среднегодовом исчислении.

Рассчитывается показатель эффективности инвестиции (ARR) так: среднегодовая чистая прибыль за весь период инвестиционного проекта сопоставляется со средней величиной инвестиционных затрат. Далее возможны два варианта расчета:

1) если предполагается, что по истечении срока реализации инвестпроекта все капитальные вложения будут списаны, то средняя величина инвестиционных затрат рассчитывается как среднее арифметическое первоначальных и итоговых инвестиций;

2) если проект предполагает наличие остаточной (ликвидационной) стоимости активов, то ее стоимость исключается из величины итоговых инвестиций. В этом случае показатель эффективности инвестиции (ARR, %) рассчитывается по формуле:

где Pav — среднегодовая чистая прибыль, рассчитанная за весь срок инвестпроекта;

IC0 — первоначальная величина инвестированного капитала;

ICn — общая величина инвестированного капитала;

RV — остаточная (ликвидационная) стоимость инвестпроекта.

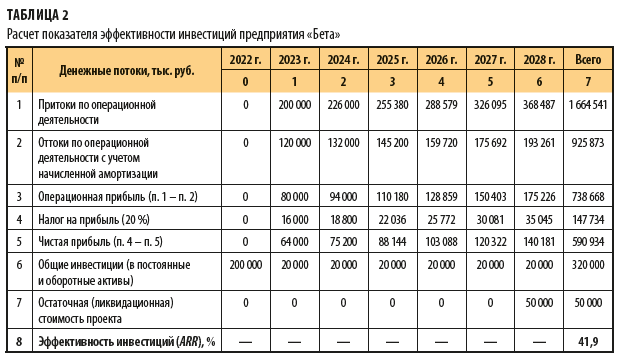

Рассмотрим на примере порядок расчета показателя эффективности инвестиций (ARR).

Данные о денежных потоках, инвестированном капитале, остаточной (ликвидационной) стоимости инвестпроекта и рассчитанном показателе ARR представлены в табл. 2.

Используя данные табл. 2 и формулу 2, рассчитаем показатель эффективности инвестиций (ARR):

1) сначала рассчитаем среднегодовую чистую прибыль весь срок инвестпроекта (Pav):

(64 000 тыс. руб. + 75 200 тыс. руб. + 88 144 тыс. руб. + 103 088 тыс. руб. + 120 322 тыс. руб. + 140 181 тыс. руб.) / 6 лет = 98 489 тыс. руб.;

2) далее рассчитаем показатель эффективности инвестиций (ARR):

98 489 тыс. руб. / (1/2 × (200 000 тыс. руб. + (320 000 тыс. руб. – 50 000 тыс. руб.))) × 100 % = 41,9 %.

Показатель эффективности инвестиций (ARR) используется, как правило, для оценки привлекательности инвестпроекта — он сравнивается с показателями рентабельности инвестированного и (или) собственного капитала.

А. В. Миляев,

ведущий аналитик, канд. экон. наук

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 4, 2022.

Как найти лучшую формулу инвестиций? Отвечает инвестор с 10-летним опытом

Кан Петр начинал в 2008 году с ПИФов, первым открыл брокерское агентство в Южно-Сахалинске и перепробовал все стратегии инвестирования на собственном опыте. РБК Quote поговорила с ним и выяснила, к чему это привело

Многие уверены, что сформулировать по-настоящему проверенную стратегию можно только самому. Впрочем, ничто не мешает немного сократить путь познания и воспользоваться наработками опытного инвестора. Такого как Кан Петр с острова Сахалин.

Кан Петр перепробовал множество стратегий на себе и теперь делится опытом с другими. Путь в десять лет был пройден с немалыми потерями, но в итоге привел к отличным результатам. Мы узнали, как ему это удалось.

ПИФы и спекуляции: «Я проверял все стратегии на собственном опыте»

Все началось в 2007 году. Я хотел разобраться в торговле на фондовом рынке и не нашел, кто бы мог мне помочь. Поэтому было сделано много ошибок.

Впервые я инвестировал в ПИФ. В то время все росло как на дрожжах. ПИФ тогда для меня был единственным доступным способом инвестирования. Маленький порог входа — от ₽5 тыс. Очень много рекламы. А фондовый рынок самостоятельно я не осилил — скачал демопрограмму для биржевых торгов в Альфа-банке, но не смог разобраться.

В 2008 случился кризис. ПИФы начали падать. Все рынки просели. У нас все упало на 70–80%. Мне понадобились деньги и пришлось их вывести. Я продал ПИФы с убытком 30%.

Я по-прежнему очень долго не мог найти, где можно научиться инвестировать. А раз так, решил, что это перспективное направление, и в феврале 2013 года открыл собственное агентство БКС в Южно-Сахалинске.

В отличие от филиалов агентство работает по договору и несет все расходы самостоятельно, но получает от 10% до 50% комиссии со своих клиентов. Чтобы привлечь их на фондовый рынок, в БКС есть бесплатные и платные семинары.

С момента открытия мне просто необходимо было знать все о фондовом рынке, чтобы объяснить это своим клиентам. С тех пор я стал самостоятельно погружаться в фондовый рынок. Изучал стратегии, практиковал их, очень много читал.

Помогли хорошие книги. Найман, «Малая энциклопедия трейдера»; Бодо Шефер, «Путь к финансовой свободе»; Грехем, «Разумный инвестор»; Джон Богл, «Руководство разумного инвестора». Это основные. Еще прошел несколько курсов. Стал обучать людей и долгое время был единственным, кто это делал на Сахалине.

Когда уже осознанно начал инвестировать, то 90% денег сразу вложил в дивидендные акции. А на остаток средств пробовал все стратегии. На это ушло два года — 2013-й и 2014-й.

В это время я решил проверить на собственном опыте, насколько доходным может быть трейдинг. В сентябре 2014 года я целый месяц торговал каждый день по 20–30 сделок в сутки. Заработал около 8 тыс. Понял, что трейдинг не для меня. Я не готов тратить так много времени. Риск потерять все очень велик.

Точку в трейдинге для меня поставила потеря на акциях АФК «Система». Для меня это оказалось очень существенно. Убыток был равен примерно одной годовой доходности от инвестирования. Я крайне редко совершал спекулятивные сделки, но в 2017 году была последняя.

Работа над ошибками: как защищаю себя от убытков

В 2008 году у меня не было финансовой подушки безопасности, и это одна из главных моих ошибок. Если бы такая подушка была, возможно, не продал бы ПИФы. Тогда я не прислушался к советам знающих людей и всю свободную наличность инвестировал. А когда понадобились деньги, пришлось продать ПИФы с убытком.

Сейчас у меня есть подушка. Она составляет сумму моих трех расходов в месяц. Эти деньги я держу на срочном депозите под 5%, что немного. Но зато в любой момент могу их снять без потери доходности.

Куда вкладываю деньги

Сейчас я инвестирую в акции. Валюту, драгоценные металлы, фьючерсы не рассматриваю как инвестиции .

Среди акций приобретаю и обычные, и привилегированные, но больше предпочитаю последние. На привилегированные акции дивиденды обычно бывают больше, но не всегда. Для меня акции — это участие в бизнесе, где бизнес делится со мной прибылью в виде дивидендов. А рост цены акций — приятный бонус.

В скором будущем добавлю к акциям государственные облигации — ОФЗ. Я их планирую покупать для определенной цели. Есть такая стратегия — держать в деньгах примерно 10–20% от всего портфеля для того, чтобы приобрести хорошие акции, если они вдруг резко подешевеют. Например, на случай сильного обвала фондового рынка, как это было в 2008 году.

Но вместо того чтобы просто держать свободные деньги на счету, предпочитаю купить надежные ОФЗ. Их можно быстро продать. А пока они будут приносить дополнительный доход в виде купонов.

Как выбираю и когда покупаю бумаги

При выборе акций читаю обзоры о компании, отчетность, интервью с руководителем, новости в целом за период. Бумага должна быть по дневному объему торгов не менее ₽100 млн. Порог условный, но он позволяет отсечь низколиквидные и рискованные акции. Бывают редкие исключения. Например, «Юнипро», ЛСР, «Нижнекамскнефтехим» — у них дневной оборот от ₽10 млн до ₽70 млн.

Я долго присматриваюсь к новым акциям. Стараюсь найти недооцененные компании. Обычно что-то из акций, о которых много не говорят в СМИ. Основной мультипликатор , на который обращаю внимание, это Р/Е.

Поскольку я инвестирую на долгий срок, то момент входа не особенно важен. Покупаю бумаги, когда для этого есть свободные деньги. Например, доход от дивидендов. Бывает, на новостях могу купить, когда цена отдельной акции в моем портфеле снизилась.

Когда я пробовал разные стратегии и занимался трейдингом, мог заработать 400–600% на дневных сделках. Например, на спекулятивных сделках с «Трансаэро». Или около 80% на среднесрочных, как было со Сбербанком.

Сейчас зарабатываю на росте акций в цене и дивидендной доходности. Средняя годовая доходность моего портфеля 16%.

Что сейчас в моем портфеле

Сейчас у меня в портфеле пять акций из пяти отраслей экономики. Я купил бумаги в секторах телекоммуникаций, нефти и газа, добычи, удобрений и энергетики. Это привилегированные акции «Сургутнефтегаза», МТС, АЛРОСА, «Юнипро», «Фосагро». Пропорции бумаг в портфеле стараюсь сохранять по 20% на каждую акцию.

Постепенно планирую расширять портфель. Но не более чем на десять компаний. Для себя вывел такую цифру, чтобы соблюдать диверсификацию по отраслям. Большее количество акций в портфеле усложняет контроль и расчеты.

Пока присматриваюсь к нескольким бумагам из разных отраслей. Это привилегированные акции «Татнефти», Сбербанка, «Нижнекамскнефтехима» и обыкновенные акции «Норникеля», «Детского мира», ЛСР и «Диода».

Я инвестирую примерно раз в квартал. Вношу на брокерский счет 10% от общего дохода. В него входят зарплата, подработка, премия, бонусы, рента, комиссионные со сделки. Если получаю неожиданно крупные бонусы или премии, могу полностью их занести. Доход от ценных бумаг реинвестирую — докупаю акции.

Бумаги стараюсь не продавать. Но бывают исключения. Например, когда мне нужно было достроить дом, я продал большую часть акций. Еще могу избавиться от бумаг, если есть явная угроза банкротства компании.

В очень редких случаях продаю одни акции и покупаю другие, у которых перспективней доходность. Раньше сектор телекома в моем портфеле был представлен «Мегафоном», но его акции стабильно падали и дивиденды совсем не радовали. Так что я его продал и вместо этого купил МТС.

Планирую достичь ₽3 млн в бумагах. Когда дойду до этой цифры, начну выводить дивиденды и использовать их. Буду тратить средства на благотворительность и на текущие расходы — продукты, одежду и путешествия. При самом хорошем раскладе с ₽3 млн и дивидендной доходностью 10% годовых я буду получать ₽300 тыс. в год. Хорошая прибавка к пенсии.

В целом планирую держать акции в течение 8–12 лет. Точный срок зависит от того, как быстро реализуется моя стратегия. Также у меня есть личный финансовый план и финансовая подушка безопасности.

Философия фондового рынка

Всем известно, что самый успешный инвестор в мире — Уоррен Баффетт . Стараюсь применять его стратегию на фондовом рынке России, насколько это возможно.

Не могу, как он, покупать контрольные пакеты акций и влиять на управление. Но я последовал его совету и в свое время затратил много времени на изучение всех акций, которые торгуются на российском фондовом рынке.

Теперь верю только в долгосрочные инвестиции и выбираю акции с помощью фундаментального анализа. Статистика — вещь упрямая. И она доказывает, что я на верном пути.

Меня очень вдохновляет один его поступок. Уоррен Баффетт подписал клятву дарения, в которой сказано, что он пожертвует большую часть своего благосостояния на благотворительность. И каждый год отдает по несколько миллиардов долларов. Это восхитительно. Он мудрый и понимает, что на тот свет не возьмешь с собой ни копейки.

Считаю, инвестиции должны идти фоном. Не нужно из денег делать культ и полностью направлять все время и силы на то, чтобы приумножать доход. Иначе жизнь может пройти мимо.

У меня есть чат в Телеграме «Фондовый рынок, инвестиции», где я общаюсь с другими инвесторами и делюсь своим опытом. И однажды мне там задали вопрос: «А для чего вам все это? Вы учите и даете знания просто так, ничего не получая взамен? Может, здесь есть какой-то подвох?» Я тогда ничего не написал.

95% всей рекламы в интернете — это сомнительные способы быстрого заработка на грани мошенничества. Бинарные опционы, форекс, криптовалюта. А мне очень хотелось бы, чтобы большое количество людей у нас в стране отличали спекуляции от настоящих инвестиций. Чтобы люди понимали важность финансовой грамотности и правильно подходили к инвестированию. И хотя бы в этом я могу им помочь.

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway. Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее Паевый инвестиционный фонд, а сокращенно ПИФ, является инструментом, при котором инвестор помещает свои средства в фонд и получает за это «кусок» всех активов и, соответственно, прибыли. Подробнее

Показатели оценки инвестиционного проекта

Инвестиционные проект составляют, чтобы привлечь инвестиции для реализации идеи. При этом инвестиции должны быть целесообразными, иметь конкретные сроки и установленные объёмы.

Когда инвесторы рассматривают проекты, они хотят найти способ сохранить или приумножить капитал. Чтобы сделать грамотный выбор, они оценивают потенциальный доход, сроки и риски.

В статье мы разберём, какие существуют методы для оценки инвестпроектов, какие показатели рассматривают инвесторы и как их рассчитать.

Основные показатели оценки инвестпроектов

Существуют два типа современных методов оценки инвестиционных показателей: статистические и методы, основанные на дисконтировании.

Главное отличие статистических от методов дисконтирования в том, что они не учитывают временную стоимость денег.

В 1999 г. ученые Грэм и Харви попытались выяснить, какие методы используют в практике финансовые директоры американских компаний. Они отправили анкету 4440 компаниям, в которой просили указать наиболее часто используемые методы оценки проектов. Ответы были получены от 392 респондентов.

Результаты исследования показали, что крупные фирмы (с уровнем продаж до 1 млрд $) предпочитают показатели внутренней нормы доходности (IRR) и чистой дисконтированной стоимости (NPV), не всегда принимая в расчёт срок окупаемости (PBP) и дисконтированный срок окупаемости (DPP) в отличие от маленьких предприятий (с уровнем продаж до 100 млн $) [Graham, Harvey, 2001].

Источник https://www.profiz.ru/se/4_2022/ocenka_investicij/

Источник https://quote.rbc.ru/news/article/5dea32b59a79477f768e3685

Источник https://www.beboss.ru/journal/3231-pokazateli-ocenki-investicionnogo-proekta