Инвестиции в основной капитал — счет бухгалтерского учета.

Инвестиции в основной капитал — счет бухгалтерского учета

Для инвестиций в основной капитал счет бухгалтерского учета — 08. Изучим, каким образом учет инвестиций в основной капитал с использованием бухгалтерских проводок по счету 08 может осуществляться на практике.

Что такое инвестиции в основной капитал

Под инвестициями в основной капитал понимаются (раздел II приказа Росстата от 25.11.2016 № 746):

- затраты на создание, реконструкцию (модернизацию) объектов, покупку машин, оборудования, инвентаря, классифицируемых с точки зрения учета в качестве внеоборотных активов;

- вложения в интеллектуальную собственность;

- инвестиции в биологические ресурсы.

Инвестиции в основной капитал могут быть произведены как за счет собственных, так и за счет заемных (или поступивших в порядке помощи) средств, в рамках договоров мены, договоров долевого участия.

В состав инвестиций в основной капитал не включаются затраты на приобретение активов, цена которых — менее 40 000 рублей, за исключением случаев, когда данные активы отражаются в бухгалтерском учете как основные средства.

Не признаются инвестициями в основной капитал организации:

- покупка основных фондов, ранее находившихся на балансе сторонних организаций;

- затраты на приобретение квартир в многоквартирных жилых домах;

- покупка земельных участков, объектов природопользования;

- заключение договоров аренды, покупка лицензий, приобретение гудвилла, маркетинговых связей (относящихся в соответствии с системой национальных счетов к непроизведенным активам).

Синоним понятия «инвестиции в основной капитал» — «капитальные вложения» (ст. 1 закона «Об инвестиционной деятельности» от 25.02.1999 № 39-ФЗ).

Следует отметить, что инвестиции в основной капитал (в отличие от, собственно, основного капитала) находятся за пределами юрисдикции главных источников права, регулирующих учет основных средств, — приказа Минфина от 13.10.2003 № 91н, а также ПБУ 6/01. Какие же нормы права следует рассматривать как руководящие при учете капитальных вложений?

Учет инвестиций в основной капитал: основные регулирующие нормы

Основное внимание законодателя обращено на учет результатов инвестиций — непосредственно основного капитала, числящегося на балансе организации. Как только основной капитал сформирован и отражен в учете по первоначальной стоимости, он уже попадает под юрисдикцию указанных норм права — приказа № 91н и ПБУ 6/01.

До момента постановки объекта основных средств на учет бухгалтеру правомерно руководствоваться фактически только одним источником права — приказом Минфина РФ от 31.10.2000 № 94н, который вводит в оборот планы счетов бухучета, используемые частными предприятиями.

Как учитывать инвестиции в основной капитал по приказу № 94н (о счетах бухучета)

Приказ, о котором идет речь, вводит в оборот счет 08 «Вложения во внеоборотные активы», который правомерно использовать в целях отражения на балансе предприятия инвестиций в качестве объектов учета. Но как только результатом осуществления этих инвестиций становится изготовление или приобретение основного средства, его учет ведется уже на другом счете — 01 «Основные средства», и регулируется данный учет, как мы отметили выше, уже нормами приказа № 91н и ПБУ 6/01.

На счете 08 «Вложения во внеоборотные активы» могут отражаться затраты, осуществляемые с любых источников финансирования:

- собственных;

- заемных;

- направленных из бюджета.

На счете 08 отражаются затраты на создание, модернизацию, а также поддержание мощностей предприятия, закупку оборудования, машин и прочих производственных и непроизводственных объектов основных средств.

Об этом говорят положения п. 1.2.1 Рекомендаций по ведению бухучета в сельхозкооперативах, утвержденных Минсельхозом России 25.01.2001. По принципу правовой аналогии в силу отсутствия иных отраслевых норм данная формулировка может быть применена и в отношении предприятий иных сфер, не относящихся к сельскому хозяйству.

Предприятие, осуществляя учет инвестиций в основные средства, может открыть к счету 08 при необходимости различные субсчета. Например, если капитальные вложения осуществляются в самостоятельное производство актива, то может использоваться субсчет 08.03 «Строительство объектов ОС». Если актив покупается — задействуется субсчет 08.04 «Приобретение объектов ОС».

Счет 08 Плана счетов бухучета правомерно отнести к активным. То есть по его дебету отражаются непосредственно инвестиции в оборотные средства, а по кредиту — списание затрат предприятия в процессе оприходования тех или иных активов. Проводки на данном счете отражают денежное выражение хозяйственных операций нарастающим итогом с начала отчетного года.

В каких случаях вложения во внеоборотные активы облагаются налогом на имущество, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Путеводитель по налогам.

Изучим теперь нюансы учета вложений в ОС с использованием указанного счета и субсчетов к нему подробнее.

Инвестиции в ОС могут быть осуществлены в виде:

- вложений на самостоятельное производство фондов;

- вложений на производство фондов с привлечением подрядчиков;

- закупок готовых фондов.

Учет капитальных вложений по счету 08: производство ОС

Учет фондов, производимых предприятием самостоятельно хозяйственным способом, осуществляется при следующих хозяйственных операциях:

1. Выплата зарплаты работникам, занятым в производстве основных средств. Оформляется данная выплата проводками:

Дт 08.03 Кт 70 — отражается начисление собственно зарплаты;

Дт 08.03 Кт 69.01 (02, 03, 04) — отражается начисление на зарплату взносов в ПФР, ФСС, ФФОМС.

2. Принятие в производственный цех оборудования в целях его установки на создаваемый объект основных средств. Данная операция отражается в регистре с использованием проводок:

3. Принятие в производственный цех материалов в целях их использования при создании объекта основных средств. Здесь применяется следующая корреспонденция:

4. Осуществление прочих расходов, не классифицированных в рамках вышеотмеченных операций, но имеющих прямое отношение к созданию объекта основных средств, которое характеризуют соответствующие операции. Например, это могут быть расходы, связанные с оплатой услуг транспортных компаний. Они отражаются в регистрах проводкой:

Таким образом, основными объектами учета в рамках инвестирования в основные средства будут:

- расходы на оплату труда, оборудование, материалы;

- расходы на сторонние услуги.

В свою очередь, если предприятие, инвестируя в производство основных средств, привлекает подрядчиков, то стоимость выполняемых данными подрядчиками работ (без учета НДС) отражается по дебету счета 08 и кредиту счета 60. НДС же отражается по дебету счета 19.01.

Другой способ инвестирования в ОС — покупка готовых активов.

Учет капитальных вложений: покупка ОС

Хозяйственные операции, характеризующие данный вариант инвестирования в основные средства, отражаются практически по тому же принципу, что и в случае с регистрацией операций по привлечению услуг подрядчиков при строительстве основных средств. То есть при условии:

- отражения расходов на покупку ОС по дебету счета 08 и кредиту счета 60;

- при учете НДС по дебету счета 19.01.

Кроме того, если к основным средствам поставляются дополнительные запчасти и инструменты, то их стоимость может отражаться по дебету счета 10.05. При необходимости могут задействоваться иные субсчета счета 10. Например, субсчет 10.03, если вместе с основным средством, представленным автомобилем, поставляется бензин. Или — субсчет 10.09, если к основному средству, например представленному трактором, также поставляется сельскохозяйственный инвентарь (косилки, веялки).

Объекты ОС принимаются в эксплуатацию по сформированной первоначальной стоимости, и соответствующая хозяйственная операция отражается проводкой Дт 01 КТ 08. После этого предприятие осуществляет учет принятого на баланс основного средства по тем нормам, что установлены указанными выше федеральными нормативными актами.

Узнать больше об особенностях ведения учета с применением проводок по счету 08 вы можете в статье «08 счет бухгалтерского учета (нюансы)».

Итоги

Под инвестированием в основные средства (осуществлением капитальных вложений) понимается процесс, в рамках которого предприятие вкладывает капитал в создание, модернизацию или закупку объекта основных средств. До того как данный объект принимается на баланс, в целях учета инвестирования в него используется счет 08. После учет объекта ОС ведется с использованием счета 01 (в соответствии с нормами ПБУ 06/01 и корреспондирующих с ним источников права).

Ознакомиться с иными фактами о капитальных вложениях предприятия вы можете в статьях:

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Как вести личный бюджет: траты, инвестиции, накопления

Если вы хотите привить себе финансовую дисциплину и сэкономить, то вести личный бюджет просто жизненно необходимо. Перейти к такому щепетильному учету непросто, поэтому мы разбили процесс на несколько шагов

Каждая компания и каждое государство имеют свой бюджет. Также и любой человек должен знать, как управлять своими деньгами и вести учет доходов и расходов на месяц, год или длительный срок.

Кроме того, структурирование личного бюджета помогает сократить расходы и привить финансовую дисциплину. Например, меньше совершать эмоциональных покупок, снизить кредитную нагрузку. По словам замдиректора Национального центра финансовой грамотности (НЦФГ) и финансового советника Сергея Макарова, те, кто записывает расходы и доходы, тратят на 5–30% меньше.

Ставим перед собой цель

Доктор экономических наук, профессор Николай Берзон считает, что при управлении личными средствами перед собой нужно ставить цели на короткий, средний и долгий сроки и формулировать эти цели конкретно.

«Краткосрочные цели направлены на решение текущих финансовых задач. И они решаются в основном путем составления семейного бюджета или личного бюджета, когда нет семьи. Важно сбалансировать доходы и расходы», — сказал он в курсе лекций для Высшей школы экономики.

В личном бюджете нужно учитывать не только ежемесячные потребности, но и цели, на которые вы хотите накопить. С этим согласен и Макаров. По его словам, четко сформулированная цель поможет разобраться в том, как ее достичь. Так что если вы хотите купить, например, машину, определите марку автомобиля, к какому сроку планируете ее приобрести и за какую цену.

Составляем таблички

В своей книге «Личный бюджет: деньги под контролем» Макаров пишет, что сперва нужно записать активы и пассивы. В первую категорию входят ваше имущество и накопления: квартира, машина, дача, депозит в банке, ценные бумаги . Во второй — ваши финансовые обязательства, то есть долги, кредиты, займы и прочее.

Некоторые активы могут приносить доход, который также необходимо записать. Например, если вы сдаете квартиру в аренду или получаете купонные выплаты по облигациям и дивиденды по акциям. Но они также могут требовать расходов на их содержание. В случае с пассивами нужно определиться, какую сумму вы на них тратите.

Следующим шагом будет заполнение таблицы с ежемесячными доходами и расходами. Для этого можно воспользоваться специальными приложениями. Ведение такого учета позволит вам контролировать финансовую ситуацию, менять суммы, полученные по разным статьям, прогнозировать будущие траты и планировать личный бюджет, отметил Макаров. Для этого необходимо понять структуру расходов.

Финансовый советник отметил, что каждый день нужно записывать все, на что вы тратите деньги. Кроме того, полезно ввести три категории расходов — постоянные, эпизодические и экстренные. По его словам, со временем вы придете к удобному для вас уровню детализации трат. Злоупотреблять детализацией не стоит, считает Макаров. С бюджетом нужно работать длительное время, а отдельный учет всех мелких трат может отбить желание этим заниматься.

Финансовый консультант Наталья Смирнова предлагает разбить доходы и расходы по-другому. В первом случае — на доходы от текущей деятельности, от активов и от государства. Нужно указать, какая у вас зарплата, премии, сколько вы получаете от бизнеса, какие у вас пособия, льготы, налоговые вычеты, а также доходы от активов. Во втором случае вы записываете расходы на жизнь, содержание активов и траты в пользу государства — то есть штрафы или налоги.

Найдите, на чем можно сэкономить

После того как вы все записали и распределили по группам, составьте бюджет необходимых расходов и в конце месяца сравните его с реальными тратами. Проанализируйте полученный результат и внесите изменения в бюджет следующего месяца, посоветовал Макаров.

Таким образом, у вас появится возможность сэкономить. В качестве способов уменьшить свои траты консультант предложил покупать одежду на сезонных распродажах, планировать приобретение билетов и подарков заранее, не ходить в продуктовый магазин голодным и без списка покупок.

Кроме того, пересмотреть краткосрочный и долгосрочный бюджеты необходимо из-за нестабильной экономической ситуации, полагает эксперт НЦФГ, консультант проекта Минфина России по финансовой грамотности Оксана Сидоренко. По ее словам, измененного бюджета стоит придерживаться от трех месяцев до полугода.

«А там уже выработается привычка жить экономно, а на сэкономленные средства можно начать формировать финансовую подушку безопасности и даже инвестировать», — отметила она.

Финансовый консультант Игорь Файнман тоже предлагает пересмотреть основные статьи расходов в кризис, но не экономить на здоровье, образовании и расширении кругозора. Такие инвестиции в себя входят в формулу полноценной жизни, считает он.

Если вы тратите на какую-то категорию расходов слишком много средств, то можете выделять на нее наличные. Например, если превышаете бюджет на одежду или другие товары, снимайте с банковской карты определенную сумму на неделю или месяц, которую можете себе позволить на эту статью расходов. Как только вы потратите все наличные, выделенные для подобных покупок, остановитесь и не поддавайтесь соблазну растранжирить все, что у вас осталось.

Или попытайтесь увеличить свои доходы

Смирнова также предлагает проанализировать доходы и оценить свою рентабельность. Если расходы близки или равны доходам, то эту ситуацию нужно исправлять. Вы можете получить прибавку к зарплате, найти подработку, рефинансировать кредиты под более низкую процентную ставку, завести банковскую карту с кешбэком, процентом на остаток и бонусами, заменить финансовые инструменты на более доходные и с меньшей комиссией, воспользоваться налоговыми вычетами.

Файнман полагает, что главное — это следить за ростом собственного капитала. По его словам, каждый месяц нужно откладывать часть своих доходов. И тут важна не сумма, а регулярность.

По словам Макарова, увеличение доходов поможет безболезненно достичь своих финансовых целей. Например, можно заняться фрилансом, преобразовать хобби в дополнительный источник прибыли и продать ненужные вещи. Консультант полагает, что защита доходов также может стать источником прибыли. «Застраховав свою жизнь, вы можете обеспечить себя деньгами в случае непредвиденных ситуаций», — отметил он.

Кроме того, дополнительный доход могут приносить инвестиции , что увеличит ваш личный бюджет. Сидоренко считает, что в условиях кризиса стоит помнить несколько основных правил. Обязательно диверсифицируйте свой инвестиционный портфель , то есть покупайте различные активы. Это могут быть акции, облигации , ETF , ПИФы и другие. Помимо этого, распределите их по странам, валютам и компаниям. Она посоветовала не держать в портфеле более 5% ценных бумаг одного эмитента .

Эксперт полагает, что всегда нужно иметь альтернативный план на случай, если рынок вырастет или упадет. Сидоренко посоветовала не пытаться ловить «дно», а покупать бумаги «лесенкой». Этот способ предполагает, что вы будете приобретать акции постепенно. Вы выделили на них определенную сумму, но тратите ее не сразу, а покупаете бумаги небольшими порциями. Так можно проследить, как движется их цена.

Если при следующей сделке стоимость акций снизится, то можно будет приобрести бумаги дешевле, средняя цена покупки всех акций тоже будет меньше. Помимо этого, такой способ позволяет вовремя остановиться и не потерять все деньги.

В сервисе «РБК Инвестиции» можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности. Подробнее

Intelinvest: обзор сервиса по учету и контролю инвестиций

Кандидат экономических наук. 20 лет преподаю финансы и инвестиции в университете. Инвестирую на фондовом рынке.

Деньги любят счет. Инвестиции без денег не существуют. Следовательно, они тоже нуждаются в постоянном учете и контроле. Инвесторы используют для этого разные инструменты: аналитику брокера, таблицы в Excel или Google Таблицах, специальные программы.

Сегодня хочу предложить вам обзор одного из самых популярных сервисов – Intelinvest. Он существует уже 9 лет, насчитывает пользователей более 270 000 человек. Такие внушительные цифры заслуживают, чтобы инвестор как минимум рассмотрел эту программу для своего портфеля.

Возможности сервиса

Intelinvest – это программа по учету и контролю инвестиций пользователя. Она автоматизирует многие задачи, которые раньше инвесторы решали вручную, например, расчет доходности инвестиций, анализ долевого распределения в портфеле, добавление сделок и пр.

Как называют свой сервис разработчики, Intelinvest – это интеллектуальная замена Excel и отчетам брокера. Я пользуюсь программой около двух лет. В качестве аналога этого сервиса могу предложить вести учет в Google Таблицах. Предлагаю в отдельной статье ознакомиться с моим опытом ведения учета инвестиций.

- кто ведет несколько портфелей у разных брокеров, что требует сводить данные в одном месте для оценки доходности;

- кто инвестирует не только на фондовом рынке, но и покупает недвижимость, хранит деньги на депозитах, в ПИФах и прочих небиржевых активах;

- кто не доверяет аналитике брокера по портфелю и предпочитает иметь альтернативную точку зрения;

- кто не видит себя гуру электронных таблиц, поэтому не может или не хочет их разрабатывать сам для учета инвестиций.

Кратко рассмотрим основные возможности сервиса для инвестора:

- Сервис доступен на любом устройстве: компьютере, смартфоне, планшете.

- Нет необходимости вручную вносить новые или старые сделки. Достаточно загрузить отчет брокера в начале ведения портфеля в Intelinvest и потом делать это регулярно (например, раз в месяц). Но и ручной ввод сделок тоже доступен. Я, например, пользуюсь им, потому что инвестирую не чаще 1 раза в месяц и мне не составляет труда самостоятельно внести данные.

- Можно не только импортировать сделки, но и экспортировать их. При выборе этой функции на электронную почту будет приходить файл с текущей версией портфеля.

- Учитываются все виды активов: акции, облигации, ETF, ПИФы, наличные деньги, недвижимость, драгоценные металлы и пр.

- Учитываются дивидендные, купонные и амортизационные выплаты, погашение облигаций, комиссии брокера, депозитария и биржи.

- Подробная аналитика по портфелю: сравнение с бенчмарком, долевое распределение активов, графики прибыли, расчет средней цены актива, доходности.

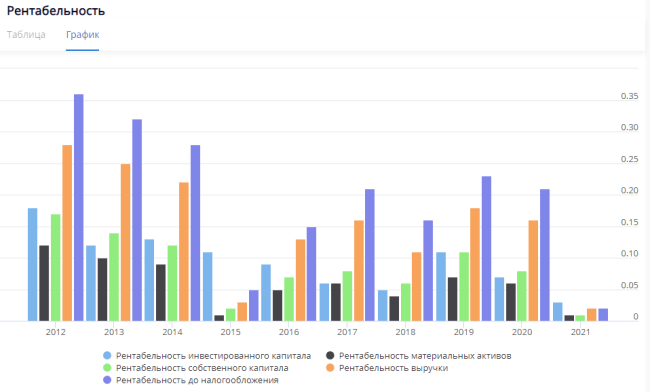

- Подробная аналитика по конкретному активу: основные мультипликаторы за 5 лет, финансовые показатели (например, выручка, чистая прибыль, расходы и пр.), дивиденды за несколько лет. Отличная информация для фундаментального анализа.

- Возможность настроить уведомления о важных событиях, например, о решении собрания акционеров по дивидендам.

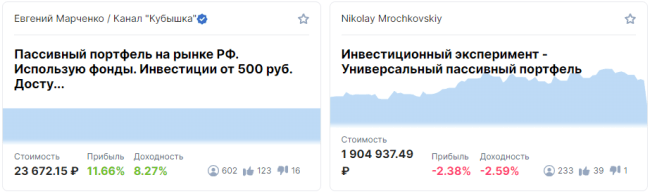

Еще одна фишка, которая многим инвесторам, особенно новичкам, кажется полезной, – это возможность сделать портфель публичным. Начинающим, конечно, показывать нечего. Но они активно подсматривают за профессионалами. Многие блогеры, эксперты и ведущие курсов по инвестициям выкладывают свои или учебные портфели в открытый доступ. Я ни разу их не смотрела. Убеждена, что у каждого инвестора должен быть индивидуальный портфель, который подходит только ему.

И еще хочу отметить, что сервис Intelinvest живой, т. е. разработчики постоянно работают над его улучшением. По отзывам инвесторов поняла, что реализуются не только собственные задумки авторов, но и предложения клиентов по совершенствованию функционала.

Регистрация и выбор тарифа

Для регистрации на сервисе Intelinvest нужна только электронная почта.

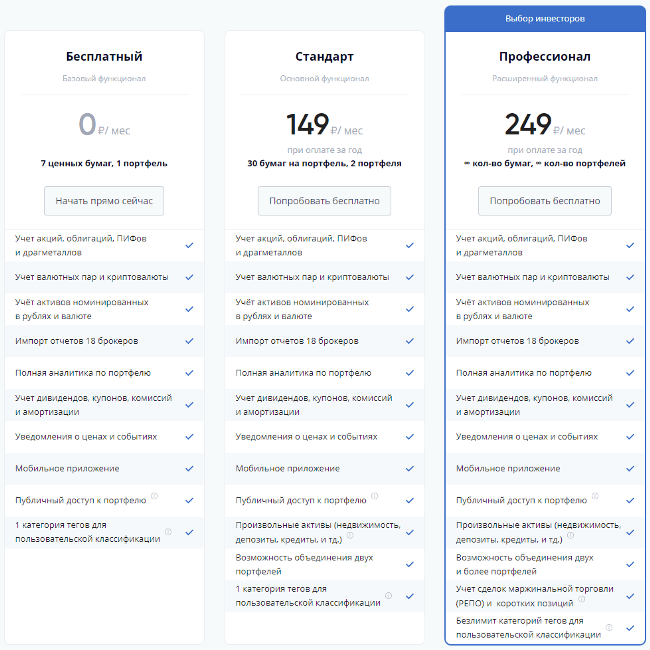

На выбор три тарифа:

- Бесплатный.

- Стандарт. Его стоимость – 149 руб. в месяц.

- Профессионал. Оплата – 249 руб. в месяц.

Первый тариф подойдет тем, у кого в портфеле не более 7 активов (акции, облигации, ПИФ или ETF). Если вы хотите учитывать другие виды, например, депозит или недвижимость, то надо выбрать тариф “Стандарт” или “Профессионал”. На бесплатном тарифе можно вести только один портфель.

Есть ограничения по количеству бумаг и в тарифе “Стандарт” – не более 30. Но здесь можно добавлять произвольные активы и вести два портфеля. Для большинства инвесторов достаточно возможностей стандартного тарифа.

Тариф Профессионал отличается от предыдущих тем, что нет ограничений по количеству бумаг и портфелей, а также есть возможность учитывать сделки маржинальной торговли.

Если вы следите за популярными инвесторами и по совместительству блогерами, то периодически можете получить от них промокод, который дает скидку на тариф. Сами разработчики тоже часто устраивают распродажу, например, в “черную пятницу”, к новогодним праздникам и пр. Я, например, еще ни разу не платила полную стоимость. Всегда удается поучаствовать в акции.

Обзор личного кабинета

После регистрации вы сможете войти в свой личный кабинет на компьютере или в мобильном приложении на смартфоне. Логин – это ваша электронная почта, пароль придумываете сами. Рассмотрим, из каких разделов состоит личный кабинет.

Портфель

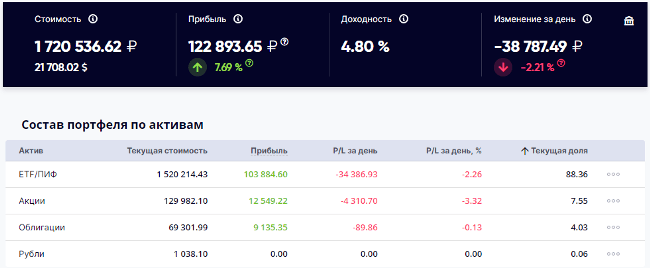

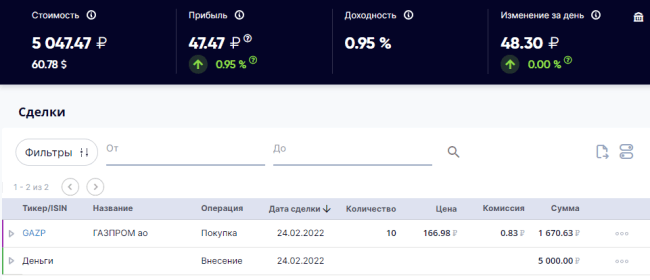

Здесь будет отображаться основная информация по всем созданным вами портфелям: стоимость, прибыль, доходность, изменения за день.

Под общей информацией идет ее детализация. Например, отдельные таблицы по акциям, облигациям и другим активам в портфеле. Колонки можно настраивать под себя и выводить важные показатели.

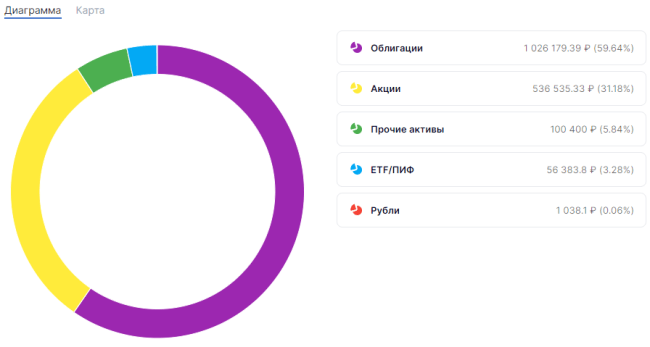

Под таблицами идут графики и диаграммы, которые позволяют проанализировать состав портфеля по активам, секторам.

Аналитика

Все самое интересное для анализа портфеля собрано в разделе “Аналитика”, который постоянно обновляется. По состоянию на февраль 2022 года доступны такие функции:

- портфеля. Инвестор может посмотреть основные показатели своих инвестиций (P/E, P/S, P/B, волатильность, альфа-коэффициент, бета-коэффициент) и сравнить их со среднерыночными значениями.

- Доходность портфеля. Представлена по месяцам и годам в виде линейного или столбчатого графика на выбор. Инвестор может сравнить доходность с различными индексами Мосбиржи, инфляцией и ставкой по депозитам. Сравнение доступно в рублях, долларах и евро.

- Прибыль портфеля. Представлена по месяцам и годам в виде линейного или столбчатого графика на выбор.

- Эффективность бумаг в портфеле. На цветной диаграмме расположены все ценные бумаги портфеля по мере убывания полученной от них прибыли. В зеленой зоне видны прибыльные бумаги, в красной – убыточные на момент проведения анализа.

- Распределение активов. В этом блоке представлена целая серия круговых диаграмм по распределению. Можно посмотреть все активы, на основе тегов, по валютам, по странам.

Сделки

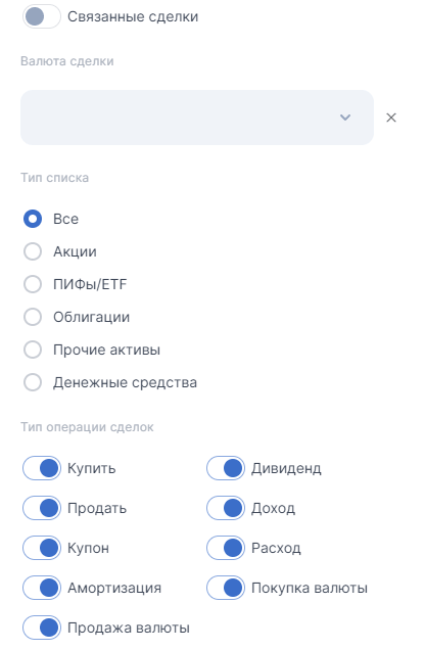

В этом разделе вы можете посмотреть все совершенные сделки. Есть фильтры, которые позволяют настроить выбор активов и типа операции за любой временной период. Любую сделку можно отредактировать, скопировать, переместить или удалить.

Инвестотека

В этом разделе все желающие могут увидеть публичные портфели, которые создают известные блогеры-инвесторы, эксперты. Если вы сделаете в настройках свои инвестиции публичными, то тоже увидите их в Инвестотеке.

Сейчас там много популярных и совсем незнакомых людей. В избранное можно добавить портфели, за которыми вам интересно будет следить.

Инструменты

Этот раздел состоит из трех подразделов:

- Начисления – информация о дивидендах и купонах, которые были начислены на ценные бумаги за весь период существования портфеля.

- События – информация о предстоящих и уже осуществленных начислениях дивидендов, купонов, амортизации, сплитах акций, погашении облигаций и пр.

- Уведомления – настройка оповещений о решениях эмитентов по дивидендам, важных новостях конкретной компании, достижении заданных котировок на ценные бумаги.

Рынок

Раздел включает два подраздела:

- Котировки – полная информация по акциям, БПИФам и ETF, облигациям, курсам валют, значениям индексов. Здесь не только цена актива, но и, например, тикер, эмитент, размер лота, сектор и пр.

- Поиск бумаги – информация по конкретной ценной бумаге. Этот блок пригодится инвестору для проведения фундаментального анализа. В нем не только общие сведения (например, текущая цена и размер лота), но и основные мультипликаторы, показатели финансовой отчетности, сведения о дивидендах. Вся информация представлена за несколько лет в формате таблиц и графиков.

Настройки

Это большой блок, который включает:

- Управление портфелями – добавление новых, редактирование старых, удаление, импорт и экспорт данных.

- Управление тегами – назначение инвестором собственных тегов. Полный функционал доступен только на тарифе “Профессионал”.

- Профиль – основные настройки (пароль, email, имя, ссылка на личный сайт), настройки интерфейса, способы оплаты, подписки и обучение.

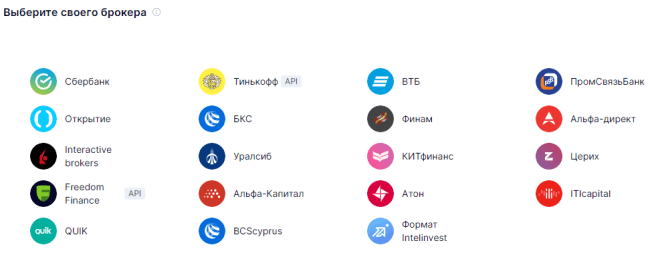

- Импорт сделок – перенос отчета брокера на сервис.

- Экспорт сделок – выгрузка всех сделок в csv или xlsx формате, в т. ч. с возможностью делать это автоматически с получением файла на электронную почту по заданному расписанию.

- Тарифы – описание тарифов и возможность перейти с одного на другой.

- Партнерская программа – возможность получить бесплатный месяц пользования сервисом в обмен за нового приглашенного клиента.

Помощь

В этом разделе вы можете найти полноценный гайд по пользованию сервисом. Информация представлена в виде текста со скриншотами действий. Есть и интерактивный формат, когда вы наблюдаете, например, поэтапный процесс добавления новых сделок.

Как пользоваться

Рассмотрим подробнее некоторые наиболее частые операции, которые совершают инвесторы в сервисе Intelinvest.

Создание портфеля и импорт сделок

После регистрации пользователя на сервисе портфель будет создан автоматически. Программа сразу предложит импортировать в него сделки от своего брокера или ввести нужные данные вручную.

Чтобы выгрузить отчет, его сначала надо получить у своего брокера в необходимом формате: xls, xlsx, html, htm. Первый раз придется запросить отчет за весь период пользования брокерским счетом. Потом уже можно загружать за произвольный период. После загрузки необходимо проверить корректность сведений. Возможны ошибки или неточности.

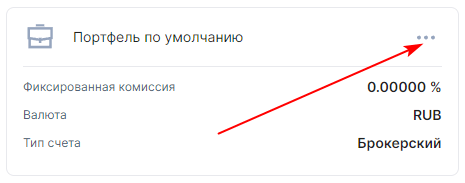

В разделе “Настройки” – “Управление портфелями” можно настроить основные параметры портфеля. Для этого надо нажать три точки в правом верхнем углу и выбрать функцию редактирования.

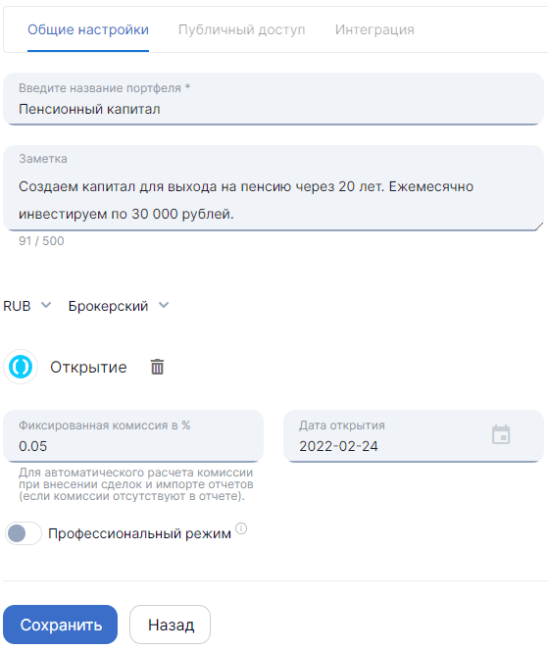

Задаем имя портфелю. При желании пишем краткую характеристику. Выбираем валюту из 17 возможных и брокера. Определяем тип счета: брокерский или ИИС. Если на вашем брокерском счете фиксированная комиссия за сделку, то ее можно добавить в соответствующее поле. В этом случае для новой сделки она будет рассчитываться автоматически.

Добавление новых сделок

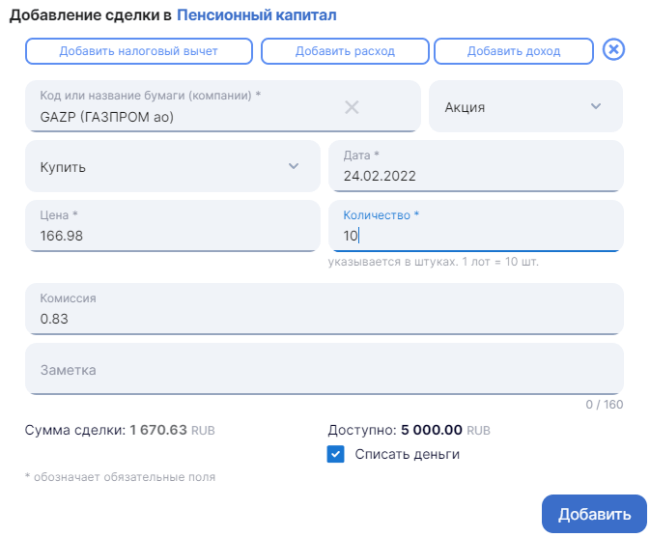

Для новых сделок я не пользуюсь импортом отчета брокера, а ввожу данные вручную. В левой стороне главного экрана надо нажать “+” и заполнить в открывшейся форме все поля. Покажу на примере покупки акции Газпрома.

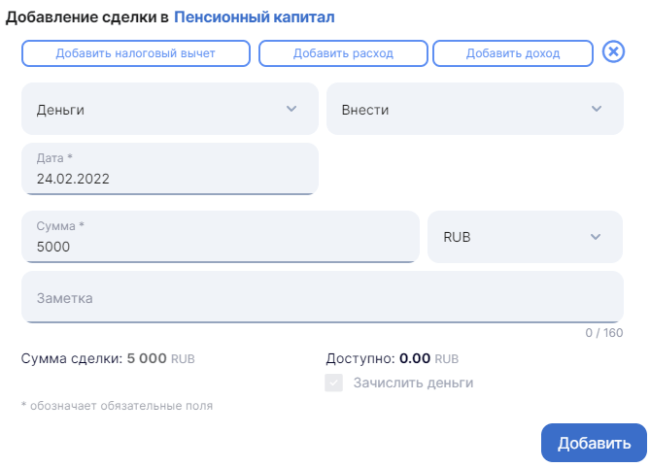

Для начала я провожу операцию по внесению денег на счет.

Опять нажимаю на “+” и ввожу параметры сделки по покупке акций Газпрома. Комиссия у меня рассчитывается автоматически, потому что я ее указала при создании портфеля. Но ее можно каждый раз вписывать вручную.

Если мы перейдем в раздел “Сделки”, то увидим две наши операции: внесение денег и покупку акций Газпрома. В верхней части портфель уже показывает прибыль и доходность.

Отзывы пользователей

Я изучила отзывы пользователей о сервисе Intelinvest. Положительные моменты практически у всех одинаковые: удобство, функциональность, цена.

Ниже приведены примеры положительных отзывов.

Минусы относятся к пожеланиям по развитию сервиса. Что отмечают пользователи:

- разработчики не всегда или слишком долго реагируют на конструктивные предложения по улучшению программы;

- не хватает статей и аналитики экспертов по конкретным бумагам;

- всегда есть риск закрытия сервиса, тогда многолетний учет окажется бесполезным;

- некоторые клиенты отмечают расхождения в отчетах брокеров и при импорте файла на сервис.

Заключение

Учет инвестиций – это не просто внесение даты и суммы операции по купле/продаже актива. Такая отчетность вам ничего не даст. Инвестор должен получить информацию по эффективности своих вложений. Это позволит понять, верно ли он выбрал стратегию и инвестиционные инструменты для ее реализации. Аналитика, которая необходима для такого анализа, сполна представлена.

Попробуйте бесплатный тариф в Intelinvest, оцените для себя плюсы и минусы. Отзывы показывают, что только инвесторы, которые считают себя профессионалами, находят какие-то недостатки сервиса. Для большинства обычных инвесторов функций более чем достаточно.

Источник https://nalog-nalog.ru/buhgalterskij_uchet/vedenie_buhgalterskogo_ucheta/investicii_v_osnovnoj_kapital_schet_buhgalterskogo_ucheta/

Источник https://quote.rbc.ru/news/article/5f742cf89a79474e13c26634

Источник https://iklife.ru/investirovanie/intelinvest.html