Ограничения участия в IPO. Разбор ЗПИФ “Фонд первичных размещений” от Фридом Финанс

Primary Placement Fund CEIF RU (FPR)

Котировки акций Primary Placement Fund CEIF RU сегодня онлайн и другая финансовая информация, включая курс акций, цену закрытия предыдущего дня, объем, изменение за год, дневной диапазон, диапазон за 52 недели, рыночную капитализацию, доход, дивиденды и другое. Получите более подробную информацию в одном из следующих разделов: «Прошлые данные», «Графики», «Технический анализ» и других.

Проголосуйте и узнайте мнения остальных пользователей

Новости по Primary Placement Fund CEIF RU

Investing.com — На неделе с 8 по 12 февраля самый большой рост по данным Investing.com Россия продемонстрировали следующие финансовые инструменты: акции Qiwi, Ozon, Фонда.

Сведения о компании Primary Placement Fund CEIF RU

Сведения о компании Primary Placement Fund CEIF RU

ЗПИФ рыночных финансовых инструментов „Фонд первичных размещений” является закрытым фондом под управлением ООО «Управляющей компании «Восток-Запад». В его основу положена идея комплексного подхода к инвестированию в IPO иностранных акций и депозитарных расписок на иностранные акции. „Фонд первичных размещений” доступен для квалифицированных и неквалифицированных инвесторов. Фонд зарегистрирован Банком России, его паи можно продавать и покупать как через брокера, так и напрямую на бирже. Маркетмейкером фонда выступает ИК „Фридом Финанс”. Комиссия управляющему составляет 1% годовых.

Отчет о доходах

Техническое резюме

Трендовые акции

Трендовые акции

Обсуждение FPR

Турлов сказал, что работает над сменой юрисдикции фонда на Казахстан. Это даст возможность поддерживать стоимость около СЧА. К этому моменту рынок придет к цене СЧА в 18 долл.

этот кукарекатель вообще-то много чего наговорил в свое время, а сделал все так как ему было выгодно.

Между тем дисконт количество прибыльных бумаг опять сократилось до ДВУХ, остальные в минусе. Дисконт 45%. Демаю на падении курса доллара к рублю РСИП еще снизится.

Так, умные люди, расскажите, есть шанс выйти в ноль по этой. если покупала за 3 с лишним тысячи или ждать, когда объявят, что ребята, мы пошутили, ничего не получилось?

За прошедшую неделю количество прибыльных бумаг увеличилось до 5 из 75. И одна бумага вышла в ноль. Дисконт на текущий момент 44%. В целом же никакой уверенности в том что фонд отключат от иностранных бумаг нет, все в одним момент может навернуться медным тазом. И. думаю Турлов в таком случае вздохнет с большым облегчением.

Блин вообще вал негатива: 1. блокировка части акций на СПБ, 2. фонд Финэкса на евробонды лопнул, 3. Fridom Holding продает Фридом Финанс. Ж.

Американский Freedom Holding, в который входит инвесткомпания «Фридом Финанс», продаст российские активы своему основателю Тимуру Турлову

Фридом Финанс выходит из Fridom Holding. ФФ выкупает Турлов и потом ищет покупашку. Вчера на РБК была статья. наберите в поисковике «Турлов выкупает ФФ» и прочитайте.

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

Ограничения участия в IPO. Разбор ЗПИФ “Фонд первичных размещений” от Фридом Финанс

В связи с последними обсуждениями ограничений участия в IPO и поиском выхода в виде покупки ЗПИФ “Фонд первичных размещений” от Фридом Финанс, с которым многие так и не разобрались, публикуем разбор этого ЗПИФ.

Плюсы, минусы, суть.

На всякий случай начнем с того, что вообще такое ЗПИФ, как формируется его цена. Затем про минус в сравнении с прямым участием в IPO, чтобы это не выглядело рекламой, а уже потом про плюсы. В конце выводы.

ЗПИФ – это закрытый паевой инвестиционный фонд. На пальцах: купили Вы акции Газпрома, Яндекса, Мосбиржи на 1 млн рублей. Сделали ЗПИФ, разделили этот портфель в 1 млн рублей на 1 млн частей (паев) и продали инвесторам. Каждую часть продали, конечно, за 1 рубль, так как одна миллионная от 1 млн должна стоить 1 рубль. Затем акции выросли в целом на 10%, портфель стал стоить 1100000, за сколько будут покупаться и продаваться части (паи)? За 1,1 рубль. Потому что это есть реальная цена одной миллионной от 1100000.

Если вдруг кто-то будет покупать по 1,2 рубля, например, то тогда Вы просто сможете продать, например, 10000 паев по 1,2 рубля на 12 т.р. и одновременно купить столько же Газпрома, Яндекса, Мосбиржи, сколько было в этих паях за 11 т.р., заработав на пустом месте 1 т.р.

Это называется арбитраж, и именно поэтому стоимость паев (частей) фонда на вторичном рынке, например, на Мосбирже всегда около их реальной стоимости.

К тому же у каждого инструмента есть маркет-мэйкер, который его котирует, и вот как раз он расхождения в стоимости пая на бирже и его реальной стоимости устраняет. Время от времени, конечно, возникают отклонения, но они устраняются описанным механизмом.

Так работают паевые инструменты. Теперь про этот ЗПИФ.

В “Фонд первичных размещений” УК покупает акции на IPO сколько дадут, соответственно, остаток лежит в деньгах. Тут ничего нового – всё также, как и делает большинство людей: подали заявку, получили аллокацию, потом на остаток подали на следующее IPO и так далее, пока есть свободные деньги. Соответственно, стоимость паев равна части стоимости такого портфеля и меняется также, как меняются цены на акции в портфеле фонда.

А стратегия портфеля простая: на каждое IPO подается 10% от портфеля, фонд получает аллокацию, остаток идет опять в эквиваленты денежных средств; каждая бумага продается сразу через 93 дня после покупки, на высвободившиеся деньги покупаются новые бумаги на IPO; доля каждой бумаги должна быть не более 13% от портфеля, это значит, что если бумага сильно выросла в цене и её доля от всех активов становится более 13%, то часть позиции по этой бумаге продается до снижения её доли к 13%. И всё. Все остальные моменты, которые пишут про стоп-лоссы, тейк-профиты и т.д., – это всё доводы и неверная информация.

Сейчас в фонде большая часть уже находится в бумагах, которые были куплены на IPO, денег мало.

Тут мы переходим к минусу фонда.

Вот есть у Вас $100 тыс., сравним покупку IPO напрямую и через фонд.

Если Вы просто берете и покупаете IPO, подавая заявки, постепенно распределяя деньги, то у Вас цена входа всегда будет ценой IPO. Покупая же в первый раз пай фонда, Вы покупаете уже тот портфель, который есть на данный момент времени, то есть это все равно, что Вы покупаете акции компаний, выходивших в последние 3 месяца на IPO, по текущей рыночной цене в тех пропорциях, а которых они в фонде, ну и часть денег в той же пропорции, что и в фонде, как будто бы оставляете под новые IPO.

Это и есть минус, потому что Вы, покупая пай фонда, покупаете бумаги, большинство из которых торгуется уже существенно выше, чем та цена, по которой их покупали в фонд, которая была на IPO.

Но этот эффект будет только на входе, потом в течении трех месяцев все эти акции будут распроданы и заменены на новые IPO уже по цене IPO, и для Вас удержание пая фонда будет тем же самым, что и прямое участие в IPO, но еще и с рядом преимуществ (об этом позже).

Поэтому на старте, да, Вы проигрываете. Участвуя напрямую в IPO, Вы за три месяца вполне могли бы заработать 20-30% на капитал (если брать последние доходности и аллокации). А покупая пай фонда, первые три месяца Вы будете ждать, пока все старые бумаги продадутся и заменятся на новые.

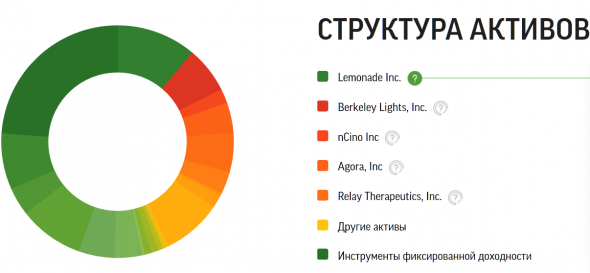

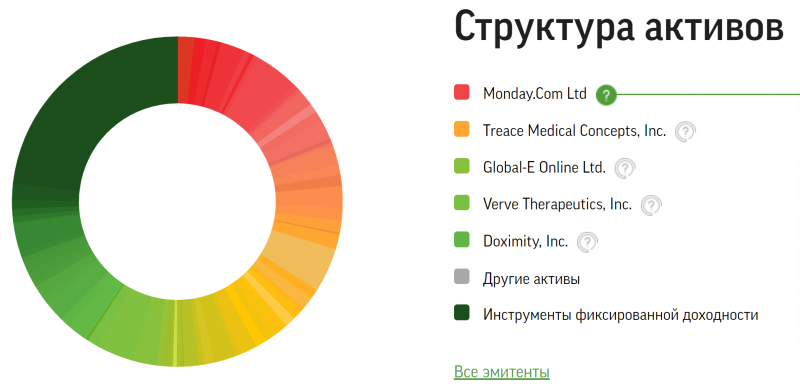

Поэтому наиболее привлекательным моментом для покупки пая этого фонда будет момент, когда в активах фонда будет больше всего денежных средств и меньше всего бумаг. Сейчас денежных средств уже мало. Структура портфеля на их сайте сейчас не обновлена – туда должны были добавится еще Acutus, Oak Street, BigCommerce, AlloVir. Поэтому сейчас свободных средств должно быть не более 15%.

Судя по составу фонда, наибольшая доля в денежных средствах будет 3 октября, когда будут проданы большие позиции. В зависимости от количества IPO в сентябре и динамики цен уже купленных бумаг это будет около 25-35% в денежных средствах. Тогда и будет минимизирован описанный негативный эффект – будет меньше бумаг, которые Вы как бы покупаете с рынка выше цены IPO.

Другой момент, который многие рассматривают как минус – это то, что фонд будет подавать во все IPO по 10%, не выбирая. Здесь стоит сказать, что IPO во Фридоме изначально выбираются предварительно, но тем не менее, конечно, имея хорошую экспертизу, можно играться с объемом заявок на разные IPO самому и получать более хорошие результаты. Но это не учитывает того, что у фонда аллокации будут всегда больше, а также друге плюсы, которые, как нам кажется, вполне перекрывают этот момент.

Плюсы

1. Аллокации. Если через Фридом Финанс Вы просто участвуете в IPO и всё, то ваш рейтинг будет стремится к 0.2 примерно, что означает получение 20% от максимально возможной аллокации, что в 5 раз меньше, чем будет у фонда.

Можно повышать рейтинг, покупать уже торгующиеся акции и так далее, но это уменьшает задействованный в IPO капитал. А если у Вас в принципе капитал $2 тыс., то аллокации в любом случае частенько будут 0%. С фондом такой проблемы нет.

2. Временные затраты. Даже если Вы четко прогнозируете успешность IPO сами. И отбор отдельных IPO дает Вам большую доходность, чем доходность у фонда, даже с учетом того, что у Вас всегда будет меньше аллокация, чем у фонда, то стоит учитывать временные затраты на анализ IPO, подачу заявок и т.д. Это время Вы могли бы потратить на что-то еще, что принесло бы Вам доход. Скорее всего, если и это принять во внимание, то просто взять фонд может быть вполне более выгодно, чем каждый раз отбирать IPO самому.

3. Комиссии. За участие в IPO Фридом Финанс берет 5%, если у Вас счет до $20 тыс.; 4% при счете от $20 тыс. до $50 тыс.; 3% при счете более $50 тыс. При этом, если Вы также, как и фонд, продаете бумаги сразу после окончания их блокировки через 93 дня, а так статистически выгоднее делать, то Вы сделаете оборот своего капитала 2-3 раза за год и заплатите 6-15% комиссии. Фонд же обойдется Вам в 5% комиссионных за весь год, что дает выигрыш в 1-10%.

4. Налоги. Фонд не платит налоги с прироста. Однако Вам придется. И если у фонда активы выросли на 40% в первый год, потом еще на 40% во второй, то через 2 года доходность будет (1+40%)*(1+40%)-1=96%. Продав пай фонда, Вам всё же придется заплатить налог, но ваша чистая доходность составит 83,5%.

Если бы Вы торговали также сами и получали также 40%, а через год еще 40%, то Ваша чистая доходность составила бы (1+40%*(1-13%))*(1+40%*(1-13%))-1 = 81,7%, что меньше на 1,8%. Это происходит из-за эффекта капитализации. И чем больше горизонт инвестирования, 3-5-10 лет, тем больше будет разница в пользу фонда.

5. Паи фонда может купить кто угодно через любого брокера.

ИТОГО

Учитывая все эти моменты, на самом деле держать паи фонда в большинстве случаев выгоднее, что бы Вам ни говорили авторы платных каналов по IPO (им то надо свои рекомендации продавать, а тут какой-то фонд). Всё равно сильно обгонять портфель, который будет покупать все IPO, у Вас выйдет с очень малой вероятностью, потому как на выход бумаги влияет много факторов, которые заранее, ну, никак не предскажешь. Например, общие настроения на рынке, когда выходит конкретная бумага. Или, например, вдруг начнется регуляторное давление на отрасль, к которой будет относиться вновь выходящая бумага. И так далее.

Если говорить про небольшие счета до $50 тыс., то фонд будет явно выгоднее долгосрочно, даже, если Вы супер успешно отбираете IPO сами.

Есть у фонда негативный эффект при входе, чтобы его минимизировать нужно заходить в фонд, когда в его активах больше денежных средств и меньше уже купленных бумаг на IPO. Ближайшая такая дата — 3 октября.

Если же Вас интересует момент хеджирования, фиксации прибыли по отдельным бумагам до окончания локапа, то Вы можете хэджироваться также по отдельным бумагам, как и раньше.

Лайфхак: смотрите, какой процент от активов в фонде, например, Lemonade — и продаете Lemonade в таком же проценте от позиции в фонде. То есть, если у Вас куплено паев на $20 тыс., Вы хотите захеджировать Lemonede, а его в активах фонда 10%, то Вы продаете форварды или сами бумаги Lemonade в короткую на $2 тыс., и всё. Всё просто.

Это наш общий обзор из нашего телеграмм LTCM /Инвестиции/ IPO

P.S. Также нам написали, что есть проблемы с ликвидностью для существенных объемов, маркет-мэйкер плохо котирует. Мы сами пока стакан не смотрели. Но это также может являться минусом на текущий момент, который всё же, вероятно, исправят, иначе зачем им было морочиться с этим фондом вообще. А так ФФ обещали сами хорошо котировать, чтобы можно было без проблем сливать и покупать на «миллионы долларов». Посмотрим. Но для небольших объемов и сейчас особых проблем быть не должно.

ЗПИФ Фонд Первичных Размещений

ЗПИФ Фонд Первичных Размещений – фонд от Фридом Финанс, который позволяет участвовать в IPO. Он торгуется на ММВБ под тикером RU000A101NK4 и на СПб бирже под тикером FIPO, и доступен для покупки как через Фридом, так и через большинство других российских брокеров.

В отличие от других российских и зарубежных фондов, инвестирующих в IPO, ЗПИФ Фридома покупает акции непосредственно в момент размещения, а не после начала торгов. Как разбирали в исследовании доходности IPO, основная прибыль формируется за счет разницы между ценой открытия торгов и ценой размещения, поэтому ЗПИФ Фридома должен опережать по доходности другие фонды, ориентированные на IPO. За счет чего Фридому удается получать аллокации для участия в IPO, в то время как другие брокеры не могут этого добиться – отдельный вопрос, на который нет однозначного ответа и который более подробно рассматривали здесь.

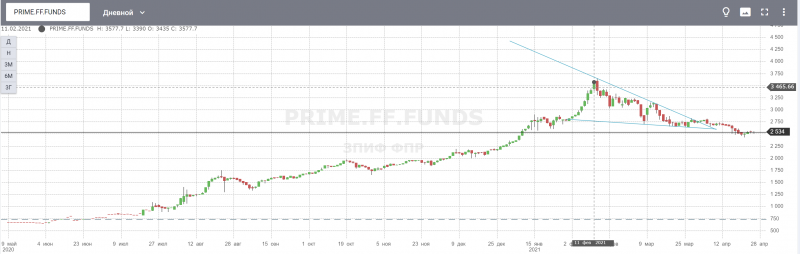

ЗПИФ был запущен в мае 2020 и за это время показал колоссальную доходность +388% в рублях. Помимо огромного роста стоимости пая их количество также заметно выросло за счет нескольких дополнительных выпусков. В результате текущие активы составляют около 30 млрд рублей – очень много по меркам российского рынка.

Сначала паи фонда были доступны только клиентам Фридома, но уже летом получили листинг на ММВБ и появилась возможность их купить через других брокеров. Я покупал паи почти с самого момента их запуска еще до начала торгов на ММВБ и держу большую часть позиции до сих пор, о чем каждый месяц пишу в обзорах портфеля.

У ЗПИФ достаточно простая декларируемая стратегия инвестирования – он вкладывает 10% от капитала в каждое IPO, которое Фридом Финанс предлагает для участия своим клиентам. Как Фонд держит каждую позицию в течение трех месяцев до окончания локапа, после чего продает ее. ЗПИФ всегда получает максимальную аллокацию в диапазоне, который Фридом предлагает своим клиентам, что при прочих равных дает фонду более высокую доходность, чем самостоятельное участие в IPO. Более подробно локапы, принцип аллокации в IPO и их влияние на доходность разбирал в исследовании.

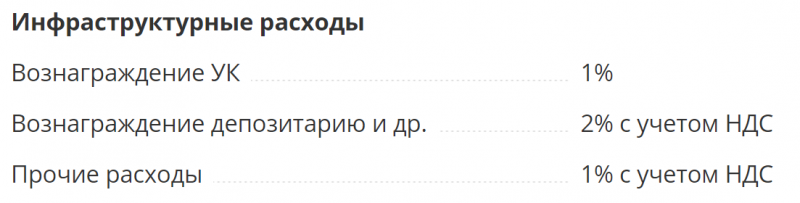

Комиссия управляющего (Фридома) составляет 4% от СЧА в год, комиссия за участие в каждом IPO – 3% (с остальных клиентов Фридом берет комиссию за участие в IPO 3-5% в зависимости от суммы). Это, естественно, много, но пока текущая доходность ЗПИФ более чем покрывает такие расходы.

В отличие от участия в отдельных IPO, которое с осени 2020 года стало доступно только для квалифцированных инвесторов, паи ЗПИФ можно купить и без статуса квала. Кроме того, минимальная сумма покупки сейчас составляет чуть больше 3000 рублей, в то время как минимальная заявка для участия в IPO – $2000. Таким образом, ЗПИФ – наиболее доступный способ, который есть на российском рынке для участия в IPO.

Исходя из описания выше может показаться, что ЗПИФ – идеальный инструмент для инвестиций, у которого только плюсы и фактически нет минусов кроме высоких комиссий, которые с лихвой покрываются огромной доходностью. Однако сначала стоит более подробно разобраться в особенностях ЗПИФ, которые влияют на его доходность, прежде чем рассматривать его паи для покупки.

Факторы, влияющие на доходность ЗПИФ

Существует несколько параметров, на которые нужно обратить внимание, прежде чем покупать паи ЗПИФ:

- Премия или дисконт рыночной стоимости пая к СЧА фонда

- Текущий состав фонда и доля свободных денежных средств

С премией и дисконтом логика достаточно простая. В идеальном мире стоимость фонда должна ровняться его чистым активам. По факту периодически могут происходить в отклонения в обе стороны – когда в моменте спрос на паи превышает их предложение, они начинают торговаться с премией к активам, когда происходит обратная ситуация – с дисконтом. В отличие от ETF, где корректировка активов происходит постоянно, количество паев фиксированное и изменяется достаточно редко и сразу большими партиями, поэтому локальные отклонения стоимости паев от СЧА могут быть достаточно большими.

Если паи ЗПИФ торгуются с премией к СЧА, они менее интересны для инвестиций, и чем больше премия к СЧА, тем меньше потенциальная доходность инвестора при покупке паев. Это один из ключевых параметров, который нужно отслеживать при принятии решения о вложениях в ЗПИФ.

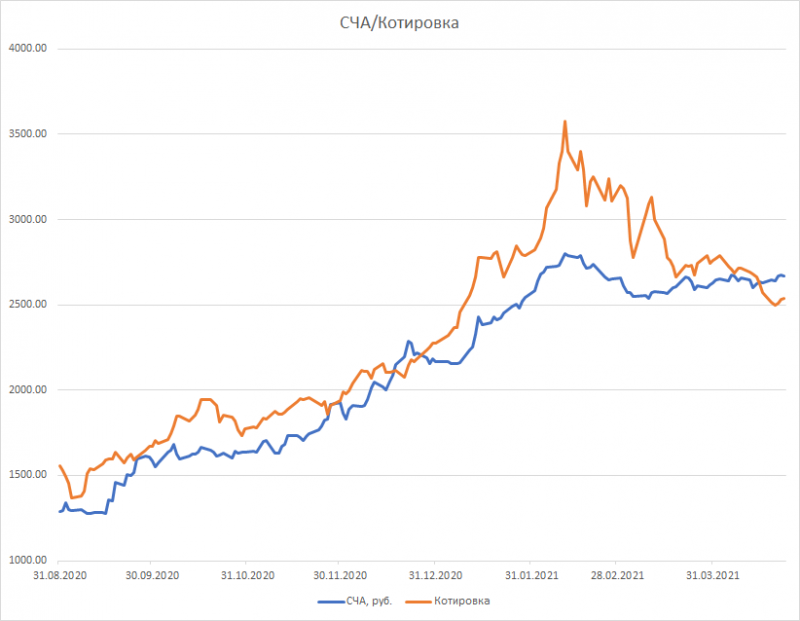

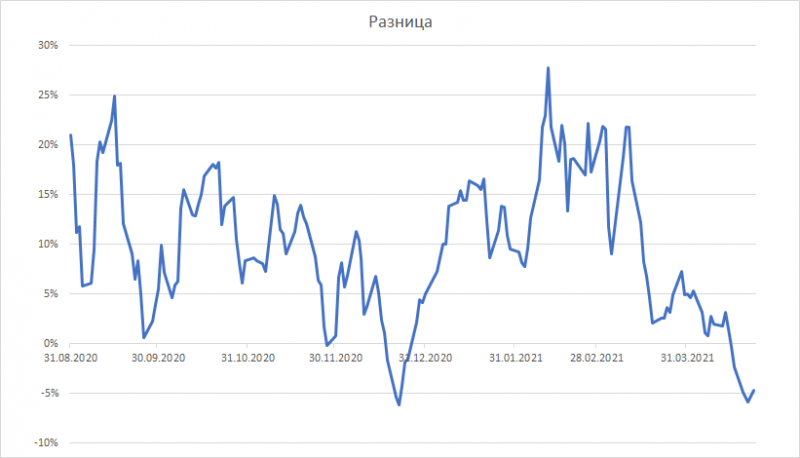

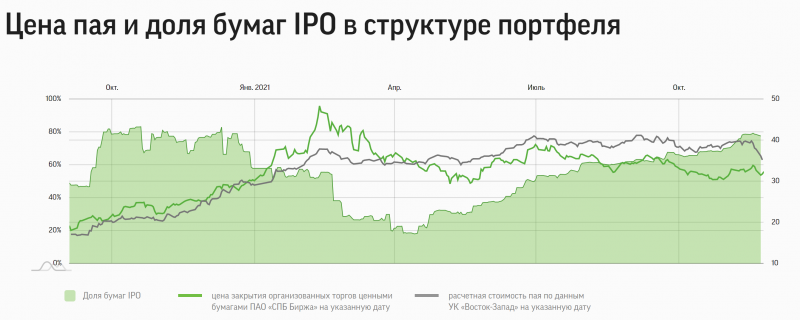

Сейчас рыночная стоимость пая (оранжевая линия) значительно превышает СЧА в расчете на один пай (синяя линия). Паи торговались с премией большую часть времени с момента запуска ЗПИФ за исключением короткого периода в конце декабря, когда наблюдался небольшой дисконт – это была хорошая точка для покупки паев.

В относительном выражении текущий размер премии достаточно большой, почти 20%, а недавно он и вовсе достигал максимальных значений и превышал 25%. А такие моменты может быть целесообразно сокращение позиции.

Второй фактор, влияющий на привлекательность ЗПИФ – текущая доля кэша в портфеле фонда. Чем больше свободного кэша, тем больше потенциальная аллокация, которую может получить ЗПИФ в новых IPO и выше потенциальная доходность за счет их роста в первый день торгов. Идеальная ситуация, когда на балансе ЗПИФ много свободного кэша и в ближайшее время планирует много новых интересных IPO, в такой момент паи ЗПИФ наиболее интересны для покупки.

А настоящий момент доля свободных средств около 45%, что много по историческим меркам, в среднем значительно меньше. Это позитивный фактор при оценке привлекательности ЗПИФ для покупки. Правда новых IPO прямо в ближайшие дни, кажется, не планируется и в последние пару недель их тоже не было, но с учетом текущего ажиотажа на рынках они, вероятно, возобновятся в ближайшее время.

Оценка ЗПИФ на 22.02.2021

У меня сейчас около 8-9% портфеля вложено в ЗПИФ, т.е. он занимает достаточно большую долю. Я покупал паи летом и с тех пор не докупал, только недавно немного сокращал позицию, чтобы вывести часть средств со счета во Фридоме.

По текущей цене покупать ЗПИФ не планирую, так как итак достаточно большая доля IPO в портфеле, которую думаю постепенно сокращать. Если бы их не было в портфеле, вероятно, купил бы и по текущей цене на небольшую долю с учетом высокой доли свободных средств на счете с потенциалом участия в дальнейших IPO. И потенциально было бы готов увеличить позицию, если премия к СЧА упадет до 5-10% или тем более ниже.

Буду периодически обновлять динамику стоимости пая и СЧА и публиковать апдейты к текущему посту. Если хотите это делать самостоятельно, отслеживать информацию о текущем составе активов и СЧА ЗПИФ можно на сайте управляющей компании Восток-Запад и немного информации также есть на странице ЗПИФ на сайте Фридома.

Оценка ЗПИФ 27.04.2021

Котировки ЗПИФ значительно скорректировались за последнее время – от пиковых значений в середине февраля они снизились почти на треть.

Последние пара месяцев в целом были не очень удачным периодом для акций растущих технологических бизнесов, которые преобладают среди IPO, но главной причиной снижения ЗПИФ стало сокращение спреда между рыночной стоимостью пая и СЧА. В феврале паи торговались с большой премией к активам, которая затем начала сокращаться, а недавно и вовсе стала отрицательной.

В итоге премия, которая в моменте достигала 25%+ в феврале, сейчас превратилась в дисконт 5%. С момента запуска ЗПИФ летом 2020 года такая ситуация наблюдалась только один раз – в декабре 2020 года.

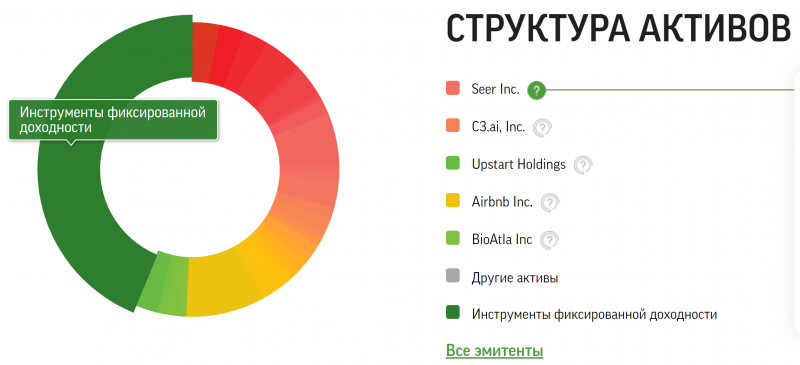

Структура активов ЗПИФ также заметно изменилась за последние несколько месяцев – сейчас около 70% всех средств находится в кэше и эквивалентах и только около 30% вложено в IPO. Помимо завершения локапа в старых IPO доля кэша и эквивалентов также выросла за счет достаточно большого выпуска новых паев, который недавно сделал Фридом, в результате которого объем фонда вырос до 33 млрд рублей – это весьма приличная сумма.

Фактически сейчас в моменте ЗПИФ превратился в достаточно консервативный инструмент с ограниченным даунсайдом за счет низкой доли активных IPO и дисконта к активам. Для тех, кто рассматривает участие в IPO, сейчас неплохой момент для покупки. Я пока не планирую покупать, так как постепенно снижаю долю IPO в портфеле, текущую позицию пока планирую держать.

Апсайд зависит от того, как много будет новых IPO в ближайшее время, какая будет аллокация в них и какой будет доходность. Пока активность компаний по выходу на биржу сохраняется на высоком уровне, думаю ключевой риск в том, что аллокация продолжит снижаться и эффективная доходность будет значительно меньше, чем раньше. И в любом случае я бы не стал рассчитывать на кратный рост, как в прошлом году.

Еще один вопрос, актуальный в контексте ЗПИФ – насколько большое преимущество дает более высокая аллокация по сравнению с самостоятельным участием, в рамках которого можно более точечно выбирать IPO. В прошлом году, когда все росло, высокая аллокация перебивала все других факторы. Но если доля убыточных IPO станет значимой (в последние пару месяцев она выросла), ситуация может поменяться. Я планирую детальнее проанализировать динамику IPO в последнее время, скорее всего на майских, сейчас пока нет готового ответа на этот вопрос.

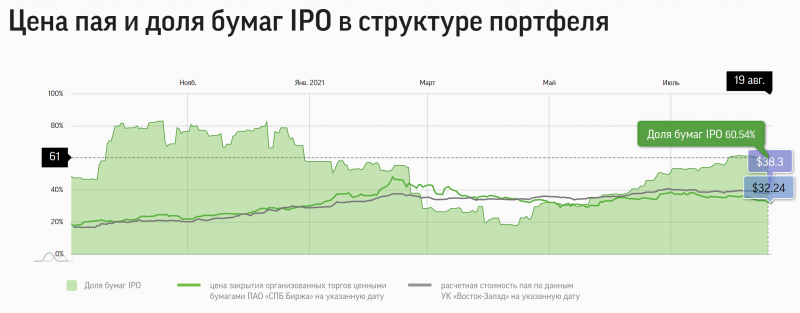

Апдейт 22.08.21

Фридом начал раскрывать на сайте ЗПИФ динамику стоимости пая, СЧА и долю бумаг в портфеле – стало удобнее его оценивать. До апреля паи ЗПИФ почти всегда торговались с премией к СЧА, пока был большой ажиотаж вокруг IPO. Затем ситуация поменялась – в последние месяцы паи торгуются с дисконтом к СЧА в 5-15%, который пока не закрывается.

Насчет доли ценных бумаг в портфеле стоит отдельно сказать пару слов. Изначально в ЗПИФ была простая и понятная стратегия – держать акции 3 месяца до окончания локапа, затем продавать позицию. В последнее время эта логика была нарушена – теперь в составе ЗПИФ есть акции прошедших IPO, которые остаются в составе фонда более трех месяцев, отдельные позиции уже удерживаются более полугода. Сейчас из 60% фонда в акциях более 20% приходится на бумаги, по которым уже прошел трехмесячный локап. Подробную статистику можно посмотреть в этом гугл шите, который систематически ведет, судя по всему, автор этого чата в Telegram.

Такое изменение в политике фонда весьма негативно – непонятно, по какому принципу акции удерживаются в портфеле, в течение какого времени это происходит и т.д. По сути, добавился дополнительный спекулятивный элемент, который в данном случае еще и носит отрицательное матожидание (по статистике в среднем IPO показывают динамику хуже рынка, если убрать рост в первые 3 месяца).

Также стоит отметить, что текущие активы фонда в $600 млн – это очень большая сумма для IPO. Большинство размещений имеют объем в несколько сотен миллионов долларов, если Фридом подает заявку на 10% активов в каждом IPO (проверить это, правда, никак нельзя), и еще есть большое количество независимых заявок от клиентов Фридома, в сумме получается очень большой объем средств, и получить на них значимую аллокацию почти невозможно.

Еще из новостей, которые касаются участия в IPO в последние месяцы – американские платформы Robinhood и SoFi начали предлагать своим розничным клиентам такую возможность, хотя ранее клиенты американских брокеров в основном не имели доступа к IPO. Не нашел сходу информацию, какие IPO были доступны для участия (видел только, что Robinhood предлагал FIGS, оно кстати прошло неплохо), и какая там была аллокация. Но в любом случае, если американские розничные инвесторы теперь тоже получат доступ к IPO, итак низкие аллокации могут стать еще меньше.

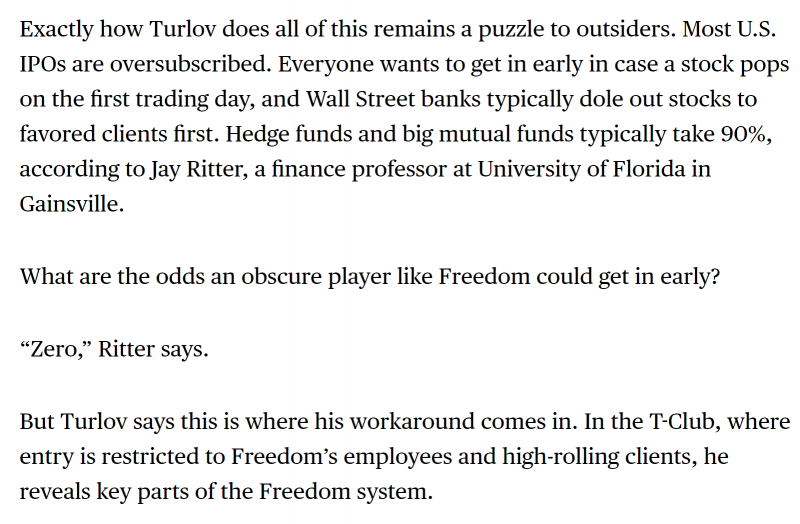

Наконец, недавно был достаточно большой материал про Фридом на Bloomberg, где Турлов вроде как рассказывал про схему с тайным хедж-фондом, через которого компания получает аллокации в IPO, но ситуация не прояснилась, и все опрошенные Bloomberg участники рынка не понимают, как это работает. Интересно, что Bloomberg сделал запросы в SEC и ведущие американские банки (JPMorgan, Glogman Sachs и Morgan Stanley), и все они отказались от комментариев.

Я решил заметно сократить позицию в ЗПИФ – продал частично в пятницу и продам еще в понедельник, в сумме оставлю около 30% от исходной. Фактически планирую вывести всю заработанную прибыль, так как покупал паи по 700 с чем-то рублей прошлым летом. Небольшой лайфхак, если у вас большая накопленная прибыль по позиции – можно сначала вывести деньги в счет плеча, а затем продать позицию, тогда не придется платить налоги от продажи ЗПИФ при выводе (Фридом их спишет в январе или при следующем выводе). Правда налог на прибыль от закрытых IPO все равно придется заплатить сразу. Остаток позиции сейчас не буду продавать, так как пока сохраняется значительный дисконт к СЧА, но если он выйдет в ноль или превратится в премию, вероятно, закрою полностью.

Вообще, конечно, стоило сократить позицию раньше, после того, как Фридом начал удерживать в ЗПИФе позиции после окончания локапа, но я пропустил этот момент и узнал о нем только недавно. К тому же летом традиционно низкая активность с точки зрения новых размещений, а в июне и июле были отдельные периоды, когда дисконт к СЧА сокращался менее чем до 5%. Но раз не сделал раньше – сокращаю сейчас. Освободившиеся средства перевожу в основном в IB, не вижу смысла их держать во Фридоме.

P.S. Кстати самостоятельное участие в IPO пока продолжает приносить прибыль, хотя убыточных размещений стало больше. Ниже статистика по IPO, которые сейчас в локапе, средняя доходность 29% – вполне неплохой результат. Поэтому пока планирую продолжать разбирать IPO и участвовать в них, но не буду увеличивать объем заявок.

Update 25.11.2021 – закрытие позиции

Короткий апдейт по ЗПИФ на IPO Фридома. Если посмотреть на структуру текущих активов, то почти 80% фонда в акциях, что на первый взгляд кажется неплохо. Но на самом деле из них только около 20% приходится на IPO, по которым еще не закончился локап. Остальные примерно 60% акций – это более старые IPO, которые по-прежнему остаются в портфеле, хотя локап уже прошел. Подробную статистику можно посмотреть в этом гугл шите, который систематически ведет, судя по всему, автор этого чата в Telegram.

Стоимость паев ЗПИФ была достаточно стабильной в последнее время, но они уже давно не растут и все еще торгуются значительно ниже максимумов в феврале-марте этого года. Дисконт к стоимости активов также по-прежнему сохраняется, хотя в последнее время он стал немного меньше, но не из-за роста стоимости паев, а из-за коррекции акций, входящих в портфель ЗПИФ.

Я ранее уже несколько раз сокращал позицию в ЗПИФ, сегодня закрыл ее полностью. Так как все паи фонда в портфеле были куплены еще летом 2020, о чем писал в ежемесячных обзорах портфеля, они принесли отличную доходность, 200%+. Но фактически весь положительный результат был получен в прошлом году, с начала 2021 года доходность примерно нулевая.

На мой взгляд основной ажиотаж вокруг IPO уже прошел, и хотя еще могут быть отдельные интересные размещения, их точно не хватит, чтобы весь фонд показывал хорошую динамику. А держать паи фонда, в котором большую часть активов составляют очень волатильные и зачастую дорогие акции, недавно вышедшие на IPO – на мой взгляд не лучшая стратегия при текущей конъюнктуре рынка.

Источник https://ru.investing.com/equities/fond-pervichnykh-razmeshcheniy

Источник https://smart-lab.ru/blog/638709.php

Источник https://longterminvestments.ru/zpif-ipo-freedom/