Кто из аутсайдеров интересен для покупки?

Лидеры и аутсайдеры российского рынка 2019

Уходящий год стал одним из лучших в истории российского рынка. Индекс МосБиржи вырос на 29,3% , что является лучшим результатом с 2009 г. Если считать его полную доходность с дивидендами, то общий прирост составляет 39,2% . Подъем индекса РТС за счет позитивной динамики рубля еще внушительней: 44,9% и 56% соответственно.

Высокой доходности российского рынка акций способствовали как внешние, так и внутренние факторы. С начала года резкий разворот в монетарной политике ФРС в сторону смягчения вызвал стремительную переоценку активов развивающихся рынков. Стабилизация цен на нефть после падения осенью 2018 г., а также снижение санкционного давления на РФ способствовали повышенному интересу к бумагам российских эмитентов, в которых начал сокращаться геополитический дисконт.

Среди внутренних факторов можно отметить высокий уровень макростабильности, достигнутый благодаря бюджетному правилу и высокому объему международных резервов, а также рекордную дивдоходность акций российских компаний. Помимо этого, снижение инфляции позволило Центробанку пять раз подряд снизить ключевую ставку в совокупности на 1,5%.

Такой рыночный сентимент способствовал активной переоценке российских акций и облигаций. Большинство бумаг показали достойный уровень доходности, однако, как всегда, есть отдельные фишки, которые выделяются в позитивную или негативную сторону. В данном обзоре рассматриваются только наиболее ликвидные бумаги на Московской бирже, среди которых были отобраны 10 лучших и 10 худших представителей по итогам 2019 г. Все доходности указаны с учетом полученных дивидендов.

Также для сравнения указан эффект от размещения средств в доллары США и доходности наиболее популярных российских индексов: индекса МосБиржи, РТС, индекса полной доходности гособлигаций RGBITR и индекса полной доходности корпоративных облигаций MOEX CBITR.

Среди ликвидных акций лидером по доходности стали акции Сургутнефтегаза, которые обеспечили инвесторам доходность более 90% за счет стремительно роста в последние 4 месяца года. Акции компании длительное время оставались фундаментально недооцененными. Капитализация Сургутнефтегаза долго была существенно ниже чистых активов нефтяной компании, которая всю прибыль складывает на валютные депозиты, достигшие в этом году более 3 трлн руб.

Однако с начала сентября акции компании без явной причины начали стремительно переоцениваться и всего за несколько месяцев выросли почти вдвое. Сложно уверенно сказать, что конкретно послужило катализатором переоценки акционерной стоимости. В будущем году кейс Сургутнефтегаза может получить свое дальнейшее развитие.

Энергетическая компания ОГК-2 проходит пик платежей по программе ДПМ, что позволило зафиксировать рекордный уровень чистой прибыли за 9 месяцев 2019 г. и снизить долг. Помимо этого, поддержку компании оказали планы по дальнейшему повышению коэффициента дивидендных выплат, который по итогам 2018 г. уже был увеличен до 35%.

По итогам IV квартала 2019 г. ОГК-2 также может продемонстрировать сильные результаты, что должно найти отражение в росте дивидендов. Тем не менее важно помнить, уже в 2020 г. финансовые результаты могут начать постепенное снижение в связи с выбытием платежей по ДПМ за ПГУ Рязанской ГРЭС.

Финансовая корпорация Система в 2019 г. взяла курс на снижение долга, что может позволить в следующем году вернуться к дивполитике, предполагающей выплату дивидендов по наибольшему из двух показателей: 1,19 руб. на акцию в год или дивдоходность 6% к средневзвешенной цене акции компании за год. Капитализация компании остается ниже суммарной стоимости дочерних предприятий. При этом публичные «дочки» в 2019 г. показывали положительную динамику (МТС, Детский мир).

Дальнейшее снижение долга, рост дивдоходности и программа buyback, которую планируется завершить до конца февраля 2020 г., делают акции компании привлекательной историей, несмотря на уже свершившийся в 2019 г. рост более чем на 90%

Депозитарные расписки Русагро в 2019 г. показали негативный результат и снизились на 14,1% с учетом дивидендов. Компания продолжает наращивать капитальные затраты, однако отдача от приобретенных в 2018 г. «Солнечных продуктов» еще не нашла полноценного отражения в показателе EBITDA. Негативная ценовая конъюнктура на рынке сахара оказала давление на маржинальность компании, а перспектива SPO и достаточно существенная долговая нагрузка способствовали сдержанному взгляду инвесторов на бумагу, несмотря на общерыночный позитив.

Подробнее читайте в специальном материале: Падение бумаг Русагро. Что происходит

Акции Мечела в 2020 г. продолжили снижаться вслед за операционными показателями. По итогам года котировки потеряли 14%. Дальнейшие перспективы акций компании остаются туманными. Высокий уровень долга не позволяет компании в достаточной степени финансировать основные средства, а без финансовых вложений добиваться устойчивого роста операционных и финансовых показателей проблематично.

При этом стоит отметить, что привилегированные бумаги обеспечили инвесторам положительную доходность на уровне 8,3% за счет выплаченных дивидендов, зафиксированных в уставе.

Акции Распадской с результатом -13,7% замыкают тройку лидеров антирейтинга по итогам 2019 г. В начале года в котировки акций были заложены ожидания высоких дивидендов, которые компания могла бы выплатить, но не выплатила в 2019 г. В результате акционеры получили всего лишь 2,5 руб. на акцию, и котировки снизились, отыгрывая несбывшиеся позитивные ожидания. Кроме того, слабая ценовая конъюнктура имела место на рынке угля.

В 2020 г. вопрос дивидендов Распадской может остаться ключевым фактором в инвестиционном кейсе акций компании.

Читайте также: Главные взлеты 2019 года: Газпром, Сургутнефтегаз, Яндекс

Макростатистику и ожидаемые события на сегодняшний день можно посмотреть в наших календарях

Кто из аутсайдеров интересен для покупки?

📉С начала года индекс Мосбиржи «похудел» почти на 40%. Десятка аутсайдеров индекса выглядит следующим образом:

🔸Petropavlovsk (#POGR)

🔸HeadHunter (#HHRU)

🔸TCS Group (#TCSG)

🔸Яндекс (#YNDX)

🔸VK (#VKCO)

🔸Ozon (#OZON)

🔸ВТБ (#VTBR)

🔸Polymetal (#POLY)

🔸Сбербанк (#SBER)

🔸X5 Retail Group (#FIVE)

❓ Что объединяет все вышеперечисленные компании?

🌏 Правильно! У 8 из 10 представленных выше эмитентов – иностранная прописка. Инвесторы после начала СВО стали патриотами и отдают предпочтение акциям с ISIN кодом RU.

💻 При этом четыре компании являются представителями IT-индустрии, которая традиционно находится под давлением в начале рецессии в экономике. Мы прекрасно помним, что айтишники традиционно не любят баловать своих акционеров дивидендами, а физлица, которые теперь являются основной силой на российском рынке акций, исторически предпочитают дивидендные истории.

🏛 В списке также оказались два крупнейших отечественных банка, что также логично, поскольку в самом начале экономического кризиса у банков резко падает чистая прибыль, и их финансовые показатели начинают расти по мере прохождения пика кризиса, что по мнению ЦБ может случиться в лучшем случае в 4 квартале текущего года.

Кто из аутсайдеров интересен для покупки? Предлагаю поразмышлять на эту тему.

Petropavlovsk, капитализация которого с начала года упала на 81,8%, испытывает проблемы с обслуживанием долга и покупать его бумаги можно, если вы обладает инсайдерской информацией, что менеджмент найдет решение по долговым проблемам. Без инсайда здесь делать нечего! Поэтому лично я обхожу эти бумаги стороной.

У айтишников будет замедляться темп роста выручки, на фоне сокращения рекламных доходов и снижения покупательской активности населения.

Банки покупать также рано. Тот же Сбер уже примерно месяц торгуется возле уровня 120 руб., и этот боковик может растянуться до осени, а возможно и до зимы.

👉 Ярко выраженных кандидатов на покупку среди представленных аутсайдеров как-то и не находится. Поэтому героев в свой инвестиционный портфель нужно искать среди других, более понятных историй. Каждую из них мы так или иначе с вами анализируем в рамках нашего сообщества «Инвестируй или проиграешь», и продолжим это делать даже в этом сложном 2022 году. Главное — не терять дух и пытаться найти интересные идеи в любые времена!

❤️ Напоминаю, что лайки под этим постом приветствуются! Для меня это главная мотивация радовать вас и дальше качественной авторской аналитикой, новостями и мыслями по рынку. Больше авторских заметок и все мои сделки — в телеграм-канале «Инвестируй или проиграешь».

«Отбить вложения, пока ребенок ходит в школу». Как найти дешевые акции

Теория о том, что акции, которые стоят меньше своей балансовой стоимости, превосходят остальные, проверена временем. А как правильно их найти, расскажет эксперт по фондовому рынку «БКС Мир инвестиций» Валерий Емельянов

Почему аутсайдеры рынка — лучшее вложение

Отцами-основателями направления в инвестициях, связанного с поиском недооцененных бумаг, были профессора Колумбийского университета Бенджамин Грэм и Дэвид Додд. Позднее их идеи на практике реализовали многочисленные последователи и ученики, самыми успешными из которых стали миллиардеры Уоррен Баффет, Чарли Мангер и Сет Кларман.

Идеи Грэма и Додда сводились к тому, что у любой компании есть своя справедливая внутренняя стоимость и рынок часто отклоняется от нее. Задача инвестора — найти объективно качественную компанию и купить ее акции тогда, когда остальные будут неразумно продавать. Как правило, под критерии качества подпадают самые зрелые и устойчивые корпорации.

Есть много методов оценки справедливой стоимости компаний и их акций, но все они сводятся к трем основным коэффициентам:

- P/B (соотношение цены и бухгалтерского баланса);

- P/E (соотношение цены и прибыли);

- P/FCF (соотношение цены и свободного денежного потока).

В середине прошлого века инвесторы пользовались в основном первым (P/B), к концу века основным инструментом стал P/E , сегодня в моду входит P/ FCF .

P/E (Price/Equity или цена/прибыль) — основной финансовый коэффициент, который равен отношению рыночной цены компании к ее операционной прибыли. Показатель коэффициента ниже 15 указывает на недооценку компании, выше — на переоценку.

P/В (Price/Balance или цена/балансовая стоимость) — основной финансовый коэффициент, равный отношению рыночной цены компании к ее балансовой стоимости. Показатель коэффициента ниже 1,5 говорит о недооценке компании, выше — о переоценке.

P/FCF (Price/Free Cash Flow или цена/свободный денежный поток) — финансовый коэффициент, равный отношению текущей рыночной цены компании к ее свободному денежному потоку. Чем ниже данный показатель, тем более недооцененной выглядит компания.

На практике часто используют все три коэффициента плюс многочисленные вариации с поправкой на будущую прибыль, динамику продаж, сезонность, экономические циклы. Обычному инвестору, который не управляет многомиллиардным фондом, достаточно двух-трех базовых индикаторов.

Как найти недооцененные активы. Или почему Intel привлекательнее, чем Starbucks

Логика P/B в том, чтобы оценить текущий размер капитализации компании по отношению к стоимости ее активов, учтенных в бухгалтерском балансе (зданий, оборудования, товарных знаков, патентов, запасов, денежных средств на банковских счетах). Исторически дешевыми считаются компании, которые стоят меньше своего баланса (P/B<1), но сегодня все чаще эту планку сдвигают к 2, и даже 3.

Низкий показатель P/B — обычно используется для финансового анализа банков и страховых компаний по причине того, что их активы и пассивы почти всегда соответствуют их рыночной стоимости. Крупнейшие в США страховые компании, например Prudential, AIG и Metlife, имеют коэффициент 0,7–0,9. То есть в случае их гипотетической ликвидации акционеры получат даже больше, чем они вложили.

Второй коэффициент (P/E) считает отношение капитализации и годовой прибыли компании, условно оценивая, за сколько лет она смогла бы сама выкупить все свои акции. Конечно, данный показатель не рассчитывается для компаний с отрицательными финансовыми показателями (убытком), потому что в таком случае показатель мультипликатора будет отрицательным. Исторической нормой считается показатель 15. Все, что ниже, дешево и недооценено. Но в сегодняшних реалиях, когда весь рынок дороже 30, качественные и относительно недорогие компании имеют P/E около 20 и даже больше. Например у фармацевтической компании Abbott коэффициент P/E равен 34, у компании Nike — выше 62, а у Starbucks — 134. Несмотря на то что бизнес данных компаний довольно масштабен, показатель указывает на завышенную рыночную цену их акций.

Среди компаний сверхкрупной капитализации (от $200 млрд) сегодня дешевыми по показателю P/E являются мобильный оператор Verizon и производитель чипов Intel. Они стоят около 12–13 размеров годовой прибыли, то есть теоретически способны отбить вложенные в них деньги одними дивидендами за то время, пока ваш ребенок ходит в школу. Обычно у корпораций на это уходят десятилетия.

Зачем их покупать? Они же торгуются ниже рынка

Негласный закон инвестиций звучит так: если у компании заниженные коэффициенты, то на это есть веские причины. Например, страховые компании в прошлом году понесли одни из самых крупных убытков в своей истории. У мобильных компаний абонентская база не растет уже как минимум лет десять, а чипы от Intel по быстродействию отстали от Apple на целых два поколения. Отсюда — низкие показатели P/B и P/E.

Причины есть в каждом отдельном случае, но чаще всего акции низкой стоимости — это акции компаний, которые достигли предела роста в своей отрасли. В лучшем случае им не во что вкладывать излишки прибыли и они выплачивают их в виде дивидендов. В худшем — тратят их на покупку непрофильных сторонних компаний, нередко с убыточным результатом.

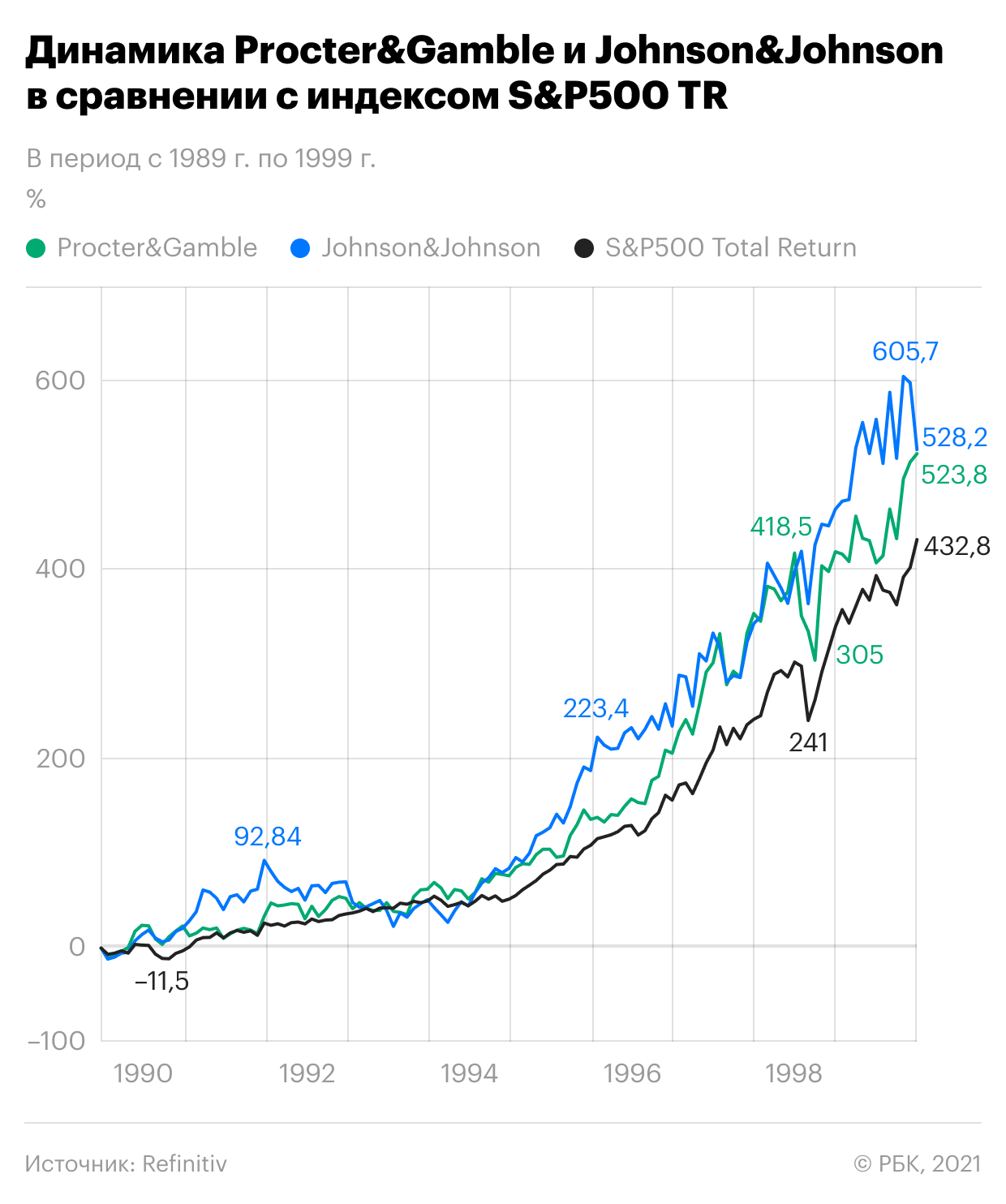

Эталонные компании низкой стоимости сейчас — это Procter & Gamble и Johnson & Johnson. Последние десять лет они растут в 1,5 раза медленнее рынка (6–8% в год), но при этом выплачивают более половины прибыли своим акционерам, добавляя 3–4% сверху. Для сравнения, вложившись в индексный фонд на S&P 500, вы бы получали за тот же период более 13% годовых от прироста акций и еще 2% от дивидендов.

В свои золотые годы те же самые Procter & Gamble и Johnson & Johnson приносили инвесторам по 16–17% годовых против 12% по индексу S&P 500. Например, в период 1980–1990 годов акции этих компаний выросли в 21 и 24 раза соответственно, в то время как широкий рынок только в десять раз. Тогда они были акциями роста, а сегодня это уже респектабельные корпорации, чьи акции в фаворитах у рантье и пенсионеров.

Как акции стоимости снова стали «хайповыми»

До кризиса 2008 года между двумя видами активов — акциями роста и акциями стоимости — наблюдалось состязание почти на равных. Были периоды, когда по динамике вперед вырывалась динамичная «молодежь», а были те, когда лидировали дивидендные «старожилы». Так, с 1975 по 1988 год доходность акций стоимости в среднем составила втрое больше, чем у акций роста, а с 1989-го по 1999-й они поменялись местами с двукратным отрывом.

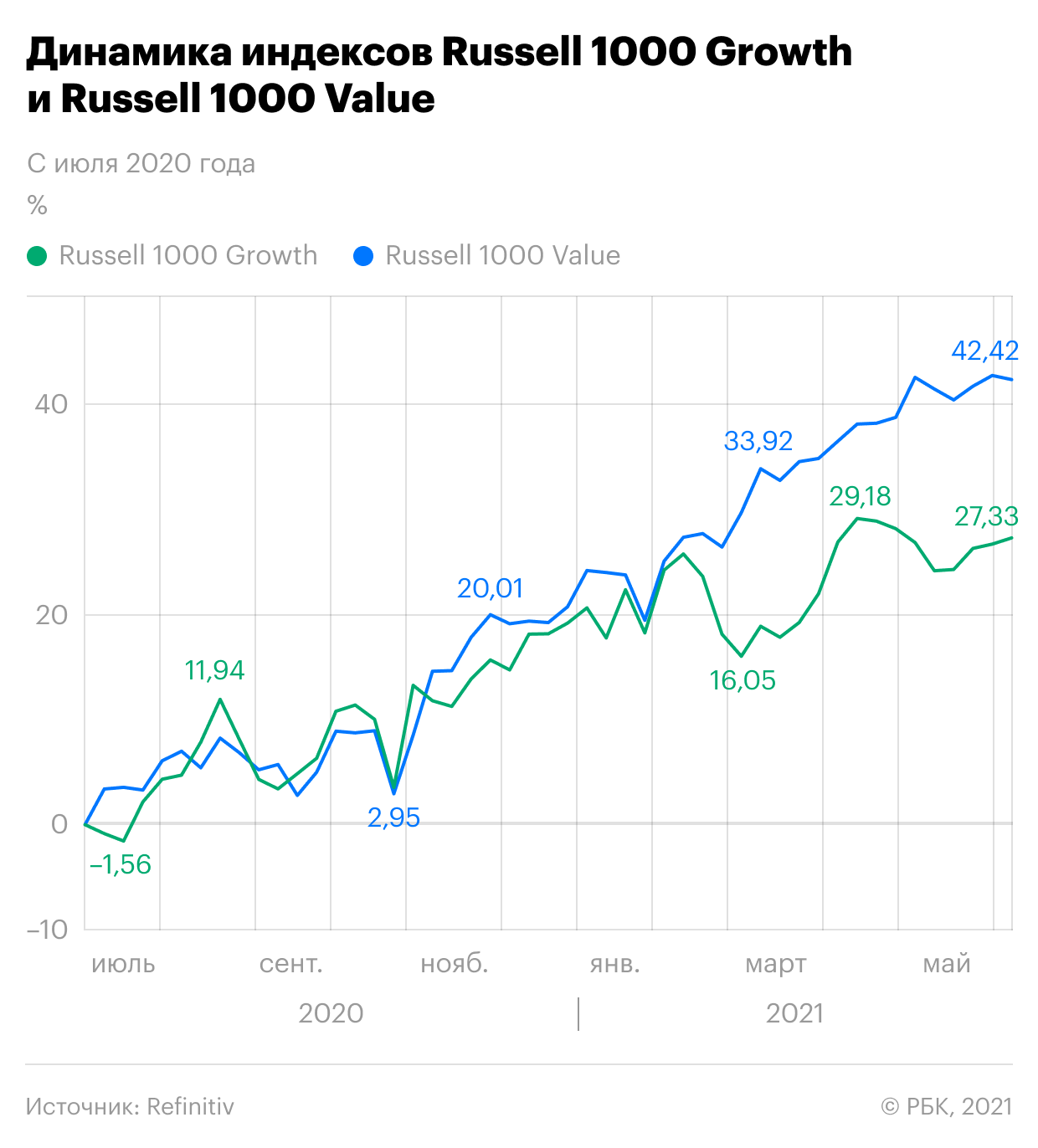

С начала ипотечного кризиса и прихода пандемии не было ни одного полного года, когда бы акции стоимости обыгрывали акции роста. 13 лет подряд «старожилы» были в аутсайдерах. Но в последние месяцы мы наблюдаем феномен исторического масштаба: похоже, что ситуация разворачивается в обратную сторону.

Увидеть это можно, если сравнить динамику двух основных тематических индексов: Russel 1000 Growth (тысяча крупнейших акций роста США) и Russel 1000 Value (тысяча крупнейших акций стоимости США). Минувшей зимой они поменялись по динамике впервые за долгие годы. Суммарно с июля 2020 года индекс недооцененных акций Russel 1000 Value прибавил около 44% против 28% по индексу роста Russel 1000 Growth.

В итоге большинство крупных корпораций, традиционно относимые к недооцененным, сегодня не такие уж дешевые. Среди основных ценных бумаг , входящих в портфель Russel 1000 Value, сейчас находятся: вышеупомянутая Johnson & Johnson с P/E=29, Walmart (P/E = 32,5) и Coca-Cola (P/E = 33,5). Если взглянуть на их показатель P/B, то он тоже никак не указывает на дешевизну. Например, Walmart и Coca-Cola сейчас стоят от четырех до пяти размеров своего баланса, Johnson & Johnson — почти семь.

Что делать, когда рынок падает? Есть один рецепт

Впрочем, шансы на выгодную покупку возрастают, если инвестировать в топовые акции, когда весь рынок снижается. Те, кто успели переложиться прошлым летом из акций роста в акции стоимости, заработали за год в 1,5 раза больше, чем все остальные. Но этот разворот еще нужно было предвидеть.

Зато те, кто вкладывались в те же самые бумаги низкой стоимости, когда тренд был всем очевиден, но совершали покупку в периоды коррекции , заработали еще больше. Например, акции Walt Disney за последние 12 месяцев в плюсе на 43%, что лучше, чем у Microsoft (+37%), и примерно на уровне Facebook (+46%). Но со дна сентябрьской коррекции Disney отросли на 45%, в то время как Facebook на 33%, а Microsoft только на 25%.

В январе этого года, а затем в марте была еще одна сильная коррекция, когда широкий рынок снижался в среднем на 4%. Весьма солидно поднялись с тех пор акции обычно спокойной Coca-Cola, которая с январских минимумов до начала июня прибавила около 17%. Для сравнения, Microsoft за тот же период в плюсе на 8%, Apple — в минусе на 5%, Amazon — на тех же уровнях, что и был.

«Куплю акции. Дешево. Бартер не предлагать»

Основную идею инвестирования в недооцененные активы можно сформулировать так: нужно заранее отобрать самые надежные и стабильные компании и дождаться, когда их акции необоснованно упадут в цене. При этом, как правило, выбор падает на один и тот же перечень ценных бумаг, по которым платят повышенные дивиденды и не дают сильных прогнозов по росту.

Найти недооцененные бумаги можно самостоятельно, ориентируясь на показатели P/B, P/E, P/FCF или как минимум на размер дивидендов: у компаний с относительно низкой стоимостью бумаг выплаты на акцию всегда выше средних по рынку.

Актуальный перечень акций стоимости всегда можно проверить по списку компаний, входящих в индекс Russel 1000 Value, а также его аналогов. Другой вариант — подсмотреть наполнение зарубежных индексных value-фондов, самые крупные из которых IWD ($54,8 млрд в активах), VLUE ($16,6 млрд) и VONV ($5,8 млрд). В России они доступны для покупки только квалифицированным инвесторам, но ничто не мешает напрямую вкладывать в те же самые акции, в которые вкладывают данные фонды, более точечно выбирая момент для своих покупок.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.

Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов. Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Источник https://investfuture.ru/articles/id/lidery-i-autsaydery-rossiyskogo-rynka-2019

Источник https://smart-lab.ru/blog/811113.php

Источник https://quote.rbc.ru/news/article/60bf203a9a794757a33f335e