Выгодно ли класть деньги на депозит? На какие депозиты положить?

Как выбрать банк для депозита

Банковский депозит – доступный и вроде бы понятный инструмент для сохранения и приумножения денег. На первый взгляд все просто – несешь деньги в банк и через какое-то время забираешь их с процентами. Но когда доходит до дела, появляются вопросы и начинаются «муки выбора»: какой вклад под какие проценты выбрать, на какой срок, смогу ли я в любой момент забрать деньги, надежен ли банк? «Финансы.ua» подготовил несколько рекомендаций для тех, кто решил доверить свои сбережения банку. Что и за чем нужно делать.

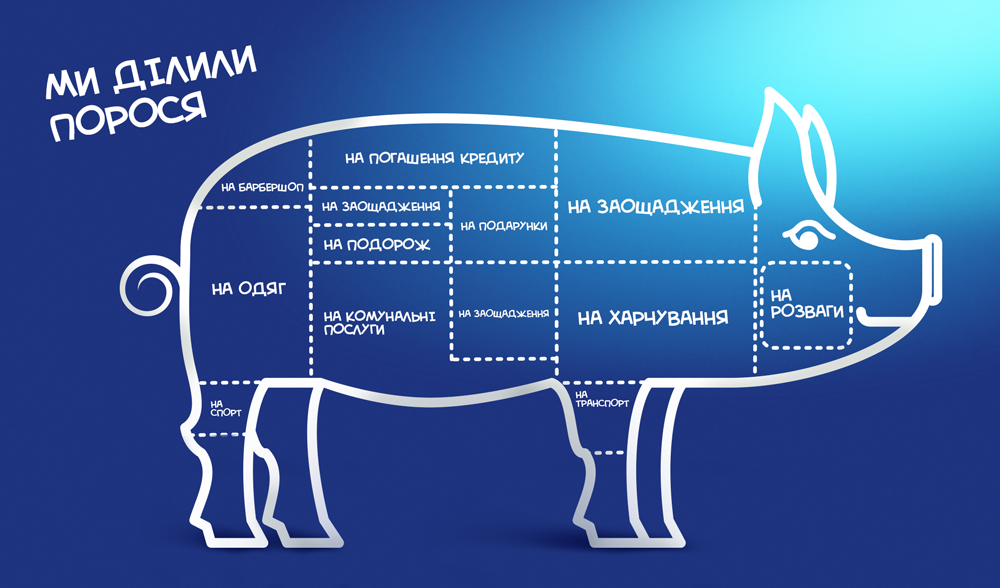

Шаг 1: определяем цель инвестирования и под нее выбираем депозит

К примеру, вы не планировали тратить свои сбережения в ближайший год-два и изначально нацелены получить максимальную прибыль по вкладу – в этом случае подойдёт срочный депозит на длительный срок (полгода-год) без возможности пополнения, без возможности досрочного снятия и с выплатой процентов в конце срока. Под такие депозиты банки дают максимальные проценты. А вот, если накопленный капитал понадобиться через несколько месяцев, но при этом нужно быстро подзаработать – лучше открыть краткосрочный депозит на 1-6 месяцев с правом пополнения. Оптимальный вариант для тех, кто нуждается в дополнительном регулярном доходе – долгосрочные депозиты, предусматривающие ежемесячную выплату процентов.

Пример №1

Ситуация. У Сергея накопилось 100 000 гривень сбережений, которые в ближайший год он не намерен использовать. Ежемесячный доход Сергея – зарплата 10 000 грн. На текущие расходы он тратит около 8 000 гривень в месяц. 2000 гривень взял за правило откладывать. Но в последнее время расходы Сергея увеличились на 1000 гривень – до 9000.

Цель. Получить дополнительный доход, который покрывал бы возросшие расходы, то есть 1000 гривень.

Идея. Разместить на год 100 000 гривень на депозите с возможностью ежемесячной выплаты процентов и доходностью, которая позволит получать дополнительный доход в размере 1000 грн в месяц.

Решение. Сергей ищет среди предложений банков депозит с возможностью ежемесячной выплаты процентов и процентной ставкой не меньше 14% – в этом случае его дополнительный доход составит искомые 1000 грн в месяц. Сергей останавливается на срочном вкладе от ОТП Банка сроком на год, c ежемесячной выплатой процентов и без возможности досрочного расторжения договора (в ближайший год Сергей все равно не планировал расходовать свои сбережения). Базовая ставка для депозита – 12,5% годовых. Немного недотягивает до 14%. Но Сергей воспользовался предложением банка получить дополнительные 2% годовых при оформлении срочного вклада в гривне через интернет-банкинг. Теперь Сергей получает ежемесячную прибавку к зарплате в размере 973 гривень (с вычетом 18% налога на доходы физлиц и 1,5% военного сбора). Банк перечисляет проценты на его карточный счет.

Процентные ставки по вкладам с возможностью досрочного расторжения договора и ежемесячной выплатой процентов на 1-4% годовых ниже, чем по депозитам, не предусматривающих эти опции

Пример №2

Ситуация. Александр накопил 200 000 гривень. Присмотрел небольшой домик в деревне, но ему не хватает 15 000 гривень. Хозяева готовы подождать, но не больше 6 месяцев.

Цель. За 6 месяцев приумножить свои сбережения, чтобы хватило на покупку домика.

Идея. Разместить 200 000 гривень на депозите с доходностью, которая за 6 месяцев принесет 15 000 гривень.

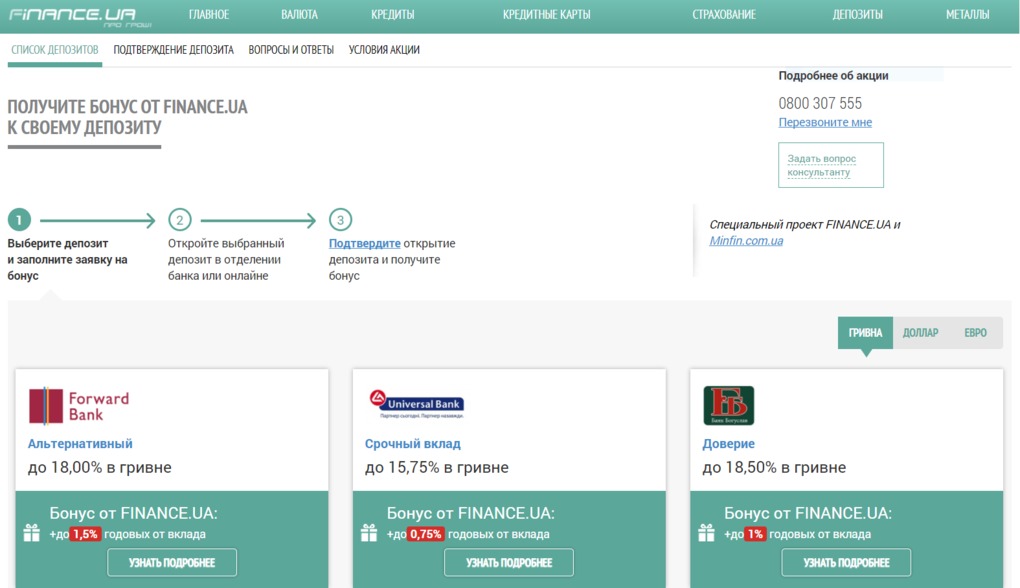

Решение. Александр мониторит максимальные ставки банков. Задача: найти депозит со ставкой не менее 19% годовых для вкладов сроком на 6 месяцев. Останавливается на вкладе «Альтернативный» от банка «Форвард». Базовая ставка по вкладу 18%, но оформив депозит через финансовый портал «Минфин» Александр получил еще 1% годовых в виде бонуса.

Через полгода он получит 15 390 грн (после вычета налогов), и купит желанный домик в деревне.

Ставки по краткосрочным депозитам (до 6 месяцев), как правило, на 1-4% годовых ниже, чем по долгосрочным – на год и более

Пример №3

Ситуация. У Юрия под матрацем хранятся 200 000 гривень. Решил, что они должны приносить ему дополнительный доход. Но сбережения могут понадобиться в любой момент – Александр давно мечтает купить автомобиль, но никак не может найти подходящий вариант.

Цель. Максимально приумножить сбережения, но при этом иметь к ним доступ.

Идея. Положить 200 000 гривень на депозит с возможностью досрочного снятия.

Решение. Промониторив предложения банков Юрий остановился на депозите «Свободный депозит» от ПУМб – 10% годовых, выплата процентов в конце срока, с возможностью снятия всей суммы без расторжения договора с сохранением всех начисленных процентов. Через 5 месяцев он таки нашел автомобиль всей мечты. Юра снимает с депозита свои сбережения вместе с процентами за 5 месяцев ему накапало 6750 грн (с вычетом налогов).

Многие банки в договорах по срочным вкладам предусматривают возможность его досрочного расторжения, но в таких случаях пересчитывают проценты по ставке 0,01-2% годовых, а также удерживают комиссию за оформление документов на расторжение вклада

Шаг 2-й: сравниваем предложения разных банков; подыскиваем банк с подходящим депозитом

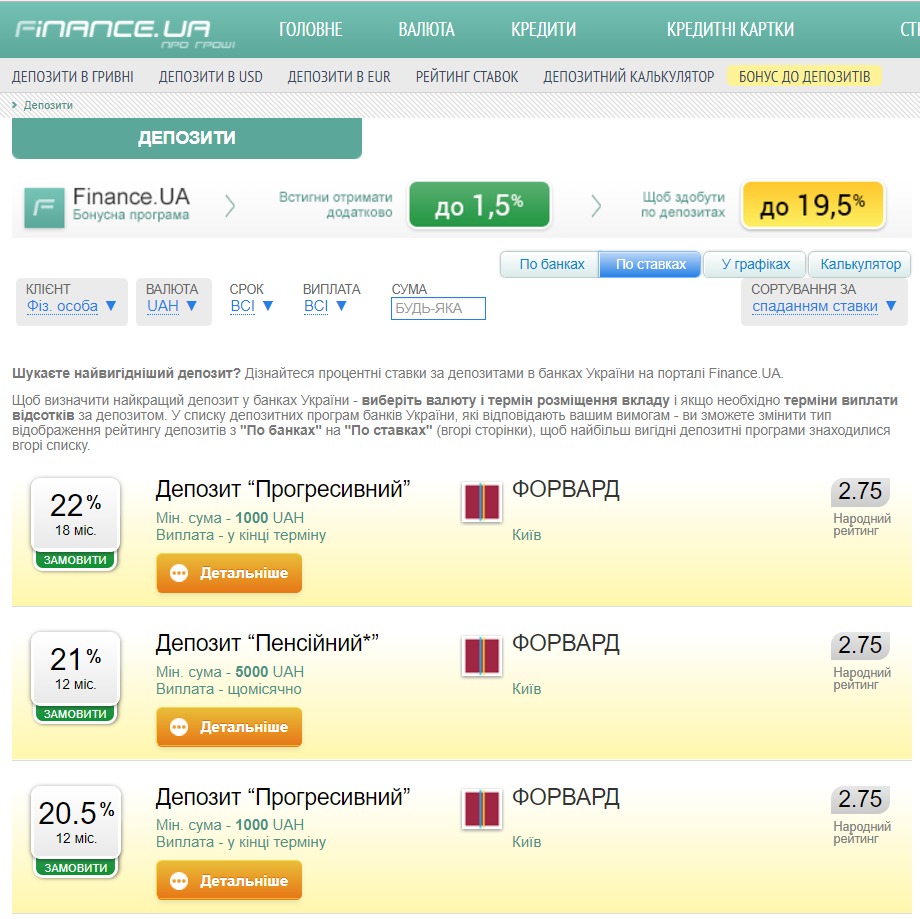

Сравнение и поиск можно упростить, воспользовавшись одним из интернет-сервисов, где собраны все депозитные предложения банков. Например, узнать процентные ставки по всем депозитам и подобрать оптимальный вариант вклада можно на портале Finance.UA

В поисковике выбираете валюту, в которой хотите разместить депозит, планируемый срок размещения вклада, сумму и, если необходимо, сроки выплаты процентов по депозиту. Система поиска выдаст депозитные программы банков, которые соответствуют вашим требованиям. Список можно отсортировать «по ставкам», чтобы депозитные программы с наибольшей доходностью находились вверху рейтинга. Здесь же можно получить бонус до 1,5% годовых к базовой процентной ставке банка, если оформить депозит через портал Finance.UA.

Шаг 3-й. Проверяем надежность банка

За последние 2,5 года 88 банков были признаны неплатежеспособными. Банкопад замедлился, но риски нарваться на проблемное финучреждение по-прежнему высоки. Максимальная сумма возмещения, которую государство гарантирует вкладчикам в случае ликвидации банка – до 200 тысяч гривень, включая начисленные проценты. Однако проверка банка на надежность все равно остается актуальной, особенно в таких ситуациях:

- вклад в банке может понадобиться через пару месяцев после ¬размещения. Процесс возмещения вкладов в проблемных банках нередко растягивается на 2 и более месяцев.

- намерены доверить одному банку больше 200 тысяч гривень. Даже если разложить сбережения на сумму больше 200 тыс. гривень по нескольким депозитам в одном банке, в случае его ликвидации Фонд гарантирования вкладов выплатит только 200 тыс. Хотя в таких случаях правильней было бы открыть по депозиту в разных банках, чтобы сумма вклада вместе с процентами в одном финучреждении не превышала 200 тысяч гривень.

Универсального способа, с помощью которого можно на 100% определить надежность банка, конечно же, нет. Но по целому ряду признаков можно судить о прогрессирующей болезни финучреждения с возможным летальным исходом.

Признак 1-й: банк долго держит завышенные проценты по депозитам

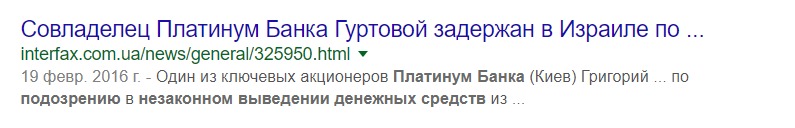

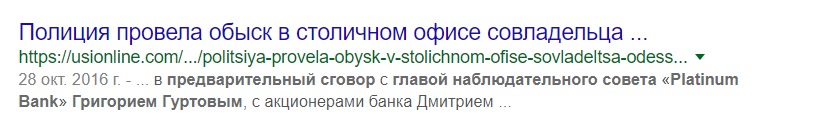

К примеру, Платинум Банк, признанный в начале 2017 года неплатежеспособным, весь прошлый год платил по депозитам 25-26% годовых, тогда как большинство банков предлагали не более 20%. Находящийся в стадии ликвидации Банк Михайловский, также долгое время завлекал вкладчиков депозитами под 26% годовых. Для сравнения, банки с западным капиталом в прошлом году предлагали не более 10% годовых по гривневым вкладам и не более 2-3% – по валютным. Высокие ставки по депозитам могут говорить о проблемах с ликвидностью – банк не может выполнять текущие обязательства, поэтому остро нуждается в деньгах.

Размер депозитных ставок может служить лишь индикатором финансовой стабильности банковского учреждения. Вкладчикам не следует опасаться высоких процентных ставок при условии их финансовой обоснованности. Так, банк может привлекать депозиты по более высокой цене, если эти средства затем используют при выдаче дорогих кредитов. К тому же выбор депозитов исключительно с высокими ставками может быть инвестиционной стратегией, если стоит цель получить максимальный доход. Ведь даже в случае банкротства банка Фонд гарантирования вернет вклад. Чтобы минимизировать риски – размещайте в одном банке депозит, сума которого вместе с процентами не превышает 200 000 гривень.

Признак 2-й: только плохие новости

О негативных изменениях в банке может говорить плохой бекграунд финучреждения. Ищем упоминания о банке в Интернете. Насторожить должна следующая информация с открытых источников:

- банк не соблюдает обязательные экономические нормативы, установленные Нацбанком (нормативы достаточности капитала, ликвидности, кредитного риска, инвестирования)

- в финучреждении проводились обыски и выемка документов (в том числе по клиентам банка)

- банк или его акционеры и топ-менеджеры фигурирует в расследуемых уголовных делах или судебных процессах

- к финучережению имеют претензии государственные органы – Нацбанк, Государственная фискальная служба, МВД, Генпрокуратура, СБУ

- рейтинговые агентства снизили кредитный рейтинг банка

- из капитала банка вышли известные и крупные акционеры, с заменой их на неизвестных на рынке или с плохой репутацией

- негативные отзывы клиентов банка на банковских форумах: необоснованно не выдал денежные средства с вклада, отложил их выдачу под каким-либо предлогом; ввел какие-либо ограничения на выдачу средств; не исполнил вовремя платежные поручения; задержал более чем на день исполнение платежных поручений

- банк долгое время не раскрывал по требованию Нацбанка информацию о реальных собственниках

Признак 3-й: финансы поют романсы

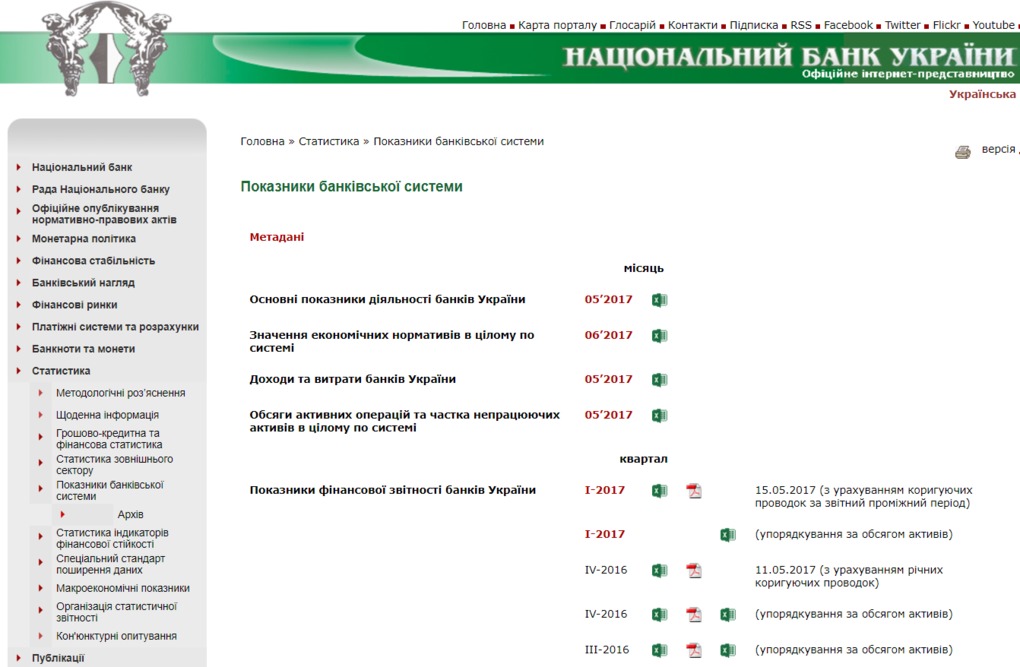

Плохие финансовые показатели банка на протяжении длительного периода – верный признак ненадежности банка. При желании, потратив время даже на поверхностный анализ финотчетности банка, можно определить здоров ли банк. Получить необходимую информацию можно из открытых источников, вся она есть в интернете. В частности, финпоказатели всех банков можно найти на сайте НБУ.

Заходим в раздел «Статистика». Находим подразделы «Показники банківської системи» – «Показники фінансової звітності банків України»

В сводной таблице (в разрезе каждого банка) на 1-е число каждого квартала представлены данные о структуре активов банков, структуре обязательств и капитала, финансовые результаты деятельности, отдельные показатели по кредитным операциям, показатели рентабельности активов. Конечно же, самостоятельно рассчитать, к примеру, насколько экономические нормативы банка соответствуют требованиям Нацбанка не получится, так как для этого нужны определенные бухгалтерские знания и дополнительная аналитическая информация, которая не публикуется. Да и необходимости в этом особой нет. Достаточно сопоставить лишь несколько основных финансовых показателей банка.

Плохой знак, если:

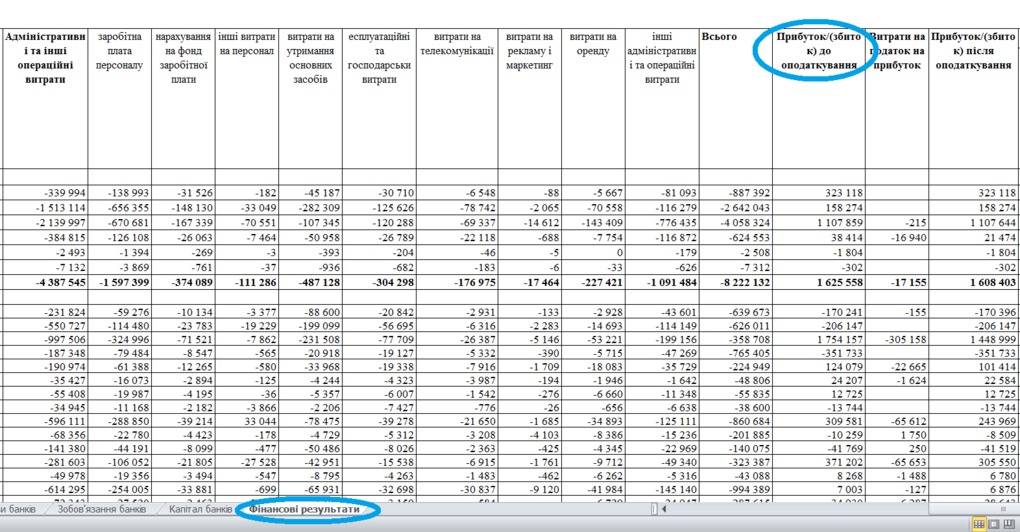

- Убытки банка продолжают расти несколько кварталов подряд. Существенные по объему убытки способны нанести банку ущерб вплоть до полной утраты капитала и отзыва лицензии. Наличие убытков — негативный фактор, говорящий о проблемах банка. Если убыток имеется в течение длительного времени или растет в динамике — лучше от такого банка держаться подальше. Необходимую информацию ищем в разделе «Показники фінансової звітності банків України». Открываем таблицу, соответствующую определенному кварталу. В разделе «Фінансові результати» (ищем внизу таблицы) смотрим графу «Прибут/збиток».

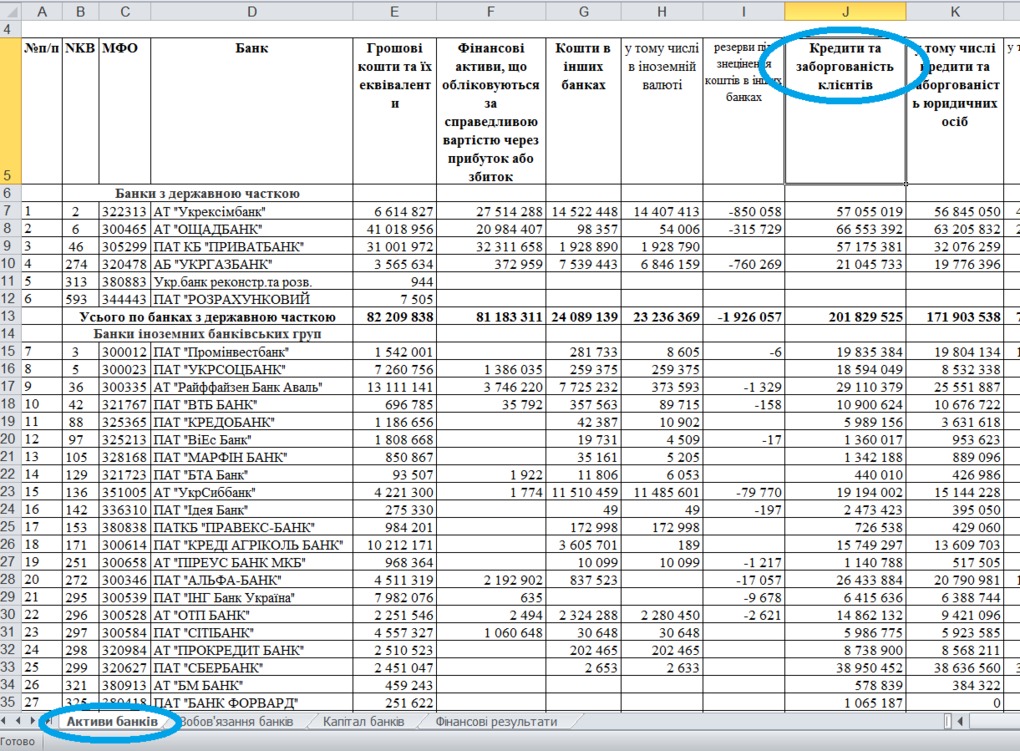

- Кредитный портфеля банка резко снизился – более чем на 20-30%. Кредиты — основной актив нормального банка. Причиной снижения кредитного портфеля может быть замещение кредитов другими, непрофильными для банка активами или продажа части кредитов третьим лицам (что иногда применяется для улучшения ликвидности). Нормальная доля кредитного портфеля в составе активов — на уровне 50—80%. Нормальный уровень просроченной задолженности — до 5—7% максимально. Сопоставить объемы кредитного портфеля банка поквартально можно в разделе «Показники фінансової звітності банків України». Открываем таблицу, соответствующую определенному кварталу. Находим внизу таблицы раздел «Активи банків», открываем – ищем графу «Кредити та заборгованість клієнтів»

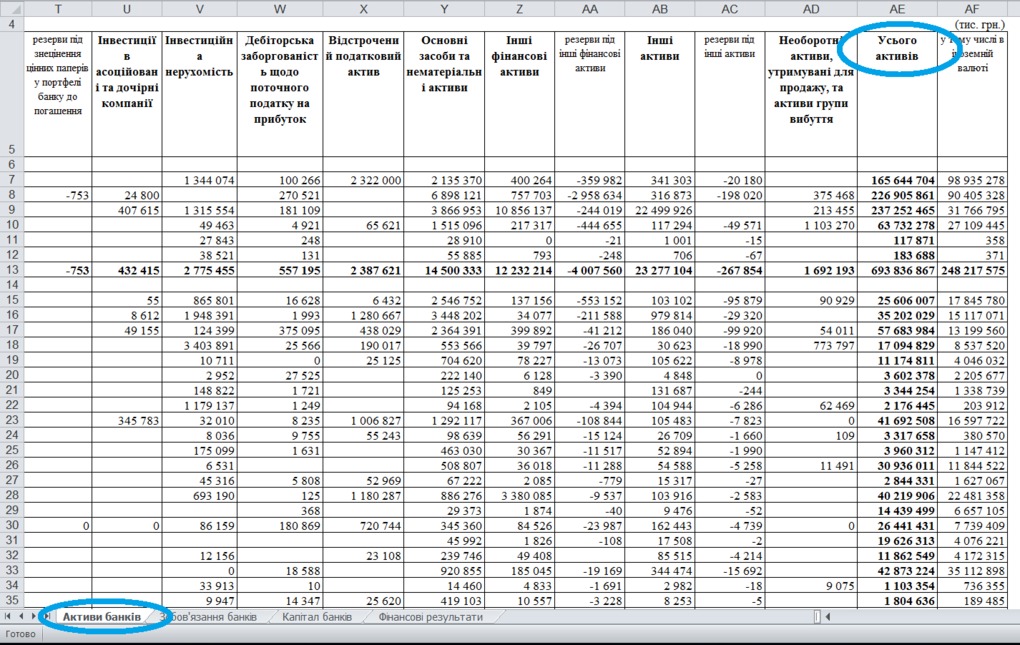

- Активы банка за год снизились на 20% и более. Нормальным является умеренный рост активов или сохранение на прежнем уровне. Сильный рост — причина активного развития банка или присоединения к нему других банков. В разделе «Показники фінансової звітності банків України» открываем таблицу, соответствующую определенному кварталу. В разделе «Активи банків» находим графу «Усього активів». Сопоставляем.

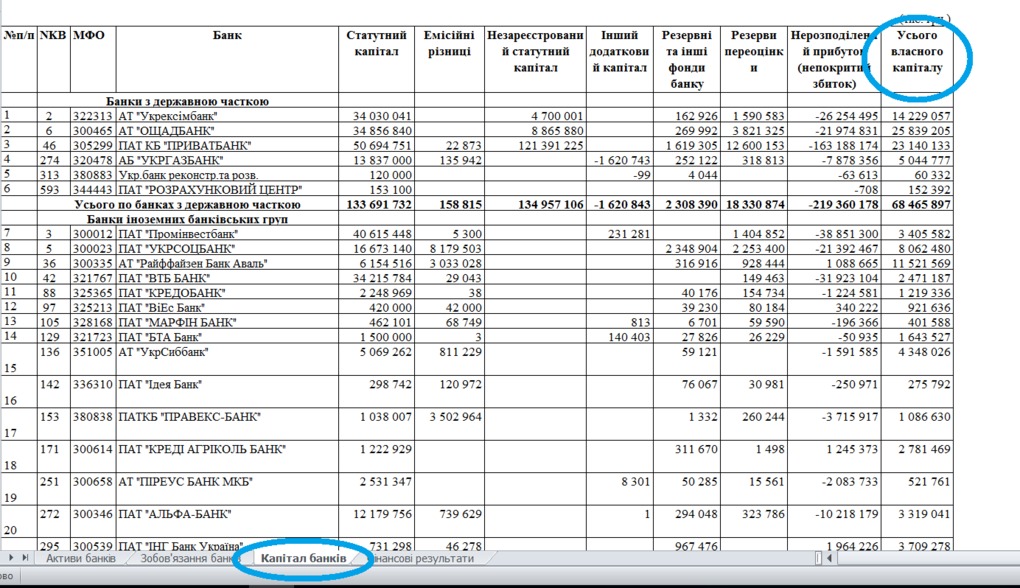

- Снижение капитала (собственных средств) банка на 10% и более — еще один фактор, несущий существенные риски для банка. Чем выше капитал, тем более серьезный отток средств способен перенести банк. Капитал может сокращаться за счет понесенных убытков или создания резервов по кредитам. В разделе «Показники фінансової звітності банків України» открываем таблицу, соответствующую определенному кварталу. Находим раздел «Капітал банків». Ищем графу «Усього власного каптіалу». Сравниваем.

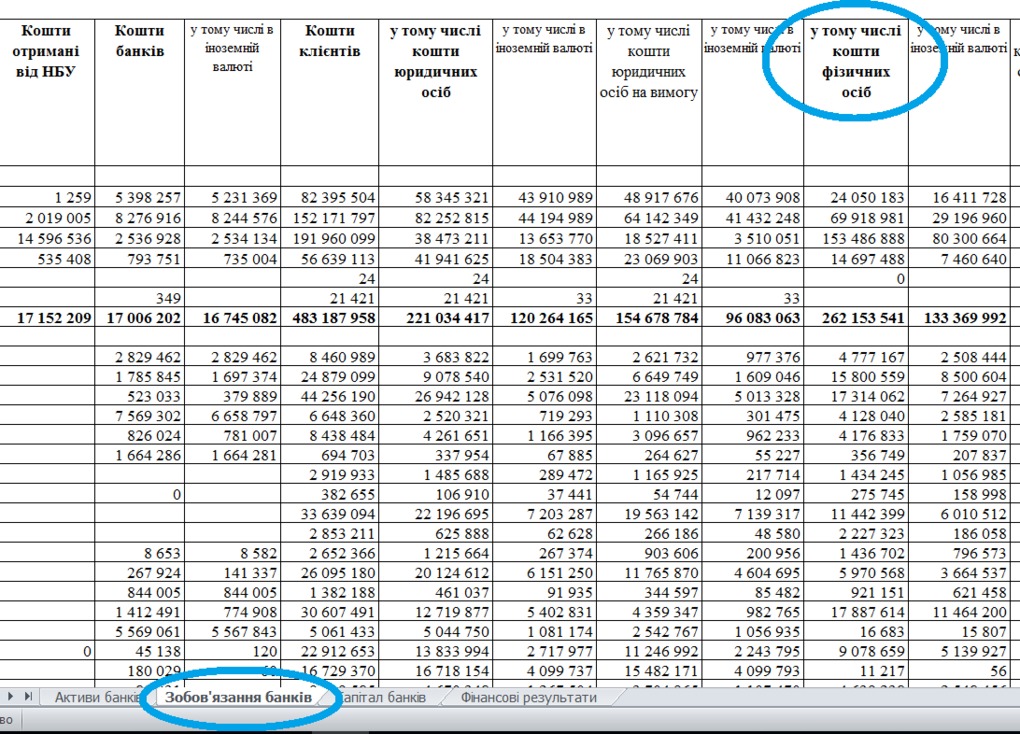

- Значительное снижение объема средств физлиц в динамике может говорить о начале их оттока из банка. Резкое увеличение также не является положительным моментом. Причиной может быть включение банком «пылесоса», когда он на любых условиях вынужден завлекать население, чтобы заместить отток других клиентов. В разделе «Показники фінансової звітності банків України» открываем таблицу, соответствующую отчету за определенны квартал. В разделе «Зобов’язання банків» находим графу «У тому числі коштів клієнтів». Сравниваем данные за несколько кварталов.

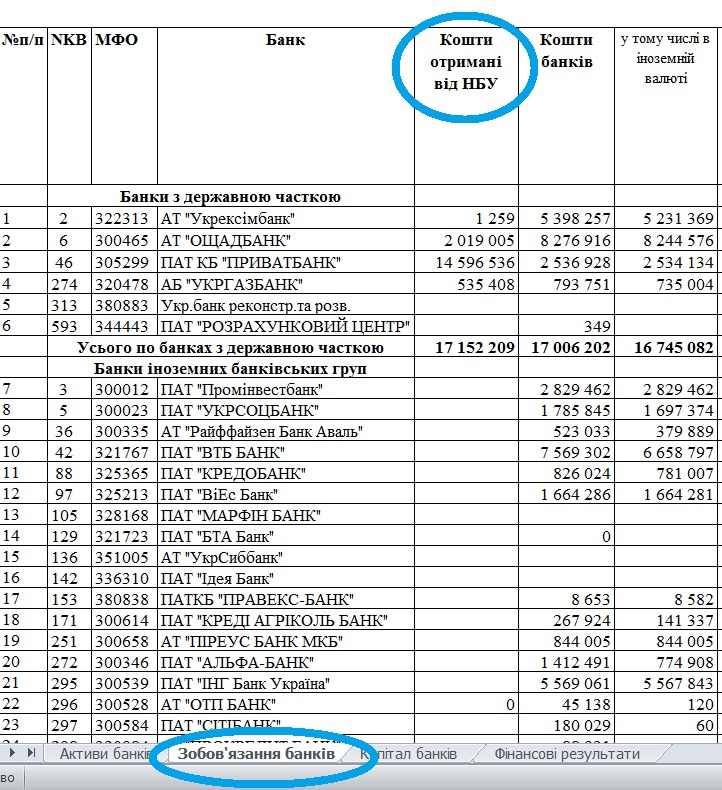

- Если выбранный вами негосударственный и он получал помощь от НБУ. Стоит задуматься, доверять ли ему свои деньги – у стабильного банка должно быть достаточно собственного капитала, без помощи со стороны, для того, чтобы вовремя и в полном объеме выполнять свои обязательства. Как проверить: в разделе «Показники фінансової звітності банків України» открываем таблицу, соответствующую отчету за определенны квартал. В разделе «Зобов’язання банків» находим графу «Кошти отримані від НБУ».

Признак 4-й: низкие оценки в банковских рейтингах

Банковские рейтинги составляют различные СМИ и профильные интернет-проекты. Но стоит учесть, что прогнозная способность такого рода рейтингов зависит от качества методики, опыта и чего греха таить, порядочности его разработчиков: за последние годы было несколько случаев, когда составителей подобных рейтингов ловили на манипулировании данными в пользу одного или нескольких банков, в последствии, кстати, попавших под ликвидацию.

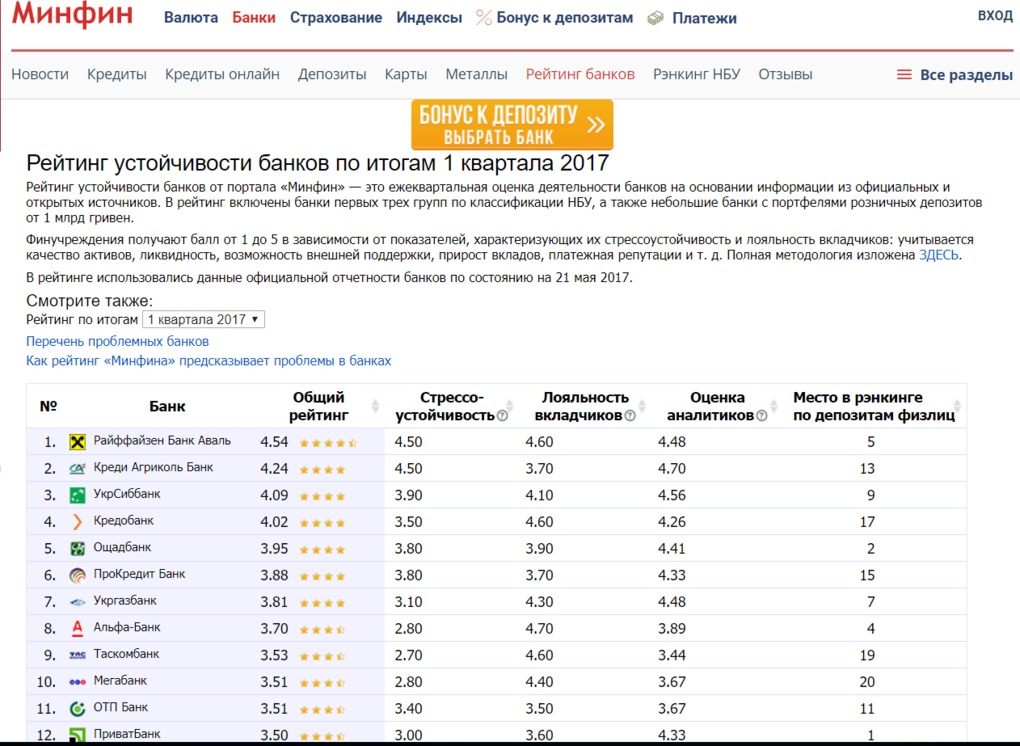

Но и рейтингов с незапятнанной репутацией тоже достаточно: с большой историей и высоким уровнем точности. К примеру, по рейтингу устойчивости банков от портала «Минфин» с высокой долей вероятности можно отследить, какие банки «не доживут» до следующего квартала – до сих пор ни один банк, в последствии попавший в руки Фонда гарантирования вкладов, не получил по методике портала «Минфин» более 2,5 звезд по результатам последнего квартала перед дефолтом (максимальная оценка – 5). Рейтинг портала «Минфин» обновляется ежеквартально. Деятельность банков оценивается на основании информации из официальных и открытых источников. Учитывается качество активов, ликвидность банка, возможность внешней поддержки, прирост вкладов, платежная репутацию и т.д.

Даже самая правильная методика рейтинга не даст 100% гарантии устойчивости финансового института

Многие банки имеют кредитные и депозитные рейтинги, которые присваиваются финучреждениям независимыми агентствами, как украинскими («Кредит-Рейтинг», «Эксперт-Рейтинг», IBI-Rating, «Рюрик»), так и иностранными (Fitch Ratings, Standard & Poors, Moody’s). Значения присвоенных кредитных рейтингов показывают вероятность банкротства банка, по мнению соответствующего рейтингового агентства: чем рейтинг выше (по шкале агентства), тем ниже вероятность банкротства. Но важно понимать: кредитный и депозитный рейтинг — это услуга, которую оказывает рейтинговое агентство финучреждению. Та есть агентство высказывает свое мнение о надежности банка, после того как получает от банка деньги. Если агентство будет слишком жестко оценивать банк, то потеряет клиента и деньги – банк откажется от его услуг. Если слишком мягко и толерантно отнесется к негативным моментам банка — то агентство утратит авторитет на рынке. Таким образом, значения кредитного или депозитного рейтинга – это своего рода компромисс заказчика и исполнителя. Кроме того, у агентств, как правило, запоздалая реакция на негативные изменения в рейтингуемом банке. Поэтому если банку присвоен рейтинг надежности депозитов на уровне «5» (наивысшая надежность) не стоит воспринимать оценку «пять» как гарантию того, что банк не обанкротится. Разве что как один из признаков надежности банка, который все равно нужно оценивать в комплексе с другими факторами устойчивости. А вот плохие сигналы от рейтинговых агентств вполне можно взять на заметку:

- кредитный рейтинг банка снижен на одну-две ступени (иностранным рейтинговым агентством) или две и более ступени (украинским рейтинговым агентством)

- банк отказался от услуг рейтингового агентства (особенно иностранного). Об этом могут свидетельствовать отметки в списке рейтинга напротив названия банка: «Отозван» или «Приостановлен». Вполне может быть оказаться, что банк и агентство не договорились по уровню рейтинга (по результатам пересмотра в сторону ухудшения), и банк запретил публиковать этот рейтинг или вообще от него отказался.

- снижение рейтинга или прогноза по нему в динамике за один-два года, особенно несколькими агентствами.

Лайфхак

Самостоятельная диагностика банка позволит определить первые симптомы болезни, и таким образом избежать сотрудничества с «проблемным» финучреждением. Вот как это получилось у журналиста Сергея Литвиненко.

Из года в год Сергей устраивает охоту на самые высокие депозитные ставки на рынке, чтобы получить максимальную доходность по своим сбережениям. В конце 2016 года Сергей прельстился на 26% годовых по депозиту, которые предлагал Платинум Банк. Он понимает: высокие ставки – один из признаков ненадежности финучреждения, но при этом не боится нарваться на проблемный банк, полагаясь на гарантии государства по вкладам физлиц. И небезосновательно. Сергей уже выводил с банка-банкрота всю сумму депозита, включая начисленные проценты. В начале 2008 года он положил часть своих сбережений на депозит под 25% годовых в Укрпромбанке. На том момент – самая высокая процентная ставка на рынке. В январе 2009-го НБУ ввел в Укрпромбанке временную администрацию, а его обязательства по вкладам физлиц передал в Родовид Банк. Через него Сергей и получил свой вклад вместе с процентами.

Но в случае с Платинум Сергей решил перестраховаться. Сбережения могли понадобится в любой момент, и задержка с возвратом депозита через Фонд гарантирования вкладов стала бы настоящим форс-мажором.

Сергей решил проверить Платинум на надежность. Сначала промониторил информацию о банке в Интернете, и оказалось, что в последний год в СМИ банк упоминался исключительно в негативном контексте.

Проанализировав все новости, связанные с Платинум банком, Сергей делает предварительный вывод: финансовые проблемы не только у самого финучреждения, но и у его основных акционеров. Чтобы окончательно убедиться в своих предположениях, Сергей проанализировал финансовую отчетность банка. Оказалось, что за год его убытки увеличились вдвое – до 333,9 млн гривень по итогам девяти месяцев 2016 года. Собственный капитал банка на 1 октября 2016 составлял «минус» 162,539 млн грн, тогда как на начало года этот показатель был положительным – 171,460 млн грн.

И, наконец, последний этап диагностики банка также завершился не в его пользу: на банковских форумах многие клиенты Платинума жаловались, что банк не выдает депозиты по окончанию срока.

Сергей принимает решение не отдавать деньги Платинуму, и он не ошибся – через пару месяцев Нацбанк признал его неплатежеспособным. А еще через неделю Сергею все-таки пришлось потратить большую часть своих сбережений.

Шаг 4-й: оцениваем продвинутость банка

Количество отделений, банкоматов и терминалов самообслуживания – опция важная, но далеко не определяющая при выборе банка, в котором планируете разместить вклад. А вот наличие продвинутого интернет-банкинга и мобильного приложения – дополнительный плюсик банку. Все дальнейшие операции с депозитом – его пролонгация или отмена автоматической пролонгации, просмотр начисленных процентов и контроль даты окончания срока действия договора – удобнее проводить через систему интернет-банкинга. Такую услугу для физлиц уже запустили практически все ключевые игроки на розничном рынке. Многие банки также позволяют оформлять некоторые виды депозитов и пополнять их дистанционно, а некоторые и вовсе предлагают оформить онлайн все вклады. При этом, ставки по вкладам, оформленным через интернет-банкинг, обычно выше – на 0,25–2,5 п.п., чем по депозитам, оформленным в отделении. Некоторые банки позволяют пополнять депозит в интернете с другой карты. Еще одной удобной опцией является СМС-уведомление: вкладчику на телефон приходят сообщения о начисленных процентах или о приближающемся окончании срока действия депозита.

Шаг 5-й: открываем депозит

Итак, банк проверен на надежность и продвинутость. С видом депозитом определились. Можно идти сдаваться. Если выбранный депозит нельзя оформить через интернет-банкинг, придется прийти в отделение – пройти процедуру идентификации, подписать все необходимые документы, в частности депозитный договор, открыть счет и внести на него нужную сумму средств.

Внимательно прочитайте депозитное соглашение. Условия договора должны совпадать с вашими инвестиционными целями: срок вложения денег, возможность выплаты процентов в конце срока, ежемесячно или ежеквартально, возможность пополнения депозита или его капитализации, либо варианты частично досрочного снятия личных денег с депозита и т.д.

В договоре по срочному вкладу, предусматривающему досрочное расторжение, важно проверить, предусмотрен ли штраф в случае полного закрытия депозита раньше срока действия договора – многие банки в таких случаях пересчитывают доходность по ставке 0,01-2% годовых, а также удерживают комиссию за оформление документов на расторжение вклада.

В дальнейшем пополнять депозит можно в банкомате с функцией кэш-ин, в терминале самообслуживания или через интернет-банкинг. Практически все банки выдают вкладчику пластиковую карту – на нее будут перечисляться проценты по депозиту, а по окончанию срока действия вклада – вся сумма сбережений. В таком случае необходимости повторно идти в банк за деньгами нет. Самые простые карты (например, Visa Electron) с ограниченным функционалом обслуживаются банком бесплатно. За карту более высокого класса придется платить. Стоимость зависит от типа и класса карты, а также ее возможностей. Например, карта уровня Platinum может обойтись до 500 гривен в месяц. В целом, к выбору банковской карты нужно подойти не менее основательно, чем к выбору депозиту, но это уже совсем другая история.

Выгодно ли класть деньги на депозит? Как выбрать лучшие условия?

Как можно хранить деньги? Например, под матрасом. Или в поллитровой банке. Правда, они не будут приносить доход. А как будут? На депозите в финансовом учреждении – банке. Многие не осознают выгоды и гарантии депозита. Но это только верхушка айсберга. Дальше – больше.

Правда

Заключается она в том, что хоть многие банки и снижают ставки на депозиты, а граждане продолжают нести им свои деньги. Стабильный процентный доход и защита от инфляции – залог успешного инвестирования. На данный момент ставки на годовые депозиты в украинских банках остались на уровне марта 2019 года. И тенденции на их увеличение не предвидится.

Какой лучший вариант депозита в 2020 году?

Наиболее выгодный вариант – вклад с капитализацией процентов. Что это значит? Проценты начисляются не только на сумму вклада, но и на проценты, начисленные за предыдущие периоды. То есть, это оптимальный вариант получить максимальную прибыль с депозита – где-то на 0,5-1% выше, чем просто годовая выплата. Следует обратить внимание на краткосрочные депозиты. Если в данный момент банку выгодно быстро оборачивать средства, то на такие депозит процентная ставка будет выше.

Если вам срочно могут понадобиться свои деньги – ищите вклад с постоянным доступом к счету. Также есть вариант размещения средств на депозите с правом досрочного расторжения. Но у него есть свой недостаток – как правило, депозиты с возможностью досрочно забрать свои деньги идут с меньшей процентной ставкой, чем депозиты без такой возможности.

Что нужно, чтобы открыть депозит

Сделать это можно в отделении банка. Для этого нужно:

Но прежде, чем делать этот шаг, нужно быть уверенным, что деньги, которые кладете на депозиты, тратить вы не намерены. Как минимум, на период размещения вклада.

Как выбрать банк с выгодными условиями для депозита

Нужно проверить надежность банка. Например, банк стабильно и долго предлагает высокие ставки по депозитам, даже краткосрочным. Это значит, что у него могут быть проблемы с ликвидностью, и срочно нужны деньги, без которых он не может выполнять взятые на себя обязательства. Но не всегда высокие % — признак беды. Как оценить доходность депозита? Необходимо сравнить ставки на банковском рынке.

Дополнительную информацию можно узнать на сайте НБУ, там есть полная отчетность.

Универсал банк – один из самых стабильных и надежных банков Украины. У нас на сайте вы можете найти выгодные условия депозитов в национальной и иностранной валюте, в том числе и с возможностью досрочного расторжения. На какие депозиты выгодно класть деньги в нашем банке – читайте в специальном разделе.

Как выбрать самый надежный банк в 2021 году: для крупного или небольшого вклада, и с хорошими ставками

Действующая в России система страхования вкладов серьезно облегчила вкладчикам выбор банка для вклада – для небольших сумм теперь можно ориентироваться только на проценты. Но что делать, если нужно вложить больше, чем лимит АСВ? И какие проценты сейчас предлагают самые надежные российские банки? Мы разобрались во всех особенностях и поможем вам сделать правильный выбор.

Насколько вообще рискованно делать вклады?

После небольшого перерыва Банк России продолжил отзывать лицензии у банков – только за первое полугодие 2021 года с рынка ушли 28 банков, большую часть которых регулятор лишил лицензий за нарушения. Для вкладчиков это неприятная ситуация, но в большинстве случаев риски преувеличены – все же система страхования вкладов гарантирует, что клиент получит свой вклад обратно даже в случае банкротства банка.

Итак, на банковском рынке осталось 378 кредитных организаций, 340 из которых можно считать банками (это те, у кого есть универсальная лицензия). Всего же в 2021 году с рынка могут уйти 30-35 банков, прогнозируют эксперты – то есть, уже совсем немного. Как правило, речь идет о небольших региональных банках – если говорить о кредитных организациях из первой двадцатки российских банков, их крах маловероятен (как показывает опыт «Открытия», Бинбанка и Промсвязьбанка, государство будет их спасать).

Тем не менее, бдительность вкладчикам терять точно не стоит – розничное кредитование в России растет быстрыми темпами (розничный портфель на начало 2021 года составил около 12 триллионов рублей – почти 12% от ВВП), а доходы населения не растут. Более того, из-за пандемии банки могут столкнуться с волной неплатежей по кредитам – когда заемщики больше не смогут пользоваться кредитными каникулами.

Поэтому понять, какому банку доверить свои сбережения, не так просто. Как рассказал нашему изданию Артем Деев из компании AMarkets, обращать внимание нужно на многое:

Один из важных критериев надежности банка – отчетность финансовой организации за последние несколько лет (промежуток в 2-3 года). Существенное снижение бизнеса, либо большие убытки – важный фактор, как и снижение кредитных рейтингов рейтинговыми агентствами. В России это RusRating, АК&M, «Эксперт РА» и другие, а среди иностранных можно посмотреть информацию в Fitch Ratings, Standard & Poors или Moody’s.

Государство защищает средства вкладчиков, с 2004 года в России действует ФЗ «О страховании вкладов физических лиц в банках Российской Федерации». В случае отзыва лицензии или банкротства, клиенту выплачиваются средства в размере 100% суммы его счетов, но эта сумма ограничена 1,4 млн рублей.

При выборе банка стоит обратить внимание на новости, которые опубликованы о банке за последние год-полтора. Клиента должно насторожить как их полное отсутствие (или малое количество), так и информация о судебных процессах, в которых участвовал сам банк, его ключевые сотрудники и топ-менеджмент. Не стоит полностью доверяться финансовой организации, которая потеряла недавно ключевых акционеров.

Негативный фактор – обыски и внеплановые проверки, которые проводили ФНС, СК, МВД, Генпрокуратура, Росфинмониторинг или Центробанк, (регулятор очень осторожно использует инструмент проверок, тщательно проверяя поступающие сведения). Также стоит обратить внимание на недостоверность отчетности или нарушения банковских нормативов.

Артем Деев, руководитель аналитического департамента AMarkets.

Если обобщить эти и другие рекомендации, то получится такой перечень информации, на которую нужно в первую очередь обращать внимание при выборе банка:

- банк должен быть участником системы страхования вкладов . В нее входят практически все банки, но перепроверить не помешает;

- размер активов . Здесь все просто – некоторые банки настолько крупные, что Центробанк не позволит им разориться. Примером могут служить 3 частных банка, которые стали проблемными и перешли в собственность государства – «Открытие», Промсвязьбанк и Бинбанк. Их клиенты не потеряли ни копейки с вкладов, а банки не останавливали обслуживание;

- финансовые результаты . Чем больше прибыль банка, тем более эффективна его деятельность и тем больший запас финансовой прочности у него есть. Например, Сбер в 2020 году заработал 760,3 миллиарда рублей – это больше, чем бюджет Московской области или Санкт-Петербурга;

- соблюдение нормативов Банка России . На сайте регулятора есть раздел с данными о банках, там в разделе 3 и 4 формы 135 можно посмотреть, как банк выполняет обязательные нормативные требования;

- информация из отзывов и новостей . Если есть свидетельство того, что банк под какими-то предлогами отказывается вернуть вклад в срок или всячески уговаривает вкладчика переоформить вклад на новый срок, это должно насторожить. Особенно нужно смотреть, не применял ли Банк России особые меры к банку – например, одной из таких мер может быть временный запрет на прием вкладов;

- информация о собственниках . Как показывает практика, надежными можно считать банки, которые принадлежат государству (их большинство в первой десятке), крупным иностранным банкам или крупному бизнесу (вроде «Газпромбанка»). Надежный владелец при необходимости найдет деньги на докапитализацию банка, чего нельзя сказать о небольших банках, принадлежащих не самым влиятельным людям;

- рейтинги, которые присваивают рейтинговые агентства . Есть крупные международные агентства, есть российские – желательно проверить и сопоставить информацию о рейтингах с другими банками.

Что касается процентной ставки по вкладам, слишком высокая ставка должна бы насторожить вкладчика – их обычно устанавливают так называемые «банки-пылесосы», которые столкнулись с проблемами и всячески пытаются привлечь больше денег вкладчиков. Если максимальная ставка у банка выше определенного уровня, ему нужно будет платить больше в АСВ – а это еще больше рисков.

Но в некоторых случаях большую часть из перечисленного можно вообще не учитывать – и при этом особо не рисковать.

Выбираем банк для небольшого вклада

Самое главное, что нужно знать для вкладчиков – система страхования вкладов в России гарантирует возврат всей вложенной суммы в пределах 1,4 миллионов рублей. То есть, если сумма вклада меньше этого уровня, достаточно обратить внимание на такое:

- участвует ли банк в системе страхования вкладов. Проверить можно на сайте АСВ;

- процентная ставка – чем больше, тем лучше;

- наличие офиса банка неподалеку.

Другими словами, даже если какой-нибудь небольшой банк предлагает ставку в 7% годовых, но при этом он имеет лицензию и участвует в системе страхования вкладов – для вкладчиков с суммами до 1,4 миллионов рублей это хороший вариант.

Максимум, чем рискует вкладчик – это его время. Если Банк России примет решение отозвать лицензию у этого банка, вкладчику придется написать заявление на компенсацию из АСВ (обычно их принимают прямо в этом же офисе) и подождать до 3 рабочих дней. Заявление написать можно не раньше, чем через 14 дней после отзыва лицензии, так что вкладчик потеряет примерно 3 недели времени (соответственно, и проценты за эти недели тоже).

Еще нужно учитывать, что 1,4 миллиона – это сумма уже с процентами. То есть, чтобы не потерять их, сумма вклада должна быть чуть меньше. Например, если вклад оформляется на год под 7% годовых, то размещать на нем лучше не более 1,3 миллионов рублей – тогда максимальная сумма вклада с процентами составит 1 391 000 – что почти достигает максимальной суммы возмещения.

С октября 2020 года действуют новые правила страхования вкладов – если на счете или на вкладе на момент банкротства банка лежали деньги от продажи жилья, наследство, соцвыплаты, субсидии или другие социально значимые средства, то максимальная выплата от АСВ составит 10 миллионов рублей (но только если деньги там были менее 3 месяцев). Еще такой же лимит действует для эскроу-счетов, которые открываются для покупки жилья по ДДУ. Но к обычным вкладам эта ситуация отношения обычно не имеет.

На данный момент самые высокие процентные ставки по вкладам предлагают такие банки:

| Банк | Вклад | Ставка | Срок | Условия |

|---|---|---|---|---|

| Альфа-Банк | «Альфа-Вклад» | до 6,37% (с капитализацией – 7%) | 3 года | Без пополнения и снятия |

| Экспобанк | «Летний» | 6,5% (если открыть онлайн, то 6,6%) | от 367 дней | Пополнения нет, но проценты либо выплачиваются на счет, либо капитализируются |

| Банк «Дом.РФ» | «Надежный», «ДОМа лучше» | 6,8% (если онлайн, то 7%). На сумму от 1 миллиона будет +0,1% | 1100 дней | Пополнение в первые 15 дней, без досрочного снятия |

| Локо-Банк | «Только плюсы» | 6,25% (если сумма от 800 тысяч, то 6,45%) | 1100 дней | Без пополнения, без снятия. Можно подобрать варианты с пополнением или снятием, но ставка будет ниже |

| Росбанк | «150 лет надежности» | 6,25% (если новый клиент, или до этого месяц не обращался) | 36 месяцев | Без пополнения и без снятия |

| СМП-Банк | «Отличный доход» | 6,25% | 12 месяцев | Без пополнения и снятия, только для новых клиентов |

Это именно те предложения, которые не содержат каких-то особых условий и не предполагают начисление процентов по «лесенке». Как видно, даже не самые крупные банки не готовы предлагать высокие ставки – несмотря на то, что Банк России уже повысил ключевую ставку до 5,5% (с 15 июня 2021 года).

Практически все самые выгодные предложения долгосрочные (от года) и не предполагают пополнения вклада или его частичного снятия, что лишает вкладчика гибкости при управлении своими сбережениями. Но все равно даже при таких условиях на вкладе можно заработать – главное успеть оформить вклад до того, как проценты в очередной раз снизятся.

Вкладываем по-крупному

Ситуация для крупных вкладчиков уже сложнее – АСВ гарантирует возврат только 1,4 миллионов рублей, но по самым выгодным предложениям банки устанавливают куда большие минимальные суммы вкладов. Чтобы не прогадать и не лишиться своих сбережений, нужно более ответственно подойти к выбору банка.

Один из вариантов – обратиться к рейтингам. Например, российская версия журнала Forbes каждый год составляет рейтинг самых надежных банков России. Там учитываются самые разные индикаторы – наличие рейтингов от авторитетных агентств, размер активов, другие показатели.

Ожидаемо первое место в рейтинге занял Сбер – у него и активы крупные, и международные рейтинги неплохие (что и говорить о российских рейтингах). Что интересно, Forbes по-прежнему считает крупнейший частный банк – Альфа-Банк – недостаточно надежным, отдав ему 4 звезды из 5 и только 27 строчку рейтинга.

Среди лидеров оказались как привычные Сбер, Райффайзенбанк и Росбанк, так и достаточно экзотичные ИНГ-Банк, HSBC-Банк, или Bank of China. Крупные государственные банки вроде ВТБ или Газпромбанка получили по 5 звезд, но расположились ниже 10-й строчки.

Учитывая все это, можно составить десятку самых надежных банков России по состоянию на 2021 год. Выглядеть она будет так:

| Банк | Почему в топе | Место по активам | Самый доходный вклад | Ставка |

|---|---|---|---|---|

| Сбербанк | Высокие рейтинги, первое место по мнению Forbes, крупнейшие активы в России | 1 | «Дополнительный процент» | до 5,50% |

| Райффайзенбанк | Высокие рейтинги, серьезные активы, 2 место по данным Forbes | 12 | «Фиксированный» | до 4,05% |

| ВТБ | Принадлежит государству, в лидерах по активам, 9 место в Forbes (после 11 места в 2020-м) | 2 | «История успеха» | 4,83% |

| Газпромбанк | Принадлежит государству, в лидерах по активам, 10 место в Forbes | 3 | «Ваш успех» | 5,95% |

| Россельхозбанк | Принадлежит государству, в лидерах по активам, 11 место в Forbes | 6 | «Доходный» | 6,00% |

| Банк «Дом.РФ» | Получил 13 место в рейтинге Forbes, связан с государственным институтом «Дом.РФ», а активы обеспечены ипотекой | 20 | «Надежный» | 6,80% |

| Альфа-Банк | Самый крупный частный банк | 5 | «Альфа-Вклад» | 6,37% |

| Промсвязьбанк | Был выбран как опорный банк для оборонной промышленности | 7 | «Онлайн-вклад» | 5,50% |

| Совкомбанк | Наращивает активы, входит в ТОП-30 по версии Forbes (28 место) | 10 | «Жаркий процент с Халвой» | 6,00% |

| ОТП-Банк | Крупный банк с иностранным капиталом, входит в ТОП-30 по версии Forbes | 45 | «Максимальный» | 5,10% |

Соответственно, чем крупнее банк, тем меньше он предлагает своим вкладчикам. Крупные ставки тоже не говорят о многом – например, в Россельхозбанке ставка в 6% годовых доступна при оформлении вклада на 1095 дней. И учитывая все риски, отдавать деньги в управление банку на 3 года может быть не лучшим решением. Тем не менее, вряд ли хотя бы один из этих банков в эти 3 года окажется несостоятельным, и если подобрать удобный по сроку и условиям вклад, на крупной сумме там можно крупно заработать.

Комбинированные вклады и другие хитрости

Тот, кто хотя бы раз пытался найти вклад с самыми выгодными условиями, знает – банки идут на самые разные хитрости, чтобы привлечь клиента на как можно более долгий срок. С одной стороны, вкладчик хочет максимальную процентную ставку, а с другой есть Центробанк и законодательство о рекламе, что запрещает указывать нереально высокую ставку. Банки нашли выход – это вклады с некоторыми условиями.

В агрегаторах вкладов и сейчас можно найти предложения со ставками в 7-8% годовых. Еще недавно это была нормальная доходность по вкладу, сегодня это повод насторожиться. Осторожность нужна потому, что это не простые вклады, а с «сюрпризами». Самые распространенные варианты такие:

- по условиям вклада нужно открыть индивидуальный инвестиционный счет и вложить на него определенную сумму (обычно в размере вклада). Это может быть выгодно, особенно с учетом вычета по НДФЛ, но мы все-таки ищем банк для вклада, а не брокера для ИИС;

- условия предполагают покупку полиса инвестиционного или накопительного страхования жизни. Это еще более сомнительная затея – если ставка по вкладу жестко фиксируется в договоре, то доходность по полису никто не гарантирует;

- проценты начисляются сегментами . Бывают сегменты двух видов:

- по сумме . Например, первые 200 тысяч рублей идут по ставке 4% годовых, следующие 200 тысяч – по 7%, а последние 200 тысяч – по 3%. Итого средняя эффективная ставка выходит около 4,7% годовых, но банк в рекламе смело пишет максимальные 7%;

- по срокам . Например, первый месяц начисляется 3% годовых, потом 2 месяца – 5% годовых, еще месяц – 7%, а остальные полгода – 4%. Эффективная ставка тоже будет далека от максимальной, ведь минимальный срок вклада будет 12 месяцев:

Так что при оформлении нужно внимательно читать условия – не самому продвинутому клиенту сотрудник банка может подсунуть на подпись договор на открытие ИИС или полис страхования жизни, и по итогу человек заработает на вкладе меньше, чем рассчитывал.

Источник https://finance.ua/saving/kak-vybrat-bank-dlya-depozita

Источник https://www.universalbank.com.ua/ru/blog/yak-mozhno-zberigati-koshti

Источник https://bankstoday.net/last-articles/vlozhitsya-zarabotat-i-ne-poteryat-kak-vybrat-samyj-nadezhnyj-bank-dlya-vklada-v-2020-godu